Определение банковской гарантии и статус упомянутых в ней лиц

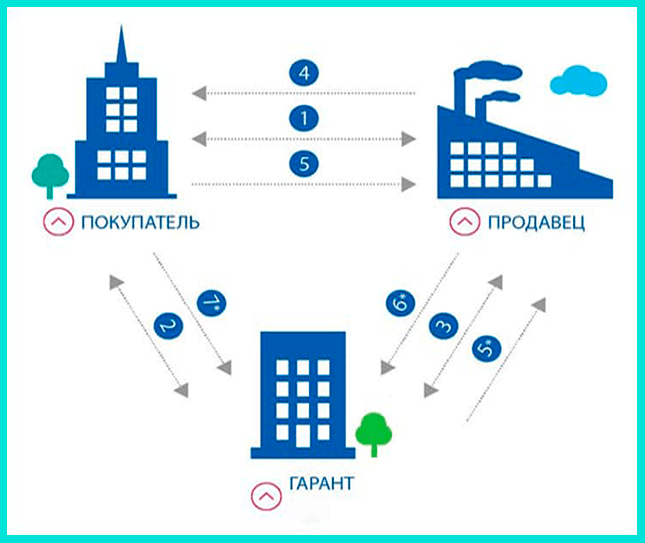

В соответствии со ст. 368 ГК РФ по независимой гарантии, разновидностью которой является банковская гарантия, гарант принимает на себя по просьбе другого лица (принципала) обязательство уплатить указанному им третьему лицу (бенефициару) определенную денежную сумму в соответствии с условиями данного гарантом обязательства независимо от действительности обеспечиваемого такой гарантией обязательства. При этом требование об определенной денежной сумме считается соблюденным, если условия независимой гарантии позволяют установить подлежащую выплате денежную сумму на момент исполнения обязательства гарантом.

В нашем случае принципалом будет являться участник закупки, а бенефициаром — заказчик или уполномоченный орган

Важно отметить, что надлежащее определение бенефициара имеет значение для признания гарантии соответствующей требованиям закупочной документации. Так, при обеспечении заявки в централизованных закупках надлежащим бенефициаром будет являться орган или учреждение, уполномоченное на проведение закупок в соответствии со ст

26 Закона № 44-ФЗ.

Пример

В соответствии со ст. 371 ГК РФ банковская гарантия не может быть отозвана гарантом, если в ней не предусмотрено иное. Никакие изменения условий основного, по отношению к банковской гарантии, договора, не могут повлечь отзыва банковской гарантии. Именно поэтому банковская гарантия называется безотзывной.

Заказчик, получив банковскую гарантию, должен проверить ее на соответствие установленным нормативными актами и закупочной документацией требованиям.

Закон № 44-ФЗ устанавливает порядок такой проверки. Заказчик рассматривает поступившую банковскую гарантию в срок, не превышающий трех рабочих дней со дня ее поступления. В случае отказа в принятии банковской гарантии заказчик информирует об этом в письменной форме или в форме электронного документа лицо, предоставившее банковскую гарантию, с указанием причин, послуживших основанием для отказа.

Какое кредитное учреждение выбрать для получения банковских гарантий — 4 признака надежного банка

Мы разберём несколько отличий надёжного банка от ненадёжного.

Советуем обратить на эти признаки внимание, чтобы не попасть в неприятную ситуацию с обанкротившимся банком

Признак 1. Наличие лицензии на проведение банковских операций

Если банк предоставляет гарантии, у него должна быть лицензия Центрального Банка Российской Федерации. Если у банка (или другой кредитной организации) такой лицензии нет, то и гарантии он выдавать не может.

С перечнем лицензированных финансовых организаций ознакомьтесь на сайте Министерства Финансов.

Признак 2. Представительство на финансовом рынке не менее 5-ти лет

Банк должен быть представлен на рынке не меньше пяти лет. Срок представительства — важный показатель надёжности банка. Он увеличивает шансы на то, что учреждение всё ещё будет существовать, когда бенефициар потребует выплаты по гарантии.

Признак 3. Капитал не менее 1 млрд рублей

Если собственный капитал банк меньше одного миллиарда, то этот банк ненадёжен. Надёжный банк имеет достаточно средств для исполнения всех своих обязательств перед вкладчиками, заёмщиками, другими типами клиентов. Информация о собственных средствах банка находятся в открытом доступе.

Кроме того, советуем изучить рейтинг надёжности банка.

Признак 4. Отсутствие необходимости в финансовом оздоровлении по требованию ЦБ РФ

Если Центральный Банк РФ выдвинул требование в финансовом оздоровлении банка, то обращаться в него — плохая идея. В России финансовое оздоровление — одна из процедур процесса банкротства. А банк на грани банкротства — антоним надёжного банка.

Чтобы не попасться на удочку, посмотрите видеоролик об уловках мошенников:

Условия получения

Каждый банк сам определяет, какие условия он ставит для получения собственных продуктов. Разберем самые частые.

Требования к получателю услуги. Это самое распространенное требование. Гарантия больше всего похожа на кредит: если принципал не сумеет исполнить свои обязательства, то банк будет терпеть убытки. Следовательно, происходит тщательный отбор всех клиентов по критериям, который банк определяет во внутренних документах.

Комиссия за оформление гарантии. Банк получает средства за оформление и обеспечение банковской гарантии. Обычно это 2 — 5% от итоговой суммы контракта, но в среднем не менее чем 10 тысяч рублей.

Валюта кредита. Большинство компаний оформляют сделки в рублях. Только некоторые кредитные организации работают с валютой.

Сумма гарантии. Некоторые банки не берутся за оформление гарантии на минимальную сумму. К примеру, Сбербанк не берется за сделки менее чем в 50 000 рублей. Максимальной суммы у него нет. ВТБ — наоборот, убрал минимальную планку, но оставил верхнюю — 150 млн рублей.

У гарантий есть основные принципы, которые тщательно соблюдаются сторонами сделки:

- Безотзывность. Банк не может отозвать собственную гарантию, вне зависимости от обстоятельств. Заключив сделку, банк будет отвечать по ней до истечения срока гарантии.

- Непередаваемость. У компании нет возможности переоформить банковскую гарантию на другого бенефициара.

- Конкретность. В банковской гарантии указано, какие условия ею обеспечиваются.

- Независимость. Вне зависимости от внешних обстоятельств условия банковской гарантии должны быть выполнены. Даже признание банкротом принципала не приведет к отмене договора.

Особенности предоставления банковской гарантии

Порядок предоставления гарантии схож с получением кредитования. Выдается она ИП и ЮЛ. Предоставляется гарантия только в том случае, если лицо соответствует ряду условий. В частности, это срок регистрации не меньше полугода, отсутствие нулевой отчетности и убытков за последний квартал, учредители, являющиеся резидентами. Для получения гарантии требуется подать эти документы:

- Бухбаланс за последний год.

- Отчет о прибыли и убытках.

- Проект контракта, по которому берется обеспечение.

- Реестровый номер.

- Сведения об учредителях.

Перед выдачей гарантии банковское учреждение устанавливает платежеспособность поставщика, наличие ресурсов для выполнения контракта. Иногда услуга предоставляется при выполнении ряда условий:

- Залог.

- Поручительство ФЛ.

- Открытие нового р/с.

- Предоставление отчета о движении денег.

Банк также запрашивает заполнение анкеты. Лицу требуется предоставить сведения об учредителях. Банк обычно проверяет, являются ли они резидентами. Если они резидентами не являются, получить гарантию крайне сложно. Кроме того, иногда от поставщика требуется выполнение в прошлом хотя бы одного контракта по ФЗ №44 или ФЗ №223. Документы запрашиваются в форме копий. Если банк принял решение о выдаче гарантии, придется подать оригиналы.

Платежеспособность лица и прочие факторы обычно проверяются представителями суда. Однако если сумма гарантии небольшая, могут использоваться скоринговые модели. Автоматизация процесса проверки помогает сэкономить время.

Если банк одобрит запрос, он вышлет лицу проект гарантии. Его потребуется утвердить. Кроме того, нужно будет оплатить выставленный счет. Только после этого может быть вынесено решение об одобрении.

Для чего нужны банковские гарантии

Несоблюдение взятых на себя договорных обязательств какой-либо организацией вполне возможно. Но если контракт заключен на очень крупную сумму, то это может привести к разорению фирмы. Поэтому заказчики и исполнители обращаются к третьим лицам, способным гарантировать их сделку, чтобы не брать на себя значительные финансовые риски, которое при неблагоприятном развитии событий могут их просто привести к банкротству.

Банковская гарантия дает возможность вести бизнес, не опасаясь значительных финансовых рисков и не допускать разорения компаний. За банковскими гарантиями часто обращаются индивидуальные предприниматели, так как малый бизнес является достаточно рискованной сферой деятельности и более крупные предприятия зачастую не хотят брать на себя повышенный риск невыполнение условий договоров и просят у малого бизнеса, при заключении любых контрактов предоставлять дополнительные финансовые гарантии.

Наличие гарантии позволяет избежать каких-либо конфликтов и негативных ситуаций, которые могут возникнуть при выполнении договора в процессе совместной деятельности заказчика и исполнителя.

Правила, срок действия гарантий распространяется на время договора, для обеспечения, которого они выдается. Если гарантия выдается на исполнение госзаказа, то она действует весь срок, пока не будет выполнен договор и распространяется на период, указанный в гарантийных обязательствах.

Вообще в бизнесе на практике, применение банковских гарантий очень широко распространено. Это своего рода страховка от финансовых рисков. Как правило, если исполнитель является достаточно надежным хозяйственным субъектом, то банки и другие кредитные учреждения, страховые фирмы с удовольствием выдают гарантии, поскольку они получают за это комиссионные и неплохо зарабатывают на этом.

Такой вариант договорных отношений очень выгоден всем сторонам, и заказчикам, и исполнителем, и кредитным учреждением, поэтому на практике он очень популярен. Это своего рода идеальный вариант, при котором заказчику-кредитору, обеспечивается гарантия частичного или полного возврата инвестированных средств, авансовых платежей, это страхует от финансовых рисков срыва контракта на выполнение работ или поставку товаров. Заключая такой договор с предоставлением гарантии, заказчик или кредитор страхует себя от финансовых рисков потерь и убытков, какие бы форс-мажорные обстоятельства не произошли на практике. Во время экономических кризисов и спада экономики, понижения бизнес активности, такие гарантии очень важны. Своего рода это страховка от финансовых рисков, только такой договор для заказчика или кредитора более выгоден, чем страховой.

Что такое банковская гарантия на обеспечение исполнения контракта

С юридической точки зрения банковская гарантия, это письменное обязательство об уплате некоторой установленной суммы заказчику, в том случае, если исполнитель контракта не исполнит своих договорных обязательств.

В таком документе обычно участвуют три стороны:

- Банк, который обязуется уплатить кредитору – бенефициару контракта, деньги за должника — исполнителя контракта (принципала). Согласно, установленных правил, если исполнитель не выполняет свои обязательства по договору в полном объеме или откажется от подписания договора после того, как выиграет тендер, то с него должна быть взыскана сумма в размере 30% от стоимости обязательств по данному контракту.

- Исполнитель коммерческого контракта, который называется принципалом. В качестве принципала может быть юрлицо или физлицо.

- Бенефициар — заказчик услуг или товаров по коммерческому контракту.

Банковские гарантии появились для того, чтобы снизить риски заказчиков, которые заключают договора с подрядчиками на выполнение каких-то работ, оказание услуг или поставку товаров. При заключении договора заказчик всегда несёт некоторые риски, при ненадлежащем исполнении подрядчиком или поставщиком контракта. В таком случае, на заказчика ложатся довольно значительные убытки. Поэтому, чтобы избежать лишних финансовых издержек, вызванных недобросовестностью исполнителя и снизить свои финансовые риски, заказчики часто требуют от исполнителей банковские гарантии.

Гарантия обеспечения контрактов обычно требуется:

- Для оформления договоров по госзаказу;

- При заключении договоров с коммерческими организациями с госучастием;

- Для коммерческих контрактов на крупные суммы или, в которых участвует зарубежные партнеры и т.д.

Государство играет активную роль в российской экономике и, поэтому многие крупные российские компании были образованы с госучастием. Также в российской экономике присутствует много муниципальных унитарных предприятий, которые часто также проводят закупки самых различных товаров для своих нужд.

Взаимодействие коммерческих организаций и предпринимателей (ИП) с такими организациями, обычно происходит через тендеры, для участия в которых, как раз и требуется банковская гарантия.

Условием действия таких банковских гарантий регулируются сейчас в России нормами 44-ФЗ, где четко и подробно прописаны все основные правила взаимоотношений между партнерами для проведения госзакупок или выполнения госзаказов.

Сам документ банковской гарантии, выдаётся в произвольной форме, но в нём обязательно должны быть следующие реквизиты:

- Назначение контракта и его реквизиты;

- Сведения о принципале и бенефициаре, их полные официальные реквизиты;

- Сумма контракта;

- Период действия соглашения;

- Все обязательства участников контракта;

- Сведения о регистрации контракта, дата его подписания.

Для некоторых договоров и заказчиков, банковская гарантия является очень важным инструментом взаимодействия и может выступать главным условием сотрудничества, поскольку она служит страховкой и нужна для минимизации финансовых рисков. Заключая контракт на большую сумму, заказчик берёт на себя очень большие финансовые обязательства и в случае срыва контракта может вынести значительные финансовые потери или даже разориться. С другой стороны, исполнитель, принимая на себя дополнительные обязательства, уже более ответственно относится к оказанию услуг и понимает, что в случае срыва контракта, он должен будет заплатить значительную сумму в качестве неустойки. Если обязательства исполнителя очень большие, то в случае срыва контракта он может даже разориться. Такое положение вещей, заставляет исполнителя сделать всё возможное для того, чтобы выполнить свои обязательства качественно и в установленные контрактом сроки.

Вместе с этим, заказчик страхует себя от недобросовестных подрядчиков и поставщиков. Такой вариант заключения договора является более выгодным для заказчика, чем договор со страховой компанией, по которому ему придется платить большие комиссионные.

Заключение таких договоров с банковскими гарантиями выгодно и самим кредитным учреждениям, которые взимают за это свои комиссионные с исполнителя контракта.

Заключение контрактов с банковскими гарантиями повышает ответственность бизнеса и, в конечном счёте, увеличивает эффективность его работы, значительно снижает любые финансовые и управленческие риски, способствует улучшению доверия между партнерами. Всё это, в конечном счёте, просто улучшает бизнес-климат, так как снижается любые риски.

Правила и срок действия гарантий распространяются на всё время действия контракта, а в некоторых случаях, и на дополнительный оговоренный в нём период.

Как оформить гарантию

Оформление банковской гарантии происходит в 6 этапов.

1. Выбор банка.

Сначала ознакомьтесь со списком Министерства Финансов. Желательно работать с кредитной организацией, в которой у вас есть расчетный счет.

2. Подготовка документов.

Для того чтобы банк оценил вашу платежеспособность, потребуются следующие документы:

- Заявка на выдачу банковской гарантии.

- Информация о компании.

- Выписка из ЕГРЮЛ (полученная не позднее 30 дней с момента подачи заявки).

- Бух. отчетность за последний год.

- Информация о тендере или копия контракта.

Если банк примет положительное решение о выдаче гарантии, он может запросить дополнительный пакет документов.

3. Рассмотрение заявки банком.

В течение нескольких дней банк будет принимать решение о выдаче банковской гарантии. Если решение положительное — вам предложат заключить договор.

4. Заключение договора.

Внимательно ознакомьтесь со всеми пунктами и подпишите документ.

5. Оплата денежного вознаграждения.

Нужно перечислить денежное вознаграждение банку за оказанную услугу.

6. Выдача гарантии.

После того, как вы оплатите услуги банка, вам будут выданы три документа:

- Банковская гарантия.

- Договор о предоставлении гарантии.

- Выписка из реестра банковских гарантий.

Чтобы облегчить процедуру получения банковской гарантии можно воспользоваться услугами компании посредника — брокера.

Что такое банковская гарантия

Этим инструментом начали пользоваться не только крупные предприятия, но и компании меньшего объема, независимо от своей организационной структуры. Также возможностью работать под залог может физическое лицо, являющееся индивидуальным предпринимателем (ИП).

Для ИП и предприятий банковская гарантия (БГ) дает право пользоваться товарами или услугами без предоплаты, закупаться под реализацию. В случае если должник не сможет выполнить свои обещания, банк или страховая компания выплачивает заявленную сумму в договоре без подачи заявления в суд.

Кредитная организация охотнее заключат гарантийное соглашение с оборотом крупных денежных средств, однако, если заемщик предоставляет залог и доказывает платежеспособность, банки также идут навстречу.

Для чего она нужна

В соответствии со статьей 368 ГК РФ банковская или страховая организация, которая выступает в качестве Гаранта сделки, выдает другой стороне Принципалу письменное соглашение, по которому принципал должен вернуть денежные средства Бенефициару – кредитору заемщика по заявленным условиям и срокам, прописанным в банковской гарантии.

Это соглашение способствует повышению ответственности между кредитором и заемщиком, гарантирует исполнение обещаний и полностью ограждает бенефициара от финансовых рисков. Ему будет достаточно обратиться в учреждение, через которое подписывалась банковская гарантия, предъявить оригинал документа и получить свои деньги обратно.

Дополнительные участники БГ

Гарантом сделки может выступать любая кредитная или страховая компания, однако самым надежным является банк. Если у принципала нет времени на сбор документов для банковской гарантии, эти обязанности можно возложить на привлеченного брокера, посредника. Но здесь могут скрываться риски.

Из-за большого спроса на данную услугу появились недобросовестные агенты, которые могут предъявить поддельный документ, в результате чего торги срываются, страдает репутация не только потенциального заемщика, но и банка, от чьего имени действуют мошенники. Стоит усомниться в честности посредника, если:

- Оформление занимает менее 3 рабочих дней.

- Доставка БГ осуществляется на дом или в офис.

- Составление БГ происходит только по одному заполненному заявлению.

- Счет на оплату БГ предоставляется не на реквизиты банка-гаранта, а на счет другого юридического или физического лица.

Если не хватает времени лично заниматься подготовкой залоговых документов, счетов, выписок, то безопаснее обратиться к сотрудникам своей компании: юристу, бухгалтеру и прочим. Агентом может стать любой человек, не имеющий специального образования.

Между принципалом и посредником заключается агентский договор, вторым этапом служит составление агентского соглашения между брокером и банком на получение банковской гарантии.

По каким признакам можно классифицировать банковские гарантии — обзор основных признаков

Согласно требованиям законодательства, текст гарантии нужно составлять точно и понятно, без неоднозначных трактовок.

Видов гарантий существует множество, причем они разнятся в зависимости от типа классификаций. Мы рассмотрим основные типы классификаций и виды, которые к ним относятся.

1) По назначению

Это самый простой способ классификации. Он зависит от того, что именно покрывает гарантия.

А покрывать она может исполнение обязательств, выплаты платежей, возврат денег. Также сюда относят такие виды, как таможенные и гарантии коносамента.

2) По обеспечению

Речь идёт о покрытых и непокрытых гарантиях.

Покрытые предоставляют под определённое обеспечение — например, деньги на депозите. Эти деньги помещают в банк на весь период действия гарантии.

Непокрытые даются как под обеспечение, так и без него. Но если есть обеспечение, то в данном случае это не деньги, а залог.

3) По условиям выполнения платежа

Если гарант выплачивает платёж лишь при соблюдении условий, прописанных в соглашении, то это условный вид.

Если же гарант обязан выплатить гарантируемую сумму сразу же, как поступит первое требование бенефициара, то безусловный.

4) По характеру

Гарантии делят на отзывные и безотзывные.

Тут всё зависит от характера гарантии: отзывную отозвать возможно, а безотзывную банковскую гарантию — нет.

Если принимать за внимание общее правило, то почти все гарантии — безотзывные, а отзывные отличаются тем, что в них прописана возможность отзыва, но их меньшинство. Что касается права отзыва, оно бывает условным и безусловным

Мы подготовили таблицу по видам гарантий:

| № | Вид | Особенности |

| 1 | По первому требованию | Обязательна выплата по первому письменному требованию |

| 2 | Условная | Выплата по первому письменному требованию, составленному в соответствии с условиями |

| 3 | Отзывная | Могут отзываться без предварительного уведомления бенефициара |

| 4 | Безотзывная | Нельзя отозвать |

| 5 | Покрытая | Принципал предоставляет денежные средства или имущество для покрытия |

| 6 | Непокрытая | Ни денежные средства, ни имущество принципал не предоставляет |

| 7 | Тендерная | Выдается по просьбе участника торгов стороне, объявившей торги |

| 8 | Исполнения | Выдается по просьбе поставщика товаров или услуг или другого подрядчика покупателю или заказчику |

| 9 | Возврата платежей | Выдается по просьбе поставщика товаров или услуг или другого подрядчика |

| 10 | Подтверждённая | Частично или в полном объёме подтверждается другим банком или кредитной организацией |

| 11 | Контргарантия | Банк или кредитная организация могут потребовать выдачи гарантии от другого банка по поручению принципала |

Если вам нужно оформить банковскую гарантию, в нашем материале вы узнаете как это сделать.

Как на практике работает банковская гарантия

На практике схема работы по банковской гарантии выглядит следующим образом:

- Заказчик, которым обычно является коммерческая организация с госучастием или организация, имеющая отношение к муниципалитету, перед заключением контракта на поставку товаров или заказе каких-либо услуг, проводит тендер. Для участия в тендере необходимо уже банковская гарантия. Иногда банковскую гарантию требуется предоставить в течение 10 дней после проведения тендера. Банковские гарантии могут потребоваться и при заключении крупного контракта с российскими или зарубежными партнерами, так как при значительной стоимости контракта возрастают и финансовые риски.

- Фирма или физлицо, которое собирается заключить договор, в этом случае обращается в кредитное учреждение за предоставлением ему банковской гарантии. Банк требует от исполнителя контракта, определенный перечень документов для оценки его финансовой состоятельности и способности исполнить контракт. После изучения документов банк соглашается выдать принципалу письменный документ, в котором гарантирует исполнение его обязательств по заключаемому контракту. Одновременно в этом документе банк принимает на себя обязательства по возмещению финансовых потерь бенефициару, в случае неисполнения контракта, то есть при невыполнении обязательств исполнителем, обратившемся в банк за гарантией. Обычно банковская гарантия составляет 30% суммы контракта.

- Для получения банковской гарантии принципал должен уплатить банку комиссию за то, что банк берет на себя обязательство выступать в качестве его гаранта. Банковские комиссионные обычно составляют несколько процентов от суммы контракта или сумму сопоставимую с неисполненными обязательствами принципала.

- После получения банковской гарантии, исполнитель заключает коммерческое соглашение со своим партнером на оказание определенных услуг или поставку товаров и приступает к его реализации.

- Далее, в случае невыполнения контракта в соответствии с прописанными в нём условиями, банк должен будет возместить бенефициару оговоренную в его гарантии сумму.

- Затем банк уже обращается к исполнителю контракта и требует с него регрессивное возмещение уплаченных банком средств (причём с процентами).

Таким образом, банковские гарантии улучшают общий бизнес-климат, повышают доверие коммерческих партнеров и их ответственность, позволяют экономике бурно и успешно развиваться.

Особенно банковские гарантии важные для малого бизнеса, который считается достаточно рискованным и по этой причине, крупные компании стараются не заключать с ним договоров. Но имея на руках банковскую гарантию, предприниматель получает дополнительные возможности для реализации более крупных контрактов и развития своего бизнеса.

Условия банковской гарантии.

Каждая гарантия имеет свои определенные условия, включая сроки оформления и комиссии. Исходя из этого, клиент может четко понимать, сколько времени ему нужно затратить, чтобы получить этот документ, и выгодно ли в финансовом плане привлекать к сделке третью сторону.

Условия:

- Клиент. Для получения банковской гарантии в сделках, клиент должен добросовестно зарекомендовать себя. Если, например, организация ведет честную финансовую деятельность и отвечает по своим обязательствам, то у нее больше шансов для получения гарантийного документа от банка.

- Гарант. Не каждое кредитное учреждение может стать гарантом. ЦБ РФ установил допустимые операции для каждой организации. Выдавать гарантии могут банки и НКДО. Здесь стоит помнить, что ЦБ может индивидуально ограничивать банк в проведении отдельных операций, включая гарантийные выплаты.

- Кредитор (получатель или бенефициар). Он может получить свою обещанную выплату, если клиент не исполнил своих обязательств. Для этого он должен обратиться с письменным заявлением к гаранту. В банковской гарантии не всегда необходимо указывать конкретного получателя. Например, если клиент хочет под гарантию одного учреждения получит кредит в другом, то он относит ее в тот банк, который согласится выдать займ.

- Указание данных контракта/соглашения/договора, в котором прописана выдача гарантийных документов.

- Сумма контракта (от нее будет рассчитана комиссия).

- Время действия документа.

- Условия выплаты денежных средств.

- Причины, по которым может быть отказано в выплатах.