Что делать, если это вы перевели деньги не тому адресату

Когда вы ошиблись в реквизитах и отправили средства не туда, первым делом узнайте, успел ли банк доставить их получателю. Если нет, операцию легко отклонить. Например, возможно, что вы случайно указали несуществующего человека или организацию. Тогда ваши деньги либо вообще не будут списаны, либо на некоторое время «зависнут», а затем вернутся к вам.

Если средства уже у получателя, все сложнее:

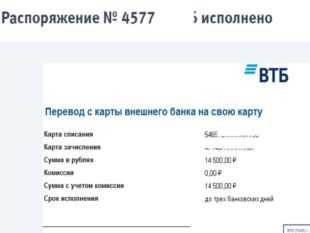

1. Оформите в своем банке квитанцию, подтверждающую факт перевода. Это можно сделать в отделении, по электронной почте или через чат в мобильном приложении.

2. Посмотрите на первые шесть цифр карты получателя. Они будут указаны в справке. Это банковский идентификационный номер. Если вы делали перевод по номеру телефона, то в истории операций будет и сохранен этот номер, и указан банк, куда отправляли деньги.

3. Напишите заявление на возврат денежных средств в банк получателя.

4. Ожидайте, когда банк свяжется с получателем и с его согласия вернет вам деньги.

Если получатель отказывается возвращать деньги, подавайте в суд. Напомним, это можно сделать в течение трех лет с момента перевода. Если речь идет о сумме до 50 тыс. рублей, обратитесь к мировому судье, если о более крупном переводе — в городской суд. В качестве ответчика можете указать данные банка-получателя — тот самостоятельно предоставит информацию о соответствующем клиенте. После этого можете подать ходатайство, чтобы ответчиком стал этот человек. Чтобы провести все процедуры правильно, лучше заручиться поддержкой юриста. Кстати, помимо собственных средств можно будет взыскать неустойку и компенсации.

Есть также вариант самостоятельно выяснить данные владельца карты через полицию. Возбудить дело по факту присвоения чужого имущества (или даже мошенничества) можно в отношении неустановленного лица. Обратиться в полицию имеет смысл до иска в суд. При проведении проверки человеку придется дать письменное объяснение правоохранителям. Возможно, после этого он все же согласится вернуть вам ваши деньги. Тогда судебное разбирательство уже не потребуется.

Если вы делали перевод в какую-то бюджетную организацию, например оплачивали пошлину в ГИБДД или налоги, и ошиблись в реквизитах, обратитесь в соответствующее ведомство. Предоставьте платежное поручение и напишите заявление на возврат или зачисление средств по корректным реквизитам. Если через пять рабочих дней платеж не вернулся, значит, нужно разыскивать его через банк-получатель. Воспользуйтесь для этого тем же алгоритмом, который мы описали выше.

Как обезопасить себя

Чтобы не нарваться на мошенников, придерживайтесь нескольких правил:

- Никому не называйте данные карты, особенно если звонят из банка — у настоящих сотрудников вся необходимая информация и так есть.

- Не отправляйте деньги незнакомым. Если в долг просят друзья, убедитесь, что это действительно они.

- Злоумышленники могут управлять деньгами на вашей карте через мобильный банк, если получат доступ к телефону, который к ней привязан. Поэтому при смене сим-карты или утери телефона, обязательно отключайте мобильный банк от старого номера.

- Для получения перевода вместо номера карты указывайте номер телефона, который к ней привязан.

- Заведите виртуальную карту для покупок в интернете. Переводите на нее ровно ту сумму, которая необходима для оплаты.

- Установите лимиты по всем картам.

- Не скачивайте неизвестные приложения и не переходите по сомнительным ссылкам.

- Подключите карту к услуге Secure Code.

- Когда вводите пин-код в банкомате или на кассах, прикрывайте клавиатуру рукой — злоумышленники не смогут похитить средства с карты без пин-кода и СМС-подтверждения, если вы сами не переведете им эти деньги.

Если вводите персональные данные, например, логин и пароль от личного кабинета интернет-банка, убедитесь, что адрес сайта верный.

Подробности

В каждом банке установлен определенный срок

на протяжении которого, денежные средства зачисляются на расчетный счет. Именно в этот срок необходимо уложиться при проведении проверки списания денег. К примеру, в Сбербанке на проверку операции дается 24 часа.

Если получатель не согласен с возвратом перевода, то банк может только порекомендовать самим уладить спорный вопрос. В любом случае возвратить деньги можно, однако на эту процедуру понадобится время.

Исходя из этого, банковское учреждение, как правило, никогда не вмешивается в урегулирование споров между своими клиентами. Все клиенты Сбербанка, при оформлении пластиковой карты, подписывают документ том, что за осуществление ошибочного перевода, они полностью отвечают за совершенные действия.

Итак, для того чтобы вернуть деньги

которые отправитель ошибочно зачислил на счет получателя необходимо получить решение суда. Как правило, это длительный процесс. Поэтому в случае, если на вашу карту пришли чужие деньги – не стоит обольщаться, это всего лишь чья-то оплошность. Случай больше относится к вопросу порядочности человека, возможно, кому-то эти деньги необходимы именно сейчас, и, самым верным решением будет их возврат.

Иногда имеют место банковские ошибки (технические сбои), когда банк неверно осуществляет проводку, в результате чего финансы зачисляются совсем на другой счет. Данная проводка относится к спорным и банк, осуществив проверку, устраняет ошибку (отправляет деньги обратно отправителю или перечисляет на нужный счет).

После установленного банком времени на зачисление денег, необходимо сделать следующие действия:

— связаться с человеком, которому должны были поступить деньги и уточнить его координаты (в данном случае, данные карты);

— провести сверку сведений по карте в чеке, убедиться в правильности;

— позвонить оператору банка и выяснить причину задержки перевода;

— после того, когда закончится время проверки, а информации из банка не поступит, следует обратиться в банковское учреждение и оформить заявление установленного образца на оспаривание транзакции. В заявлении, помимо основных данных необходимо обозначить адрес банкомата, через который была совершена операция и приложить копию квитанции, подтверждающую проведение операции.

Оформить претензию, согласно утвержденным стандартам Сбербанка, возможно в течение 60 календарных дней с момента проведения банковской операции. Если в этот срок в банк не поступит письменного заявления, то это означает, что клиента устраивает порядок проведения операции.

Каждому человеку следует помнить, что

если на его счет случайно были перечислены денежные средства, то повода для радости нет, присваивать чужое – это уголовно наказуемое дело. Лучше сразу обратиться в банк и произвести возврат денежных средств.

В современной действительности, нередко, мошенники выстраивают свои схемы, поэтому следует быть бдительными. Вам могут позвонить с просьбой вернуть «случайно» перечисленные деньги. В таком случае, не нужно нервничать и, тем более, переводить средства. Можете смело перенаправить звонившего в банк с целью оформления заявления на отмену транзакции. В данном случае, получатель не виноват в оплошности отправителя. К тому же всегда присутствует риск возврата денег в двойном размере, это касается мошеннических действий. Сначала мошенники получают ваши перечисления, а затем обращаются в банк с целью отмены первой транзакции.

Итак, если на вашу карту прислали непонятную сумму, не стоит беспокоиться, ведь вам ничего не грозит, необходимо:

— проанализировать, что может представлять собой данное зачисление (возможно, это забытый платеж либо оформленный ранее возврат);

— если произошла ошибка банка, то вам обязательно перезвонят;

— если вам кто-то случайно перевел деньги, тоже не стоит торопиться. Этот человек оформит заявление на возврат и после того, когда вы дадите свое согласие, с вас спишут данную сумму;

— все разбирательства проводите через банк, это гарантия того, что вы не станете жертвой мошенников.

Если ошибочные зачисления произошли по вине банка, то, в данном случае, вам не нужно ничего делать, банк сам их и спишет.

Что делать, чтобы не лишиться денег

Разберем распространенные ошибки пользователей мобильных приложений. Роберт Сабирянов, директор по ИТ банка для бизнеса «Бланк», назвал топ-5 привычек, которые могут облегчить жизнь злоумышленникам.

Ошибка № 1. Установка нестандартной клавиатуры

Это повышает риск несанкционированного сбора данных. Да, они удобные, красивые, с разными возможностями. Но то, как они обрабатывают ваши данные, известно только разработчикам. То есть вы сами добавляете +1 к угрозе и источнику утечки информации. В 2017 году специалисты Kromtech Security Center обнаружили, что разработчики виртуальной клавиатуры AI.type не озаботились защитой базы данных, которая в итоге была доступна любому желающему даже без пароля. В базе содержалась информация о 31 293 959 пользователях.

Ошибка № 2. Jailbreak на iOS или перепрошивка Android

Это дает больше привилегий пользователю — например, можно устанавливать программы, которые нельзя поставить из магазинов приложений или получить доступ к дополнительным фишкам мобильных операционных систем. Однако вы даете дополнительные привилегии и вредоносному коду, который может читать СМС, перехватывать вводимые данные. Также он может открывать подложные окна, снимать экран и управлять вашим телефоном.

Ошибка № 4. Частое подключение к неизвестным Wi-Fi-точкам в публичных местах

Если подключаетесь к публичным Wi-Fi-точкам, то старайтесь не передавать чувствительные данные и не работайте с платежной информацией. Есть риск, что ваш любимый мобильный клиент не реализует достаточно безопасное соединение и будет подвержен атаке «человек посередине» — это позволяет читать и изменять данные между клиентом и сервером.

Ошибка № 5. Простой ПИН-код или вовсе отказ от него

В этом случае, если потерять телефон, деньги точно не спасти — злоумышленник легко его разблокирует и зайдет в банковские приложения. Поэтому задавайте максимально случайный ПИН-код. ПИН-код входа в телефон должен отличаться от ПИН-кода входа в банковский мобильный клиент. Если потеряли устройство, то свяжитесь с банком и заблокируйте учетную запись через поддержку банка и постарайтесь в дистанционном режиме удалить данные с телефона.

Лента новостей

В мире происходит крупнейшая вспышка лихорадки денге

ВСУ хотят заменить более 300 тысяч военных на передовой в ходе мобилизации

Криминального авторитета Шакро Молодого освободят досрочно

Крымчанам рассказали об использовании DataMatrix для защиты своих прав

В севастопольской горбольнице № 1 бастуют оба аппарата МРТ

Таинственный монолит снова появился на территории Великобритании

Популярный российский педиатр Бутрий покинул страну

Севастополец отстоял право не платить за вывоз мусора за время своего отсутствия

Украинские военные планируют силовой захват Верховной рады в Киеве

В Севастополе 18 марта на время перекроют дороги

Конкурирующие фирмы ведут войну за севастопольскую «Учкуевку»

Как Youtube поздравил ForPost со 100 тысячами подписчиков

Экс-главе штаба погибшего оппозиционера набили лицо. Это Путин виноват?

Российские мужчины, купив цветы 8 Марта, помогли ВСУ, — депутат ГД

Что поможет крымчанам побороть «весеннее обострение»

В Севастополе назвали главных творцов Русской весны

Какие существуют риски

Мобильные приложения банков постоянно тестируют на уязвимости. Этим занимаются как сами банки, так и независимые компании. Результатами одного из таких исследований поделился директор департамента информационной безопасности QBF Юрий Орлов:

«Весной 2020 года компания Positive Technologies опубликовала результаты исследования банковских мобильных приложений. Экспертный анализ был основан на работе с 14 сервисами, созданными для Android и iOS. Изучаемые программные продукты принадлежали банкам из топ-50 крупнейших кредитных организаций по величине активов. В итоге эксперты выявили 43 уникальных уязвимости, основная часть которых носит технический характер. Например, эксперты обнаружили недостатки, создающие риск кражи злоумышленниками учетных записей и банковских выписок. 76% уязвимостей, согласно исследованию, могут использоваться мошенниками дистанционно, без физического доступа к мобильному устройству. Они связаны с кибератаками — например, рассылками сообщений с переадресацией на вредоносные программы».

Риски при использовании мобильного банка в целом стандартны и применимы для большинства приложений, предполагающих сетевое взаимодействие.

«Первоочередной риск — уязвимости непосредственно в самом приложении. Это может быть небезопасное хранение учетных данных (особенно актуально для устройств на базе ОС Android) или некорректная реализация криптографических проверок (например, сертификата веб-сервера, с которым приложение обменивается данными) при сетевом взаимодействии, что может привести к перехвату сетевого трафика и извлечению чувствительной информации и т. п.

Также стоит упомянуть об уязвимостях в операционной системе мобильного устройства, что усугубляется, если владелец не устанавливает обновления либо производитель прекратил поддержку устройства.

Наконец, стоит упомянуть поддельные приложения, которые маскируются под официальный банковский клиент, а также вредоносные приложения. Это актуально в контексте устройств на базе ОС Android, где пользователь намеренно снял ограничения производителя путем так называемого рутинга устройства», – рассказывает эксперт в области информационной безопасности, CEO компании AtreIdea Сергей Белов.

Существуют угрозы, которые создаются мошенниками для получения доступа к мобильному банку. Злоумышленники создают ПО, с помощью которого крадут деньги пользователей банков. Комментирует Антон Фишман, технический директор RuSIEM: «К рискам относятся программы-банкеры, которые умеют перехватывать СМС как второй фактор аутентификации, захватывать финансовую информацию, так называемый функционал Overlay, который при запуске интернет-банкинга отобразит мошенническое окно поверх легитимного или подменит реквизиты перевода или платежа в легитимном.

Цель этих атак одна — украсть у пользователя деньги. При этом способы могут быть разные:

- перехватить данные, чтобы потом перевести средства от лица клиента;

- перехватить данные, чтобы потом связаться с клиентом и, войдя к нему в доверие, заставить перечислить деньги;

- от имени клиента проводить через ДБО операции типа выпуска кредитной карты и т. д.»

Есть и хорошие новости: от большинства угроз можно защититься, выполняя правильные действия и избегая неправильных. Что стоит и не стоит делать — рассмотрим далее.

Если деньги поступили от физ лица или организации

Чаще всего ошибки в переводах совершают физические лица или бухгалтера компаний. В данном случае, отправителю необходимо незамедлительно обратиться в банк и сообщить об ошибке. Чем быстрее это будет сделано, тем выше шанс успешного возврата средств. У каждого банка есть временной период, когда средства «зависают» на его счетах и, при наличии заявления от отправителя, деньги просто возвращаются ему.

Если время прошло и деньги уже были зачислены на ошибочные реквизиты, банк становится бессилен и рекомендует отправителю решать вопросы с получателем в частном порядке.

Как только деньги зачислились на ваш счет, они – ваша собственность и распоряжаться вы ими можете по своему желанию.

Никакой ответственности за ваши действия не предусмотрено. Это также, как если бы вы случайно нашли деньги на улице.

Но, прежде чем радоваться и тратить подарок, выясните, от кого поступил этот платеж. Сделать это можно с помощью выписки счета, полученной через интернет банкинг или у сотрудника банка. Посмотрите плательщика и назначение платежа. Это поможет принять решение о том, возвращать средства или присвоить себе.

Помните, что «упавшие с неба деньги» — это ошибка другого человека. Ситуация случаются разные и, возможно, для кого-то эти деньги очень важны. Так стоит ли портить себе «карму», присваивая чужое имущество? Ведь завтра такую же ошибку можете совершить вы.

Россия

- Все новости

- Севастополь

- Крым

- Россия

- Новороссия

- В мире

- Политика

- Реклама на ForPost

Что делать, если на карту пришли деньги от незнакомца

И как честный человек может стать звеном преступной схемы.

В Центробанке рассказали, что делать, если на карту пришли деньги от незнакомца

Фото: bykvu.com

В Центробанке рассказали, как действовать, если на банковскую карту поступили деньги от незнакомого человека. Чаще всего это схема работы мошенников, которые попытаются лишить средств её владельца, пишет РИА Новости.

Как поясняют специалисты ЦБ, мошенники якобы по ошибке переводят деньги на счёт жертвы, а затем под разными предлогами просят вернуть их «владельцу» по другим реквизитам. Такой схемой злоумышленники пользуются, чтобы снять более крупные суммы со счёта или для отмывания денег.

В первом случае потенциальную жертву просят назвать реквизиты карты, а также секретный трёхзначный код, а затем снимают со счёта все средства без остатка.

Во втором случае честный клиент переводит чужие деньги по указанным реквизитам, тем самым помогая мошенникам осуществлять схему по отмыванию незаконно полученных средств.

В Центробанке советуют не возвращать самостоятельно поступившие на карту деньги.

«Если вам на карту пришли деньги от неизвестного отправителя, а затем он попросил вас вернуть их, сообщите человеку, что вы не против возврата. Но при этом отправитель должен сам обратиться в свой банк с заявлением, что совершил ошибочный перевод», — пояснил регулятор.

При этом получивший деньги должен сделать то же самое: позвонить в банк и сообщить, что ему поступил неизвестный перевод, а затем также написать заявление на возврат ошибочно зачисленных денег.

Читайте по теме: Центробанк в Севастополе: почему мошенники добиваются успеха и как с этим бороться

Кроме того, ни в коем случае нельзя тратить ошибочно полученные деньги.

«Нужно понимать, что если клиент сам не совершал никаких переводов и не пользовался чужими денежными средствами, то он чист перед законом», — сообщили банкиры.

Поделитесь этой новостью с друзьями:

Почему полученные средства нельзя тратить?

Дело в том, что отправитель платежа в большинстве случаев будет пытаться вернуть по ошибке отправленные им деньги. В этом случае он сначала обратиться с соответствующим заявлением в банк, и уже затем – в суд. Обычно суд становится на сторону истца, и может затребовать у получателя денег не только ошибочно полученные средства. Но и проценты за пользование данными деньгами по ключевой ставке Центробанка РФ, а также компенсацию судебных расходов истца. Такие прецеденты существуют в России и за рубежом, и с этим лучше не шутить.

В самых же радикальных случаях недобросовестный получатель средств, знавший о сомнительном характере полученных денег, может быть привлечён к уголовной ответственности по статье 160 УК «Присвоение и растрата», а также статье 159 «Мошенничество».

Потому в соответствии со статьёй 1102 ГК РФ вы обязаны вернуть полученное вами необоснованное обогащение. Если же вы по каким-либо причинам вы их потратили – можете получить повестку в суд.

? Вас банально просят дать позвонить

В этой схеме жертв чаще всего находят на сайтах объявлений. Потенциальный покупатель предлагает встретиться, может даже предложить сбросить денег на бензин, чтобы не ехать через город.

Вы соглашаетесь, пара сотен лишними не бывает. Деньги приходят.

В назначенное время покупатель подъезжает, осматривает машину, и в процессе у него садится телефон. Просит твой смартфон позвонить. А параллельно его сообщник начинает задавать вопросы, чтобы отвлечь.

Пока вы на них отвечаете, злоумышленник достает SIM-карту из смартфона, подменяет её своей. После этого покупатели обещают подумать и уходят.

Но на самом деле они вставляют SIM-карту в свой смартфон, восстанавливают пароль от интернет-банка и обчищают ваш счет.

Могут, кстати, попытаться перевести деньги сообщением с вашего телефона. Это ещё проще и быстрее.

Если вы уже все сняли или потратили

Допустим, вы не поняли, что это были за деньги (например, ждали перевод от кого-то из знакомых и подумали, что это он), и сразу их сняли или потратили. Ничего страшного. После обращения представителя банка объясните ему ситуацию и договоритесь, когда сможете вернуть эту сумму на карту. На этом этапе возврат все еще считается добровольным.

Если же вы просто хотите присвоить чужие (даже мошеннические) деньги, то дальше, скорее всего, последует судебное разбирательство. При суммах до 50 000 рублей вопросами занимается мировой судья, при более высоких — городской, районный. Жулики наверняка подготовились и к такому варианту, они ничего не потеряют. А вам придется не только отдать все, что пришло, но и оплатить проценты за пользование деньгами плюс возместить судебные издержки истца.

Прежде чем пытаться наказать мошенников, потратив их деньги, подумайте: надо ли вам это?

В чем заключается обман

Мошенники могут пользоваться всевозможными методами, предполагающими получение денег от обычных граждан. Довольно интересным считается следующий способ развода:

- аферист регистрируется в соцсетях (зачастую используется сеть ВКонтакте), после чего выискивает подходящие жертвы;

- выбранному человеку он пишет сообщение, в котором просит реквизиты карты для перевода денег;

- гражданин начинает интересоваться у мошенника, для чего ему нужно переводить средства;

- аферист объясняет, что у него имеется определенная сумма на кошельке в системе Яндекс.Деньги, но он не может воспользоваться средствами, так как срок действия его карточки истек;

- он предлагает перевод на карту гражданина, после чего сумма будет выдана на руки;

- мошенник предлагает выбранному человеку даже плату за такую услугу, которая составляет обычно 500 руб.;

Какие данные хотят получить телефонные мошенники и как они могут их использовать:

- так как гражданин уверен, что он не потеряет свои средства, то он соглашается с реализацией данной схемы, рассчитывая на получение вышеуказанного вознаграждения;

- вполне вероятно, что все действия будут выполнены законно, но гражданин, согласившийся на обналичивание денег, может не знать, что он становится участником преступной операции, основной целью которой выступает вывод денег, полученных незаконным способом;

- другой метод обмана предполагает, что мошенник перед переводом средств требует от выбранной жертвы специальный код, который должен прийти на его телефон, причем этот код позволит ему войти в личный кабинет онлайн банкинга, после чего он легко снимет все имеющиеся на карте средств.

Изобретена новая и простая схема воровства денег с банковских карт – все подробности можно узнать в публикации на нашем сайте.

Нюансы такой схемы

Любые действия, совершаемые гражданином, могут быть незаконными. Если жулик обналичивает деньги, полученные в результате осуществления какой-либо махинации, то велика вероятность, что человек, который помог ему вывести средства, будет привлечен к ответственности. Она может быть не только административной, но и уголовной.

Следователи довольно легко выйдут на этого человека, так как именно на его банковскую карту будут переведены деньги. Ему придется заплатить штраф, вернуть все выведенные деньги, а также понести другие серьезные меры наказания.

Если же гражданин скажет мошеннику код, который придет к нему на телефон, то он предоставит ему доступ к своему онлайн банкингу (например, Сбербанк онлайн). В результате он потеряет все средства, имеющиеся на счете в банке.

Кто может стать жертвой такой аферы? Фото: pexels.com

Рекомендации для граждан

Не следует даже за хорошее вознаграждение выводить средства через свою банковскую карточку. Особенно это актуально, если помощь требуется совершенно постороннему человеку, который может являться опытным мошенником.

Код, который приходит от банка, где открыт счет, не допускается передавать даже сотрудникам данного кредитного учреждения. Нельзя предоставлять конфиденциальные сведения посторонним лицам, так как только в этом случае можно защитить свои сбережения от опытных аферистов.

Мошенники под видом покупателя просят номер и данные банковской карты: