Отличие от чека

С чем еще можно сравнить вексель? С чеком. Пожалуй, эти две формы ближе друг к другу, чем предыдущие варианты, хотя чеки на сегодня являются более массовым и удобным средством для обналичивания денег. И все же отличий достаточно много:

| Форма выпуска | Долговая расписка | Эквивалент денег |

| История | Аналоги известны в Древней Греции | Возник в 17 веке, бурно развивался с 19 века |

| Способ обналичивания | В зависимости от документа, например на конкретную дату, через год с момента составления и пр. | Сразу по предъявлению |

| Тип долга | Физические и юридические лица, хотя банк или другое лицо может быть дополнительным гарантом по векселю (аваль) | Обязательство банка |

| Оформление | Требует акцепта, т.е. регистрации согласия с условиями сделки | Не требует акцепта |

| Время ответственности | Сложно взыскать по просроченному векселю | Обычно действует несколько лет с даты выписки |

| Получение средств | Наличными | Возможно кроссирование, т.е. только перевод суммы на счет |

| Оспаривание долга | Акцептант платит по векселю в любом случае | Банк может оспорить поддельную подпись |

Погашение векселя

Платеж по вексельной бумаге происходит в строго определенную реквизитами дату. Допускается перенос срока предъявления векселя в пределах двух рабочих дней. Держатель предъявляет свои требования оплаты по месту нахождения плательщика. Должник рассчитывается по своим обязательствам немедленно. Таким образом, вексель гарантирует, что в указанный срок держатель бумаги получит заранее определенную сумму в полном объеме наличными или безналичными средствами, на усмотрение сторон. После оплаты на самом векселе делается соответствующая отметка.

Отклонение от обязательств со стороны должника возможно лишь в том случае, если он предоставит неоспоримые доказательства об обстоятельствах непреодолимой силы, не позволивших ему располагать на дату погашения долга необходимой суммой. В иных случаях векселедержатель вправе обратиться со своими требованиями в суд. Этот феномен носит название «протест векселя» и влечет за собой ответственность всех связанных с бумагой лиц.

Терминология

Ниже представлен список наиболее часто встречающихся терминов при работе с векселем.

Акцепт

Акцепт – это принятие условий соглашения по векселю.

Часто можно услышать фразу «акцептовать переводной вексель». Это значит, что третье лицо посредством акцепта (т. е. приняв условия соглашения) готово принять в свою пользу обязательство должника (векселедателя) уплатить векселедержателю долг. При этом срок принятия условий ограничен. Если в назначенную дату акцепта третья сторона не приняла решение по условиям договора, то сделку следует аннулировать.

Акцептант

Акцептант – это лицо, которому предлагают принять условия соглашения по векселю. Наличие акцептанта переводного векселя обязательно для замены должника по сделке.

Трассат

Трассат – это лицо, которое является плательщиком переводного векселя. Это и есть то самое третье лицо, кому переходят все или частичные обязательства основного должника.

Ремитент

Ремитент (векселедержатель) – лицо, которое получает переводной вексель и имеет право требовать возврат долга с третьего лица (трассата).

Трассант

Трассант (векселедатель) – лицо, которое подписало и выдало вексель.

Индоссамент

Переход всех или части прав по векселю другому лицу требует проставления обязательной отметки на документе. Такая гарантийная надпись на векселе называется индоссаментом. Она проставляется на оборотной стороне или на вспомогательном листе (аллонж).

Одного проставления индоссамента недостаточно. Требуется еще и подпись индоссанта (лицо, передающее свои права по векселю).

Случаи совершения индоссаментов в российской вексельной практике нередки и выражаются письменной фразой «платите приказу такого-то» или «вместо меня уплатите такому-то».

Индоссант

Индоссант – это физическое или юридическое лицо, передающее свои права по векселю другому лицу посредством индоссамента, т. е. с помощью гарантийной надписи на векселе.

Аллонж

Аллонж – дополнительный лист бумаги, на котором проставляется передаточная надпись (индоссамент).

Аваль

Вексельным поручительством или авалем называется гарантия по оплате долга, которую берет на себя третье лицо (авалист) в случае прекращения выплат со стороны основного должника. По российскому законодательству аваль по векселю равнозначен поручительству.

Авалист

Авалист – это физическое или юридическое лицо, взявшее на себя поручительство (аваль) по векселю. Авалистом не может быть сам плательщик (векселедатель).

Правила оформления векселя

Чтобы выполнять свои функции и возможности, вексель должен быть оформлен согласно всем имеющимся правилам. Дабы не попасться на удочку мошенников, нужно досконально знать все обязательные реквизиты. Согласно «Положению о простом и переводном векселе» документ характеризуется следующими пунктами.

- В заголовке документа или в самом тексте как минимум один раз должно упоминаться слово «вексель». Это так называемая вексельная метка.

- Так как вексель является простым и ничем не обусловленным обязательством выплатить конкретную сумму, в тексте векселя не должно быть поставлено никаких условий.

- Сумма к выплате должна быть указана цифрами и прописью с заглавной буквы. При их несовпадении ориентируются на прописную сумму.

- Срок платежа чаще всего обозначен конкретной датой в формате ЧЧ.ММ.ГГГГ. Возможен вариант, когда выплата должна быть произведена не в определённый срок, а по предъявлению. Имеет место фраза «по предъявлению, но не ранее…». Если не указано ни того, ни другого, по умолчанию принимаемая дата расчёта – 1 год от даты оформления векселя.

- Обязательно указание места расчёта по векселю, где должны встретиться заёмщик и должник в день расчёта по векселю. Чаще всего указывается адрес банка, в котором у должника открыт расчётный счёт. Такая операция, когда банк по поручению плательщика оплачивает вексель, называется домициляцией. Тогда важна полная информация о векселедателе.

- Вексель закреплён подписью векселедателя. В случае если эмитентом векселя является юридическое лицо, на документе должно быть две подписи – управляющего (директора) и главного бухгалтера. Обязательна печать организации.

- Вексель может быть обеспечен авалем, т.е. поручительством банка или какой-либо солидной организации.

- Индоссаменты указываются на оборотной стороне векселя.

- Лучше, чтобы не было никаких рамок и украшений: в них может быть скрыты надписи, которые приведут к дефекту формы.

Риск дефекта формы является отрицательной особенностью векселя. Если при оформлении векселя не было указано каких-либо реквизитов, или имеются лишние данные и отметки, документ теряет свою силу.

Преимуществом векселя является упрощённая форма (без судебного разбирательства) взыскания платежа в случае неплатежеспособности векселедателя. Векселедержатель, имея заключение нотариуса и сам вексель, обращается в суд. Судья сразу выписывает исполнительный документ.

Отличия от других долговых документов

Отличия векселя от долговой расписки

Способ формирования. Вексель запрещено заполнять в произвольной форме. Необходимо обязательное наличие реквизитов. Очень часто, вексель как ценная бумага выпускается на специальном бланке с защитой от подделки. Но, и стандартная бумага тоже может существовать.

Вексель имеет степень ответственности, чего не скажешь о расписке.

Вексель – гарантия долга. Он может формироваться в любой сфере бизнеса или деятельности физического лица, ибо не привязан к конкретным обязательствам.

Вексель как разновидность долговой бумаги имеет международное и национальное законодательное оформление.

Отличие от облигации

Сначала речь пойдет об облигациях, затем сравним с векселем в каждом варианте:

- Форма выпуска: 1) как электронная, так и бумажная; 2) только бумажная;

- Вид выплаты: 1) финансы и имущество; 2) только деньги;

- Выпускается для торговли на бирже; не действует как биржевой документ;

- Огромные тиражи эмиссии; уникальный бланк в одном экземпляре;

- Дифференцируемая процентная ставка и сроки выплаты/конкретно указанный процент и время;

- Долгосрочная инвестиция; кратко или среднесрочное вложение (не более 2 лет);

- Исключительно купонный(процентный) документ; может быть и беспроцентным.

Вексель отличается от иных ценных бумаг и документов

Вексель отличается от иных ценных бумаг и документов

Чем вексель отличается от вклада

Частенько продавцы бумаг практикуют неправильное утверждение о схожести данных продуктов, но доход по векселю превышает вклад. И это чистая правда. Но, о рисках все забывают упомянуть, что и отличает вклад и вексель.

Отсутствие страховки

Вклад в банке имеет гарантию от государства. Банк-банкрот или лишился лицензии – страна выплатит обратно деньги не более 1.4 млн. рублей. Говоря о векселе, даже если выпущен банком, гарантий абсолютно никаких. Ваш вклад не попадает в систему страховки средств.

Выплатить по векселю не могут раньше времени.

Деньги по вкладу вы можете снять в любое время, но и потери от процентов имеются. У векселя дела обстоят не красочно – только конкретное время оплаты, раньше получить деньги никак нельзя.

Налогообложение

Ставка на доход по вексельным операциям – 13%. К примеру, вы выторговали 5000 рублей – 650 отдайте государству в качестве налога.

Отличие от чека

- Чек – платежное средство, т.е, альтернатива деньгам. Его выдают, чтобы расплатиться за покупку. Вексель же – долговая расписка со своими особенностями.

- Если чек нужно сразу перевести в наличные, то для второго варианта имеется несколько вариантов событий.

- Должник по чеку – банк. Для векселя не имеется четкого лица-дебитора.

- Акцепт плательщика. Для чека такого требования не существует.

- Сроки оборота: чек – несколько суток; вексель – длительный период времени.

- Ответственность за фальшивку. Если банк докажет, что подпись на чеке поддельная – не получите ни копейки. Векселедатель же обязан рассчитаться при любом раскладе.

Для получения денежной выгоды необходимо понимать отличия векселя от иных ценных бумаг

История векселя

Откуда вообще появился этот финансовый инструмент?

Прототипы современной ценной бумаги были зафиксированы еще в Древней Греции (конец III тысячелетия до н.э. — I век до н.э.) и назывались синграфы и хирографы.

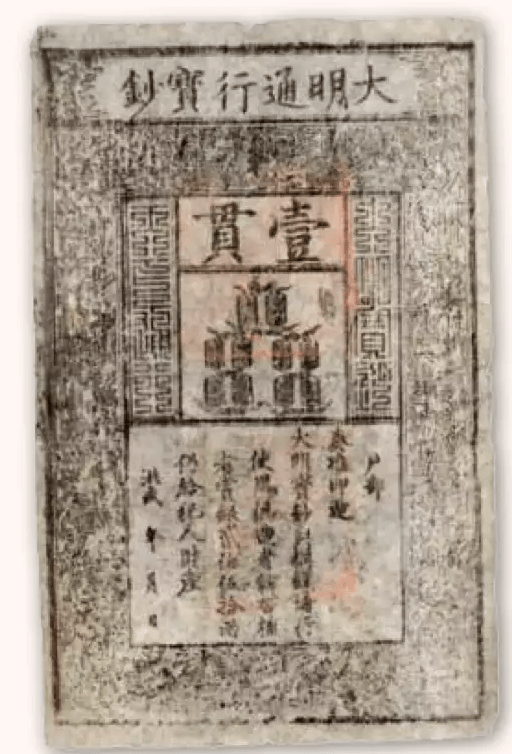

В VІІІ веке в Китае появились фейцянь, потом, в XI веке — цзяоцзы и цзяоин. Эти векселя китайцы использовали в качестве денежных переводов на территории империи и за ее пределами.

Фейцянь и цзяоцзы

Фейцянь и цзяоцзы

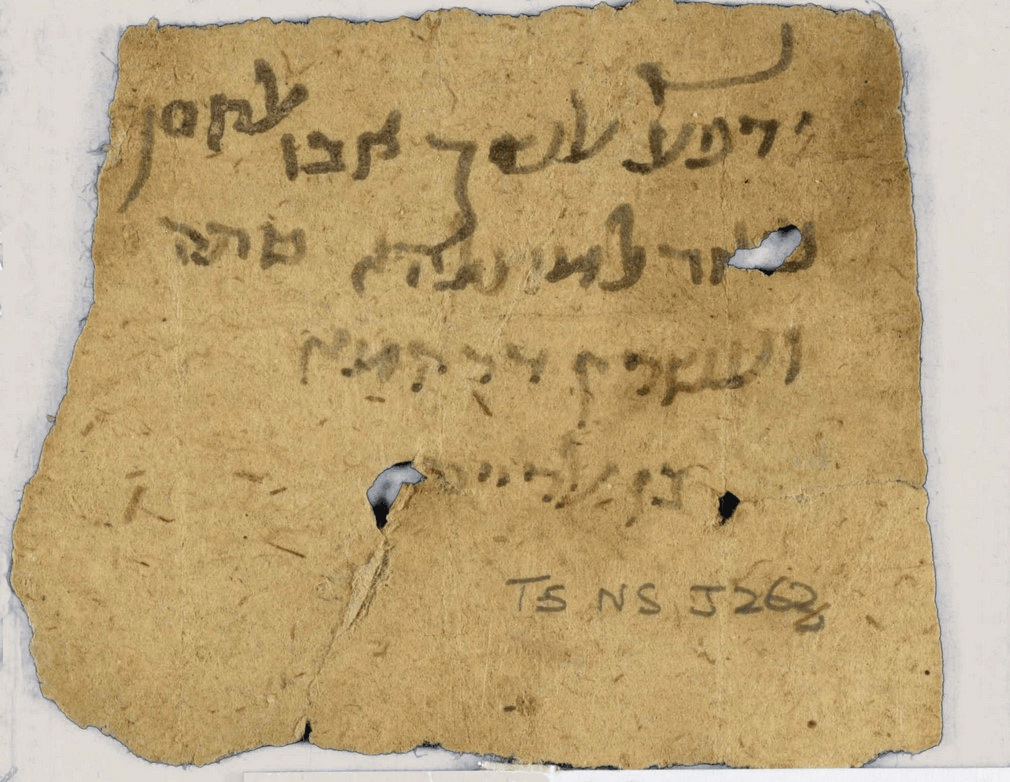

В арабских странах прототипом служили долговые документы — хавала и суфтаджа.

Суфтаджа из Египта, примерно XII век. Коллекция Тейлора-Шехтера Дженизы, Кембриджский университет

Суфтаджа из Египта, примерно XII век. Коллекция Тейлора-Шехтера Дженизы, Кембриджский университет

Но родиной современного векселя считается Италия. В XII–XIII веках на средневековом Аппеннинском полуострове было множество мелких государств. Эти государства, а иногда даже отдельные города занимались чеканкой собственных монет. И, защищая свои права по эмиссии монет, государства запрещали пускать в обращение чужие монеты. Поэтому возникли затруднения от разнообразия монетных систем. Появились «обменные пункты» — меняльные конторы, но это было неудобно, так как сами по себе монеты были тяжелые и существовал высокий риск набегов грабителей в пути. В связи с этим между менялами и торговцами установилась особая договоренность: принимать приказы друг друга о выдаче денег, а взаиморасчет производить позже. И в 1569 году в итальянской Болонье был принят первый Вексельный устав.

В России вексель появился в начале XVIII века благодаря хорошим торговым отношениям с Германией. И так, на основе германского вексельного законодательства в 1729 году был издан первый российский Вексельный устав.

Вексельный устав Российской империи, 1729 год

Вексельный устав Российской империи, 1729 год

Отличие векселя от других финансовых инструментов

Много говорилось об особенностях векселя, что можно получить доход, и в некоторых случаях он уж очень напоминает классический банковский депозит или облигацию. Но существуют все-таки некоторые отличительные особенности, которые рассмотрим ниже.

Вексель VS банковский вклад

Вексель в отличие от вклада не застрахован, банковский депозит же имеет страховку до 1,4 млн рублей. Также вклад можно закрыть и вернуть свои деньги хоть на следующий день, а вексель может быть погашен только в оговоренный срок. Ну и цель немного разная: вексель — долговая бумага, а на вклад размещаются свободные денежные средства с целью получения прибыли.

Вексель VS облигация

Обе бумаги относятся к долговым и к категории ценных бумаг, их можно перепродать. Однако все-таки различий у них намного больше, чем сходства.

| Признак | Вексель | Облигация |

| Форма выпуска | Бумажный вид | Бумажный и электронный |

| Выпуск | Зачастую выпускается в единственном экземпляре под конкретную цель | Эмиссия облигаций всегда происходит большим тиражом с определенной периодичностью |

| Срок действия | Чаще всего не больше года (хотя бывает и заметно больше) | Долгосрочные ценные бумаги. От года до нескольких десятков лет |

| Доход | Только если вексель с дисконтом или процентный | Купонный доход |

| Кто может выпускать | Физическое или юридическое лицо. Государство не выпускает (за исключением казначейских векселей) | Государство, муниципалитеты, организации |

| Использование инвесторами | Не лучшая инвестиция | Являются инвестиционным инструментом |

Со всеми тонкостями разобрались. А что делать, когда срок выплаты подошел, как получить назад свои деньги?

Что такое облигация

Как и вексель, облигация тоже является долговой бумагой. Ее обычно выпускают юридические лица – такие бумаги называются корпоративными. Если же эмитентом выступает государство, то такая бумага получает статус облигации федерального займа. Регионы РФ и города (точнее, органы местного самоуправления) тоже имеют право на привлечение средства таким способом – выпущенные ими облигации именуются муниципальными.

Характеристики облигации как инвестиционного инструмента

Между векселем и облигацией различий довольно много. Если вексель является подтверждением наличия долга и выписывается адресно, то облигация – это публичный заем, она выпускается в адрес неограниченного круга лиц (некоторые долговые бумаги размещаются по подписке, т. е., их покупатели объявляются заранее).

Особенности облигации как долговой ценной бумаги таковы:

- выпускается в большом количестве (тиражом);

- компания или государство обязуется погасить облигацию по номиналу в указанный срок;

- все характеристики одного выпуска (номинал, купон, время обращения, оферта) – одинаковы;

- номинал бумаги определен заранее (в подавляющем случае это 1000 рублей или 1000 единицы валюты для еврооблигации);

- цена на облигацию формируется во время торгов на фондовой бирже.

Еще важный момент: средства, привлеченные в ходе размещения облигации, включаются в основной капитал компании. Следовательно, при банкротстве эмитента держатели облигации выступают кредиторами первой очереди и могут потребовать возмещения в сумме номинала ценной бумаги. Исключение составляют субординированные облигации – их держатели становятся кредиторами третьей очереди.

Виды облигаций

Классифицировать облигации можно по самым разным признакам. Так, по типу дохода различают:

Большинство облигаций именно купонные. Инвесторы покупают их для получения стабильного дохода. В зависимости от типа купона различаются облигации:

- с постоянной ставкой – по бумагам определена конкретная сумма купона и периодичность выплаты;

- с переменной ставкой – эмитент может самостоятельно изменить размер купона в зависимости от экономической ситуации;

- с плавающей ставкой – размер купона зависит от каких-либо внешних показателей, например, ставки рефинансирования или уровня инфляции.

Также бывают облигации с амортизацией – по таким бумагам эмитент постепенно выплачивает номинал. Это применяется для того, чтобы у компании не образовалось крупного долга на момент погашения выпуска. Чаще всего такие облигации выпускают муниципалитеты или относительно небольшие компании.

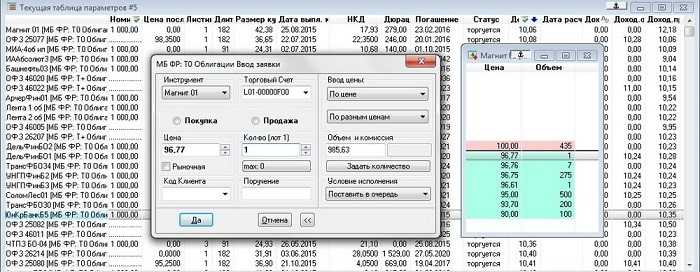

Где производится покупка облигации

Торговля облигациями, в отличие от продажи векселей, осуществляется на фондовой бирже. Нельзя просто прийти к эмитенту и попросить его продать вам облигацию – так реализуются только векселя.

Покупка облигаций на фондовом рынке производится через брокера. Инвестору потребуется открыть брокерский счет, пополнить его на необходимую сумму и только после этого можно перейти к покупкам.

Цена облигации формируется в ходе торгов и зависит от многих факторов, главным образом – от текущей ставки рефинансирования. Падение или рост котировок облигации может быть спровоцирован новостями или санкционным давлением.

Возникновение векселя

Понять, что такое вексель и откуда он появился, поможет простой исторический пример. А история начинается в древней Греции. Разгул преступности на торговых дорогах заставил древних купцов задуматься о сохранении в целостности своих денежных средств. Первый обмен финансовыми документами выглядел примерно так: купец получал от одного продавца товаров адресованную другому продавцу расписку в том, что купец может взять деньги у него в долг, а последний позже сможет получить свои кровные у того, кто выдал документ, естественно, предъявив его.

Подобные операции с векселями использовали и средневековые торговцы, а в 1569 году в Болонье (Италия) даже был выдан первый вексельный устав, который закреплял основные правила пользования векселями. Далее история этого документа уходит в средневековую Германию, где, кстати, он и получил свое настоящее имя — wechsel, что переводится с немецкого как «обмен».

В 1848 году в Пруссии был принят Общегерманский вексельный устав, придерживаться которого стали Франция, Италия, Россия, Бельгия, Норвегия и другие европейские государства. А в 1930 году в Женеве приняли конвенцию, которая унифицировала нормы международного права, касающегося операций с этими ценными бумагами. Она, кстати, действует и сейчас.

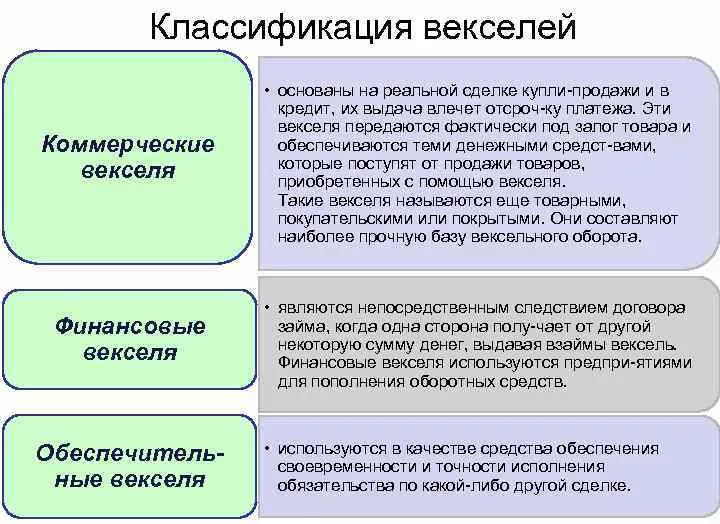

Классификация векселей

Векселя классифицируются по многим характеристикам. Они классифицируются в соответствии с периодом выпуска, условиями выпуска, целью, типом выпуска, эмитентом и лежащими в их основе сделками.

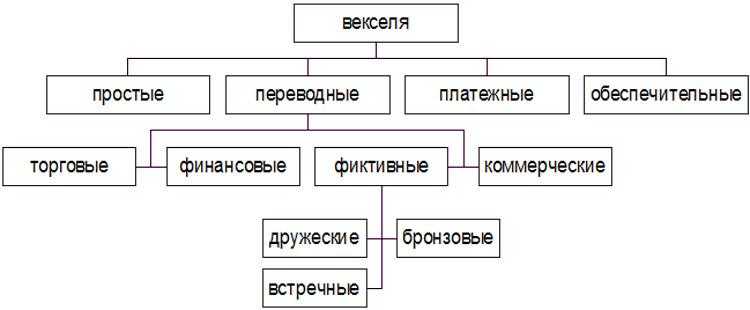

Классификация векселей показана на рисунке 1 ниже.

Рисунок 1: Классификация векселей.

Как видно на рис. 1, классификация векселей достаточно сложна и нюансирована.

| Рекомендую подробно изучить предметы: |

|

| Ещё лекции: |

- Экономическое развитие стран СНГ — проблемы, концепция и характер

- Национальная конкуренция — влияние и суть

- Экономическое обеспечение торговли — история, особенности, механизм и отношения

- Плановая экономика в Китае — история возникновения, современный взгляд и общие черты

- Факторы химической промышленности — принципы и структура

- Капитал и его формы. Процент как доход на капитал — функции, суть и формы

- Предпосылки экономической интеграции — понятия, процесс становления и условия

- Финансовая политика Франции — развитие, принципы и особенности

Вексель: понятие

Простыми словами вексель — это ценная бумага, высоко ценящаяся в коммерческой сфере. Вексель является документальным подтверждением факта наличия долговых обязательств лица, выдавшего вексель, перед владельцем ценной бумаги. После предъявления данного документа, сторона имеющая задолженность, обязуется закрыть все кредиты в течение определенного промежутка времени, который оговаривается заранее

Следует обратить внимание на то, что векселедержатель имеет право передать ценные бумаги третьим лицам, не ставя в известность дебитора. В такой ситуации, денежные средства, полученные путем займа, возвращаются не самому кредитору, а новому держателю векселя

По мнению историков, вексель является прародителем всех ценных бумаг. Именно на основе этого документа создавались акции, фьючерсы и другие платежные средства. В тридцатые года прошлого века, в Женеве был принят Единый закон, регулирующий порядок использования простых и переводных векселей. Необходимость принятия данного закона объяснялась частым применением платежных средств в качестве кредитных договоров

Нужно обратить внимание на то, что данный закон лег в основу внутренних нормативов многих стран. На территории России, регламентом, регулирующим порядок применения векселей, является «Закон о простом и переводном векселе»

Первый закон, регулирующий порядок применения подобных документов, был выпущен более ста пятидесяти лет назад в Великобритании. Этот закон лег в основу текущего регламента многих европейских стран. На сегодняшний день существует три основных нормы вексельного обращения. Первая группа норм действует на территории России и стран СНГ. Вторая группа используется многими европейскими странами, включая Америку и Канаду. Третья норма вексельного обращения используется в Тайване, Египте и других Азиатских странах.

Как и большинство платежных обязательств, которые применяются в ходе коммерческой деятельности, векселя обладают своими особенностями. Среди отличительных черт рассматриваемого типа ценных бумаг следует выделить:

- Абстрактность – вексель является прямым денежным эквивалентом, что говорит об отсутствии прямой связи между этой ценной бумагой и конкретными обязательствами, которые предшествовали её выдаче.

- Бесспорность – лицо, выдающее вексель, обязуется исполнить все требования кредитора в установленном объеме в течение определенного промежутка времени, после предъявления документа.

- Солидарность – каждое лицо, участвующее в обороте данных активов, несет финансовую ответственность.

- Защищенность – вексель является бумажным бланком, относящимся к категории документов строгой отчетности. Каждый бланк, относящийся к этой категории, имеет несколько степеней защиты.

Использование такого документа позволяет гарантированно получить деньги за поставленные товарно-материальные ценности или оказанные услуги. Использование таких бланков позволяет избежать необходимости внесения авансовых платежей. Довольно часто, векселя используются в качестве платежных средств между обычными гражданами и организациями. Также следует отметить, что обсуждаемый акт может применяться как залоговое имущество.

Лицо, выдавшее вексель, называется векселедателем, владеющее векселем – векселедержателем

Лицо, выдавшее вексель, называется векселедателем, владеющее векселем – векселедержателем

Виды векселей и их отличия

Долговые бумаги имеют несколько классификаций в зависимости от изменяющегося признака:

- Организация, которая их выпустила.

- Причина выпуска и цель выдачи.

- Плательщик по обязательству (векселедатель либо третье лицо).

- По получателю оплаты.

Именной

Отличается тем, что содержит реквизиты выгодоприобретателя.

Если получатель не указан, платеж получит любой предъявитель.

Банковский

Выдается банком для аккумулирования инвестиций или финансирования программ и проектов. Его можно сравнить с депозитом.

Коммерческий

Участвует в сделках между продавцами и покупателями, дает возможность отсрочки платежа. Помогает купить и продать товар в кредит, без денег.

Финансовый

Закрепляет возникновение долговых обязательств при выдаче ссуды, гарантирует ее возврат. Предприятия приобретают их у партнеров, не имеющих задолженностей.

Вексель и его разновидности

Само по себе понятие векселя заключается в наличии долга, зафиксированного письменно, т.е. вексель – не что иное, как долговая бумага, дающая право тому, у кого она на руках (держателю) истребовать долг у лица, выписавшего вексель. При этом должны быть оговорены:

- время;

- место;

- сумма долга.

Может ли физическое лицо выдать вексель?

На первый взгляд вексель имеет признаки, схожие с кредитным договором и долговой распиской, однако практически имеет с ними мало общего. Вексель не связан с наличием займа, сделкой, он означает лишь наличие долга лица, выписавшего бумагу по отношению к ее держателю.

Кстати говоря! Вексель – один из старейших долговых документов в истории. Он использовался при расчетах еще в Европе периода Возрождения.

Простая форма векселя означает, что должник и тот, кто выписал вексель (векселедатель), – одно лицо, в процессе работы с векселем участвуют две стороны: векселедатель и получатель долга (векселедержатель).

- лицо, оформившее вексель, – векселедатель;

- лицо, уплачивающее деньги;

- лицо, которому уплачиваются деньги.

Переводной вексель еще называют траттой.

Правила подготовки и проверки тратты в документарном аккредитиве

Простой вексель, таким образом, есть обязательство векселедателя уплатить деньги векселедержателю, тратта есть приказ векселедателя плательщику об уплате денег. И в том и в другом случае уплата производится без всяких дополнительных условий.

К сведению! Большая часть векселей – именные, т. е. они выписываются с указанием определенного лица, имеющего права по векселю.

Встречаются и так называемые ордерные векселя, содержащие информацию только о должнике. Владелец такой ценной бумаги в данный момент обладает по нему всем комплексом прав. Нередко ордерный вексель переходит из рук в руки, меняя владельцев.

Именной вексель также может быть передан другому лицу, с одновременной пометкой, указывающей на следующего законного владельца. Ордерный вексель можно считать именным после первой, сделанной на нем пометки (индоссант), несущей информацию о конкретном владельце ценной бумаги.

Особенности векселя как ценной бумаги

Как уже говорилось выше, одним из видов ценных бумаг является вексель. Но однозначного определения понятия векселя в настоящее время нет. В разное время у разных авторов мы можем найти различные варианты этих определений. К примеру, в «Толковом словаре русского языка» под редакцией С.И.Ожегова содержится следующая трактовка:

Определение 2

Векселем именуется денежный документ, являющийся письменным обязательством уплатить кому-нибудь определенную денежную сумму в определенный срок.

На основе международных и федеральных законодательных актов можно сформулировать следующее определение векселя:

Определение 3

Векселем называется разновидность ценных бумаг, представляющая собой письменное долговое обязательство, составленное в строго определенной форме и на специальном бланке, которое дает его владельцу безусловное право требования уплаты указанной в нем денежной суммы в обусловленный данным документом срок.

В качестве ценной бумаги и долгового обязательства вексель имеет следующие особенности:

- это строго формализованный документ (имеющий строго определенный вид);

- при его оформлении должны быть соблюдены все формальности и реквизиты (в противном случае он будет признан не действительным);

- обязательства оплаты не ограничиваются никакими условиями;

- предмет вексельного обязательства – только деньги;

- в нем указана сумма платежа;

- в нем четко обусловлены сроки и место платежа;

- вексель должен обязательно содержать подпись выдавшего его лица;

- вексель может быть использован в качестве кредитных денег и как средство платежа.

Замечание 2

Физическое или юридическое лицо, выписавшее вексель называется векселедателем. По своей сути векселедатель является должником. Лицо, владеющее векселем, называется векселедержателем.Он является фактически кредитором или инвестором.

Векселедержатель имеет право требовать уплаты долга по истечению срока или может продать или обменять вексель. В этом случае он уступает свои имущественные права по данному векселю другому лицу.

В настоящее время выделяют следующие виды векселей:

- простые;

- переводные;

- именные;

- финансовые;

- банковские;

- гарантийные;

- дружеские и пр.

Но в большинстве законодательств ведущих стран мира рассматривают всего две разновидности – простой и переводной вексель. Все остальные считаются только разными формами этих двух видов.

Кто может выписывать вексель и как это сделать

Правом на выдачу долгового документа обладают юр. и физ. лица с полной дееспособностью. К таким относятся:

- граждане государства, старше 18 лет;

- не ликвидированные действующие юридические лица.

ГК РФ запрещает заниматься векселями государственным исполнительным органам. То есть, подобные ценные бумаги действуют в рамках частников или государственных учреждений, не относящимся к исполнительной власти (банковские векселя).

Чтобы правильно оформить вексельную задолженность, обязательно придерживайтесь законодательных правил:

- слово «вексель» в начале документа – обязательно!

- акт без содержания дополнительных условий;

- долг указывается в числовом значении (не буквами);

- указывается конкретный момент времени, до которого производится погашение;

- адрес и форма расчёта;

- данные о выпускающем лице;

- подписи всех участников и печати (если выдает юридическое лицо).

Чем отличается вексель от облигации

Внешне оба инструмента очень похожи. Одна сторона берет взаймы деньги, обещая вернуть и подтверждая это документами. Но есть и различия.

- Вексель — долговое обязательство одного лица перед другим лицом на определенную сумму. Он используется как инструмент для краткосрочного финансирования и обеспечения платежей между компаниями и физическими лицами. Облигации выпускаются только юридическими лицами, а также государствами, муниципалитетами и т.д. Они используются для долгосрочного финансирования крупных проектов и операций.

- Вексель — это краткосрочный инструмент, обычно срок его действия составляет несколько месяцев. Облигация подразумевает долгосрочный характер, сроки погашения могут составлять несколько лет или даже десятилетий.

- Вексель содержит информацию о сумме долга и сроке платежа. Облигация не только сообщает, сколько составляет сумма долга, но и также дает данные о процентной ставке (купоне), сроке погашения и других условиях.

- Вексель обычно не имеет процентных выплат. Плательщик должен вернуть владельцу вексели только сумму, указанную в векселе. Облигация обязательно включает выплату процентов (купона) на определенные даты, помимо возврата основной суммы.

- Вексели применяются для краткосрочного финансирования торговых операций, обеспечения платежей между компаниями или физическими лицами. Облигации нужны для долгосрочного привлечения капитала на финансирование крупных проектов, инфраструктуры, развития компаний и других подобных целей.

Если совсем коротко, то разница вексели и облигации в том, что первый без процентов и зачастую выдается физическим лицом. Вторые — только юридическими, а также государствами. И всегда с процентами.

Краткая историческая справка

Прототипами современного векселя можно считать древнегреческие синграфы и хирографы, а также китайские фейцянь и арабские суфтаджа. Вексель как таковой появился в Италии в тринадцатом веке (отсюда итальянское происхождение таких терминов, относящихся к нему как, например, индоссамент или аваль).

По сути, это один из древнейших финансовых инструментов. Изначально его использовали для безопасного перевода денег. Ведь, например, купцу, отправляющемуся в обратный путь после реализации товаров, было куда проще и безопасней иметь при себе не наличную сумму денег в виде груды золота и серебра, а вексель выписанныей на его имя и предполагающий обналичивание непосредственно в пункте назначения.

Первым документом

официально устанавливающим правила

делового оборота и законодательно

закрепляющим права и обязанности сторон

участвующих в обороте векселя, был

«Вексельный устав» принятый в Болонье,

в 1569 году. Изначально все векселя были

строго именными и не подлежали передачи

третьим лицам, однако с течением времени

это стало накладывать существенные

ограничения на проведение торговых

операций с их использованием, и к началу

семнадцатого века появилось

такое понятие, как передача вексельных

прав посредством индоссамента

(проставления передаточной надписи на

оборотной стороне векселя).

Русское слово

«вексель» происходит от немецкого

«wechsel», в

переводе означающего обмен или переход

(в данном контексте — переход прав).

Такое происхождение обусловлено тем,

что в нашей стране, изначально, вексель

появился благодаря активному развитию

торговых отношений с Германией в начале

восемнадцатого века. Да и первый

российский «Вексельный устав» (в 1729

году) был составлен по образу и подобию

германского. Позже появился устав 1832

года, в котором положения взятые из

германского вексельного права были

дополнены положениями из французского

торгового кодекса.

Последний

перед революцией российский вексельный

устав увидел свет в 1902 году. Он состоял

и ста двадцати шести статей сгруппированных

по двум основным разделам, один из

которых был посвящён простым векселям,

а второй — переводным. После революции

17-го года обращение векселей на территории

страны было приостановлено, затем оно

временно возобновлялось в период НЭПа.

Ну а после 1928 года, и вплоть до распада

Союза в 1991 году, векселя использовались

исключительно при проведении внешнеторговых

операций.

Распространенные мифы о векселях

Миф 1: вексельные операции — это удел нестабильных предприятий. Надежные компании специализируются на выпуске облигаций.

На самом деле: большая часть предприятий, выпускающих облигации, начинали именно с вексельных заимствований. Такой этап подготовки дает положительный опыт для будущего взаимодействия с кредиторами, а также расширяет их круг.

Миф 2: предприятию, нуждающемуся в займе, кредит проще получить в банке, особенно если необходимая сумма меньше, чем минимальный облигационный заем.

На самом деле: все банки ограничены в кредитовании предприятий нормами и положениями Центробанка, собственными лимитами и различного рода отчислениями. Помимо этого, банк обязательно потребует от заемщика предоставить какое-либо залоговое обеспечение для страхования операции. Самостоятельные компании могут принимать собственные решения о кредитовании, ни от кого не завися.

Миф 3: операции с векселями имеют не совсем хорошую репутацию, так как часто применяются для реализации «серых» схем.

На самом деле: действительно, в девяностых годах в России широко использовались различные вексельные махинации, которые, собственно, и породили этот миф. И даже сегодня существуют не совсем отвечающие законодательству схемы, но они, как правило, не касаются публично выпущенных векселей. Но ведь и другие ценные бумаги точно так же могут быть использованы для различного рода незаконных операций.

Сходства и отличия вексели от облигаций: сравнительная таблица

| Характеристика | Вексель | Облигация |

| Форма | В виде бумаги (физической) | Бывают электронные |

| Когда выпускается | В любое время | Строго регламентировано |

| Есть ли имя держателя | Иногда да | Нет |

| Количество | Один на каждый долг | Выпускается определенное количество |

| Публичность | Нет | Да |

| Условия | Обговариваются с заемщиком | Указаны в самих ценных бумагах |

| Срок | Чаще всего до года | До десяти лет и более |

| Проценты | Обычно не начисляются | Всегда начисляются |

| Налоги | 13% | Могут быть без налогов, обычно государственные |

| Погашение при банкротстве | Деньгами, имуществом | Деньгами |

| Кто выпускает | Компания, частное лицо, ИП и т.д. | Государство, компании, муниципалитеты |