Как связаться с Interactive Brokers

С Interactive Brokers легко получить помощь. Вы можете связаться с бизнесом по электронной почте, телефону и в чате в реальном времени. С понедельника по пятницу помощь в чате доступна круглосуточно. По воскресеньям у нас меньше помощи в чате. Они доступны по телефону. С понедельника по пятницу с 8:00 до 8:00 по восточному времени и по воскресеньям с 1:00 до 7:00. Пользователи в США могут позвонить по следующим номерам, чтобы получить помощь:

- 877-442-2757 (звонок бесплатный).

- 312-542-6901. (Прямой набор).

Interactive Brokers выделяется тем, что ведет бизнес только в Интернете. Таким образом, вы не можете пойти в офис или филиал, чтобы поговорить с реальным человеком.

Трейдинг как явление

Привлекательность и прибыльность

Занятие трейдингом подразумевает использование любых, даже самых краткосрочных движений фондового рынка, а значит требует постоянного присутствия на рынке и активной торговли с большим числом сделок. Да, в последнее время львиную долю работы взяли на себя торговые роботы, но пригляд за ними всё равно необходим. Торговля на фондовом рынке с использованием роботов называется алготрейдингом, и про неё будет рассказано чуть ниже.

Именно на трейдинг в первую очередь обращают внимание желающие заняться торговлей на бирже. Причин этому несколько:

- Движение цен на пару процентов вверх-вниз в рамках одного дня сразу бросается в глаза при взгляде на торговый терминал. Новичку непонятно, почему надо дожидаться каких-то загадочных глобальных целей, а не взять прибыль здесь и сейчас.

- В интернете сейчас широко распространена реклама, завлекающая на фондовый рынок. Основной упор в ней делается именно на краткосрочные стратегии и торговых роботов. При обещаниях нескольких сотен процентов прибыли в месяц альтернативные возможности кажутся лишёнными смысла.

- Немаловажен и психологический фактор. Как правило, присматриваться к торговле на бирже начинают люди с активным складом характера, постоянно желающие каких-то перемен. Понятно, что трейдинг по самой своей природе им ближе, чем долгосрочное инвестирование.

Такой перевес в пользу трейдинга вполне нормален: начинать тренироваться в нелёгком деле биржевой торговли, действительно, лучше с него. Надо только не забывать, что на старте совершенно недопустимо рисковать крупными вложениями.

Графики и цифры

Ни одно дело не будет спориться без надёжного, проверенного, а самое главное хорошо освоенного инструмента. Для трейдера таким инструментом является технический анализ. Если говорить вкратце, то он основан на изучении графиков цен акций (или других финансовых инструментов) с целью определить их дальнейшее направление движения. Копнув же чуть глубже, можно сказать, что технический анализ пытается предсказать поведение больших масс людей с помощью математических моделей.

Лирическое отступление: именно этим занималась вымышленная наука «психоистория» в знаменитом романе Айзека Азимова «Основание».

О техническом анализе написано множество книг и учебников, пересказывать которые нет никакого смысла.

Выделим главный постулат: всё необходимое для прогнозирования движения цен акций уже заложено в их графиках.

То есть мы игнорируем как фундаментальные показатели работы предприятий, так и новостной фон вокруг них.

Естественно, теханализ не является точной наукой. Можно лишь говорить о той или иной вероятности, с которой он даёт верные предсказания.

Торговые роботы

За последние несколько лет торговля на фондовом рынке претерпела кардинальные изменения: появился алготрейдинг. Суть его состоит в том, что из процесса получения прибыли устранено самое слабое звено – человек. Точнее, его эмоции. Ведь в самый ответственный момент трейдер мог банально испугаться, упустив возможность выгодной сделки. Торговые роботы таких слабостей не имеют.

Робот представляет собой компьютерную программу, напрямую подключённую к торговому терминалу. Он посылает заявки на биржу, следуя заложенному в нём торговому алгоритму.

На текущий момент роботы практически вытеснили живых людей с торгов: по статистике, подавляющая часть сделок на Московской Бирже генерируется именно машинами.

Возникает резонный вопрос: а не устарел ли тогда технический анализ как инструмент? Применим ли он к поведению бездушных роботов? Ответ прост: да, конечно применим. Торговые алгоритмы разрабатываются именно людьми, поэтому ничего принципиально нового на рынке не появилось. Алготрейдинг просто переводит биржевую торговлю на несколько иной уровень: человек совершает умственную работу, а робот берёт на себя все рутинные операции.

Надежность Interactive Brokers, защита инвесторов, регуляторы

Компания зарегистрирована в Америке на фондовой бирже Нью-Йорка, поэтому ее работу регулируют две американские комиссии: по срочным товарным сделкам, по биржам и ценным бумагам. Прогноз брокера от S&P положительный, рейтинг – BBB+.

Работу компании, включая дочерние подразделения, регулируют финансовые органы разных стран – всего семь регуляторов. Юридические лица Interactive Brokers зарегистрированы в Америке, Британии, Австралии, Японии, Канаде, Гонконге, Индии. Инвесторы из Европы, из России могут открыть счет только в британском филиале брокера, но им доступны услуги и американского подразделения компании.

Инвесторы и трейдеры защищены от потери денег, однако система зашиты портфеля у брокера достаточно сложная.

- Сумма защиты счета зависит от продуктов, в которые вы вкладываете деньги, или которыми торгуете. Если они представлены в британском филиале, размер защиты – 50 тысяч фунтов стерлингов.

- Сумма защиты при торговле американскими ценными бумагами – 500 тысяч долларов, лимит наличных – 250 тысяч долларов.

- Если наличные не обрабатывает американский филиал брокера, защищает их британское отделение.

Узнать точную сумму защиты инвестиционного портфеля можно в службе поддержки.

Российских трейдеров и инвесторов, которые сотрудничают с брокером, страхует компания Lloyd’s: наличные можно застраховать на сумму до 90 тысяч долларов, при этом общая сумма страховки не должна превышать тридцати миллионов. Действие страховки покрывает счета, которые открыты у субброкеров Interactive Brokers.

Как выбрать брокера

Несмотря на все преимущества американских брокеров, у россиян совсем немного возможностей для выбора посредника на рынке США. За последние несколько лет многие брокерские компании ограничили доступ клиентов из России на фондовый рынок, привязав процедуру регистрации к владению счетом в одном из банков США, говорит владелец трейдерского портала LowRisk.ru, организующего Народную опционную конференцию, Алина Ананьева.

По словам Ананьевой, в числе компаний, отказывающих российским клиентам в открытии счета, такие крупные игроки рынка брокерских слуг, как E-Trade и TD Ameritrade. Однако это не единственные брокеры-гиганты, которые отказались обслуживать российских клиентов. Обращение в техподдержку компаний Fidelity, Zecco, Charles Shwab и TradeKing показало, что открытие счета для гражданина России в них недоступно.

Управляющий партнер финансовой компании United Traders Анатолий Радченко говорит, что большинство американских розничных брокеров начали отказывать россиянам в регистрации счетов еще до введения санкций. По его словам, обслуживание российских клиентов требовало больших ресурсов и при этом приносило мало денег. «Клиентам из России, как правило, нужна русскоязычная техподдержка 24 часа в сутки, так как они не очень хорошо владеют английским и не отличаются финансовой грамотностью», — объясняет он. Также, по словам Радченко, розничным брокерам интересны игроки со счетом от $20 тыс., а для начинающего инвестора в России это слишком большая сумма.

В рейтинге лучших брокеров США в 2021 году, составленном порталом Barron’s, только три фирмы из 16 готовы открыть счет россиянину. Речь идет о крупнейшем американском брокере Interactive Brokers (2-е место в рейтинге), компании Lightspeed Trading (10-е место) и американской «дочке» ИХ «Финам» Just2Trade (16-е место). Среди менее известных контор, не входящих в число лидеров брокерского рынка, с российским клиентом охотно работают такие компании, как MB Trading и Place Trade.

Обзор Interactive Brokers 2023

По сравнению с другими брокерами, Interactive Brokers предлагает иностранным инвесторам больше активов, аналитические отчеты, доступ к рынкам по всему миру, инструменты, калькуляторы и учебные материалы, включая учебные пособия, переведенные на несколько разных языков. Наличие такого количества вариантов имеет как плюсы, так и минусы. IBKR может быть трудно понять, потому что там так много всего. Благодаря бесплатной бумажной торговле и трехмесячной пробной версии пользователи могут сами опробовать этого брокера с полным спектром услуг.

Interactive Brokers — это биржевой онлайн-брокер для активных трейдеров и опытных инвесторов. Ниже приведены некоторые сведения об обзоре интерактивных брокеров в 2023 году:

№1. Низкие ставки оплаты

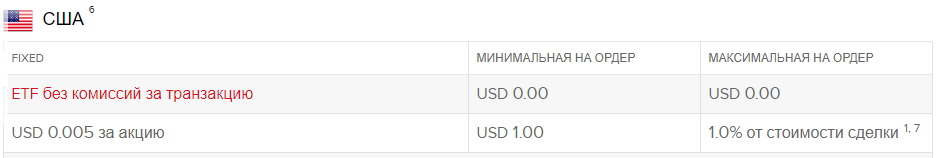

Платформу IBKR Lite можно использовать бесплатно для торговли акциями и ETF. План IBKR Pro имеет многоуровневую структуру комиссионных, при этом трейдеры с большими объемами платят всего 0.0035 доллара США за акцию (минимум 0.35 доллара США за ордер). Трейдеры IBKR Pro обычно платят комиссию в размере полцента за акцию, но не менее 1.00 доллара США за сделку. Ценовая структура Interactive Brokers разработана с учетом интересов инвесторов и трейдеров, которые хотят сэкономить.

№ 2. Низкие нормы прибыли

У Interactive Brokers гораздо более разумные маржинальные требования, чем у других брокеров, которых мы рассматривали. Процентная ставка по маржинальным кредитам от Interactive Brokers составляет 5%, что намного ниже, чем процентная ставка по маржинальным кредитам от других брокеров, которая составляет 10%. Эта разница со временем становится больше, особенно для инвесторов, которые сохраняют большие остатки маржи в течение длительного времени.

№3. Торговля между странами

Почти каждый брокер позволит вам купить акции, котирующиеся на иностранных биржах, но лишь немногие позволят вам торговать напрямую на иностранных биржах. Trader Workstation от Interactive Brokers дает вам доступ к более чем 150 рынкам по всему миру, что больше, чем у других недорогих брокерских компаний.

№ 4. Улучшенная платформа

Несмотря на свою дешевизну, Trader Workstation — очень полезный инструмент для торговли на вашем рабочем столе. Это отличное место для трейдеров всех видов, чтобы покупать и продавать акции, ETF, опционы, фьючерсы и валюты. Вы также можете выбрать один из двух мобильных вариантов, так что все зависит от того, что вам нужно. Основное мобильное приложение IBKR имеет те же функции и информацию, что и десктопная платформа TWS. Мобильное программное обеспечение IBKR GlobalTrader было упрощено, чтобы обеспечить беспрепятственную среду для проведения основных операций с акциями и криптовалютой на ходу.

№ 5. Взаимные фонды без комиссии за транзакцию

Есть то, что предлагает каждый уважаемый биржевой брокер. Замечательно, что Interactive Brokers позволяет вам инвестировать в большое количество недорогих взаимных фондов.

Тарифы и условия обслуживания

Он купил 1000 акций по 25 долларов за штуку. Комиссия = 1000 * 0,005 = 5 $.

Перевод и вывод денег со счета

Он купил 1000 акций по 0,25 доллара за штуку. Комиссия составит: 1000 * 0,005 = 5 долларов. Однако есть максимальный размер: не более 1% от суммы транзакции. Комиссия = 1000 * 0,25 * 0,01 = 2,5 $.

Многоуровневый

- Он включает брокерскую комиссию, которая зависит от объема транзакции, а также биржевую, регулирующую и клиринговую комиссию.

- Помимо вышеперечисленных комиссий, инвестор несет:

- Комиссия за обслуживание счета (часто называемая «комиссией за бездействие»). Эта сумма зависит от размера капитала. Если меньше 2000 долларов — 20 долларов в месяц, от 2000 до 100000 долларов — 10 долларов в месяц, свыше 100000 долларов — 0 долларов. Если инвестору меньше 25 лет, комиссия составляет 3 доллара. Комиссия уменьшается на сумму, которую вы платите за транзакцию.

- Подписка на данные. Например, для онлайн-котировок. Они отображаются бесплатно с задержкой 15 минут. Есть бесплатные и платные тарифы на новости и аналитику.

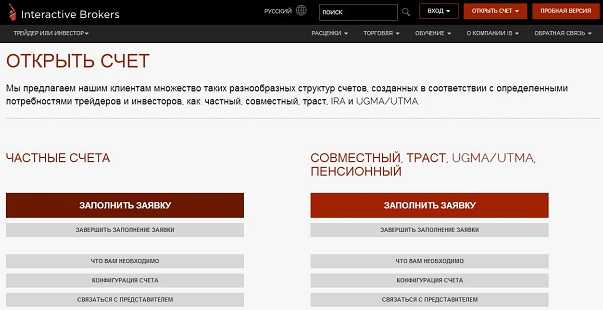

- Лучшие брокеры за рубежом

При заполнении заявки вам будет предложено выбрать тип брокерского счета. По умолчанию они предлагают форму заявки для частной, совместной учетной записи или учетной записи IRA. Большинство инвесторов устраивает частный. Если вы сомневаетесь в своем выборе, вы можете прочитать о структуре счета на сайте брокера.

В личном аккаунте есть следующие возможности:

Покупка и продажа ценных бумаг

Денежные средства. Вы можете торговать только своими деньгами. Инвестор получит выручку от купли-продажи ценных бумаг в соответствии с режимом торгов (например, в режиме Т + 2 деньги поступят только через 2 дня после сделки). Минимальных требований к капиталу нет, инвестор должен быть не моложе 18 лет.

- Маржа (или маржа, как написано в русскоязычной версии сайта IB). Он позволяет торговать в кредит, занимая деньги у брокера. По счету есть ограничения: возраст от 21 года и минимальный капитал от 25000 долларов.

- Перед выходом на зарубежный рынок стоит оценить преимущества и недостатки для частного инвестора из России.

- Лучшие брокеры России

- Главное преимущество, для которого открывают счета российские клиенты, — доступ к мировым торговым биржам. Выбор инвестиционных инструментов несравним с московскими или петербургскими биржами.

- Несложная процедураонлайн-открытие счета и русскоязычная поддержка на сайте. При правильном заполнении заявки есть возможность внести деньги и совершить первые транзакции в течение 2-3 дней. Необходимый минимум документов: паспорт и подтверждение адреса.

Надзор за брокером со стороны Комиссии по ценным бумагам и биржам США.

Страхование до $ 500 000 от возможного банкротства брокера.

Бесплатный вывод средств со счета в любой банк, но только раз в месяц. Для долгосрочного инвестора этого более чем достаточно. Бесплатное финансирование также возможно через некоторые российские банки.

- Плата за бездействие. Это важный момент, который останавливает инвесторов с капиталом менее 10 000 долларов.

- Необходимость самостоятельно перечислять в налоговую инспекцию 3% прибыли (для сделок на американском рынке).

- Необходимость сообщить об открытии счета у иностранного брокера и подать годовой отчет о движении денежных средств.

Риск санкций. Неизвестно, насколько далеко могут зайти иностранные власти в ограничении доступа россиян на зарубежные рынки. Нельзя полностью исключить возможность введения российскими законодателями запретительных мер.

У меня нет сомнений в привлекательности счета в Interactive Brokers. Однако я не думаю, что нужно полностью уходить с российского рынка. Идеальным было бы оставить часть капитала в России, например, в IIM, для получения налоговых льгот и перевести часть на счет у иностранного брокера для создания долгосрочного портфеля ликвидных индексных фондов и ценных бумаг. Таким образом, мы проведем еще одну диверсификацию средств — через посредников.

Регистрация и заполнение документов

Для регистрации нам подходит стандартный аккаунт для трейдинга. Иные формы сотрудничества с Интерактив Брокерс предполагают особый статус клиента, потребность в управлении чужими средствами или оказания дополнительных финансовых услуг. В свою очередь, в этом я вижу значительный плюс компании на фоне конкурентов: IB максимально дружелюбен как с ритейловыми частными клиентами, так и с лицензированными брокерами, хедж фондами и прочими консультантами. Такие клиенты менее импульсивны, нежели физические лица, что позволяет компании сохранять устойчивость при сильной волатильности.

При заполнении заявок и форм важно соответствовать рекомендациям и подсказкам самого IB. Брокер в США – это проводник механизма для самостоятельного управления средствами, который требует грамотного квалифицированного подхода

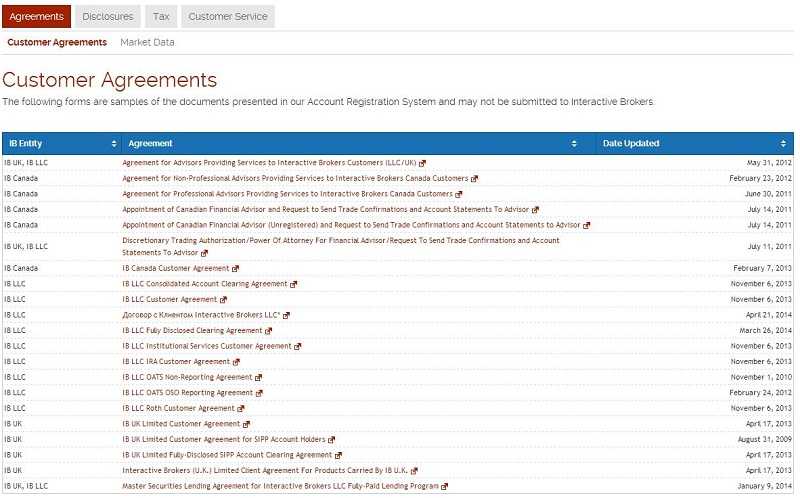

В отличие от пенсионных и взаимных фондов брокер позволяет зарабатывать больше, больше рискуя. А значит опыт совершения сделок (более 100 в год), практика работы с деривативами и производными финансовыми инструментами (фьючерсные контракты, опционы) должны иметь место быть. Напоминаю, что каждое действие желательно согласовывать со службой поддержки IB. В конце концов, переходим на страницу с формами для заполнения: interactivebrokers.com/ru/index.php?f=legalDocs&p=agreements

На что следует обратить внимание:

в первую очередь, конечно, на последний абзац и главенство англоязычных версий документов;

заполнять гражданам России и Украины нужно не все формы, но прочитать их нужно всё-таки все;

IB владеет собственным клирингом – этот факт я отношу к важному минусу компании (IB может выступать маркетмейкером в сделках и одновременно самостоятельно хранит информацию о сделках клиентов друг с другом и с компанией);

потоковые котировки нужно подключать отдельно, как и зарубежные рынки, а платить придется ежемесячно за каждую услугу отдельно (Лондонская биржа с котировками в реальном времени – чуть больше 7 долларов, Euronext и Xetra – около 2 долларов каждая);

подтверждать личность нужно документом с фотографией, собственноручной подписью, датой выдачи и сроком действия (подойдут водительские права международного образца, действующий заграничный паспорт и т.д.);

подтверждать адрес места жительства нужно несколькими способами, причем ежегодно требования к проверке Интерактив Брокерс усиливаются

Мне было достаточно в 2014 году двух банковских справок на английском языке о наличии действующих счетов (Альфа банк и Русский стандарт), а также переведенные скан-копии квитанций за коммунальные услуги, оформленные на меня лично;

особое внимание нужно уделить форме W-8BEN. Она подтверждает статус нерезидента, а значит, налог на прирост капитала удерживаться брокером не будет (на дивиденды 3% заплатить всё-таки придется)

Форма действительна 3 года

Ввиду различий в определении финансового года в США и России, я заполняю и подаю заново форму через два года на третий. Учитывая значимость и важность данной формы, как для клиентов, так и для брокера и эмитентов, к заполнению формы нужно отнестись крайне внимательно.

Перевод средств

Как только вы получите доступ к управлению своим брокерским счетом, вам следует запросить разрешение на перевод денег в личном кабинете.

При подаче запроса укажите направление перевода (пополнение или снятие) и валюту перевода. Счет может быть пополнен в любой валюте.

При переводах в рублях комиссия взимается только банком-отправителем, и ее размер обычно значительно ниже комиссии при межбанковских переводах в иностранных денежных единицах.

Операцию можно провести в Ситибанке.

Единственная комиссия, которая будет взиматься – за покупку американских долларов (2 доллара, если сумма меньше 1 млн долларов), поскольку покупка ценных бумаг в долларах необходима, если вы собираетесь торговать в США.

Недостаток 3. Нет компаний из высокотехнологичных отраслей

Пфайзер, Модерна, Баер — эти имена на слуху. Это американские и немецкие разработчики лекарств. Кто у нас делает лекарства — непонятно.

У нас есть акции сети Аптек 36.6. Но учитывая котировки и показатели бизнеса компании вкладывать туда деньги не очень хочется.

Биотехнологическая компании занимаются в основном разработкой и производством лекарств, в том числе на основании генетических исследований.

Компаний — разработчиков медицинского оборудования у нас также не представлено(по сравнению с крупными компаниями США — Иллюмина, Эббот и т.д.)

В РФ из медицины можно отметить только компании Мать и Дитя, Европейский медицинский цент, возможно в будущем Медси. Но это никакие не разработчики лекарств, методов лечения, а просто компании сферы услуг.

В сфере вычислительной техники мы также отстаем. Достаточно вспомнить, что в компьютерах и в телефонах стоят процессоры Apple, Intel, Amd, QCom.

В нашей стране никаких конкурентных процессоров не выпускается. Технологии производства полупроводников ушли уже очень далеко.

Чтоб догнать, нужно совершить невероятный прорыв, что вряд ли возможно. Нужно построить заводы, доработать технологию.

Список отраслей можно продолжить — нет ни круизных компаний, ни рейт фондов, ни компаний зеленой энергетики.

В общем, выбор на рынке США гораздо больше и интереснее.

Перспективы на будущее

Для примера рассмотрим «Лукойл». В определенном смысле, с поправкой на текущий момент на рынке (волатильность и изменение ситуации никто не отменял), эти ценные бумаги представляются интересными. Начиная с 26 июня компания уже прибавила почти 10 %. Сейчас она уверенно идет к закрытию дивидендного гэпа, который образовался 2 июня. Определенную поддержку оказывает сильный доллар, так как компания занимается в том числе экспортом.

В целом весь нефтегазовый сектор выглядит достаточно уверенно. Также благодаря росту доллара и экспорту. Исключение составляют акции «Газпрома», который качает из стороны в сторону в районе 165-170 рублей. К сожалению, воздействие санкций оказывает большое влияние. Видимо, не удалось до конца переориентировать экспорт с запада на восток.

Сбербанк обычный и привилегированный последние три месяца притормозил свое движение. В целом это объяснимо. Нельзя же расти безостановочно? И так с минимумов октября 2022 года акции прибавили более 150%. Некоторый боковик вполне ожидаем. При этом быки могут вернуться в «Сбербанк» достаточно скоро. С технической точки зрения, нужно преодолеть барьер в 250 рублей после чего рост может возобновиться. С фундаментальной точки зрения компания выглядит сильно: показатели прибыли и рентабельности вселяют оптимизм в инвесторов.

«Магнит» растет последнее время на том, что был объявлен увеличенный выкуп акций у нерезидентов. Вкладываться в Yandex до сих пор идея сомнительная, учитывая, что он по-прежнему относится к зарубежным компаниям: проблемы, связанные с иностранными депозитариями, остаются на повестке дня.

Таким образом, эйфория, связанная с фондовым рынком, у россиян продолжается. По всей видимости, в условиях нестабильности и финансовой неопределенности люди не видят лучшего способа, чем инвестировать на бирже. Основным направлением для это население выбирает «голубые фишки».

Ольга Соловьева, вице-президент по финансам в международной инвестиционной компании UOC Capital:

— Одно из стабильных решений для вклада денег в 2023 году остаются депозитные счета в банках. Но это самый малодоходный способ. Второй вариант — это получение купонов и разницы в рыночной цене с покупки ОФЗ, которые выпускает государство. Третий вариант — акции. В 2023 году одними из самых стабильных остаются несколько компаний. В их числе можно выделить Сбербанк — благодаря большому количеству держателей акций любые новости обеспечивают волатильность данных ценных бумаг.

Сложности

На американском рынке гораздо выше требования к частным инвесторам и потребность трейдера в капитале. Алина Ананьева говорит, что в России можно начинать торговлю с капиталом в 30 тыс. руб. В США для открытия счета потребуется $5–10 тыс., а для комфортного трейдинга, например опционами, — от $50 тыс. Также для торговли на срочном рынке необходимо иметь статус квалифицированного инвестора. Правда, можно просто указать в анкете, что у вас есть знания по опционам, и там поверят на слово, говорит она.

Еще одним минусом торговли через американские компании трейдеры считают сложную схему налогообложения. Если в России брокеры берут вопросы уплаты налогов на себя, то трейдеру, сотрудничающему с брокерской компанией из США, придется решать этот вопрос самостоятельно. По словам Ильи Алхимова, в России до сих пор не существует приемлемой формы налоговой отчетности для граждан, получивших прибыль на фондовом рынке США. Налоговые службы не принимают документы, выданные американскими брокерами.

Клиентам брокерских компаний из США приходится переделывать отчетность, полученную от брокера, в соответствии с российскими стандартами. При этом им приходится доказывать наличие прибыли, предъявляя брокерский договор, справки о зачислении средств и множество других документов по требованию. Правда, даже в таких случаях налоговые службы нередко отказывают в приеме деклараций. Это способствует росту «серых схем» и уходу трейдеров от налогообложения, рассказывает Алхимов.

Если трейдеру все-таки удастся подать документы в налоговую, то в соответствии со ст.280 Налогового кодекса ставка по доходу от операций с ценными бумагами составит 13%.

Как открыть счет в Interactive Brokers

Чтобы открыть счет в Interactive Brokers, для начала следует предоставить ему данные о себе. Кроме базовой информации (имя, дата рождения и семейный статус) брокер попросил сведения о месте работы, должности и даже указать адрес компании. Правда, никаких документов для подтверждения этой информации не потребовал.

Кроме этого, следовало прописать свой доход, сбережения, опыт торговли на фондовых рынках и оценить свои знания в торговле. Эта информация нужна брокеру для того, чтобы определить, какие варианты торговли открывать клиенту. Например, новичок может не получить возможность торговать фьючерсами. Правда, никаких подтверждающих документов раскрываемым данным также не требовалось.

Из документов IB нужно подать 2 вида: подтверждение личности и места проживания.

Подтвердить личность можно одним из следующих документов:

- паспорт (заграничный или национальный);

- идентификационная карта гражданина (ID-карта);

- водительские права.

Автор статьи загрузил скан-копию своего заграничного паспорта.

Для подтверждения места жительства можно дать один из таких документов:

- счет за коммунальные услуги;

- извещение о муниципальном налоге;

- счет по страховке;

- банковская, брокерская или ипотечная выписка;

- банковское письмо на официальном бланке с печатью и подписью, подтверждающее адрес;

- выписка по кредитной карте (не старше шести недель);

- правительственные письма или выписки;

- вид на жительство;

- водительские права или идентификационная карта гражданина.

Здесь сразу можно заметить иностранную особенность брокера. В Украине ни на правах, ни на ID-карте место жительства не указаны. Вместо этого у нас есть информация о месте прописки в национальном паспорте. Мы попробовали загрузить два скана — первой страницы паспорта и той, где указана прописка. Но система отказалась их принять — нужен документ на одном листе.

Тогда автор скачал с мобильного приложения банка выписку по карте и послал ее, ведь в ней указано место прописки.

На следующий день IB сообщил, что скан паспорта принят, а вот банковская выписка — нет. Нужен другой документ. Тогда автор сделал скан-копию счета за электроэнергию. Через день после его загрузки Interactive Brokers порадовал — документ принят и счет открыт.

В целом рассмотрение документов у IB занимало 1−2 дня.

Инвестиционная активность

Рост доллара, падение нефти, снижение биткоина и политические процессы, если верить Центробанку, мало повлияли на динамику притока россиян на фондовый рынок. Каждый месяц на биржу приходят все новые энтузиасты в надежде найти свое Эльдорадо.

За последний месяц количество частных инвесторов увеличилось на 388 000, а общее число приблизилось к 26 млн россиян! Еще лучшую динамику продемонстрировали брокерские счета, которых за месяц открыли 610 000 штук. Динамика опережает количество новоприбывших людей, говоря: либо старожилы открывают дополнительные счета, либо новички открывают сразу несколько счетов. Количество индивидуальных инвестиционных счетов (ИИС) также увеличилось — на 110 000.

Лидерами в географическом плане по открытым счетам являются Москва, Московская область и Санкт-Петербург. Они же занимают первым места и по количеству частных инвесторов. В столице их число уже составляет 2,3 млн человек. В топовую десятку по количеству инвесторов входят регионы с городами миллионниками: республики Татарстан и Башкортостан, Краснодарский край, Самарская, Свердловская, Челябинская и Ростовская области.

Однако хотя общее количество частных инвесторов приблизилось к 26 млн, активные операции на фондовом рынке за месяц совершили только 2,9 млн человек, около 11 %. Таким образом, активных трейдеров и уж тем более скальперов в России немного. Большинство предпочитает просто открыть счет, что-то купить и ждать роста.

Стоит отметить, что именно частники занимают наибольшую долю по торговле акциями — 76 % и на срочном рынке — 61 %. А вот облигации и валютный рынок для них менее привлекательны. Там доля частников составляет только 34 % и 18,2 % соответственно.

Вице-президент аналитической компании «Борселл» Ольга Веретенникова:

— На фоне ослабления рубля повышается привлекательность акций компаний-экспортеров. Девальвация национальной валюты оказывает благоприятное влияние на доходы компаний с выручкой в иностранной валюте. Они конвертируют выручку в рубли по высокому курсу, а издержки/затраты по-прежнему остаются в рублях. Это способствует росту рентабельности. Поэтому интерес инвесторов к таким компаниям растет.

Как выбрать брокера?

Открытие брокерского счета доступно после заключения договора с лицензированной компанией — брокером. Услуги оказываются банками, коммерческими компаниями, подразделениями финансовых групп. Критерии выбора:

- Количество действующих клиентов — большое количество инвесторов подразумевает надежность компании.

- Тарифы, комиссии, сумма минимального депозита, список дополнительных услуг брокера.

- Цели инвестора — с какой периодичностью планируется совершать сделки.

- Доступ к иностранным фондовым рынкам — не все российские брокеры работают в этом направлении.

Основную информацию о компании можно найти в свободных интернет-источниках

Основное и самое важное правило: наличие лицензии. Без соблюдения этого условия деятельность брокера незаконна

Услуга распространена среди кредитных организаций: практически каждый крупный банк предлагает клиентам открытие брокерского счета.

В каком банке открыть брокерский счет?

Выбор кредитной организации основывается на нескольких критериях. Основной из них — более удобно сотрудничать с тем банком, в котором у инвестора имеется действующий банковский счет или карта (кредитная или дебетовая). Для совершения операций по брокерскому счету его необходимо периодически пополнять. Наиболее удобный и быстрый способ заключается в использовании карты: деньги поступают с минимальной комиссией. Соответствующие услуги оказываются следующими банками:

- Сбербанк,

- Открытие,

- Тинькофф,

- ВТБ,

- Газпромбанк,

- Альфа-Банк,

- Райффайзенбанк

- и др.

Как открыть брокерский счет?

Открыть счет у брокера можно двумя способами: онлайн и офлайн. Большее распространение получило дистанционное открытие счета, так как в этом случае клиенту не требуется лично посещать офис компании для подписания договора. Если потенциальный инвестор обслуживается в банке, то для открытия счета все необходимые данные у кредитора уже имеются и их дополнительная выгрузка уже не потребуется.

Подать заявку на открытие можно через сайт Банкирос.ру. Мы заранее подобрали список надежных и проверенных брокеров, которые предлагают клиентам разные условия и тарифные планы. После рассмотрения заявки и открытия счета можно начинать торговать на биржевом рынке.

Как закрыть брокерский счет?

Банковский брокер или автономная коммерческая компания оказывают услуги по одним и тем же правилам. Стандартные брокерские счета закрываются по заявлению клиента (инвестора) в любой момент. Если на счете есть деньги, то перед подачей на его закрытие необходимо вывести все средства. Максимальный срок вывода средств после закрытия брокерского счета — 30 рабочих дней.

Как вывести средства со счета?

Выводу подлежат только свободные средства, принадлежащие инвестору. Некоторые брокеры оказывают услуги предоставления средств инвестору для совершения покупок акций. Такие средства также не подлежат выводу. Снять деньги с брокерского счета можно на банковский счет или пластиковую карту. Механизм, комиссии и условия вывода зависят от правил, установленных конкретным брокером.

Источник https://minfin.com.ua/currency/articles/kak-otkryt-schet-v-interactive-brokers-poshagovaya-instrukciya/

Источник https://quasa.io/media/kak-otkryt-brokerskiy-schet-v-finam-i-nachat-torgovat-na-fondovom-rynke

Источник https://bankiros.ru/investments/brokers

Источник

Торговля в компании

Ввиду того, что организация является ECN брокером, вам предстоит платить комиссию за каждую сделку. Но это в свою очередь спасет вас от «охоты на стопы» и противодействие скальпингу.

Исходя из условий компании, минимальный размер позиции здесь составит 200$. Спред начинается с 0,1 пункта. Уровень stop out расположен на 10 процентах.

Для торговли вы можете использовать 3 варианта площадок:

- Trader Workstation – профессиональный терминал, который позволяет совершать сделки как на Форекс, так и на фондовом рынке. Его функционал ничем не уступает MT4/5, но расположение элементов здесь не совсем привычное для среднестатистического трейдера.

- Web Trader. Платформа имеет вполне простой и интуитивно понятный дизайн, но в то же время содержит множество инструментов для проведения анализа рынка. Кроме того, эту площадку не нужно устанавливать на компьютер.

- TW Mobile. Портативная версия терминала брокера, которая позволяет не только осуществлять торговые операции, но и управлять счетом с мобильного устройства.

Кроме того, благодаря системе IBIS, вы можете получить дополнительные инструменты для проведения более тщательного анализа. Здесь вам будет доступна информация, предназначенная для корпоративных клиентов. Однако, за подписку придется заплатить 69$ в первый месяц и по 89$ за все последующие.

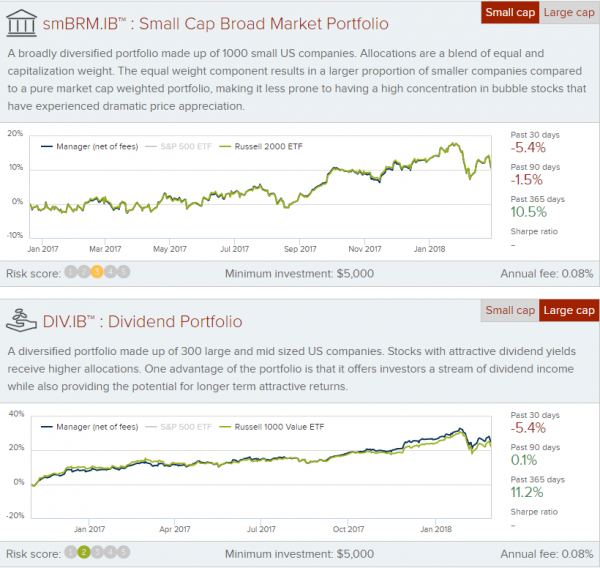

Что касается инвестирования, организация располагает большим набором программ, позволяющих получать пассивный доход. Например, вы можете сформировать портфель активов или же отдать деньги управляющему, предварительно выбрав его из предоставленного на сайте рейтинга.