Плюсы и минусы инвестиций

Нередко люди не решаются вкладывать деньги в различные схемы, опасаясь прогореть и потерять свои кровные. В мире финансовых вложений нет места страху, но и бросаться в первый попавшийся проект очертя голову тоже не стоит

Важно подходить к процессу инвестирования грамотно и ответственно, а для начала изучить все плюсы и минусы

- Получение пассивного дохода с минимальными трудозатратами со стороны инвестора – главный плюс любых инвестиций, как уже говорилось выше.

- Возможность реализовать себя и свой потенциал. Имея определенный доход и больше свободного времени, инвестор может позволить себе заниматься своим любимым делом. А благодаря целеустремленности и стойкости, необходимым при проведении финансовых операций, шанс добиться успеха в любой сфере значительно возрастает.

- Получение дохода из разных источников. Для большей части населения основным доходом является заработная плата. Соответственно, при потере работы человек и его семья начинают испытывать серьезные материальные трудности. Инвестор же может вкладывать средства в разные проекты, создавая для себя несколько источников дохода. В случае утраты одного из них остаются остальные. Таким способом обеспечивается финансовая безопасность.

- Повышение уровня образованности и финансовой грамотности. Естественно, что для управления денежными вложениями необходимо иметь определенные знания. Это стимулирует к самообразованию для увеличения собственного потенциала. Ведь даже опытные инвесторы всегда тщательно изучают объект, прежде чем вложить в него средства.

- Нет ограничений для максимального дохода, получаемого от инвестиций. Если правильно распоряжаться своим капиталом, постоянно работать над его увеличением и вкладывать его в другие проекты, то сумма дохода будет постоянно расти. А его максимальный размер будет зависеть только от желаний и стараний инвестора.

Плюсы от финансовых вложений внушительные, но для получения адекватной оценки ситуации следует рассмотреть и минусы:

- Необходимо наличие стартового капитала. Чтобы получать достойный доход, сумма первоначальных вложений должна быть достаточно солидной. Так что, на ее формирование может уйти много времени.

- Любые финансовые вложения — это определенный риск. А с повышением предполагаемой доходности объекта пропорционально растет и вероятность получить убыток. Даже самые надежные проекты не дают полной гарантии надежности. В каких-то моментах инвестор рискует только предполагаемой прибылью, а в каких-то всеми своими ресурсами. Но как говорится, кто не рискует, тот не пьет шампанское.

- Чтобы грамотно осуществлять капиталовложения, необходимо наличие специфических знаний. Не каждый заканчивал финансовый факультет. И даже те, кто закончил, не всегда в полной мере понимают весь пройденный материал. Поэтому начинающему инвестору необходимо освоить огромный объем знаний, тщательно изучить опыт коллег и объективно проанализировать ситуацию на рынке.

- Отсутствие гарантии получения дохода или его непостоянный характер. Еще одна особенность финансовых вложений – это то, что их постоянную доходность никто не может гарантировать. А в случае, например, со спекулятивными вложениями доход по каждому проекту является единовременным.

Изучив все плюсы и минусы, начинающий инвестор может решить для себя, готов ли он к такому способу получения дохода. Не стоит сразу строить розовые замки, отодвигая мрачные перспективы в сторону. Лучший прогноз – объективный. При проведении любой финансовой операции большое значение имеет именно подготовка субъекта: его база знаний, стрессоустойчивость, понимание ситуации на рынке и своевременное реагирование на все изменения, адекватный подход к делу.

3 способа инвестиций в валюту и в акции

Спекулянты на рынке играют на разнице курсов валют или акций, но это сложно назвать вложением денег, поскольку это требует знаний в этой области и постоянного контроля, то есть времени.

Если говорить о пассивных инвестициях, есть варианты долгосрочного вложение денег в акции — например, по стратегии четыре дурня, или в паевые инвестиционные фонды (ПИФ) где все операции проводит управляющий.

Покупая пай (долю) ПИФ, вы передаете деньги управляющей компании, а она покупает на средства пайщиков акции и другие активы. За свои действия управляющая компания берет процент.

Также советую рассмотреть вариант вложения денег в индексный ПИФ акций, поскольку он позволяет диверсифицировать активы и менее зависим от управляющего.

Где хранятся активы, что будет, если посредник обанкротиться?

Активы хранятся в депозитарии, компании, отвечающей за хранение, учет финансовых активов. Если брокер обанкротиться то ничего не происходит, все записано. Бумаги переводятся на другой счет брокера.

Брокерский счет для покупки/продажи открывается у брокера. Доступно удаленное открытие. Часто возникает путаница между брокерским счетом и индивидуальным инвестиционным. ИИС − это то же брокерский счет, но его разновидность, позволяющий получить налоговый вычет в виде 13%. Инвестиции с нуля требуют от любого участника терпения и времени, поскольку немало процессов и этапов, которые нужно проанализировать, изучить.

ИИС может быть только один у конкретного брокера. Количество брокерских счетов не ограничено.

Расходы инвестора

Когда новичок ищет ответ на вопрос о том, как заработать на инвестициях, то почему-то часто забывает о расходах. А они могут существенно уменьшить заработок, особенно на длительном промежутке времени.

Комиссии брокера и биржи

Для торговли на бирже вам понадобится брокерский счет, который открывает брокер. Но брокер и биржа – это коммерческие организации. Они зарабатывают на сделках инвесторов. Если выбор бирж небольшой (в России мы торгуем на Московской и Санкт-Петербургской биржах), то брокеров на рынке очень много. Размер комиссии – обязательный критерий выбора посредника для торговли при долгосрочном инвестировании.

В моей семье мы пользуемся услугами трех брокеров. Сегодня они предлагают следующие комиссии.

| Вид комиссии | Сбербанк, тариф “Самостоятельный” | ВТБ, тариф “Мой онлайн” | Открытие, тариф “Все включено” |

| За сделку | 0,06 % | 0,05 % | 0,05 % |

| Биржевая | 0,01 % | 0,01 % | Включена в комиссию за сделку |

Сравните с комиссиями некоторых других популярных брокеров.

| Вид комиссии | Финам, тариф “Дневной” | БКС, тариф “Инвестор” | Тинькофф, тариф “Инвестор” |

| За сделку | 0,0354 % | 0,1 % | 0,3 % |

| Биржевая (Мосбиржа) | 0,01 % | 0,01 % | Включена в комиссию за сделку |

| За обслуживание счета | 177 руб. в месяц | Нет | Нет |

Комиссии управляющих компаний

На бирже можно покупать не только акции и облигации отдельных эмитентов, но и ценные бумаги инвестиционных фондов

В этом случае надо обращать внимание на комиссии управляющих компаний

Для примера я приведу комиссии по фондам, которые инвестируют в золото.

| Управляющая компания | Тикер ETF или БПИФ | Комиссия, % |

| FinEx | FXGD | 0,45 |

| ВТБ | VTBG | 0,66 |

| Альфа Капитал | AKGD | 1,04 |

| Тинькофф | TGLD | 0,54 |

Налоги

Доходы, которые получает инвестор от своих сделок на фондовой бирже, подлежат налогообложению. К ним относятся:

Налоги, как и комиссии, могут существенно снизить доходность инвестиций. Но есть законные способы их уменьшить, вплоть до нуля:

- позволяет инвестору воспользоваться одной из двух налоговых льгот: либо вернуть в год до 52 000 руб., либо освободить доходы от налогообложения.

- ЛДВ (льгота на долгосрочное владение ценными бумагами) позволяет освободить от налога на доходы прибыль от сделки с ценной бумагой, если инвестор владел ею более 3 лет.

- Покупка бумаг из высокотехнологичного сектора позволит освободить прибыль по сделкам купли/продажи с ними от налога на доходы.

- Покупка еврооблигаций Минфина РФ позволит сэкономить на НДФЛ по курсовой разнице. По закону она освобождается от налога на доходы.

Шаг 1. Регистрация и открытие брокерского счёта

Чтобы получить доступ на фондовый рынок требуется открыть брокерский счёт. Это особый вид счётов, где могут хранится одновременно разные классы активов:

- Валюты (рубли, доллары, евро);

- Акции (отечественные и зарубежные);

- Облигации (гособлигации, корпоративные, еврооблигации);

- ETF-фонды;

- Фьючерсы;

- Товары;

Отрыть брокерский счёт можно через брокеров. Рекомендую работать со следующими (сам работаю через них):

Это лучшие брокеры для торговли, у которых самые низкие комиссии на оборот. Есть офисы по всей России, бесплатное пополнение и снятие. Они предоставят доступ ко всем финансовым инструментам на бирже. Здесь можно покупать иностранные акции, следовать стратегиям профессионалов и прочее.

Форма регистрация у брокера выглядит так:

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

На выбор предлагается несколько типов брокерских счётов:

Можно открыть несколько ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). Рекомендую всем открыть ИИС, как минимум для будущего. Этот вид брокерского счёта позволяет получить на выбор один из двух налоговых вычетов:

- Вычет на взнос (Тип «А»). Возвращается 13% налога от суммы пополнения. Максимальная налоговый вычет за год ограничивается суммой 52 тыс. рублей. Для этого надо пополнить ИИС на 400 тыс. рублей (можно меньше). Пополнять и получать вычет можно каждый год.

- Освобождение от налога на прибыль по ИИС (Тип «Б») от разницы покупки и продажи ценных бумаг. Налог на дивиденды и купоны (если они облагаются налогом) придётся всё равно заплатить.

Действующий ИИС должен быть только один у человека. Единственным условием для получения вычета является срок существования счёта не менее 3 лет. Подробнее про ИИС читайте:

Обычных брокерских счётов ЕДП можно открыть сколько угодно у каждого брокера. Ограничения касаются только ИИС.

Почему нужно инвестировать

Сбережения на руках заставляют многих задуматься об их приумножении. Держать деньги дома в сейфе — не очень выгодно, ведь их может съесть инфляция. Для оформления депозитов сейчас тоже не самый удачный момент, поскольку проценты по ним продолжают падать вслед за ключевой ставкой ЦБ. Естественно, что в этих условиях растет интерес россиян к инструментам фондового рынка: по данным Мосбиржи, в настоящий момент в России доступ к торговой площадке имеют 7 млн частных инвесторов.

С помощью инвестиций вы можете:

- защитить сбережения от инфляции;

- получить дополнительный доход;

- создать подушку безопасности и обрести финансовую свободу.

Прежде чем начать инвестировать, определитесь с финансовыми целями

На этом этапе важно расставить приоритеты и оценить стоимость своих желаний

Какие суммы инвестировать?

Перед тем, как зарабатывать деньги на инвестициях, стоит понять, какую сумму не жалко потерять. Ни в коем случае нельзя брать финансы для развития бизнеса в кредит. Тем более, нельзя закладывать имущество, без которого не удастся нормально существовать. На самом деле, начинать инвестировать можно с любой суммы. Даже 100 рублей помогут принести дополнительный доход, если эти финансы правильно обыграть.

Стоит вернуться к вопросу о «финансовой подушке». Инвестировать можно начинать тогда, когда созданы условия для комфортного образа жизни. Если в банке имеется непогашенный кредит или долги за коммунальные услуги, выгодно инвестировать не получится даже минимальную сумму.

Стоит вернуться к вопросу о «финансовой подушке». Инвестировать можно начинать тогда, когда созданы условия для комфортного образа жизни. Если в банке имеется непогашенный кредит или долги за коммунальные услуги, выгодно инвестировать не получится даже минимальную сумму.

Вклад в банке

Банковский вклад на определённый срок (депозит) — безопасный инвестиционный инструмент — вложить деньги для получения стабильного пассивного дохода может даже начинающий и непродвинутый в финансовой грамоте инвестор. Не нужно иметь специальных знаний — клиент приносит деньги в банк на депозит, получает проценты. Вклады в банках отличаются размером процентной ставки, сроками.

В среднем ставка по итогам третьего квартала 2023 года составляет 7,54% годовых. Ставки по долгосрочным вложениям (сроком от 1 года) без возможности пополнения и снятия обычно выше.

Срок

Положить деньги в банк можно даже на один день, но, как правило, для краткосрочных депозитов до полугода ставка заметно меньше. Есть программы на 3−5 лет. Но так как инфляция в России сложно предсказуема в длительном периоде, то банки, особенно после скачка ставок вверх, не любят принимать деньги вкладчиков на очень долгий срок. Дело в том, что закон запрещает финансовым организациям снижать доходность действующих депозитов в одностороннем порядке.

Сумма

В зависимости от типа вклада, банк может принять разную сумму. Например, открыть накопительный счёт можно на сумму от 1 руб. Накопительный счёт — своеобразный гибрид счёта до востребования и депозита. Доход по нему почти такой же, как на депозите, но в удобный для владельца момент деньги можно частично снимать. Единственное ограничение — на накопительном счёте после снятия должна остаться определённая минимальная сумма, размер которой оговаривается особо. Вклады с высокой ставкой на долгий срок обычно оформляют на сумму от 1−10 тыс. руб.

Схема выплаты процентов

Вкладчик может получать проценты ежемесячно, раз в квартал или в конце срока. Как правило, банки предлагают «линейку вкладов», и каждый вкладчик может найти для себя наиболее удобный вариант.

Капитализация

Проценты на проценты — способ ещё больше повысить прибыль. Есть ли такая функция или же проценты поступают на счёт до востребования, должно быть указано в договоре.

Автопролонгация

Если по окончании срока договор продлевается автоматически, вкладчик не тратит время на переоформление документов и не теряет доход.

Важно! Банковские вклады подходят в качестве источника пассивного дохода. Много заработать вряд ли получится, особенно если сумма на депозите небольшая, но вкладчик не потеряет сбережения на фоне растущей инфляции.

Преимущества банковских вкладов:

- благодаря системе страхования вкладов до 1,4 млн руб. (суммарно на всех счетах вкладчика в данном банке) защищены государством, и в случае отзыва у банка лицензии возвращаются через государственное Агентство по страхованию вкладов;

- вклады обеспечивают регулярный пассивный доход начинающим инвесторам;

- на депозит можно положить рубли и иностранную валюту; существуют также и мультивалютные вклады.

Важно! Депозиты — низкорисковый инструмент инвестирования с минимальным порогом входа, вариант для дополнительного заработка или сбережения средств от влияния инфляции. Иногда банки предлагают специальные условия — например, для зарплатных клиентов, пенсионеров

В предновогодний период банки часто делают подарки для всех: повышенные ставки по договорам, конфеты, игристое вино, недорогие мобильные телефоны.

Инвестировать в депозиты можно любому гражданину с 18 лет.

Основные недостатки:

- невысокая процентная ставка не позволяет получить хорошую прибыль;

- с дохода по депозитам на сумму от 1 млн руб. нужно платить налоги;

- при досрочном прекращении договора используется ставка вкладов «До востребования» (обычно 0,01%) — фактически это означает, что вкладчик теряет проценты.

Советы новичкам

Старайтесь не вкладывать в инструменты фондового рынка все, что у вас имеется. Начните с банковского депозита или ОФЗ, создав «подушку безопасности», а позже приступайте к биржевой торговле.

Рекомендации экспертов финансового рынка:

- установите лимит потерь и руководствуйтесь им при управлении портфелем;

- диверсифицируйте риски, вкладывая деньги в различные ценные бумаги различных эмитентов;

- не верьте уловкам нечестных управляющих компаний и венчурных фондов, обещающих в течении года увеличить прибыль на 200%;

- всегда придерживайтесь выбранной стратегии, не ведите себя импульсивно, видя, что цена акции начинает падать;

- откройте ИИС для получения налоговых преференций;

- совершайте ребалансировку портфеля (к примеру, если один актив дорожает – сбывайте его, а на полученные деньги приобретайте подешевевший актив).

Таким образом, начинать инвестировать можно даже с небольшой суммой, а для получения прибыли без серьезных рисков достаточно выбирать консервативные инструменты, открыть ИИС или же доверить управление своими сбережениями управляющей компании.

Источник https://investfuture.ru/edu/articles/kak-nachat-investirovat-i-ne-poterjat-dengi-investitsii-s-nulja-ponjatnaja-instruktsija

Источник https://bcspremier.ru/knowledge/basics/kak-nauchitsya-investirovat-s-nulya/

Источник

Примеры сколько можно заработать и потерять денег на бирже

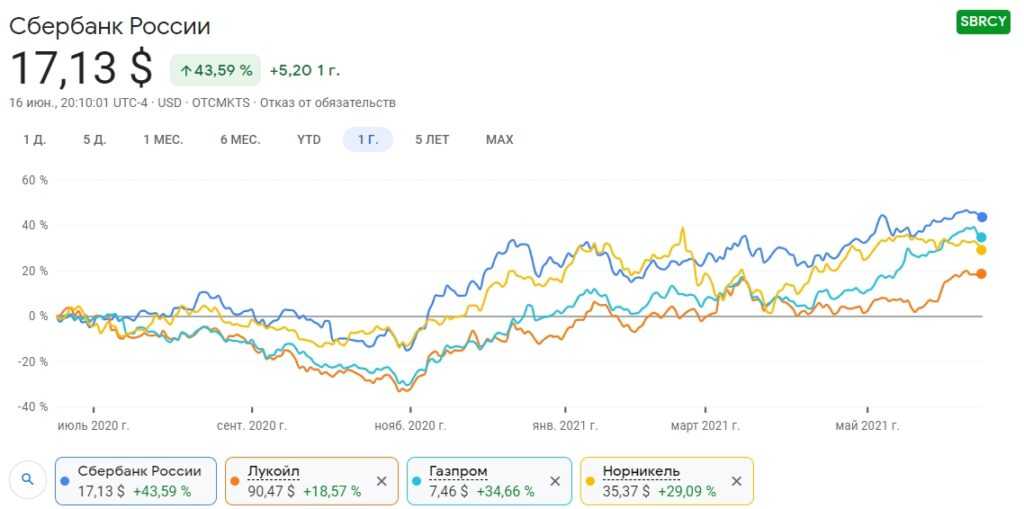

На картинке ниже показано насколько за год выросла стоимость акций таких компаний как Лукойл, Газпром, Норникель в сравнении с акциями Сбербанка.

Рост составил от 18 до 43 процентов.

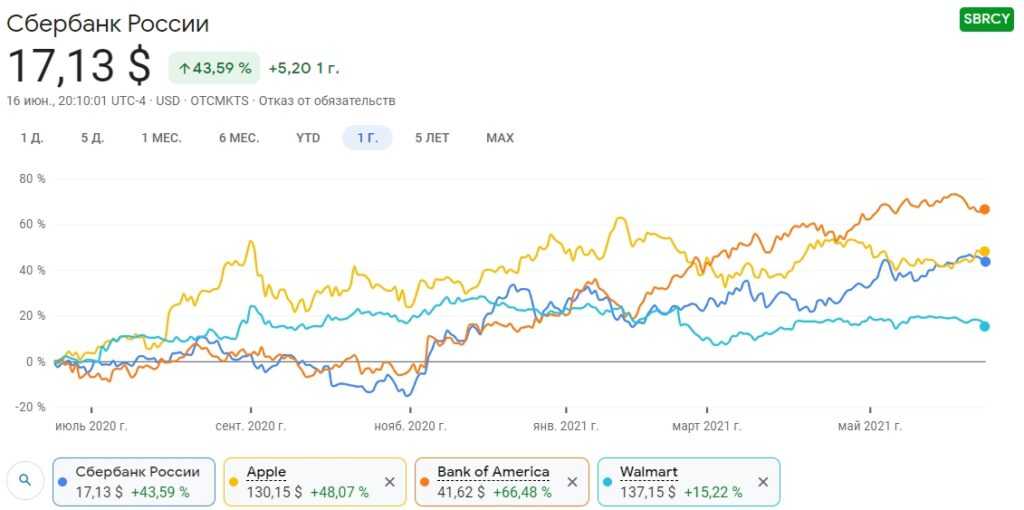

На картинке ниже показано насколько за год выросла стоимость акций таких компаний как Apple, Bank of America, Walmart в сравнении с акциями Сбербанка.

Рост составил от 15 до 66 процентов.

На картинке ниже показано насколько за год выросла стоимость акций таких компаний как Tesla, Virgin Galactic, Moderna в сравнении с акциями Сбербанка.

Рост составил от 43 до 212 процентов.

В первых двух случаях приведены примеры роста акций компаний, которые выдержат практически любой кризис.

В последнем примере приведен пример роста акций компаний, которые достаточно рискованны, но в тоже время позволили бы получить доходность в несколько раз больше.

Важно понимать, что в этот период росло практически все. В этом нет заслуги инвесторов, единственное что нужно было делать — это купить и держать акции

Пример ниже показывает какая может быть реальность. Реклама об этом не рассказывает.

Акции Bank of America в течении 2 лет упали с 54$ до 3$ потеряв в цене практически 100%. За следующие 14 лет так и не вернулись к своим максимумам. И это крупнейший банк в США. Таких примеров огромное количество.

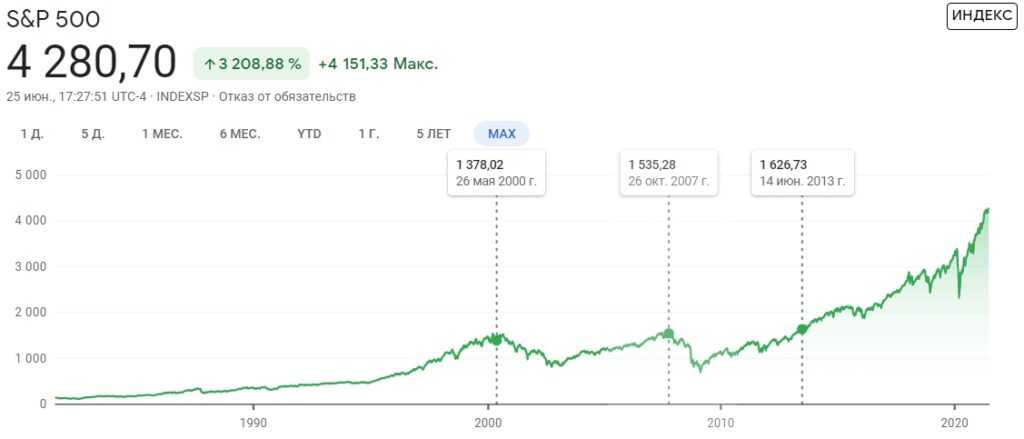

Выше приведены частные случаи, если посмотреть индекс S&P 500 который состоит из набора разного рода акций, то видно что падал весь рынок, а дальнейшее восстановление заняло годы.

Самое сложное — получать стабильную доходность из года в год.

Собственный бизнес

У человека, который задумался об инвестировании, наверняка есть предпринимательская жилка. Это значит, что наиболее выгодно удастся вложить деньги, если начать собственный бизнес. С чего начать? В первую очередь стоит определиться, в каком направлении хотелось бы работать. Наиболее востребованным считается сегодня вариант бизнеса, связанный с покупкой товаров оптом и последующей перепродажей по розничной стоимости.

Прежде чем начать торговать, стоит разобраться, интересна ли будет эта ниша людям. Заранее необходимо изучить целевую аудиторию. Так, к примеру, в спальном районе не будет пользоваться популярность магазин, предлагающий спецодежду или принадлежности для охоты и рыбалки. А вот продукция для дома (посуда, шторы, постельное белье) будет расходиться достаточно быстро.

Прежде чем начать торговать, стоит разобраться, интересна ли будет эта ниша людям. Заранее необходимо изучить целевую аудиторию. Так, к примеру, в спальном районе не будет пользоваться популярность магазин, предлагающий спецодежду или принадлежности для охоты и рыбалки. А вот продукция для дома (посуда, шторы, постельное белье) будет расходиться достаточно быстро.

Заранее необходимо продумать тактику торговли, составить бизнес-план. Выгодными будут инвестиции в землю. Можно ли заработать, продавая товары в арендуемом помещении? При правильно составленном бизнес-плане доход в любом случае будет. Однако больше удастся заработать в собственном магазине. Кроме того, если продажа не пойдет, помещение можно сдать в аренду или продать.

Продумывая тактику торговли, стоит выбрать, какой будет накрутка. Можно увеличить сумму товара вдвое. При этом продажи будут минимальными. При минимальной накрутке люди будут чаще приходить в магазин, а значит, и доход будет выше.

Огромную популярность в последнее время обретает бизнес с Китаем. Многие знают, что большинство товаров производится в этой стране. Если найти хорошего поставщика, то удастся продавать действительно качественные изделия с накруткой до 200%. Многие предприниматели уже успешно работают в этом направлении.

С развитием информационных технологий возможностей для бизнеса стало гораздо больше. Сегодня продавать товары можно не только в реальном магазине, но и через интернет. Таким образом, доход будет значительно увеличен. Ведь продажи будут идти не только от покупателей в одном городе, но и от жителей других населенных пунктов страны.

Перед тем, как заработать на инвестиции в собственный бизнес, стоит оценить все преимущества и недостатки такого метода. Плюс в том, что инвестор сам управляет своим бизнесом, оптимизирует все процессы. Владелец собственной фирмы или магазина – сам себе хозяин. Отвечать придется лишь перед государством по вопросам своевременной оплаты налогов. Кроме того, для хорошего бизнес-проекта удастся легко найти соинвесторов. На развитие можно получить кредит в банке.

Минус в том, что грамотно вести свое дело не удастся без владения элементарными экономическими знаниями и навыками. Управление собственным бизнесом – это тяжелый труд. Нужно быть готовым к тому, что поначалу не будет времени на качественный сон и полноценный отдых.

Куда же лучше инвестировать деньги? Инструментов существует действительно множество. Стоит правильно оценивать свои возможности, чтобы не потерять все.

Секреты долгосрочного инвестирования

5.1. Эффект сложного процента

Главным секретом долгосрочного инвестирования является аккумулирующий эффект сложного процента. Проще говоря: за счёт реинвестирования процентов происходит экспоненциальный рост баланса.

Сложные проценты в инвестировании — это начисление процентов на накоплённую ранее прибыль. Таким образом инвестор начинает зарабатывать очень быстро. Особенно это заметно на длительных горизонтах от 10 лет.

На нашем сайте можно посмотреть как будет расти баланс, при различной стартовой сумме, доходности и ежемесячном пополнение: инвестиционный калькулятор. Это бесплатный сервис.

5.2. Регулярное откладывание средств

Регулярное откладывание денег в ценные бумаги приведёт любого человека к богатству. Пусть даже инвестированные деньги будут представлять скромные суммы, но главное это делать регулярно.

Например, есть реальная история, когда инвестор откладывал с 2007 года ежемесячно по 3000 рублей в лучшие дивидендные акции российских компаний. На момент 2021 года его портфель уже составляет 6,9 млн рублей. Из этих денег он вложил свои лишь 500 тыс. рублей, остальные 6,4 млн рублей это его прибыль за счёт сложного процента.

И вы тоже так можете. Начинайте инвестировать как можно раньше. Тогда плодов от активов будет больше, а воспользоваться ими можно будет ещё до наступления старости.

При этом не важно на какой стадии находится рынок: эйфория, рост, паника. Просто откладывайте равномерными порциями деньги в хорошие акции

Драгметаллы

Рынок драгоценных металлов позволяет вложить деньги в серебро, золото, а с недавних пор — в палладий и платину, хотя последние два инструмента начинающие, да и опытные инвесторы используют реже.

Заработать на драгметаллах можно, купив монеты, банковские слитки или открыв обезличенный металлический счёт (ОМС). Такой инструмент нужно рассматривать на долгосрочную перспективу, поскольку рост стоимости, к примеру, золота составляет около 3% в год.

Преимущества инвестиций в драгоценные металлы:

- золото, серебро и платина всегда остаются в цене, поэтому даже во время кризиса можно сохранить свои накопления;

- драгметаллы, в отличие от ценных бумаг, не могут обесцениться полностью.

Стоимость золота и других драгметаллов определяется на мировых биржах в твёрдой валюте, что защищает владельцев данных активов в момент обесценения рубля.

Основной способ заработать на драгметаллах — купить дешевле, продать дороже.

Минусы:

- в отличие от обычных депозитов, обезличенные металлические не защищены по системе страхования вкладов;

- рассматривать такой инструмент инвестирования можно только как долгосрочный;

- высокий порог входа. Цены на драгметаллы нередко снижаются, но обычно ситуация выравнивается.

Выбор индивидуальных акций

Очень часто начинающие инвесторы приходят на биржу за хайпом. Например, Tesla выросла на несколько сотен процентов. Людям хочется либо ту же Tesla купить, чтобы зарабатывать на таких фантастических движениях цены, либо выбрать какую-то компанию, которая точно так же выстрелит и позволит озолотиться.

Проблема в том, что успешный выбор индивидуальных акций (конкретных бумаг конкретных компаний) — это очень сложная задача, которая зачастую оказывается не под силу даже самым титулованным экспертам. Здесь очень наивно полагать, что вы как новичок без профессионального образования и без опыта сейчас прочитаете несколько статей — и вдруг найдёте те самые «золотые» компании, которые выстрелят. Это очень опасный подход.

Я бы не рекомендовал новичкам делать акцент на индивидуальных акциях. Намного проще выбрать для себя ETF, допустим, на американский индекс S&P 500 или на индекс Московской биржи, если вы верите в перспективы российского рынка и российской экономики. Вы можете покупать ETF на:

- Китай

- золото

- облигации

Таким образом, вы не будете тратить свою энергию на выбор каких-то звёздных акций. Скорее всего, результат будет положительным.

Читать аналитику по компаниям — это очень увлекательно. Мы можем развивать себя, понимая немножко больше о том, как устроен бизнес, как устроены рынки, как работает менеджмент компаний, анализировать финансовые показатели. Вы не обязаны отказывать себе в этом удовольствии. Выделите какую-то небольшую долю своего портфеля под индивидуальные акции и развлекайтесь.

Если же вы — новичок, то я бы не советовал составлять весь портфель из отдельных бумаг.

Безуспешный трейдоголизм

— Владимир, почему вы решили стать инвестором?

— Я устал быть спекулянтом. Передо мной стоял выбор. Либо я учусь управлять собственным капиталом, структурирую его таким образом, чтобы вполне достойно, но без изысков жить на пассивный доход и заниматься любимым делом. Либо решаю все свои насущные финансовые проблемы — покупаю просторную квартиру в хорошем районе, красивую машину и прочие атрибуты «успешного человека». Во втором случае, оставшись с грудой, в сущности, не так уж нужного барахла, мне надо было бы продолжать работать на дядю, чтобы было чем всю оставшуюся жизнь поддерживать внешний лоск. Я выбрал первое.

— Помните, как делали свои первые инвестиции?

— Дело было в 2014 году. На тот момент я, в целом, безуспешно спекулировал уже без малого шесть лет, с 2008 года. Всё это время денно и нощно бился над решением задачи, которая, как я сегодня понимаю, решения попросту не имела: пытался за счёт агрессивных спекуляций с форекс-дилерами попасть сразу с корабля на бал.

Стал работать, начал откладывать деньги, и всякий раз у меня набиралось от 300 до 1 500 долларов, которые я отчаянно пытался превратить в 100 000. Желательно за несколько месяцев, максимум за один-два года — иначе в чём вообще смысл финансовых рынков, правда? Почему-то мне казалось, что 100 000 долларов позволят мне «отойти от спекуляций» и жить на пассивный доход. Что интересно, индустрия такие намерения всячески поощряет: как в России, так и на Западе. Существует бесчисленное множество форумов, семинаров, книг о том, как на финансовых рынках быстро сделать всё из ничего. Постоянно приводятся примеры успешных, легендарных трейдеров. В жизни этих людей, правда, никто никогда не видел.

Ещё один семинар, ещё одна книга, какой-нибудь волшебный технический индикатор — и всё получится. Эдакий «трейдоголизм». Со стороны, да, выглядит странно.

Считать, что на инвестициях можно быстро заработать

Есть несколько ошибок, которые совершает новичок:

Неосознанно занимается трейдингом без обучения, просто покупает-продает. Надо разграничивать: инвестиции приносят прибыль благодаря дивидендам, трейдинг — за счет разницы стоимости на ценные бумаги.

Использует краткосрочную стратегию и вкладывается в высокорисковые инструменты.

Доверяет деньги мошенникам, которые гарантируют прибыль в 50-100%.

В первом и во втором случаях возможно сохранить часть денег, в третьем — точно нет. Трейдинг и высокорисковые стратегии нужно использовать осознанно, а не опираться на интуицию.

Шаги, которые могут привести к положительным результатам:

1. Изучить информацию в открытых источниках, взять консультацию у финансиста или пройти обучение;

2. Пройти тест на риск-профиль, определиться с целью. Тест покажет, сколько процентов от общей суммы нужно отправлять в консервативные, умеренные и агрессивные инструменты. Агрессивные — самые высокорисковые. Обычно они занимают очень маленький процент от общей суммы портфеля;

4. Пополнить счет и приобретать финансовые инструменты исходя из стратегии. Полученные дивиденды реинвестировать.

Анализируйте, вдумчиво покупайте инструменты и продавайте только в необходимых случаях — это поможет выйти на хороший пассивный доход.

Откуда появился стереотип про активную торговлю акциями и как выбрать надёжного брокера?

Напрямую открыть счёт на бирже у нас не получится — нужен брокер, то есть посредник между обычным инвестором и рынком, где обращаются ценные бумаги.

Каждый раз, когда совершается операция на этом рынке, брокер получает комиссию за сделку. Сейчас на российском рынке она одна из самых низких

При этом неважно, будет ли сделка успешной, — брокер обязательно получит свою комиссию

Так возникает конфликт интересов инвестора и брокера.

Инвестор должен быть заинтересован в долгосрочном инвестировании, например, покупке акций на 3–5 или 10 лет: чем дольше хранятся ценные бумаги, тем больше вероятность на них заработать.

Но брокеру это невыгодно. Главная цель брокера и всей индустрии — стимулировать людей активно торговать. Отсюда огромное количество призывов: «Купи сегодня это, завтра то!». А новостная лента постоянно подогревает тревожность, идёт постоянное обращение к эмоциональности, игра на FOMO — страхе упущенной выгоды. Каждый раз инвесторов стремятся подвести к совершению сделки.

Главное здесь — понимать, что у брокера свои задачи, у инвестора — свои. Цели разные. А те, кто делает первые шаги от депозитов к акциям и облигациям, часто теряют деньги, потому что считают фондовый рынок местом, где надо активно торговать.

Отслеживать же ситуацию всё равно придётся. Купить и совсем забыть — плохой вариант. На периодах 3–5 лет и более, если упрощать, стратегия может выглядеть так: приобретаем акции какой-то компании. Раз в год выходит годовой отчёт о её деятельности — там отражается выручка и чистая прибыль. Знакомимся с этим документом и делаем выводы. Если всё в порядке, ждём ещё год.

В целом брокерские агентства — достаточно надёжные организации, потому что они никаких базовых рисков не несут, оказывают посреднические услуги. Но, к сожалению, были неприятные прецеденты, когда кто-то увлекался торговлей на фондовом рынке, проигрывал свои капиталы и залазил в карманы клиентов.

Поэтому обращаем внимание на крупные брокерские конторы — они надёжные. На сайте «Мосбиржи» можно посмотреть их рейтинг по обороту, который связан с количеством торгующих через них людей

Или же выясняем, входит ли наш брокер в крупную финансовую структуру.

Выводы

Инвестиции — это риск. К инвестициям нужно подходить с холодной головой и с определённым набором знаний.

Не поленитесь, потратьте время на обучение. Желательно, чтобы это было обучение не у одного какого-то субъективного блогера. Вы можете пройти несколько курсов. Хорошо. Наверное, это не повредит. Но читайте правильные книги, для того чтобы у вас был адекватный бэкграунд. С этим бэкграундом уже никакие люди с недобрыми намерениями провести вас не сумеют.

Читайте следующие материалы:

- «Манифест инвестора» Уильяма Бернстайна

- книги Джона Богла

- письма Уоррена Баффетта

- книги Питера Линча

- книги Рэя Далио

У нас на сайте есть отдельная категория с нужными книгами для инвесторов, там можно найти много полезного

Составляйте какую-то общую картину, которая дальше уже позволит вам иметь правильную инвестиционную и финансовую философию и культуру. Когда у вас уже есть понимание того, как работают рынки, зачем вы здесь, дальше будет уже намного проще.