Зачем нужна страховка для путешествий за границу

Страховка для путешествий за границу — один из важнейших и обязательных пунктов в вашем путешествии. Если вы все еще думаете: «А не сэкономить ли мне на страховке?», вспомните крылатое выражение, что скупой платит дважды. И сейчас я объясню почему.

Медицина — дорогое удовольствие даже в Азии. Про страны Западного мира я и подавно молчу, особенно в последние пару лет в связи с веселой историей про курсы валют. Причем время и деньги, потраченные на приобретение страховки, не идут ни в какое сравнение с суммами, которые вам придется выложить «в случае чего».

Если вы собрались в самостоятельное путешествие, вам также нужно оформить медицинскую страховку.

Ну и, конечно же, в некоторые страны вас просто не пустят без страховки. Далеко за примером ходить не нужно, шенгенская виза обязательно требует страховки, иначе вам попросту не видать никакого шенгена.

С вопросом о необходимости мы разобрались, здесь ответ однозначный — страховка нужна всем, теперь определимся с тем, какая именно страховка вам нужна.

Как пользоваться страховкой для путешествий за границу

- Для начала вам нужно всегда иметь при себе страховой полис, телефонный номер assistance-компании и номер страховки (указаны на полисе).

- Постараться успокоиться, хоть это и непросто, позвонить в свою компанию по оказанию помощи, назвать им номер страхового полиса и ответить на все вопросы, которые они зададут.

- До прибытия врача или иных служб отказаться от самостоятельных действий, в том числе покупки медикаментов, вызова врача и т.д., в противном случае все эти услуги вам придется оплатить из своего кармана. При наступлении страхового случая страховка вас обязывает согласовывать все свои действия с assistance-компанией.

- После того, как вам окажут медицинскую помощь, вам нужно сохранить все документы: медицинский отчет, рецепты, чеки и предоставить своей страховой компании вместе с загранпаспортом, полисом и реквизитами для выплаты.

- Написать заявление в страховую компанию, чем быстрее, тем лучше, приложив к нему все собранные документы.

- Ожидать решения страховой компании. Приготовьтесь ждать, вопросы с выплатой денег всегда затягиваются. Также зачастую страховая компания выплачивает меньшую сумму, чем полагается. Если не получится урегулировать этот вопрос в досудебной форме, то можете смело подавать на них в суд.

Зачем нужен страховой полис

Культура страхования активного досуга в европейских странах значительно выше, чем в России. Западные туристы привыкли приобретать страховой полис заблаговременно до начала поездки или занятия спортом. Прежде всего это обусловлено дорогостоящей медициной и большими расходами на медико-транспортные услуги в Европе.

При выезде за рубеж российский турист должен помнить про Федеральный закон Российской Федерации от 29 июня 2015 г. № 155-ФЗ, который гласит, что государство снимает с себя ответственность за расходы на оказание медицинской помощи, на медицинскую эвакуацию, а также расходы на возвращение в Российскую Федерацию тел (останков) граждан, оказавшихся за границей. При возникновении подобных расходов их должна покрывать купленная перед поездкой страховка либо гражданин, его родственники и иные заинтересованные лица будут оплачивать их за свой счет. Страховая сумма по полису должна быть не менее 2 000 000 рублей (или эквивалентная сумма в валюте по курсу ЦБ).

Поэтому перед приобретением страхового полиса необходимо заранее ознакомиться с требованиями страны поездки по минимальному страховому покрытию для пребывания в ней.

Так, например, при посещении США рекомендуемая сумма страхового покрытия составляет от 50 000 долларов до 100 000 долларов; для стран Шенгенской зоны страховая сумма составит от 35 000 евро; при посещении стран ЮВА страховое покрытие желательно рассматривать от 40 000 долларов, потому как лечение в местных азиатских клиниках может быть очень дорогим.

Какие виды страховок бывают и что они страхуют

МЕДИЦИНСКОЕ СТРАХОВАНИЕ на случай болезни, причинения вреда здоровью и смерти — обязательный вид страхования, необходимый, в частности, для получения визы за рубеж. Есть два вида такого страхования: компенсационное и сервисное. В первом случае путешественник сам оплачивает расходы на лечение, а потом получает компенсацию от страховой компании. Во втором случае надо связаться со страховой компанией сразу после происшествия: сообщите номер полиса, и лечение будет оплачено на месте. Имейте в виду, что, если вред здоровью был причинен по вашей же вине, никакой компенсации вы не получите.

СТРАХОВАНИЕ ГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ потребуется, если на территории государства, в которое вы едете, вы вдруг окажетесь вовлечены в судебное разбирательство. Это, как и последующие, необязательный вид страхования, который пригодится в исключительных случаях. Одно время введение так называемого юридического полиса хотели сделать массовым, но пока это предложение так и висит в воздухе.

СТРАХОВАНИЕ БАГАЖА — ваша защита на случай пропажи или повреждения багажа. Если что-то такое произойдёт с вашими застрахованными чемоданами, страховая компания компенсирует пропажу или порчу имущества. Впрочем, только в том случае, если в дорожной сумке вы не перевозите драгоценности, крупные суммы и антиквариат — они в страховой случай не входят.

СТРАХОВАНИЕ ОТМЕНЫ ПОЕЗДКИ нужно заключать не менее, чем за полмесяца от предполагаемой даты поездки. В этом случае при любых происшествиях, повлекших за собой отмену вашей поездки, страховая компания оплатит срыв планов

Важно отметить, что отказ в визе в данной ситуации страховым случаем считаться не будет. От него вас защитит следующий в этом списке вид страхования

СТРАХОВАНИЕ ОТ НЕВЫЕЗДА подразумевает под собой выплату путешественнику страховой суммы не только при отказе в визе, но и при любом другом форс-мажорном обстоятельстве, срывающем ваш полностью оплаченный круиз по Средиземному морю, путешествие по Латинской Америке да и любое другое путешествие, которое вы с нетерпением ждали.

Что нужно заранее уточнить в страховой компании

Перед принятием окончательного решения и оформлением страхового полиса необходимо позвонить в страховую компанию и выяснить следующие вопросы:

- Какие ассистансы (сервисные компании) взаимодействуют с вашей страховой компанией в стране? В каких городах?

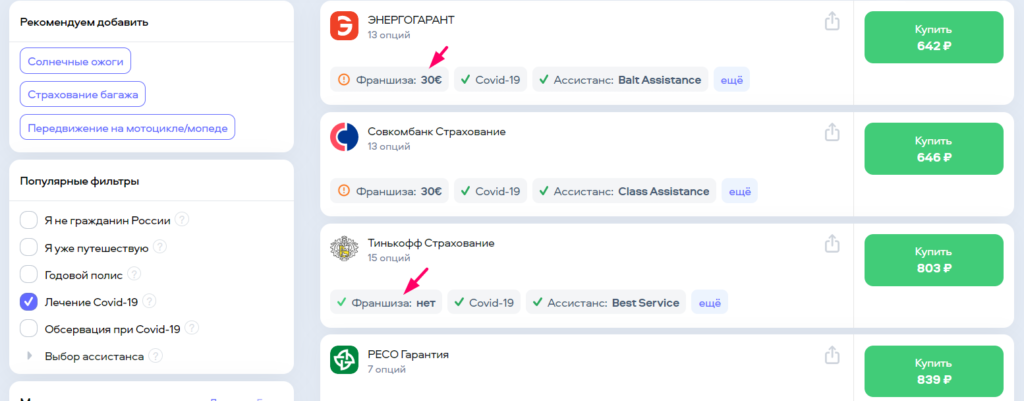

- Предусмотрена ли франшиза? Какой размер?

Франшиза – это своеобразный способ страховой компании уйти от мелких выплат. Например, у вас разболелась голова. Врач выписал таблетки и попросил заплатить 50 долларов. Чтобы не разбираться с бумагами, пересылать деньги по каждому незначительному случаю, страховые компании предлагают оформить страховку с франшизой. Стоит она дешевле, чем без, но и сумма страхового случая начинается от 50-100 долларов. Так что я такую страховку никогда не возьму. - Каким образом осуществляется оплата страховых услуг (я должна сама оплатить расходы, а потом компания возвращает деньги, или расходы по лечению изначально оплачивает компания, договариваясь с лечебным учреждением)?

- Влияет ли наличие прививок на отнесение/не отнесение к страховому случаю? Если влияет, то какие прививки требуется сделать до начала поездки?

- Что не является страховым случаем?

- За какое время до поездки можно оформить страховку? Укажите максимальное и минимальное время. Чаще всего страховку можно оформить не позже, чем за 5 дней до поездки — т.е. если Вы только сегодня оформили страховку, то нельзя ей воспользоваться в тот же день. Это делается для того, чтобы люди не оформляли страховку уже после возникновения несчастного случая, болезни и т.д.

- Можно ли продлить страховку, находясь за пределами РФ? Этот пункт больше относится к тем, кто отправляется в длительное путешествие на неопределенный срок.

Как правило, сотрудники страховой компании должны максимально подробно ответить на все эти вопросы, и тогда уже Вам станет понятно, стоит ли у этой компанией открывать страховой полис или нет. Ну, а если они начинают давать уклончивые ответы или вообще не хотят с Вами разговаривать, то и в дальнейшем с этой страховой компанией будут одни проблемы.

Как выбрать полис для занятия активными видами спорта и отдыха в горной местности

Если вы занимаетесь горными видами активностей, то стоит обратить внимание на наличие в полисе прописанных рисков по проведению эвакуационных или поисково-спасательных работ в горах с помощью вертолета, потому что данные расходы могут быть очень значительными для страховой и не все российские страховые компании берут на себя обязательства по их выполнению. Например, в России на Кавказе стоимость эвакуации с вертолетом может стоить от 350 000 рублей, в Непале и в Киргизии – от 6 000 долларов

Поэтому можно представить, что стоимость страхового полиса для занятия горными видами спорта или отдыха может быть в 5 раз дороже стоимости обычной туристической страховки!

Перед покупкой страхового полиса нужно внимательно прочитать правила страхования, проверить наличие формулировки в них и только тогда приобретать полис. Желательно, если условия по эвакуации и спасению вертолетом будут дополнительно прописаны в страховом полисе. Если этого нет, то продавца или страховую компанию можно попросить включить данную формулировку в страховой полис.

По данным сервис-портала www.saveprolife.ru, самыми распространенными травмами у альпинистов и горных туристов за 2017 год стали:

| Вид травмы | Количество за 2017 год |

Страна |

| Травмы конечностей (переломы, ушибы, ссадины) | 12 | Россия, Киргизия, Грузия |

| Обморожение (пальцев рук, ног) | 5 | Россия, Киргизия |

| Горная болезнь (острый гастроэнтерит) | 5 | Непал |

| Высокогорный отек легких или пневмония | 3 | Киргизия, Таджикистан |

| Отек головного мозга | 2 | Таджикистан, Непал |

| Другое | 2 | Танзания, Таджикистан |

Самыми опасными горными районами при занятии альпинизмом и треккингом в 2017 году стали:

- Киргизия

- Россия

- Непал

- Таджикистан

При поездках в Альпы многие горнолыжники и альпинисты уже знают, что можно заранее приобрести местную европейскую страховку, которую предлагают, например, в альпийских клубах (CAF, CAI, DAV) своим членам для занятия выбранным спортом в горной местности или она включена в ски-пасс. В подобную страховку входят услуги по поисково-спасательным работам с привлечением вертолета при возникновении непредвиденных ситуаций, а также она предусматривает оказание медицинской помощи, репатриацию и другие действия. Поэтому при поездках в Еврозону при занятии горными активностями лучше покупать не только российскую страховку для выезда за рубеж с включенной опцией занятия необходимым видом спорта, но и местную профильную страховку, которая будет включать услуги по эвакуации и спасению в горной местности местных служб.

При приобретении полиса для России важно помнить, что при поездках по территории Российской Федерации по условиям страхования страховых компаний административно-территориальная единица, указанная в полисе в качестве территории страхования, не должна быть местом постоянного проживания застрахованного.

Например, если турист, местом проживания которого является город Сочи, отправился на курорт Красная Поляна для занятия горными лыжами, он не сможет себе оформить полис путешественника, так как он находится на территории административно-территориальной единицы своего места проживания.

Для таких случаев турист может оформить себе полис от несчастного случая, по которому он получит возмещение от страховой компании при получении травмы.

По полису ОМС российский турист может рассчитывать на оказание следующей помощи:

- скорая помощь;

- госпитализация;

- амбулаторная помощь.

Поэтому, если нет полиса путешественника, расходы на медицинскую транспортировку, телефонные переговоры, стоматологическую помощь, транспортные расходы и расходы на репатриацию российский турист или его родственники будут нести самостоятельно.

Что делать при наступлении страхового случая

Часто, особенно с GVA, возникают такие ситуации, когда врач сообщает туристу о том, что страховая не выслала гарантийное письмо, а значит, они ждут оплату от туриста. Ни в коем случае, не соглашайтесь на такую схему, возместить расходы будет очень трудно, о чем я уже говорила. Звоните ассистансу, выясняйте в чем причина, если нужно – ругайтесь, но добивайтесь гарантийного письма.

Если врач назначил вам повторный визит или повторные процедуры, прежде чем пойти в клинику во второй раз, позвоните ассистансу и уточните, оплатит ли компания эти расходы. Очень часто случается так, что вторичные визиты страховые оплачивать отказываются.

В случаях серьезных травм ассистансы часто пытаются максимально оттянуть решение о дальнейших действиях. Сотрудники сервисной компании, например, могут позвонить в клинику и узнать, так ли срочно требуется, скажем, операция. Если врач ответит, что пару дней можно подождать, считайте, что лечиться вам придется дома, а значит, и лететь до дома в «поломанном» состоянии. В таких случаях следует быть настойчивее, давить на ассистанса, связываться со страховой компанией, чтобы получить лечение. По договору страхования, независимо от компании, покрываются расходы по неотложной медицинской помощи. Соответственно, настаивайте на том, что помощь требуется вам здесь и сейчас.

Подвохи недорогих страховок

Когда мы выбирали страховку себе, то перечитали множество условий от разных страховых и вот что поняли:

- самые дешевые страховки в случае чего предлагают только купирование болевого синдрома — другими словами, это обезболивание, а не за лечение;

- переводчик за свой счет;

- звонки в страховую за свой счёт;

- количество бесплатных визитов к доктору и количество процедур в госпитале (например, перевязки) жестко ограничено — зачастую 2 визита, остальное за свой счет;

- не покрывают тропические лихорадки и солнечную аллергию;

- имеют франшизу.

Конечно, лучше купить даже самую дешевую страховку, чем ехать на отдых совсем без страховки. Но подумайте: хотите ли вы бодаться со страховой вместо того, чтобы получать помощь в госпитале?

Как получить выплату по туристической страховке

Как правило, страховая компания занимается только финансовыми

вопросами. А поиском клиники, согласованием плана лечения,

проверкой документов и оплатой счетов занимается ассистанс. Это

сервисная служба — посредник между клиентом, медицинской

организацией и страховщиком. Телефон для связи с ассистансом обычно

указан в страховом полисе.

Как устроена страховая помощь туристу

Если во время поездки вы почувствуете недомогание или

травмируетесь, вам не нужно искать больницу, общаться с врачами на

языке той страны и вникать во все бюрократические тонкости. За вас

все сделает оператор ассистанса — договорится о приеме или вызовет

неотложку, расскажет, какие документы нужно попросить в

больнице.

Именно на телефон ассистанса вы должны звонить, если вам

понадобится медицинская помощь, и следовать указаниям

оператора.

Если вас направил к врачу ассистанс, то оплачивать медицинские

счета вы не будете. Сервис решит все вопросы и направит врачам

гарантийное письмо о том, что лечение будет оплачено. Бывает, что

клиника принимает только наличные — тогда вам придется оплатить

лечение, затем страховая возместит расходы.

Если нужно действовать оперативно, например, при сердечном

приступе или переломе, немедленно вызывайте скорую или такси и

поезжайте в больницу. Здесь вам тоже придется расплатиться по

счетам, поскольку вы самостоятельно обратились в больницу. Ваши

расходы возместит страховщик, но позднее, будьте готовы к

этому.

Сообщите страховой компании о случившемся при первой

возможности. Будьте готовы указать реквизиты договора и

страхового полиса, адрес вашего местонахождения и описать суть

проблемы.

Для страхового возмещения необходимо подтвердить лечебные

расходы. Покажите документы ассистансу, чтобы он их проверил и

подсказал, чего не хватает и что нужно исправить.

Сохраняйте все документы и справки, выписанные в ходе вашего

лечения, а также чеки на купленные лекарства.

По возвращении домой вам необходимо связаться со своим

страховщиком и оформить компенсацию.

Какие риски покрывает страховка от невыезда? Если не дали визу, возместит ли это страховка?

Александр Шваб, заместитель директора Департамента страхования путешественников СК «Альянс»:

Страховка для многих виз, включая Шенген — обязательное требование.

Екатерина Николаева

Самая популярная дополнительная опция, которой можно «доукомплектовать» основной пакет рисков, — это страхование расходов, связанных с отменой поездки. При таком страховании в пределах установленной по договору страховой суммы покрываются фактические расходы на оплату: турпутевки; консульского сбора на оформление визы; проездных документов (авиа, ж/д и др. билеты) в страну ранее запланированной поездки. Перечень причин невыезда ограничен: экстренная госпитализация застрахованного или его близких родственников, ущерб имуществу, участие по решению суда в судебном процессе, вызов в военкомат, отказ в выдаче визы.

Антон Колегов, Главный андеррайтер управления страхования путешествующих «АльфаСтрахование»:

В случае выезда в визовую страну, страховка является обязательным условием получения визы. Страхование от неполучения визы включает в себя страховка от невыезда. Это дополнительная опция, расширяющая стандартное покрытие по полису.

Страхование от невыезда — это вид страхования отмены или прерывания поездки. В страхование от невыезда входят следующие страховые риски: смерть туриста или его близкого родственника, госпитализация туриста или его родственника, отказ в визе, вызов в суд, призыв в армию, ЧП в доме туриста: пожар, затопление, ограбление и другие случаи. Также могут быть предусмотрены такие страховые случаи, как наличие медицинских противопоказаний для обязательной профилактической вакцинации, если она требуется для въезда в иностранное государство, досрочный возврат туриста из-за границы в случае болезни (при условии обязательной госпитализации) или смерти его близкого родственника.

Если основная масса людей получают полис ВЗР в комплекте с туром, то страхование от невыезда является дополнительной опцией, решение о покупке которой человек принимает сам. Чаще всего его приобретают туристы, выезжающие в «визовые» страны и путешествующие с маленькими детьми или пожилыми родственниками. Также он популярен у туристов, приобретающих дорогие турпутевки.

Николай Лебедев

Алина Архипова, начальник отдела развития продаж личного страхования Екатеринбургского филиала ОАО «СОГАЗ»:

Если этот риск включен в страховой полис, то невыдача визы, или выдача визы на срок, не совпадающий со сроком поездки, — это страховой случай. И страховая компания возместит стоимость поездки.

Кроме того, страховой полис защитит на случай, если поездка не состоится, причем причины срыва поездки могут быть разные. Помимо невыдачи визы страховым случаем будут признаны: смерть застрахованного или его родственников (причем, не только близких); внезапная болезнь или несчастный случай с застрахованным или его близкими родственниками, если в результате потребуется лечение в стационаре или карантинный режим; причинение значительного материального ущерба недвижимому имуществу застрахованного.

В каждой страховой компании — свои условия заключения договора. Но, как правило, запрет судебных приставов на выезд из страны страховым случаем не является.

Михаил Ефимов, Директор по страхованию компании «INTOUCH»:

Опция страхования отмены поездки покрывает такие причины невыезда, как травма, смерть или незапланированная госпитализация клиента или его близкого, стихийное бедствие в постоянном месте жительства клиента или в песте запланированной поездки, введение чрезвычайного положения в месте запланированной поездки

Важно заранее озаботиться данной опцией, так как часто компании дают возможность включить ее не позднее, чем за 20 дней до поездки

Где лучше застраховаться для выезда за границу

В первую очередь, как и с любыми другими страховками, обращаем внимание на надежность страховщика (проверяем финансовые рейтинги) и его лояльность. Однако при чтении отзывов надо иметь ввиду, что часто они субъективны

Успешное возмещение всех понесенных расходов зависит в основном от того, насколько четко вы знаете и понимаете все условия вашей страховки.

Кстати, может оказаться полезным клиентский рейтинг страховых компаний , основанный на отзывах и активности представителей этих компаний при решении проблем.

На что еще обратить внимание:

– какой ассистанс (сервисная компания) по вашей страховке. Это компания-посредник, организующая все действия при наступлении страхового случая в стране пребывания.

Если у вас случился страховой случай, вам необходимо позвонить по номеру телефона, указанному в полисе, а ассистанс поможет найти ближайшую клинику, с которой сотрудничает ваша страховая, расскажет, как оказать первую помощь, какие потребуются документы для получения выплаты по страховке и т.п.

Важно, чтобы страховая компания, с которой вы собираетесь заключить договор, работала с опытной ассистанс-компанией. Наименование сервисной компании и ее контактные данные должны быть видны до оформления полиса и естественно выделены в самом полисе

Зайдите на сайт ассистанса и оцените его возможности, почитайте на форумах отзывы о работе компании именно в той стране, куда вы направляетесь. Опытные путешественники часто выбирают страховку именно по ассистансу, например, Euro-Center (у ERV) или Mondial (у Allianz Global Assistance).

– есть ли франшиза у вашей страховки. Это та сумма от общей страховой суммы, которую вы при наступлении страхового случая должны оплатить сами (может быть 30-200 у.е.), все, что будет больше, – оплатит уже страховая. Туристическая страховка с франшизой стоит дешевле, чем без франшизы, но эта экономия выходит настолько условной, что лучше оформлять именно полис без франшизы и ни за что не переживать!

Мой рейтинг самых надежных тур страховок в 2024

Я перелопатила кучу отзывов на форумах и составила список самых надёжных страховых по их ассистансам на 2024 год:

- Allianz — работает с Mondial Global Assistacne, о котором 99% положительных отзывов. Надёжная страховка без сюрпризов. Купить страховку заграницу онлайн можно на сайте Instore →

- TripInsurance — несколько лет подряд была лучшей и самой надёжной страховкой. В 2018 году стали работать не с одним ассистансом, а с пулом ассистансов, чтобы быстрее организовать помощь. Есть приложение, через которое можно получить консультацию доктора онлайн. На поездки длиннее 21 дня есть франшиза 50$ (кроме поездок в страны Шенгена). Можно купить, находясь заграницей (будет франшиза 50$). Есть как краткосрочные, так и годовые варианты страховки. Хорошее покрытие хронических заболеваний. Купить страховку заграницу онлайн можно на сайте tripinsurance с 5% скидкой → или установить приложение Трипиншуранс (вот ссылка на страницу приложений под Android и iOS). В приложении страховка чуть дешевле.

- Альфастрахование — работает с Class Assistance, а для Таиланда и Индонезии есть русскоязычный Бест Сервис Ассистанс. Франшизы нет. Можно купить, даже если вы уже путешествуете заграницей. Продаётся онлайн на сайте Черехапы →

- ERV — одно из лучших страховых покрытий. Покрывает даже беременность до 31-ой недели. Купить полис можно на InstoreTravel.

- Либерти (с оговорками) — работает с Class Assistance (с 2016 года). Можно купить, находясь заграницей. Есть франшиза в регионе ЮВА (Таиланд, Индонезия, Камбоджа и др. страны). Купить страховку от «Либерти» можно онлайн на сайте Черехапы →

Я покупала и пользовалась всеми страховками из списка, кроме ERV. Этой страховкой пользовались мои друзья, и страховка показала себя с лучшей стороны.

Cтраховки Allianz и TripInsurance подходят для всех — и для путешественников, и для зимовщиков. У обоих страховых есть вариант полиса на 365 дней, т.е. круглогодичный полис.

Популярная страховая Ингосстрах работает с разными ассистансами в зависимости от страны путешествия: Asiser Assistance (Андорра, Италия, Куба и Доминикана), Remed Assistance (Испания, Турция, Таиланд, Болгария, Египет), Smile Assistance (для всех остальных стран). Ассистирующие компании хорошие, и ценник на страховку хороший, если бы на франшиза в 50$. В страны ЮВА с такой франшизой нет смысла брать страховку.

Страховая «Согласие», которую я ещё недавно советовала как альтернативу ERV и ТрипИншуранс, сменила ассистирующую компанию с Class Assistance на AP Companies и потеряла моё доверие (отзывы про AP Companies на примере Таиланда читайте чуть ниже).

У страховки от Тинькофф хорошие условия, т.к. в страхование входит лечение обострения хронических заболеваний, что есть далеко не в каждой страховке. Но Тинькофф работает с ассистансом Europ, как и «Абсолют страхование», а с Europ Assistance у нас был негативный опыт (почитать что и как было), и рекомендовать их я не стану.

Страховка от «Либерти» — неплохой недорогой вариант для зимовщиков, т.к. они позволяют находится в стране путешествия до полгода:

Но у «Либерти» есть другой нюанс. Если покупать полис напрямую на сайте компании, то он будет с франшизой, а если на сайте Черехапы — то без франшизы. Но! Для стран ЮВА страховка от Либерти включает франшизу 30$ даже на Черехапе.

ВТБ страхование работает с GVA, предлагает низкие цены. Про GVA раньше было очень много негатива, сейчас отзывы стали лучше. Можно выбрать как бюджетную страховку, но лучше посмотреть в сторону Zetta или Согласие. Если выбирать Согласие для путешествия в Таиланд, Малайзию, Бали, то следует учесть, что страховка не покрывает лихорадку Денге.

РосГосСтрах предлагает страховки по хорошим ценам и сотрудничает с рядом ассистирующих компаний (GVA, Europ Assistance, Fidelitas Assistance, Savitar Group, Balt Assistance). Проблема в том, что ассистанс назначается лишь по наступлению страхового случая, и никогда не знаешь на перёд, будет ли это GVA или Savitar.

Я обращалась в госпиталь по страховке в разных странах: в Таиланде, Малайзии, Индонезии и др. Самая надёжная страховка — Tripinsurance.

Критерии выбора страховки за рубеж

Для начала определяемся с лимитом покрытия. Есть варианты на 15000 $, самая распространенная среди туристов страховая сумма – 30000 $, но лучше все же побольше, не менее 50000 $. Дело в том, что вам могут выставить счет, например, за лед, приложенный к синяку, в 70$, как мне встречался однажды отзыв туриста. Либо, только прием обойдется в пару тысяч долларов. А если, не дай Бог, случай серьезный и придется долго лечиться в стационаре, соответственно, велика вероятность вернуться позже запланированного – такое лечение выйдет в кругленькую сумму, плюс билеты на обратную дорогу.

Во-вторых, обратите внимание на франшизу. Включает ли договор страхования таковую и если да, то какова сумма франшизы

Что это такое? Это сумма, которую турист оплачивает самостоятельно. То есть, если, к примеру, франшиза по договору составляет 100 $, значит, все медицинские расходы в пределах этой суммы туристу придется оплачивать из своего кошелька. Все, что свыше, платит страховая. Для примера – Ингосстрах предлагает страховки без франшизы, за исключением Таиланда и Непала. А медицинские страховки в составе пакетного тура, как правило, все с франшизой.

Далее, обратите внимание на условия оплаты медицинских расходов в путешествии. Порядка 15% российских страховых компаний практикуют систему постоплаты

То есть, по факту турист оплачивает расходы самостоятельно, а затем – по возвращению – подает документы на возмещение расходов. Не советую выбирать такой вариант, поскольку на практике оказывается, что вернуть потраченное не так-то просто. Страховая компания запрашивает обычно такой пакет документов и с такими условиями, что часто реализовать это невозможно. И приходится добиваться компенсации через суд.

Кроме того, обратите внимание на согласованную сумму расходов в договоре страхования, если таковой пункт имеется. Часто бывает, что в договоре прописана определенная сумма, в рамках которой турист может получать медицинскую помощь без дополнительного согласования с ассистансом

Например, такой пункт есть в договоре ВТБ-страхование. Все, что больше, придется согласовывать. Если такой пункт в договоре есть, смотрите на величину суммы. Если это 100-200 $ или евро, это несерьезно. Выбирайте варианты, где сумма без согласования не менее 500 $ или евро.

Если вы планируете кататься на мотоцикле, яхте, кататься на банане и т.д. – то есть, делать все, что можно отнести в категорию «активный отдых», выбирайте эту опцию в дополнение к страховке. В таком случае полис подорожает, но страховая гарантированно оплатит ваши медицинские расходы, полученные в результате «активного отдыха». И не воспользуется возможностью отказать в выплате, мотивируя тем, что такой пункт не был включен в договор.

Обязательно уточняйте количество страховых дней. Если даже вы оформляете страховку на год, действовать она может по схеме 30, 60 или 90 дней, в зависимости от полиса.

Внимательно изучите сферу покрытия страховки. Может оказаться, что полис не покрывает расходов в случае солнечного ожога, например. Вообще, все страховые компании предлагают несколько вариантов страховки за рубеж. Это обычно базовый полис, включающий минимум услуг, расширенный, куда может входить стоматология, репатриация и т.д., и vip (может называться и иначе) куда входит все, что только возможно. Ни один из вариантов не покрывает расходов, если турист находился на момент обращения (или фиксации травмы) в алкогольном опьянении. А также травм, которые турист нанес себе сам.

И пару слов о дополнительных опциях. Почти все страховые компании предлагают включить в медицинскую страховку различные опции. Это могут быть народные волнения, обострение хронических заболеваний, стихийные бедствия, вакцинация, юридическая помощь, занятия спортом и т.д

Если у вас есть сомнения относительно того, покроет ли, в случае чего, ваша страховка все расходы, советую обратить внимание на дополнительные опции