Что нужно для расчета LTV

Сначала нужно определиться, за какой период вы будете рассчитывать LTV. Это может быть месяц, квартал или год. Соответственно, при расчете нужно брать данные за такой период. Для проведения расчетов понадобится знать:

- сумму среднего чека. Ее определяют приблизительно или высчитывают точно (при наличии соответствующей статистики, разделив общую сумму, полученную от продаж, на количество покупателей за требуемый отрезок времени);

- среднее число покупок, которые совершает покупатель за нужный вам период. Этот показатель можно оценить с помощью аналитических систем (Google Analytics или других) либо примерно. В ряде сфер, предлагающих разовые услуги или товары, среднее число покупок обычно равняется единице;

- месячную стоимость рекламной кампании. Это сумма, которую вы тратите на контекстно-медийную рекламу Google AdWords, в РСЯ или других подобных системах;

- число покупателей, привлеченных в течение месяца. Это количество уникальных посетителей, которые нашли ваш сайт с помощью рекламы и сделали заказ/покупку;

- средний коэффициент наценки. Это процент комиссии, который вы устанавливаете в качестве наценки по сравнению со стартовой стоимостью продаваемых товаров;

- средний процент «повторных» покупателей. Данное число показывает, сколько клиентов возвращается к вам (делает повторные покупки). Его тоже можно рассчитать на основании статистических данных или приблизительно;

- дисконтировочную ставку. Это среднестатистическая скидка, которую вы устанавливаете на свои услуги/товары в течение года. Во многих случаях она равняется нулю.

Как рассчитать LTV

Lifetime Value можно рассчитать несколькими способами.

1. LTV = ARPU x Время жизни (Lifetime)

В этой формуле предварительно нужно рассчитать другие показатели:

Lifetime — время, в течение которого пользователь активно использует продукт или услугу: от первого заказа до финала сотрудничества.

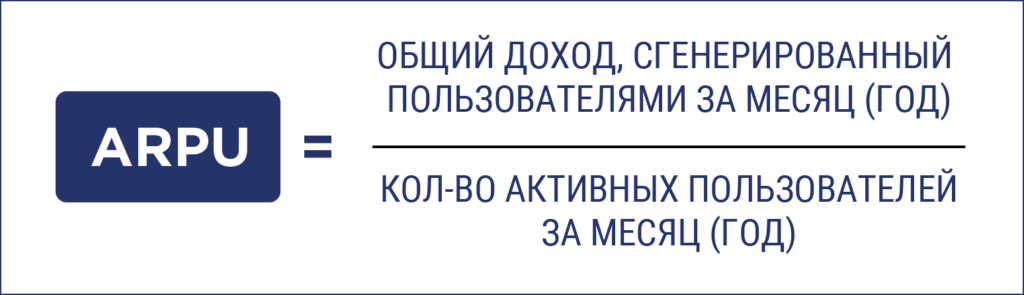

ARPU — прибыль (среднее значение) от клиента за определённое время. Считается по формуле: регулярный доход / количество клиентов за определённое время.

2. LTV = Lifetime x RPR x AOV

Более сложная и продвинутая формула для Lifetime Value, где также придётся рассчитать дополнительные показатели.

AOV — сумма среднего чека.

RPR — показатель, который показывает, как часто клиент покупает повторно.

Lifetime — время активного сотрудничества пользователя с брендом.

Такая формула больше подходит для прогнозирования роста бизнеса на короткий срок.

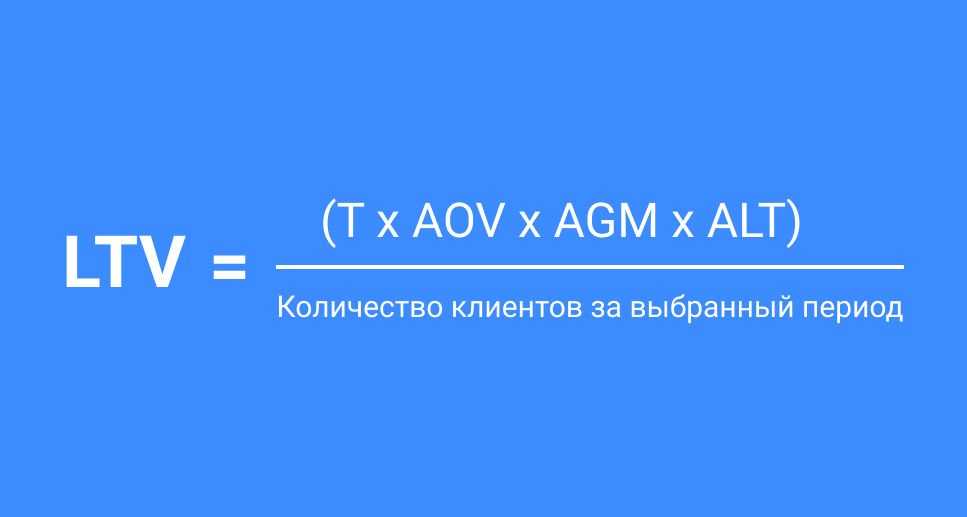

3. LTV = ((T x AOV) x AGM) x ALT / Количество клиентов за выбранный период

В этой формуле придётся собрать достаточно данных и рассчитать следующие показатели:

T — количество продаж за месяц (среднее).

AOV — сумма среднего чека.

ALT — срок сотрудничества с пользователем в месяцах (средний).

AGM — прибыль за определённый период.

Такой метод помогает сделать приблизительный прогноз CLTV.

Расчёт LTV через когортный анализ

LTV по отдельным когортам считают компании, которые хотят детально изучить поведение своих клиентов. Когорта — это группа пользователей, которые совершили действие (покупку, подписку и так далее) в определённый период. Когортный анализ покажет, какие группы остаются с брендом дольше, из каких источников они приходят — по итогам сделать вывод про эффективность каналов, оптимизировать стратегии и бюджеты.

Считать можно через ARPU (средний доход с клиента), сравнивать динамику покупок за несколько месяцев, а дальше определить, когда клиент уходит или начинает меньше покупать. Пример отчёта в Google-таблицах смотрите в нашей статье про когортный анализ.

Если клиент не покупает какое-то время — это не значит, что он перестал сотрудничать с брендом совсем. Подсчёт активности, реакций клиента на сообщения бренда покажет, активный клиент или уже нет. Но вручную собрать такие объёмы данных сложно, особенно из разных маркетинговых каналов.

В платформе для автоматизации маркетинга Altcraft Platform мы упростили маркетологам задачу — данные из всех доступных каналов собираются в один отчёт LTV. Активность пользователя анализируется по количеству кликов на ссылки в уведомлениях для менеджеров, транзакционных уведомлениях, в мобильном приложении, промо рассылках. Показателем активности также считается подписка на блог.

LTV можно посмотреть на графике и определить преданных клиентов — самых активных пользователей.

Пример расчёта LTV через когортный анализ в Altcraft Platform

Также в сервисе доступна динамика активности клиентов по дням, неделям или по месяцам. Такой отчёт подскажет, где активность проседает, и куда бизнесу направить ресурсы для удержания клиента, пока тот не ушёл к другому бренду.

Пример расчёта Lifetime Value через когортный анализ в Altcraft Platform

LTV — что это такое

Если бы мы знали наперёд, станет ли сегодняшний клиент лояльным, или мы больше никогда его не увидим, — как здорово это знание помогло бы нашим маркетологам.

Lifetime value (LTV) — это денежная сумма, полученная от клиента на протяжении всего времени взаимодействия с ним. Задача метрики — дать основу для прогнозирования маркетинговых действий для схожих категорий клиентов. Нелояльные клиенты могут увести бюджет в минус, если разовый доход от них окажется меньше расходов, понесённых на их вовлечение. Так что же, не обслуживать таких клиентов? Вовсе нет. Проанализируйте каналы привлечения таких клиентов — перераспределите маркетинговый бюджет на более качественные каналы, проработайте вопрос лояльности — из критиков часто получаются постоянные клиенты. LTV даёт большие возможности для анализа, постановки целей и действий.

Встречаются другие названия метрики: часто можно увидеть аббревиатуры CLTV, CLV (customer lifetime value — пожизненная стоимость клиента). Разницы между названиями нет, использование любого — не ошибка.

Полезные материалы по теме

Я уверен, что кроме LTV вам интересны разные другие показатели. В таком случае обязательно прочитайте вот эти мои статьи:

- Что такое CPC.

- CTR.

- Конверсия.

Статьи о новых терминах уже на подходе. Подпишитесь на мою рассылку, чтобы я мог выслать вам ссылки на эти материалы, как только они выйдут.

Еще я вам хочу порекомендовать несколько курсов. Первый – «Контекстная реклама» от онлайн-университета Нетология. Он очень углубленный и при этом «понятный». Когда вы записываетесь на обучение, вам открывается доступ к блокам с видеороликами. После видеороликов вы смотрите вебинар и задаете на нем вопросы преподавателю, после вебинара выполняете домашнее задание.

Эта система подачи материала великолепная. Все хорошо запоминается, не остается каких-то пробелов в понимании. К видеороликам можно в любой момент вернуться и пересмотреть их, записи вебинаров аналогично доступны в личном кабинете.

После курса вы пишете дипломный проект. Это не то же самое, что диплом в вузе. Дипломный проект – это как бы обобщение ваших знаний и применение их на практике. Он поможет работодателю понять, насколько вы компетентны в выбранной сфере.

Есть еще два курса от университета Скиллбокс. Он не менее популярный. Я думаю, вы много раз видели его рекламу по телевидению.

Первый курс – «Контекстная реклама с нуля». Подойдет тем, кто хочет быстро освоить новую профессию и начать зарабатывать. Обучение длится всего три месяца, за это время вы изучаете принципы запуска рекламных кампаний на поиске и учитесь отслеживать их эффективность.

Второй материал – «Менеджер по контекстной рекламе». Это как бы «сборная» программа. В нее входит курс «Контекстная реклама с нуля» и три дополнительных курса – по аналитике, работе с Тильдой и таблицами в Excel. «Вспомогательные» курсы не связаны напрямую с рекламой, но они помогут вам лучше ориентироваться в информационном бизнесе, правильно отчитываться перед работодателем.

Интересные новости

Составляем портрет клиента для B2C рынка

Привет, друзья! На связи команда LiveTex. Мы знаем, что многие загадали на Новый год – стать богаче… ой, то есть повысить продажи. Но, чтобы продажи выросли, необходимо в первую очередь понять, кому продавать и где. Давайте начнем с ответа на вопрос «кому?». Для этого проводится анализ целевой аудитории и составляется портрет клиента. По данным ITSMA, 82% компаний, использующих портрет покупателя, смогли эффективнее передать ценности их предложения клиентам, что выгодно выделило их на фоне конкурентов. О портрете…

18 января, 2024

6 причин установить бесплатный чат для сайта от LiveTex

По нашим данным, 50% посетителей сайта обращаются в чат, если у них появляются вопросы, ведь это быстрый и привычный способ уточнить информацию по товару, цене, доставке и не только. Кроме того, согласно исследованию Anderson Consulting, 62% пользователей покупают больше, если на сайте есть окно с чатом. Правильно составленный скрипт и хорошие навыки продаж у оператора позволят не только максимально быстро помочь с возникшими вопросами, но и подтолкнуть посетителя сайта к покупке «здесь и сейчас». Также стоит помни…

18 октября, 2023

Долгосрочные отношения c клиентами или как рассчитывать и работать c LTV

Согласитесь, что хотелось сделать так, чтобы каждый новый клиент становился постоянным? Тем более статистика подтверждает, что вероятность продажи существующему покупателю составляет 60–70%, а вероятность продажи новому клиенту — всего 5–20%. (по данным Invesp) Конечно, сделать так, чтобы каждый клиент становился постоянным, практически невозможно, но увеличить процент покупателей, которые останутся с вами надолго, вполне реально. О том, как рассчитывать пожизненную ценность клиентов (LTV), что делать, чтобы клиент…

12 апреля, 2023

CPA (Cost Per Acquisition — затраты на приобретение)

Чтобы бизнес был прибыльным, нужно, чтобы пользователи вам платили. Взамен вы предоставляете какую-либо ценность — продукт или услугу. Чтобы эта ценность была максимально высокой, потребуется определить свою аудиторию.

Затем можно переходить к привлечению. Есть несколько способов это сделать.

- Органический трафик. Для этого нужно выпускать контент на различных социальных площадках, например YouTube и Instagram. При таком подходе трудно контролировать количество пришедших пользователей, а компания становится зависимой от охвата на платформах. Масштабировать бизнес с этой стратегией будет сложнее.

- Платный трафик. Вы также можете заплатить за привлечение аудитории через такие инструменты, как Google Реклама и Facebook Ads. При таком подходе вы получаете больший контроль над числом привлекаемых пользователей и зависите от средств, потраченных на рекламу. Эта стратегия упрощает масштабирование бизнеса.

Невозможно ответить, какой подход сработает лучше — все зависит от потребностей конкретного бизнеса. Однако в обоих случаях можно подсчитывать CPA.

CPA обозначает стоимость за привлечение одного пользователя. Измерение этого показателя помогает понять, в какую аудиторию выгоднее вкладывать средства. Чтобы снизить CPA, нужно улучшить либо бесплатный контент, либо рекламные баннеры. Это делается путем многочисленных тестирований.

Тем не менее низкий показатель CPA не обязательно означает большую выгоду. Все зависит от того, насколько он ниже, чем LTV.

Вам может быть интересно:

Digital маркетинг финансовых услуг: лучшие практики

Перевели статью Talkwalker о лучших маркетинговых digital-стратегиях для сферы финансовых услуг. О том, как продвигать банки, страховые и брокерские компании, читайте в нашей статье.

Читать далее

Автоматизация маркетинга для страховых компаний

В статье рассказываем, зачем страховым компаниям нужна автоматизация маркетинга, и делимся пятью рабочими стратегиями автоматизации в этой сфере.

Читать далее

Кейс: как компания «Открытие Брокер» автоматизировала коммуникации с клиентами с помощью платформы Altcraft Marketing

В новой статье рассказываем, как компания «Открытие Брокер» полностью автоматизировала свой маркетинг с помощью платформы Altkraft Marketing.

Читать далее

Зачем бизнесу считать LTV

Метрика LTV позволит:

-

Изучить поведение клиентов. Выявить первичный интерес пользователей, благоприятные условия для первого заказа, промежуток времени до повторного обращения, а также причины и момент времени, когда клиенты теряют активность или уходят совсем. Эта информация пригодится для персонализации предложения.

-

Выявить лояльных клиентов. Лояльные клиенты — ценный ресурс для компании: они совершают покупки чаще и тратят больше. Многие бизнесы разрабатывают для этой категории отдельные маркетинговые стратегии, целые программы лояльности.

Например, клиент N совершил разовую покупку на 3000 рублей и больше никогда не появлялся. Клиент L тратит ежемесячно 1000 рублей на нашу продукцию. Несмотря на превосходящий средний чек N, клиент L более важен для бизнеса.

-

Оптимизировать бюджет на эффективные каналы привлечения. Одни каналы приносят более качественную аудиторию, другие — менее. С LTV взгляните на ситуацию с точки зрения долгосрочной перспективы. Может оказаться, что с рекламы в Facebook приходят типичные клиенты N, а Яндекс.Директ приносит аудиторию, которая остаётся надолго, хотя первую покупку совершает не сразу, а спустя 2-3 недели после первого клика.

Способы расчета LTV

Существует много формул, которые помогают узнать жизненный цикл клиента. Покажем две самые эффективные.

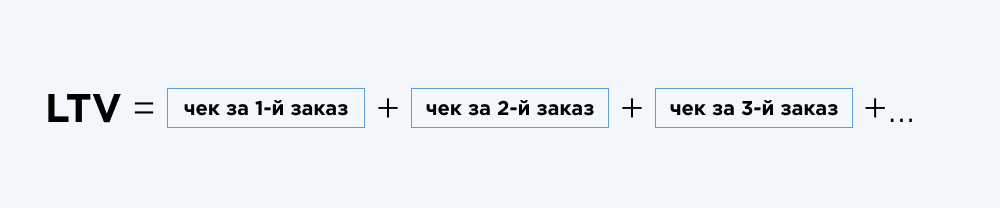

Расчет по истории

Когда у компании уже есть клиенты, можно рассчитать LTV на основании их предыдущих покупок. Гораздо удобнее разбираться в подобных показателях тем, кто использует CRM-системы. В этом случае жизненный цикл клиента можно увидеть по истории его покупок, начиная от самой первой и складывая все последующие.

LTV = чек за первый заказ + чек за второй заказ + за третий + за четвертый и так далее.

Для примера возьмем сумму первой покупки, которая составляет 2500 рублей, и сложим ее со второй (1300 рублей), с третьей (4700 рублей) и с четвертой (1500 рублей). Получается, что LTV составляет 10 000 рублей.

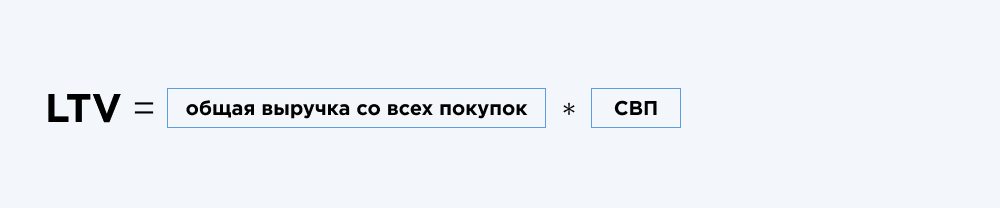

Но этот вариант показывает только сумму покупок без учета затрат. Чтобы увидеть чистый доход, нужно использовать немного другую формулу. Здесь появляется еще один показатель, который можно назвать СВП, а означает он среднюю валовую прибыль. СВП бывает абсолютно разным в зависимости от типа бизнеса.

LTV = (общая выручка со всех покупок) * СВП

Для удобства можно взять предыдущий пример. Если СВП составляет 0,4, то жизненный цикл клиента будет равен 4000 рублей.

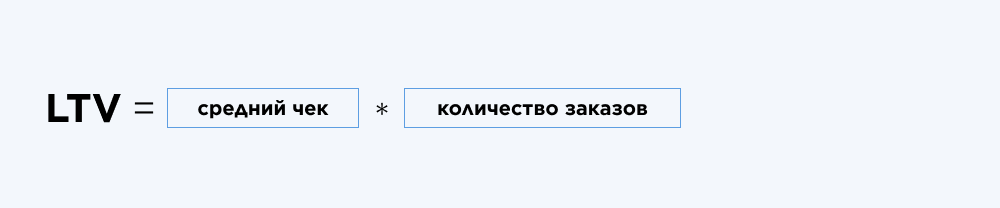

Существует вариант и со средним чеком одного покупателя, который можно посчитать по формуле, представленной ниже.

LTV = средний чек * число заказов

Пусть средний чек составляет 2000 рублей. Один из покупателей сделал 12 заказов. Если посчитать его LTV по формуле выше, показатель составит 24000 рублей. Здесь тоже вполне возможно использовать СВП, только лучше этого не делать, так как получатся средние результаты, а не настоящие.

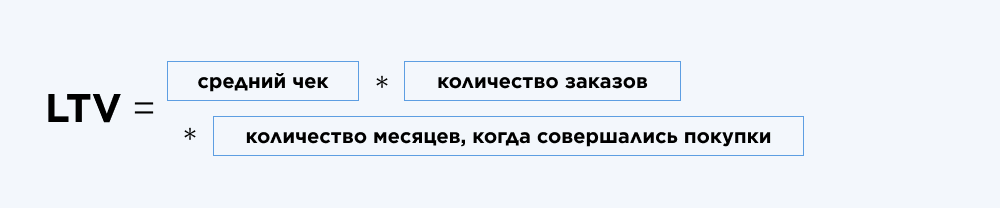

Расчет показателя LTV может проходить и иначе. Берется не только средний чек и число заказов, которые совершил покупатель, но и время, когда он стал сотрудничать с компанией.

LTV = средний чек * количество заказов за месяц * количество месяцев, когда совершались покупки

Допустим, что в течение 12 месяцев в фирму обращается 150 человек. При этом один покупатель делает 3 заказа в месяц, общая продолжительность сотрудничества составляет полгода, а средний чек – 4500 рублей. Если не брать в расчет СВП, то показатель жизненного цикла клиента будет 81 000 рублей. Получается, что средний покупатель добавляет в оборот около 80 000 рублей.

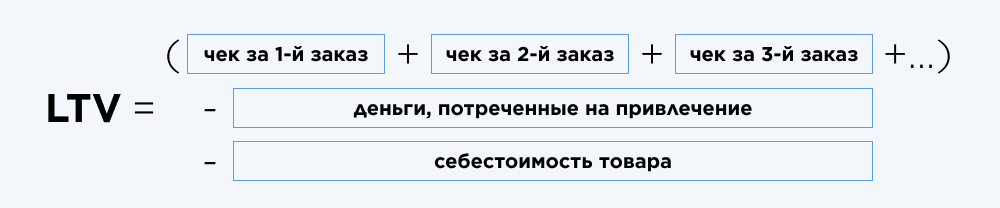

Чтобы увидеть более точные цифры, можно добавить в формулу дополнительные данные. И тогда ее можно представить так:

LTV = (чек за первый заказ + чек за второй + за третий + за четвёртый) – количество потраченных денег на привлечение – себестоимость товара

Только посчитать все товары не получится, придется это делать с каждым отдельно, а потом уже складывать результаты, чтобы общая картина стала понятной. И пусть последняя формула кажется сложной, она дает наиболее точные результаты.

Расчет по прогнозу

Показатель жизненного цикла можно считать не только по уже существующим клиентам, но и по будущим. Для этого тоже потребуется средний чек, сроки сотрудничества между компанией и клиентом, информация о количестве покупок за месяц и данные показателя СВП.

Чтобы узнать все это, можно воспользоваться данными из CRM-системы, а если ее нет, то придется вручную просматривать и изучать документацию. При этом среднюю валовую прибыль нужно будет считать отдельно.

Если сравнить эту формулу с расчетом LTV по истории, она получится более сложной.

LTV = ((среднее количество покупок за месяц * средний чек) * СВП) * средние сроки сотрудничества с одним клиентом

В качестве примера можно привести какую-нибудь платную онлайн-платформу. Допустим, на ней зарегистрировалось 500 человек, а заказывают они услуги по 300 рублей ежемесячно. Если платформой они пользуются обычно около года, а средняя валовая прибыль равна 0,6, то жизненный цикл клиента будет 2160 рублей.

Существуют и другие способы расчета LTV, которые учитывают различные параметры. Но мы разобрали только самые основные и наиболее распространенные.

Эффективное продвижение сайтов от Ingate.ru!

Зачем считать LTV

С помощью LTV бизнес может понять несколько важных вещей.

→ Не тратит ли компания слишком много на привлечение новых клиентов. Можно посмотреть, сколько приносит клиент в среднем за свою жизнь в компании и сколько компания тратит на привлечение клиента.

→ Сколько денег можно потратить на привлечение клиентов. Так, компания может выяснить, что LTV клиента в среднем — 30 000 ₽, а дальше определить — с учетом расходов и желаемой прибыли — сколько от этой суммы она может тратить на привлечение новых клиентов. Считается, что стоимость привлечения клиентов должна быть не больше третьей части LTV. В нашем случае компания может потратить 10 000 ₽ на одного человека.

→ Какие расходы компания может себе позволить

В «Нескучных финансах» мы много пишем о важности планирования и повышения его точности. Когда компания знает, сколько денег принесут ее клиенты, она может более точно формировать бюджет: планировать закупку сырья, расширение производства, наем сотрудников.

→ Как изменить отношения с клиентами. Если LTV невысок, компании нужно изменить стратегию, например инвестировать в программы лояльности или придумать инициативы, которые помогут удержать клиентов. Если LTV, наоборот, высокий, компании нужно придумать, как его сохранить.

→ Чем компания важна для клиента или почему неважна. Высокий LTV показывает, что компания закрывает потребности человека своим товаром или услугой. И наоборот, низкий LTV в бизнесе, где предполагается постоянное взаимодействие с клиентом, означает, что бизнес не попадает в боль клиента. С этой точки зрения LTV — это повод задуматься, как часто клиенты покупают, что именно покупают, почему у нас, а не у конкурентов, что еще мы можем предложить.

Как увеличить CLV?

Есть несколько вариантов.

- Email-рассылки и push-уведомления. Поддерживайте отношения с клиентами, чтобы они дольше оставались с компанией. Через рассылки и уведомления сообщайте об ограниченных по времени скидках, новинках или рассылайте полезную информацию о продукте.

- Программы лояльности. Помогают увеличить выручку с помощью выгодных персонализированных предложений, закрытых распродаж, скидок. Подключайте к ним покупателей по отдельным сегментам — грамотная разработка адресных предложений продлевает срок работы с клиентом и повышает прибыль.

- Ретаргетинг. С помощью этого инструмента можно рекламировать продукт потенциальным покупателям на других площадках — в соцсетях, на сторонних сайтах с помощью баннеров. Ретаргетинг напоминает о бренде пользователям, которые ранее проявили интерес к нему. Создается эффект присутствия, что выгодно компании: когда покупатель будет готов к покупке, он в первую очередь вспомнит про рекламу вашего продукта.

- Допродажи и кросс-продажи. Инструменты повышают количество новых покупок от клиентов. Увеличить средний чек в видеосервисе поможет подписка на свой музыкальный сервис по скидке, в кофейне — десерты на витрине по акции, в обувном магазине — средства по уходу. Предлагайте релевантные продукты и повышайте прибыль.

- Общение с клиентами в соцсетях и мессенджерах. Присутствие компании в удобных для клиента каналах коммуникации — ключ к долгим отношениям. Покупателям проще написать, чем позвонить, поэтому будьте с ними на связи 24/7, отвечайте в комментариях и личных сообщениях, благодарите за обратную связь.

Интегрируйте соцсети и мессенджеры с CRM-системой. Так вы не потеряете ни одного клиента и будете оперативно отвечать им, не переключаясь между приложениями. Мы поможем в этом.

Зачем бизнесу считать CLTV

Узнать поведение клиентов и персонализировать предложения. Понять, как и какой заказ они обычно делают первым, когда делают повторные покупки. По результатам продумать стратегию и подтолкнуть клиента к действию в нужный момент.

Найти лояльных клиентов и разработать для них отдельные стратегии — тех, которые покупают больше за один раз или заказывают немного, но часто. Также определить, на каких клиентов тратить ресурсы не стоит.

Например, клиент N купил однажды на 3000 руб., но больше покупок не делал. Есть клиент S, который каждый месяц заказывает на 1000-1500 руб. Несмотря на более низкий средний чек общая прибыль с клиента S получается больше, чем с N.

Оптимизировать работу с клиентами — увидеть момент, где клиенты уходят или начинают покупать меньше и вернуть активность. Например, настроить рекламу на ЦА, которая перестала заходить в сервис, или сделать рассылку.

Выяснить, какие рекламные каналы приносят более ценных клиентов и оптимизировать для них бюджет. ЛТВ помогает рассчитать эффективность каналов именно в долгосрочной перспективе.

Например, клиенты с рекламы в Яндекс.Директ обычно покупают не сразу, но делают покупки через 1-2 недели после первого клика на рекламу на сумму 1000-2000 руб. каждые 2-3 месяца. Клиенты с рекламы в Facebook покупают сразу на сумму в среднем 3000 руб., но пропадают и редко заказывают повторно. В перспективе кампании в Яндекс.Директ привлекают более ценных клиентов.

Поможем выстроить работу с клиентами

Финдиры «Нескучных финансов» умеют работать с разными показателями компании, включая LTV. Эти цифры помогают понять:

- как и где найти деньги, когда их нет;

- как бизнесу выбраться из убытков;

- что делать, чтобы наладить стабильный денежный поток;

- как фокусироваться только на выгодных сделках;

- как избавиться от кассовых разрывов;

- как увеличить прибыль;

- как масштабироваться.

Вот как это обычно бывает:

- Нашли 8 млн рублей на выполнение крупного заказа. Без кредита!

- Разморозили 25 млн ₽ со склада и научились закупать наиболее маржинальные товары.

- Помогли строителям вырасти с 50 до 98 млн ₽ чистой прибыли в год.

- Вычислили снабженца-вора, который стоил компании 9,9 млн рублей в месяц.

- Увеличили чистую прибыль в 14 раз и сократили возврат дебиторки.

Вы тоже можете прийти к нам со своей бизнес-задачей: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любого города России, СНГ и Европы.

А самый простой способ подробнее узнать о том, как финдир НФ помогает решать бизнес-задачи, — это онлайн-экскурсия. ↓

Экскурсия по аутсорсу финучета

Онлайн-встреча о технологии «Нескучных» для вашей компании. Чем мы можем помочь, в какие сроки и сколько это будет стоить.

Записаться

Основные показатели LTV

При расчете LTV три показателя будут оставаться примерно стабильными из года в год (при условии неизменности чисел, которые используются для их расчета):

- валовая годичная прибыль с покупателя. Для ее определения сумма среднего чека умножается на наценочный коэффициент;

- годичные затраты на привлечение одного клиента. Стоимость рекламной кампании нужно разделить на число привлеченных заказчиков/покупателей;

- прибыль с одного клиента. Это разница между расходами на привлечение покупателя и валовой прибылью с него.

Еще 4 показателя будут меняться в процессе развития компании:

- суммарный процент возврата клиентов. В первый год работы компании количество покупателей равняется 100 %. Т. е. все клиенты новые, все они делали минимум одну покупку. В последующие годы рассчитывается средний процент возврата клиентов по отношению к предыдущему году;

- ожидаемая годичная прибыль с покупателя. В первый год она равняется доходу, полученному с клиента. Затем ожидаемая годичная прибыль рассчитывается на основании среднего процента возврата клиентов;

- процент от среднего чека с учетом скидки. Здесь учитывается ставка дисконтирования, если она отсутствует, процент от среднего чека будет составлять 100 %;

- LTV покупателя. В первый год он соответствует ожидаемой прибыли с клиента, во втором – сумме LTV за предыдущий год и прибыли с клиента за анализируемый период и т. п.

Перед запуском рекламной кампании нужно хотя бы приблизительно оценить LTV. Это позволит понять, какой максимальный бюджет следует закладывать на привлечение одного клиента, чтобы расходы окупились, и кампания оказалась прибыльной.

LTV с точки зрения финдиректора

Разберем то, как работает показатель LTV с точки зрения финансового директора.

Например, компания «Огурец» анализирует эффективность рекламы: расходы составили 100 000 ₽, пришло 100 человек, то есть стоимость нового клиента — 1 000 ₽. А средний чек компании также получился 1000 ₽. Компании кажется, что реклама неэффективна, но это не так.

Допустим, клиенты работают с этой компанией долго — три года, а еще делают покупки в среднем два раза в месяц. Получается, средняя выручка на одного клиента за весь период его работы с компанией составляет 72 000 ₽. В итоге оказывается, что средняя выручка с одного клиента в 72 раза превышает стоимость его привлечения.

Но правильнее смотреть не на выручку, а на прибыль. Например, компания продает товары с маржинальностью 10%. То есть с выручки 1 000 ₽ маржинальный доход составит 100 ₽. В таком случае средняя прибыль с одного клиента за весь период работы с компанией составит 7 200 ₽ — что превышает среднюю стоимость привлечения нового клиента в 7,2 раза.

Этот пример показывает, что LTV можно считать как выручку с клиента и как прибыль. С точки зрения планирования наиболее точный расчет дает показатель маржинальной прибыли на клиента. Он вычисляется как выручка за вычетом всех переменных расходов. Этот показатель в расчете на одного клиента более-менее стабилен.

Теперь разберем, что дает расчет LTV по разным каналам, продуктам и сегментам.

По каналам продаж. Можно сравнить эффективность рекламных каналов с учетом продолжительности работы клиента с компанией.

По сегментам целевой аудитории. Можно увидеть, что один из сегментов убыточен.

По продуктам. Можно провести отдельные рекламные кампании для разных продуктов, например в онлайн-школе, и оценить их окупаемость индивидуально.

По периоду первой покупки клиента. Если компания быстро развивается, средний показатель LTV будет размываться. В таком случае есть смысл отслеживать показатель LTV отдельно по каждому периоду.

Составляющие пожизненной ценности клиента в мобильном приложении

В общем понимании это все та же прибыль, которую получает компания от сотрудничества с клиентом на протяжении всего периода работы с ним. Сложность оценки показателя на мобильных устройствах в том, что клиент совершает конверсии разными путями и способами. Он может покупать подписку и совершать внутренние покупки в приложениях. Получается, что одни действия могут быть ситуативными, а другие — постоянными. А еще пользователи могут рекомендовать приложение своим друзьям. И этих реферальных пользователей тоже нужно учитывать.

Поэтому пожизненную ценность клиента в мобильном маркетинге можно разделить на три элемента: монетизация, удержание и виральность.

Монетизация

В приложениях учитывается средний доход с одного пользователя (ARPU — average revenue per user).

ARPU рассчитывается как доход, полученный за определенный период времени, поделенный на количество активных пользователей приложения в этот период.

«Активные пользователи» — определение, которое можно интерпретировать по-разному. Некоторые маркетологи учитывают ежедневных активных пользователей в целом. Другие исключают из этого количества тех, кто использует приложение по системе freemium, то есть оценивают только платных пользователей.

Чтобы упростить расчеты, можно взять за основу всех клиентов, которые запускают приложение в определенный срок — например, активных пользователей за один месяц.

Удержание (с учетом продолжительности жизни клиента)

Люди пользуются приложением в течение какого-то периода времени. Этот период может быть разным. Цель бизнеса — сделать так, чтобы период взаимодействия клиента с приложением длился как можно дольше. Чем дольше получится удержать пользователя, тем выше будет его пожизненная ценность.

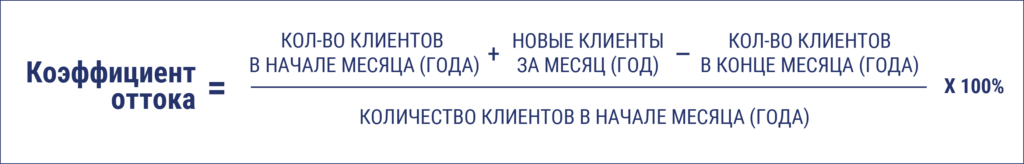

Чтобы измерить удержание, нужно сначала посчитать коэффициент оттока — количество клиентов, которые прекращают пользоваться приложением. Временной период должен быть таким же, что вы принимали при расчете ARPU.

Когда подсчитан отток, можно определить и обратный показатель — удержание: 1/Коэффициент оттока. Это и будет тем временем, которое тратит пользователь на работу с приложением (временные периоды те же, что вы брали раньше, то есть один месяц).

Скажем, если за один месяц у вас ушло 50% клиентов, то 1/0,5 = 2 месяца — средняя ожидаемая продолжительность жизни клиента.

Виральность

Виральность считается как общая ценность клиентов, которых пользователь пригласил в приложение. В формуле это будет выглядеть следующим образом.

ARPU и коэффициент оттока здесь нужно считать в среднем по реферальному клиенту. Мы предлагаем упростить схему и принять виральность за 0. Этому есть несколько причин. Во-первых, измерить виральность сможет не каждый бизнес. Просто не у всех есть такая потребность и аналитические инструменты. Во-вторых, измерение виральности в целом сложный процесс и требует отдельного разбора.

Как повысить CLV

Не существует единственного правильного и универсального значения LTV клиента. Каждая компания считает этот показатель индивидуально. Выявить идеальный CLV можно в сравнении за определённый срок внутри бизнеса.

Что делать, если LTV ниже нормы? Есть способы это исправить.

Повысить один из показателей

Достаточно изменить средний чек, частоту покупок или время жизни клиента, чтобы LTV выросла. Для этого нужно улучшить коммуникацию с клиентом.

Какие инструменты можно использовать:

Программы лояльности — выгодные персонализированные предложения, бонусы и скидки повышают средний чек и заставляют клиента вернуться. Особенно когда действие предложений ограничено, и надо купить прямо сейчас.

Работать с постоянными клиентами — сохранять лояльность «старичков» выгоднее, чем привлекать новых клиентов. Спецпредложения, бесплатная доставка, подарки и другие бонусы — ключ к лояльности и долгим отношениям.

Ретаргетинг — реклама на аудиторию пользователей, которые уже взаимодействовали с вашим брендом: заходили на сайт, на страницы в соцсети, оставляли данные. Ретаргетинг напоминает о компании или о товарах, которые пользователь смотрел. Создаёт эффект присутствия везде — это выгодно бренду: когда у пользователя появится потребность в продукте или услуге, то он первым вспомнит ваш бренд.

Кросс-продажи

Предлагать сопутствующие товары важно. Не только, потому что вам нужно повысить средний чек

Полезный дополнительный товар клиент купит и останется довольным. Например, вы при покупке настольной лампы вы напомнили ему про лампочки, которых в комплекте нет. Или про батарейки для детской игрушки.

Такое предложение не воспринимается негативно, потому что это забота о клиенте.

Улучшить клиентский опыт

Каждый контакт клиента с вашей компанией оставляет впечатление: звонок в техподдержку, покупка, посещение магазина, использование покупки, даже просмотр рекламы в соцсетях. Если на каком-то этапе у клиента был негативный опыт, то дальше он, скорее всего, не пойдёт. Улучшить клиентский опыт поможет контроль качества обслуживания, изучение жалоб клиентов и обучение сотрудников.

Правильно обработанный негативный отзыв спасёт репутацию компании и даже превратит недовольного пользователя в адвоката бренда.

Упростите адаптацию

Актуально для приложений и сервисов. Если пользователю надо пройти 9 кругов ада перед тем, как получать то, что ему нужно от вашего сервиса, то он скорее уйдёт сразу. Когда сложно, останутся самые мотивированные. Упрощайте начало пользования продуктом или услугой. Правильный онбординг — это понятный и простой раздел справки, обучающие видеоролики, всплывающие подсказки и быстрая реакция поддержки на проблему пользователя.

Общая методология опросов LTV

Методология опросов, направленных на изучение пожизненной ценности клиента (LTV), включает в себя несколько ключевых шагов, которые помогают собирать и анализировать данные о поведении, предпочтениях и удовлетворенности клиентов. Эти данные могут быть использованы для расчета LTV и разработки стратегий по увеличению этого показателя. Вот основные этапы такой методологии:

Первым шагом является определение, что именно вы хотите узнать с помощью опроса. Цели могут включать понимание факторов удовлетворенности клиентов, причин их оттока, предпочтений в продуктах или услугах, повторной покупки и т.д.

Создайте вопросник, который будет включать в себя как качественные, так и количественные вопросы. Это могут быть вопросы о том, как часто клиенты пользуются вашими услугами, какие аспекты они ценят больше всего, каковы их предпочтения, есть ли у них предложения по улучшению продукта или услуги.

Разделите вашу клиентскую базу на сегменты в зависимости от их характеристик, таких как возраст, пол, географическое расположение, история покупок и т.д. Это позволит проводить более глубокий анализ и понимать, какие сегменты имеют наибольшую LTV.

Опрос можно провести с помощью различных каналов, таких как онлайн-формы, электронная почта, телефонные опросы или личные интервью. Выбор метода зависит от вашей целевой аудитории и ресурсов.

После сбора данных проанализируйте ответы, чтобы выявить ключевые тенденции, предпочтения и проблемы клиентов. Используйте статистический анализ для изучения взаимосвязей между удовлетворенностью клиентов и их LTV.

Используйте полученные данные для разработки или улучшения продуктов и услуг, целевых предложений, программ лояльности и стратегий удержания клиентов

Цель — увеличить удовлетворенность и лояльность клиентов, что, в свою очередь, должно привести к увеличению LTV.

LTV — это не статический показатель, поэтому важно регулярно повторять опросы и анализ, чтобы отслеживать изменения в поведении и предпочтениях клиентов, а также эффективность внедренных изменений.

![Жизненный цикл клиента: ltv, clf – что это и с чем подают. [upd]](http://triathlon21.ru/wp-content/uploads/b/6/5/b6507d7730d501829909866e22feda7f.png)