Основные категории инвестиционных профилей и их характеристики

Инвестиционный профиль – это совокупность аспектов, которые определяют инвестиционный стиль и предпочтения инвестора. Он позволяет определить наиболее подходящие типы активов и стратегии инвестирования для достижения поставленных целей.

В зависимости от целей, рисковой толерантности и финансового положения, инвесторы могут быть разделены на несколько основных категорий инвестиционных профилей:

- Консервативный инвестор: характеризуется низким уровнем риска и высокой степенью сохранения капитала. Он предпочитает стабильные и надежные инвестиции, такие как облигации и дивидендные акции.

- Умеренный инвестор: готов взять на себя некоторый уровень риска, но все же стремится сохранить стабильность. Он балансирует между доходностью и сохранением капитала, инвестируя в смешанный портфель из акций и облигаций.

- Агрессивный инвестор: готов принимать значительные риски в поисках высокой доходности. Он активно инвестирует в акции и другие рискованные активы, такие как недвижимость и сырьевые товары.

Кроме того, можно выделить специальные категории инвестиционных профилей:

- Инвестор с фокусом на доходности: стремится получить максимальную доходность от своего инвестиционного портфеля. Он готов взять на себя высокий уровень риска и инвестирует в активы с высоким потенциалом доходности, такие как инновационные компании или развивающиеся рынки.

- Инвестор с фокусом на сохранении капитала: приоритетом для него является сохранение капитала, даже если это означает более низкую доходность. Он предпочитает консервативные инвестиции с низким уровнем риска, такие как государственные облигации или депозиты в банке.

- Инвестор с фокусом на социальной ответственности: стремится инвестировать только в компании и проекты, соответствующие определенным этическим и социальным стандартам. Он выбирает компании, занимающиеся окружающей средой, социальной справедливостью и устойчивым развитием.

Каждая категория инвестиционного профиля имеет свои преимущества и риски, поэтому важно тщательно определить свои цели, рискотерпимость и финансовую ситуацию, прежде чем выбирать подходящий профиль

Как выбрать инвестиционный профиль?

- Определите свои финансовые цели и сроки их достижения. Понимание того, для чего вы инвестируете деньги, поможет выбрать оптимальный инвестиционный профиль.

- Оцените свой уровень рисковой толерантности. Риск – неотъемлемая часть инвестиций, и выбор инвестиционного профиля должен соответствовать вашей готовности к риску.

- Изучите свои финансовые возможности. Понимание вашего текущего финансового положения поможет выбрать инвестиционный профиль, который будет реалистичен и доступен для вас.

- Сравните различные инвестиционные профили. Ознакомьтесь с их характеристиками, рисками и доходностью. Сравнительный анализ позволит выбрать наиболее подходящий вариант.

- Обратитесь к профессиональному финансовому консультанту. В случае сомнений или недостатка опыта в инвестициях, лучше обратиться за помощью к квалифицированному специалисту, который поможет выбрать оптимальный инвестиционный профиль в соответствии с вашими потребностями и целями.

Помните, что выбор инвестиционного профиля – это долгосрочное решение, которое может влиять на ваше финансовое будущее

Поэтому важно не только тщательно проанализировать доступные варианты, но и регулярно пересматривать ваш инвестиционный портфель и вносить необходимые корректировки в соответствии с изменением ваших финансовых целей и обстоятельств

Начинайте инвестирование с малых сумм, которые не жалко потерять

На самом деле, любое начинание лучше вводить в свою жизнь аккуратно. Так, чтобы не потерять слишком многое в случае неудачи.

На начальном этапе принимать правильные решения в инвестировании будет сложно. У вас в руках окажется много противоречивой информации, которую в силу своего маленького опыта и недостаточного багажа знаний вы не сможете правильно интерпретировать и понять. К тому же, скорее всего, вы будете волноваться, бояться потерять деньги или совершить ошибку. И это естественно.

Поэтому вкладывайте в инвестирование на первых этапах столько денег, сколько потерять будет не жалко и сколько будет достаточно, чтобы получить какой-то заметный результат. Ни в коем случае не вкладывайте все деньги от продажи единственной квартиры или дачи, не берите кредит и не вступайте в другие долговые обязательства.

Инвестирование сопряжено с риском. Делайте это разумно и не на последние деньги.

Инвестирование сопряжено с риском. Делайте это разумно и не на последние деньги.

Не бойтесь совершать ошибки. Считайте, что потерянные деньги – это оплата за тот ценный опыт, который вы получили в процессе. Обдумайте, что стало причиной неудачи, какие внешние и внутренние факторы оказали воздействие и способствовали провалу. Сделайте выводы и используйте полученный опыт в будущем. Не вините себя в ошибке – не ошибается только тот, кто ничего не делает.

Если вы потеряли незначительную сумму, то провал не воспринимается как огромное горе. Не надо объяснять домочадцам, что случилось и почему, искать деньги, чтобы погасить взятый на инвестирование кредит. А потому чётко продумайте, какую именно сумму вы готовы использовать для получения начального опыта. Риск потери вложенной суммы не должен отразиться на качестве вашей повседневной жизни и общем финансовом состоянии.

Кроме того, обязательно имейте финансовую подушку, которая по своему размеру будет равна нескольким вашим месячным зарплатам. Все, кто занимается финансовой грамотностью, вам скажут точно, что такой запас позволит чувствовать себя увереннее и даже счастливее, поможет в трудную минуту. Финансовая подушка просто необходимо для жизни в современном мире, где все быстро меняется.

3

Камуфляж

стадия или этап развития компании. Имеется в виду Pre-Seed, Seed, Round A, B и так далее. По факту речь о раунде инвестирования.

ваша ключевая технология, индустрия или отрасль экономики, бизнес-модель (текущая или предполагаемая), например, искусственный интеллект / распознавание изображений, экология, B2G. Это выдуманный пример для компании, которая распознает изображения спутниковых снимков, выявляя области для лесовосстановления и лесозаготовки, свой сервис компания продает государственным органам, ответственным за лесопользование и предприятиям лесной отрасли.

география целевого рынка, например, Канада и США

То есть неважно, что у вас распределенная команда, члены которой сидят по домам в Ярославле, Минске и Харькове. Вернее, это важно, но говорит о том, что вы — молодец и находите дешевые ресурсы для разработки, но важнее тут именно география вашего рынка, поскольку это говорит о потенциале масштабирования будущих продаж.

Сколько денег вам нужно в этом раунде.

Учитывайте риски при составлении портфеля

При работе с финансами у вас должна быть чёткая стратегия. Деньги любят счёт и вдумчивый подход. Ваша стратегия – это набор принципов и параметров инвестирования. Они и задают ваше поведение на бирже: что вы продаёте или покупаете, в каком количестве и когда именно, чем руководствуетесь при принятии решений. Также вы выбираете свои активы, время, на который хотите вложить средства и максимальный размер убытков.

Ваш риск профиль: что такое и как его узнать?

Ваш риск профиль: что такое и как его узнать?

Если вы выбрали активом акции определённой компании, определили период в 1 год, а планку для размера убытков выстроили в 20 %, то ваши действия будут заранее определены. Вы продадите свои акции, как только они стали дешевле на 20 %, даже если запланированный год не прошёл.

Конечно, каждый инвестор знает, что складывать всё в одну корзину не стоит. Если не хотите больших убытков и рисков, не вкладывайте деньги только в одно предприятие или отрасль. Приобретайте ценные бумаги фирм, относящихся к разным сферам жизни. Если придётся в срочном порядке из-за падения или ситуации на рынке избавляться от какого-либо пакета акций, вы не потеряете всё. Все «минусы» вполне может покрыть подорожание другого пакета ценных бумаг, в которые вы инвестировали.

5

Портфели роста:

Общий итог: 55 – 61 баллов:

Подход A:

- 15% Vanguard Retirement Savings Trust

- 15% Vanguard Total Bond Market Index Fund

- 55% Vanguard Total Stock Market Index Fund

- 15% Vanguard Total International Stock Index Fund

Подход B:

- 15% Vanguard Retirement Savings Trust

- 15% Vanguard Total Bond Market Index Fund

- 25% Vanguard Total Stock Market Index Fund

- 10% Vanguard Morgan Growth Fund

- 10% DFA U.S. Large Cap Value Portfolio

- 10% DFA U.S. Small Cap Value Portfolio

- 15% Vanguard Total International Stock Index Fund

Общий итог: 62 – 68 баллов:

Подход A:

- 10% Vanguard Retirement Savings Trust

- 10% Vanguard Total Bond Market Index Fund

- 65% Vanguard Total Stock Market Index Fund

- 15% Vanguard Total International Stock Index Fund

Подход B:

- 10% Vanguard Retirement Savings Trust

- 10% Vanguard Total Bond Market Index Fund

- 35% Vanguard Total Stock Market Index Fund

- 10% Vanguard Morgan Growth Fund

- 10% DFA U.S. Large Cap Value Portfolio

- 10% DFA U.S. Small Cap Value Portfolio

- 15% Vanguard Total International Stock Index Fund

Общий итог: 69 – 75 баллов:

Подход A:

- 80% Vanguard Total Stock Market Index Fund

- 20% Vanguard Total International Stock Index Fund

Подход B:

- 40% Vanguard Total Stock Market Index Fund

- 15% Vanguard Morgan Growth Fund

- 15% DFA U.S. Large Cap Value Portfolio

- 10% DFA U.S. Small Cap Value Portfolio

- 20% Vanguard Total International Stock Index Fund

Правила и условия использования Анкеты инвестора Vanguard

Этот комплект предназначен для того, чтобы помочь вам решить, как распределить активы в вашем пенсионном плане между различными классами активов (акции, облигации и краткосрочные резервы) и между различными фондами, доступными в рамках вашего плана. Вы не обязаны принимать предложения, содержащиеся в комплекте.

Предложения основаны на общепринятых инвестиционных принципах. Однако нет никаких гарантий, что какое-либо конкретное распределение активов или сочетание фондов будет соответствовать вашим инвестиционным целям или обеспечит вам определенный уровень пенсионного дохода. Все инвестиции связаны с рисками, а колебания на финансовых рынках и другие факторы могут привести к снижению стоимости вашего капитала. Инвестиции в фонды облигаций подвержены риску изменения процентных ставок, кредитному и инфляционному рискам. Цены на акции компаний со средней и малой капитализацией часто изменяются сильнее, чем цены на акции крупных компаний. Иностранные инвестиции сопряжены с дополнительными рисками, включая колебания валютных курсов и политическую неопределенность.

Пожалуйста, имейте в виду, что фонд или комбинация фондов, предлагаемых для каждого распределения активов, является лишь одним из многих возможных способов осуществления распределения. Другие доступные вам фонды, или другие процентные соотношения фондов также могут быть использованы. Вам необходимо тщательно рассмотреть все возможные варианты.

Этот инструмент планирования инвестиций предоставляется вам бесплатно компанией Vanguard Advisers, Inc. Она не предоставляет всеобъемлющих инвестиционных или финансовых рекомендаций. Применяя предложения к вашей конкретной ситуации, вам следует подумать о других ваших активах и инвестициях. По мере изменения ваших финансовых обстоятельств или целей может быть полезно снова заполнить Анкету инвестора, чтобы узнать, изменилось ли предлагаемое вами распределение активов. Vanguard Advisers, Inc. не несет ответственности за анализ вашего финансового положения или обновление предложений, содержащихся здесь.

https://investor.vanguard.com/calculator-tools/investor-questionnaire/questions

https://retirementplans.vanguard.com/VGApp/pe/PubQuizActivity

Не является инвестиционной рекомендацией

Перевод AssetAllocation.ru

Входы искать вообще не нужно

Хорошие сигналы видны сразу. Мгновенно. Как крокодил на фото выше. Их не нужно искать. Вы включили терминал — и сразу все видите. Не гадаете, не дорисовываете, не меняете масштаб графика (уже/шире), а СРАЗУ видите вход.

Если вы не видите на графике сигнал в первые 1-2 секунды, его там нет.

Вообще, если вы знаете хотя бы 4-5 методик теханализа, вы, при желании, найдёте в любой момент времени на любом графике сигнал в любую сторону.

Пример:

Евродоллар, график как график, на «голом» чарте ничего по Price Action в глаза не бросается, ленивая консолидация, стоит ждать.

Ок.

Давайте набросим на график Стохастик:

Что мы видим? Stochastic показывает нам перекупленность. Надо продавать!

Далее мозгу нужно подтверждение нашей правоты. Накидываем трендовую линию и видим, что был ложный пробой трендовой, цена движется вниз, все — прям срочно нужно продавать! Ааааа!!!!!

А теперь давайте на этом же графике найдем сигнал на покупку.

Рисуем трендовую, был отскок ! И этот отскок — Пин-бар! Цена как раз откатилась до его половины, отличный момент для входа. Также индикатор PSAR (зеленые точки, для уверенности добавили, нам же нужно быть правыми, верно?) находится под ценой. Сомнений нет — Buy на всю котлету.

Итак, в любой момент времени на графике при желании можно найти любые сигналы. Нетерпение, желание заработать, горечь после предыдущей неудачной, либо эйфория после удачной сделки, — все это затуманивает нам мозг и мы ищем сделки там, где их нет, попутно доказывая свою правоту самому себе.

Акции, не включенные в котировальные списки

1.Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: нет, не возместят.

2. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена.

3. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки.

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

4. Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило, менее ликвидна, чем акция, включенная в котировальный список.

Резюме

- В основе условно безрисковой части портфеля лежат облигации. При небольшом размере портфеля это могут быть только ОФЗ.

- Акции и облигации составляют костяк вложений богатейших семей мира. Держать свои вложения только в наличной форме неэффективно, поскольку деньги подвержены обесценению под воздействием инфляции.

- На протяжении последних десяти лет российский рынок характеризовался высокими дивидендными выплатами. Топовой торговой стратегией была дивидендная стратегия.

- Если предприятие работает эффективно и приносит доходность выше средней стоимости капитала на рынке, выплачивать дивиденды нецелесообразно, так как дивиденды — это отток ресурсов с предприятия, которые могли бы быть использованы для его развития и заработка большей доходности.

- С высококлассными американскими акциями дивидендная стратегия не работает, поскольку такие акции стоят дорого, а размер дивидендов небольшой. При реализации этой стратегии лучше просто сформировать портфель из дивидендных акций.

- Американские акции условно делятся на акции роста и акции стоимости. Акции роста — более рисковые вложения. Если вы хотите быстро наращивать капитал, повысив риск портфеля, увеличьте в нем долю акций роста.

- Инвестиционный портфель можно рассматривать в разрезе валютной диверсификации, а можно в разрезе источников роста капитала и пассивного дохода. И в том и в другом случае придется искать разумный баланс.

- С капиталом небольшого размера тоже можно работать и создавать хорошо диверсифицированные портфели, сбалансированные по риску и доходности.

Иллюстрации предоставлены автором

Разработка диверсифицированного портфеля

Разработка диверсифицированного портфеля – один из ключевых принципов формирования инвестиционного профиля. Диверсификация позволяет распределить риски и повысить потенциальную прибыль, минимизируя влияние отдельных активов.

Для разработки диверсифицированного портфеля необходимо учесть несколько важных факторов:

- Цель инвестиций: перед началом разработки портфеля необходимо определить свои цели и ожидания от инвестирования. В зависимости от целей можно выбрать соответствующую стратегию разработки портфеля.

- Рискотерпимость: каждый инвестор обладает своей степенью готовности к риску. Чем выше рискотерпимость, тем больше возможностей для включения более рискованных активов в портфель.

- Разнообразие активов: для достижения диверсификации в портфеле необходимо включить разнообразные активы. Это может быть комбинация акций, облигаций, валюты, недвижимости, драгоценных металлов и других типов активов.

- Анализ рынков: перед выбором активов для портфеля необходимо провести анализ рынков и оценить их потенциал. Анализ может включать изучение финансовых показателей компаний, технический анализ графиков цен, оценку макроэкономической ситуации и другие факторы.

- Принцип 5-10 активов: для эффективной диверсификации рекомендуется содержать в портфеле от 5 до 10 активов. Это позволяет достаточно распределить риски и не усложнять управление портфелем.

- Ребалансировка портфеля: разработанный портфель необходимо периодически пересматривать и корректировать с учетом изменений на рынке и своих финансовых целей. Ребалансировка позволяет сохранять оптимальное соотношение активов в портфеле.

При разработке диверсифицированного портфеля важно соблюдать баланс между риском и потенциальной доходностью. Формирование портфеля должно быть основано на целесообразных решениях, исходя из своих финансовых возможностей и ожиданий

Оптимальный диверсифицированный портфель может быть разработан самостоятельно или с помощью финансового советника, который поможет определить стратегию и выбрать подходящие активы.

Преимущества инвестиционного профиля

- Ориентация на инвестора: Инвестиционный профиль представляет собой инструмент, который помогает инвестору более точно определить свои цели, ожидания и степень риска. Он помогает лучше понять свои потребности и предпочтения, а также выбрать оптимальные инвестиционные инструменты.

- Адаптивность к изменениям: Инвестиционный профиль представляет собой документ, который может быть обновлен и изменен по мере необходимости. Это позволяет инвестору адаптироваться к различным изменениям на финансовых рынках, а также изменять свои цели и ожидания в соответствии с новыми условиями.

- Управление рисками: Инвестиционный профиль помогает инвестору проанализировать свою степень терпимости к риску и выбрать инвестиционные инструменты, которые наиболее соответствуют его риск-профилю. Это позволяет инвестору снизить вероятность потери капитала и увеличить ожидаемую доходность своего портфеля.

- Прозрачность: Инвестиционный профиль позволяет инвестору иметь ясное представление о своих инвестиционных целях, ожиданиях, стратегии и рисках. Это помогает инвестору принимать обоснованные и информированные решения, а также позволяет финансовым консультантам и инвестиционным менеджерам лучше понять потребности своих клиентов.

- Контроль и оценка: Инвестиционный профиль предоставляет инвестору возможность контролировать свой портфель, оценивать его результаты и принимать соответствующие корректировки. Это позволяет инвестору быть активным участником в инвестиционном процессе и достигать своих финансовых целей.

Ошибка № 4

Торговать по сигналам и чужим торговым стратегиям

Если бы все было так просто, статистика не показывала бы нам столь грустные цифры. 95% трейдеров не зарабатывают на бирже. По итогам года, двух лет и более продолжительного периода торговли эти 95% трейдеров не просто выходят в ноль, но и терпят убытки.

«Подумайте, зачем кому-то продавать вам свои точки входа в сделки и рабочие торговые стратегии, которые приносят деньги? Правильно, незачем. Цель таких продаж – получить деньги с наивных трейдеров и инвесторов, которые верят в чудо, – говорит Сергей Алексеев. – Любой из этих наивных участников рынка превращается в кормовую базу для крупных трейдеров, для управляющих проп-компаний, для брокеров. Это правила игры. Если вы не учитесь, не анализируете рынок, не готовы ежедневно работать над своими навыками торговли, то, увы, вы превращаетесь в хомяка на бирже».

Еврооблигации

1.Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям.

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

3. Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред).

4. В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб. – 5000 руб. = 3250 руб.).

Маржинальная торговля

1.Маржинальная торговля – это:

Ответ: торговля с использованием заемных средств брокера.

2. Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: может, если это предусмотрено договором с брокером.

3. Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: больше, чем при торговле только на собственные средства.

4. В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: в случае недостаточного обеспечения по маржинальной/необеспеченной позиции.

Производные финансовые инструменты

Как ещё может называться у брокеров:

- Тинькофф: Фьючерсы и опционы

- Фридом Финанс: тест 5 Договоры, являющиеся производными финансовыми инструментами и не предназначенные для квалифицированных инвесторов

Вопросы и ответы

2. Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ничем не ограничены

3. Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Нет, убыток не возместят

4. Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

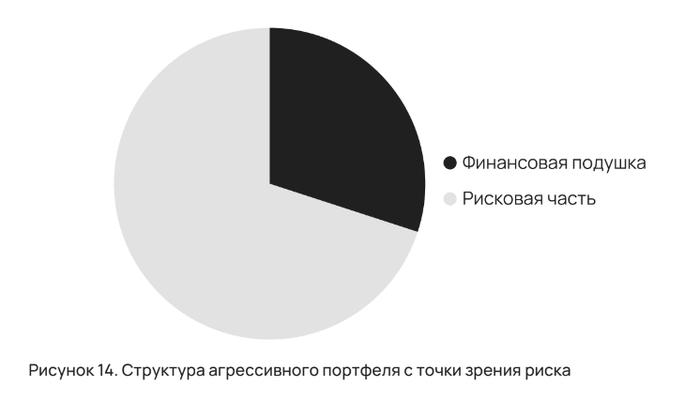

Финансовая подушка безопасности

Финансовая подушка безопасности при агрессивном портфеле составляет всего 30%. Чаще всего это облигационная часть.

Если вы инвестор не агрессивного типа, а, допустим, ближе к умеренному или консервативному, делите ваши средства 50 на 50 или работайте преимущественно с облигациями.

Здесь я имею в виду в первую очередь вложения в государственные облигации, поскольку корпоративные содержат более высокие риски, и рассматривать их как низкорисковые инвестиции нельзя.

К чему нужно стремиться при наполнении финансовой подушки безопасности?

- Если вы начинающий инвестор и у вас небольшой портфель, ее можно составить из ОФЗ.

- Если в вашем портфеле уже есть несколько миллионов рублей, то 450 тыс. руб. можно потратить на еврооблигации Минфина РФ.

- Если вы работаете по найму и хотите получить налоговый вычет 52 тыс. руб. по ИИС индивидуальному инвестиционному счету типа А, удобно разместить подушку безопасности в еврооблигациях Минфина РФ на этом счете.

Определение инвестиционного профиля

Инвестиционный профиль – это набор характеристик и особенностей инвестора, который определяет его финансовые цели, рискотерпимость и стратегию инвестирования. Инвестиционный профиль позволяет инвесторам определиться с выбором конкретных инвестиционных инструментов и диверсифицировать свой инвестиционный портфель.

Инвестиционный профиль включает в себя следующие основные характеристики:

- Финансовые цели: инвестор определяет, какую прибыль он хочет получить от своих инвестиций и в какой срок.

- Рискотерпимость: инвестор оценивает свою готовность к риску и потенциальным потерям. Рискотерпимость может быть низкой, средней или высокой.

- Временные рамки: инвестор указывает период, на который он готов инвестировать. Может быть краткосрочный (до 1 года), среднесрочный (от 1 года до 5 лет) или долгосрочный (более 5 лет).

- Тип активов: инвестор определяет, какие виды активов он предпочитает – акции, облигации, недвижимость и другие.

- Стратегия инвестирования: инвестор выбирает стратегию инвестирования, которая соответствует его финансовым целям, рискотерпимости и временным рамкам.

Формирование инвестиционного профиля требует от инвестора четкого понимания своих целей, финансовой ситуации и инвестиционных предпочтений. Для этого инвестору может потребоваться проведение анализа собственных финансовых возможностей и консультация с финансовыми экспертами.

Договоры РЕПО

1. Если Вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО Вы:

Будете покупать такую же ценную бумагу.

2. Переоценка по договору РЕПО

Может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО.

3. Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые Вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

В любом случае, даже если Вы этот доход фактически не получили.

4. Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

При неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг.

Развивайте критическое и системное мышление, получайте навык работы с информацией

Критическое мышление позволяет подвергнуть сомнению даже самые незыблемые факты и всю входящую информацию. Также это мышление позволяет понимать, что только факты, подтверждающие данные, имеют вес

И очень важно доверять только таким источникам информации, проверять все данные из них, видеть истину, отсекать противоречия и то, что не подтверждено. Это поможет отделять зерна от плевел, истину от фейков и лжи

Критическое мышление невозможно натренировать, как мышцы в спортзале

Но очень важно всегда осознано подходить к принятию любого решения, думать головой и доверять только фактам, которые перепроверены. Ведь любая информация, правдивая или нет, кому-то несёт выгоду

Но несёт ли она пользу вам?

Второй тип мышления, который нужен для успешного инвестирования – системное. Это сложный вопрос, но постараемся выразиться проще, чтобы всё встало на свои места. Чтобы понять, что такое системное мышление, проще рассказать о том, что такое несистемное. Это случай, когда выводы делаются без всякой системы и структуры, а суждения противоречат друг другу. Решения здесь принимаются импульсивно и хаотично, с опорой на непроверенные данные.

А системное мышление – это полная противоположность. Это способность мыслить целостно, видеть ситуацию со всех сторон, быть объективным, понимать причинно-следственные связи и взаимосвязи между разными элементами всей системы.

Лучшие книги для желающих научиться финансовой грамотности

Лучшие книги для желающих научиться финансовой грамотности

Яркий пример системности – формула. Она предельно точна и целостна, с ее помощью можно провести подсчёты, которые учтут и частный случай, и особые условия.

Например, прибыль определённого супермаркета составляет 150 млн. руб. Простому человеку это кажется существенной суммой, а бизнес будет выглядеть с этой точки зрения успешным. А простой магазин во дворе дома имеет прибыль 1 млн. руб. И человеку кажется, что первый бизнес прибыльнее, чем второй. Но наш обыватель не учёл активы. У супермаркета они 3 млрд. руб., а у магазинчика – 2 млн.

Формула рентабельности ROA нам покажет, что супермаркета этот показатель – 5%, а у магазинчика – целых 50 %. И вот тут уже ясно видно, что рентабельность на активы выше у магазинчика возле дома. А ведь изначально мнение обывателя было совсем иным. И это лишь частный пример. Таких случаев, когда первоначальное мнение и системный подход в мышлении дают диаметрально противоположные точки зрения, очень много.

Системно мыслить проще тем, кто получил техническое образование. Ведь такие специальности учат структурировать, проверять данные, доверять лишь фактам, связывать их между собой. Они помогают видеть взаимосвязи и делать выводы.

Вместе системное и критическое мышление – мощный инструмент, позволяющий работать с большими объёмами информации, анализировать и делать выводы. Это один из важнейших навыков, который позволит грамотно инвестировать. Да и в обычной жизни он пригодится.

Хотя системное и критическое мышление сложно развить и натренировать – за ним нужно постоянно следить, практиковать, научиться «переваривать» информацию вполне реально. Потребляйте новые данные, анализируйте их, делайте выводы, старайтесь видеть взаимосвязи. Со временем у вас будет получаться делать это всё лучше и лучше.

8

Реакция брокеров на статус квалифицированного инвестора

Брокеры стали куда расторопнее в вопросах присвоения статуса квала. Еще бы. Ограничения от ЦБ существенно бьют не только по оборотам СПБ биржи, но и по брокерам. Возможность инвестировать в недружественный Запад — это более высокий средний чек операции и большая вовлеченность клиентов — особенно в ситуации безрыбья российского фондового рынка. По мнению президент НАУФОР Алексей Тимофеев, ужесточение критериев получения статуса квала приведет к снижению и без того небольших объемов рынка.

Даже Тинькофф Инвестиции, который раньше выдавал квала только на тарифе Премиум, вдруг переобулся и опубликовал сообщение о том, что теперь выдает квала на любом тарифе.

Однако доступ к внебиржевым ценным бумагам по-прежнему доступен лишь на тарифе Премиум.

Брокеры, которые попали под блокирующие западные санкции, могут оформить вам статус квала, но покупать американские и европейские акции вы все равно не сможете. Это, например, Сбер и ВТБ.

Структурные облигации

1.Выберите верное утверждение в отношении структурных облигаций:

Ответ: право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации).

2. Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Ответ: да, может.

3. Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций.

4. Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Ответ: 80%

Из чего состоит тест для инвесторов

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

Подписаться

Тест содержит десять разделов, каждый из которых делится на два блока: «Самооценка» и «Знания». В вопросах про самооценку спрашивается, владеет ли инвестор реальным опытом торговли тем или иными финансовыми продуктами. Основная цель – выявить степень подготовки и риск-профиль клиента. Лукавить смысла нет, ибо блок «Самооценка» не влияет на результат экзамена.

Блок «Знания» состоит из четырех вопросов средней сложности с четырьмя вариантами ответа. Открытых вопросов нет, так что заблудиться трудно. Подготовил для вас ответы на все вопросы, ради эксперимента прошёл тест сам. Пользуйтесь.

Выводы о значимости инвестиционного профиля

Инвестиционный профиль является важным инструментом для определения инвестиционной стратегии и выбора наиболее подходящих инвестиций. Выводы о значимости инвестиционного профиля следующие:

- Инвестиционный профиль позволяет инвестору четче определить свои цели, рисковый профиль и инвестиционный горизонт.

- Знание своего инвестиционного профиля помогает инвестору выбирать инвестиции, соответствующие его уровню риска и ожиданиям доходности.

- Инвестиционный профиль позволяет распределить ресурсы и риски таким образом, чтобы достичь максимальной эффективности инвестиций.

- Инвестиционный профиль служит основой для создания диверсифицированного портфеля, который помогает снизить риски и повысить стабильность доходности.

- Инвестиционный профиль является основой для оценки эффективности инвестиционной стратегии и портфеля.

Использование инвестиционного профиля помогает инвестору сделать информированный выбор и строить свои инвестиции на основе собственных потребностей, целей и уровня риска. Это позволяет достичь более стабильной доходности и снизить возможные риски, связанные с инвестиционными решениями.