Как начать вести учет

Также нужно понять, что считать необходимо абсолютно всё при учете личных финансов. Все ваши доходы: зарплату, пенсию, пособия, доход от сдачи имущества в аренду, премии и т. д. А также все расходы, даже самые мелкие. Например, после одного — двух месяцев записи доходов и расходов вы сможете увидеть, на что вы тратите деньги каждый месяц и, соответственно, на чем вы можете сэкономить.

Например, можно есть в ресторанах или кафе только на прогулке с друзьями, а на работу брать еду из дома. Также можно покупать перекус на работу, например печенье и шоколад, в магазине рядом с домом, а не в вендинговом автомате, ведь разница в цене на батончики может достигать 30–40 рублей.

Важно приучить себя к финансовой дисциплине: перед авансом и зарплатой можно выписывать на листок, какие обязательные расходы вас ждут в ближайшие две недели (например, оплата ЖКУ или домашнего Интернета, покупка проездного на метро) и сколько у вас останется денег после их оплаты. Кстати, оплатить все это лучше сразу в течение двух — трех дней после получения денег — тогда долги не возникнут, а счета будут в полном порядке

Затем можно подумать, что бы вы хотели купить или куда бы хотели сходить, и оценить, останется ли у вас достаточно денег до следующей зарплаты. Если да, то можно смело покупать то, что хочется; если нет — лучше отложить часть суммы и купить желаемое со следующей зарплаты.

Также можно установить себе цель по сумме, которая должна оставаться на счете к моменту получения следующей зарплаты, например 2 тыс. — 5 тыс. рублей. Такой подход сформирует внимательное отношение к расходам, особенно к спонтанным.

Составьте подробный финансовый план

Чтобы не потратить деньги в никуда, лучше заранее в начале

месяца составить финансовый план, удовлетворяющий потребности обоих партнеров.

Исходя из намеченных целей, потребностей, увлечений и

обязательных трат, сядьте вдвоем и составьте план действий:

- оплатить квартиру;

- коммуналку;

- интернет;

- деньги на телефон;

- еда;

- проезд;

- курсы жене;

- скалолазание мужу;

- купить мультиварку или другую необходимую технику;

- сбережения.

Внесите любые пункты, важные для вас обоих и не отступайте

от плана. Стоит учитывать погрешности, ведь цены растут и меняются, но не

превышайте допустимый лимит.

Сроки сдачи отчетности ИП в 2024 году: календарь бухгалтера и таблица

Календарь бухгалтера для ИП на 2024 год включает в себя сроки сдачи налоговых деклараций и отчетности по работникам. Независимо от налогового режима, все работодатели сдают отчеты:

- в СФР: отчёт ЕФС-1, сроки сдачи зависят от кадровых событий;

- в ИФНС: 6-НДФЛ не позднее 25 дней после отчетного периода и не позднее 25 февраля за предыдущий год;

- РСВ — в течение 25 дней после отчетного периода; Персонифицированные сведения о физлицах — ежемесячно.

Сроки сдачи налоговой отчетности и уплаты налогов для ИП в 2024 году по разным режимам мы собрали в таблицу.

| Режим | 1 квартал | 2 квартал | 3 квартал | 4 квартал |

|---|---|---|---|---|

| УСН | авансовый платеж – 28.04 | авансовый платеж – 28.07 | авансовый платеж – 30.10 |

декларация — 25.04 налог по итогам года – 28.04 |

| ЕСХН* |

— |

авансовый платеж — 25.07 |

— |

декларация — 27.03 налог по итогам года — 28.03 |

| ОСНО |

декларация по НДС — 25.04, оплата налога** — 28.06 авансовый платеж по НДФЛ — 25.04 |

декларация по НДС — 25.07, оплата налога — 28.09 авансовый платеж по НДФЛ – 25.07 |

декларация по НДС — 25.10, оплата налога — 28.12 авансовый платеж по НДФЛ – 25.10 |

декларация по НДС — 25.01, оплата налога — 28.03 декларация НДФЛ – 02.05, налог по итогам года – 17.07 |

*Если плательщики ЕСХН не получили освобождение от НДС, то должны также отчитываться по этому налогу.

**НДС платят в особом порядке: сумма налога, исчисленная за квартал, перечисляется ежемесячно тремя равными частями. В таблице указан крайний срок перечисления последней части. Например, НДС за 1 квартал платят так: 1/3 до 28.04, 1/3 до 28.05, 1/3 до 28.06.

Плательщики ПСН налоговую декларацию не сдают, а срок уплаты стоимости патента зависит от его срока действия.

Кроме того, в 2024 году больше нельзя оформлять платёжки со статусом «02». А это значит, что дополнительно к указанной отчетности, предприниматели должны подавать уведомления об исчисленных суммах. Сроки подачи зависят от выбранного налогового режима и наличия работников.

Так, если вы — ИП на УСН без работников, то уведомление надо подавать не позже 25 апреля, июля, октября, то есть, перед уплатой авансовых платежей. Но работодатели подают уведомление дважды в месяц, что связано с удержанием НДФЛ с работников.

Что собой представляет личный бюджет

Личный бюджет — это структурированный финансовый план человека.

Традиционно в нем есть несколько разделов:

- доходы (зарплата, пенсия, стипендия, сдача жилья в аренду),

- расходы (еда, ЖКУ, транспорт),

- обязательства по погашению долгов,

- планы по сбережению средств или их инвестированию.

Личный бюджет будет работать, если вы будете учитывать в нем все свои доходы и расходы за выбранный период, например за месяц.

Важно одинаково внимательно относиться и к доходам, и к расходам. Например, если вы работаете на фрилансе или по сдельной оплате труда, либо если, кроме основной работы, есть подработки, запись доходов поможет оценить, сколько в среднем вы зарабатываете в месяц

А учет всех расходов поможет понять, нужно ли вам зарабатывать больше, чем сейчас, или же хватает текущего заработка.

Ведение личного бюджета поможет снизить и досрочно закрыть существующие долги (например, платежи по ипотеке или по автокредиту), а также распределить свои деньги, чтобы их хватило на все потребности.

При грамотно составленном бюджете вы сможете регулярно выделять сумму, которую будете откладывать на счет в банке в качестве подушки безопасности или на дорогую покупку. У вас также появятся свободные деньги для инвестирования.

Здесь можно подобрать подходящие условия по накопительному счету, а тут — узнать больше про инвестирование.

Личный бюджет может быть:

- Экономным. Это означает, что вы тратите только половину заработанного, а остальные деньги откладываете. При таком типе бюджета придется существенно снизить расходы, чтобы скопить деньги на что-то дорогое — на первоначальный взнос по ипотеке, машину или бытовую технику.

- Сбалансированным. При таком типе бюджета в накопления направляется 20–30% заработанного. Большая часть денег будет уходить на базовые траты, например на продукты, транспорт, коммунальные платежи, а оставшиеся средства вы можете потратить на развлечения, хобби и путешествия.

- Несбалансированным. В этом случае на бытовые потребности, развлечения и дорогие вещи уходят все заработанные деньги, при этом накопления не происходит.

В разный период жизни один и тот же человек может выбирать для себя различные типы личного бюджета в зависимости от своих текущих финансовых целей.

Помимо личного, важно вести и семейный бюджет. Если в начале месяца распределить деньги на все необходимые платежи, то вы сразу увидите, сколько останется средств на остальные статьи расходов или же на каких статьях можно сэкономить

Умение ограничивать себя в желаниях

Уметь сказать себе “нет”, когда дело касается денег, может оказаться важнее, чем обучение на бухгалтерских курсах. Молодожены должны признать, что они не могут тратить столько же денег и поддерживать тот стиль жизни, к какому они привыкли в семье своих родителей. Теперь они сами наполняют и расходуют семейную копилку.

ВажноСупруг или супруга доказывают свою зрелость, когда думают о нуждах своей семьи прежде, чем удовлетворить свои желание и потратиться на что-нибудь. Навыкам распоряжения деньгами следует учиться вместе, решая все вопросы сообща.. Если муж считает, что деньги из рук жены утекают сквозь пальцы, можно сказать только одно: вам обоим нужно научится планировать расходы

И научится наступать на горло своим желаниям, если они не вписываются в семейный бюджет. Иначе вы сами не заметите, как утонете в кредитах и займах

Если муж считает, что деньги из рук жены утекают сквозь пальцы, можно сказать только одно: вам обоим нужно научится планировать расходы. И научится наступать на горло своим желаниям, если они не вписываются в семейный бюджет. Иначе вы сами не заметите, как утонете в кредитах и займах.

Покупателей манят рекламные объявления, демонстрируя, как легко получить кредит и платить в рассрочку

Но ни одно из них не заостряет внимание на прелестях возврата денег. Как и не упоминает, каким длительным и тяжелым это будет, особенно, если учесть неизбежные и немалые проценты.

Влезать в кредиты можно лишь тогда, когда это жизненно необходимо или даст возможность зарабатывать с помощью приобретенного оборудования или интентаря. И то триста раз необходимо просчитать все риски и предусмотреть форс-мажоры. Оказаться в кабале на годы очень легко, выбраться оттуда сложно.

На чем лучше не экономить

Хотя экономия позволяет сберечь средства, на некоторых категориях трат экономить крайне нежелательно.

Прежде всего, недопустимо экономить на здоровье, иначе дальнейшие расходы на лечение легко перекроют все сэкономленные средства.

Не стоит покупать явно некачественную и тем более просроченную еду, некачественную косметику, экономить на теплой одежде и обуви, отоплении, освещении — на всем, что может нанести ущерб здоровью.

Не следует экономить на регулярных обязательных платежах, неуплата которых в будущем может привести к образованию долга и дисбалансу личного бюджета, например, на плате за квартиру или учебу.

Стоит минимально экономить на категориях трат, которые в будущем позволят увеличить доходы (обучение, курсы и т. д.), а также на увлечениях, которые приносят психологическое удовлетворение в жизни, например, на спорте и хобби.

Действительно, на здоровье экономить нельзя, но все понимают это утверждение по-разному, уточняет Емельянов. Некоторые люди не могут отказать себе в дорогих фитнесах и спа-процедурах, платных чек-апах и частых обследованиях, говорит аналитик. «Тут главное не пытаться достичь идеала, а, скорее, не упустить главное. Например, не стоит откладывать лечение, которое рекомендовало более двух врачей, не следует затягивать с лечением зубов, пользоваться платной медстраховкой. Все это позволит избежать более дорогого лечения в будущем», — замечает он.

Экономить на еде тоже можно по-разному, говорит Емельянов. «Следует снижать расходы таким образом, чтобы получать максимум пользы за минимальные деньги. Покупать продукты системно и по списку. Можно чередовать позиции каждую неделю: белковые (разные виды мяса, птица, рыба, молочные продукты, яйца), растительные (овощи, фрукты, зелень, консервы), углеводы (макароны, выпечка, сладости)», — говорит он

Важно поддерживать привычный рацион питания, не бросаясь в крайности. «Если вы регулярно ведете расходы, то быстро поймете, какая сумма на еду для вас оптимальна

Ниже нее опускаться не стоит, иначе экономия превратится в физические и моральные страдания», — предупреждает он.

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Работающие способы, чтобы накопить

Система «Четыре конверта»

Суть в том, чтобы из месячного дохода убрать сумму на обязательные расходы и 10% на инвестиции. Все остальное делите на четыре части.

Каждая из них — это деньги на одну неделю: на продукты, проезды, какие-то внезапные желания вроде пойти в кафе. Если что-то осталось, можно перенести на следующую неделю или сразу убрать в «копилку». Система помогает не остаться к концу месяца без денег.

Разобраться с постоянными тратами

Под постоянными расходами подразумеваются те, которые отвечают трем требованиям: регулярность, жизненная необходимость и обязательность.

Это коммунальные платежи, мобильная связь, ипотека, взносы за садик, школу. Чтобы с ними разобраться, надо сесть и посмотреть на календарь или изучить данные в приложении банка. Для удобства стоит все платежи свести к одному дню: это возможно даже с некоторыми кредитами.

Проплачиваете все условно 20 числа каждого месяца сразу после зарплаты, а дальше распоряжаетесь деньгами спокойно.

Техника «Шесть кувшинов»

Идея похожа на «конверты», только здесь сразу месячный бюджет делится на шесть частей.

- Первая — обязательные траты: на них выделяются 50-55% зарплаты.

- Вторая — накопления на дорогостоящие покупки: те, которые стоят 40% месячного дохода или больше.

- Третья — подушка безопасности: сюда идет 10% от зарплаты.

- Четвертая — развлечения, подарки к праздникам.

- Пятая — инвестиции.

- Шестая — благотворительность: деньги в приюты, детские дома или кому-то из родственников.

В зависимости от сезона «кувшины» могут меняться или их количество будет увеличиваться. Например, в ноябре-декабре уже появляется отдельная статья расходов «на праздники».

«Сбор хвостиков»

Эта система дополняет остальные способы накопить деньги, а не заменяет. Остатки с каждого месяца или с какой-то покупки можно перекидывать на другую карту, округляя суммы на основной.

Например, у вас 53 297,18 рублей. Перекидываете 297,18 рублей, чтобы оставить 53 000. Так копейками постепенно пополняется «копилка».

Я эти хвосты часто кидаю на карту, с которой покупаю продукты. В некоторых банках автоматически они перечисляются на накопительный счет.

Этапы составления бюджета

Бюджетирование — итерационный процесс, с первого раза может не получиться. Но с каждым разом вы будете лучше понимать, как вести учет доходов и расходов, и результаты будут становиться лучше.

Чтобы создать бюджет, сначала нужно собрать отчетность. Без фактических данных планировать бюджет невозможно. Кроме того, перед планированием нужно поставить цели для компании и сопоставлять с ними плановые показатели.

Собрать бюджет можно несколькими способами. Первый способ — собрать данные от ответственных сотрудников и свести в общий план. Второй способ — поставить плановые показатели так, как их видит руководство, и отдать на исполнение сотрудникам.

Как самостоятельно вести бухгалтерию продавцу с маркетплейса?

Учимся копить сбережения

Хотите еще один совет, как экономить семейный бюджет? Откладывайте 10% с каждой зарплаты. Это вряд ли каким-то образом отразится на благосостоянии, но спустя год у вас незаметно накопится солидная сумма, которую можно использовать для планирования отпуска, покупки чего-либо ценного или отложить до трудных времен: например, если вдруг кто-то из членов семьи попадет под сокращение на работе.

На сэкономленные средства можно покупать валюту, что защитит деньги от обесценивания. Также можно положить их на депозит в банке под проценты, каждый год увеличивая свой капитал. Такие сбережения выручат в случае форс-мажорных обстоятельств, лишат необходимости брать деньги взаймы.

Все перечисленные выше советы помогут вам стать финансово независимыми. Главное — практиковаться и учиться копить деньги. Но экономить тоже следует разумно. Не ограничивая себя в самых необходимых товарах и интересах. И продолжая получать удовольствие от жизни. Грамотное формирование бюджета, рациональное использование коммунальных услуг, разумные покупки — все это позволит через какое-то время накопить деньги, не ущемляя себя в повседневных потребностях.

Как заработать на CFD

Инфопродукты 2018: какую информацию люди купят у вас за большие деньги

Зарабатывать с помощью хобби: 7 удачных идей

Как заработать в Интернете: 34 проверенных идеи от kakzarabotat.net + видео реализованных профи

Как экономить деньги: при маленькой зарплате + способы

Идеи для подработки: 35 вариантов

Что делать, если экономить и копить деньги не получается

Если быстро научиться экономить не получается, это не повод опускать руки. В этом случае, напротив, нужно продолжать работать над финансовой дисциплиной.

Помочь научиться экономить может нахождение дополнительной мотивации или промежуточных, более простых целей. Для дополнительной мотивации можно периодически при достижении определенной суммы накоплений радовать себя подарками.

Если это не помогает, возможно, стоит скорректировать основные цели. Можно обратиться за помощью и советом к людям из вашего окружения, которые умеют экономить, или к специалистам.

Если одной экономии для увеличения накопления средств недостаточно, стоит попробовать инвестировать часть доходов или повысить собственные навыки для их роста в будущем.

«Человеку с низким уровнем дохода надо в первую очередь искать способ больше зарабатывать», — считает основатель консалтинговой компании «Богатство» Владимир Верещак. Можно получить дополнительное образование, найти лучше работу или открыть свой бизнес. «Тем, у кого доход побольше, но капитала пока еще нет, можно просто откладывать ежемесячно, сразу при получении дохода, какую-то сумму, а затем ее инвестировать. И стремиться стратегически не к экономии, а к росту дохода и повышению уровня жизни», — убежден эксперт.

С помощью сервиса Банки.ру вы можете найти подходящую дебетовую или кредитную карты, подобрать вклад или накопительный счет, больше изучить тему инвестиций, выбрать брокера, а также узнать ситуацию на рынке металлов, валюты и недвижимости.

Осознанное потребление

В крупных сетевых супермаркетах полки возле кассы называются «зона импульсного спроса». Этот маркетинговый термин очень точно отображает всю суть неконтролируемых трат. Пока покупатель стоит даже в небольшой очереди, он рассматривает сравнительно недорогие и небольшие по габаритам товары, которые на самом деле не очень-то ему нужны. Это жевательная резинка, шоколадные батончики, мелкие безделушки, зажигалки, спички. От леденца или «киндер-сюрприза» бывает сложно отказаться, особенно если взять с собой детей.

Задавая себе вопрос «действительно ли я этого хочу?», можно серьёзно сэкономить не только деньги, но и здоровье. Вряд ли «Сникерс» на самом деле необходим организму, пусть в кошельке останется эта небольшая сумма. Примерно посчитайте, сколько денег вы отдаёте на товары импульсного спроса, и уверенной рукой уберите эти деньги в заначку. Пусть приёмы маркетологов утратят свою коварную силу.

Привычка экономить на самом деле не имеет ничего общего со скупостью. Это спокойное и осознанное отношение к своим сиюминутным желаниям, за которые приходится расплачиваться из собственного кармана

Нет ничего плохого в том, чтобы побаловать себя лакомством или милой вещичкой, важно чтобы это было именно ваше желание и решение, а не результат хитроумного маркетингового хода

Оплата мобильной связи и интернета, проезд

Экономить можно и на других расходах. Например, владельцы автомобилей могут пересесть на малолитражки или чаще пользоваться общественным транспортом, заранее покупая проездные билеты. Если работа находится сравнительно недалеко от дома, рекомендуется ходить на нее пешком: вы не только сможете избежать ненужных трат, но и позаботитесь о здоровье, ведь доказано, что ежедневные 20-минутные прогулки на свежем воздухе позволяют насытить мозг необходимым количеством кислорода.

Откажитесь от дополнительных услуг мобильных операторов, за исключением скидок на голосовую и текстовую связь. Мобильный интернет также не всегда необходим (не считая случаев, когда находитесь в незнакомой местности и вам нужно что-то посмотреть по картам), поскольку во многих местах можно подключиться к бесплатному Wi-Fi.

Основные правила разумной экономии

Достаточно сложно начать откладывать деньги, когда зарплата не растет, а цены на услуги и товары постоянно повышаются. Если зайти на любой форум и задать этот вопрос, то рекомендация будет одна: взять кредит под низкий процент на длительный срок.

На самом деле такой совет – прямой путь к нищете. Ведь оформлять кредит на жизнь – это все равно, что залезать в долгосрочную кабалу. Так как нет уверенности в будущем, то лучше игнорировать такие советы от непрофессионалов.

Итак, чтобы начать копить деньги, необходимо внедрить в жизнь основные правила экономии:

1. Контролировать все свои расходы и доходы

Не нужно в день получения небольшой зарплаты идти в магазин и в спешном порядке что-то покупать

Важно отложить этот момент на определенный день, когда будет распланирован бюджет на весь месяц

Для контроля и планирования можно выделить обычный блокнот. Если учет всех денежных операций выполняется в первый раз, то достаточно сохранять все чеки из магазинов и записывать все текущие траты наличных денег.

Очень важно в конце месяца, недели или даже ежедневно анализировать все покупки по чекам. Отмечать цветом те товары, которые были приобретены спонтанно или входят в категорию вредных привычек

Если суммировать стоимость таких товаров, то можно приблизительно узнать возможное количество сэкономленных средств за определенный период времени.

В дальнейшем рекомендуется вести таблицу планирования и учета финансов в электронном варианте. Подойдет всем знакомая таблица в Exel или ее облачный вариант – Google-таблицы. Для учета достаточно выделить два столбца: расходы и доходы. Разница между поступлениями и тратами – это та самая сумма экономии.

Таблица со временем будет расширяться, добавятся столбцы и колонки. Потому что необходимо расшифровать: откуда поступают деньги и на что они тратятся

Очень важно фиксировать все цифры и подойти к этому учету объективно

2. Жить по текущим средствам

Конечно, хочется иногда отдохнуть, посетить ресторан или кафе, купить статусную вещь, спонтанно поехать отдохнуть. Это все возможно только в том случае, если есть свободные средства. Они не входят в текущий бюджет месяца.

Важно не тратить все до копейки и не брать кредит на эти нужды. Это спонтанные решения, они не были запланированы

Кредит же только кажется выгодным выходом из ситуации. На самом деле это выплата процентов из того же бюджета месяца, который итак достаточно ограничен.

3. Платить сначала себе, потом остальным

В обязательном порядке при каждом поступлении средств на карту откладывать 10-20% от суммы. Либо переводить определенную сумму на другой счет. Здесь каждый выбирает подходящий вариант.

Но очень важно платить себе сразу после поступления средств. Не откладывать это на конец месяца

Уже через квартал или полгода накопится небольшая сумма денег, которую можно потратить на какую-то полезную покупку или на дополнительное вложение.

4. Не нужно покупать все и сразу

Перед приобретением какого-то товара важно проанализировать рынок, а не спешить на распродажу. Наверняка есть аналоги в других магазинах, значительно дешевле выбранного по акции

Следует помнить, что экономия – это не отказ от качественной жизни и путь к нищете. Это прежде всего – расстановка приоритетов и рациональное использование всех денежных средств.

Если просмотреть отзывы тех, кто уже начал копить деньги, то можно увидеть одну закономерность. Сложно откладывать даже небольшую сумму только тогда, когда вынуждены от нее отказаться. Но это проходит со временем, когда вырабатывается своего рода дисциплина в финансовом вопросе.

Почему у компания возникают проблемы с финансами?

- Первая причина — компания может работать в убыток. В этом случае проблемы неизбежны, убыток будет копиться, увеличивать долги и дыру в собственном капитале.

- Вторая причина — отсутствие качественного учета. В этом случае собственник или руководитель не может оперативно реагировать на изменения, прогнозировать результат. А иногда и вовсе не видит, что в компании есть проблемы.

- Третья причина — неправильно выстроенные бизнес-процессы. К примеру, компания работает с прибылью, но предоставляет слишком большие отсрочки клиентам. В этом случае есть риск возникновения кассовых разрывов.

- Четвертая причина финансовых сложностей — неправильное распределение прибыли. Например, собственник выводит в качестве дивидендов больше, чем зарабатывает. Это грозит дырой в собственном капитале.

Иногда все эти причины встречаются вместе. Чтобы такого не допустить, можно переложить задачи по ведению учета на финансового директора — в штате или на аутсорсинге.

Как начать откладывать деньги каждый месяц и полностью рассчитаться с долгами

Вопрос о том, как сэкономить, волнует не одну семейную пару. А ведь невозможность отложить деньги на отпуск или на ремонт зачастую связана не с тем, что люди получают небольшую зарплату, а с тем, что они не могут грамотно распределять свой семейный бюджет.

Вижу цель, не вижу препятствий

Определение целей экономии станет главной мотивацией для создания денежных сбережений. От этого зависит около 90% финансовой экономии в семье. Ради поставленной цели можно научиться дисциплинированно и грамотно подходить к тратам.

Для этого необходимо написать цену желанной покупки, сумму, которая будет откладываться ежемесячно в дальнейшем будущем и время, необходимое для достижения этой самой цели. Такой подход поможет сфокусироваться на поставленной задаче, и станет незыблемой гарантией того, что сэкономленные средства не пойдут на покупку чего-то бесполезного или непервоочередного.

Наиболее распространенная причина неспособности экономить обусловлена отсутствием поставленной цели. Задайтесь ей и вы невольно начнете отказываться от спонтанных трат, чтобы не сворачивать с пути к чему-то большему

Как рассчитаться с долгами, чтобы копить деньги

Текущие долги явно не дадут возможности экономить деньги. Поэтому необходимо от них избавляться, и как можно быстрей. При этом известный автор книг о финансовой грамотности Бодо Шефер рекомендует откладывать деньги даже в процессе погашения долгов.

Для многих банковских учреждений и физлиц это не составит особого труда. К примеру, в месяц нужно отдавать 30 тыс. руб. Отдав всего лишь 15 тыс. руб., остальные 15 тысяч можно отложить в дальний ящик.

Таким образом, после погашения долга, на руках у еще вчера бывшего заемщика останется наколенная сумма денег. В то же время для использования такого метода необходима строгая дисциплина и самоконтроль.

Не менее действенный способ накопить хорошую сумму – это откладывать 10% с каждой своей зарплаты. Десятая часть дохода не так ощутима для семейного бюджета, зато к концу года она имеет все шансы превратиться в довольно приличную сумму.

Как правильно покупать продукты питания

Заранее составленное меню на неделю позволит грамотно распределить финансы на покупку продуктов питания, не тратясь больше той нормы, которая съедается. Для этого следует составить список покупок, и придерживаясь в магазине именно этого перечня, не отвлекаться на что-то другое, без чего можно легко обойтись.

Пользуясь скидочными и бонусными картами, можно существенно меньше тратиться на продукты питания и прочие первоочередные товары. Многое из списка стоит покупать в Интернете, имея возможность выбирать лучшую цену, не выходя из дома. Не стоит пренебрегать и кэшбек-сервисами.

Не отправляйтесь в магазин без заранее составленного списка, иначе вам не удастся избежать спонтанных покупок. Также не пренебрегайте предлагаемыми бонусами и акциями, ведь иногда они действительно работают

Экономная коммуналка

Никогда не следует откладывать на следующий месяц оплату коммунальных платежей, дабы не начать копить долги, ведь это непременно выбьет вас из колеи. А для того, чтобы эти траты были минимальными, следует установить индивидуальные счетчики на газ, воду и отопление, если, конечно, вы экономный потребитель.

Не лишним будет использовать в быту энергосберегающие лампы, а выключать из розеток бытовые приборы, которыми не пользуетесь, ведь даже в этом состоянии они имеют свойство потреблять энергию.

Обязательные и необязательные расходы или на чем не стоит экономить

А вот на чем уж точно не стоит экономить, так это на здоровье. Не нужно покупать дешевые аналоги лекарств, которые не приносят желаемого результата. Опасно переходить на некачественные продукты питания с целью экономии.

Отдых также входит в список того, на чем не стоит экономить. У уставшего человека снижается работоспособность и конечная эффективность труда, поэтому работать он будет малопродуктивно, а, значит, и зарабатывать станет меньше.

Можно сэкономить на выборе курорта или за счет уменьшения количества дней пребывания на море. Это же касается и занятий спортом. Выбирая самостоятельные занятия вместо дорогих спортклубов, можно существенно снизить расходы.

Обязательно составьте список первоочередных и необязательных покупок, и неукоснительно следуйте ему. Со временем вы можете вновь его проверить, убедившись в том, что многие позиции из второй колонки утратили свою актуальность

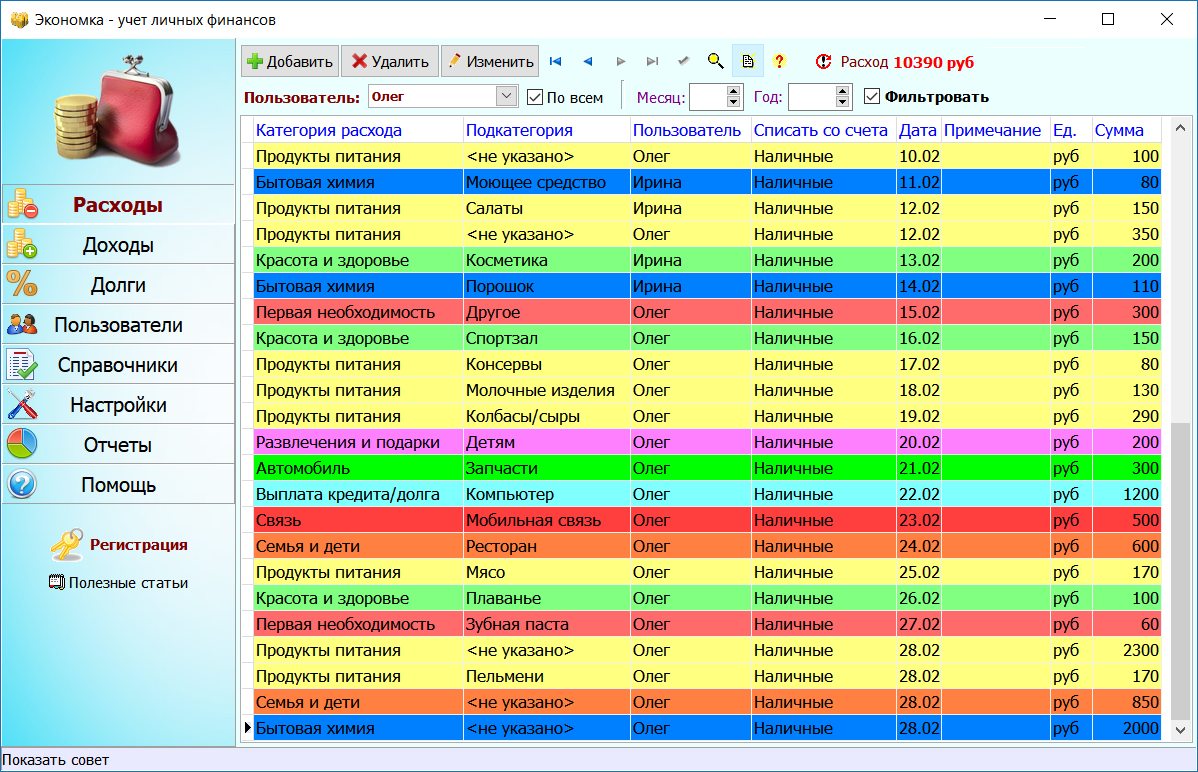

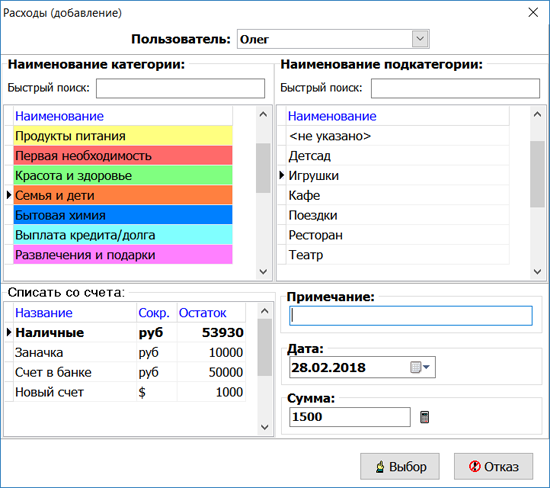

Ведение домашней бухгалтерии в программе «Экономка»

Подробное описание программы можно посмотреть на этой странице. Функционал «Экономки» устроен просто: есть два главных раздела: доходы и расходы.

Чтобы добавить расход, нужно нажать кнопку «Добавить» (расположена вверху слева). Затем следует выбрать пользователя, категорию расхода и ввести сумму. Например, в нашем случае расходную операцию совершил пользователь Олег, категория расхода: «Семья и дети», подкатегория: «Игрушки», а сумма равна 1500 руб. Средства будут списаны со счета «Наличные».

Аналогичным образом устроен раздел «Доходы». Счета пользователей настраиваются в разделе «Пользователи». Вы можете добавить любое количество счетов в разной валюте. Например, один счет может быть рублевым, второй долларовым, третий в Евро и т.п. Принцип работы программы прост – когда вы добавляете расходную операцию, то деньги списываются с выбранного счета, а когда доходную, то деньги наоборот зачисляются на счет.

Чтобы построить отчет, нужно в разделе «Отчеты» выбрать тип отчета, указать временной интервал (если нужно) и нажать кнопку «Построить».

Как видите, все просто! Программа самостоятельно построит отчеты и укажет вам на самые затратные статьи расходов. Используя отчеты и таблицу расходов, вы сможете более эффективно управлять своим семейным бюджетом.

|

Скачать программу «Экономка»Версия: 1.5 (~2.4 Мб) Windows XP/7/8/10 |