Несколько самых популярных REIT, которые вы можете купить

На рынке есть сотни публично торгуемых REIT, но чтобы у вас было представление о том, какие компании этого типа доступны для инвестиций, мы составили список самых популярных REIT.

| Название компании (символ) | Тип недвижимости | Рыночная капитализация | Дивидендная доходность |

| Simon Property Group (NYSE: SPG) | Торговые центры | 49 млрд долларов США | 5,3% |

| AvalonBay Communities (NYSE: AVB) | Квартиры | 28,8 млрд долларов США | 2,8% |

| American Tower (NYSE: AMT) | Коммуникационные вышки | 94,7 млрд долларов США | 1,5% |

| Equinix (NYSE: EQIX) | Дата-центры | 44,9 млрд долларов США | 1,8% |

| Boston Properties (NYSE: BXP) | Офисы | 19,79 млрд долларов США | 2,9% |

| Prologis (NYSE: PLD) | Склады | 51,3 млрд долларов | 2,5% |

| Weyerhauser (NYSE: WY) | Лесные участки | 19,9 млрд долларов | 5,0% |

| Host Hotels and Resorts (NYSE: HST) | Отели | 12,1 млрд долларов США | 4,7% |

| Welltower (NYSE: WELL) | Здравоохранение | 34,8 млрд долларов США | 3,8% |

Источники данных: CNBC и Yahoo! Finance.

Купить REIT вы можете у брокера Exante или Interactive Brokers.

Подробнее об инвестиционном фонде недвижимости

REIT — это инвестиционная структура в сфере недвижимости, сопоставимая с взаимным фондом, позволяющая как мелким, так и крупным инвесторам приобретать в собственность коммерческую недвижимость, жилые комплексы и больницы.

Требования к REIT в США

Минимальное число акционеров REITs — 100, при этом в собственности 5 лиц не может быть сконцентрировано более 50% акций фонда в течение последних 6 месяцев каждого налогового года. По крайней мере 75% из REITs активов должны быть инвестированы в недвижимость, наличные или казначейские облигации США. Не менее 75% общего дохода фонд должен получать от арендной платы или процентов по закладным в рамках ипотечного кредитования.

Согласно американскому законодательству, инвестиционные фонды недвижимости должны распределять между своими инвесторами не менее 90% получаемого дохода, т.е. коэффициент выплаты дивидендов должен составлять 90%. За это фонды освобождены от налога на прирост капитала, хотя инвесторы по-прежнему должны платить налог на прибыль от выплат, которые они получают. Многие REITs имеют программы реинвестирования дивидендов (DRIPs), что позволяет частично возвращать выплаченные суммы с течением времени.

История REIT

В США REITs существуют уже на протяжении более чем 50 лет. Конгресс США предоставил юридические полномочия для формирования REITs в 1960 в качестве поправки к продлению акцизного налога на сигареты. В том же году Национальная ассоциация инвестиционных фондов недвижимости создала группу профессионалов для продвижения REITs. В следующем году группа получила название Национальная Ассоциация Инвестиционных Фондов Недвижимости (NAREIT).

В 1965 году первый инвестиционный фонд недвижимости — Континентальные Ипотечные Инвесторы начал торговаться на Нью-Йоркской фондовой бирже (NYSE). К концу 1960-х годов, крупные инвесторы, в том числе и Джордж Сорос, заинтересовались исследованиями в области REITs. Ипотечная направленность REITs объясняет значительную часть роста инвестиционных фондов недвижимости в начале 1970-х годов. Отчасти, они послужили катализатором жилищного бума в США.

Международные инвестиционные фонд недвижимости

С момента своего первого появления, REITs начали распространяться в Европу, и постепенно стали доступны во многих странах за пределами Соединенных Штатов.

В 1971 году в Австралии состоялось первое размещение имущественных трастов на бирже.

Канадские инвестиционные фонды недвижимости дебютировали в 1993 году.

В 2001 с запуском японских инвестиционных трастов, REITs начали распространяться по всей Азии.

В Европе REITs начали регулироваться законодательно: во Франции в 2003, в Германии в 2007 и в Великобритании в 2007. В общей сложности, около 40 стран имеют законодательства, регулирующие инвестиционные фонды недвижимости.

Основные виды REITs в США

- Рентные или долевые (Equity REIT). Большинство (90%) фондов недвижимости принадлежит к данному типу. Они покупают объекты недвижимости, выступают управляющей компанией и получают доход от сдачи объектов. Рентные REIT чаще всего покупают недвижимость напрямую или через юрлицо, поэтому владение их паями подразумевает право на долю собственности в том или ином объекте недвижимости. Для повышения эффективности и сокращения затрат большинство фондов управляют определенным типом недвижимости (жилой, коммерческой, гостиничной, социальной)

- Ипотечные (Mortgage REIT). Эта категория REIT специализируется на прямом кредитовании и операциях с закладными на недвижимость. Они получают доход от процентов, выплачиваемых по ипотечным кредитам. Их доходы генерируются главным образом чистой процентной маржой, спредом между процентами, которые они получают по ипотечным кредитам и стоимостью финансирования этих кредитов. Эта модель делает их сильно зависимыми от повышения процентных ставок.

- Гибридные (Hybrid REIT). Представляют собой комбинацию долевых и ипотечных REIT. Они инвестируют как в объекты недвижимости, так и в ипотечное кредитование.

Физические лица могут инвестировать в REITs либо, купив свои акции непосредственно на бирже, либо путем инвестирования в инвестиционный фонд, который специализируется на публичной недвижимости.

Некоторые инвестиционные фонды недвижимости специализируются именно в одной области недвижимости, например, только на торговых центрах. Другие более разнообразны. Существуют несколько доступных ипотечных инвестиционных биржевых фондов, большинство из которых имеют довольно низкие коэффициенты операционных расходов. Формат биржевых фондов может помочь инвесторам избежать чрезмерной зависимости от одной компании, географической области или отрасли.

4. ETF от Finex FXRE

FXRE — первый в России ETF, который инвестирует в американские фонды недвижимости (REIT). REIT (Real Estate Investment Trusts) — публичные фонды, которые владеют недвижимостью и управляют ей с целью получения дохода. Не менее 90% доходов распределяются между акционерами путем выплаты дивидендов.

Данный вид фондов появился в США очень давно и сейчас на рынке представлено большое разнообразие REITов, владеющих разноотраслевой недвижимостью.

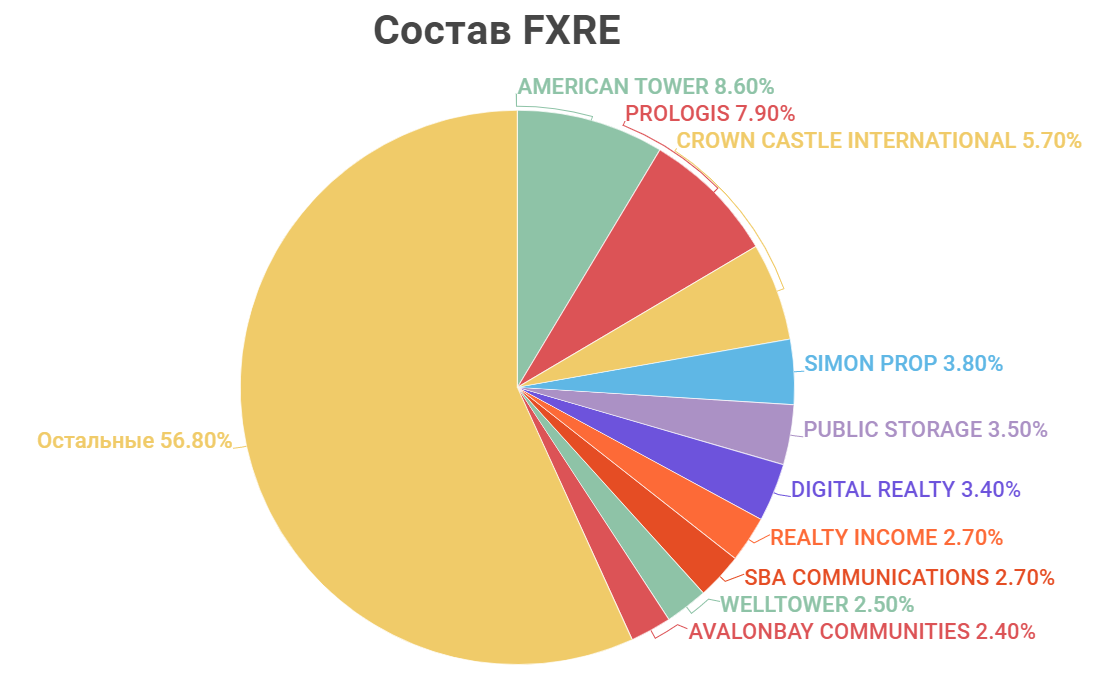

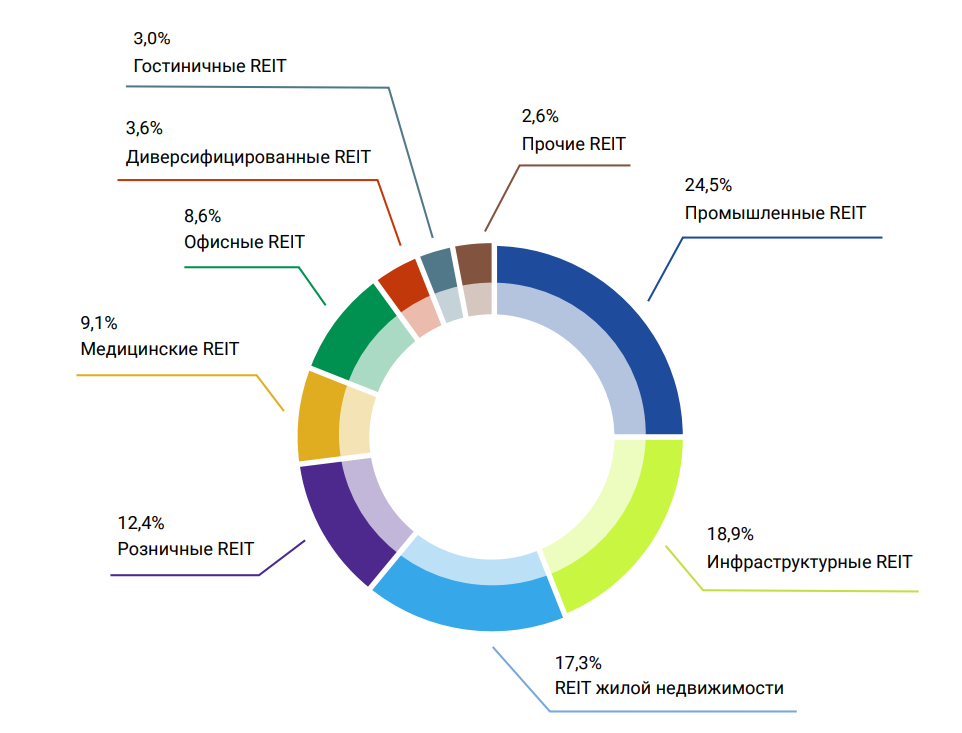

В FXRE представлены 9 видов REIT, 129 бумаг. Так, например, American Tower — основной оператор инфраструктуры беспроводной связи в США, Simon Property — крупнейший владелец торговых центров, а Digital Realty — инвестирует в центры обработки данных.

Комиссия у ETF составляет 0,6% годовых. Несмотря на то, что REIT считаются дивидендным инструментом, фонд не осуществляет выплаты. Дивиденды, полученные от компаний, реинвестируются. К слову, сейчас средняя доходность у аналогичных американских ETF 3% годовых в долларах.

Но у Finex есть своя визитная карточка. Фонд зарегистрирован в Ирландии, что дает налоговые льготы. Обычно, дивиденды от REIT облагаются 30% налогом, но для FXRE он составляет всего 15%.

REIT — инвестиционные трасты | Простой способ инвестиций в недвижимость

У большинства людей, вложения в недвижимость ассоциируются с покупкой квартиры и последующей сдачей в аренду.

«Купить квартирку, сдавать в аренду и обеспечить себя мало-мальски постоянным денежным потоком» — мечта многих.

Если финансы и возможности позволяют, то деньги вкладываются в коммерческие объекты. Здесь доходность будет повыше.

Проблема только в том, что на это «удовольствие» нет столько денег.

Да и смотря правде в глаза — не такое это и выгодное дело сдавать квартиру в аренду. Расходы на содержание и коммунальные платежи,. Платить налоги с рентного дохода и с самой недвижимости. Возможные проблемы с арендаторами. То шторы прожгут сигаретами, загадят всю квартиру, при съезде что-нибудь прихватят из хозяйского добра.

Плюс возможные простои квартиры и как следствие недополучение дохода. И много других нюансов, про которые люди, ни разу не занимавшиеся подобными «бизнесом» даже и не подозревают.

В итоге, чистая (реальная) доходность от сдачи падает практически в пол. В среднем, если удастся получать 4-5% прибыли в год (от стоимости квартиры), то это очень хорошо. Конечно, это примерные данные. Многое будет зависеть от региона, города и даже района нахождения арендной жилплощади. Но в целом получаем не слишком выгодное вложение средств с постоянными (или периодическими) головняками.

Рассмотреть альтернативы. В нашем случае фонды недвижимости или REITs.

Классификация видов REIT

На сегодняшний день сектор REIT-фондов является сформировавшейся отраслью с широким и хорошо дифференцированным предложением. Различают классификацию фондов по видам компаний (основная) и по типам недвижимости (второстепенная). Коротко рассмотрим каждую из них:

1.Рентные или долевые (Equity REIT)

- покупают объекты недвижимости, выступают управляющей компанией и получают доход от сдачи объектов;

- владение их паями подразумевает право на долю собственности в том или ином объекте недвижимости.

2.Ипотечные (Mortgage REIT)

- специализируются на прямом кредитовании и операциях с закладными на недвижимость;

- получают доход от процентов, выплачиваемых по ипотечным кредитам.

3.Гибридные (Hybrid REIT)

- представляют собой комбинацию долевых и ипотечных REIT;

- инвестируют как в объекты недвижимости, так и в ипотечное кредитование.

Изначально в США доминировали ипотечные и гибридные фонды, однако по мере развития данной индустрии, а также вследствие нескольких потрясений на рынке недвижимости, долевые REIT стали преобладать. К настоящему моменту рентные (или долевые) REIT составляют уже более 90% рынка.

Инвестиции в REIT особенности

Наиболее важный показатель для инвестиций в REIT — это денежные средства от операций (FFO) и разновидности той же метрики для конкретных компаний.

Средства от операционной деятельности или FFO, выражают прибыль компании таким образом, который имеет больше смысла для REIT, чем традиционные показатели, такие как «чистая прибыль» или «прибыль на акцию». Когда вы инвестируете в недвижимость, вы можете списывать (вычитать) определенную часть покупной цены каждый год через амортизацию. Хотя это снижает налогооблагаемый доход, это также искажает прибыль REIT, т.к. амортизация на самом деле не уменьшает прибыль.

Формула для расчета FFO

FFO добавляет амортизацию обратно к чистой прибыли и вносит корректировки в случае продажи собственности.

Большинство REIT публикуют FFO в отчетах

Важно помнить, что, несмотря на то, что FFO предлагает наиболее точную картину прибыли конкретного REIT, сравнение данного показателя между REIT может искажаться за счет того, что это не стандартизированная метрика. Иными словами каждая компания может корректировать данный показатель в соответствии со спецификой деятельности

Поэтому обязательно проверяйте формулу для расчета, чтобы удостовериться, что сравниваете базовые FFO.

Следующим, на что нужно обратить внимание — дивидендная доходность. Здесь важен не только размер, но и периодичность выплат и их история и постоянство

Отдавайте предпочтение компаниям со стабильно растущими и постоянными выплатами. Также можно проверить свободные денежные потоки компании, чтобы понять, за чей счет выплачиваются дивиденды: за счет собственных или заемных средств. Первый вариант предпочтительнее.

Также следует отметить, что большинство REIT используют кредитные средства для финансирования своего роста. В связи с этим показатель debt/equity = 3 является нормальным

Поэтому важно отслеживать средний показатель по отрасли и сравнивать долговую нагрузки с ним и со свободным денежным потоком. Например, годовая дивидендная доходность Orchid Island Capital (ORC) составляет 15,26%, а выплаты производятся ежемесячно

Однако debt/equity=8,97, а по итогам в 1 кв. 2021 года получен убыток. Поэтому покупать ее по текущей цене рискованно.

Важной особенностью REIT является цикличность. У REIT существует большое разнообразие цикличности в зависимости от типа недвижимости, на которой специализируется компания

Например, здравоохранение — это довольно устойчивый к рецессии бизнес, поэтому REIT в сфере здравоохранения, как правило, неплохо держатся. С другой стороны, отели очень чувствительны к рецессиям, поэтому гостиничные REIT часто терпят крах в тяжелые времена, но также имеют тенденцию преуспевать в благоприятные экономические времена.

Вопросы и ответы

REITs предлагают ряд преимуществ для инвесторов, включая потенциальную диверсификацию, регулярное получение дохода в виде дивидендов, ликвидность благодаря листингу на фондовых биржах, а также профессиональное управление активами недвижимости.

Существуют ли какие-либо риски, связанные с инвестированием в REITs?

Да, инвестирование в REITs связано с определенными рисками. К ним относятся волатильность рынка, чувствительность к процентным ставкам (особенно для ипотечных REIT), ограниченный контроль над конкретными объектами недвижимости и возможность мошеннических действий

Инвесторам важно тщательно изучить эти риски, прежде чем вкладывать средства

Как облагаются налогом дивиденды REIT?

Дивиденды REIT обычно облагаются налогом по ставке обычного дохода. Однако часть дивидендов может подпадать под более низкую ставку налога на квалифицированные дивиденды. Рекомендуется проконсультироваться с налоговым консультантом или бухгалтером, чтобы понять конкретные налоговые последствия в зависимости от индивидуальных обстоятельств.

Могу ли я инвестировать в REITs вне фондового рынка?

Большинство REIT торгуются на фондовых биржах, однако существуют также неторгуемые REIT и частные REIT. Неторгуемые REIT можно приобрести через брокера или финансового консультанта, а частные REIT, как правило, доступны только институциональным инвесторам.

Могу ли я инвестировать в международные REITs?

Да, существуют международные REIT, которые инвестируют в недвижимость за пределами Соединенных Штатов. Инвесторы, заинтересованные в международных инвестициях, могут изучить глобальные или международные REIT-фонды или биржевые фонды (ETF), которые ориентированы на инвестиции в недвижимость в разных странах.

Являются ли REITs хорошим вариантом инвестиций?

REITs могут быть выгодным вариантом инвестиций для людей, желающих получить доступ к рынку недвижимости без необходимости непосредственного владения недвижимостью. Они предлагают потенциальный доход, преимущества диверсификации и возможность инвестировать в различные сектора недвижимости. Однако, как и в случае с любыми другими инвестициями, перед вложением средств в REITs необходимо оценить личные финансовые цели, допустимый риск и провести тщательное исследование.

Как я могу инвестировать в REITs?

Инвесторы могут вкладывать средства в торгуемые на бирже REIT, взаимные фонды REIT и биржевые фонды REIT (ETF), приобретая акции через брокера. Кроме того, неторгуемые REIT можно приобрести через брокера или финансового консультанта, участвующего в размещении акций

Важно учитывать индивидуальные инвестиционные цели и консультироваться с финансовым специалистом, прежде чем принимать какие-либо инвестиционные решения

Понятие и требования к фондам

Главные особенности инвестирования в такие фонды: инвестору не надо иметь миллионов на своем счете, чтобы купить жилую или коммерческую недвижимость, не надо самостоятельно искать арендаторов, следить за своевременным поступлением арендных платежей, состоянием актива и т. д.

Необходимо просто выбрать подходящий REIT и купить его акции. Все точно так же, как и с обычной компанией, которая торгуется на бирже. Все остальное за вас сделает управляющая компания.

Доходность при таком раскладе формируется из 2 источников:

К фонду инвестиционной недвижимости предъявляется ряд требований:

Сегодня REIT – это отдельный класс активов, некоторые фонды входят в базу расчета индекса S&P 500. В отличие от физической недвижимости, порог входа маленький: от нескольких десятков до нескольких сотен долларов.

Как выбирать REITs

Рост дивидендов

Перед инвестированием в иностранные фонды недвижимости нужно оценить следующие факторы:

- Структура активов и инвестиции компании. В зависимости от направленности бизнеса и отрасли инвестирования нужно определить перспективы фонда. Например, если речь идет о промышленных или коммерческих REITs, то в них логичнее вкладываться на ранних стадиях экономических циклов.

- География. Чем больше количество стран, куда инвестирует фонд, тем лучше для диверсификации бизнеса. Если активы компании сконцентрированы в одной стране или регионе, то такие инвестиции можно считать высокорискованными. В качестве примера можно привести Apple Hospitality, который сдает недвижимость гостиничным отелям. В период коронакризиса туристический бизнес практически встал. Соответственно, доходы фонда сильно упали.

- Ежегодная доходность. Нормальный рост REITs – это от 5% годовых. Именно настолько в среднем растет цена американской недвижимости.

- Размер дивидендов. Средняя дивдоходность по REITs составляет 4% годовых с учетом уплаченных налогов. Чем выше данное значение, тем лучше. Однако гнаться за высокой доходностью не стоит. За ней могут скрываться очень высокие риски, связанные с падением прибыли фонда, урезанием дивидендов в будущем и даже вероятным банкротством.

- Высокий FFO. Если говорить простыми словами, то это чистый доход от ренты плюс средства, которые компания отложила на ремонт или реконструкцию объектов. Здесь также учитываются убытки от исключения недвижимости из активов.

- Мультипликатор P/FFO. Данный показатель демонстрирует, насколько недооценен или переоценен фонд. В среднем по рынку REITs он равен 10. Чем ниже данное значение, тем больше недооценена компания. А стоимость фонда находится ниже справедливой оценки.

- Мультипликатор FFO/S. Этот показатель демонстрирует прирост денег на одну бумагу. Чем выше данный мультипликатор, тем лучше. Однако его нужно изучать в динамике. Зачастую, когда увеличивается соотношение FFO/S, то растут дивидендные выплаты.

- Долговая нагрузка Net Debt / FFO. Данное соотношение не должно превышать 2.

- Отношение процентов по платежам к FFO. Денежные потоки компании должны быть выше долговых обязательств. Следовательно, это соотношение не должно превышать 1. В противном случае фонд недвижимости просто работает в убыток. Рано или поздно данный пузырь может лопнуть, а компания разориться. Особенно в период повышения процентных ставок в экономике.

Список REIT фондов недвижимости

В стереотипах людей есть мнение, что инвестиции в коммерческую недвижимость начинаются с миллионов рублей. На самом деле любой частный трейдер на бирже может вложиться в эту нишу имея 1000 рублей. Как устроены фонды коммерческой недвижимости, какая особенность по налогообложению?! Ниже я расскажу Вам по специфики инвестированию в список акций REIT.

Что же такое акции из списка REIT (Real Estate Investment Trusts)? Инвестиционный фонд покупает помещения или строит самостоятельно под отели, рестораны, ритейл. После этого сдают арендаторам и получает стабильный прогнозируемый доход в валюте. Для того, чтобы получать новый поток денежных средств такой фонд делает эмиссию акций и на полученные деньги строит нове объекты А держатели акций получают часть дохода от арендаторов в виде дивидендов. Поэтому войти в рынок коммерческой недвижимости может практически любой частный инвестор с $10 в кармане.

Особенность налогообложения акций из списка REITs

Даже если форма W-8Ben у Вас подписана, то всё равно эмитент удержит налог 30%. Эта особенность определена законодательством США. Поэтому у начинающих инвесторов из России частно возникает вопрос при поступлении дивидендов на банковский счет или брокерский. Так как при наличии подписанной формы W8 клиенты сразу брокеру задают вопросы, почему налоговой льготы нет. Но брокерская компания здесь не виновата, эмитент сам удерживает налог и присылает в депозитарий брокера уже очищенный дивиденд.

Список фондов REIT

Для получения статуса РЕИТ организация должна соответствовать ряду условий. Одним из ключевых — не менее 75% выручки должна приносить недвижимость. Это могут быть сделки купли продажи или сдача в аренду. Также есть условия по минимальному количеству акционеров и размеру установчого капитала, но это уже лирика. И кстати не менее 90% всего дохода должно выплачиваться акционерам в виде дивидендов. Зачастую годовая доходность в валюте превышает 5%, поэтому эти фонды и акции так популярны. Именно за сверхдоходность и приходится жертвовать 30% удержания налога.

В настоящее время в 38 странах на законодательном уровне утверждена форма собственности REIT. Поэтому, правила и требования к компаниям одинаковы Просто большинство из них добавлены именно на американские биржи NYSE и и NASDAQ. В России неквалифицированные инвесторы могут купить акции таки компаний на Санкт-Петербургской бирже. Поэтому так многих желающих привлекают такие активы.

Да и наглядное сравнение предоставляет Bloomberg, где видно преимущество REIT по доходности. Правый бирюзовый столик выше всех других активов по совокупному размеру дивидендов из наиболее ликвидных бумаг.

График дивидендной доходности фондов РЕИТс

Купить ETF на фонд недвижимости

Помимо покупки ценных бумаг на бирже можно купить ETF фонд от провайдера. Выглядит это как покупка целой корзины данного сектора. Одной из наиболее интересных бумаг является ETF с тикером VNQ от Vanguard. Этот актив доступен только квалифицированным инвесторам на данный момент. В состав данного фонда входят инвестиции Vanguard в апартаменты, гостиницы, рестораны, офисную недвижимость. То есть довольно сильная диверсификация внутри сектора. Но это все же остается внутри недвижимости. Поэтому для тех, кто не хочет самостоятельно подбирать активы — можно использовать готовый портфель.

Для любопытных инвесторов, кому важен состав и наполнение инвестиционного портфеля показываю активы. Здесь широка диверсификация между разными типами строений и арендаторами. В целом данный класс финансовых инструментов давно популярен на Западе, но в СНГ пока нет. Санкт-Петербургская биржа периодически добавляет новые ETF фонды и акции из списка REIT. По статистике почти половина американцев инвестируют в фонды недвижимости. Это отличный способ получения пассивного дохода в долларах.

Хочу добавить, что РЕИТ акции отличный актив для наполнения инвестиционного портфеля, даже если у вас нет опыта инвестирования. Помимо Вангард еще крупнейший частный финансовый холдинг Blackrock предлагает свои ETF. Они тоже интересны и пользуются большим спросом у управляющих компаний. Конечно прямыми конкурентами остаются БПИФы и Finex ЕТФ для российского частного инвестора. Но большое разнообразие на фондовом рынке является позитивным фактором. Каждый для себя уже самостоятельно сможет выбирать наполнение своего портфеля, отталкиваясь от собственных потребностей.

ЗПИФН (закрытый паевой фонд недвижимости)

Каков порог входа в ЗПИФы недвижимости? Самый дешевый пай ЗПИФН стоит на бирже 138 рублей, продается лотами по десять штук. ЗПИФы от УК стоят порядка 10 тыс. рублей. Но правила фонда могут предусматривать минимальный порог инвестирования в значительном размере. Для квалифицированных инвесторов это обычно от 1,4 млн рублей.

Как инвестировать в недвижимость через биржу? ЗПИФН могут быть допущены к биржевым торгам, если соответствуют определенным требованиям. Но маркетмейкеры и вместе с ними ликвидность практически отсутствуют.

Как найти и выбрать инструмент? Сделать это можно на сайте управляющей компании, на сайте биржи, в торговом терминале. Второй способ подходит только для торгуемых инструментов. Чтобы найти нужную информацию по фонду, необходимо зайти в раздел «Фондовый рынок» и выбрать там вкладку «Инструменты», отметив выбор на фильтре.

Ликвидность и динамика цены ограничивают разумный выбор инвестора до пары фондов, цена их лотов находится в пределах 1 500 рублей.