Покупка акций через банк

Это самый простой способ, поскольку многие банки сегодня предоставляют своим клиентам брокерские услуги и имеют широкие филиальные сети. Достаточно прийти в банк, заключить соответствующий договор и приступить к торговле.

p, blockquote 9,0,0,0,0 —>

Сбербанк

Сбербанк предоставляет услуги по торговле на основном секторе Московской Биржи (акции и облигации). Кроме того, вам будут доступны иностранные паевые фонды, еврооблигации и срочные контракты (фьючерсы и опционы).

p, blockquote 10,0,0,0,0 —>

Торговлю можно вести через интернет (терминал QUIK ), есть возможность совершать сделки по телефону.

p, blockquote 11,0,0,0,0 —>

Клиентам доступна маржинальная торговля. Это значит, что вы сможете покупать ценные бумаги на большую сумму, чем есть на вашем счете. Это называется кредитное плечо.

p, blockquote 12,0,0,0,0 —>

Для начинающих инвесторов в Сбербанке предусмотрены бесплатные обучающие семинары и курсы. Вас познакомят со всеми необходимыми процедурами, подготовят документы и предупредят о рисках.

p, blockquote 13,0,0,0,0 —>

ВТБ 24

ВТБ 24 – один из старейших банковских брокеров. Они предоставляют услуги по торговле не только на российском фондовом рынке, но и на крупнейших мировых биржах США, Азии и Европы.

p, blockquote 14,0,0,0,0 —>

Став клиентов ВТБ 24 вы сможете приобретать акции практически любых крупных российских и зарубежных компаний. Однако, минимальные условия для открытия счета довольно высокие. От 100 тысяч рублей для торговле на российской бирже и от 50 тысяч в валюте иностранной биржи.

p, blockquote 15,1,0,0,0 —>

ВТБ 24 предлагает гибкие тарифы, широкий выбор инструментов и большое количество обучающих материалов. Книги, курсы, семинары и прочее.

p, blockquote 16,0,0,0,0 —>

Тинькофф банк

Тинькофф банк стал предоставлять брокерские услуги не очень давно, но имеет ряд выгодных отличий от своих конкурентов:

p, blockquote 17,0,0,0,0 —>

Открыть счет для покупки акций можно не выходя из дома.

p, blockquote 18,0,0,0,0 —>

Брокерский счет открывается и ведется бесплатно. Плата берется только за совершение сделок купли/продажи бумаг.

p, blockquote 19,0,0,0,0 —>

Есть возможность покупать акции прямо с карты Visa/MasterCard. Туда же будет осуществляться вывод средств.

p, blockquote 20,0,0,0,0 —>

Управлять своими активами можно через интернет с компьютера или мобильного приложения для смартфонов.

p, blockquote 21,0,0,0,0 —>

Но и минусы, конечно, есть. Тинькофф банк берет очень высокую комиссию за совершение сделки, делая некоторые операции просто не выгодными. Второй минус – Тинькофф банк предоставляет брокерский услуги, как посредник, и является партнером брокерской фирмы БКС.

p, blockquote 22,0,0,0,0 —>

Альфа Банк (Альфа Директ)

Еще один популярный в России банк, который предоставляет брокерские услуги своим клиентам. Есть возможность покупки как российских акций, так и зарубужных.

p, blockquote 23,0,0,1,0 —>

В Альфа Директ у клиентов есть доступ к бесплатным торговым роботам. Есть специальный рейтинг доходности роботов, который позволяет отобрать самые прибыльные. Конечно, есть и возможность автоматизировать собственную стратегию.

p, blockquote 24,0,0,0,0 —>

Альфа банк также проводит бесплатные обучающие семинары по инвестициям на фондовом рынке и созданию собственных торговых систем.

p, blockquote 25,0,0,0,0 —>

Как пользоваться

Доступ к инвестиционному сервису осуществляется либо через мобильное приложение, либо через Терминал на персональном компьютере. Для последнего на сайте компании представлена обширная и понятная инструкция, хотя новичкам я бы рекомендовал инвестировать со смартфона.

В мобильном приложении Альфа Директ всё немного проще. Интерфейс у него, конечно, по сравнению с аналогами чуть менее понятен, однако к нему можно быстро привыкнуть: здесь есть вкладка с покупкой ценных бумаг – «Котировки», и уже приобретенные продукты – вкладка «Мой портфель». Во вкладке «Идеи» можно найти советы по вложению в те или иные инвестиционные инструменты, однако, как я уже говорил ранее, лучше думать своей головой или по крайней мере почитать информацию в интернете, и сделать свои выводы.

Шаг #1. Регистрация

Как я уже упомянул, счёт можно открыть с 14 лет и это является большим плюсом. Процесс регистрации в сервисе будет зависеть от того, являетесь ли вы клиентом Альфа Банка, если да – всё можно проделать онлайн, подтвердив свою личность кодом из СМС. В противном случае брокерский счёт можно открыть в любом отделении банка и там же оформить карту. Также счёт можно открыть через Госуслуги РФ, имея идентифицированный аккаунт в сервисе.

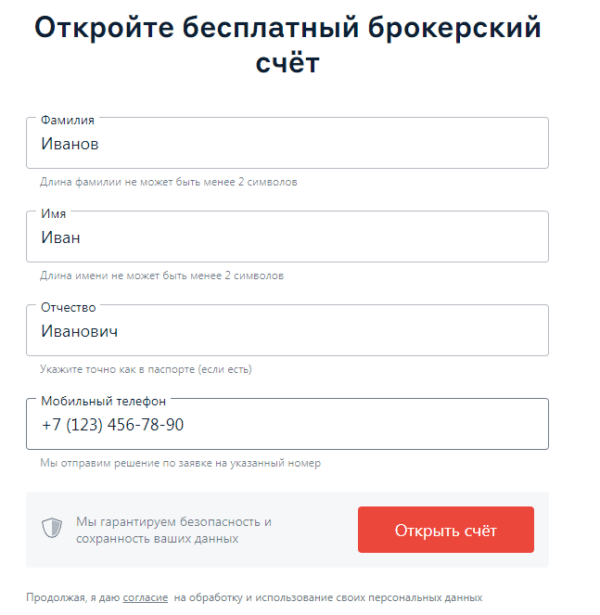

Открыть счет в Альфа Директ

Далее перед вами открывается вот такая страница, вводите на ней свои данные и вновь нажимаете на кнопку «Открыть счёт».

После чего просто следуете дальнейшим инструкциям.

Шаг #2. Пополняем баланс

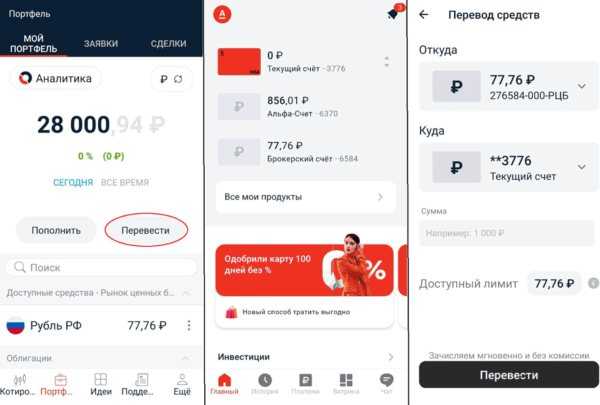

Как я говорил ранее, пополнить баланс брокерского счёт можно только с карты Альфа Банка. Для этого заходим в Альфа Директ, переходим во вкладку «Портфель» и нажимаем кнопку «Пополнить».

Нас перекинет в основное приложение банка, где нужно будет нажать на брокерский счёт:

И в следующем окне ввести необходимую сумму зачисления, после чего нажать «Перевести»:

После этого средства будут успешно зачислены на счёт.

Шаг #3. Как зарабатывать на Альфа Директе

В приложении представлен большой выбор инвестиционных инструментов. В отдельной вкладке также доступен электронный инвестиционный помощник, который «советует», куда можно вложить деньги. Звучит интересно, однако на деле таким способом заработать у вас вряд ли выйдет – скорее всего вы просто выйдете в ноль, а поэтому лучше думать своей головой и следить за новостями в экономическом и политическом секторах.

Если на это нет ни желания, ни сил, ни времени, то можно вложиться в фонды и облигации. Заработок от таких инвестиционных инструментов хоть и невелик, однако риски минимизированы. Фонды представляют из себя пакет сразу из нескольких десятков или даже сотен акций разных компаний, поделенных между пользователями, что обеспечивает постоянный рост фонда и низкий порог входа. Облигации подразумевают выдачу своих денег «в кредит» компании, которая обязывается выплатить его с процентами по истечению определенного времени.

Однако сейчас я бы вообще не рекомендовал новичкам начинать инвестировать – все аналитики в один голос твердят, что в течение в 2021 года фондовый рынок ждёт обвал. И как только это произойдёт – смело можете вкладывать в ценные бумаги.

Шаг #4. Покупаем акции

Чтобы купить ценную бумагу, нужно перейти во вкладку «Котировки» и выбрать интересующий нас продукт:

В поле снизу ввести необходимое количество, нажать кнопку «Buy» и подтвердить оплату.

После этого вы станете обладателем приобретённой ценной бумаги, которая будет отображаться в вашем портфеле и которую в любой момент можно будет продать.

Шаг #5. Выводим прибыль

Вывести средства с брокерского счёта всё также можно лишь на карту Альфа Банка. Для этого переходим в «Мой портфель» – «Перевести». Нас вновь перекинет в основное приложение банка, откуда можно точно также вывести деньги с брокерского счёта себе на карту, введя нужную сумму и нажав «Перевести», после чего средства будут зачислены.

Инвестиции и трейдинг с Альфа-Директ

Альфа-Директ — это обновленное приложение для инвестиционной деятельности и трейдинга с новым названием — “Альфа-Инвестиции” https://alfabank.ru/make-money/investments/.

Что еще изменилось кроме названия:

- Домашний экран теперь подлежит регулировке по разным параметрам: отныне сюда можно добавлять то, что используется чаще всего.

- В раздел “Портфель” внедрили аналитику по финансовым инструментам и общую статистику по проведенным денежным операциям и выплатам.

- Расширили рекомендационную строку и более масштабными сделали рубрику “Инвестиционные идеи”. Все это находится в разделе “Прогнозы”.

О брокерском обслуживании Альфа Директ

С помощью сервиса Альфа Директ можно открыть счёт для получения прибыли посредством инвестирования. Обслуживание счёта бесплатное, как и пополнение, вывод средств, переводы. Клиенты могут совершать сделки самостоятельно, а могут доверить управление счётом человеку или роботу.

Условия трейдинга

Основные торговые условия Альфа Директ:

- Конвертация валют по биржевым котировкам.

- Выбор инвестиционных продуктов довольно большой.

- Всегда есть возможность вывести деньги со счёта через несколько минут после получения прибыли.

- Все сделки происходят в безопасном режиме, так как защищены электронной подписью владельца.

- Переводы средств между брокерским и расчётным счётом в Альфа Банке совершают моментально и бесплатно

- Стандартные и собственные ПО для торговли на бирже.

- Ключевые индикаторы технического анализа в режиме реального времени.

- Есть бесплатный доступ к продвинутым трейдинговым решениям, к аналитическим данным и обучающим программам. Например, можно автоматизировать подачу биржевых заявок.

- Хеджирование валютных рисков, ведение торговли с кредитным плечом.

Требования к трейдеру

Зарегистрироваться в Альфа Директ может как гражданин, так и предприятие. Стать участником торгов может только совершеннолетний гражданин РФ. У него должен быть минимальный капитал для трейдинга. В этом вопросе ограничений нет.

Чтобы получить доступ к торгам на Санкт-Петербургской бирже, нужно пройти систему двойной верификации, тем самым подтверждая, что потенциальный участник торгов не является гражданином США. Чтобы совершать сделки с ценными бумагами и прочими трейдинговыми продуктами, которые не обращаются на российском рынке, необходимо иметь статус квалифицированного инвестора.

Не у всех клиентов хватает знаний и умений, чтобы торговать на бирже. Поэтому можно доверить управление брокерским счётом другому человеку, который обладает соответствующими знаниями и опытом. При этом круг прав и собственника счёта довольно широкий, а у управляющего – узкий, ограниченный возможностью проведения торговых операций.

К одному «Личному кабинету» могут иметь доступ несколько управляющих, при этом у каждого из них будут отдельные полномочия.

Преимущества инвестирования с Альфа Директ

Важно понимать, что Альфа Директ – не отдельная компания (тем более, не дочерняя), а подразделение Альфа Банка. По этой причине, переводы между счетами производятся моментально

Руководство кредитного учреждения нацелено на то, чтобы создать внутри организации единую экосистему, слаженно и гармонично взаимодействующую.

Есть и иные преимущества инвестирования с помощью Альфа Банка:

- Открыть счёт очень просто.

- Используются новейшие технические решения.

- Предусмотрена тарифная сетка.

- Низкие комиссии.

- Бесплатное сопровождение, за исключением пакета М.

- Полностью кастомизируемый торговый терминал.

- Выбор инструментов для трейдинга и инвестирования довольно большой.

- Доступны обучающие материалы, аналитические сводки, обзоры рынка, мнения опытных инвесторов.

- Счёт пополнить быстро и легко, вывести деньги можно без комиссий.

Недостатки инвестирования с Альфа Директ

Не стоит забывать и о недостатках. Включенность Альфа Директ в общий комплекс Альфа Банка – это не только положительный, но и отрицательный момент. По числу активных клиентов Альфа Банк опережают такие крупные банки как Сбер, ВТБ и Тинькофф. По размеру оборота банк не входит даже в ТОП-20 операторов фондового рынка. Его опережают такие крупные брокерские компании, как БКС, Открытие, Ренессанс.

Есть и прочие риски:

- Человеческий фактор. Если счётом управляет посторонний специалист, всегда есть риск того, что он что-то упустит. А это приведёт к финансовым потерям владельца счёта.

- Маржинальные риски. При использовании кредитного плеча высокие потенциальные доходы прямо пропорциональны высоким рискам.

- Политические экономические факторы. Если ситуация в стране кардинально поменяется, можно не только выиграть на разнице валют и курсов, но и потерять внушительные суммы.

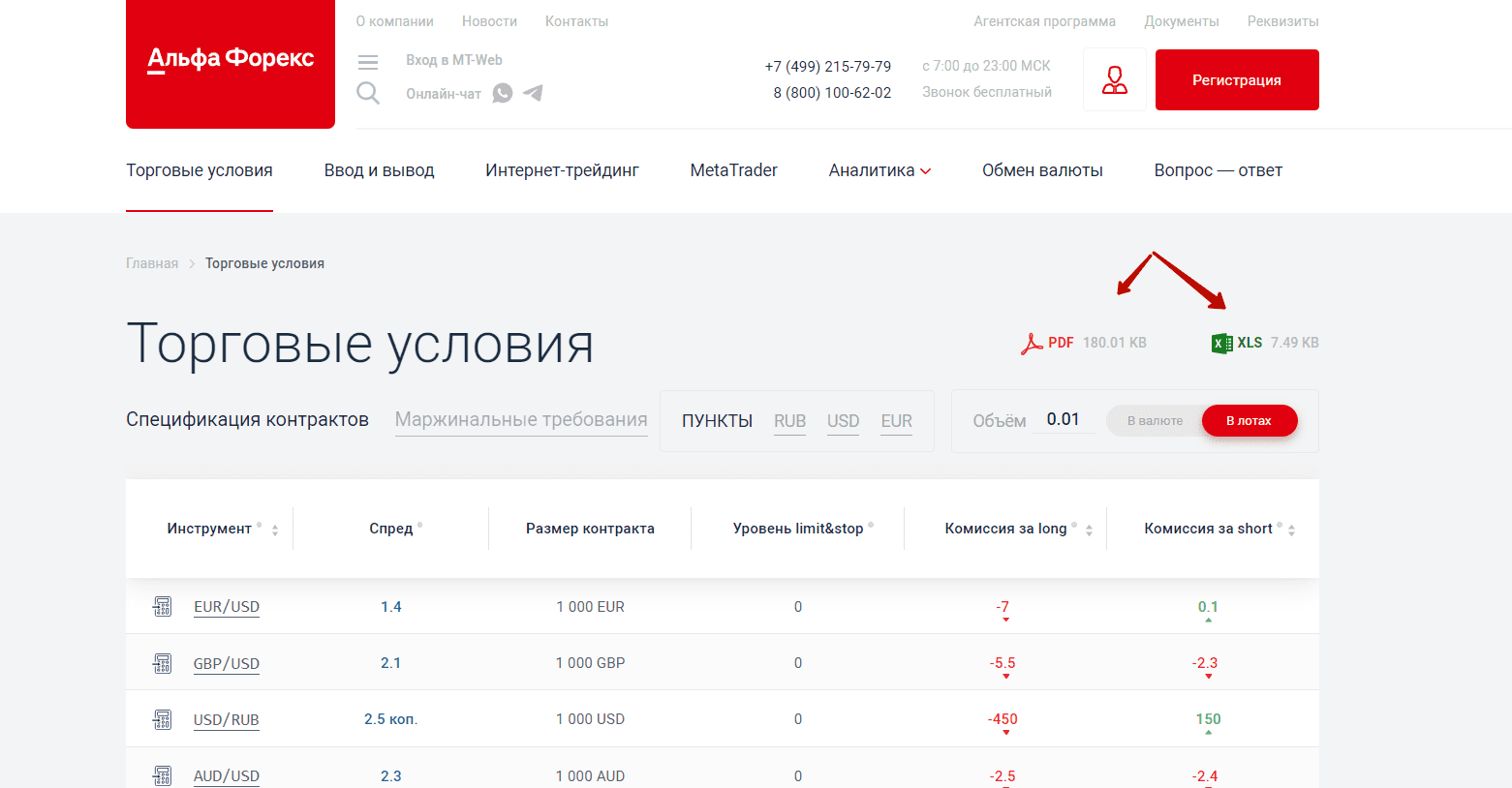

Торговые условия

Подробные торговые условия по всем валютным парам указаны на сайте дилера и отображаются в режиме реального времени. Все таблицы можно скачать в pdf или xls.

Можно настроить отображение в пунктах либо в валюте. В отдельной вкладке указаны маржинальные требования.

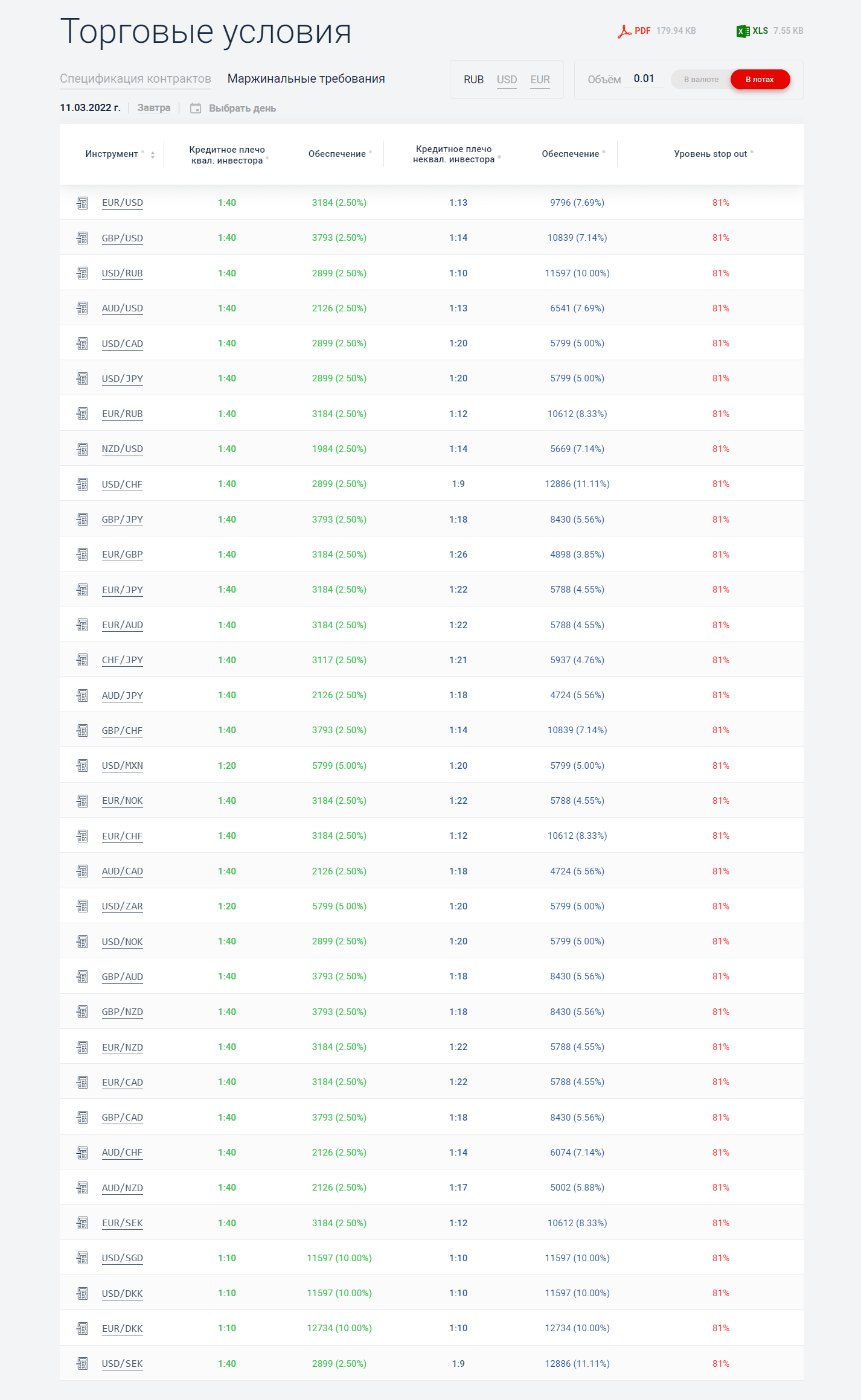

Маржинальные требования на 11.03.2022:

По приведённым на момент анализа данным можно сделать следующие выводы:

- Минимальный спред в паре EUR/доллар США – 1,4 пункта;

- Максимальный спред у пары USD и шведской кроны – 350 пунктов;

- Контракт везде кратен 1000 единицам базовой валюты;

- Лимиты от ордера до текущей рыночной цены нулевые;

- Комиссии за перенос сделки на будущий день по некоторым парам достигают 650 пунктов против игрока;

- Максимальное кредитное плечо для неквалифицированного игрока – 1:26 (пара EUR/GPB), для квалифицированного – 1:40 по большинству валютных пар;

- Минимальное кредитное плечо неквалифицированного инвестора – 1:9 (пара USD/SEK), для квалифицированного – 1:10 (USD/DKK, EUR/DKK);

- Минимальная сумма открытия сделки для неквалифицированного игрока – 4724₽ (AUD/CAD), минимальное обеспечение – 3,85% (EUR/GPB);

- Квалифицированный инвестор может совершить сделку при наличии от 1984₽ (NZD/USD), обеспечение по подавляющему большинству пар – 2,5%.

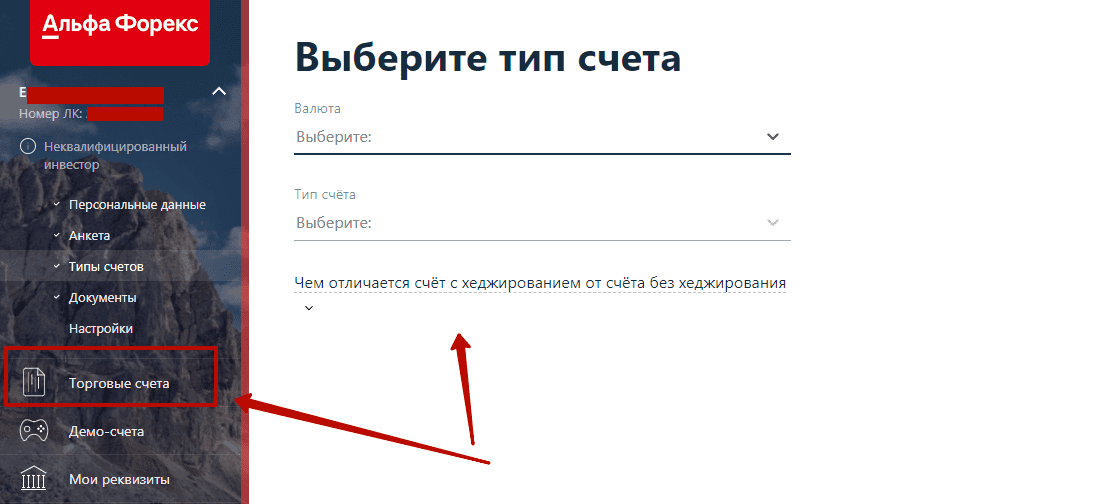

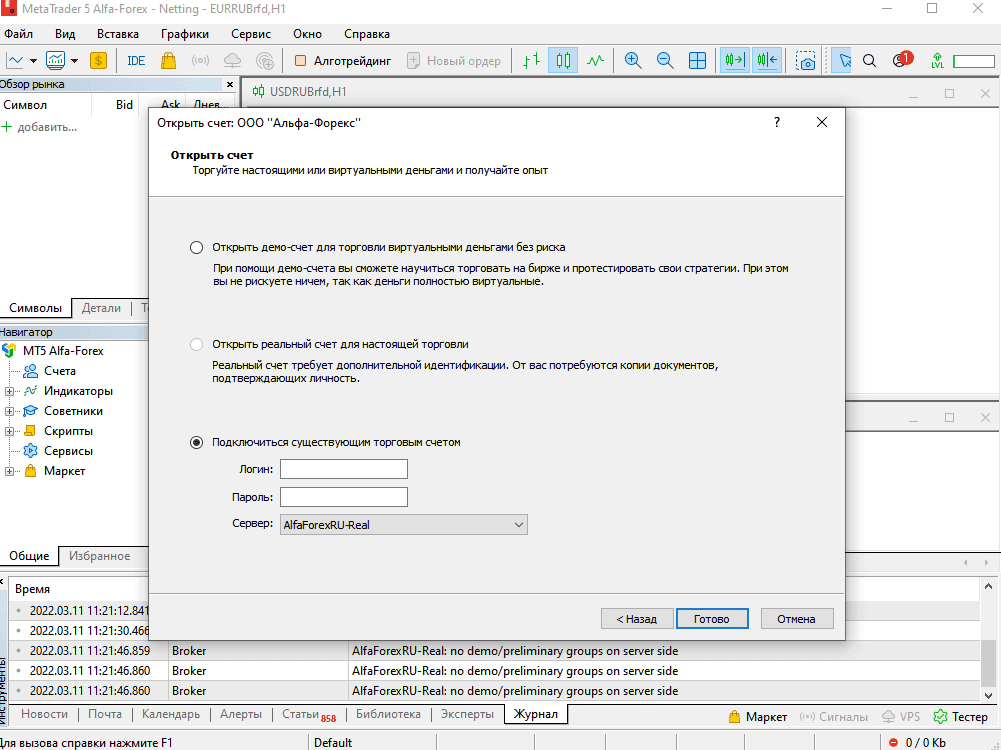

Новый торговый счёт можно открыть в соответствующем разделе личного кабинета:

По виду валют доступны счета в:

- Рублях;

- Евро;

- Долларах США.

По типу счета:

- Без хеджирования – новые позиции объединяются с уже открытыми. Если вы совершаете сделку в том же направлении, то просто увеличивается объём. Если в противоположном – либо объём уменьшается, либо позиция закрывается.

- С хеджированием – возможно открытие нескольких сделок по одной и той же валютной паре. Направление при этом может быть любым.

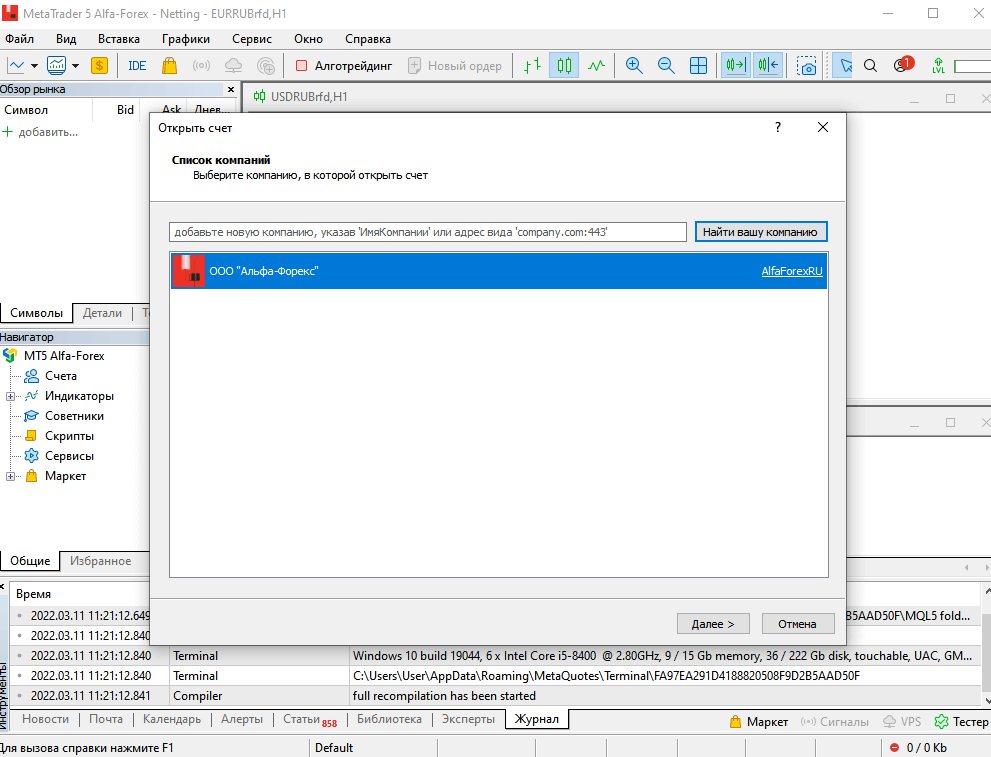

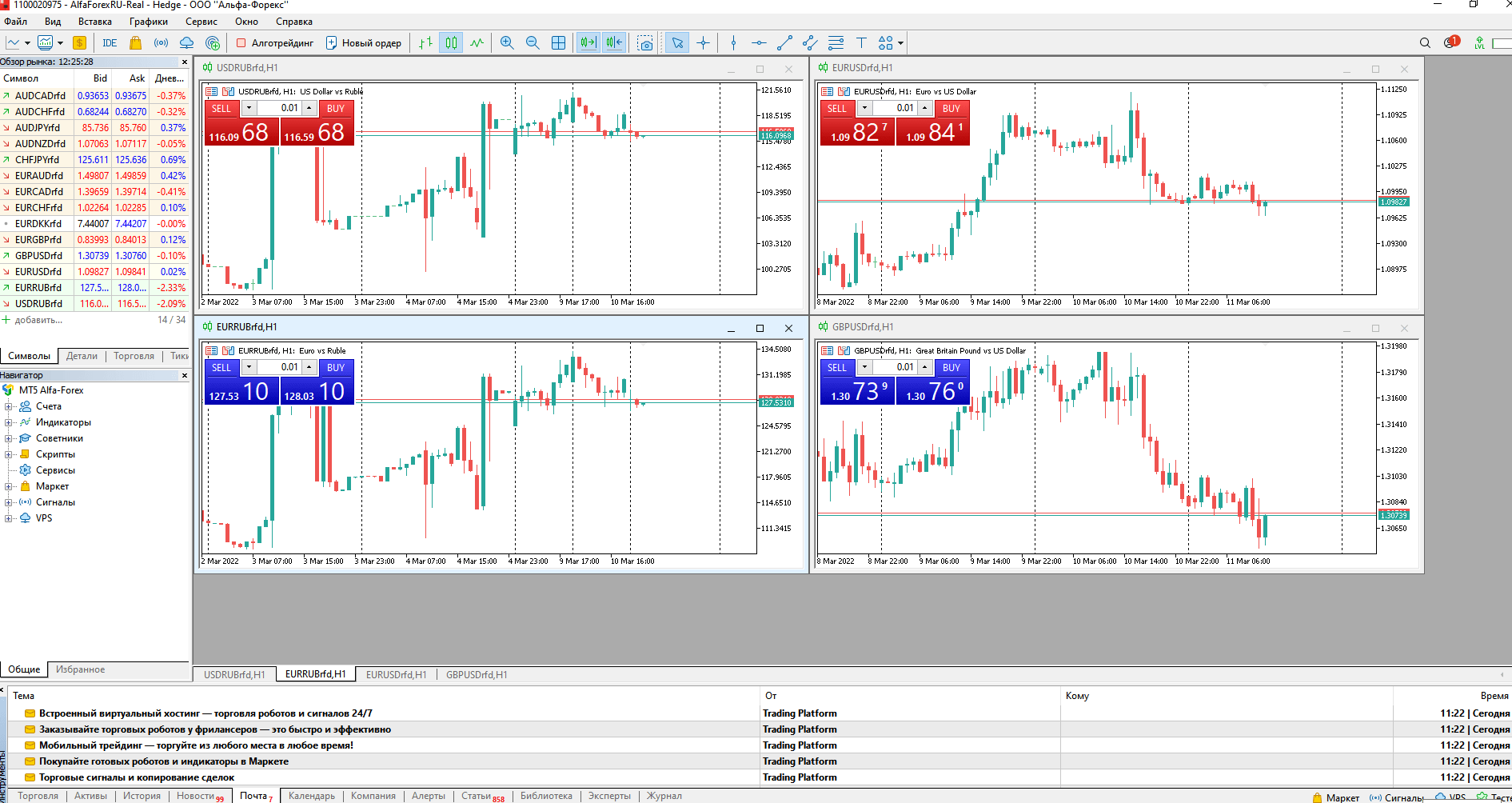

Для торговли дилер предлагает скачать терминал MetaTrader 5. Он доступен для Windows, Android и iOS. Установка происходит автоматически за несколько кликов.

Для начала торговли нужно:

Выбрать компанию;

Указать, на каком счёте будете играть, ввести полученные в личном кабинете данные.

Теперь можно настраивать терминал и приступать к торговле.

Через личный кабинет или сайт можно попасть в web-версию программы. Она откроется в отдельной вкладке при клике на кнопку MT-Web.

Интерфейс веб-версии немного отличается: другой набор кнопок и их внешний вид, несколько ограниченный функционал. Но в целом это полноценный терминал для торговли, которым вполне можно пользоваться.

Получение доступа к торгам. Открытие брокерского счёта Альфа-Директ

1 Регистрация в “Альфа-Директ”.

Думаю, очевидно, что ЭЦП нужна для безопасности совершения сделок:

Плата за выдачу готового Токена – 470 рублей минус сумма удержанной брокером комиссии за три месяца:

В этом случае на брокерский счёт нужно будет сразу положить 10 000 руб., при самостоятельном изготовлении ЭЦП таких требований нет:

При любом способе получения ЭЦП в следующем окне вводим регистрационные данные и код подтверждения для получения доступа к личному кабинету “Альфа-Директ”.

2 Самостоятельное изготовление ЭЦП.

Переплачивать лишние деньги не хочется, поэтому изготовим себе электронную подпись сами, тем более, что ненужные флешки найдутся у каждого. Для изготовления ЭЦП потребуется установить на свой компьютер программы КриптоПРО CSP и КриптоПРО Browser Plugin:

Инструкция по установке данных программ может сразу напугать своей громоздкостью. На самом деле всё не так страшно, достаточно просто последовательно выполнить указанные пункты. Не забудьте, что для корректной работы нужно совершать все действия через Internet Explorer:

Установив данные программы, нужно вставить флешку (которая будет Вашим Токеном) в свой ПК, зайти в личный кабинет “Альфа-Директ” в раздел “Анкета Пользователя” и запустить процедуру генерации ключа:

3 Подписание Генерального соглашения.

Независимо от способа получения ЭЦП, для подписания Генерального соглашения нужно прийти в любое отделение “Альфа-Банка”, предъявить паспорт и сказать, что Вам нужно открыть личный счёт в системе “Альфа-Директ”:

В итоге на руки получаем три бумажки: регистрационную карточку ЭЦП, заявление на обслуживание на рынках ценных бумаг, заявление физического лица на открытие счёта депо.

Брокерский счёт отразился в “Альфа Клике” в тот же день:

Однако данный брокерский счёт применяется для торговли на срочном (фьючерсы, опционы) и фондовом рынке (торгуются акции, паи, облигации). Нас же интересует валютная секция. Доступ к ней появляется автоматически спустя некоторое время (до 2-х дней):

Брокерские счета для валютного рынка (в рублях, долларах и евро) становятся видны в “Альфа Клике” через 1-2 дня:

4 Получение доступа в “Альфа Клик”.

Для быстрого и удобного пополнения брокерского счета, а также вывода валюты с брокерского счёта потребуется оформить один из пакетов услуг в “Альфа-Банке”. Минимальный пакет услуг – “Эконом” (89 рублей в месяц, либо 0 руб. при поддержании минимального остатка в 800$, + 259 руб./год за обслуживание мультивалютной бесконтактной карты).

Подробно о данном пакете услуг можно прочитать в статье: “Альфа Клик и Альфа Форекс: выгодный обмен валюты или нет?”

UPD: 19.02.2017

На данный момент пакет услуг “Эконом” не оформляется, вместо него можно открыть пакет “Доходная карта!”, бесплатный при выполнении простых условий. Подробнее в статье: “Неуловимая Доходная карта Альфа-Банка: 2% кэшбэк на всё”.

У “Альфа-Банка” есть бесплатные экспресс-счета и бесплатная экспресс-карта, которые работают без подключения пакетов услуг, однако, судя по последним отзывам клиентов “Альфа-Банка”, данные счета без пакета услуг банк сейчас не открывает и бесплатную экспресс-карту не даёт. Но поинтересоваться можно, за спрос денег не берут.

Раньше у клиентов “Альфы” был ещё один способ пользоваться услугами “Альфа Клик” и экспресс-картой, не подключая платные пакеты услуг. Достаточно было открыть накопительные счёта «Мой Сейф НТ» в трёх валютах и получить к ним экспресс-карту, но эти счета можно было открыть только до 27 апреля 2016:

5 Установка торгового терминала “Альфа-Директ 4.0”.

Брокерские счета мы открыли, далее нужно установить на свой ПК торговый терминал. Можно установить QUIK, но он платный.

6 Подтверждение актуальности счёта.

Заходим в личный кабинет “Альфа-Директ” в раздел «Счета и портфели» и щёлкаем на кнопке “Подтвердить актуальность” (для данной операции потребуется ЭЦП):

В результате статус нашего счёта меняется на «подтвержден», и всё готово для покупки/продажи валюты с помощью биржи:

Итак, у нас есть доступ в личный кабинет “Альфа-Директ”, ЭЦП, открытый основной брокерский счёт, а также 3 счета для торговли на валютной секции и торговый терминал “Альфа-Директ 4.0”.

Процедура получения доступа к торгам хоть и выглядит долгой, но на самом деле занимает всего два дня и абсолютно бесплатна. Заплатить нужно только за пакет услуг и обслуживание мультивалютной карты, если Вы не клиент “Альфы”.

Результаты теста робота в приложении Альфа Инвестиции

Результаты теста робота в приложении Альфа Инвестиции

Недоступные акции

Альфа Инвестиции работает с ограниченным кругом ценных бумаг. Через данного брокера нельзя приобрести опционы и некоторые акции и депозитарные расписки, например эмитированные компаниями Белуга и Лента. Кроме этого квалифицированные инвесторы не могут приобретать паи провайдера iShares. При этом многие другие российские брокеры работают с этими ценными бумагами. Фонды, находящиеся под управлением iShares славятся своими низкими комиссиями за управление.

W-8BEN

Большим минусом данного брокера является то, что он не позволяет подписывать форму W-8BEN. Данная форма позволяет уменьшать налоги, уплачиваемые по дивидендам полученным с американских акций с 30 до 13%. Брокер давно обещает запустить работу с данной формой.

Облигации Альфа Банка

Предусмотрен минимальный порог любого вида вложений покупки (облигации, акции) и пополнения в 100 рублей. Требуется выбрать продукт. Варианты: акции РФ, США, Европы, валюта, облигации, ETF. Так же нужно указать инвестиционную сумму и оформить операцию. Самые популярные инвестиционные продукты на март 2021 года прописаны в таблице:

| Название компании и продукт | Сектор | Стоимость на текущий момент |

| Акции Сбербанка | Экономика | 279,19 руб. |

| Акции Газпрома | Энергетика | 222,95 руб. |

| Акции Роснефти | Энергетика | 536 руб. |

| Акции США Ford | Потребительские товары | 12,18 долларов |

| Акции Европы Adidas | Товары для спорта | 289,5 евро |

| Облигации Альфа банка | Экономика | Доходность – 6,21% |

| ПИФ США — FXIT | IT-технологии | 5246 руб. |

Тарифные планы от Альфа-Директ

Политика данной платформы направлена на привлечение большего числа начинающих трейдеров, поэтому тарифы здесь не имеют скрытых комиссий. Все условия чётко проговариваются в правилах и понятны для большинства граждан.

Здесь нет установленных лимитов по зачислению сумм на счёт или количеству остатков на нём. Оплата за депозитарное хранение денег, включающее в себя плату за использование криптозащиты и специальных программ, составляет ежемесячно около 0,005% от суммы. Это значительно меньше, чем в других финучреждениях.

Рассмотрим тарифные планы Альфа-Директ более подробно:

| Оптимальный | |||

|---|---|---|---|

| Стоимость чистых активов | до 15 млн р. | от 15 млн до 100 млн р. | свыше 100 млн р. |

| Комиссия | 0.0004 | 0.0003 | 0.0002 |

| Комиссия депозитария | 0,01% годовых | ||

| Профессионал | |||

| Оборот в день | до 10 млн р. | от 10 млн до 50 млн р. | свыше 50 млн р. |

| Комиссия | 0.0004 | 0.0003 | 0.0002 |

| Комиссия депозитария | 0,01% годовых | ||

| VIP | |||

| Оборот | не установлен | ||

| Комиссия | 50 000 р. в месяц | ||

| Комиссия депозитария | 0,01% годовых | ||

| Доверительный управляющий | |||

| Оборот в день | не установлен | ||

| Комиссия | 0,02% от оборота | ||

| Комиссия депозитария | 0,01% годовых | ||

| Персональный брокер | |||

| Оборот в день | до 10 млн р. | от 10 млн до 30 млн р. | свыше 30 млн р. |

| Комиссия | 0.0024 | 0.0019 | 0.0014 |

| Комиссия депозитария | 0,01% годовых |

Требования к трейдеру

Для того чтобы торговать на фондовой бирже, необходимо иметь первоначальный капитал. В Альфа-Директ открывается возможность выхода на две площадки: московскую и санкт-петербургскую. На любой бирже торговать могут только совершеннолетние граждане даже в том случае, если они отдают распоряжения брокеру или пользуются ботом.

Поэтому открыть брокерский счёт в Альфа-Банке могут только лица, достигшие 18 лет. Кроме того, Санкт-Петербургская биржа выдвигает дополнительные условия, согласно которым к сделкам не допускаются граждане США. Поэтому необходимо пройти дополнительную проверку личности на соответствие правилам.

Относительно финансовой части в Альфа-Директ к трейдеру не предъявляются условия минимальной ставки или ограничений по вводу денег на счёт. Но здесь нужно учитывать, что чем больше сумма, тем больше возможностей увеличить её за счёт торгов.

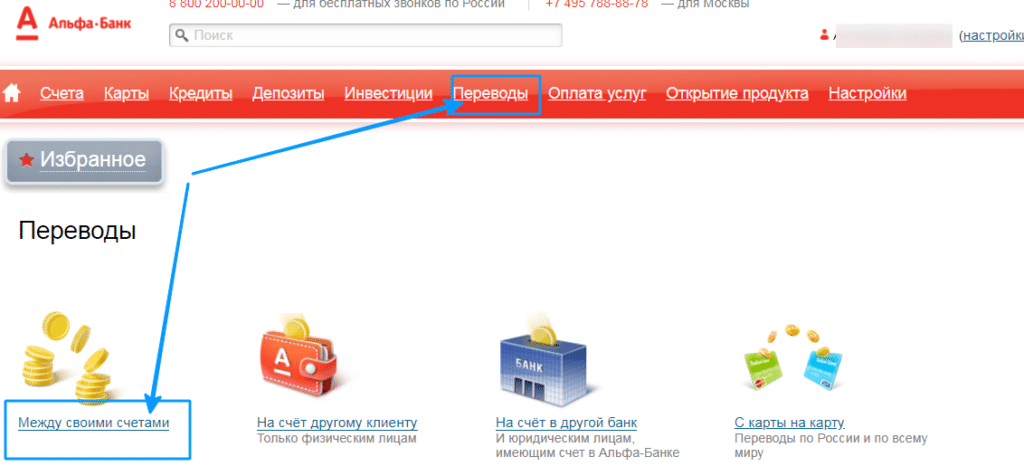

Условия пополнения брокерского счёта

Зачислять деньги на счета, открытые в Альфа-Директ, можно несколькими способами:

- Используя личный кабинет Альфа-Клик. В этом случае поступление займёт не более 5 минут и комиссия банка не взимается.

- Если Вы решили воспользоваться денежным переводом из другого банка, то нужно указать свой брокерский счёт. Узнать его можно из договора обслуживания или в личном кабинете Альфа-Клик. В этом варианте взимается комиссия, установленная банком, а деньги могут поступать от нескольких минут до 3 рабочих дней.

- Если Вы решили провести операцию внутреннего перевода в Альфа-Директ между разными портфелями, то нужно учитывать, что в этом случае будет удерживаться НДФЛ.

Рассмотрим вариант зачисления денег с личного кабинета Альфа-Клик. Для этого в верхнем меню перейдите в раздел “Переводы” и в нём выберите пункт “Между своими счетами”.

На следующем шаге выбираем счёт списания и указываем сумму к переводу. Справа в списке нужно выбрать счёт к зачислению.

Как полностью закрыть брокерский счёт

Если Вы решили отказаться от трейдинга с Альфа-Директ, то необходимо закрыть брокерский счёт и вывести с него оставшиеся деньги. Сделать это можно только при личном обращении с паспортом в офис Альфа-Банка, где нужно написать заявление.

После этого остаток денег будет перечислен на указанный Вами счёт в Альфа-Банке с вычетом комиссии биржи. Таким образом, открыть брокерский счёт легче, чем закрыть его, так как для закрытия клиенту потребуется найти время для обращения в отделение банка и дождаться, когда его счёт будет аннулирован, а деньги возвращены.

Если Вы уже пользуетесь Альфа-Директ, то мы просим поделиться своим мнением и рассказать о положительных и отрицательных сторонах торговой площадки. Ваш отзыв может помочь другим пользователям в выборе функций и решении возникших вопросов, а руководство Альфа-Банка сможет на основании комментариев клиентов улучшить сервис.

Тарифы брокера Альфа-банк

Что нравится клиентам, выбирающим Альфа-банк для торговли, так это отсутствие минимального размера депозита. И людей это обычно подкупает, потому что мало кто от хорошей жизни идет на биржу. Все хотят инвестировать и зарабатывать на этом. А значит очень часто люди приходят с небольшими деньгами.

Понятно, что эта “замануха” хорошо работает, но тарифы не дешевые. Т.е. в принципе для брокера не выгодно, когда у клиента маленький счет, но без ограничений по сумме для старта можно и с высокими тарифами такого клиента дожать.

Разнообразие тарифов у брокера большое, их около 20. Даже бывалый трейдер может запутаться в них, придется поразбираться. Вот, чем мне нравится Кит-Финанс, так тем, что они сделали минимум тарифов и очень понятными. Люди не чувствуют себя комфортно, когда тарифы замудренные, когда имеются какие-то сюрпризы по комиссиям.

Я, кстати тоже не люблю сюрпризы, поэтому торгую фьючерсами и мне в принципе не нужны акции вместе с их дивидендами. Как сейчас просто “атака клонов” в интернете идет за инвесторами. Не может обычный человек со 100 000 рублями на счете быть крутым инвестором. Одни комиссии могут задушить такого инвестора.

Это мы отвлеклись. Давайте обратно к тарифам вернемся Альфа-банка или Альфа-Директ (одна сплошная путаница, уже бы оставили одно название, которое у всех на слуху уже.)

Почти во всех тарифных планах имеется имеется ставка 0,02% от суммы сделки. И это считается одной из самых низких комиссий. Остальные выше, но и условия легче.

В целом страница с тарифами очень тяжело воспринимается и кроме того, все подписки на ценную информацию по торговле платные.

Комиссия рассчитывается всегда одинаково, независимо от оборотов ранее. Инвестор будет платить 0,3% от суммы сделки, как на Московской бирже, так и на Санкт-Петербургской.

А самым первым в линейке тарифов дается “Оптимальный”. Считается, что он подходит начинающему инвестору. При небольшом счете и соответственно и оборотах, комиссия составит 0,04% от суммы сделки.на Московской бирже и 0,05% от суммы сделки на Санкт-Петербургской бирже.

А если стоимость активов будет превышать 15 млн. рублей, либо объем сделок превысил 100 млн. рублей, то комиссия станет 0,03%. В общем все как-то запутано, мне уже брокер не нравится. Не люблю эту “абра-кадабру” в тарифах.

Сразу отмечаю, что при открытии брокерского счета у Альфа-Директа вам автоматически подключается тариф “Первый шаг”. А вот если вы будете создавать учетную запись через приложение Альфа-Мобайл, то будете подключены к тарифу “Мобайл”.

И сразу тарифный план выбрать другой не получится. Это можно сделать чуть позднее уже в личном кабинете, когда настроете процедуру подтверждения своей личности.

А если вы захотите еще открыть и ИИС в Альфа-Директ, то у брокера для такого варианта инвестирования предусмотрены только две программы развития. И подать заявку на ИИС можно только через систему Альфа-Клик. Почему-то через сервис Альфа-Директ не получается это сделать.

При суммах на брокерском счете свыше 5 000 000 рублей возможно дополнительно активировать услугу “Персональный брокер”. Считается, что вы уже серьезный клиент и брокер позиционирует себя, как хорошего консультанта по инвестиционным стратегиям, идеям.

Кстати, вот эта вещь еще раз показывает, что нельзя хорошо зарабатывать с маленьким счетом. Вы так просто будете чаще искать возможности в мире тысячей возможностей, а выхлоп может быть не таким, как брокер подносит нам в рекламе.