От чего зависит размер гэпа?

В ситуации стабильных предсказуемых дивидендных выплат разрыв котировок менее вероятен, поскольку спрос и предложение изменяются не сильно. Например, дивидендные аристократы США, среди которых есть такие гранды, как Coca-Cola, Chevron, Walmart, 3M и др., не менее 25 лет неуклонно повышают размер своих дивидендов.

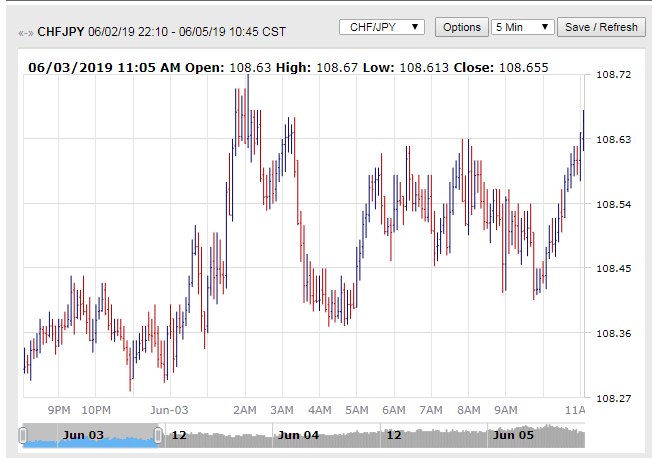

Выплаты ожидаемы всем рынком, поэтому разрыв часто оказывается несущественным или совсем отсутствует. Так, телекоммуникационный гигант AT&T давно и стабильно выплачивает дивиденды каждые три месяца:

Даже в 3-х месячном приближении дивидендные гэпы на этих выплатах или не видны вовсе, или видны, но сравнимы с соседними дневными колебаниями цены. На годовом графике они тем более исчезают:

Однако не стоит полностью полагаться даже на длинную историю выплат в отдельной компании. Так, именно AT&T отказалась от выплаты дивидендов в 2022 году, поскольку решила трансформировать медийную структуру своего бизнеса.

Очевидно, что дивидендный гэп зависит от размера дивидендных выплат. Даже для топовых компаний колебания котировок на 1-2% в день считаются нормальными – так что если дивиденд сопоставим с ними, заметного разрыва не будет. В ситуации выше годовой дивиденд довольно высокий, но “размазан” на четыре квартальные выплаты, что сглаживает график.

Получается, есть два основных фактора, влияющих на глубину разрыва:

- Предсказуемость выплат

- Их размер на акцию

Стоит отметить, что в России приняты в основном годовые выплаты дивидендов (на которые порой уходит значительная сумма), а также гораздо менее предсказуемые выплаты. Напротив, для компаний США стандартом являются небольшие ежеквартальные выплаты, нередко предсказуемые настолько, как выплата купонов по облигациям. Получается, что в первом случае оба фактора способствуют сильным разрывам, во втором – препятствует им. И тем не менее у щедрых американских компаний разрывы тоже случаются:

Механизм дивидендного гэпа

Чтобы глубже понять процесс возникновения разрыва, рассмотрим этапы формирования дивидендов.

- В конце отчетного периода бухгалтерия готовит финансовую отчетность. Отчеты утверждаются аудитором и руководством, сдаются в ФНС и публикуются.

- По результатам отчетов директорат планирует распределение доходов, когда чистая прибыль может полностью или частично пойти на выплаты акционерам. Иногда на этом этапе наблюдается повышение курса, отражающая оптимизм инвесторов.

- Решение о размере дивидендных выплат выносится на общее собрание акционеров. При положительном голосовании назначается дата закрытия реестра.

- Публикуется решение общего собрания. При этом часто растет рыночный спрос на акции, что приводит к увеличению их курсовой стоимости. Почему не всегда? Если рынок по каким-то причинам ожидал выплат в 10%, а объявлено меньше, то разочарование может найти отражение в снижении котировок.

- В назначенную дату реестр закрывается и начинаются выплаты всем держателям, внесенным в реестр.

Итак, чтобы получить дивиденды, инвестор должен попасть в реестр. Для этого необходимо выкупить конкретную бумагу за 2 торговых дня до даты закрытия реестра (Record Date). Например, в 2021 году день, на который определялся список получателей дивидендных выплат Сбербанка, приходился на 12 мая. Дата 10 мая — это последний день торгов акций с дивидендами, 11 мая бумаги уже торговались без них.

Рассмотрим теперь пример выше с точки зрения участников торгов акциями.

1. Публикация решения общего собрания

На фоне выхода новостей о выплатах акционерам (примерно за 2-3 недели до закрытия реестра) формируется спрос на акции: от небольшого до ажиотажного, особенно в ожидании высоких выплат. Возникает определенное количество заявок на покупку от инвесторов и спекулянтов, желающих попасть в реестр. Из-за повышенного спроса курс обычно растет.

2. Последний день покупки акций под дивиденды (Ex-Dividend Date)

Участники торговли во что бы то ни стало стремятся выкупить акции в последний день, когда еще можно получить право на дивиденд. Но с другой стороны те игроки, которые имеют на руках бумаги и желают зафиксировать прибыль на росте курса, выставляют заявки на продажу. Так что равновесие спроса и предложения примерно сохраняется.

3. День после Ex-Dividend Date

Но это им вряд ли удастся: желающих выкупить бумаги, не дающих право на текущий дивиденд, становится гораздо меньше. Предложение существенно превышает спрос. Поэтому курс резко падает, создавая ценовой разрыв — дивидендный гэп.

4. Дата закрытия реестра

После закрытия реестра спрос как правило остается таким же низким или падает еще больше, так как дивидендные выплаты уже не ожидаются. Предложение все еще остается высоким. Некоторые игроки покупают акции слишком поздно, не попадают в реестр и теряют интерес к ним – поэтому после закрытия реестра у не самых известных акций может наблюдаться падение объемов торгов.

Резюме по механизму

Падением курса рынок регулирует очевидную вещь: нельзя заработать без риска, купив и продав акцию по близкой цене и получив известные дивиденды. При покупке за два дня до отсечки, цена продажи следующего дня будет с учетом дивидендного гэпа, т.е. продавший акцию останется примерно в нуле. Разумеется, если курс акций начнет расти и разрыв закрываться, то не продавший акцию инвестор получит прибыль. Но закрытие разрыва требует времени.

Таким образом, дивидендный гэп просходит потому, что:

Можно ли заработать на гэпе

Торговля на гэпах достаточно сложна

Использовать их в трейдинге можно, но крайне осторожно. Тип торговой стратегии (консервативная, агрессивная) и целесообразность открытия позиции определяются исходя из типа гэпа

Советы по торговле сигналом гэп

Гэпы случаются не каждую неделю, но из них можно извлечь прибыль.

Для прибыльной торговли целесообразно определить тип гэпа.

- Обычные разрывы можно игнорировать, они проходят без серьезных последствий для ценового движения. Это сигнал о недостаточном интересе трейдеров к инструменту. Не рекомендуется использовать при внутридневной торговле.

- Гэпы на пробой (разрыв) – мощный торговый сигнал, особенно если на графиках просматриваются подтверждающие фигуры (полезно использовать Autochartist). Указывает на продолжение движения в заданном направлении.

- Разрыв ускорения сообщает о силе наметившейся тенденции и дальнейшем изменении цены с сохранением направления.

- Гэп излета однозначно говорит о развороте цены на фоне больших торговых объемов.

- Гэпы истощения и ускорения легко перепутать.

Гэпы стремятся к заполнению, но так случается не сразу и не каждый раз. Полезна онлайн-статистика по gap для валют (средние размеры, продолжительность, вероятность перекрытия).

Не рекомендовано делать ставку на закрытие разрыва при отсутствии серьезных подтверждений. После перекрытия всегда открываются возможности для входа в торги в направлении предыдущего тренда.

Важно распознать причины появления гэпов, соотносить их с другими данными на графиках, учитывать настрой рынка. И после взвешенного анализа принимать решение об открытии позиции

Часто гэпы провоцируют сильную рыночную панику без четкого тренда, движения цены хаотичные.

Полезно проверить стратегию с гэпами в демке, а не сразу приступать к реальному трейдингу.

Использование ценовых разрывов в торговой практике

Для торговли с использованием ценовых разрывов подходят следующие стратегии:

- свинг-трейдинг (позиции держатся от нескольких дней до двух недель);

- интрадей;

- скальпинг.

Расчет на появление утреннего гэпа

В 90 % гэпы, возникшие на открытии, перекрываются. Цена движется к пятничной отсечке. Ставку на утренние гэпы можно делать только при наличии возможности провести полноценный теханализ. При правильном подходе велики шансы заработать на ценовом в ходе перекрытия gap.

Стратегия торговли выглядит так:

- дожидаемся старта торгов;

- позволяем продавцам, поддавшимся панике, выйти из своих позиций (30–40 минут);

- дожидаемся сигнала в виде разворота;

- входим в противоположном гэпу направлении.

Ряд брокеров разрабатывают специальных советников, адаптированных для трейдинга на бирже с пятницы на понедельник.

https://youtube.com/watch?v=W-VY7-b3-lQ

Известные трейдеры об этом явлении

Ценовые разрывы интересуют не только обычных спекулянтов

Они уже довольно давно привлекли внимание известных трейдеров, авторов многочисленных трудов в области технического анализа

К примеру, Корнелиус Лука в своей работе «Применение технического анализа на мировом валютном рынке» делал предположение о том, что гэп является моделью продолжения тенденции.

Такого же мнения придерживался и Эрик Найман в своих книгах «Мастер-трейдинг. Секретные материалы» и «Малая энциклопедия трейдинга». Этот известный специалист в области технического анализа также утверждал, что ценовые разрывы ведут к продолжению тренда.

При этом, такие мнения отнюдь не вступают в противоречие с возможностью закрытия гэпа. Дело в том, что классики рассматривают обычно среднесрочные и даже долгосрочные тенденции. Для них закрытие – это не более чем коррекция.

Наконец, свое мнение о таких пробелах на графике высказывал Джек Швагер. Благодаря его работам мы сегодня выделяем все основные виды ценовых разрывов, приведенные в этой статье выше. Примерно такого же мнения придерживается и Джон Дж. Мерфи. В своей книге «Технический анализ фьючерсных рынков: теория и практика» он дает ту же классификацию.

На валютном

Теперь посмотрим на то же самое, только в разрезе валютной торговли. Стандартно гэпы можно увидеть только после выходных дней. Дело в том, что в отличие от фондового рынка, основные валютные пары и кроссы доступны круглосуточно. Соответственно, гэп на форекс возникает только между ценой закрытия пятницы и ценой открытия в понедельник.

Здесь есть важный нюанс – торговля начинается с открытия Веллингтона, доступ к котировкам которого не даёт практически ни один брокер. То есть первые 2 часа торговой недели как бы выпадают. Иногда разрыв может образоваться как раз из-за торговых действий на этой бирже, но чаще всего он образуется из-за разного рода событий и торги в Веллингтоне лишь усугубляют, увеличивают гэп разрыв.

Для того, чтобы понять, как откроется рынок и быть готовым, нужно следующее:

- Зайти на сайт сервиса с котировками и посмотреть, что происходит на рынке. Делать это нужно не за 5 минут до открытия торгов у своего брокера, а минимум за 30 минут, так как гэп на форекс просто так не возникает. У этого должна быть причина, например, важная новость в выходной день. Как вариант – военный конфликт, политические потрясения, высказывания Трампа. То есть эти пол часа затем можно потратить на то, чтобы выяснить причину, просмотреть новостные ленты.

- К моменту открытия торгов получится уже примерно понимать, какие цены будут в терминале. Тут могут быть различия – брокеры кто во что горазд, но расхождения обычно измеряются пунктами, а не десятками пунктов. Так что можно сделать примерный торговый план или же зафиксировать неожиданную прибыль/убыток. Если трейдер стоял в покупке и гэп произошёл вверх, при этом достаточно большой, то имеет смысл прикрыть такую покупку сразу на открытии. Сильные движения могут возникать буквально с первых минут, а нередко и с первых секунд сразу после открытия.

Причины возникновения ГЭП (GAP)

Отметим, что ГЭП — рыночное явление, встречающееся не только на Форексе. Причинами возникновения ценовых разрывов являются:

- Низкая ликвидность активов. О ликвидности, ее видах и особенностях наш портал подробно писал. Если актив обладает низкой ликвидностью, пользуется невысоким спросом, торгуется в небольшом объеме, то возникновение ГЭП, ценового разрыва, практически неизбежно.

Важно

Так как валюта является одним из наиболее ликвидных активов из всех возможных, то на графиках валютных пар ценовые разрывы между свечами — очень большая редкость. А вот на графиках, например, акций того или иного предприятия ГЭПы можно встретить в течение всей торговой недели.

- Фундаментальные факторы. Например, выборы президента или членов парламента одной из крупных стран, теракты, массовые протесты, стихийные бедствия, крупные техногенные аварии, важные заявления известных политиков и аналитиков. Все это влияет в том числе на курсы валют разных государств, стоимость акций и сырья, становится причиной ценовых разрывов на фондовых биржах.

- Технические неполадки. Да, бывает и такое. Причиной появления пауз между свечами может стать, например, поступление неполных котировок в торговый терминал. Это может случиться, например, из-за банальных проблем с интернетом у трейдера или ошибки брокера. В любом случае ГЭПы по техническим причинам не заслуживают особого внимания и серьезного влияния на график не оказывают.

Что такое гэп и почему он образуется

Гэп — это ценовой разрыв, образованный двумя свечами. Он может сформироваться на любом таймфрейме, но истинную силу имеет только на больших временных промежутках — от 4 часов. Для входа в позицию трейдеры предпочитают торговать дневные гэпы.

Причины появления гэпа:

- Изменение новостного фона

- Изменение ситуации на других рыночных площадках пока был закрыт наш рынок

- Дивидендный гэп

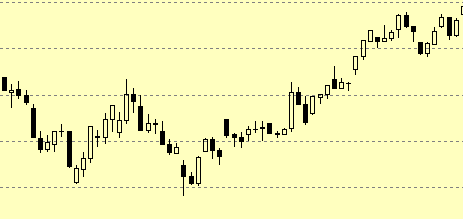

Истинный гэп должен отвечать нескольким параметрам. Рассмотрим на примере дневного графика.

- Открытие второй свечи должно располагаться вне тела первого дня

- Тени дней, между которыми возник гэп, могут пересекаться.

Как академики смотрят на гэп

Существует два противоположных теоретических постулата относительно гэпов:

- Гэп является подтверждением силы тренда. Приверженцы этой теории считают, что необходимо открывать позицию в направлении разрыва, так как рынок “подброшен” и дальше продолжит движение.

- Противоположное мнение гласит, что рынок всегда стремиться закрыть окна, и если на рынке образовался разрыв, нужно срочно открывать позицию в противоход.

К примеру, на рисунке ниже цена за короткий промежуток времени образовала несколько гэпов в области низких цен. Руководствуясь только постулатами, описанными выше, можно было оказаться несколько раз в проигрышной позиции.

Оба эти подхода имеют место быть, важно лишь научиться отличать разрыв истощения от разрыва ускорения. Об этом и поговорим далее

Виды биржевых гэпов

- Разрыв истощения — это разрыв на графике, который не подкрепляется направлением тренда.

- Разрыв ускорения — это ценовой гэп, образовавшийся в том же направлении, что и движение тренда.

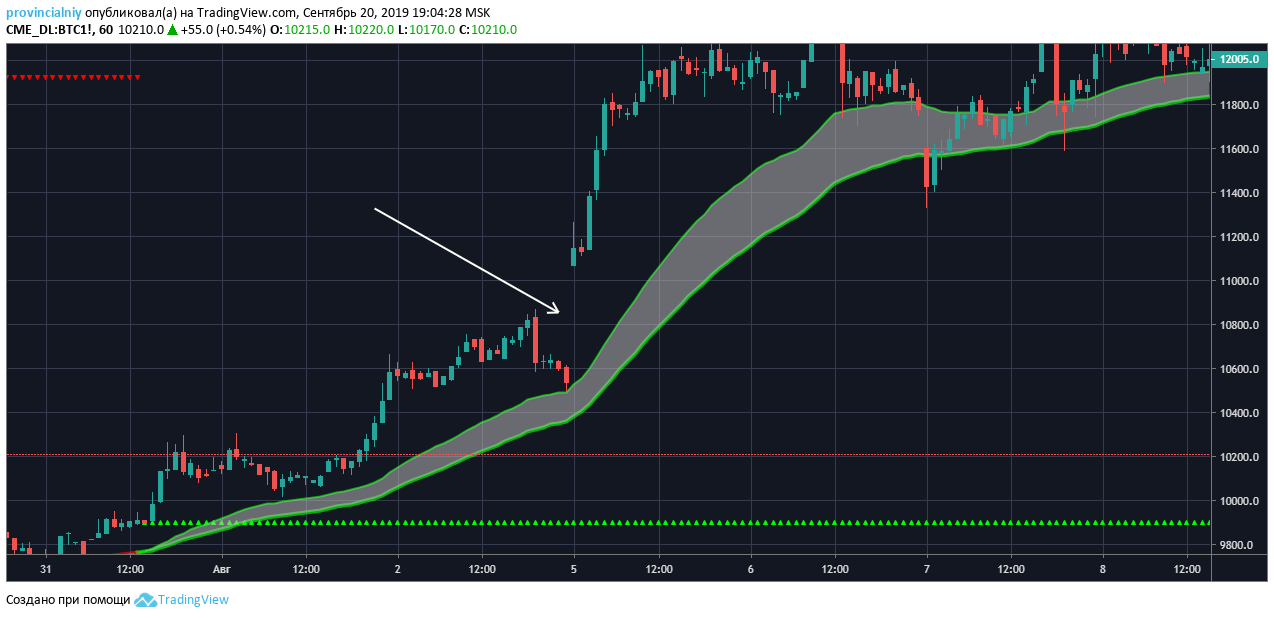

Для того, чтобы понять направление тренда, можно воспользоваться трендовыми индикаторами, например, MACD.

Рассмотрим подробнее, как это работает:

- Если разрыв вверх и MACD показывает силу быков, то это разрыв ускорения.

- Если разрыв вверх, но MACD показывает силу медведей, то это разрыв истощения.

- Если разрыв вниз, MACD показывает силу медведей, то это разрыв ускорения.

- Если разрыв вниз, а MACD на стороне быков, то это разрыв истощения.

Как образуется гэп на Форекс

На Форекс разрыв котировок возникает из-за того, что за выходные происходит накопление ордеров на покупку и продажу. Когда торговля возобновляется в ночь на понедельник, происходит обрушение ордеров, в результате чего формируется скачок.

Но каждый понедельник гэпа ждать не нужно. Он будет только тогда, когда быки или медведи получат преимущество. Например, было выставлено много ордеров на покупку, но при этом практически нет их на продажу. Тогда цена “прыгнет” вверх, превысив значение, которое было в пятницу при закрытии рынка.

Разрывы на графике стремятся к закрытию, но это происходит не всегда. Если в пятницу произошло закрытие на одной ценовой отметке, а утром в понедельник на графике виден промежуток, то цена постарается вернуться к тому уровню, который был в пятницу. После перекрытия гэпа тренд может пойти в любом направлении.

Но иногда разрыв не закрывается, цена продолжает движение. Так случается, если тренд сильный, происходят события в экономике или в политической сфере или оказали влияние фундаментальные факторы.

Образование разрыва на фондовом рынке

На разрывы графика появляются, когда происходит открытие торгов. Например, такую ситуацию могут наблюдать трейдеры, торгующие акциями на Московской бирже. Площадка закрывается вечером, но в других частях света продолжается работа. Когда ночью закроются американские биржи, откроются азиатские. Поэтому, когда Московская биржа снова начнет работать, котировки могут сильно измениться, что и приводит к гэпу.

Аналогичная ситуация возникает при закрытии реестра акций. Это приводит к уменьшению их стоимости, из-за чего возникает дивидендный гэп.

Образование на валютном рынке

Торговцев на Форекс, которые только начинают работать, интересует гэп, что это такое и как его торговать. На Forex появление ценового разрыва можно объяснить тем, что возникает разница котировок в момент закрытия рынка и его открытия. Но это взгляд на ситуацию с технической точки зрения.

А с фундаментальной гэп объясняется тем, что трейдеры резко меняют свое настроение. Цена актива, которая была зафиксирована в момент закрытия рынка, их не интересует. Поэтому при открытии свеча формируется по другой цене, которая является, по мнению участников, наиболее точно отражающей текущую ситуацию.

Недельный гэп на Форекс встречается чаще всего, он возникает утром в понедельник, когда начинается тихоокеанская сессия. Он обычно виден на таймфреймах с М1 по Н4.

Но на Форекс, кроме недельного, может быть и внутридневной гэп. Он формируется редко, когда происходят чрезвычайные ситуации или озвучиваются экономические новости, которых никто не ждал.

Инвесторы мгновенно реагируют на события, оценивают их влияние и начинают отправлять заявки на покупку или продажу валюты по новым ценам, которые намного выше или ниже текущих.

Пример стратегии сайта «ГЭП»:

Что такое GAP

ГЭП – это небольшой разрыв между котировками. Именно так gap переводится с английского языка – разрыв или пробел. На графике показан в виде пустого места между предыдущей и новой свечой. Пробел образуется в результате резкого изменения стоимости в одну из сторон.

Профессиональные трейдеры, рассказывая о том, что такое GAP, дают 4 варианта этого разрыва. Каждый из них расшифровывается по-разному и имеет свои особенности. Поэтому, чтобы увеличить вероятность получения прибыли в трейдинге, нужно научиться правильно их отличать.

ГЭП прорыв или Breakaway gap

Этот тип разрыва появляется в том случае, если на финансовом рынке происходит большой объем торгов, когда стоимость актива заходит за пределы перегруженности рынка.

Правила входа. Чтобы прибыльно вести торговлю сигналом такого ГЭП, необходимо правильно провести анализ. В первую очередь следят за объемами. Если они все также большие после появления разрыва, то вероятность его заполнения маловероятна. Но если последняя цена отошла от предыдущей цены на низком уровне, то есть шанс, что ГЭП будет перекрыт.

Общий ГЭП

По-английски эта аббревиатура пишется Common gap. Этот ГЭП в трейдинге имеет множество значений – разрыв области, разрыв зазора, временный разрыв. Возникает общий пробел в тех случаях, когда на рынке ведутся активные торги между уровнями поддержки и сопротивления. При этом цена в такие моменты чаще всего движется внутри какого-то канала, то есть нет хорошо заметного тренда ни вверх, ни вниз. Цена колеблется внутри диапазона. На рынке Форекс общий разрыв может появиться и при больших объемах.

Правила входа. Чаще всего цена стремиться закрыть промежуток – идет либо вверх, либо вниз. Если разрыв закрылся, то дальше анализировать график станет сложно, так как цена будет вести себя непредсказуемо.

Exhaustion gap – ГЭП на излет

ГЭП на излет или по-другому разрыв истощения. Чаще всего является сигналом о конце тренда. В этом случае пробел появляется из-за быстрого и прямого уменьшения или увеличения цены актива.

Правила входа. Если зазор появился на самой вершине тренда при больших объемах, то вероятность затухания движения цены в изначальном направлении крайне высока. Скорее всего, котировки актива двинутся в противоположную сторону. Но при этом следует учитывать, что этот сигнал не является 100%-ной гарантией смены тренда и что нужно открывать сделку в другую сторону. Цена может просто уйти во флэт между какими-либо уровнями, то есть торговля по этому активу становится малоактивной.

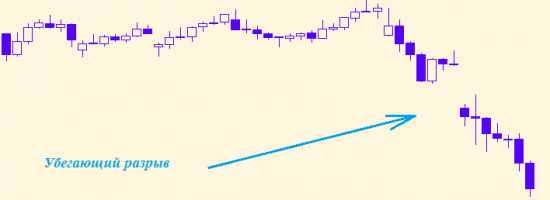

Continuation gap или убегающий ГЭП

Этот тип сигнала нельзя встретить в боковом движении цены или в конце тренда. Он появляется посередине быстро продвигающегося актива вверх или вниз. Убегающий ГЭП обычно не закрывается графиком, а так и остается открытым.

Правила входа. Continuation gap отлично подходит для выявления середины тренда. Можно чуть ли не точно узнать на какое количество пунктов котировки еще поднимутся или снизятся.

Рекомендуем надежных брокеров:

| Брокерская контора | Мин. депозит | Мин. ставка | Бонус | Демо-счет | Лицензия |

| 10$ | 1$ | До 100% | Да | ЦРОФР | |

| 100$ | 5$ | До 150% | Да | ЦРОФР | |

| 5$ | 1$ | До 110% | Да | ЦРОФР | |

| 9$ | 1$ | До 60% | Да | ЦРОФР | |

| 200$ | 24$ | До 100% | Да | IFSC |

Незакрытые гэпы

Незакрытый гэп – это гэп, который формируется и остается открытым более одной недели. Другими словами, рынку требуется более пяти торговых дней, чтобы закрыть данный гэп. Это могут быть недельные, месячные или даже годовые гэпы.

Имейте в виду, что годовые гэпы более значительные, чем месячные, также и месячные гэпы более значительные, чем недельные.

Давайте посмотрим на пример незакрытого гэпа:

На графике выше сформировал месячный гэп почти в 50 пунктов. Рынку потребовалось 11 торговых дней, чтобы его закрыть. Как только гэп был закрыт, цена продолжила свое агрессивное снижение в сторону гэпа.

Вот еще один пример незакрытого недельного гэпа:

Этот гэп в 60 пунктов образовался в начале новой недели. Гэп оставался незакрытым в течение 50 дней. Как только рынок закрыл гэп, рынок продолжил свой рост.

Как можно торговать по незакрытому гэпу?

Мы можем установить лимитный ордер на покупку или продажу по первоначальной цене гэп, чтобы войти в рынок после закрытия гэпа.

Две описанные выше торговые установки хорошо сработали по трем причинам:

- Рынок находился в сильном тренде до формирования гэпа.

- Оба гэпа оставались незакрытыми более пяти торговых дней.

- При 50 и 60 пунктах данные гэпы были очевидны для всех участников рынка.

Это приводит нас к важному выводу о торговле по незакрытым гэп. Они могут быть чрезвычайно прибыльными и обеспечивать точные уровни для входа в рынок

Что такое гэп в трейдинге: основные причины

Чаще всего гэпы наблюдаются после выходных, так как многие операции в субботы и воскресенья не проводятся

Правда, тут важно помнить, что не все рынки по всему миру работают синхронно: на Ближнем Востоке пятница – нерабочий день, а воскресенье, наоборот, рабочий

Даже пока брокеры не работают, могут публиковаться различные новости, которые при возобновлении торгов утром в понедельник толкнут цену закрытия пятницы резко вниз или вверх. Мы же видим только те котировки, которые появятся на графике после открытия рынка. При этом крупные банки могут совершать обмен валют и на выходных – для этого брокер им не нужен.Хотя рынок Форекс в субботу и воскресенье не работает, это не значит, что на выходных никто в мире не меняет валюту.

Посреди рабочей недели такое тоже бывает, но реже, и, как правило, на фоне исключительных событий: резкого повышения или понижения ключевой ставки, теракта или начала войны. Тогда баланс спроса и предложения изменяется очень резко. Иногда это явление называют даже не гэпом, а проскальзыванием – цена как будто резко проскальзывает некоторые участки, на которых может быть затруднительно открывать и закрывать сделки

Причем важно понимать, что брокеры к появлению гэпов на графике непричастны, вопреки мнению некоторых трейдеров

Если смотреть корелляцию частоты возниковения гэпов не со временем, а с типом рынка, то можно говорить о следующей взаимозависимости: гэп наблюдается тем чаще, чем менее ликвиден инструмент, о торговле которым идет речь. К примеру, разрывы почти не проиходят при торговле основными мировыми валютами. Тут гэпы если и случаются, то на экзотических парах.

Часто гэп в трейдинге представляется не столько следствием сильной торговой тенденции, сколько сигналом, подтверждающим ее. Например, если открытие нового торгового периода произошло существенно ниже закрытия предыдущего, это может указывать на тенденцию к снижению котировок.

Как заработать на дивидендном гэпе

Есть несколько способов.

Первый — купить акции заранее: сразу после объявления дивидендов или даже до этого момента. Перестоять все это время, так как цена скорей всего будет расти. Ровно за два дня до закрытия реестра продать акции, чтобы не попасть в дивидендный гэп. Конечно, вы можете не досчитаться выплаты дивидендов. Но гэп, как правило, составляет по размеру как раз те самые дивидендные выплаты. Зато получите прибыль на разнице курсов. А налог придется платить и там, и там одинаковый.

Второй способ — просто перестоять, переждать дивидендный гэп. Вы получите деньги на брокерский счет и у вас останутся ваши акции. Дивиденды можно реинвестировать, снять или просто оставить до лучших времен.

Третий вариант — попробовать докупить акции в день формирования дивидендного гэпа с расчетом на то, что гэп закроется, и вы получите прибыль. Это достаточно рискованный вариант. Дивидендный гэп может закрываться достаточно долгое время, поэтому здесь вся ответственность лежит на вас. Под «закрытием» в данном случае понимается полная ликвидация разрыва между двумя свечами на графике, которые его образовали, посредством следующих свечей.

Четвертый вариант — закупиться заранее и получить дивиденды, а за день до закрытия реестра под дивиденды продавать вместе со всеми. Так вы получаете и прибыль на разнице курсов, и выплаты. Но надо учитывать, что продать вы можете и относительно невыгодно.

В любом случае как себя вести перед дивидендным гэпом, решать вам. Если предпочитаете быть долгосрочным инвестором, то вы, вероятно, просто получите выплаты и не будете об этом задумываться. Если же вы трейдер, придется принимать решение по ситуации.

Вообще дивидендный гэп — это про снижение стоимости. А раз так, и мы знаем точно, когда он произойдет, то многие могут задаться таким вопросом: получается, стоит встать в шорт? Ответ: это может быть не лучшая идея, и вот почему.

Метод торговли

Методов торговли также существует несколько.

1. Войти в сделку на перекрытие ГЭПа сразу же после его формирования

Как вы поняли из выше сказанного, первый вариант открытия сделки является наиболее рискованным. Да, раньше многие так и торговали, даже я так торговал и были хорошие результаты, но с последствием времени, когда об этом инструменте начали узнавать массы, он перестал хорошо работать. Поэтому я рекомендую торговать по варианту 1 только без кредитного плеча и на свободные деньги, а также следует быть готовым к усреднению позиции. Далее я приведу 2 примера. В одном из них метод номер 1 был бы очень верным, во тором – не очень.

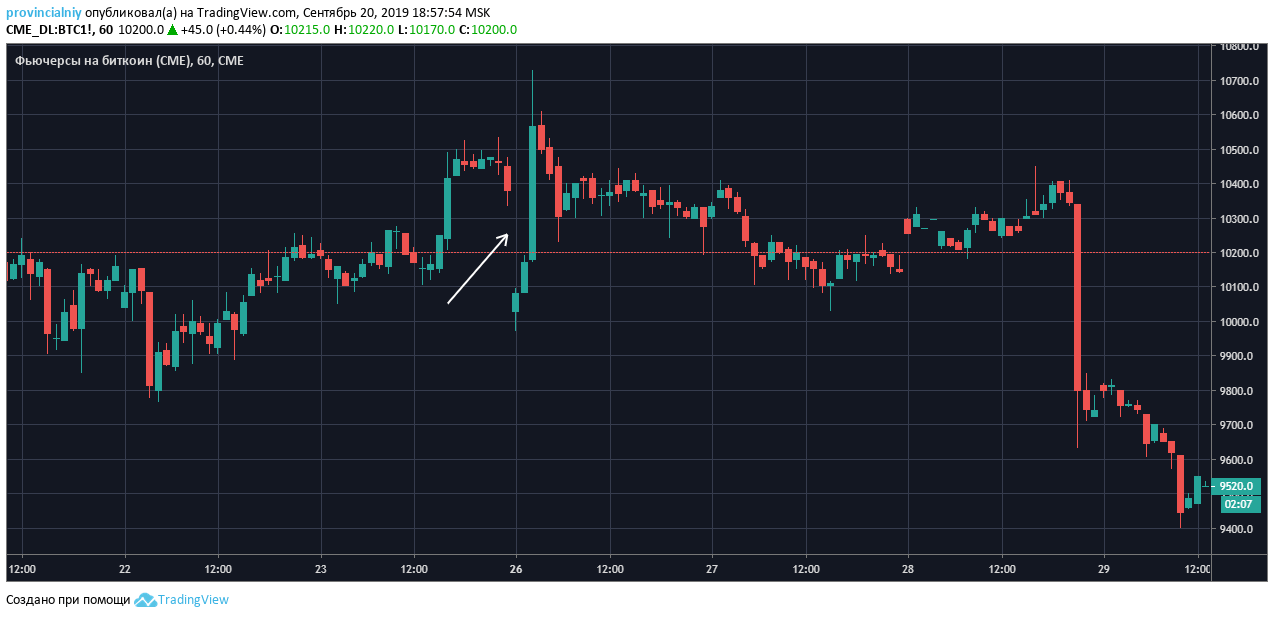

Это хороший пример входа в сделку сразу же после формирования ГЭПа, здесь действительно нельзя было медлить.

Но есть и обратная сторона медали. Вот плохой пример торговли по данному принципу. Да, ГЭП в итоге был полностью перекрыт, но вы представляете, что было бы с вашим депозитам если бы вы держали позицию с кредитным плечом? Вот и я представляю, на криптовалютной биржи вы бы 100% получили ликвидацию вашей позиции и полное разорение кошелька.

Тут все немного сложнее для новичков, но довольно просто для уже опытных трейдеров. Суть заключается в том, что мы не входим в сделку сразу же после формирования ГЭПа, а сначала пытаемся узнать причины его возникновения, общий тренд и ближайшие зоны поддержки и сопротивления. Давайте схематично, более подробно разберем, о чем это я.

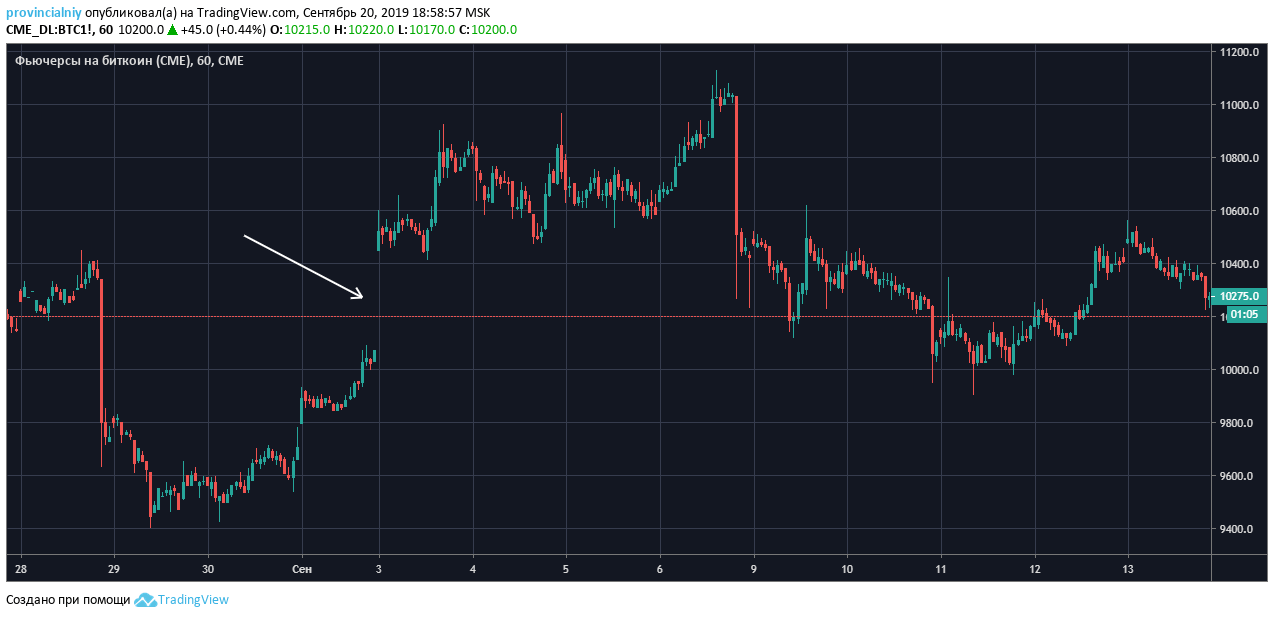

Например, давайте рассмотрим данный торговый случай

Первое, на что мы обращаем внимание, это на причину возникновения ГЭПа. Тут все просто: были выходные, рынок не стоял, данная биржа не работала, поэтому образовался ГЭП

Далее, на что мы обращаем внимание, какой это ГЭП. Данный ГЭП является медвежьим, а по индикаторам и в целом движению цены на более крупных ТФ, мы явно видим что у нас на рынке присутствует сильный бычий тренд, в связи с чем явных признаков входить в сделку на понижение прямо сейчас нет, высок шанс поймать стоп-лосс. Поэтому мы делаем вывод, что мы пока будет держаться в стороне.

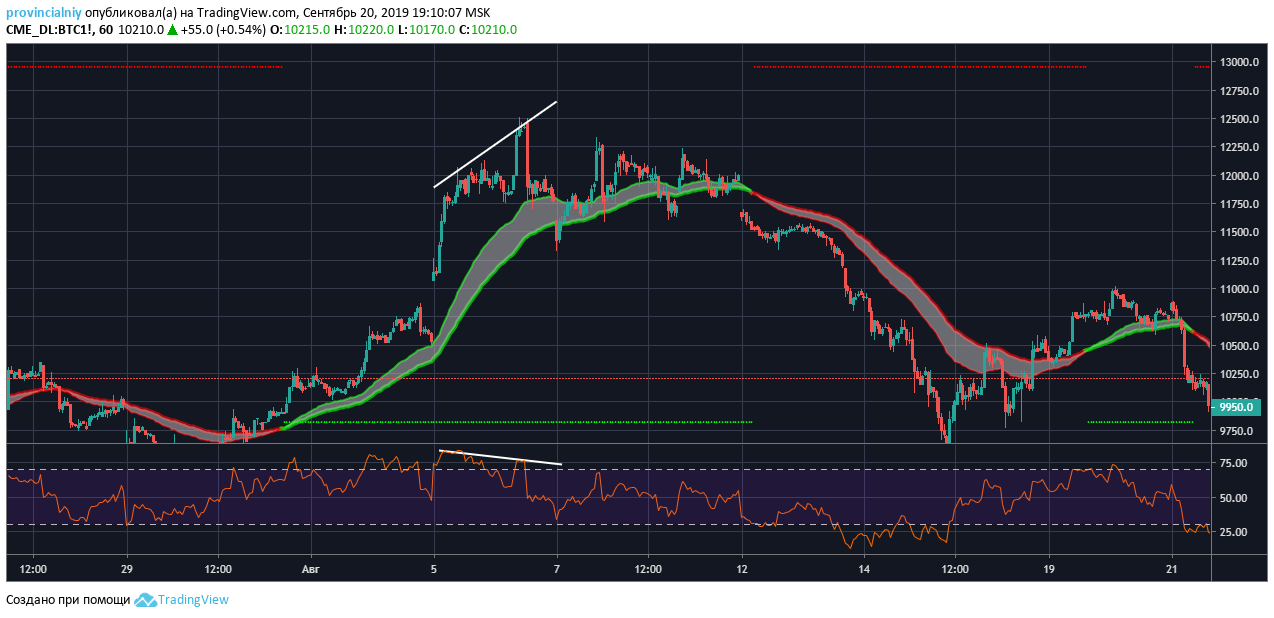

Далее мы продолжаем следить за графиком и ждем каких-то слабостей рынка. Наиболее распространенным поведением в данной ситуации будет является дивергенция, что мы и видим.

И теперь, в такой ситуации мы очень хорошо можем предположить снижение. Во-первых, у нас есть не перекрытый ГЭП снизу, во-вторых у нас образовалась дивергенция на снижение. Мы входим в сделку на понижение в момент формации дивергенции и выставляем тейк-профит на перекрытие ГЭПа, то есть на его нижней грани.

Такой метод торговли является наиболее эффективным и менее рискованным.

3 Использовать ГЭП просто как точку фиксации прибыли

Данный торговый метод является дополнением к уже имеющимся стратегиям. Метод является очень простым: увидели ГЭП, отметили данный участок на графике, появился вход в сделку в сторону перекрытия ГЭПа, вошли и выставили тейк профит на закрытие ГЭПа. Вариант очень похож на номер 2, за исключением того, что он подразумевает наличие уже готовой торговой стратегии, в варианте номер 2 в ней нет необходимости. К данному торговому варианту к сожалению не смогу приложить картинку.

Шорт дивидендного гэпа

Шорт предполагает, что вы возьмете акции у кого-то и продадите. Брать кроме как у брокера не у кого. Но откуда ему-то взять акции? Брокер возьмет у клиента, у которого они есть на руках. Этот инвестор держит акции под дивиденды.

Итак, вы получили акции. Теперь вы их продаете перед дивидендным гэпом. Покупателем выступает человек, который хочет получить дивиденды. Таким образом, что получается? Вы взяли в долг у брокера акции, которые принадлежали одному инвестору, и продали их потом второму. Оба этих инвестора рассчитывают получить дивиденды. Но как это сделать? Акции-то одни и те же.

А вот тут и ответ, почему нельзя шортить гэп. Итак, наступил день X. В акциях сформировался дивидендный гэп. Вы откупили их обратно. Второй инвестор получил свои дивиденды. Но как получить первому? Ведь акции числились за вторым на момент закрытия реестра. А очень даже просто — за ваш счет. Брокер автоматически удержит с вас размер дивиденда и налога в придачу, перечислив их на счет первого инвестора. А с вас за все эти сделки еще и удержит комиссию, правда небольшую. В итоге вы окажетесь в минусе.

Короче говоря: дивидендный гэп шортить не следует. Разве что вы хотите получить убыток и убедиться на собственной шкуре, как оно работает.

Юрий Швец, доцент Финуниверситета:

— Во-первых, дивидендный гэп может быть использован для торговли и инвестирования, если учитывать дивидендную политику компании, финансовую отчетность и перспективы роста. Во-вторых, дивидендный гэп обычно закрывается, когда акции возвращаются к прежнему курсу, до падения. Однако это может быть рискованно, так как гэп может закрываться долго или вообще не закрываться. В третьих, дивидендный гэп может быть разным по глубине в зависимости от внешних факторов, таких как состояние экономики, ситуация в отрасли, финансовая отчетность и перспективы компании. В четвертых, дивидендного гэпа можно избежать, если продать акции до даты отсечки или держать их до закрытия гэпа.

Кстати, а любой ли гэп на графике является дивидендным?

Заключение

Хотелось бы напомнить об отказе в торговле с кредитным плечом во время формирования ГЭПов – это очень опасно! Также следует запомнить, что не все ГЭПы перекрываются сразу же, порой им нужно длительное время.

У меня у самого был положительный опыт торговли по ГЭПам, но также был и негативный:

- Положительный: я сделал около 15% прироста к депозиту буквально за несколько недель с использованием метода номер 2 и 3, в зависимости от ситуации.

- Негативный: я продал все свои BTC по курсу 3800 и так и остался ждать перекрытие ГЭПа, которого в итоге не произошло

Не повторяйте моих ошибок, не будьте слишком самоуверенны и все поддавайте сомнению!

На этом у меня все, всем удачи и успешных торгов! До скорых встреч!