Как работает хедж фонд

В любом хедж фонде есть инвесторы, активы которых формируют инвестиционный капитал, и частное или юридическое лицо, которое берет его в управление — главный партнер (управляющий).

За свои услуги последний получает вознаграждение, размер и формула расчета которого устанавливается непосредственно договором, заключенным с инвесторами.

️

Четких рамок при этом не существует. Это может быть и 1–2% от изначальной стоимости инвестиционных активов так и 15–20% от полученной в итоге прибыли.

Также часто встречается практика взимания сразу нескольких видов комиссионных, например — плата за управление активами и доля от дохода.

После получения средств инвесторов управляющий хедж-фонда может самостоятельно выбирать в какие активы вкладывать (акции, валюты, облигации, недвижимость, деривативы и т. п.) и какие инструменты при этом использовать (прямая покупка/продажа, фьючерсы, маржинальная торговля и т. д.).

Для того, чтобы лучше разобраться в работе таких учреждений, рассмотрим пример деятельности вымышленного хедж фонда Invest2020 в течение 12 месяцев.

Итак, начнем с того, что по условиям операционного соглашения управляющий партнер может инвестировать во все, что пожелает, и ему полагается 20% комиссионных от 90% годовой прибыли фонда. Оставшиеся 10% дохода распределяются исключительно между инвесторами — эти средства являются пороговой доходностью, которую управляющий должен превысить, прежде чем начать зарабатывать свою комиссию.

Предположим, что в начале года в Invest2020 вложились 15 инвесторов — по $20 млн каждый. Итого, сумма активов хедж фонда составила $300 млн. После подписания договора со всеми участниками и перевода их средств на счет фонда, управляющий начал поиск привлекательных инвестиционных возможностей.

Допустим, было найдено два подходящих для хеджирования варианта — покупка акций перспективной IT-компании и открытие короткой сделки (шорт) по валюте какой-то страны, пребывающей на грани дефолта. Брокеру фонда было поручено вложить в каждую из сделок по $150 млн.

В итоге через год обе сделки оказались успешными. Акции стартапа подорожали на 40%. А шорт по валюте таки объявившей дефолт страны принес 80% прибыли. Обе сделки были закрыты, в результате чего было получено $210 млн по первой и $270 млн по второй. Итого, капитал фонда вырос до $480 млн, из которых чистая прибыль составила:

480 – 300 = 180 млн ($)

По условиям договора 10% ($18 млн) этой суммы причитается инвесторам. Из оставшихся 90% ($162 млн) вычитается комиссия управляющему — 20%:

162 * 0,2 = 32,4 млн ($)

После этого оставшиеся $129,6 млн (80%) распределяются между инвесторами. В результате годовой деятельности хедж-фонда Invest2020 они суммарно заработали:

18 + 129,6 = 147,6 млн ($)

Каждый из инвесторов получил прибыль $9,84 млн (147,6/15), что составило почти 50% от изначально вложенной суммы (от $20 млн).

Руководство по относительной эффективности фонда

Чтобы облегчить инвестору поиск высококачественных фондов, которые не только соответствуют требованиям по первоначальной доходности и рискам, но и соответствуют руководящим принципам конкретной стратегии, следующим шагом является установление набора относительных руководящих принципов. Относительные показатели эффективности всегда должны основываться на определенных категориях или стратегиях. Например, было бы несправедливо сравнивать глобальный макро-фонд с заемными средствами с нейтральным рынком, длинным / коротким фондом акций .

Чтобы установить руководящие принципы для конкретной стратегии, инвестор может использовать пакет аналитического программного обеспечения (например, Morningstar), чтобы сначала определить совокупность фондов, использующих аналогичные стратегии. Затем коллегиальный анализ покажет множество статистических данных, разбитых на квартили или децили для этой вселенной.

Порог для каждого руководства может быть результатом для каждого показателя, который соответствует или превышает 50-й процентиль. Инвестор может ослабить руководящие принципы, используя 60-й процентиль, или ужесточить нормативы, используя 40-й процентиль. Использование 50-го процентиля для всех показателей обычно отфильтровывает все, кроме нескольких хедж-фондов, для дополнительного рассмотрения. Кроме того, создание руководящих принципов таким образом позволяет гибко корректировать руководящие принципы, поскольку экономическая среда может повлиять на абсолютную доходность некоторых стратегий.

Некоторые сторонники хедж-фондов используют следующие факторы:

- Пятилетняя годовая доходность

- Среднеквадратичное отклонение

- Стандартное отклонение прокатки

- Месяцы до восстановления / максимальной просадки

- Нижнее отклонение

Эти рекомендации помогут устранить многие фонды во вселенной и определить работоспособное количество фондов для дальнейшего анализа.

Как работают и зарабатывают хедж фонды?

Во всем мире работает такое бесчисленное количество хедж фондов, что, имея кругленькую сумму, грех не воспользоваться возможностью вложить ее в какой-то новаторский проект, чтобы получить впечатляющую прибыль.

Ведь именно в высокой прибыли, сопряженной с большими рисками, и заключается особенность хеджирования.

В чем особенность работы хедж фонда?

Деятельность хедж фонда существенно отличается от других финансовых институтов, прежде всего тем, что управляющая компания практически не ограничена в выборе торговых стратегий, объектов для инвестирования и способов управления.

Конечно, есть законодательство и государственные комитеты, но чаще всего эти финструктуры не испытывают давления ни со стороны государства, ни со стороны рынка.

Более того, часто именно они и формируют рынок.

Имея широкую свободу действий, первичный брокер может заключать такие рискованные торговые сделки и вливать такие огромные суммы, что, например, кривая валютного рынка может изменить свое направление.

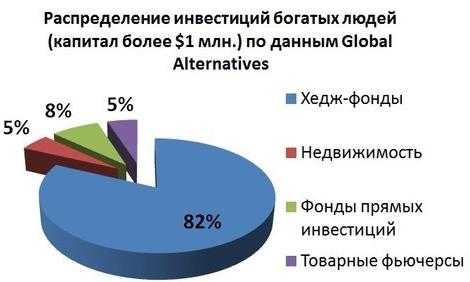

Это хорошо понимают богатейшие люди планеты, выбирая именно хеджирование для вложения средств.

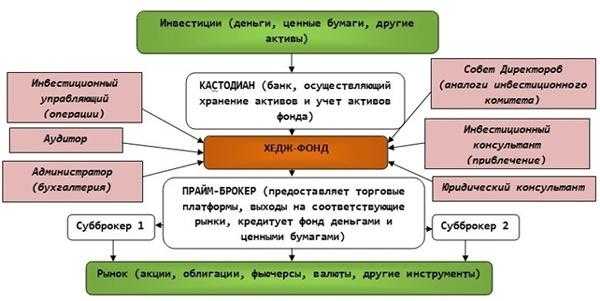

Если изобразить особенности работы финструктуры в виде схемы, то получим приблизительно такую картинку:

Подробное пояснение, что такое хедж фонды и хеджирование, приведено в видео:

https://youtube.com/watch?v=jHFE-Pg9DTg

Характеристика деятельности вымышленного хедж фонда

Чтобы лучше понять, о чем мы говорим, обратимся к вымышленному примеру.

Допустим, какой-то известный финансист Иван Иванов решил основать фонд под названием «Инвестиционная компания будущего».

Благодаря своей безупречной репутации и дару убеждения ему удалось привлечь к работе 10 надежных инвесторов, каждый из которых вложил по 5 млн. долларов.

Теперь Иван Иванов располагает капиталом в 50 млн. долларов.

С каждым из инвесторов он заключает договор, согласно которому он неограничен в инструментах, может выбирать любые торговые стратегии и объекты для инвестирования, а его вознаграждение в ходе успешных операций составит 20% от дохода, если сумма дохода – свыше 10% от первоначальной суммы.

Иван Иванов занимается тем, что ищет выгодные объекты для капиталовложений.

Как только он находит такой объект, сигнализирует первичному брокеру, чтобы тот совершал сделку.

Допустим, за год «Инвестиционная компания будущего» сумела заработать 50% прибыли, то есть 25 млн. долларов.

Первые 10% от этой суммы (2 500 000 долларов) принадлежат инвесторам.

Остальные 40% (22 500 000 долларов) делятся так:

- 20% (4 500 000 долларов) – вознаграждение Ивана Иванова, который выбрал правильные объекты для инвестирования и толковые торговые стратегии, которые принесли прибыль;

- 80% (18 000 000 долларов) – прибыль инвесторов, поскольку их было 10 и вложили они одинаковую сумму, то каждый из них получит по 1 800 000 долларов прибыли + 250 тыс. долларов (первые 10% от прибыли, на которые не может рассчитывать управляющий).

Как видите, понимая, что такое хедж фонд, можно зарабатывать приличные деньги не только как вкладчик, но и как управляющий.

Конечно, для этого нужно много учиться и обладать приличной суммой для инвестирования.

Как создать хедж фонд

Как создать хедж фонд:

- Определиться со страной регистрации.

- Найти регистратора (как вариант — консалтинговая компания).

- Выбрать управляющую компанию или создать собственную.

- Заключить договор с банком-гарантом.

- Нанять юриста и брокера.

- Привлечь инвесторов.

Далее мы рассмотрим каждый этап подробно со всеми нюансами.

Прежде чем приступить к созданию хедж фонда, нужно определиться со страной его регистрации.

️

Если нужен минимум внимания регуляторов, упрощенный процесс оформления и экономия на содержании фонда, выбирают государства из зоны офшора, например — Багамские, Виргинские или Каймановы острова.

А вот если к создаваемому хедж-фонду нужно будет привлечь внимание крупных инвесторов, лучше все же обойтись более сложными в плане регистрации, но все же повышающими уровень доверия вариантами — США, Великобритания или страны Евросоюза

Определившись с локацией регистрации хедж-фонда, можно переходить непосредственно к этапам его создания:

- Найти регистратора, который имеет опыт оформления инвестиционных фондов в пределах рассматриваемой юрисдикции. Лучше всего, если это будет местная консалтинговая компания, которая поможет собрать начальный пакет документов, подать необходимые заявления и довести весь процесс оформления хедж фонда до конца.

- Выбрать управляющую компанию (менеджера) или создать свою собственную. Второй вариант более сложный, так как потребуется сбор дополнительных документов, получение лицензии, найм специалистов и т. д. К тому же это выльется в дополнительные затраты. Проще, конечно же, нанять уже существующую компанию, но стоит учесть, что ей постоянно придется платить определенный процент от прибыли вашего хедж фонда. К тому же при выборе стороннего управляющего нужно убедиться в его умении работать с инвестициями по стратегиям, которые будут применяться вашим фондом.

- Заключить договор с банком, который будет выступать в качестве гаранта (кастодиана). Если это будет крупное и достаточно известное финансовое учреждение, доверие инвесторов к вашему хедж фонду вырастет.

- Нанять высококвалифицированного юриста, разбирающегося в правовых аспектах юрисдикций, в которых хедж фонд зарегистрирован и в которых будет обслуживать клиентов.

- Найти и нанять брокера, который имеет право вести деятельность на всех необходимых вашему фонду видах рынков (ценных бумаг, валют, недвижимости и т. п.). Проверить его репутацию и, главное, наличие лицензий с помощью вашего юриста.

- Привлечь первых инвесторов, поскольку без них создание хедж фонда не имеет смысла. В идеале обзавестись списком людей и учреждений, готовых доверить вам в управление свои деньги, стоит еще на этапе подготовки и планирования. Но если заранее этого сделано не было, стоит нанять маркетологов и прочих специалистов, которые смогут разрекламировать новый хедж фонд и найти тех, кто решится воспользоваться его услугами.

Когда все законодательные нормы юрисдикции регистрации фонда будут соблюдены и вся необходимая для его функционирования структура будет построена, можно приступать к заключению договоров с инвесторами и затем поиску первых потенциально прибыльных активов для открытия сделок, не забывая при этом о хеджировании рисков.

Стоит ли игра свеч

В 2008 году Уоррен Баффетт заключил пари на $1 млн с компанией Protégé Partners, управляющей портфелем из 5 хедж-фондов. Её основатель Дж. Террант и глава Т. Сайдес в 2018 году признали поражение и отдали все проигранные деньги на благотворительность. S&P 500 вырос за 10 лет на 80%, а фонды активного управления – на 22%. Правда, стоит заметить, что рынок в это время феноменально рос после кризиса, а хедж-фонды показывают себя лучше индекса на падающем рынке. Если Баффетт доживет до следующего глобального кризиса и заключит новое пари, он с большой вероятностью проиграет.

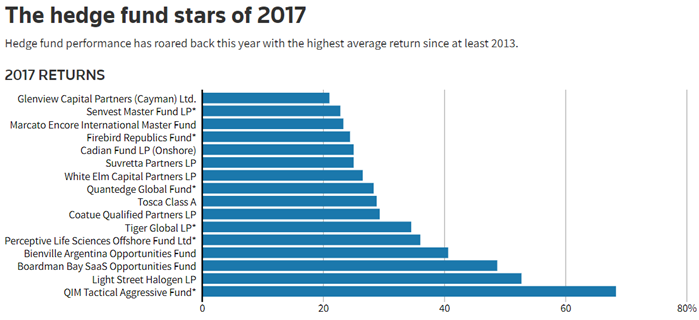

Среди фондов есть звезды по доходности, но они являются скорее исключением:

Само по себе хеджирование не ставит целью извлечение сверхприбылей. Главная задача – защитить цену товара или курс валюты от волатильности. Средняя чистая доходность хедж-фондов за последние 20 лет составила около 4–6% годовых. Для сравнения, ETF могут дать от 6 до 12%. Вспомним также об ограничениях для частных инвесторов, которые существуют в хедж-фондах. Да и плата за управление в ETF существенно ниже. Так, индексные ETF берут в среднем 0,36% за управление, а фонд Vanguard Equity Income – 0,26%. Хедж-фонды обычно взимают около 2% плюс 15–20% от прироста активов.

Преимущества хедж-фондов:

- могут зарабатывать не только на растущем, но и на падающем рынке;

- широкий набор инструментов инвестирования: акции, облигации, валюта, фьючерсы, опционы и др.;

- свобода управляющих в выборе стратегии, что потенциально увеличивает доходность;

- способны сглаживать последствия кризисов и рецессий, уменьшая просадку по сравнению с индексом.

Недостатки:

- относительно высокие торговые риски, в том числе связанные с использованием кредитного плеча;

- недоступность для неквалифицированных инвесторов;

- высокий порог входа;

- на стадии растущего рынка в среднем проигрывают индексам в доходности;

- негативный шлейф от резонансных финансовых пирамид;

- войти можно лишь на стадии формирования;

- свою долю допустимо продать только внутри фонда.

Учитывая роль хедж-фондов в глобальном кризисе 2008 года, сегодня они утратили свою прежнюю функцию. Особый резонанс получила история с фондом Мэдоффа, получившего в 2010-м 150 лет тюремного заключения за организацию финансовой пирамиды. Наилучшие результаты приносят «фонды одного управляющего» типа Баффета и Сороса, которые уже находятся в преклонном возрасте. Однако до сих пор не менее 10 000 фондов по всему миру находят своих клиентов. Сегодня истекает время т. н. нерегулируемых фондов: увеличивается степень прозрачности, контроля со стороны регуляторов. Инвестиции в современный хедж-фонд чаще всего проводятся через банковский счет. Неторговые риски при этом снижаются, так как счет принадлежит инвестору и контролируется им.

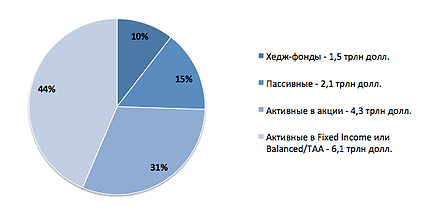

Доля хедж-фондов на глобальном рынке инвестирования составляет около 10%. Отток средств из них – около $100 млрд в год, а удельный вес постепенно сокращается. Внутри фондов доля средств институциональных инвесторов (банки, пенсионные фонды и др.) еще в 2007 году превысила пай частных лиц. Это – рынок крупных игроков, и его консолидация продолжается.

Среди инвесторов бытуют два заблуждения:

- Хедж-фонды призваны избавлять своих участников от рисков. Правда в том, что даже с таким широким набором спекулятивных инструментов нельзя полностью снять инвестиционные риски. Перед хедж-фондами на самом деле и не стоит такой задачи. Цель – оптимизировать соотношение риск–доходность. Другими словами, это не защита от рисков, а управление ими.

- Другая крайность: хедж-фонды несут в себе чрезмерный риск потери капитала. Многие их стратегии действительно используют агрессивные инструменты. Однако это не говорит о безответственности управляющих, нацеленных на получение комиссии независимо от прибыли своих клиентов. Большинство фондов ориентировано не на максимальную доходность, а на защиту средств участников от рыночной волатильности и инфляции. В конце концов, клиент всегда может выбрать консервативный фонд или заказать себе портфель с низким уровнем риска.

В портфеле состоятельного инвестора (от $1 млн) хедж-фонды могут присутствовать с долей до трети активов. Это будет неплохой на случай глобального кризиса. Лучше выбирать фонды, предлагаемые крупными банками типа UBS или Barclay. С подбором можно определиться при помощи специализированных сервисов, например, europe-finance.ru, Barclay Hedge, Morning Star (последние 2 – на английском языке) или у вашего брокера

При выборе фонда стоит обращать внимание не только на доходность, но и на длительность его истории, какой банк-гарант стоит за сделками и на репутацию управляющего

Что такое хеджирование и как оно применяется

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

Подписаться

Понятие «Хедж» переводится с английского как изгородь, препятствие или преграда. Исходя из этого, хедж-фонды создаются с целью противодействовать убыткам инвесторов. В одной из статей я уже писал о хеджировании на форексе. Им активно пользуются банки, открывающие позиции на покупку растущей валюты против падающей. В результате они не только защищают свой баланс от потерь, но и получают прибыль.

Существует два основных вида хеджирования:

- через покупку (long), с целью страхования от повышения цен в будущем;

- через продажу (short), цель – страховка от снижения цены.

Хеджирование – это сочетание длинных и коротких позиций в определенной пропорции через покупку недооцененных и продажу переоцененных активов. Например, приобретение растущих акций с одновременным открытием коротких позиций на акции компаний, которые, по прогнозам, должны пойти вниз. Если расчеты верны, это позволяет защитить прибыль, полученную от покупки растущих акций.

Именно тот случай, когда управляющему все равно, в каком направлении движется рынок. Как правило, покупается и продается не физический товар, а инструменты срочного рынка либо валюта. Хеджируется необязательно вся стоимость сделки. При любых рисках цена поставляемого товара, курс валюты или ставка центробанка не упадут до нуля. Поэтому нередко применяется частичное хеджирование контракта.

Любая сделка не бесплатна, т. к. активы берутся в долг у брокера. Однако, даже с учетом вознаграждения посреднику, это может принести выгоду. Например, проданные в шорт и подешевевшие бумаги затем откупаются с прибылью. Открывая позицию лонг, хеджер держит растущие активы у себя и продает после их подорожания. За минусом комиссии брокеру, он получает прибыль. Таким образом, хеджер зарабатывает как на растущем, так и на падающем рынке. Кредитное плечо, предоставляемое брокером, используется как рычаг для увеличения доходности.

Хеджировать можно с помощью различных инструментов:

- Сделки в противоположном от уже открытой позиции направлении. Например, одновременная игра на рынках двух стран с разницей в ставке.

- Конвертации депозита в валюту, по которой намечается рост. Пример: перевод активов из рубля в доллар может быть отличным способом хеджирования валютных рисков. Это было выгодно в 2014 или в первом квартале 2018 года, накануне введения санкций. А вот в 2016–2017 годах это принесло бы убыток, помноженный на кредитное плечо.

- Фьючерсное хеджирование, когда контракт на покупку фондового актива или валюты заключается с отсрочкой по исполнению. Таким образом продавец и покупатель договариваются, что товар будет поставлен в будущем по сегодняшней стоимости. Также близки по механизмам форвардные контракты, опционы, маржинальные CFD контракты на разницу цен.

Могут быть различными и условия договора:

- Прямое исполнение контракта в будущем по оговоренной цене.

- Включение в договор страхующих условий, например, о разделе между сторонами как прибыли, так и возможных убытков;

- Процентное хеджирование, когда валюта обменивается по текущему курсу и помещается на банковский депозит. Это применяется, когда деньги нужны через несколько месяцев, а курс может двинуться в невыгодную для вас сторону.

Регулирование деятельности хедж-фондов

В зависимости от места регистрации фонда, хедж-фонды могут быть зарегистрированы в местной юрисдикции или в одном из оффшоров (Каймановы острова, Кипр, Сейшелы, Мальта).

В зависимости от места регистрации фонда, хедж-фонды могут быть зарегистрированы в местной юрисдикции или в одном из оффшоров (Каймановы острова, Кипр, Сейшелы, Мальта).

В некоторых странах (например, США), из-за требований налогового законодательства, инвесторам запрещено вкладывать средства в хедж-фонды, которые зарегистрированы в одном из оффшоров.

Хедж-фонды практически не регулируется государством. Этим хедж-фонды отличаются от ПИФов, деятельность которых строго регламентирована. Отсутствие регуляторов дает управляющим хедж-фонда максимальную свободу действий в получении прибыли. Для инвесторов, вкладывающих денежные средства в хедж-фонд, это дополнительный риск потери денег.

Как работают хедж-фонды

- Сегодня деятельность хедж-фондов регулируется лояльно во всех государствах, где они легальны (например, в США и Великобритании). С одной стороны, это позволяет им вести более гибкую инвестиционную стратегию, а с другой — подразумевает серьезные риски для клиентов.

- Хедж-фонды иногда сравнивают с «черными ящиками», потому что клиенты практически никогда не знают, как куда именно инвестируются их средства.

- Хедж-фонды могут вкладываться в любые активы: акции, облигации, сырьевые товары, валюты и другое. Также многие из них инвестируют на всех видах рынков при помощи кредитного плеча. Если неправильно применить такую стратегию, то инвестор может потерять огромные суммы.

- Клиенты хедж-фондов — крупные институциональные инвесторы. Речь о пенсионных и суверенных фондах, страховых компаниях и так далее. Хедж-фонды также востребованы среди состоятельных клиентов, которые инвестируют в них, например, через премиальные банки. С клиентами «с улицы» они, как правило, не работают.

- Традиционно хедж-фонды используют модель компенсации «2 и 20»: они берут 2% от управляемых активов в качестве платы за управление и 20% от прибыли. Однако условия могут разниться в зависимости от конкретной организации.

Хедж-фонды в России и мире

Ниже рассмотрим, как обстоят дела с хедж-фондами в мире в целом. Отдельно разберем ситуацию, которая проигрывается в России.

В мире

В мире насчитывается несколько тысяч хедж-фондов. За 2020 год топ-20 лидеров заработали 63,5 млрд $ для своих клиентов, что составляет 50 % от общего объема чистой прибыли всех хедж-фондов. И это самая большая прибыль за последние 10 лет. Но вот доходность отстала от индекса S&P 500: 11,6 % против 15,3 %. Среди 20 УК две получили убытки: Bridgewater и Paulson & Co.

Bridgewater – один из старейших американских фондов, находится под управлением Рэя Далио. В 2020 г. он потерял 12,1 млрд $, но продолжает занимать 1-е место в рейтинге по объему заработанных для инвесторов денег с момента основания.

Посмотрите на официальную страницу LCH Investments с рейтингом. Там вы найдете топ-10 наиболее крупных хедж-фондов мира.

| Рейтинг | Управляющая компания | Активы в управлении, млрд $ | Чистая прибыль за 2020 г., млрд $ | Чистая прибыль с момента создания, млрд $ | Год создания |

| 1 | Bridgewater | 101,9 | (12,1) | 46,5 | 1975 |

| 2 | Lone Pine | 30,8 | 9,1 | 42,3 | 1996 |

| 3 | Citadel | 33,7 | 6,2 | 41,8 | 1990 |

| 4 | DE Shaw | 34,9 | 5,4 | 37,3 | 1988 |

| 5 | Viking | 31,9 | 7,0 | 36,6 | 1999 |

| 6 | Millennium | 48,5 | 10,2 | 36,0 | 1989 |

| 7 | Elliott Associates | 43,2 | 5,0 | 33,3 | 1977 |

| 8 | Baupost | 29,0 | 1,5 | 31,3 | 1983 |

| 9 | Och Ziff/Sculptor | 38,3 | 2,3 | 29,8 | 1994 |

| 10 | Farallon | 35,1 | 2,9 | 29,3 | 1987 |

В России

В России институт защитных фондов находится в начале своего развития по сравнению с западным миром. Ключевые особенности:

- фонды являются разновидностью ПИФов, чаще бывают интервальными или закрытыми;

- должны иметь российскую юрисдикцию и лицензию Центробанка РФ;

- участниками могут быть только квалифицированные инвесторы.

Инвестиционный ликбез

Закрытый ПИФ – паевой инвестиционный фонд, который привлекает деньги пайщиков в течение определенного периода времени. Далее вход в него закрывается, а капитал инвестируется в различные инструменты. Минимальный капитал стартует от нескольких сотен тысяч рублей.

Интервальный ПИФ – закрытый ПИФ, но допускает вход и выход в течение определенных интервалов времени на протяжении года.

Найти актуальную информацию о российских hedge fund оказалось очень сложно. С 2013 г. Moscow Hedge Fund Managers Club рассчитывает индекс Equally Weighted Index. Это равновзвешенный индекс, который определяется ежемесячно как среднее арифметическое доходностей хедж-фондов из России. Результаты за последние 6 лет не впечатляют.

В марте 2021 г. состоялась онлайн-презентация директора Moscow Hedge Fund Managers Club о результатах за 2020 г. Было озвучено, что с 2006 г. закрылось уже 144 фонда и на сегодня насчитывается 42, которые отчитываются о своей деятельности и участвуют в расчете индекса.

- ⅓ всех фондов России в качестве стратегии выбрали инвестирование в российский рынок;

- основные инструменты – акции и активы с фиксированной доходностью;

- 30 % наших фондов – фонды с капитализацией менее 10 млн $, 40 % – с капитализацией от 10 до 49 млн $;

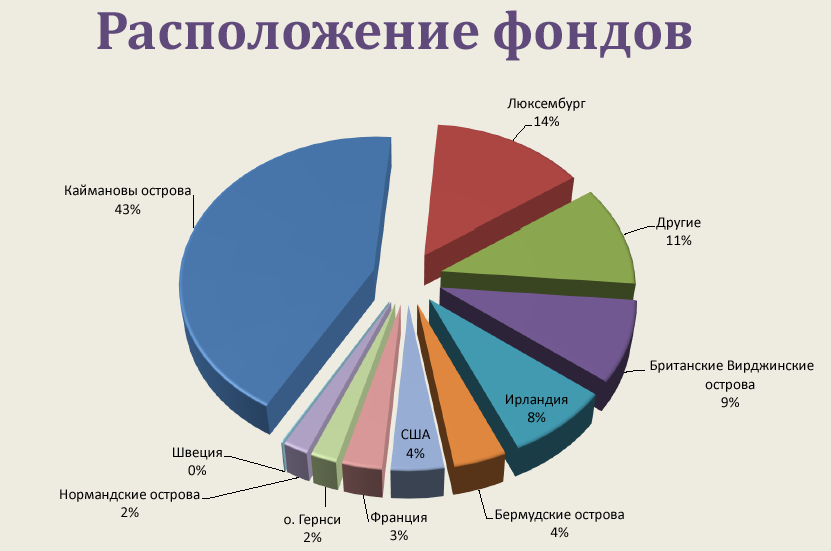

- более 50 % фондов регистрируются на Каймановых островах;

- комиссия за управление колеблется от 0 до 2,5 %, в среднем равна 1,4 %;

- комиссия с прибыли колеблется от 10 до 30 %, в среднем – 18 %.

Классификация хедж фондов

В зависимости от способа ведения инвестиционной деятельности хедж фонды подразделяются на следующие виды:

Глобальные — управляющие этих фондов принимают решения об открытии сделок, основываясь на прогнозировании состояния мировой экономики. Они часто используют производные финансовые инструменты и кредитные плечи. В свою очередь глобальные хедж-фонды делятся на подвиды:

- международные — торгуют ценными бумагами различных государств;

- макро — сосредоточены на слежении за курсами процентных ставок и курсами валют;

- развивающихся рынков — оперируют бумагами стран, в которых финансовые рынки недостаточно развиты.

Событийные — по большей части ведут дела с ценными бумагами компаний, в отношении которых проводятся процедуры слияния, реорганизации, банкротства или ожидается рост кредитного рейтинга. Подразделяются на:

- хедж фонды кризисных бумаг — совершают сделки с акциями предприятий, которые реорганизовываются или банкротятся;

- риск-арбитражные фонды — оперируют бумагами компаний, которые участвуют в слиянии или поглощаются другими (акции поглощаемой дешевеют, а поглощающей — дорожают).

Нейтральных стратегий — наиболее многочисленная группа хедж фондов. Их управляющие почти не используют кредитные плечи, а если используют, то небольшие. Они выбирают классическую стратегию одновременного открытия равноценных шортовых и лонговых позиций, стараясь исключать риски как по отдельным рыночным отраслям, так и в отношении рынка в целом.

️

Также отдельно можно выделить так называемые фонды фондов, которые инвестируют свои активы в другие хедж-фонды, по сути, перекладывая на них ответственность за диверсификацию своих рисков.

Еще одна классификация хедж фондов основана на используемых ими стратегиях инвестирования:

Направленной торговли — упор делается на прогнозирование тенденций изменения стоимости финансовых активов, в том числе макроэкономических (курсов валют, процентных ставок и т. п.). Сделки могут быть как долгосрочными, так и непродолжительными, вследствие активного пересмотра инвестиционных портфелей.

Традиционной торговли — открываются только длинные (лонговые) позиции по акциям быстрорастущих и недооцененных компаний.

Кредитования — инвестирование в ценные бумаги предприятий, нуждающихся во вливании кредитных средств. Чаще всего при этом активы хедж фонда вкладываются в долговые опционы на приобретение акций компаний по заниженной цене.

Относительной стоимости — покупка или продажа активов в рамках ожидания арбитражных возможностей, то есть получения прибыли вследствие изменения величины ценового спреда в выигрышном для фонда направлении, в том числе под влиянием происходящих с компаниями событий.

Выбора активов — поиск переоцененных либо недооцененных ценных бумаг с целью их покупки/продажи до того, как это обнаружат другие участники рынка.

Мульти-стратегии — использование хедж фондом сразу нескольких стратегий из перечисленного списка.

Определение аккредитованных и институциональных инвесторов

Хедж-фонды доступны только для аккредитованных и/или институциональных инвесторов.

Аккредитованный инвестор — это физическое или юридическое лицо, которому разрешено инвестировать в ценные бумаги, которые не могут быть зарегистрированы в финансовых органах. В США необходимо иметь чистую стоимость не менее 1 000 000 долларов (за исключением стоимости основного жилья) или годовой доход не менее 200 000 долларов за последние два года. Правило 501 Положения D Комиссии по ценным бумагам и биржам США более подробно описывает определение «аккредитованных инвесторов».

Институциональный инвестор — это небанковское физическое лицо или компания, которая торгует ценными бумагами от имени своих членов в крупных долларовых или количественных объемах. К институциональным инвесторам относятся пенсионные фонды, компании взаимных фондов, страховые компании, коммерческие банки, взаимные фонды или хедж-фонды. Благодаря глубоким карманам институциональных инвесторов, они играют важную роль на рынке ценных бумаг.

За какими фондами следить

Индустрия хедж-фондов начала расти в 1990-е гг.: в 1997—2019 гг. объём активов под их управлением (assets under management) вырос на 2350%. Число хедж-фондов также растёт: если в 2002 году их было около 2 тыс., то в 2019 году — уже около 10 тыс. По данным за III квартал 2020 года, под их управлением было $3,4 трлн. Это огромная сумма, поэтому за инвестициями хедж-фондов следят инвесторы по всему миру. Рассказываем о главных из них.

Bridgewater Associates. Крупнейший хедж-фонд в мире. Его основатель — миллиардер Рэй Далио. В ноябре 2019 года фонд поставил больше $1 млрд на падение рынков до конца марта 2020 года, — как отмечал Wall Street Journal (WSJ), эта ставка, скорее всего, помогла сократить потери фонда весной прошлого года.

Но несмотря на это, по данным Bloomberg, в январе — августе 2020 года ключевой фонд Bridgewater Pure Alpha II был в минусе на 18,6 % — худший результат за 10 лет. Хотя большинство американских хедж-фондов были в плюсе благодаря росту рынков.

Крупнейшие позиции в портфеле (здесь и далее — по данным на 11 марта 2021 года):

- SPDR S&P 500 ETF Trust (11,93 %) — биржевой фонд, состоящий из всех акций индекса S&P 500.

- Vanguard FTSE Emerging Markets ETF (5,71 %) — биржевой фонд, повторяющий динамику индекса FTSE Emerging Index. Он привязан к акциям компаний с развивающихся рынков.

- SPDR Gold Trust (4,61 %) — биржевой фонд, акции которого обеспечены золотом.

- Walmart (4,72 %) — крупнейший ретейлер в мире.

- Procter & Gamble (3,25 %) — один из лидеров мирового рынка потребительских товаров.

Крупнейшие хедж-фонды мира

| Название | Активы под управлением, $ млрд |

|---|---|

| Bridgewater Associates | $98,9 |

| Renaissance Technologies | $70 |

| Man Group | $62,3 |

| Millennium Mgmt. | $43,9 |

| Elliott Mgmt.1 | $42 |

Renaissance Technologies. Фонд основал в 1982 году бывший профессор математики Джеймс Саймонс (ушёл с поста председателя фонда в январе 2021 года).

В 1980—1990 гг. большинство инвесторов предпочитали доверять собственной интуиции. Фонд Саймонса, напротив, активно использовал математический и статистический анализ.

Это помогло отлично заработать — фонд известен своей высокой прибыльностью. Средняя годовая доходность для инвесторов после комиссий в 1988—2018 гг. составляла 39%. Это лучше результатов Уоррена Баффета, Рэя Далио и Джорджа Сороса (см. таблицу ниже). Правда, 2020 год для инвесторов фонда получился неудачным — их активы уменьшились, по данным WSJ, на 20—30%.

| Инвестор | Ключевой фонд/актив | Период, гг. | Среднегодовая доходность после комиссии, % |

|---|---|---|---|

| Джим Симмонс | Medallion | 1988-2018 | 39 |

| Джордж Сорос | Quantum | 1969-2000 | 32* |

| Стивен Коэн | SAC | 1992-2003 | 30 |

| Питер Линч | Magellan | 1977-2000 | 29 |

| Уоррен Баффет | Berkshire Hathaway | 1965-2018 | 21** |

| Рэй Далио | Pure Alpha | 1991-2018 | 12 |

* в последние годы доходность ниже из-за того, что Сорос перестал инвестировать чужие деньги

** среднегодовая доходность инвестиций личных средств в 1951—1957 гг. — 62 %, денег под управлением в 1957—1969 гг. — 24,3 %

- Novo-Nordisk (2,04 %) — фармацевтическая компания из Дании; производит препараты для лечения сахарного диабета, гемофилии и ожирения.

- Baidu (2,02 %) — интернет-компания, ведущий китайский поисковик.

- Pinduoduo (1,38 %) — китайский онлайн-ретейлер.

- VeriSign (1,34 %) — поставщик сервисов сетевой инфраструктуры.

- Bristol-Myers Squibb Co (1,24 %) — еще один фармацевтический гигант, который раньше занимал первое место в активах фонда. Выпускает препараты от диабета, сердечно-сосудистых, инфекционных и онкологических заболеваний.

Man Group. Британский хедж-фонд, основанный ещё в конце 18 века. В 19—20 вв. компания торговала товарами: ромом, сахаром, кофе, какао. Первый инвестиционный фонд компании открылся в 1987 году.

- Microsoft (2,81 %) — выпускает операционную систему Windows, программы и комплектующие для ПК и дата-центров.

- Apple (2,46 %) — производитель девайсов и компьютеров.

- Amazon (2,09 %) — крупнейший в мире онлайн-ретейлер.

- Alibaba (1,74 %) — один из крупнейших мировых интернет-ретейлеров.