Как изменяется стоимость денег во времени: влияние процентных ставок и времени

Чтобы отразить влияние процентной ставки на результат, например, можно взять 1 миллион рублей и вложить их на 20 лет со ставкой в 10% годовых. Спустя указанный срок на счете будет сумма, равна 1 000 000 *1,1^20= 6 727 490. Если увеличить процентную ставку всего на 1% годовых, то сумма изменится на целых 20% и станет уже 8 062 310. А если мы ведем расчет на 30 лет? Посмотрите график ниже:

Влияние процентных ставок и времени на стоимость денег

Влияние процентных ставок и времени на стоимость денег

Большая процентная ставка и больший срок, на который рассчитывается инвестирование, тем большая будущая стоимость капитала. При дисконтировании – чем выше процентная ставка, тем меньше необходима первоначальная сумма для вложений.

Замечания

Если какой-либо из аргументов не является числом, функция FРАСПОБР возвращает значение ошибки #ЗНАЧ!.

Если «вероятность» 1, функция FРАСПОБР возвращает значение ошибки #ЧИСЛО!.

Если значение аргумента «степени_свободы1» или «степени_свободы2» не является целым числом, оно усекается.

Если «степени_свободы1»

Если «степени_свободы2»

Функцию FРАСПОБР можно использовать для определения критических значений F-распределения. Например, результаты дисперсионного анализа обычно включают данные для F-статистики, F-вероятности и критическое значение F-распределения с уровнем значимости 0,05. Чтобы определить критическое значение F, нужно использовать уровень значимости как аргумент «вероятность» функции FРАСПОБР.

По заданному значению вероятности функция FРАСПОБР ищет значение x, для которого FРАСП(x;степени_свободы1;степени_свободы2) = вероятность. Таким образом, точность функции FРАСПОБР зависит от точности FРАСП. Для поиска функция FРАСПОБР использует метод итераций. Если поиск не закончился после 100 итераций, возвращается значение ошибки #Н/Д.

Процент

Доход от долговых обязательств, связанных с предоставлением капитала в различных формах в пользование или от инвестиций – называется процентами. Иными словами, они представляют собой индикатор стоимости капитала и меру получаемых доходов, напрямую зависящих от времени. Они позволяют просчитывать реальную цену будущих доходов с позиции сегодняшнего дня. Проценты бывают:

- Простые – начисляются по факту, на сумму за конкретный период пользования капиталом. Они отражают меру начисления текущего дохода по ставке на капитал, предназначенный для инвестиций.

- Сложные – начисляются на первоначальную сумму вложений и на проценты от этой суммы, накопленные за определенное время.

- Форвардные – проценты, обговаривающиеся сейчас для получения первоначальной суммы спустя определенный период и возвращение суммы с начисленными процентами через следующий период.

- Плавающие – начисляются при использовании денежных средств в зависимости от других показателей – ключевой ставки ЦБ, стоимости золота или барреля нефти и т.д.

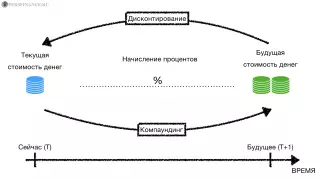

Будущая и текущая стоимость денег, дисконтирование и компаундирование

Будущая и текущая стоимость денег, дисконтирование и компаундирование

Дадим определения:

Будущая стоимость денег – вложенные средства, а точнее изменение их суммы спустя определенный временной промежуток с определенной ставке процентов. Для определения этого показателя можно посредством наращения их стоимости (компаундинга), основывающегося на присоединении к их изначальной сумме сумму процентов, которые будут начислены.

Текущая стоимость денег – будущая стоимость денег, которую привели с учетом процентной ставки к настоящему времени. Для её определения проводится операция, обратная компаундингу – дисконтирование. Оно выражается удалением из будущей стоимости денег суммы начисленных процентов.

Чтобы оценить будущую или текущую стоимость денег, воспользуйтесь нашим калькулятором.

Оценка будущей стоимости денег по простым процентам

Чтобы рассчитать будущую стоимость вклада с начисленной суммой процентов, используется формула:

![]() Формула простых процентов

Формула простых процентов

Где n — число интервалов расчета процентных платежей, r — процентная ставка в виде десятичной дроби.

Для вложения в 1000 рублей, будущая стоимость вклада через 3 года (при ставке в 10%) будет составлять:

1000 x (1 + 3×0,1) = 1300 рублей

Вычисление будущей стоимости денег по сложным процентам

Вложенная в банк тысяча рублей по ставке 10% обладает текущей стоимостью в 1000 рублей. Процент, как мы помним из определения сложных процентов, начисляется на первоначальную сумму и полученный процент. Соответственно, через 3 года вклад составит:

| Год | Сумма на начало | Процент | Сумма на конец |

| 1 | 1000 | 0,1 * 1000 = 100 | 1000+100=1100 |

| 2 | 1100 | 0,1 * 1100 = 110 | 1100+110=1210 |

| 3 | 1210 | 0,1 * 1210 = 121 | 1210+121=1331 |

Расчеты необходимо делать по формуле:

![]() Формула сложных процентов

Формула сложных процентов

Где FV — будущая стоимость, PV — текущая стоимость, r – процентная ставка, n- количество лет.

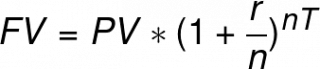

Если проценты будут начисляется чаще, чем ежегодно, то и будущая стоимость будет расти. Формула, позволяющая определить будущую стоимость по сложным процентам при выплатах, которые происходят чаще, чем ежегодно выглядит иначе.

В зависимости от того, насколько часто будут выплачиваться проценты, вы будете получать и разную будущую стоимость.

Формула сложных процентов с определенной частотой начисления процентов

Формула сложных процентов с определенной частотой начисления процентов

Где Т — общее время вклада в годах, n — частота начисления процентов. Если начисления выполняются каждый месяц, то n=12, а если каждый день, то n=365

Определение номинальной и реальной процентной ставки

Разница между номинальной и реальной процентными ставками — это поправка на инфляцию. Поскольку инфляция играет такую ключевую роль в экономических показателях стоимости, экономисты придумали термины, описывающие вещи, которые учитывают и не учитывают инфляцию.

В частности, экономисты называют любую величину, которая измеряется в абсолютном выражении, или точно как есть, величиной номинальный ценность.

И наоборот, экономисты называют любую стоимость, которая была скорректирована на инфляцию, «инфляцией». реальный ценность.

Если год назад цена пачки жвачки составляла $1, а сегодня эта же пачка стоит $1,25, то ваша покупательная способность снизилась. Точнее, инфляция составляет 25%, и ваша покупательная способность снизилась на 25%. Однако если вы положили этот $1 на депозит, и ваш банк выплатил 25% процентов, то сегодня он вырос до $1,25, и что произошло с вашей покупательной способностью?Покупательная способность? Она осталась прежней!

Слово «реальный» означает, что мы корректируем инфляцию, чтобы измерить истинное изменение фактической покупательной способности с точки зрения рыночной корзины товаров и услуг.

Для простоты мы будем обсуждать процентные ставки с точки зрения того, что кто-то заплатит или получит за кредит.

Моменты физические: определение, единица измерения & формула

Сайт номинальная процентная ставка это заявленная процентная ставка по кредиту. Это сумма, которую вы фактически заплатите за кредит. Например, если вы взяли студенческий кредит с процентной ставкой 5%, то 5% — это номинальная процентная ставка по вашему студенческому кредиту.

Сайт реальная процентная ставка это номинальная процентная ставка минус уровень инфляции. Например, если вы взяли студенческий кредит с процентной ставкой 5%, а инфляция составляет 3%, то реальная процентная ставка, которую вы выплачиваете с точки зрения вашей потерянной покупательной способности составляет всего 2%, то есть 5% минус 3%.

Реальная процентная ставка = Номинальная процентная ставка — Уровень инфляции

Инфляция и сбережения

Когда вы получаете проценты по вкладам в сберегательном банке и наблюдается инфляция, ваш процентный доход уменьшается на величину инфляции. Только если номинальная процентная ставка по вашим вкладам в сберегательном банке выше, чем уровень инфляции, ваш процентный доход уменьшается на величину инфляции. настоящий процентная ставка положительная, что означает, что ваша реальная покупательная способность увеличивается с течением времени.

Инфляция и заимствования

Пограничный тезис Тернера: резюме & влияние

Когда вы берете деньги в долг, и происходит инфляция, цена вашего кредита также уменьшается в результате инфляции. Вы по-прежнему выплачиваете ту же номинальную процентную ставку, то есть то же фактическое количество долларов. Однако сами доллары потеряли покупательную способность из-за инфляции, поэтому доллары, которые вы выплачиваете в виде процентов, как стоимость кредита, представляют собой меньшее количество покупательной способности, которую вы выплачиваете.сдаваться.

Поскольку кредиторы зарабатывают деньги, взимая процентную ставку, а заемщики платят эту процентную ставку, при рассмотрении вопроса о заимствовании или кредитовании полезно учитывать как номинальную, так и реальную процентную ставку.

Номинальная процентная ставка влияет на фактическую сумму задолженности в долларах, но реальная процентная ставка лучше отражает истинную стоимость начисленных доходов или понесенных затрат.

Что такое эффективная процентная ставка

Много лет назад сотрудничество с банками было простым и понятным: пришёл в отделение, посмотрел на годовую процентную ставку и уже имеешь полное представление о стоимости кредита. Не было никаких дополнительных комиссий, сборов и других скрытых платежей, а график погашения кредита рассчитывался по одной единственной схеме – дифференцированной.

Сейчас же заёмщика при получении кредита ожидает полный «трэш». Вот он сидит дома на унитазе и мирно читает какую-то рекламную газетку. Но вдруг его лобик сморщился, затем глазки забегали, и на лице появилась безумная улыбка. Через минуту «пациент» выбегает из туалета с криком: «Нашёл! Я нашёл банк с самыми выгодными условиями кредитования! Это банк «Лохотрон-инвест», который выдаёт кредиты под 0 процентов годовых! Люся, где мои кеды? Срочно погладь шнурки от них!»

Вот он уже стоит в отделении банка и с умным выражением лица внимательно слушает топ-менеджера Пьетро Спагеттини, который методично двумя вилками навешивает ему на уши лапшу разных сортов. В общем, «охотник» и «жертва» встретились.

Действительно, «Лохотрон-инвест» предлагает заёмщикам самую низкую в стране годовую процентную ставку по кредитам. Правда, чтобы получить кредит, придётся оформить страховку, оплатить услуги оценщика и нотариуса, за открытие счёта надо внести комиссию, ну и там ещё немного – «по-мелочам», а погашать кредит необходимо только аннуитетными платежами. Но это же всё ерунда – главное, что годовая процентная ставка у них самая выгодная!

В итоге получается, что заёмщики компании «Лохотрон-инвест» в реальности переплачивают за кредиты гораздо больше, чем клиенты других банков.

При помощи скрытых платежей и комиссий современные банки маскируют свои реальные условия кредитования. Вывести их на чистую воду нам поможет эффективная процентная ставка. Что это такое? Читаем определение:

Эффективная процентная ставка – это реальная переплата по кредиту, выраженная в процентах годовых.

То есть, если умножить сумму кредита на эффективную процентную ставку и на количество лет, на которое он взят, то в итоге получится сумма, которую вы переплатите за пользование кредитом. Естественно, в неё включены все комиссии, сборы и прочие скрытые платежи

Кстати, хотим обратить ваше внимание:

Некоторые кредиторы при расчёте эффективной процентной ставки не учитывают расходы, которые заёмщик заплатит сторонним организациям, таким как нотариальные конторы, страховые компании, экспертные фирмы и т. д. В результате, клиент получит искажённую информацию о реальной стоимости кредита.

Так что будьте внимательны, друзья. Тщательно анализируйте и проверяйте все расчёты, предоставляемые банком. Правда, для этого надо знать специальные формулы. Вот их мы сейчас и рассмотрим.

Процентные ставки центральных банков

Процентная ставка — ставка центрального банка по операциям с другими кредитными учреждениями. Через учетную ставку центральный банк имеет возможность влиять на процентные ставки коммерческих банков, на уровень инфляции в стране и курс национальной валюты.

При уменьшении процентных ставок повышается деловая активность и увеличивается инфляция. Повышение процентных ставок приводит к снижению деловой активности, снижению инфляции и удорожанию национальной валюты.

Основная процентная ставка в США: ставка по федеральным фондам (Federal funds rate) — процентная ставка, под которую банки размещают свободные средства, находящиеся на счетах в Федеральной резервной системе США, другим банкам на овернайт.

Ставка в Еврозоне – ставка рефенансирования (Refinancing tender rate) — процентная ставка, которая является минимально возможной для заявок на привлечение средств в тендере Европейского центрального банка.

Основная процентная ставка Японии: целевая процентная ставка по займам овернайт – это тот уровень процента, который хочет видеть Банк Японии в качестве среднего на рынке краткосрочных депозитов.

Процентная ставка, которая является основной в Великобритании, так называемая процентная ставка по репо сделкам (Repo rate) — это ставка, под которую Банк Англии выдает краткосрочные займы под обеспечение ценных бумаг.

Основная ставка для Канады: целевая процентная ставка овернайт (Overnight rate target) — это тот уровень процента, который хочет видеть Банк Канады в качестве среднего на рынке краткосрочных депозитов. Для контроля уровня процентных ставок на рынке овернайт Банк Канады устанавливает так называемый операционный диапазон шириной в 0,50%, серединой которого всегда является целевая процентная ставка по овернайт.

Австралия: процентная ставка по австралийскому доллару овернайт (Сash rate) — процентная ставка, определяемая как результат спроса и предложения на денежном рынке. Резервный Банк Австралии устанавливает необходимый уровень данной ставки и поддерживает его, контролируя предложение денег.

Реальная доходность

Реальная доходность – это доходность, учитывающая инфляцию.

Нужно учесть итоговый прирост портфеля инвестора и разделить его на инфляцию.

Формула и пример реальной доходности

Зачем нужна реальная доходность?

Реальная доходность показывает, на сколько реально стал богаче человек с учетом роста цен.

Например, в конце 2013 году стандартный продуктовый набор стоил 1000 рублей. Инфляция за 2014 год составила 11,36%.

Пусть у инвестора было 100 000 рублей. На конец 2013 года он бы мог купить 100 наборов. (100 000/1000).

За год продуктовый набор подорожал до 1113,6 рублей.

Рассмотрим 3 случая использования денег

Случай 1: храним деньги дома. У нас все так же осталось 100 000 рублей. Теперь мы можем купить:

Случай 1: храним деньги дома

“Инвестор” стал на 10,2% беднее.

Случай 2: инвестируем деньги в банк. Банк пообещал нам 10% в год, капитализация один раз в конце срока. В итоге мы сможем купить такое количество продуктовых наборов:

Случай 2: вкладываем в банк

Реально инвестор стал беднее на 1,22%. Инфляция “съела часть денег”. Банк не смог приумножить деньги. Это нормально.

Случай 3: инвестируем деньги на биржу. Предположим, что в итоге на счету клиента стало 115 780 рублей.

Случай 3: инвестируем на бирже

“Инвестор” стал богаче на 3,97%. Убедимся по формуле расчета реальной доходности:

Проверяем по формуле

Уравнение Фишера

Уравнение Фишера

Регулирование количества денег в обращении и уровня цен — один из основных методов воздействия на экономикурыночного типа.

Связь количества денег и уровня цен была сформулирована представителями количественной теории денег.

В условиях свободного рынка (рыночной экономики) необходимо до определенной степени регулировать хозяйственные процессы (кейнсианская модель). Регулирование экономических процессов осуществляется, как правило, либо государством, либо специализированными органами. Как показала практика XX в., от массы денег, используемой в хозяйстве, зависят многие другие важные экономические параметры, прежде всего уровень цен и процентной ставки (цены кредита). Связь между уровнем цен и количеством денег в обращении была четко сформулирована в рамках количественной теории денег.

Уравнение Фишера

Цены и количество денег находятся в прямой зависимости.

В зависимости от разных условий могут изменяться цены вследствие изменения денежной массы, но и денежная масса может меняться в зависимости от изменения цен.

Уравнение обмена выглядит следующим образом:

Формула Фишера

Несомненно, что данная формула носит чисто теоретический характер и непригодна для практических расчетов. Уравнение Фишера не содержит какого-либо единственного решения; в рамках этой модели возможна многовариантность. Вместе с тем при определенных допусках несомненно одно: уровень цен зависит от количества денег в обращении.Обычно делают два допуска:

- скорость оборота денег — величина постоянная;

- все производственные мощности в хозяйстве используются полностью.

Смысл этих допущений в том, чтобы устранить влияние этих величин на равенство правой и левой частей уравнения Фишера. Но даже при соблюдении этих двух допущений нельзя безоговорочно утверждать, что рост денежной массы первичен, а рост цен — вторичен. Зависимость здесь взаимная.

В условиях стабильного экономического развития денежная масса выступает регулятором уровня цен. Но при структурных диспропорциях в экономике возможно и первичное изменение цен, а лишь затем изменение денежной массы (рис. 17).

Нормальное экономическое развитие:

Диспропорция экономического развития:

Рис. 17. Зависимость цен от денежной массы в условиях стабильности или роста экономики

Формула Фишера (уравнение обмена) определяет массу денег, используемую только в качестве средства обращения, а поскольку деньги выполняют и другие функции, то определение общей потребности в деньгах предполагает существенное совершенствование исходного уравнения.

Количество денег в обращении

Количество денег в обращении и общая сумма товарных цен соотносятся следующим образом:

где:

Приведенная формула была предложена представителями количественной теории денег. Главный вывод этой теории состоит в том, что в каждой стране или группе стран (Европа, например) должно находиться определенное количество денег, соответствующее объемам ее производства, торговли и доходов. Только в этом случае будет обеспеченастабильность цен. В случае неравенства количества денег и объема цен происходят изменения в уровне цен:

- — цены стабильны;

- — цены снижаются;

- — цены растут (инфляционная ситуация).

Таким образом, стабильность цен — главное условие определения оптимальности количества денег в обращении.

Сергей Яковенко

Процентная ставка овернайт (overnight)

В дословном

переводе с английского, слово «overnight»

означает — через ночь. Такая ставка

предлагается по вкладам размещаемым

на срок в одни сутки. Обычно такие

депозиты закрываются (с выплатой

процентов по ним) на следующий рабочий

день после их открытия, а если выпадают

выходные дни, то на первый рабочий день.

Депозиты овернайт

доступны только относительно крупным

клиентам, располагающим достаточно

большими суммами средств для их открытия.

В основном это крупные компании, банки

и другие финансовые организации. Хранение

денег на подобного рода депозитах

позволяет с одной стороны поддерживать

текущую краткосрочную ликвидность на

должном уровне, а с другой — извлекать

определённый процент прибыли со свободных

денежных средств.

Ввиду очень малого срока размещения депозитов, процентная ставка овернайт не слишком велика, однако она обычно выше ставки по счетам до востребования.

Величина

ставки овернайт зависит от таких факторов

как:

- Циклические

факторы. К ним относятся эффект конца

месяца (связанный с подготовкой

отчётности банков) и эффект конца

периода усреднения (имеется ввиду

усреднение по обязательным резервам

банков связанное с повышением спроса

на ликвидность а, следовательно, и с

ростом процентной ставки овернайт); - Экономические

факторы. Здесь главенствующую роль

играют такие моменты как текущие

ожидания относительно изменения

ключевой ставки Центробанка и

складывающаяся конъюнктура на рынке

государственных ценных бумаг и валютном

рынке.

Кроме

этого, величина ставки овернайт может

расти в периоды финансовых кризисов на

фоне снижения доверия банков друг к

другу и уменьшения объёмов проводимых

ими операций.

Размер

данной ставки, а также её устойчивость,

оказывают большое влияние на экономическую

ситуацию в стране в целом. Если её

значения относительно стабильны и не

выходят за рамки узкого коридора, то

это, помимо доступа участников рынка к

краткосрочной ликвидности, даёт им ещё

и возможность эффективно перераспределять

ликвидность и планировать управление

ею.

Именно

поэтому центральные банки уделяют

значительное внимание вопросу о текущем

размере процентных ставок овернайт и

стремятся удерживать их значения в

рамках определённого процентного

диапазона. Особенно актуально это для

них становится в процессе проведения

инфляционного таргетирования

В

каждой стране есть собственное эталонное

значение процентных ставок овернайт.

Например в России это — RUONIA,

в США — SOFR, в Японии

— TONAR и т.п.

Как её вычислить по кредиту

При её вычислении требуется учесть много различных выплат, что является довольно сложной задачей.

Формула

Поскольку официально рассчитанная величина не учитывает всех дополнительных выплат, лучше всего постараться оценить данную величину самостоятельно. Точная формула является достаточно сложной, поэтому приведём здесь один из простых случаев.

Годовая эффективная ставка здесь рассчитывается по следующей формуле:

Здесь использованы следующие обозначения.

- Э — эффективная процентная ставка, которая представляет собой результат расчёта.

- П — равна номинальной ставке. В рассматриваемой ситуации она равна 18%.

- В представляет собой количество произведённых выплат.

Пример расчета

Приведём пример расчёта эффективной ставки. При этом заметим, что рассматриваемая ситуация для простоты расчёта не содержит ряда дополнительных выплат.

Условия, которые здесь рассматриваются, будут состоять в следующем.

- Общая сумма заёмных денег составит сто тысяч рублей.

- Ставка кредита будет равна 18% годовых.

- В перерасчёте за каждый месяц она будет составлять полтора процента. Эта величина получена путём деления годовой ставки на двенадцать месяцев.

- Для возвращения займа ежемесячно делаются равные платежи. Они будут равны 9168 рублей.

Рассмотрим получившийся, как будут проходить платежи. Каждый месяц будет оплачиваться полтора процента от оставшейся до настоящего момента невозвращённой суммы кредита. Разница между величиной ежемесячной выплаты и полутора процентами — это возвращение кредита. Постепенно, по мере возвращения финансовых средств, сумма процентов будет уменьшаться. За двенадцать месяцев заём будет возвращён полностью.

Рассмотрим ежемесячную эффективную ставку. Она, согласно внутренней доходности банка, соответствует представленной в расчёте и равна полутора процентов.

Воспользуемся формулой:

После подстановки в формулу исходных данных, будет получено, что в рассматриваемом случае эффективная процентная ставка составит 19,56%.

Важно заметить, что подсчёт рассматриваемой величины в более сложных ситуациях, когда присутствует ряд дополнительных данных включает в себя довольно сложные вычисления и требует для выполнения расчёта определённых математических знаний. Точная процедура расчёта эффективной банковской ставки определена соответствующими нормативными актами. Точная процедура расчёта эффективной банковской ставки определена соответствующими нормативными актами

Точная процедура расчёта эффективной банковской ставки определена соответствующими нормативными актами.

Чтобы оценить степень влияния дополнительных выплат, заметим следующее. Предположим, что при открытии счёта была одноразово выплачена одна тысяча рублей, а ежемесячно платится дополнительно 500 рублей. Как это повлияет на рассматриваемые здесь величины?

- Ежемесячная эффективная ставка возрастёт до 2,5%.

- Годовая — 34,48% (вместо номинальных 18%).

Сходство номинальной и реальной процентной ставки

Как будет учитываться взаимодействие между номинальными и реальными процентными ставками, если речь идет о разных странах? Это интересный и важный вопрос, поскольку темпы инфляции в одной стране могут радикально отличаться от темпов инфляции в другой стране.

В этом сценарии наиболее целесообразно использовать рынок заемных средств в открытой экономике.

Сайт рынок заемных средств это рынок, объединяющий организации, которые хотят ссудить деньги, и организации, которые хотят занять деньги. В открытой экономике рынок ссудных средств играет ключевую роль в притоке и оттоке капитала.

На рисунке 2 показан рынок заемных средств в открытой экономике.

Рис. 2. — Рынок заемных средств в открытой экономике

На рынке заемных средств спрос на заемные средства снижается, так как чем ниже процентная ставка, тем привлекательнее получение займа. И наоборот, предложение заемных средств повышается, так как чем выше процентная ставка, тем выгоднее давать деньги в долг.

Какую процентную ставку, по вашему мнению, они используют на этом рынке? Реальную или номинальную?

Поскольку биржи на рынке ссудных средств не могут учитывать фактические будущие темпы инфляции, особенно в другой стране, они полагаются на номинальную процентную ставку для иллюстрации равновесия, как показано на рисунке 2 выше. Однако, поскольку кредиторы и заемщики на этом рынке на самом деле заботятся только об истинной или реальной процентной ставке, связанной с кредитованием и заимствованием, рынок ссудных средствРынок встраивается ожидаемый темпы инфляции в каждой стране.

Например, предположим, что равновесная процентная ставка на рисунке 2 равна 5%, и предположим, что будущий уровень инфляции в этой стране вдруг ожидается на 3% выше

Поскольку рынок заемных средств примет это во внимание, такое ожидание приведет к смещению спроса вправо (увеличению спроса), поскольку заемщики теперь готовы брать кредиты под номинальную процентную ставку 8%.(Номинальная процентная ставка = инфляция + реальная процентная ставка)

Аналогичным образом, кривая предложения заемных средств сместится влево (вверх), чтобы кредиторы могли быть уверены, что получат реальную процентную ставку в 5% (реальная процентная ставка = номинальная процентная ставка — инфляция), или, другими словами, номинальную процентную ставку в 8%. В результате действия этих сил новый равновесный обменный курс составит 8%. У этого явления действительно есть название. Оно называется Эффект Фишера .

Согласно эффекту Фишера, увеличение ожидаемой будущей инфляции на рынке ссудных средств приводит к росту номинальной процентной ставки на величину ожидаемой инфляции, тем самым оставляя ожидаемую реальную процентную ставку неизменной.

Эффект Фишера показан на рисунке 3 ниже.

Рис. 3. Эффект Фишера

Можно ли применить эти знания в реальной жизни?

Все капиталовложения сегодня оцениваются путем сравнения их с альтернативами. Например, выгоднее открыть еще один филиал или просто оставить деньги на депозите? По современной теории корпоративных финансов:

Текущая стоимость инвестиций = дисконтированной стоимости будущих капиталовложений.

Для сравнения двух проектов прогнозируются будущие потоки и выполняется их дисконтирование к сегодняшнему дню и выполняется вычисление ставки доходности. Большая ставка дисконтирования – выгоднее проект. Покупка акций тоже является инвестиционным проектом, сопряженным с риском. Получите ли вы достойное вознаграждение за свой выбор?

Кроме расчета доходности, дисконтирование применяется всегда, когда речь идет о деньгах во времени. Например, кассовые сборы фильмов или доход компании в разные года. Можно ли сравнить их по этим цифрам, при учете, что они все происходило в разные годы?

Делаем выводы

Главная цель всех инвесторов – получать максимальный доход от своих инвестиций. Добиться этого можно по-разному. Но самый простой способ – реинвестировать свои доходы. Механизм сложного процента позволяет инвестору зарабатывать на дистанции гораздо больше при прочих равных условиях. Повторно вкладывать капитал можно во что угодно. Например, покупать новые акции, облигации, паи ПИФов, акции ETF или даже просто открывать банковский вклад. Такой подход позволит увеличить капитал в долгосрочной перспективе и быстрее достичь финансовых целей.

Процесс реинвестирования не всегда приносит только прибыль

Чтобы не получать убытки от своих вложений, важно ответственно подходить к выбору активов и соотносить уровень риска с потенциальной доходностью.. Только при разумном инвестировании доход, полученный от первоначального капитала, способен генерировать новые денежные потоки и увеличивать совокупную доходность инвестиционного портфеля

В противном случае инвестора будет ожидать не рост капитала, а его падение

Только при разумном инвестировании доход, полученный от первоначального капитала, способен генерировать новые денежные потоки и увеличивать совокупную доходность инвестиционного портфеля. В противном случае инвестора будет ожидать не рост капитала, а его падение.