Преимущества, недостатки и риски капитализации

Не вызывает сомнений после определения термина капитализация вклада, что это хороший способ выгодно увеличить имеющиеся сбережения. Выгоды очевидны – это прекрасный способ пассивно приумножить финансы. Главное преимущество заключается в прозрачности расчетов. Однако банковские продукты под обычные проценты продолжают пользоваться спросом вкладчиков.

Причины.

- Часть клиентов предпочитают обналичивать ежемесячные прибавки.

- Отсутствует возможность частичного обналичивания до конца действия контракта. В этом состоят риски капитализации – при возникновении форс-мажорных обстоятельств, валютного кризиса, девальвации валюты клиент не сможет вывести свои финансы.

- Вследствие разного процентообразования на выходе получаем ту же надбавку к первоначальной стоимости. Поэтому перед заключением договора, внимательно изучите предлагаемые размеры насчитываемых надбавок по разным программам.

Есть и недостатки таких вложений, один из самых основных это маленький процент прибыли, что многих не устраивает, также всегда присутствуют риски. На данный момент кризис и практика показывают, что любой банк в такой ситуации может закрыться и потерять свою лицензию для работы.

Процент

Доход от долговых обязательств, связанных с предоставлением капитала в различных формах в пользование или от инвестиций – называется процентами. Иными словами, они представляют собой индикатор стоимости капитала и меру получаемых доходов, напрямую зависящих от времени. Они позволяют просчитывать реальную цену будущих доходов с позиции сегодняшнего дня. Проценты бывают:

- Простые – начисляются по факту, на сумму за конкретный период пользования капиталом. Они отражают меру начисления текущего дохода по ставке на капитал, предназначенный для инвестиций.

- Сложные – начисляются на первоначальную сумму вложений и на проценты от этой суммы, накопленные за определенное время.

- Форвардные – проценты, обговаривающиеся сейчас для получения первоначальной суммы спустя определенный период и возвращение суммы с начисленными процентами через следующий период.

- Плавающие – начисляются при использовании денежных средств в зависимости от других показателей – ключевой ставки ЦБ, стоимости золота или барреля нефти и т.д.

Будущая и текущая стоимость денег, дисконтирование и компаундирование

Дадим определения:

Будущая стоимость денег – вложенные средства, а точнее изменение их суммы спустя определенный временной промежуток с определенной ставке процентов. Для определения этого показателя можно посредством наращения их стоимости (компаундинга), основывающегося на присоединении к их изначальной сумме сумму процентов, которые будут начислены.

Текущая стоимость денег – будущая стоимость денег, которую привели с учетом процентной ставки к настоящему времени. Для её определения проводится операция, обратная компаундингу – дисконтирование. Оно выражается удалением из будущей стоимости денег суммы начисленных процентов.

Чтобы оценить будущую или текущую стоимость денег, воспользуйтесь нашим калькулятором.

Оценка будущей стоимости денег по простым процентам

Чтобы рассчитать будущую стоимость вклада с начисленной суммой процентов, используется формула:

Формула простых процентов

Где n — число интервалов расчета процентных платежей, r — процентная ставка в виде десятичной дроби.

Для вложения в 1000 рублей, будущая стоимость вклада через 3 года (при ставке в 10%) будет составлять:

1000 x (1 + 3×0,1) = 1300 рублей

Вычисление будущей стоимости денег по сложным процентам

Вложенная в банк тысяча рублей по ставке 10% обладает текущей стоимостью в 1000 рублей. Процент, как мы помним из определения сложных процентов, начисляется на первоначальную сумму и полученный процент. Соответственно, через 3 года вклад составит:

| Год | Сумма на начало | Процент | Сумма на конец |

| 1 | 1000 | 0,1 * 1000 = 100 | 1000+100=1100 |

| 2 | 1100 | 0,1 * 1100 = 110 | 1100+110=1210 |

| 3 | 1210 | 0,1 * 1210 = 121 | 1210+121=1331 |

Расчеты необходимо делать по формуле:

Формула сложных процентов

Где FV — будущая стоимость, PV — текущая стоимость, r – процентная ставка, n- количество лет.

Если проценты будут начисляется чаще, чем ежегодно, то и будущая стоимость будет расти. Формула, позволяющая определить будущую стоимость по сложным процентам при выплатах, которые происходят чаще, чем ежегодно выглядит иначе.

В зависимости от того, насколько часто будут выплачиваться проценты, вы будете получать и разную будущую стоимость.

Формула сложных процентов с определенной частотой начисления процентов

Где Т — общее время вклада в годах, n — частота начисления процентов. Если начисления выполняются каждый месяц, то n=12, а если каждый день, то n=365

Определение и сущность

Капитализация – это прибавление начисленных процентов к основной сумме вклада.

Суть рассматриваемого явления крайне простая. В соответствии с условиями договора на лежащие в банке деньги начисляется определенное количество процентов. Как правило, это происходит ежемесячно. При капитализации вклада эти проценты плюсуются к первоначальной сумме.

В результате происходит увеличение размера депозита. Кроме того, это означает, что по прошествии следующего месяца процент начисляется к этой новой большей сумме.

Несложно догадаться, что подобные банковские вклады приносят наибольший доход. Это объясняется тем, что доходность такого финансового продукта формируется не только за счет первоначальных денежных средств, помещенных в банк, но также за счет начисленных на них процентов. Таким образом, размер итоговой процентной ставки оказывается больше первоначальной. В профессиональной банковской среде такое явление известно, как эффективная ставка по вкладу.

Внимательные читатели уже догадались, что наибольшей прибыльностью должны отличаться депозитные вклады с ежедневной капитализацией процентов. Проблема состоит в том, что в настоящее время банковские учреждения практически не предлагают на рынок подобные финансовые продукты. В большинстве случаев речь идет о ежемесячной капитализации.

Определение непрерывно начисляемых процентов

Непрерывно начисляемые проценты – это способ начисления процентов на вклады, при котором проценты начисляются не ежемесячно или ежегодно, а непрерывно в течение всего периода вклада. Такой метод начисления процентов часто используется в высокодоходных инвестиционных продуктах и банковских вкладах для максимального увеличения доходности.

Непрерывно начисляемые проценты рассчитываются на основе формулы, которая учитывает главный долг и ставку процента. При этом проценты начисляются не единожды, как при простом или сложном начислении процентов, а непрерывно в течение всего периода вклада.

Одним из основных преимуществ непрерывно начисляемых процентов является возможность максимального увеличения начисленных процентов. Также этот метод начисления процентов позволяет избежать некоторых расчетных ошибок, которые могут возникнуть при использовании других методов начисления.

- Преимущества непрерывно начисляемых процентов:

- Максимальная доходность вклада;

- Избежание расчетных ошибок;

- Гибкость и адаптивность к изменениям ставок процента на рынке.

Формула сложного процента

Капитализация процентов может происходить не раз в год, а раз в полгода, раз в три месяца, раз в месяц и т. д., поэтому иногда рассчитать сложный процент может быть затруднительно. Для вычисления сложных процентов существует специальная формула.

Формула выглядит следующим образом:

Σ = I * (1 + s * t / d * 100%) (в степени n),

где:

- Σ — будущая сумма на счету;

- I — начальная сумма вложений;

- s — процентная ставка;

- t — число дней, через который начисляется процентный доход;

- d — число дней в году;

- n — число периодов выплаты процентов.

Сам сложный процент, соответственно, считается так: СП = Σ − I.

Пример 1. Нина положила 100 000 рублей на три года и под 10% годовых с капитализацией процентов раз в год. Через три года она получит:

Σ = 100 000 рублей * (1 + 10% * 365 / 365 * 100%) (в степени 3) = 133 100 рублей. Доход Нины в виде сложного процента составит 133 100 рублей − 100 000 рублей = 33 100 рублей.

Пример 2. Игорь на Банки.ру нашел накопительный счет со ставкой 10% годовых и капитализацией раз в 30 дней. Он решил, что будет держать деньги на счету три года.

Через три года он получит:

Σ = 100 000 рублей * (1 + 10% * 30 / 365 * 100%) (в степени 36) = 134 269,8 рубля. Доход Игоря в виде сложного процента составит 134 269,8 рубля − 100 000 рублей = 34 269,8 рубля.

Пример 3. Алиса нашла накопительный счет с ежедневной капитализацией. Она также вложила 100 000 рублей на три года под 10% годовых.

Через три года она получит:

Σ = 100 000 рублей * (1 + 10% * 1 / 365 * 100%) (в степени 1 095) = 134 980,3 рубля. Доход Алисы в виде сложного процента составит 134 980,3 рубля − 100 000 рублей = 34 980,3 рубля.

Если число капитализаций значительно, то и использование формулы вычисления процентного дохода в виде сложных процентов может представить сложность. На помощь приходят специальные сервисы (калькуляторы), которые можно найти в интернете.

Для всех трех примеров также можно рассчитать эффективную процентную ставку, то есть ту процентную ставку, которая будет благодаря капитализации процентов вместо номинальной.

Ее можно рассчитать по формуле:

Э = ((Σ − I) / I * y) * 100%,

где:

- Э — эффективная ставка;

- Σ — будущая сумма на счету;

- I — начальная сумма вложений;

- y — число лет вклада.

Для вложений Нины ставка составит:

Э = ((133 100 рублей − 100 000 рублей) / 100 000 рублей * 3) * 100% = 11,03%.

Для вложений Игоря:

Э = ((134 269,8 рубля − 100 000 рублей) / 100 000 рублей * 3) * 100% = 11,42%.

Для вложений Алисы:

Э = ((134 980,3 рубля − 100 000 рублей) / 100 000 рублей*3) * 100% = 11,66%.

Номинальная ставка во всех трех примерах составляла 10%.

Как заработать больше на капитализации процентов?

В заключение хочу предложить вам небольшую хитрость. Дело в том, что любой вкладчик может самостоятельно сделать себе сложный процент, в случае, если он размещает вклад с ежемесячной выплатой процентов и возможностью пополнения. Для этого необходимо ежемесячно получать проценты и пополнять ими сумму вклада. С учетом того, что ставка по такому классическому вкладу, скорее всего, будет больше, вкладчик окажется в выгоде:

- Вкладчик получает возможность выбора: капитализировать проценты (пополнить ими вклад), использовать на другие цели либо же пополнить вклад процентами частично.

- В случае пополнения процентами суммы вклада, вкладчик, по сути, получает тот же сложный процент, что и по вкладу с капитализацией.

- Проценты по классическому вкладу обычно выше, чем по вкладу с капитализацией. Таким образом, вкладчик получает вклад под сложный процент с более высокой ставкой.

- В некоторых банках процесс пополнения процентами суммы вклада можно автоматизировать, оформив постоянное платежное поручение. Правда эта услуга может быть платной.

В принципе, это все, что я хотел сказать про депозиты с капитализацией. Не забывайте, что формула сложных процентов всегда поможет вам определить фактическую доходность вклада с капитализацией и сравнить ее с доходностью других, традиционных депозитов, для того чтобы выбрать оптимальный вклад.

Желаю вам успехов в управлении личными финансами! До новых встреч на Финансовом гении!

Оценить:

Какие вклады лучше с учетом капитализации или без

На первый взгляд здесь все очевидно. Раз капитализация процентов по вкладу постоянно увеличивает сумму денег на счете клиента, значит она выгодней.

Только в реальности не все настолько однозначно. У данных депозитов существует несколько особенностей, которые останавливают многих потенциальных клиентов от их выбора.

- В большинстве банков у вкладов с капитализацией процентные ставки меньше, чем у срочных депозитов. Чаще всего мы говорим о разнице 1–1,5%. Таким образом банковские учреждения уравнивают разные виды вкладов по доходности. В таких условиях клиенту сложно бывает понять, какой из банковских продуктов является максимально выгодным. Здесь нам на помощь приходят уже упоминавшиеся выше эффективные ставки.

- Не каждый вкладчик желает копить начисляемые проценты на своем счете. Есть категория клиентов, предпочитающих сразу получать их на свою дебетовую карточку.

- Чаще всего вклад, имеющий капитализацию процентов, не предусматривает преждевременное частичное снятие денег. Для многих вкладчиков такое положение вещей неприемлемо. Это характерно для людей, которые не могут заранее точно сказать, когда им понадобятся размещенные в банке деньги.

Но даже учитывая все вышесказанное, капитализация является эффективным и удобным инструментом накопления денежных средств. Подобный депозит подойдет тому человеку, который располагает свободными деньгами и желает получать с них максимальную доходность.

Виды вкладов с капитализацией процентов

Вклады с капитализацией процентов различаются по срокам. Приведу самые распространенные примеры:

капитализация по окончанию срока вклада;

Представляет собой обычный вклад с простыми процентами. Выгоден только в случае пролонгации договора (если говорить о банковском вкладе), когда на депозите остаются и сам вклад, и начисленные по нему проценты;

ежегодная капитализация процентов по вкладу;

ежеквартальная капитализация процентов;

Вклад с подобной схемой начисления имеет среднюю доходность в линейке предлагаемых схем.

вклады с ежемесячной капитализацией процентов;

Наиболее популярная схема среди банковских депозитов.

еженедельная и ежедневная капитализация процентов;

Чаще всего данная схема используется при инвестировании в хайпы.

Расчет доходности

Если вкладчик остановил выбор на тарифе с капитализацией, он может подсчитать предполагаемую доходность депозита с помощью калькулятора на сайте банка. Для верного расчета необходимо ввести следующие показатели:

- сумму первого взноса;

- срок хранения;

- объем дополнительных взносов (если они предусмотрены тарифом);

- объем частичных снятий (при возможности);

- режим распоряжения процентами;

- прочие условия тарифа, от которых зависит доходность.

Далее нужно кликнуть по кнопке «Рассчитать» и выводится сумма прибыли по накопительному продукту. На практике конечный результат может быть иным, на данный фактор влияет регулярность начисления процентов и их перевод на счет, к базовой сумме вклада.

Эффективность капитализации зависит от периодичности получения дохода на вложения. Чем чаще увеличивается базовая сумма, тем выше финансовая выгода. Поэтому ежемесячная выплата намного выгоднее, чем ежегодная или ежеквартальная.

Произвести расчет можно не только через онлайн-калькулятор, но и вручную. Однако вычисление сложных процентов процесс сравнительно кропотливый, требующий учета сразу нескольких переменных.

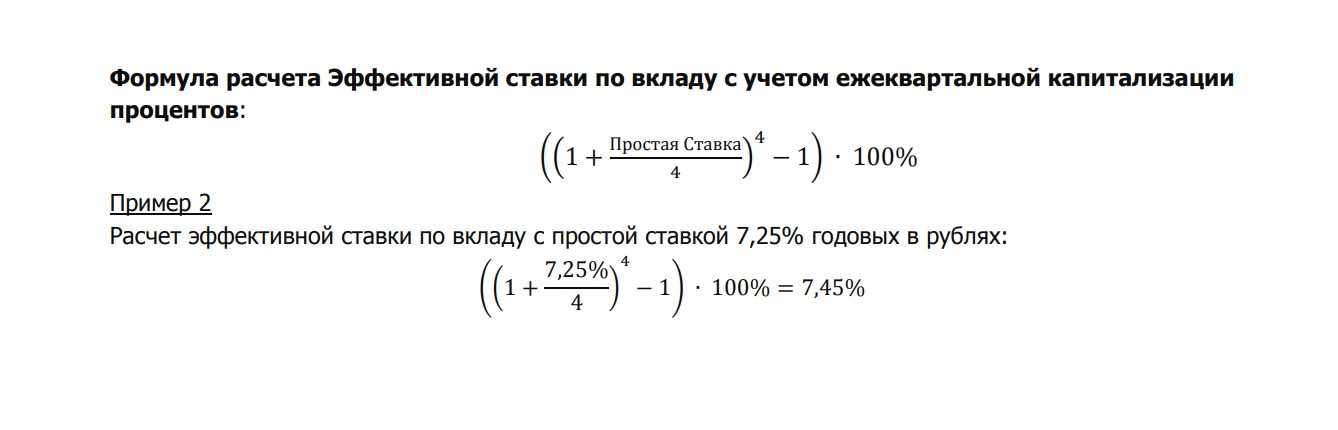

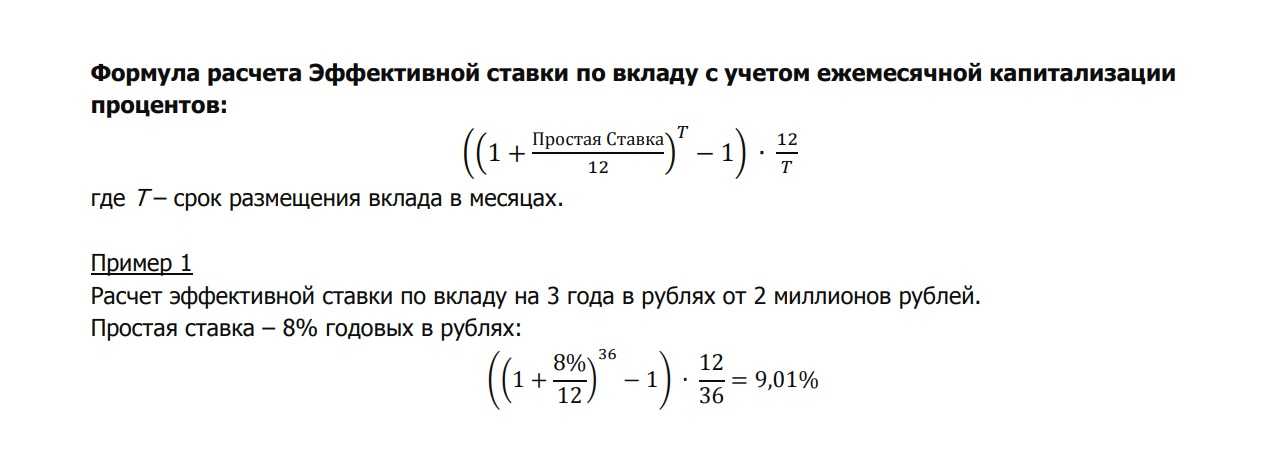

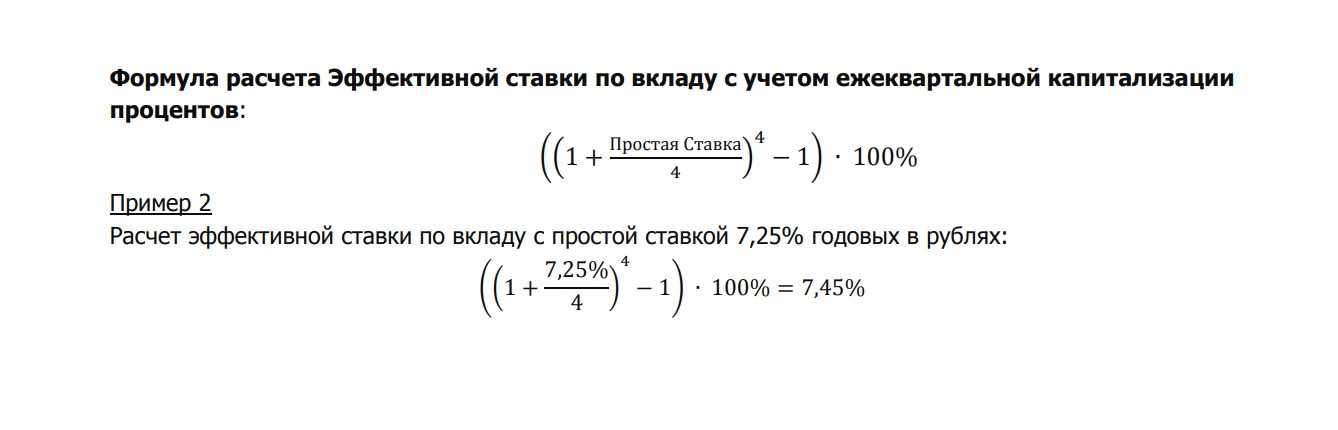

Для примера рассмотрим две формулы, подходящих для расчета ставки с ежеквартальной капитализацией и с ежемесячной.

Доходность депозитов с ежеквартальным начислением высчитывается иначе:

Если обратить внимание на ставки, можно отметить, что базовая ставка и итоговый процент доходности различны. Эти понятия нужно понимать, знакомясь с условия по банковским вкладам на сайте Сбербанка

Что такое капитализация вклада

На стандартные банковские депозиты проценты начисляются в последний день действия договора — это вид простых процентов. Некоторые банки предлагают услугу капитализации процентов по вкладу. Капитализация процентов — что это? Начисление процентов на внесенную сумму может быть с разной регулярностью — это зависит от условий договора. Начисление процентов в следующем периоде идет уже на сумму депозита плюс уже начисленные проценты, таким образом, итоговая прибыль должна быть больше, чем стандартный способ начисления — такие способы расчета относятся к виду сложных процентов.

Как это выглядит в расчетах? Возьмем, например, классический вклад размером в 10000 рублей и вклад с ежемесячной капитализацией процентов на ту же сумму, сроком на год и ставкой в 10 процентов. В первом случае прибыль составит 1000 рублей, во втором — в первый месяц Вы получите прибыли 83,3 рубля, во втором месяце процент будут начислять на 10083,3 рубля — прибыль составит 90,77 рубля, которые так же будут суммироваться с Вашим вкладом, и так далее — до окончания срока действия договора. Итоговая прибыль составит 1047 рублей. Технически, с одной стороны, это выгодно. Однако вклады с капитализацией обычно идут по пониженным процентным ставкам, что в итоге уравнивает их с депозитом в том же банке.

На инвестиционные вклады также некоторые банки предлагают капитализацию процентов, что такое инвестиционные вклады и какие риски они несут — я писала ранее, поэтому в рамках этой статьи детально на этом останавливаться не буду. А вот прямые инвестиции с капитализацией предприятий, на развитие которых они направлены, могут принести довольно серьезную прибыль.

Очень важным моментом в договоре вклада с капитализацией является пролонгация договора. То есть — продление срока нахождения средств на счете и дальнейшего начисления по нему процентов

Важно внимательно изучить этот пункт договора: неавтоматическая пролонгация (то есть, при личном обращении в банк в день закрытия предыдущего договора) ведет к открытию нового договора. Автоматическая пролонгация вклада происходит без заключения дополнительных соглашений к договору

Здесь важным моментом является сохранение предыдущей процентной ставки или размер новой ставки — в России есть тенденция к снижению процентов по депозитам, поэтому если иное не написано в Вашем договоре, банк вправе снизить ставку или сохранять средства по аналогичному договору. Если в назначенный день Вы за вкладом не явились — пролонгация будет на тот же срок, что и первый договор, а вот дата открытия/закрытия сдвинется на один день вперед.

Где еще можно встретить капитализацию процентов? Если Вы хотите оформить рефинансирование кредита — то капитализация процентов может сыграть с Вами злую шутку. Задолженность по уплате основных процентов рефинансированного кредита в некоторых банках присоединяется к сумме основного долга. Поэтому Вы будете платить проценты за проценты, а штрафные санкции начнут расти как снежный ком, делая Вас вечным должником.

Капитализация процентов — это метод, при котором прибыль по банковскому депозиту начисляется в течение всего времени хранения денег в банке по частям.

Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

Итак, мы разобрались с понятием капитализации и сроками ее проведения.

Предлагаю приступить к прочтению пошаговой инструкции по выбору вклада с капитализацией процентов.

Шаг 1. Выбираем банк

Возможность открывать вклады онлайн значительно расширила круг банковских учреждений для этих целей. Если раньше россияне открывали вклады в банках только своего города, то теперь можно воспользоваться услугами кредитных организаций из любого уголка РФ.

Это, конечно, здорово! Только нам, вкладчикам, головной боли добавилось! Вопрос, в каком банке открыть вклад стало решать сложнее. Выбор значительно расширился. И если в своем городе банк можно посетить, посмотреть, что да как, собрать реальные отзывы у соседей и друзей, то удаленно этого сделать невозможно.

Посетите сайт Банка России. В разделе «Информация по кредитным организациям» можно найти сведения по проблемным банкам. Отобрав несколько наиболее приглянувшихся банков, приступайте к анализу условий по предлагаемым депозитам.

Шаг 2. Изучаем предложения по вкладам

Прочтите условия по вкладам, которые наиболее точно соответствуют всем вашим требованиям

Обратите внимание на ставки, возможность пополнения и частичного снятия

Пополнять счёт и снимать с него часть денег — очень удобно. Если вы делаете долгосрочные вложения (от 1 года), то вам может потребоваться снять какую-то сумму. Возможность частичного снятия позволит это сделать, не расторгая договор. Или у вас появятся свободные деньги, которые имеет смысл довложить на уже открытый вклад.

Не забудьте проанализировать условия по капитализации ваших вложений, сроки ее проведения.

Вспомните наши расчеты и их результат: чем чаще проводится капитализация, тем больший доход вы получите!

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада рекомендую рассчитывать эффективную процентную ставку по нему, ведь именно она и позволяет оценить общий реальный доход за весь срок с учетом процентов.

Для расчета эффективной ставки следует воспользоваться специальной формулой.

где: ЕС –эффективная ставка, С – номинальная ставка (указана в договоре), N – количество периодов капитализации в год, m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Пример

Предположим мы решили разместить в депозит 50 тыс. руб. под 9% годовых сроком на 1 год с ежемесячным начислением %, с капитализацией. Подставляем имеющиеся данные в нашу формулу и получаем:

Итак, согласно проведенным расчетам, эффективная ставка равна 10% и именно по ней будет получен наш общий доход.

Проще всего рассчитать эффективную ставку с помощью специальных онлайн-калькуляторов.

Следует помнить, что пополнение вклада (если оно предусмотрено договором) увеличивает основную сумму, на которую начисляются проценты. Чем больше основная сумма, тем больше сумма процентного и капитализируемого дохода.

И наоборот — частичное снятие уменьшает «тело» депозита и, как следствие, снижает его доходность.

Шаг 4. Сравниваем полученные результаты

Используя способы расчетов, представленные выше, можно просчитать необходимые показатели по вкладам, которые вызвали у вас наибольший интерес. Это позволит сделать окончательный выбор.

К основным сравниваемым показателям относятся:

- депозитные ставки;

- сроки размещения средств;

- возможность пополнения/снятия;

- схема начисления %;

- наличие/отсутствие капитализации;

- пролонгация — есть/нет (пролонгация вклада — продление срока размещения денег).

Шаг 5. Выбираем наиболее доходный вклад

Вы открываете вклад в первую очередь для получения дополнительного дохода. Значит, это первое, что будет иметь значение при принятии окончательного решения.

Разумеется, необходимо выбирать наиболее доходный вклад. Однако помните, что если ставка по выбранному вкладу выше ставки рефинансирования, увеличенной на 5%, то с разницы банком будет удержан налог по ставке 35%. Поясню на примере.

Пример

Ставка по выбранному депозиту 17%. Ставка рефинансирования 10%, добавляем 5%, получаем 15%. Следовательно, с разницы придется заплатить НДФЛ.

Допустим, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Пример капитализации процентов вклада

Рассмотрим примеры начисления процентов по вкладу с капитализацией и без нее.

Допустим, что 1 января 2015 мы открыли вклад с условиями:

Срок вклада — 365 дней (1 год); Сумма вклада — 100 000 рублей; Процентная ставка — 12% годовых; Период начисления процентов — 1 раз в полгода;

Если капитализации условиями вклада не предусмотрена, то проценты за год составят:

- проценты за первое полугодие (181 день): 100 000 * 12% * (181 / 365) = 5 950,68 руб.;

- проценты за второе полугодие (184 дня): 100 000 * 12% * (184 / 365) = 6 049,32 руб.

Итого: 5 950,68 + 6 049,32 = 12 000 рублей.

То есть, если мы внесем 100 000 рублей, то через год получим 112 000 рублей.

Если капитализация есть, то проценты за год составят:

- проценты за первое полугодие (181 день): 100 000 * 12% * (181 / 365) = 5 950,68 руб.;

- проценты за второе полугодие (184 дня): 100 000 * 12% * (184 / 365) = 6 049,32 руб.;

- проценты, начисленные во втором полугодии на все ранее начисленные проценты: 5 950,68 * 12%* (184 / 365) = 359,98 руб.

Итого: 5 950,68 + 6 049,32 + 359,98 = 12 359,98 рублей.

То есть, если мы внесем 100 000 рублей, то через год получим 112 359,98 рублей.

Как учитывать капитализацию процентов при выборе вклада

В примере мы рассчитывали капитализацию всего за 1 период, а как же быть если она происходит ежемесячно?

Для этого есть короткая и довольно точная формула:

S = V * (1 + P)t

S — Сумма вклада и процентов в конце срока с капитализацией V — Размер вклада P — процент за период (то есть, если начисление процентов ежемесячное, то годовую ставку необходимо делить на 12, а при ежеквартальном — на 4) t — количество периодов начисления процентов

Применительно к нашему примеру расчет будет такой:

100 000 * (1+6%)2 =112 360 рублей. Незначительное отклонение связано с тем, что формула не учитывает точное количество дней в периоде (разное число дней в месяце)

Буду благодарен Вашим вопросам или Вашему мнению на тему капитализация вклада в комментариях.

Желаю всем прибыльных инвестиций!

Если эта статья Вам понравилась — сделайте доброе дело

Поставьте «сердечко»

Поделитесь в соцсетях

Как начисляются проценты по вкладу?

Размер процентов по вкладу регулируется двумя способами:

- обычно процент прописывается в договоре по вкладу, и всегда является ежегодным, т.е. он будет начислен на сумму вклада за год;

- если в договоре процент не прописан, то для начисления процентов применяется действующая ставка рефинансирования.

Проценты начинают начисляться на следующий день после того, как вы открыли вклад и положили на него деньги, а заканчивают в день закрытия вклада (включительно).

Порядок выплаты процентов по вкладам зависит от типа их начисления:

- проценты начисляются на конец срока вклада, и получить их можно только в самом конце срока вклада (как правило, такие предложения банков самые выгодные);

- проценты начисляются и выплачиваются вкладчику ежемесячно.

Обычно вклады с выплатой процентов каждый месяц являются более безопасными для клиента с точки зрения того, что он точно получает деньги каждый месяц: чем больше срок вклада, тем выше риски инфляции, девальвации и т.п. У самого клиента также могут возникнуть экстренные обстоятельства, которые он сможет решить за счет выплачиваемых процентов. Но, к сожалению, по такому типу вклада процентная ставка всегда ниже, чем при выплате процентов только в конце срока вклада.

Кроме этого, важнейшим понятием для расчета и начисления процентов по депозиту является понятие капитализации процентов. Капитализация работает по следующей системе:

- устанавливается отчетный период начисления процентов на основную сумму вклада (например, 30 дней);

- устанавливается период капитализации процентов (например, также 30 дней);

- по истечении 30 дней начисленные проценты капитализируются, т.е. прибавляются к основной сумме вклада;

- в следующий отчетный период (следующие 30 дней) проценты будут рассчитываться уже относительно основной суммы вклада вместе с процентами за прошлый месяц, т.е. фактически основная сумма вклада постоянно растет, как и растут начисляемые проценты.

Именно за счет того, что итоговая сумма процентов зависит от основной суммы вклада, а эта сумма при капитализации постоянно увеличивается, такие вклады в банках с ежемесячной выплатой процентов и капитализацией часто являются более выгодными, чем вклады с большой процентной ставкой и выплатой процентов только в конце срока.

Альтернативным вариантом является так называемая «ручная капитализация»: если разрешено пополнение вклада, то можно самостоятельно увеличивать его основную сумму, что приведет к росту дохода с депозита.

Все условия начисления процентов прописываются в договоре по депозиту. Перед заключением договора и выбором конкретного типа вклада необходимо просчитать все предлагаемые банком варианты, а также оценить свою финансовую ситуацию с точки зрения потребности в быстром получении процентов.

Заключение и выводы

В заключение давайте расскажу, куда можно выгодно вложить деньги для получения стабильного и пассивного дохода. Самое главное при инвестирование в интернете, это не спешить и делать правильный анализ проекта, в который планируете вкладывать.

На данный момент могу порекомендовать такие компании и проекты:

| Высокодоходные проекты |

| Форек брокеры |

| Бинарные опционы |

С данными компаниями работаю уже давно, результаты работы можете просмотреть в разделе отчеты.

Предлагаю вам выгодное сотрудничество, каждый мой партнер может получать денежное вознаграждение до 80% по программе РЕФБЭК-40-70. Почему выгодно работать будет со мной? В первую очередь лично сам заинтересован в вашем заработке, так как часть рефбека буду тратить на развитие блога.

Каждый партнер получает бесплатные консультации, помощь в создание инвестиционного портфель, а также разрешение в спорных моментах.

Источник записи: