Сравнения с другими языками

Swift считается языком программирования семейства C и во многом похож на C:

- Большинство операторов C используются в Swift, но есть несколько новых операторов, например, для поддержки целочисленных операций с переполнением (см. Раздел «Различия»).

- Фигурные скобки используются для группировки операторов.

- Переменные назначаются с использованием знака равенства , но сравниваются с использованием двух последовательных знаков равенства . Новый оператор идентификации === используется для проверки того, относятся ли два элемента данных к одному и тому же объекту .

- Управляющие операторы , и аналогичны, но имеют расширенные функции, например, a, который принимает нецелочисленные регистры и поддерживает сопоставление с образцом и условное разворачивание опций, использует синтаксис.

- Квадратные скобки используются с массивами как для их объявления, так и для получения значения по заданному индексу в одном из них.

Он также имеет сходство с Objective-C:

- Основные числовые типы ( )

- Методы класса наследуются, как и методы экземпляра; в методах класса — это класс, для которого был вызван метод.

- Похожий … синтаксис перечисления.

Отличия от Objective-C:

- Операторы не обязательно должны заканчиваться точкой с запятой ( ), хотя они должны использоваться, чтобы разрешить более одного оператора в строке.

- Нет файлов заголовков.

- Использует вывод типа .

- Общее программирование .

- Функции — это первоклассные объекты.

- С вариантами перечисления могут быть связаны данные ( алгебраические типы данных ).

- Операторы могут быть переопределены для классов ( перегрузка операторов ), а также могут быть определены новые операторы.

- Строки полностью поддерживают Юникод . Большинство символов Юникода можно использовать как в идентификаторах, так и в операторах.

- Нет обработки исключений . Swift 2 представляет другую несовместимую модель обработки ошибок.

- Некоторые особенности более ранних языков C-семейства , которыми легко злоупотреблять, были удалены:

- По умолчанию указатели не отображаются. Программисту нет необходимости отслеживать и отмечать имена для ссылки или разыменования.

- Назначения не возвращают значения. Это предотвращает распространенную ошибку записи вместо того , чтобы вызывать ошибку времени компиляции.

- Не нужно использовать операторы в блоках. Отдельные случаи не переходят к следующему, если не используется оператор.

- Переменные и константы всегда инициализируются, а границы массива всегда проверяются.

- Целочисленные переполнения , которые приводят к неопределенному поведению для целых чисел со знаком в C, улавливаются как ошибка времени выполнения в Swift. Программисты могут выбрать , чтобы позволить переполняется, используя специальные арифметические операторы , , , и . Свойства и определены в Swift для всех целочисленных типов и могут использоваться для безопасной проверки возможных переполнений, вместо того, чтобы полагаться на константы, определенные для каждого типа во внешних библиотеках.

- Форма и , состоящая из одного оператора , которая позволяет опускать фигурные скобки вокруг оператора, не поддерживается.

- Перечисление в стиле C , которое часто приводит к ошибкам , не поддерживаются (начиная с Swift 3 и далее).

- Операторы пре- и пост- инкремента и декремента ( , …) не поддерживаются (начиная с Swift 3 и далее), тем более что операторы в стиле C также не поддерживаются в Swift 3 и далее.

Механизм implicity unwrapping

Другим вариантом извлечения значения переменной-опционала является механизм implicity unwrapping (неявного извлечения).

Суть его заключается в следующем. В некоторых случаях структура разрабатываемой вами программы может быть такова, что опционал всегда будет иметь некое непустое значение после того, как это значение было впервые установлено. В этом случае будет удобным избежать необходимость проверки и извлечения значения всякий раз, когда требуется получить значение.

Именно в таких случаях используется механизм . Для этого при инициализации опционала знак вопроса (?) заменяется на знак восклицания (!).

Какие теперь есть альтернативы для международных переводов

Western Union — одна из старейших компаний в мире по переводу денег. Она покрывает почти все страны и дает возможность получить наличные в офисах партнеров. Но в мире существуют еще минимум три подобных сервиса:

Wise

Чем эта система отличается от банковского счета? Вы не сможете класть деньги на депозит под проценты, а также получать кредиты и овердрафты. Деньги не страхуются программой компенсаций в сфере финансовых услуг (FSCS), которую обычно обеспечивают банки.

Но все-таки основное преимущество – это возможность денежных переводов без грабительских комиссий и оплата услуг в местной валюте без взимания процентов за международные транзакции.

Paysend

Данная система работает по такому же принципу, как и Wise: вы открываете мультивалютный счет и переводите деньги на банковские счета и электронные кошельки. Для разновалютных переводов установлена фиксированная комиссия 49 Р., 1.5 €, 1 £.

Удобнее всего работать с этой системой через приложение, вы можете присоединить все свои банковские карты, а в мультивалютном кошельке можно хранить до 8 валют одновременно.

KoronaPay (в России “Золотая корона”)

Еще один удобный сервис для перевода денег из Европы, в отличие от двух предыдущих есть возможность получить перевод наличными.

Для того чтобы воспользоваться услугами компании, необходимо установить приложение, затем выбрать страну получателя, указать сумму и способ оплаты. Деньги придут на карту или наличными в один из офисов партнеров, список можно посмотреть на сайте компании.

https://youtube.com/watch?v=JPByWNZbFWo

Комиссия зависит от страны, в которую делается перевод и варьируется от 0,75 до 1,5%.

Системы денежных переводов

«Золотая корона»

С помощью «Золотой короны» можно отправить деньги в Россию из любой страны, где есть пункты обслуживания: из Азербайджана, Белоруссии, Грузии, Израиля, Казахстана, Киргизии, Молдавии, Сербии, Турции, Узбекистана и Южной Кореи. Есть также отдельный онлайн-сервис для переводов из Европы. Перевести деньги можно четырьмя способами:

- наличные;

- банковский счет;

- банковская карта;

- шведский сервис klarna (резидентов России не регистрируют).

Отправить деньги можно в евро, долларах США, российских рублях или украинских гривнах. Комиссия зависит от страны, из которой поступит перевод, и выбранного способа перевода. За раз в Россию можно перевести не больше 1 млн рублей, 10 тыс. долларов или 20 тыс. евро, а в течение 30 дней один человек не может получить перевод больше пяти раз.

Наличными в России вы получаете только рубли, как и в случае со SWIFT-переводами.

Учитывайте, что курс у «Золотой короны» невыгодный: вместо привычных плюс 1% к биржевым ставкам, у сервиса порядка 6%.

Unistream

Как и в случае с «Золотой короной», есть несколько способов отправки денег в Россию:

- наличные через пункты обслуживания;

- банковские карты;

- карта «Юнистрим» (вы кладете на нее деньги через пункты обслуживание, а далее делаете перевод в Россию; такую карту выдают в Армении, Грузии, Казахстане, Узбекистане и Таджикистане).

При переводах с карты на карту максимальная сумма в месяц составляет 1 млн рублей. За сутки можно сделать не больше пяти переводов, каждый из которых должен быть менее 75 тыс. рублей. Максимальная сумма перевода за сутки в целом — 100,5 тыс. рублей. Ограничение за 30 дней для одного получателя — 900 тыс. рублей.

Комиссия составляет 0–7% плюс разница в курсе валют по сравнению с биржевым (может достигать 5–6%).

20 июля 2023 года Коммерческий банк «Юнистрим» попал в SDN-лист (блокирующие санкции) США. После этого Банки Армении, Грузии и Киргизии начали приостанавливать работу с сервисом. При этом на рубли ограничение не распространяется.

Contact

Самый понятный способ — через отделение. Перевести можно не только по номеру карты, но и по реквизитам счета. Пункты обслуживания есть в США, Африке и Европе.

Максимальная сумма денежного перевода между Россией и странами ближнего зарубежья — 600 тыс. рублей, 20 тыс. долларов, 20 тыс. евро. Проверить тарифы и ограничения можно на сайте сервиса в специальном разделе.

Карты зарубежных банков сервис не принимает, поэтому этим способом воспользоваться не получится, если нужно валюту перевести в Россию.

Profee

Самый простой и быстрый способ перевода предлагает Profee. Прямо на сайте вы оплачиваете перевод с карты любой страны, в которой работает сервис. Получателю деньги приходят на карту российского банка

Есть важное ограничение: сервис не проводит переводы на карты тех банков, которые попали под санкции

Сейчас в Россию деньги переводят на карты, которые не попали под какие-либо санкции. Это, к примеру, ЮниКредит Банк, ОТП, Хоум Кредит банк и другие. Полный список на сайте сервиса.

Сам сервис не берет открытую комиссию за переводы на карту, но она скрыта в курсовой разнице. Валютная конвертация в сервисе отличается от биржевой на 1–2%.

Без регистрации за 30 дней можно перевести не больше 1 тыс. евро или эквивалентную сумму в другой валюте. Лимит можно увеличить до 15 тыс. евро, но придется подтвердить личность.

Действующие варианты трансграничных переводов сегодня

- Валютные операции через финансовые организации, не попавшие под ограничения и работающие с системой SWIFT — это «Райффайзенбанк», «Газпромбанк», «Росбанк», «Русский Стандарт», «Ренессанс Кредит», «МТС Банк». Но в этом случае не получится осуществить перевод в определенных валютах, необходимо уточнять условия в конкретном банке. Гарантий того, что деньги дойдут быстро или вообще дойдут нет.

- Через счет в иностранном банке. Открыть счет в другой стране сейчас непросто. Например, в Греции или Франции зачастую не открывают местные счета гражданам России. Лучше пробовать в странах СНГ. Хотя в некоторых могут отказать в открытии счета, если нет вида на жительство (ВНЖ), договоров о трудоустройстве, аренде жилья. Также о появлении счета за рубежом необходимо в обязательном порядке оповестить Федеральную налоговую службу России;

- С помощью системы переводов денежных средств. Здесь не требуются открытый счет, банковские реквизиты. Необходимо всего лишь прийти в отделение с паспортом, указать контактные данные адресата, сумму перевода. Переводят валюту сейчас через «Юнистрим», «Золотую корону», «Contact». Отправлять деньги с территории России этим способом возможно в Восточную Европу, Среднюю Азию. Актуальный перечень стран следует проверять.

- С помощью систем переводов и оплаты зарубежных счетов. Подобным образом можно перевести деньги даже в западные страны. Выбор сервисов большой. Процесс заключается в том, что можно совершить рублевый перевод на выпущенную в России карту, а сервис за свои оборотные средства осуществит трансграничный перевод или оплатит покупки. До адресата деньги дойдут в требуемой валюте. Главное – проверить надежность сервиса и не отправить деньги мошенникам.

- Криптовалютные переводы. Это удобный способ для тех, кто хорошо ориентируется в теме. Новички рискуют столкнуться с мошенничеством.

- Оформление зарубежных карт платежных систем «Mastercard», «Visa». Можно выпустить карту, например, в Турции, странах СНГ и переводить деньги с нее. В последнее время набирают популярность «карточные туры». Данный способ имеет смысл, если планируете регулярно пользоваться банковской картой за границей. В России она будет недействительна.

- Переводы на карты заграничных банков с карты платежной системы «МИР». До недавнего времени карты «МИР» функционировали на территории Турции, Вьетнама, некоторых стран СНГ. По ним совершались переводы, оплачивались покупки, услуги, снимались деньги. Однако в некоторых государствах уже отказались от работы с российскими картами, где-то становится все меньше банков, которые готовы их поддерживать. Поэтому бесперебойная работа платежной системы гарантируется только в России, Абхазии и Южной Осетии.

https://youtube.com/watch?v=K-WYQ3NRroc

Механизм optional binding

Механизм optinal binding (связывание опционала) используется для определения наличия в опционала непустого значения и, в случае если это так, получения значение опционала во временную переменную или константу.

В общем виде механизм optional binding выглядит следующим образом:

В случае, если опционал содержит непустое значение, создается временная переменная (или константа), в которую будет записано распакованное значение опционала, и выполнены действия тела условного оператора (значение опционала доступно через созданную временную переменную (константу), имеющую базовый тип; также необходимо отметить, что, учитывая правила определения области видимости переменных и констант в Swift, временная переменная будет доступна только в ).

В противном случае, когда значение опционала не может быть извлечен (равен nil) — выполняется блок else. Блок else может отсутствовать.

Преимущества и недостатки SWIFT платежей

Система SWIFT позволяет этим учреждениям безопасно отправлять и получать информацию о финансовых операциях стандартным способом. Это в конечном итоге позволяет отправлять деньги из одного банка в другой, практически в любую точку мира и в разных валютах.

Но эта система далека от совершенства. SWIFT на самом деле не отправляет деньги, он просто отправляет сообщения между банками. Из-за этого для перевода фактических средств необходимо использовать другие системы, требующие большего вмешательства человека, а это, в свою очередь, замедляет переводы SWIFT. Более того, сложный характер этих переводов обычно влечет за собой плату, которая почти всегда передается потребителям.

Говоря о сборах, как правило, существуют СВИФТ. Вероятно, будет взиматься комиссия за исходящий международный перевод, взимаемая вашим банком, и каждый из банков-посредников имеет право на комиссию, вычтенную из суммы перевода. Банк получателя обычно также взимает плату за входящий международный перевод.

И, если валюту нужно будет обменять, один из банков-посредников, вероятно, осуществит конвертацию по повышенному обменному курсу, что принесет дополнительную прибыль. Средний спред составляет 4-6%, что может сложиться.

Таким образом, хотя система SWIFT является безопасным способом отправки заказов на международные денежные переводы, вы можете увидеть, как могут сложиться связанные с этим расходы.

Альтернативы

В России

Основная статья: Система передачи финансовых сообщений

На случай отключения России от международной межбанковской системы Банк России, начиная с декабря 2014 года, предоставляет кредитным организациям свою систему передачи финансовых сообщений (СПФС) в формате SWIFT о внутрироссийских операциях. По итогам 2017 года доля внутреннего трафика (передачи финансовых сообщений между российскими организациями) составила 78 % от общего количества сообщений, отправляемых российскими пользователями SWIFT.

Банк России надеется обезопасить банки от возможных проблем в случае отключения от системы международных расчётов SWIFT. ЕС в сентябре 2014 года и в январе 2015 призвал к новым ограничительным мерам в отношении России, в том числе к отключению России от системы SWIFT.

Принципиальным отличием от существующей системы SWIFT является изменение топологии передачи данных с топологии «звезда» на топологию «дерево» (иерархическую). В отличие от системы SWIFT, функционирующей в единственном варианте, в мире может работать любое количество CyberFT Exchange Server, поддерживающих между собой прямые связи.

В Китае

Основная статья: CIPS

8 октября 2015 года Китай запустил свою систему межбанковских платежей, Cross-Border Interbank Payment System (CIPS).

В ЕС

- Основная статья: Instrument in Support of Trade Exchanges (англ.)русск.

В июне 2019 года первая транзакция прошла в новой платежной системе Instrument in Support of Trade Exchanges (INSTEX). Штаб-квартира системы находится в Париже. Система создана в январе 2019 года для торговли европейских стран с подсанкционным Ираном мимо американских санкций против этой страны.

Где применяется Swift

Как вы уже знаете, речь идет о языке экосистемы Apple.

Это достаточно узкоспециализированный инструмент, который применяется для разработки приложений под операционные системы iOS и MacOS.

Однако на этом возможности его использования не ограничиваются.

Все чаще технология применяется для создания серверных решений в качестве альтернативы языкам Go и Rust.

Swift – узконаправленный ЯП

Swift – узконаправленный ЯП

Для бэкенд-разработки уже создано несколько фреймворков Swift:

- Perfect. Самый востребованный фреймворк, заточенный под написание серверной части приложений. Поддерживает WebSocket, ORM и коннекторы баз данных.

- Vapor. Отличается от Perfect более простой структурой, имеет такой же большой набор фишек, заточен больше под веб-разработку. Большой плюс – обширная документация.

- Zewo. Наименее развитый из всех Swift-фреймворков для бэкенда. На данный момент его реальное применение затруднительно, остается надеяться, что он будет улучшен.

- Kitura. Поддерживается самой IBM, хоть и располагает куда более скромной документацией в сравнении с Perfect и Vapor. Отличается схожим с Express.js дизайном.

С определенными условностями Swift можно использовать для разработки под Linux, однако этому пока что мешает отсутствие ряда необходимых библиотек.

Несмотря на это, некоторые энтузиасты создают экспериментальные биндинги для использования совместно с GTK+. Не исключено, что в ближайшие годы нужные библиотеки появятся, и Swift-разработка под Linux станет полноценной.

Что такое SWIFT в Сбербанке

Данная аббревиатура (S.W.I.F.T.) произошла от английского эквивалента названия организации “Общество всемирных межбанковских финансовых каналов связи”. Такую систему разработали в Бельгии еще в 1973 г. В качестве соучредителей выступали 248 банков, которые находились на территории 19 стран.

Главная идея данной системы состоит в том, чтобы банки могли обмениваться информацией и быстро осуществлять платежи на международном уровне. Для этой цели используется единая система шифрования. Благодаря такой схеме отправитель может перевести деньги в большинство стран при использовании собственного банковского счета или без него (открытия счета не требуется).

Многие клиенты не знают, какой SWIFT Сбербанка и что это такое. Дело в том, что всем банкам, участвующим в международной системе передачи данных, были присвоены кодовые обозначения. Они состоят из набора букв и цифр. При этом каждая буква (или цифра) имеет собственное место и значение:

- Первые 4 буквы присваиваются согласно названию банка. Для Сбербанка используется буквенное обозначение “SABR”. С этих символов будет начинаться код любого отделения данного банка.

- Следующие 2 буквы обозначают код страны, куда осуществляются переводы. Т. к. банк находится на территории России, в его коде используется “RU”. Буквенные коды стран отвечают международным стандартам ISO.

- Следующие 2 буквы (или буква и цифра) присваиваются в зависимости от расположения банка в стране. Например, московские представительства банка (ММ), Тольятти (3T).

- Конечные 3 буквы или цифры считаются необязательными и используются только для указания филиала банка.

Кодовое обозначение по системе “СВИФТ” у головного офиса Сбербанка в Москве “SABRRUMM”, у Байкальского филиала Сбербанка (отделение в г. Чита) – “SABRRU66CHT”.

Какое существует лимит?

Максимальная сумма переводов, которую вы можете отправить за 12 месяцев:

- Базовый: до 1.000€ (без подтверждения личности, только имя и адрес)

- Плюс: до 15.000€ за 12 месяцев (после подтверждения личности и места жительства)

- Премиум: до 100.000€ за 12 месяцев (после подтверждения источника доходов)

Чтобы повысить лимит до премиума иметь возможность отправлять до 100 000 в год, вам необходимо написать в чат техподдержки с просьбой увеличить лимит. Это можно сделать прямо из приложения и своими словами. После этого на вашу электронную почту (указанную при регистрации) вышлют письмо, где попросят прислать документы и ответить на несколько вопросов.Шаг 1. Пожалуйста, предоставьте действительный документ, подтверждающий адрес (не старше 6 месяцев).Шаг 2. Пожалуйста, ответьте на следующие вопросы, чтобы обновить свой профиль:А. Какова сумма вашего годового дохода?B. Каков ваш источник дохода (вы можете указать более одного):Зарплата; (если да, предоставьте 2 последних платежных ведомости)Сбережения; (если да, предоставьте выписку из банка)Другой. Укажите и предоставьте любой документ, который может оказаться полезным в качестве подтверждения дохода.C. Чем вы занимаетесь в настоящее время? Выберите один из вариантов:Место работы (указать название компании и занимаемую должность);Предприниматель/владелец бизнеса (укажите тип бизнеса и краткое описание);Другой. Пожалуйста уточните.D. Пожалуйста, укажите, сколько денег вы планируете переводить через свой счет Profee в год?Е. Цель переводов?F. Предоставьте нам выписку по карте и/или лицевую и оборотную стороны карты, которую вы будете использовать для переводов Profee, убедившись, что видны только первые 6 и последние 4 четыре цифры, а также данные держателя карты и учреждения-эмитента. Пожалуйста, убедитесь, что 3-значный код безопасности на обратной стороне вашей карты (CVV) скрыт.

Можно ли в Россию привезти наличную валюту

Без дополнительного декларирования ввозить в Россию можно до 10 тыс. долларов и евро или эквивалент в рублях. Суммы свыше провозить можно, но только официально задекларировав и подтвердив в процессе их легальное происхождение.

При этом Европейский союз ввел свои ограничения на ввоз наличных в Россию. Из ЕС запретили вывозить наличные банкноты евро и валюты других стран Евросоюза: болгарские левы, венгерские форинты, польские злотые, румынские леи, хорватские куны, датские, чешские и шведские кроны. Другие валюты вывозить можно.

Правила не действуют для сотрудников дипломатических служб и международных организаций, а также для физлиц, если деньги вывозятся для личного пользования. Как доказывать последний пункт, даже спустя год после введения ограничений, разъяснений нет, поэтому каждая таможня стран ЕС трактует это по-своему. Как правило, разрешают вывезти 300 евро или эквивалент в других валютах, а наличные сверх этой суммы конфискуются.

Если гражданин России направляется из страны Евросоюза в другое государство, например в Турцию или ОАЭ, ограничения не действуют. Но тут есть нюанс: если у вас единый авиабилет, в котором аэропорт другого государства — стыковочный, а конечная цель маршрута — российский город, то это приравнивается к вывозу валюты в Россию.

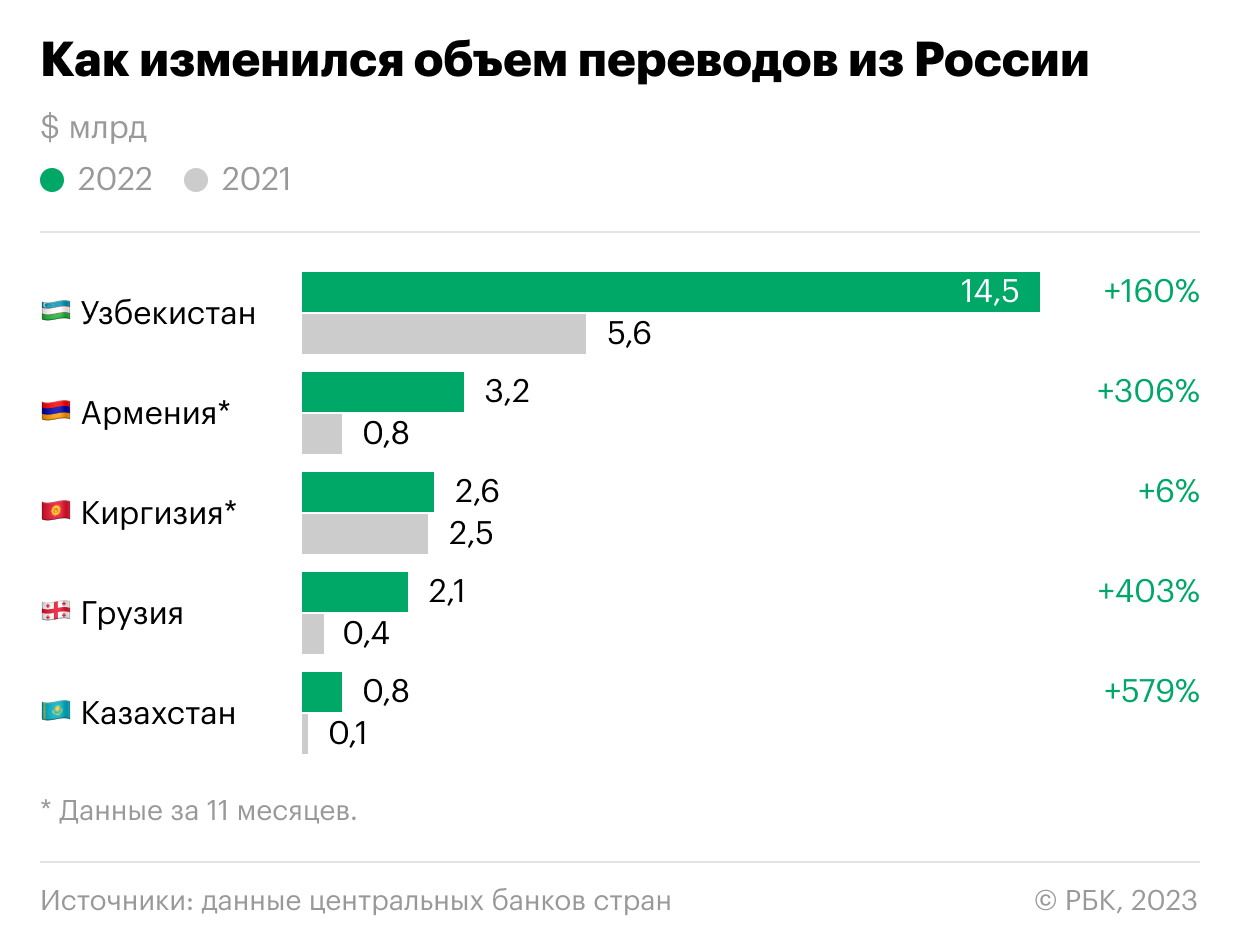

Последние новости

Крупнейшие российские банки отключены от международной межбанковской системы передачи информации и совершения платежей SWIFT из-за санкций. Они утратили возможность переводить средства клиентов на заграничные счета в долларах и евро.

«Как изменился объём денежных переводов из России в 2022 году». Нажмите, чтобы увеличить/скачать инфографику.

«Как изменился объём денежных переводов из России в 2022 году». Нажмите, чтобы увеличить/скачать инфографику.

Финансовые организации, незатронутые санкциями, тоже ограничивают международные денежные операции. Вопрос перевода средств за рубеж остается злободневным для россиян. А где есть спрос, там рождаются предложения:

- Турция предложила российским банкам, которых не коснулись санкции, работать с национальной платежной системой «Troy». После того, как местные финансовые организации прекратили обслуживать карты «МИР», банковские карты «Troy» могут стать альтернативой для российских туристов. По словам турецкой стороны, система полностью контролируется страной, поэтому США будет затруднительно вмешаться и ввести ограничения;

- ЦБ РФ намерен запустить систему быстрых платежей за рубежом. Это позволит проводить оплату по номеру телефона и в других странах. При этом не предполагается менять национальные системы платежей на международные. Разрабатываются принципиально новые решения. Первыми странами, где опробуют интернациональные переводы по номеру телефона, могут стать Казахстан и Армения. Дальше планируется подключить другие страны Евразийского экономического союза;

- «ВТБ» запустил новую опцию для переводов на карты национальных платежных систем стран СНГ. Необходимо указать инициалы получателя и номер его карты на сайте банка или в приложении. Лимит – до 150 000 рублей в день и до 300 000 рублей в месяц.

Best Change

Если вы рассмотрели все возможные варианты перевода средств, но ничего вам не подошло, стоит обратить внимание на международные электронные обменники. Плюс этих обменников в том, что они находятся в Сети и доступ к ним может получить каждый, где бы не находился и практически без ограничений

Найти подходящий обменник можно с помощью сервиса Bestchange.

Если заранее созвониться с получателем, можно провернуть обмен в течение нескольких минут. Схемы обмена могут быть разными. Например, отправитель покупает Биткоин, а затем пересылает данные получателю, который забирает и сразу же обменивает криптовалюту на доллары или рубли. Подходящую схему придется выбирать самостоятельно, ибо таких схем много. Сегодня будет выгодна одна, а завтра другая, в сервисе Bestchange вы найдете нужные подсказки.

Какой существует лимит?

Максимальная сумма переводов, которую вы можете отправить за 6 месяцев:– 1 уровень: до 1.000€ за 3 месяца (базовый). Для переводов по направлению “Германия – Россия”– 2 уровень: до 7.500€ за 6 месяцев (после подтверждения личности)– 3 уровень: до 15.000€ за 6 месяцев (после подтверждения места жительства. Подойдет справка о прописке, счет на коммунальные услуги, письмо из любого амта.)– 4 уровень: больше 15.000€ за 6 месяцев (после подтверждения дохода).

Чтобы отправлять больше 15 000 евро, необходимо сначала выполнить переводы на общую сумму не менее 10 000 евро. После этого в мобильном приложении, в разделе “Лимиты” появится кнопка “Повысить лимит“.Потом вам потребуется подтвердить источник своего дохода. Для этого понадобится один из следующих документов:— Банковская выписка за последние 3 месяца, явно показывающая источники поступления денег;— Расчетные ведомости (справка о зарплате за последние 3 месяца);— Договор найма с данными о зарплате;— Официальное письмо от работодателя с суммой зарплаты;— Налоговая декларация за год;— Пенсионные документы;— Другие официальные свидетельства легальных доходов;— Документы о ваших активах ( например, сведения о владении имуществом, вместе с документами, подтверждающими, что это имущество приносит доход: аренда, дивиденды ит. д.)

Выполнить трансграничный перевод

Раньше некоторые переводы с европейских карт на российские можно было сделать напрямую через платежные системы Visa и MasterCard. Теперь же SWIFT стала почти единственным способом.

SWIFT — это международная система, которая помогает банкам в разных странах передавать информацию о намерении клиентов совершить трансграничный перевод.

Часть российских банков отключена от SWIFT, некоторые по-прежнему ее используют. Чтобы принять или отправить перевод, банку нужны корреспондентские отношения с иностранным банком в валюте перевода, поэтому до совершения платежа уточните в своем банке, сможет ли он принять его в нужной вам валюте.

Также банки не всех стран совершают переводы в пользу получателей из России. Например, в Эстонии и Латвии банки прекратили такую практику, за исключением социальных платежей (например, пенсий), в 2022 году. Банки в Италии, Германии, Сербии и других странах могут осуществить подобные платежи. Перед отправкой всё равно всегда нужно уточнить, готов ли банк проводить операцию, и если нет, то искать подходящий.

В этой цепочке есть еще одно или даже несколько звеньев — это банки-корреспонденты, которые обслуживают перевод. Именно у них чаще всего задерживаются средства, и они могут потребовать дополнительные документы или просто вернуть деньги отправителю.

Банки, по-прежнему подключенные к SWIFT, осуществляют переводы на разных условиях. Так, вам, скорее всего, придется заплатить комиссию 1–5% от суммы платежа или фиксированную сумму (например, 10 долларов США или 15 евро) в зависимости от валюты перевода. При этом банки устанавливают минимальный размер комиссии, который колеблется от 100 до 300 евро или долларов США, и минимальную сумму переводов.

SWIFT-транзакции обычно занимают от 1 до 7 дней, а потому не подходят для срочных платежей.

Во время трансграничных переводов могут быть задержки или технические ошибки. Подобные проблемы могут возникать и на стороне иностранного банка-отправителя, если в стране (или конкретном банке) повысился спрос на SWIFT-переводы в Россию.

Максимальную сумму, которую можно перевести из-за границы в Россию, устанавливает только банк отправителя. При этом 07 сентября 2023 года ЦБ РФ продлил ограничения на снятие наличных в валюте — получить можно до 10 тысяч долларов США (или эквивалент в евро). Снять наличную валюту со счета можно, только если она находилась там до 9 марта 2022 года. Если эта сумма превышает 10 тысяч долларов США или эквивалент в евро, излишек банк может выдать в рублях. Валюта, поступившая с 9 марта по 9 сентября 2022 года, выдается в рублях по курсу ЦБ, если она поступила на счет позже — по курсу банка.

Вы можете обменять валюту на рубли в онлайн-банке или мобильном приложении, снять ее наличными в кассе или банкомате. Если планируете снимать крупную сумму, лучше заранее заказать средства в банке. При необходимости наличную иностранную валюту можно купить в кассе банка.

Российские банки в 2023 году запустили систему международных трансграничных переводов по СБП. Сейчас такие переводы уже доступны в некоторые банки Армении, Киргизии, Таджикистана и Узбекистана.

Как обезопасить себя и свои деньги

- Проверяйте получателя: будьте внимательны при заполнении данных получателя перед отправкой перевода. Даже маленькая ошибка в имени или номере счёта может привести к потере средств.

- Используйте надёжные источники: если вы работаете с криптовалютами, убедитесь, что используете проверенные биржи и кошельки.

- Изучите локальные законы: если вы отправляете деньги в другую страну, изучите местные законы и правила, касающиеся финансовых операций.

- Используйте двухфакторную аутентификацию: защитите свои финансовые аккаунты, включив двухфакторную аутентификацию, чтобы предотвратить несанкционированный доступ.

- Будьте бдительны при получении писем, звонках или сообщениях, запрашивающих вашу финансовую информацию. Мошенники могут пытаться выдать себя за банки или другие финансовые учреждения.

- Используйте защищённые сети: передавая финансовую информацию онлайн, удостоверьтесь, что вы используете надёжную сеть.

- Следите за операциями: регулярно проверяйте свои финансовые операции и отчёты, чтобы своевременно обнаруживать любые подозрительные действия.

- Помните о лимитах: как правило, банки и платёжные системы уведомляют своих клиентов о превышении лимита или подозрительности операции, однако стоит узнать о требованиях заранее, чтобы не было проблем с регулирующими органами.

- Учитывайте сроки: если нужно срочно отправить деньги, сравните условия по каждому способу, но SWIFT в данном случае не самая лучшая идея.

Можно ли получать из-за рубежа евро и доллары

Со стороны России ограничений на прием переводов из европейских стран и США нет, но валютный перевод или платеж выдается получателю только в рублях после конвертации по курсу не ниже официального, говорится в разъяснениях Центрального банка.

Кроме того, все еще действуют валютные ограничения, по которым получить евро и доллары можно только в том случае, если они поступили на счет до 9 марта 2022 года, и не больше 10 тыс. долларов или евро. Эти правила будут действовать минимум до 9 сентября 2023 года.

Банки до 9 сентября 2023 года не имеют права брать комиссию за выдачу наличной валюты. Также комиссия на берется за конвертацию иностранных валют в доллары США, если эта конвертация проводилась для последующей выдачи наличных долларов США.