Что такое интернет инвестиции?

В широких массах об интернет инвестировании слышали многие, но иногда даже не догадываются, что различные «форексы», «паммы», «онлайн-проекты» — это реальные инструменты, позволяющие зарабатывать на вложениях. Есть и та категория людей, которая с глобальной сетью на «Вы» и скептически воспринимает не только надежные инвестиции в интернете, но и саму всемирную паутину. Так куда же в интернете вложить средства, чтобы получать доход?

В этой статье мы сознательно не будем рассказывать про хайпы, кассы взаимопомощи и другие фонды – это материал для отдельной статьи. Поговорим о тех видах заработка на инвестициях, которые хорошо вписываются в рамки закона и несут в себе минимальный риск. Интернет инвестиции — вложение средств в различные интернет проекты, которые через определенные сроки должны приносить доход. Если говорить о сферах такого инвестирования, то это могут быть самые различные направления, которые более подробно мы опишем ниже.

Куда инвестировать деньги в 2021 году и получать пассивный доход

Второе решение для создания пассивного дохода, которое вы можете использовать — это специальные инвестиционные планы для формирования ренты. Например, к числу подобных контрактов можно отнести инвестиционный план Fixed Income Portfolio.

Этот контракт на российском рынке предлагает компания Investors Trust. Включите моё видео с обзором этого контракта для формирования пассивного дохода:

Этот план гарантирует 100% защиту капитала — а также ежеквартальную ренту фиксированного размера на весь срок договора. При этом процентные ставки на вложенный капитал значительно превосходят предложения российских банков.

Ниже представлены текущие процентные ставки для разных сроков инвестирования в этом контракте:

Например, для десятилетнего контракта в долларах США ежегодная процентная ставка на вложенный капитал составляет 3,6% годовых. И эта доходность уже позволяет нам сделать реалистичный расчёт — сколько нужно инвестировать, чтобы пассивный доход составил 100000 в месяц.

Будем исходить из того, что вы конвертировали свой капитал в доллары США — и разместили его в контракт Fixed Income Portfolio сроком на 10 лет. Предположим, что текущий валютный курс составляет 75 рублей за один доллар США.

Итак, вам необходим пассивный доход в 100.000 рублей в месяц, или же

100.000 * 12 = 1.200.000 рублей в год.

Тем самым вам нужен ежегодный пассивный доход в размере

1.200.000 / 75 = 16.000 USD в год.

Если вы разместили свой капитал в контракте Fixed Income Portfolio под 3,6% годовых, то вам нужно инвестировать чтобы пассивный доход был 100000 в месяц

16.000 / 0,036 = 444.444,44 USD

И если вы будете обладать таким капиталом в 444.445 USD, то он способен генерировать вам безрисковую ренту нужного размера. И этот поток дохода будет к вам поступать пожизненно.

Однако — здесь стоит помнить о том, что через 10 лет план Fixed Income Portfolio закончится. И чтобы пассивный доход продолжал к вам поступить — необходимо будет пролонгировать контракт Fixed Income Portfolio на новый срок. А в новом контракте ставка доходности может быть ниже, чем текущая доходность. Это может привести к снижению вашего пассивного дохода в будущем.

Кроме того, стоит помнить о том, что инфляция снижает покупательную способность денег со временем. И спустя 10-20 лет пассивного дохода в 100.000 рублей может уже не хватать для оплаты ваших каждодневных расходов из-за повышения цен на товары и услуги.

А теперь — давайте рассмотрим подход для формирования пожизненного пассивного дохода, который широко распространён в западных странах. Но при этом пока ещё мало используется в России.

Какую доходность приносят инвестиции?

Даже короткий обзор нескольких вариантов инвестиций дает положительный ответ на вопрос, реально ли заработать на инвестициях. Но инвестор должен помнить, что доходность инвестиций зависит от целого ряда факторов:

- Уровня риска. Пожалуй, это важнейший показатель, доходность по инвестициям считается «платой за риск». Чем выше вероятность потерь, тем большую прибыль может получить инвестор.

- Времени размещения. Здесь играет роль и рост неопределенности с удлинением инвестиционного горизонта, и сложный процент, и заинтересованность бизнеса в долгосрочных вложениях.

- Размеров инвестиций. В большинстве случаев увеличение инвесткапитала позволяет рассчитывать на рост доходности.

В целом правильно выбранные инструменты могут давать от единиц процентов годовых (для защитных активов, таких как банковские вклады, облигации надежных эмитентов или недвижимость) до сотен для высокорисковых, например, криптовалют.

Какая минимальная сумма для инвестиций?

Минимальная сумма вложений определяется набором активов, которые собирается купить инвестор и стоимостью одного лота (наименьшего доступного на торгах объема) каждого из них. Например, если инвестор собирается купить только акции ВТБ, ему достаточно для старта немногим более 200 рублей. Для покупки слитка в 1 г золота потребуется 5 тыс. руб. В приобретение же не самой большой однокомнатной квартиры в Москве придется вложить от 5 млн руб.

Но покупка одного актива – нерациональный вариант инвестирования. Чтобы получать прибыль в любых ситуациях, в том числе, во время кризисов, следует распределить (диверсифицировать) вложения. Это значит, создать инвестиционный портфель. Как правило, в него включают до 20-30 различных активов, что существенно увеличивает порог входа. Например, для вложений только в ценные бумаги (акции и облигации) рекомендуется стартовый капитал от 50 тыс. руб.

Нередко начинающих инвесторов интересует размер вложений для получения определенной доходности. Например, можно встретить в сети вопрос: «Сколько нужно инвестировать, чтобы пассивный доход был 100000 в месяц?». Конечно, однозначного ответа на него не даст никто. Это зависит от формы инвестирования состава портфеля и его итоговой доходности. Например, при 12% годовых для дохода в 100 тыс. руб. в месяц потребуется 10 млн инвестиций. Увеличение доходности вдвое сократит в два раза и необходимую сумму вложений.

Есть ли смысл в инвестициях маленьких сумм?

Начну с важного и, наверное, логичного вопроса: зачем инвестировать 1000 рублей, что это даст? Есть ли смысл в инвестициях маленьких сумм? Разве можно разбогатеть или хотя бы создать хороший источник дополнительного дохода, вложив такую сумму? И логичный ответ: нет, нельзя. Но инвестируя 1000 рублей, вы сможете выполнить другую, не менее важную задачу: попробуете инвестиции «на вкус»

То есть, увидите, как происходит вложение средств, покупка и продажа активов, как и под воздействием чего движется биржевая цена на рынках, из чего создается прибыль и т.д.

А по итогам такой практики вы уже сможете сделать вывод, насколько вам интересны инвестиции, насколько у вас это получается, и при желании перейдете к более крупным финансовым вложениям на основе полученного опыта.

ПИФы

Паевые инвестиционные фонды (ПИФы) напоминают сейф, куда пайщики складывают деньги. На эти деньги приобретаются ценные бумаги, недвижимость и другие активы. Управляющая компания (УК) распоряжается этим имуществом.

УК действует следующим образом: деньги выдаёт в качестве займа; недвижимость сдаёт в аренду; торгует ценными бумагами и др.

Пайщик может заработать за счёт погашения или продажи пая. Для некоторых фондов, вкладывающих активы в коммерческую недвижимость для её сдачи в аренду, может быть предусмотрена выплата периодических доходов, аналогичных дивидендам. Деятельность УК подконтрольна ЦБ РФ, поэтому имущество пайщиков защищено законом.

Преимущества ПИФов:

- доходность может быть выше, чем по облигациям и банковским вкладам;

- всю работу по вложению активов ведёт УК;

- интересы пайщика защищены законом;

- сумма комиссии УК не меняется на протяжении всего срока договора.

ПИФы бывают «открытые», «закрытые», интервальные. По первым УК должна обеспечить возможность их продажи пайщиком в любой момент. Закрытые — это их полная противоположность. В интервальных период предъявления паев к выкупу ограничен интервалами. Отметим, что ограничения во всех типах относятся только к обязанностям УК, на вторичном рынке (на бирже) пайщик закрытых или интервальных фондов может перепродать пай в любой момент. Правда, не факт, что на бирже найдется желающий купить этот самый пай.

Минусы ПИФов:

- доход не гарантирован, иногда пайщики теряют деньги;

- нужно платить НДФЛ, если получить доход от продажи паев, которыми пайщик владел меньше 3 лет;

- некоторые ПИФы доступны только для квалифицированных инвесторов.

В ЗПИФ (закрытых фондах) порог входа высок — начать инвестировать можно с суммы от 250 тыс. руб.

Совет 7: Не тормозите!

Мне часто говорят на консультациях:

— Все это просто замечательно! Но я еще не готов инвестировать. Сейчас не самое лучшее время… кризис, внешние обстоятельства, расходы… Я подожду

Чего вы ждете?? Кризисы были, есть и будут. Я инвестирую с 1996 года и прошла 5 крупных кризисов: 1998, 2008, 2014, 2020, 2022

Да в начале пути я много ошибалась, теряла деньги и время и начинала все заново. Потом я научилась инвестировать в кризис (книг и курсов тогда толком не было, поэтому пришлось учиться на своих ошибках).

Может, вам кажется, что пока не время инвестировать, потому что все доходы съедают расходы. Я вам открою секрет: даже если вы начнете зарабатывать больше, то ваши расходы тоже станут больше. Такая интересная закономерность!

Инвестиции — это не вопрос наличия “лишних денег”. Это вопрос приоритетов. Поставьте приоритетом номер один: откладывать для себя любимого хотя бы по 10’000 рублей в месяц. Нет 10-ти тысяч, по 5. Нет 5-ти тысяч — по 3 000.

И вы удивитесь, что на хлеб и воду вы не перейдете.

Зато через 10 лет на ваших счетах будет ваш Фамильный Капитал, которым вы будете пользоваться и потом передадите внукам. Представьте, что вы будете тем человеком в вашей семье, который стал родоначальником вашего Фамильного Капитала.

Чего я вам искренне желаю!

Дорогу осилит идущий!

Вот еще несколько материалов, которые я вам обещала:

Инвестиционный калькулятор “Сколько вложу — сколько получу” вы можете взять бесплатно здесь: https://elena-kovalenko.finprogress.ru/anketa_LFP

Мой видео-урок (15 мин) про Капитал и 3 этапа вашей финансовой жизни:

Приглашаю вас пройти мой курс “Как сделать Капитал на 4 года раньше”

Программа курса здесь:

В курсе я раскрываю свою технологию “Система счетов”

По ней даже начинающие инвесторы создают Капитал, чтобы жить на проценты.

Без рискованных вложений, без “минусов” и даже во время кризисов.

Это лучший метод, который я выверила на практике за 25 лет работы с инвестициями… А я перепробовала практически все

Метод уже протестирован и доказано, что он работает и во время кризисов, и в мирное время

Я протестировала его на себе, а также открыла эту секретную модель своим ВИП клиентам и партнерам

Мои технологии инвeстирования внедряют тысячи учеников

️ Кто-то кyпил квартиру

️ Кто-то сделал Первый Миллион

️ Кто-то уже получает такой дoход от инвeстиций, который покрывает все расходы, включая путешествия и дорогие покyпки

Если вы

️Уже пытались что-то делать, чтобы получать доход от инвестиций, но результат вас не устраивает…

️ Вроде бы все знаете, все понимаете, но никак не сдвинетесь с мертвой точки…

️И Вам нужен четкий пошаговый план выхода на крупные суммы, чтобы жить на %%

то вам обязательно нужно прийти на

Частые ошибки: как не надо делать

-

Нельзя вкладывать в ценные бумаги все, что у вас есть

Сначала отложите деньги на жизнь и непредвиденные расходы. Создайте «подушку безопасности»: откройте банковский депозит — и только потом приступайте к биржевой торговле. Инвестируйте сумму, с потерей которой готовы смириться.

-

Не действуйте на авось — пройдите обучение

Если вы решили торговать на бирже самостоятельно, обязательно пройдите обучение. Большинство брокеров проводят курсы для начинающих инвесторов. В торговых программах нередко есть демо-режим: в нем можно попробовать свои силы без риска потерять деньги.

-

Не поддавайтесь эмоциям

Действуя импульсивно, можно совершить много ошибок. Начинающему инвестору не стоит резко реагировать на малейшее движение цен на бирже. Но надо действовать решительно, если цена меняется существенно. Установите границу потерь, которые вы готовы нести: допустим, если активы подешевели на 20%, нужно продавать и, как говорят на бирже, фиксировать убытки. Другими словами — вы готовы смириться с потерей 20% и завершить торги, чтобы избежать еще больших убытков. Желание подождать еще — вдруг «отскочит» — будет велико, но не нужно ему поддаваться.

-

Не складывайте все яйца в одну корзину

Лучше покупать ценные бумаги компаний из разных отраслей. Например, при падении цен на нефть страдают ценные бумаги всех компаний нефтегазового сектора. Если вы приобретете ценные бумаги компаний различных секторов экономики, например химической промышленности, машиностроения, телекоммуникаций, это поможет вам снизить риск потери вложенных денег (или, как говорят финансисты, диверсифицировать риски).

-

Не верьте обещаниям зарабатывать 500% в день

Гарантировать что-либо на фондовом рынке могут лишь шарлатаны. А ответственный брокер должен предупредить вас о рисках. Ситуация на бирже изменчива, и ответственность за принятые решения несете только вы.

Драгметаллы

Рынок драгоценных металлов позволяет вложить деньги в серебро, золото, а с недавних пор — в палладий и платину, хотя последние два инструмента начинающие, да и опытные инвесторы используют реже.

Заработать на драгметаллах можно, купив монеты, банковские слитки или открыв обезличенный металлический счёт (ОМС). Такой инструмент нужно рассматривать на долгосрочную перспективу, поскольку рост стоимости, к примеру, золота составляет около 3% в год.

Преимущества инвестиций в драгоценные металлы:

- золото, серебро и платина всегда остаются в цене, поэтому даже во время кризиса можно сохранить свои накопления;

- драгметаллы, в отличие от ценных бумаг, не могут обесцениться полностью.

Стоимость золота и других драгметаллов определяется на мировых биржах в твёрдой валюте, что защищает владельцев данных активов в момент обесценения рубля.

Основной способ заработать на драгметаллах — купить дешевле, продать дороже.

Минусы:

- в отличие от обычных депозитов, обезличенные металлические не защищены по системе страхования вкладов;

- рассматривать такой инструмент инвестирования можно только как долгосрочный;

- высокий порог входа. Цены на драгметаллы нередко снижаются, но обычно ситуация выравнивается.

Банковский вклад. Депозит.

Наиболее простой и доступный вариант вложить свободные средства. Но у банковских вкладов есть и свои недостатки, один из них — это ограничение на сумму вклада – можно вложить не более 1,4 млн. рублей, которые будут застрахованы государством, все что свыше не страхуется, и в случае ликвидации банка пропадут.

Второй, это небольшие ставки, которые за последний год все больше и больше уменьшаются. Средняя ставка в крупном и надежном банке на момент написания статьи составляет 5-6% годовых. Так же почти в каждом банке отсутствие возможности пополнения в любое время или наоборот. Если поискать, конечно, можно найти несколько банков с предложением по ставкам выше 7%, но таких банков единицы.

Да и свои проценты вы сможете получить только в конце срока действия банковского вклада, а хотелось бы получать ежемесячно.

Итак, для того чтобы нам с вами зарабатывать дополнительные 10 000 руб. в месяц пусть и всю сумму целиком в конце срока, нам потребуется примерно 1 700 000 руб. под 7% годовых, из которых 300 000 не попадают под систему страхования вкладов.

Достаточно ли 50 000 рублей для портфеля

Если взять за основу ETF и ПИФы, 50 000 рублей будет достаточно для создания диверсифицированного портфеля. Даже значительно меньшая сумма будет достаточной, так как доля в биржевом фонде стоит около 3000 рублей, а паи некоторых фондов можно купить за несколько рублей.

Мы не можем знать, какие у вас инвестиционные планы, на какие риски вы хотите пойти и т. д. Поэтому просто приведем пример портфеля.

Это не инвестиционный совет, и этот портфель может не подходить для вас.

Например, вам нужен долгосрочный портфель с высокой ожидаемой доходностью. При этом нежелательны снижения более 30% стоимости портфеля. В условиях кризиса фондовый рынок может упасть на 50%, поэтому доля акций в портфеле не должна превышать 60%. На оставшиеся 40% можно купить облигации и золото.

Начальная сумма – 50 000 рублей. Ежемесячное пополнение на 5000 или 10 000 рублей.

Структура портфеля из биржевых фондов и сколько денег вложить в каждую позицию вначале:

- FXUS, акции американских компаний – 30% или 15 000 рублей.

- FXDM, акции компаний из развитых стран за пределами США – 10% или 5000 рублей.

- VTBE, акции компаний из развивающихся стран – 10% или 5000 рублей.

- VTBX акции отечественных компаний -10% или 5000 рублей.

- SBGB, ОФЗ – 15% или 7500 рублей

- VTBB, облигации отечественных компаний — 15%, или 7500 рублей.

- FXGD, золото – 10% или 5000 рублей.

Цена акций или пая каждого из этих фондов – от нескольких сотен до нескольких тысяч рублей, то есть денег на покупку должно быть достаточно. Однако могут возникнуть трудности с тем, чтобы всегда точно соблюдать доли активов в портфеле.

Например, 13 апреля 2021 года одна акция фонда FXUS стоила примерно 5800 рублей. А в примере в начале инвестиций в этот фонд необходимо инвестировать 15 000 рублей. Вы не можете купить три акции FXUS, потому что тогда потребуется 17 400 рублей. А если купить две – останутся «лишние» деньги, т.к. это составит 11 600 рублей.

Может быть аналогичная проблема при внесении средств. Если вы пополняете счет на 5000, то можете купить только часть необходимых активов. Например, фонды облигаций, и денег на все фонды будет недостаточно.

Но эту проблему можно решить. Например, вы можете изначально купить две акции FXUS, а оставшиеся 3400 рублей пусть просто хранятся на счете. Или их можно временно инвестировать в фонды денежного рынка FXMM или VTBM. В следующий месяц, когда вы внесете средства, их уже может быть достаточно для покупки FXUS.

Кроме того, вы можете вносить не по 5000 каждый месяц, а каждые два месяца по 10 000 рублей. Или 15 000 рублей каждые три месяца. Таким образом, будет легче покупать активы и придерживаться желаемой структуры портфеля. А чтобы деньги работали, их можно хранить на сберегательном счете или на карте с процентом на остаток.

Некоторые фонды могут быть заменены аналогами с более низкой ценой акции или пая:

- Вместо FXUS можно использовать TSPX или VTBA — другие фонды акций США.

- Золотой фонд FXGD можно обменять на TGLD или VTBG.

- Если вы заинтересованы в акциях технологических компаний FXIT, но смущены ценой около 10 900 рублей за акцию, то FXIM будет идеально подходить вместо него. Он отличается от FXIT только ценой акций – около 90 рублей за штуку.

Вы сами решаете, что выбрать. Ваше портфель, безусловно, будет отличаться от того, что мы предлагаем, и, возможно, такая проблема никогда не возникнет.

Комбинированный ПИФ

Комбинированный ПИФ — это новый инструмент, появившийся на российском рынке в конце 2016 года. В такой ПИФ можно включить что угодно, кроме наличных денег. Например, самолеты, частные дороги, коллекционный коньяк, марки и другие предметы коллекционирования, произведения искусства, опционы на нефть и пшеницу, драгоценные металлы и камни, криптовалюты, зарубежные вклады. Все зависит от того, что УК прописала в правилах фонда.

Но есть нюанс: имущество, за исключением недвижимого, должно находиться на хранении в депозитарии. Поэтому «упаковать» в фонд фабрику по пошиву кроссовок не удастся, а вот сами кроссовки — вполне. Для этого нужно заранее прописать кроссовки в ПДУ и договориться с депозитарием о хранении, а сами кроссовки ПИФу придется покупать у фабрики как товар.

УК пока не спешат приобретать в комбинированные фонды всё подряд и придерживаются более традиционных финансовых инструментов.

Купить акции

Акции являются более рискованным инструментом инвестирования, у них нет гарантированной доходности, а владелец может понести убытки, если стоимость акций будет падать. Однако при росте доходность может оказаться существенно выше.

Есть два самых простых способа зарабатывать на покупке акций.

Первый: купить акцию, дождаться, пока она вырастет в цене, и продать. Разница между ценой покупки и продажи станет вашей прибылью. Второй: купить акции, по которым компания платит дивиденды (часть прибыли), и получать их. Обычно выплаты происходят раз в полгода или год.

Здесь вы можете почитать, как устроена психология инвестиций, тут — как платить налоги с продажи акций.

Инвестирование в фондовый рынок

инвестирование в рынок ценных бумаг

В первом случае необходимы крупные инвестиции (именно поэтому брокеринг — идеальный вариант, куда вложить доллары). Минимальная сумма для участия — не менее 10000 долларов. Брокер, который будет действовать от вашего имени, изучает ситуацию на рынке и предлагает возможные варианты инвестирования. Конечное решение принимается только вами. Необходимо помнить, что при работе через брокерские конторы, при успешной сделке часть прибыли должна передаваться самому брокеру.

Если же вы решитесь заниматься интернет-трейдингом, то все рано придется быть участником инвестиционной компании. Разница лишь в том, что нет необходимости платить брокеру за полезные советы, поскольку вы самостоятельно определяете компании для инвестирования и осуществляете сделки по купле-продаже акций. Для того, чтобы оценивать положение определенных компаний на рынке, имеются специальные программы, бдагодаря которым есть возможность отслеживать котировки.

Обращаем внимание на то, что инвестирование в фондовый рынок — не самый простой вариант, куда вкладывать деньги сегодня. Для того, чтобы регулярно получать прибыль, необходимо изучить много литературы, приобрести опыт в работе с данным запутанным механизмом

И даже в этом случае все рано придется рисковать, поскольку фондовый рынок — это своеобразная рулетка, где помимо знаний и опыта человеку необходима и удача.

Куда вложить деньги для пассивного дохода 2021 — варианты

Одна из самых понятных и простых стратегий, которую можно использовать для создания пассивного дохода — это размещение средств под процент на банковском депозите.

Рентный доход с помощью банковского депозита?

Однако в минувшие года процентный доход по банковским вкладам снизился настолько, что эта стратегия стала совершенно неэффективной.

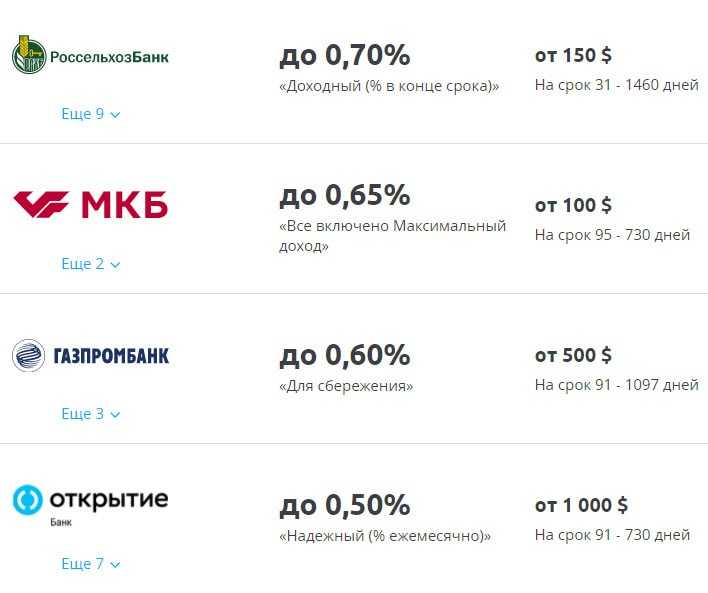

Например, по версии одного из порталов, который агрегирует предложения различных банков — ставки по вкладам в валюте на момент написания этой статьи были таковы:

Доходность по вкладам в валюте меньше процента в год. Меньше 1% годовых, Карл! И без дополнительных расчётов понятно, что при использовании такой стратегии на банковский вклад нужно инвестировать очень крупную сумму, чтобы пассивный доход был 100000 в месяц.

К счастью, банковские вклады в валюте — вовсе не единственная стратегия, которую мы можем использовать для создания собственного пассивного дохода. И несколько подобных решений рассмотрены в статье далее.

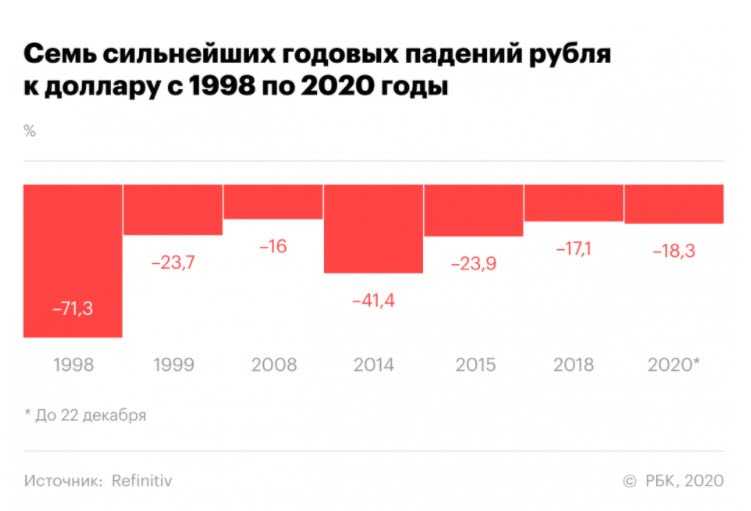

Кстати — а почему я рассматриваю размещение капитала именно в валюте? К сожалению, рубль достаточно волатилен. И в нашей новейшей истории он уже неоднократно терял свою покупательную способность.

И ради сохранения покупательной способности вашего капитала имеет смысл конвертировать его в валюту. Особенно если за счёт этого капитала вы планируете создать себе пассивный доход на длительный срок.

Во что можно инвестировать

Любое распределение денег с целью их приумножить можно считать инвестицией. Деньги можно внести на счет в банке, чтобы получать небольшой процент, — это самый безопасный способ инвестировать, но доход от него ниже, чем от других. Вклад работает так: когда клиент вносит на счет деньги, одну их часть банк отдает на хранение в Центробанк, а другую использует для получения прибыли. Например, выдает кредит другому клиенту. Частью этой прибыли он делится с вкладчиком.

Еще можно вложить деньги в недвижимость — например, купить квартиру и сдавать ее в аренду — это тоже считается инвестицией. Но чаще всего, когда говорят про инвестиции, имеют в виду вложение в финансовые активы — это акции, облигации, паи инвестиционных фондов, валюта и драгоценные металлы. О таких инвестициях мы расскажем подробнее.

Акции. Это долевые ценные бумаги, которые позволяют владеть частью бизнеса, а иногда и управлять им. Если компания закроется, владелец акций получит часть имущества организации, то есть выплаты, пропорциональные доле его участия в компании. Размер выплат также зависит от типа акций и условий, прописанных в уставе организации.

Какие акции бывают, что они дают и как на них зарабатывать

Прибыль от акций можно получать двумя способами: покупать и продавать их или получать дивиденды — часть прибыли компании за определенный период.

В брокерских сервисах можно посмотреть, насколько акция выросла за определенный период, и оценить, стоит ли покупать ее сейчас

У акции нет срока действия. Ее можно продать в любой момент, если понадобятся деньги или если покажется, что она достаточно выросла в цене и может случиться обвал.

Облигации. Это долговые ценные бумаги. При покупке облигации инвестор дает часть своих денег в долг компании на какое-то время. Пока компания пользуется деньгами, инвестор получает купоны — так называют процентные выплаты держателям облигаций.

У облигаций обычно указана ожидаемая доходность за определенный период

У облигаций есть срок. Когда он закончится, инвестор получит назад всю вложенную сумму.

Паевой инвестиционный фонд (ПИФ). ПИФ можно сравнить с коллективной копилкой или сейфом, куда частные инвесторы складывают свои деньги. Взамен они получают пай — именную ценную бумагу, в которой указан размер их доли в общем фонде.

Сам по себе пай не приносит прибыли — ни процентов, ни купонов, ни дивидендов. Заработать можно, если выросла стоимость активов фонда. Тогда погасить или продать пай можно по более высокой цене. При погашении из фонда возвращается сумма, которая равна стоимости пая. При продаже пай переходит другому инвестору на бирже.

За владение паем есть комиссии, они обычно указаны в описании фонда.

В описании фонда указаны ожидаемая доходность и комиссии

Если владеть паем хотя бы три года, налог платить не нужно.

Валюта. Можно покупать любую валюту, держать на вкладе и получать проценты. Если курс станет выше, чем при покупке, валюту можно продать и заработать на разнице.

Если курс станет выше, валюту можно выгодно продать

Курс трудно предсказать: он может стремительно вырасти и принести много денег, а может резко упасть — тогда прибыли не будет.

Драгоценные металлы. Можно купить слитки, монеты или вложить деньги в обезличенный металлический счет — он нужен для хранения «виртуальных» металлов. С помощью этого счета можно купить или продать металл, не получая его на руки. Стоимость золота, серебра и платины разная, поэтому и динамика изменения цены у них тоже разная. Банки сами устанавливают цену покупки и продажи металла, исходя из цены Центробанка.

Официальные цены на аффинированные драгоценные металлы указаны на сайте Центробанка

Центробанк опирается на цену металла на Лондонской бирже: там выставляют цену в долларах за унцию. Но банки и ювелиры используют измерение в тройских унциях: 1 унция = 31,1 г. Поэтому Центробанк делит цену на бирже на 31,1 и переводит сумму в рубли — получается цена за 1 г металла. Пользуясь этим, можно заработать дополнительные деньги на продаже металла: при падении рубля драгоценный металл в рублях дорожает.