Как работать с биржами, если вы — компания, а не фрилансер?

«Биржи — на самом деле неплохой инструмент для поиска заказчиков, особенно для молодых компаний. Есть лишь несколько нюансов, которые стоит учесть:

- Сразу же в профиле исполнителя указывайте, что речь идет о компании (агентство, ООО и т.д.). Так вы сразу отсекаете запросы тех, кто рассчитывает найти „студента Васю за банку пива и спасибо“, а также тех, кто привык выносить мозг исполнителю 24 часа в сутки 7 дней в неделю. Вы — компания, у вас и ваших сотрудников есть оговоренное рабочее время.

- Уточните формы оплаты, поскольку в этом плане для юрлиц есть свои нюансы. Так вы сэкономите время на общении явно не со „своими“ потенциальными заказчиками.

Также надо четко понимать, что на биржи, как правило, приходят с желанием сэкономить, поэтому демпинг — распространенный инструмент. Если рассматриваете биржи как единственный канал получения заказов (ну нет у вас маркетингового бюджета!), то считайте „недополученную прибыль“ за счет снижения стоимости своими вложениями в рекламу. Зато если делать свою работу качественно, и портфолио пополнится, и хорошие отзывы на самой бирже позволят ставить нормальные цены. Все же большинство заказчиков трезво оценивают риски при заказе серьезной работы за копейки непонятно у кого».

Что это такое и как рассчитывается

Комиссия брокера — это плата за предоставление клиенту доступа к биржам, за различные услуги типа смс-информирования.

Все комиссионные сборы обязательно будут прописаны в договоре. Это требование законодательства, и за его нарушение у брокера могут забрать лицензию.

Другое дело, что мало кто этот договор читает, а если и читает, то в силу неопытности может быть незнаком со многими терминами. Отсюда и возникают проблемы.

На что стоит обратить внимание трейдеру

Ни один брокер не работает без комиссии, благотворительностью заниматься в такой сфере не принято. Даже если в явном виде размер комиссии не прописан, она будет существовать в скрытом виде, например, в виде платы за своп или за лот.

Именно поэтому не стоит вестись на громкую рекламу «бесплатных брокеров» или брокеров с минимальными комиссиями. Даже если тарифы действительно выгодней, чем средние по рынку, то это означает, что компания новая и привлекает таким образом клиентов. Соответственно, риски сотрудничества с самыми дешевыми брокерами будут высокими.

В любом случае перед началом работы с каким-либо брокером сперва следует внимательно изучить тарифы на его сайте, а при заключении договора прочитать его от корки до корки.

Тренды и изменения в ставках биржевых сборов

Биржевые сборы – это комиссии, которые взимаются биржей с трейдеров за совершение сделок на рынке. Они представляют собой определенный процент от объема сделки или фиксированную сумму и могут варьироваться в зависимости от типа инструмента, объема сделки, времени торгов и других факторов.

На протяжении времени ставки биржевых сборов подвержены изменениям. Эти изменения могут быть вызваны различными факторами, включая конкуренцию между биржами, изменения регуляторных требований и сдвиги на рынке.

В последние годы наблюдается несколько трендов и изменений в ставках биржевых сборов:

- Снижение ставок: в ответ на конкуренцию между биржами и желание привлечь больше трейдеров, некоторые биржи снижают ставки биржевых сборов. Это делается с целью сделать торговлю на рынке более доступной и привлекательной для трейдеров.

- Введение новых ставок: некоторые биржи вводят новые ставки биржевых сборов для определенных категорий трейдеров или специфических типов сделок. Например, могут быть введены дифференцированные ставки для профессиональных трейдеров и частных инвесторов.

- Фиксированные ставки: некоторые биржи переходят от процентного взимания биржевых сборов к фиксированным ставкам. Это может быть выгодно для трейдеров, так как они заранее знают, сколько комиссии им придется заплатить.

Однако, несмотря на эти тренды и изменения, ставки биржевых сборов все еще остаются одним из важных факторов, о которых нужно помнить при выборе биржи для торговли. Трейдеры должны учитывать ставки при расчете потенциальных издержек и рисков связанных с торговлей на рынке.

Пример изменений ставок биржевых сборов

Год

Биржа

Изменение ставки

2019

Биржа А

Снижение ставки на 10%

2020

Биржа Б

Введение дифференцированных ставок для профессиональных трейдеров

2021

Биржа В

Переход к фиксированным ставкам

Иными словами, тренды и изменения в ставках биржевых сборов являются отражением динамики рынка и конкурентной ситуации между биржами. Они могут влиять на решение трейдеров о выборе биржи и определении стоимости торговли на рынке.

Какие криптобиржи работают с Россией?

К важным критериям можно отнести:

- Доступность криптобиржи в России и для россиян.

- Количество предлагаемых токенов и возможность голосования для добавления новых.

- Наличие современной торговой платформы.

- Качественная круглосуточная служба поддержки и наличие русского языка.

- Обучающая программа или аналитика.

- Холодные и горячие кошельки.

- Дополнительный функционал.

Количество предлагаемых токенов важно для тех, кто хочет не просто продать или купить криптовалюту, но и диверсифицировать свой портфель за счет различных активов. Некоторые площадки предлагают более 100 различных коинов

Но есть и такие, на которых можно найти более 1000.

Современная торговая платформа – это визитная карточка лучших бирж 2023 года. Она предполагает не только возможность открытия сделок, но и аналитические инструменты, а также разные типы рублевых ордеров.

На таких платформах трейдеры могут использовать классические индикаторы технического анализа, графические инструменты, а также несколько типов ордеров – рыночные для открытия сделок по текущему курсу и отложенные для торговли по указанной трейдером стоимости актива. Некоторые такие площадки позволяют торговать фьючерсными деривативами и опционами.

Качество работы любой биржи определяется не только торговыми услугами, но и работой команды поддержки на русском. В большинстве случаев, служба поддержки работает через систему тикетов. Чатов нет практически ни на одном сайте.

Служба поддержки BitForex

Служба поддержки работает круглосуточно

Иногда специалисты бирж работают в различных мессенджерах.При выборе биржи необходимо обращать внимание на наличие русского языка в торговом терминале, особенно для тех, кто не знает английского. Это существенно упростит как сам процесс торговли, так и общение со службой поддержки

Контроль над риском при помощи кэш-операций

Кэш-операции на бирже позволяют трейдерам контролировать риск своих инвестиций. Благодаря использованию кэша можно управлять своими средствами и избегать потерь в случае неблагоприятного изменения рыночной ситуации.

Основная идея кэш-операций заключается в том, чтобы перевести часть денежных средств из рискованных активов в низкорисковые активы. Таким образом, трейдер может защитить свои инвестиции и сохранить их стоимость даже при падении цен на рынке. В то же время, кэш-операции позволяют быстро реагировать на изменения рыночной ситуации и вовремя войти или выйти из позиции.

Преимущества использования кэш-операций для контроля над риском на бирже:

- Снижение потерь. Кэш-операции позволяют уменьшить риски инвестирования в неблагоприятные активы. Перевод части средств в низкорисковые активы помогает сохранить их стоимость и избежать значительных потерь на рынке.

- Гибкость стратегии. Благодаря кэш-операциям трейдер может изменять свою стратегию в зависимости от текущей рыночной ситуации. Он может быстро переаллоцировать средства, выйти из одних активов и войти в другие, чтобы снизить риск и увеличить потенциальную прибыль.

- Быстрая реакция на изменения рынка. Кэш-операции позволяют трейдеру быстро реагировать на изменения рыночной ситуации. Он может быстро освободить средства и зайти в позицию, когда появляются перспективные возможности, а также быстро выйти из позиции, когда рыночная ситуация ухудшается.

- Диверсификация портфеля. Кэш-операции позволяют трейдеру диверсифицировать свой инвестиционный портфель. Он может инвестировать в различные активы и распределить свои средства таким образом, чтобы снизить риск и увеличить потенциальную прибыль.

В целом, использование кэш-операций на бирже позволяет трейдерам контролировать риск своих инвестиций. Они могут защитить свои средства от потерь и быстро реагировать на изменения рыночной ситуации. Кэш-операции также позволяют трейдерам гибко управлять своими инвестиционными стратегиями и диверсифицировать свои портфели.

Понимаем DEX биржу: принципы и механизм работы

Децентрализованные биржи, или DEX, предоставляют возможность осуществлять криптовалютные сделки напрямую, минуя посредников. Они функционируют на основе смарт-контрактов и известны как протоколы второго уровня. Отличие DEX от стандартных бирж заключается в том, что они не хранят активы пользователей, и потому не несут ответственности за их безопасность.

Для совершения сделок на таких платформах необходим криптокошелек. Как и традиционные криптобиржи, DEX зарабатывают на комиссиях. Они используют пулы ликвидности для обеспечения доступности криптовалюты, а средства в эти пулы вносят пользователи, которые в свою очередь получают вознаграждение из комиссий за торговые операции. Этот процесс называется «фармингом».

Торговать на DEX сложнее, чем может показаться на первый взгляд. Такие платформы больше подходят опытным пользователям, знакомым с криптовалютами, их кошельками и особенностями работы на DEX, так как поддержки здесь, как правило, нет.

Типы децентрализованных бирж криптовалют

Децентрализованные биржи различаются по механизмам предоставления ликвидности. Основные три типа:

- Автоматические маркет-мейкеры (AMM) — это системы, использующие алгоритмы и смарт-контракты для определения текущих цен активов на блокчейне. Пулы ликвидности используют эти данные, чтобы предложить наилучшие цены для пользователей. Однако у AMM есть проблема проскальзывания: когда заказ исполняется не по указанной цене, а по следующей доступной. Эта проблема является заметным минусом, и разработчики стараются ее минимизировать, в том числе с помощью специализированных механизмов. Большинство DEX базируются на AMM.

- Книги ордеров — подход, заимствованный у централизованных бирж (CEX). Здесь DEX собирает заявки на покупку и продажу активов, формируя стакан цен. Разница между максимальной ценой покупки и минимальной ценой продажи создает спред. При этом активы остаются в кошельках владельцев.

- Агрегаторы — это сервисы, которые анализируют цены на разных DEX и предлагают пользователям лучшие доступные цены на покупку или продажу. Примеры таких платформ включают OKX DEX и OpenOcean.

Кэш на бирже: обзор основных аспектов

Кэш на бирже – это инструмент, используемый трейдерами для быстрого и эффективного выполнения сделок. Кэш позволяет ускорить обработку заказов и повысить вероятность успешного закрытия сделок.

Основными аспектами использования кэша на бирже являются:

Ускорение обработки заказов. Кэш позволяет выполнить торговую операцию моментально, без задержек

Это особенно важно при проведении операций с крупными объемами и акциями, которые быстро меняют свою стоимость.

Повышение вероятности успешного закрытия сделок. Использование кэша на бирже позволяет быстрее реагировать на изменения рыночной ситуации и принимать решения о покупке или продаже акций

Это позволяет трейдерам получать больше прибыли и уменьшать риски.

Улучшение качества торговли. Благодаря использованию кэша на бирже трейдеры могут проводить операции с меньшими комиссиями и получать доступ к лучшим ценам на рынке. Это позволяет им снизить затраты на торговлю и увеличить свою конкурентоспособность.

Для успешного использования кэша на бирже необходимы определенные навыки и знания. Трейдеры должны быть готовы быстро реагировать на изменения рыночной ситуации, анализировать данные и принимать решения на основе совокупности факторов. Основными инструментами, используемыми при работе с кэшем на бирже, являются высокоскоростные торговые системы, компьютерные алгоритмы и специализированные программы для анализа данных.

В заключение, кэш на бирже является важным инструментом для трейдеров, который позволяет им ускорить обработку заказов, повысить вероятность успешного закрытия сделок и улучшить качество своей торговли. Однако, для успешного использования кэша необходимы специализированные навыки и знания, а также использование соответствующих инструментов и программного обеспечения.

Виды биржевых сборов и их уровень значимости

Биржевые сборы — это комиссионные платежи, которые взимаются биржей или брокером за проведение торговли на рынке. Они представляют собой определенную сумму денег, которая взимается как с продавца, так и с покупателя при совершении сделки.

Существует несколько видов биржевых сборов, каждый из которых вносит свой вклад в общую стоимость сделки

Важно знать о различных типах сборов, чтобы правильно оценить затраты и принять решение о торговле на рынке

1. Комиссия брокера

Одним из основных видов биржевых сборов является комиссия, которую брокер взимает за свои услуги. Этот сбор может составлять определенный процент от стоимости сделки или быть фиксированной суммой. Размер комиссии может варьироваться в зависимости от брокера и вида активов, которыми торгуют.

Комиссия брокера играет значительную роль в общей стоимости сделки и может оказать влияние на доходность торговли

Поэтому при выборе брокера следует обратить внимание на размер и условия комиссии

2. Биржевые сборы

Биржа также взимает свои собственные комиссии, известные как биржевые сборы. Они могут быть разными для разных рынков и активов. Биржевые сборы используются для покрытия расходов на обслуживание биржевых систем и поддержку инфраструктуры.

Биржевые сборы обычно составляют небольшую долю от общей стоимости сделки, но их значимость может возрасти при больших объемах торговли

Поэтому важно учитывать биржевые сборы при рассмотрении стоимости сделок на рынке

3. Расходы на маржинальное кредитование

Для торговли на маржине, когда трейдер использует заемные средства для увеличения своих возможностей, биржа или брокер могут взимать дополнительные сборы. Эти расходы связаны с предоставлением кредита и используются для покрытия рисков, связанных с торговлей на маржине.

Расходы на маржинальное кредитование могут значительно увеличить стоимость торговли и иметь серьезное влияние на доходность. Поэтому трейдерам следует учитывать эти расходы при планировании своих торговых стратегий.

4. Налоги

Помимо прямых биржевых сборов, трейдеры также должны учитывать налоги при торговле на рынке. Налоги могут взиматься с прибыли от сделок или с капитала, и их ставки могут различаться в зависимости от страны проживания и типа активов, которыми торгуют.

Налоги могут существенно влиять на финальную доходность торговли, поэтому трейдерам необходимо обратиться к профессиональному налоговому консультанту или изучить налоговое законодательство своей страны, чтобы правильно учесть эти расходы.

Важность учета биржевых сборов

Все типы биржевых сборов существенно влияют на общую стоимость торговли на рынке. При планировании торговых стратегий и выборе брокера необходимо учитывать размер и структуру сборов, чтобы правильно оценить затраты и принять информированное решение.

Изначально выгодные условия торговли могут измениться из-за высоких биржевых сборов или комиссий брокера, что приведет к неожиданным расходам и ухудшению финансовых результатов.

Поэтому, при планировании и анализе торговых стратегий, рекомендуется учесть все типы биржевых сборов и определить их реальную значимость для финансовой стабильности и успеха на рынке.

Преимущества и недостатки биржевых сборов

Преимущества:

- Стабильность доходов биржи, которая обеспечивает поддержание ее работы и развитие;

- Разумный уровень комиссий, установленных биржами для участия в торгах;

- Четкий и прозрачный механизм расчета биржевых сборов, что не допускает дополнительных расходов для торговцев;

- Повышение качества инвестиционной деятельности за счет установления единых стандартов и увеличения требований к участникам торгов;

- Обеспечение юридической ответственности сторон при совершении сделок на бирже.

Недостатки:

- Высокие затраты на участие в торгах для мелких инвесторов из-за дополнительных сборов;

- Необходимость оплаты за каждую сделку, даже если она не была успешной, что может привести к негативным последствиям для торговцев;

- Регулярное изменение уровня биржевых сборов в зависимости от сложившейся ситуации на рынке;

- Неравномерный уровень биржевых сборов в разных биржевых системах;

- Отсутствие жесткого контроля со стороны государственных органов над уровнем биржевых сборов.

| Преимущества | Недостатки | |

|---|---|---|

| 1 | Стабильность доходов биржи | Высокие затраты для мелких инвесторов |

| 2 | Разумный уровень комиссий | Необходимость оплаты за каждую сделку |

| 3 | Четкий механизм расчета биржевых сборов | Регулярное изменение уровня биржевых сборов |

| 4 | Повышение качества инвестиционной деятельности | Неравномерный уровень биржевых сборов в разных системах |

| 5 | Обеспечение юридической ответственности сторон | Отсутствие жесткого контроля со стороны государственных органов |

Лучшие криптобиржи России 2024

Мы провели тщательный анализ более ста криптовалютных бирж, и в данном руководстве мы предоставим вам обзор лучших платформ для торговли криптовалютой в России, учитывая широкий спектр ключевых факторов. Эти факторы включают в себя ассортимент продуктов и функций, размеры комиссий, соблюдение правил и наличие лицензий, качество поддержки клиентов и многие другие аспекты.

Вся информация, представленная на нашем ресурсе, касается лицензированных и надежных криптобирж, строго соблюдающих нормы Центрального банка России в отношении криптовалют. Это обеспечивает безопасность и законность ваших торговых операций. В завершении нашего руководства по криптовалютным биржам в России, вы получите четкое представление о том, какая из них лучше всего соответствует вашим потребностям

Важно помнить, что выбор надежной биржи — ключевой шаг для успешного участия в криптовалютных операциях, и наше руководство поможет вам принять обоснованное решение

Виды и формы брокерских вознаграждений

Полная сумма брокерской комиссии формируется из нескольких сборов:

- за спред;

- за лот;

- за вывод;

- за платформу;

- за дополнительные услуги.

Суммы могут быть относительными (% от оборота) или фиксированными. Российские брокеры обычно используют относительные комиссии, западные — фиксированные.

Спред

Спред — это разница между ценой покупки и продажи валюты или актива. К примеру, если купить доллар по курсу 65,50 рублей, то продать его можно будет только за 65,49 рублей, разницу при этом заберет себе брокер.

Спред может быть как фиксированным, так и плавающим для каждого отдельного актива. Для низколиквидных валют комиссии по спреду могут быть весьма внушительными.

https://youtube.com/watch?v=nH2q_6De6Y0

Плата за лот

При покупке или продаже валюты можно столкнуться с тем, что брокер, помимо платы за спред, возьмет еще пошлину за сам факт открытия позиции. Плата за лот обычно является одной из тех самых скрытых комиссий, о существовании которых трейдер может не подозревать. Однако если спред фиксированный, то за лот платить не придется.

Своп

Пошлина за своп берется в случае переноса уже открытой торговой позиции через ночь или через выходные дни. Плата за своп совсем небольшая и практически не влияет на размер вашего депозита. При желании можно не переносить свои сделки на последующие дни, тогда выплачивать своп вообще не придется.

Плата за вывод

Завести депозит просто, а вот вывести — уже с комиссионным сбором, даже если вы не провели ни одной сделки. Платить за снятие уже честно заработанных денег не очень-то приятно, но выхода нет, придется отдать брокеру до 1,5% от депозита.

СМС

Комиссионные сборы за смс-оповещения — классический «банковский» способ отъема лишней копейки у клиентов. Далеко не всем нужны эти смс, но вот подключить эту услугу недобросовестные менеджеры могут и без вашего ведома. Хоть сумма вряд ли будет выше пары долларов в месяц, неприятно само отношение. Поэтому при заключении договора, особенно дистанционно, следите за всеми галочками: услуга смс-оповещений там точно будет.

Плата за платформу

Для выставления ордеров и совершения сделок на самой бирже нужна торговая программа. Это могут быть очень популярные среди трейдеров QUIK, Transaq или же собственная торговая платформа, разработанная компанией-брокером. За пользование торговым ПО брокер может удерживать фиксированную комиссию, она составляет несколько сотен рублей в месяц.

Если трейдер имеет большие обороты, данный вид сборов может не взиматься.

Плата за голосовые заявки

Иногда может возникнуть ситуация, когда у трейдера нет возможности самому провести сделку в торговой программе, но эта сделка должна быть обязательно осуществлена.

В таком случае могут помочь специалисты компании-брокера: клиент называет кодовое слово и указывает, какую именно операцию следует провести. Сделка будет проведена другим трейдером без участия клиента. Плата за поручение довольно высокая — до 1000 рублей за операцию. Помимо этого, клиент должен заранее дать свое согласие на услугу голосовых заявок.

Депозитарные комиссии

Данный вид комиссии взимается при совершении любых операций с ценными бумагами и составляет в среднем 200-300 рублей в месяц. Если трейдер торгует только валютой, депозитарную комиссию ему оплачивать не нужно.

Абонентская плата

Обычно большинство описанных мною комиссий объединяются в одну под названием абонентская плата. Для клиента такой подход гораздо удобнее, только стоит помнить, что если абонентская плата у брокера отсутствует, комиссии будут удерживаться по отдельности.

Конкретные суммы по абонентке указывать нет смысла — брокерских компаний много, тарифов у них тоже много. Выбирать нужно тот, который лучше подойдет клиенту.

Комиссия биржи

Все биржи берут комиссию за операции на ней. К примеру, на Московской бирже сбор составляет 0,01%. Комиссия биржи обычно не входит в сумму абонентской платы, ведь торговых площадок в мире очень много.

Поддержка функционирования биржи и инфраструктуры

Биржевые сборы представляют собой платежи, взимаемые с участников рынка за использование услуг и инфраструктуры биржи. Они носят не только коммерческую, но и регулятивную функцию, позволяя обеспечить надлежащее функционирование бирж и поддерживать их инфраструктуру.

Формат и размер биржевых сборов могут варьироваться в зависимости от конкретной биржи и используемой системы торговли. Сборы включают такие составляющие, как комиссии за совершение сделок, плата за подключение к торговой платформе, абонентская плата за использование информационных сервисов и торговую инфраструктуру.

Биржевые сборы являются важным источником доходов для биржи. Они обеспечивают финансовую самоокупаемость и позволяют бирже развивать и совершенствовать свою инфраструктуру, предлагать новые услуги и инструменты для торговли.

Основными целями взимания биржевых сборов являются:

- Поддержка и развитие торговой инфраструктуры. Биржи инвестируют средства, полученные от сборов, в развитие рыночной инфраструктуры, включая техническое обеспечение, торговые платформы, системы клиринга и расчетов.

- Обеспечение надлежащего уровня безопасности и стабильности рынка. Средства, полученные от сборов, позволяют биржам внедрять новые технологии и меры безопасности, контролировать и регулировать торговлю, предотвращать манипуляции и несанкционированные сделки.

- Предоставление качественных информационных сервисов. Биржи вынуждены инвестировать в разработку и поддержку информационных сервисов, предлагая участникам рынка актуальные и достоверные данные, аналитические материалы и статистику, которые помогают принимать обоснованные инвестиционные решения.

Правильно сбалансированные и рациональные биржевые сборы способствуют эффективному функционированию рынка, обеспечивают надлежащий уровень доходности для биржи и ее участников, а также способствуют развитию финансовой инфраструктуры. Они являются неотъемлемым элементом рыночных отношений и обеспечивают устойчивое функционирование биржевых площадок.

Клиенты на биржах… эм… разные

— Дайте, пожалуйста, ТЗ.

— Нет, это вы предложите мне решение.

— Вам надо то и это.

— Нет, это слишком много и дорого. Сделайте так и так.

— Но это невозможно, требования противоречат другу.

— Хорошо, делайте, как считаете нужным.

— Вот, сделали.

— Но я же не это просил.

— Но мы же вам говорили.

— Вы вообще профессионал?

В таких красках рисуют среднестатистического заказчика с бирж.

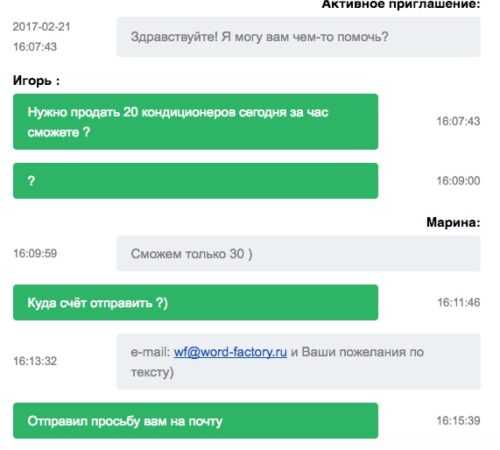

А вот такой диалог состоялся у нас на днях:

Но вот одна нестыковочка — этот клиент пришел не с бирж, а по рекомендации постоянного клиента. Но тоже молодец, как видите.

«Ваш» или «не ваш» клиент может встретиться и на бирже, и написать вам в онлайн-консультант, попав из поиска, и подписаться на мегасуперрассылку…

Механика конвертации денег

В конвертации важны три показателя:

- валюта счёта – как хранятся деньги на карте;

- валюта операции – это валюта покупки;

- валюта биллинга – какие деньги используются для внутренних операций между банком и ПС.

Когда вы покупаете футболку в Германии, платёжная система сначала сравнивает валюты покупки и биллинга. Если они разные, ПС конвертирует деньги по своему курсу и направляет вашему банку запрос о списании средств. Теперь у банка есть сумма покупки в валюте внутренних операций. Инициатива переходит к нему.

Банк сравнивает валюту счёта и ту, что поступила от ПС. Если они разные, то конвертирует сумму покупки по своему курсу. И только после этого списывает деньги с карты.

Конвертация может проходить один раз или дважды.

«Когда покупка совершается в валюте, отличающейся от валюты, в которой производятся взаиморасчёты между банком и платёжной системой, конвертация совершается два раза. Первый – в момент покупки: из валюты покупки в валюту расчёта банка с ПС; второй – в момент получения банком документа, подтверждающего финансовое списание», – рассказали в пресс-службе банка Ренессанс Кредит.

Гипотетически

Турист Иван покупает магнитик в сувенирной лавке в Амстердаме. У него рублёвая карта, а магнитик стоит 2 евро. Он вставляет карту Visa от Иванбанка в терминал, вводит пин-код. Что происходит:

- Visa оценивает ситуацию: с Иванбанком операции проходят в долларах, а покупка в евро. Visa переводит евро в доллары по своему курсу. Конвертация №1.

- Иванбанк получает от Visa сумму покупки в долларах, проверяет, есть ли деньги на счёте и блокирует их.

- Иванбанк переводит валюту в рубли по своему курсу. Конвертация №2.

При этом на счете блокируется одна сумма, а в итоге списывается другая. Отличия не очень большие и зависят от колебаний курса.

Как пояснили в пресс-службе банка Ренессанс Кредит, итоговый срок списания средств со счёта зависит от того, как банк работает с платёжной системой: «В целом существует два основных типа подключения банка к ПС, которые различаются методом доставки данных по операции (сама операция при этом делится на две части – авторизация и списание денежных средств).

Первый – SMS (Single Message System): обе части операции проходят одновременно, и со счёта клиента деньги списываются сразу. Сумма операции конвертируется по курсу платёжной системы на день операции.

Второй – DMS (Dual Message System): при таком виде подключения части операции проходят раздельно – сначала средства авторизуются (блокируются) на счёте клиента, а позже, как правило, на следующий день, от платёжной системы приходит документ, подтверждающий финансовое списание, и средства списываются. Сумма операции конвертируется по курсу ПС при совершении операции. Также у платёжной системы есть сервис, который позволяет проводить операцию в валюте карты клиента. Он называется DCC (Dynamic Currency Conversion)».

Итого (по версии WordFactory)

Самый бюджетный вариант — это найти специалиста в регионах с зарплатой 100 у.е. При удаленной работе вы не тратите средств на организацию рабочего места. Покупаете на первые месяцы 2 аккаунта суммарно на 35 у.е. в месяц. Оплачиваете 3 рабочих дня специалиста вашего профиля для получения первых отзывов (здесь считайте сами, зависимо от тарифов вашего копирайтера или программиста).

Итого по версии Котиков

Чтобы работа с биржей окупалась, нужно получать с нее заказов на 50-100 тысяч знаков. Так? Нет, не так.

Допустим, вы делаете на бирже 100 тысяч знаков, вам приходит 400 долларов, 100 вы отдаете вашей старательной Лене, 35 за аккаунты, что-то еще на налоги. Пока все хорошо.

И тут — привет внимательным читателям — вы оплачиваете работу копирайтеров. При таких тарифах рентабельно будет платить не более 2,5 долларов за килознак — соответственно за 100к текста вы отдадите 250 долларов (это предположение, я не знаю, сколько платят авторам в WordFactory).

100 Лене, 250 авторам, 35 за аккаунты. Опустим мелочи типа налогов и аренды.

400 — 100 — 250 — 35 = 15

Так что интересное на бирже начнется только где-то после 150-200 тысяч знаков в месяц. Выходит, что затраты оправданы — надо сажать человека и бомбить непрерывно по всем предложениям, выжимая не менее 200к в месяц.