Что такое опцион

Причем важная особенность их как финансовых инструментов заключается в том, что продавец и покупатель могут не исполнять условия данного контракта. У них имеется опция его исполнения, откуда собственно и присвоено такое название подобным финансовым инструментам. От английского слова option — выбор или возможность.

Сам по себе опцион не существует. Он обязательно привязан к цене какого-то реального актива — будь то цена акции, нефти, золота, валюты или кофе, зерна. Главное условие, должное быть соблюдено при их использовании, — это наличие рынка, на котором существует свободное ценообразование. На нем нет монопольного регулирования ни со стороны государства, ни со стороны крупных коммерческих корпораций.

Итак, это финансовые контракты, которые продаются и покупаются на фондовых, валютных и товарно-сырьевых биржах. Также некоторая часть для страхования валютных рисков реализуется через банки. Существуют только в электронном виде. Бумажные опционные контракты сейчас скорее редкость, чем обычная финансовая практика.

Примеры опционов

Опционные контракты имеют множество форм, учитывающих особенности того или иного рынка, где они применяются. Есть реальные, используемые в бизнесе, в частности — в строительных или девелоперских проектах. Есть внебиржевые и биржевые. Есть еще экзотические, условия которых привязаны к каким-то конкретным рыночным факторам или моделям.

Вне зависимости от того, какой именно тип применяется, все они делятся на две больше категории:

Для чего нужны

Нужны, чтобы застраховать покупателя или продавца базового актива, товара от изменения цены, которая является для него нежелательной. Купленный опцион закрепляет цену товара.

Как работают

Чтобы понять, как работают в действительности, приведу часто встречающийся на практике случай.

Допустим, фермер выращивающий пшеницу под будущий урожай, взял кредит, засеял поле с расчетом того, что осенью цена1-й тонны пшеницы будет 1000 долларов. Но в сельском хозяйстве есть риск, который фермер самостоятельно контролировать не может.

Может быть как избыток зерна на рынке, так и его недостаток. Соответственно он покупает пут с расчетом того, что урожайность будет хорошей. Т.е. это негатив для цены на рынке. Цена, по которой он будет продавать свою пшеницу на рынке, зафиксирована в опционе и равна 1000 долларов. Плата за опцион 20 долларов.

Правовые аспекты

Правовые аспекты применения опционов находятся в поле регулирования финансовых рынков, которое в РФ закон определил за ЦБ РФ (закон о ЦБ РФ).

Этот государственный финансовый регулятор определяет:

- кто может продать — это финансовые организации, имеющие соответствующую лицензию на осуществление операций с финансовыми инструментами;

- порядок обращения — их формат, стоимость, ответственность сторон за нарушения;

- регулирует всю претензионную работу, связанную с обращением финансовых инструментов.

Определение термина «опцион»

Говоря не финансовыми терминами, опцион – это контракт, который заключается между двумя инвесторами на Форекс или другой финансовой бирже, либо же одним инвестором и самой биржей. Такая предварительная договоренность используется каждой из сторон для приумножения капитала в дальнейшем, а также с целью продажи или приобретения определенного актива по стоимости, утвержденной заранее в установленные сроки.

Дадим определение еще нескольким связанным понятиям: страйк, экспирация, премия опциона. Под страйком понимается цена приобретения опциона, которая заранее устанавливается при заключении контракта. Эскпирация опциона – срок его окончания, по истечению которого исполняются условия или нет. Премия или залог опциона – это плата за возможность осуществить сделку по контракту в указанное время и по фиксированной цене.

Терминология

Многие профессиональные условия используются в торговле в вариантах:

- Подготовка цена (забастовка) — цена, после которой покупатель имеет право покупать / продавать, а продавец должен сделать это.

- Истечение срока годности — это период жизни или дата истечения срока действия варианта договора. После этой даты это невозможно сделать.

- Держатель (Держатель) — Параметры покупателя. Ридер — продавец.

- Базовые активы — товары, ценные бумаги, валюты и другие активы, которые приобретаются / продаются в соответствии с дополнительным договором.

Российский рынок также предлагает инвесторам работать с этим рискованным и прибыльным инструментом. В частности, 308 контрактов составляют 308 контрактов на Московскую фондовую биржу. Большинство из них находятся на долях крупных отечественных компаний, таких как Аэрофлот, АЛРОСА, Северсталь, Газпром и другие. Есть на нефти, золото, валютные пары.

Обратите внимание, что слово «маргированный» появляется. Он присутствует во всех оптических контрактах, перечисленных на Московской фондовой бирже

Означает, что бонус или депозит не сразу передан продавцу, но он зарезервирован биржевым.

Варианты, которые торгуются на бирже, называются перечисленными опциями.

Вариант покупки «в деньгах» означает, что цена на активы выше, чем удар по контракту.

Бонус — это только гарантия, что покупатель платит продавцу на право покупки / продажи базовых активов. Это своего рода страховка. Его цена намного ниже, чем потеря, которую покупатель мог нести в результате неблагоприятных обстоятельств.

Облигации со структурным доходом

Правильные ответы на вопросы тестирования расположены ниже.

Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Кем и в какой момент устанавливается порядок определения сумм выплат по облигации со структурным доходом?

Ответ: Порядок устанавливается уполномоченным органом эмитента до даты начала размещения выпуска облигаций со структурным доходом.

Выберите правильное утверждение. Размер дохода инвестора по облигациям со структурным доходом…

Ответ: зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, валюты, процентные ставки и иные законодательно определенные показатели

Облигации со структурным доходом гарантируют их владельцам выплату …

Ответ: только номинальной стоимости при погашении ?

Вы приобрели облигацию со структурным доходом, по которой предусмотрен доход по фиксированной ставке купона и купонный доход (не является фиксированным).

Купонный доход по такой облигации зависит от цены акции компании А и выплачивается при погашении облигации при условии, что цена акции компании А на дату наблюдения выше первоначальной цены. Цена акции на дату наблюдения оказалась ниже первоначальной цены на 1%. При этом на дату выплаты купонного дохода цена акции была выше первоначальной цены на 5%.

Что будет выплачено при погашении облигации?

Ответ: доход по фиксированной ставке купона и её номинальная стоимость

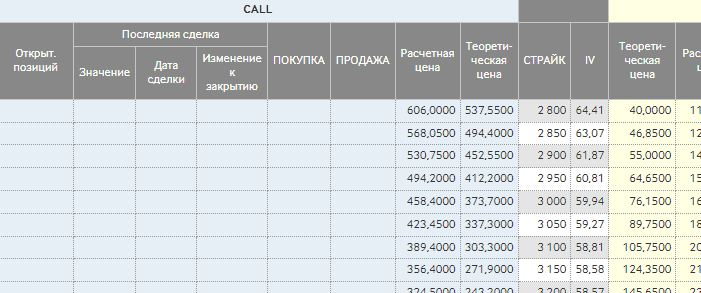

Спецификация опциона

Рассмотрим пример реального опциона на Московской бирже:

1) Краткое наименование контракта включает буквенный код базового актива (акции Аэрофлота, ALFT) и дату исполнения (19 июня). Контракт заканчивается на СА6500. “С” означает call, “A” – американский. 6500 рублей – цена страйк, о которой ниже.

2) Цена страйк. Страйк в спецификации изменяется для выбора опционного контракта: разный страйк – разный опцион. Можно выбрать из предложенного списка опцион с одними и теми же условиями, но разным страйком. Интервал страйков у каждого опциона свой, но, как правило, он достаточно большой – минимум и максимум могут отличаться в несколько раз. Это обеспечивает лучшую ликвидность, причем выбрать себе опцион с подходящим страйком может и покупатель, и продавец.

4) Категория – американский опцион, исполняемый по желанию держателя в любой момент до срока его окончания. Т.е. держателю не нужно дожидаться 19 июня, если в силу текущей рыночной ситуации опцион показывает хорошую прибыль.

5) Тип расчетов: маржируемый. Маржируемый – это особый тип опционов, обращающихся на Московской бирже. Их суть в том, что вместо уплаты премии, как в нормальном опционе, на счетах резервируется гарантийное обеспечение (как у фьючерсов), а после закрытия позиции просто рассчитывается вариационная маржа. Так, по страйку 7500 гарантийное обеспечение покупателя 1629,42 руб, продавца – 1679,3 руб.

6) Лот = 1 фьючерс. Фьючерс AFLT-6.19 состоит из 100 акций Аэрофлота при текущей цене 9624 рубля на 06.06.2019 г. Таким образом, если страйк был 6500, то реализовав опцион по этой цене сегодня можно получить очень неплохую прибыль. Выигрыш получился из-за резкого роста цены с последнего дня мая: за 4 дня акции поднялись примерно с 90 до 97 рублей.

Ценой маржируемого опциона является его премия, которая обычно заметно меньше страйка. Премия не является константой, так что не стоит в спецификации, и возрастает в периоды волатильности рынка. У опциона пут на индекс РТС со страйком в 110 000 стоит последняя цена 350, но в стакане всего по 4 предложения на покупку и на продажу, с разлётом ордеров от 50 до 900. Обозначения кодов опционов прописаны здесь: .

На зарубежных биржах со стороны покупателя перечисляется премия, которую сразу же получает подписчик, а со стороны продавца резервируется гарантийное обеспечение. Эта же система ранее была и на Московской бирже. На внебиржевом рынке всё строится на договорных отношениях и документальном оформлении, что ещё больше увеличивает риск по сделкам.

А вот пример опциона на чикагской бирже. Базовый (отслеживаемый) актив здесь фонд EWG, который отображает индекс главных акций Германии. Что мы видим? Во-первых, текущую на июнь 2019 года цену фонда 28$. Во-вторых, предложения двух опционов со страйком в 31 и 24 доллара. Первый выше текущей цены на 10.71%, второй ниже ее на 14.29%.

Премия (цена опциона) на одну акцию EWG составляет 0.1 и 0.5 доллара. Опцион содержит 100 акций, так что указанные суммы умножаются на 100. Короткий колл предполагает прибыль в размере премии, если цена фонда к началу 2020 года будет ниже 31 $, а длинный пут даст убыток, если фонд будет стоить выше 24 $. Текущая цена 28, так что первый опцион “в деньгах”, а второй “вне денег”. Это логично, так как во втором случае прибыль держателя опциона пут неограничена, и это компенсируется необходимостью дополнительного движения цены. А вот продавец опциона колл может получить только небольшую премию – поэтому имеет преимущество в цене.

Как это работает

Опционы бывают двух видов — на покупку и на продажу. Опцион на покупку называется «call», а на продажу «put».

- Покупка call-опциона даёт покупателю право купить базовый актив опциона. Продажа такого опциона даёт инвестору обязанность продать базовый актив, если того захочет покупатель.

- Покупка put-опциона даёт покупателю право продать базовый актив. И наоборот продажа несёт инвестору обязательство.

Рассмотрим пример с call-опционом

Допустим, акция стоит 3000 рублей. Инвестор ожидает, что акция вырастет в цене в ближайшее время, и хочет на этом заработать, не покупая акции. Инвестор может купить call-опцион со страйком, например, 3500 рублей.

При покупке на его счету блокируется гарантийное обеспечение, с покупателя будет списываться премия — цена покупки опциона.

Если акция растёт, растёт и цена опциона. Как и во фьючерсах, в опционах есть вариационная маржа — при росте цены опциона покупатель будет получать платежи от продавца. Прибыль покупателя ничем не ограничена — акция может вырасти и до 5000, и до 15 000 рублей.

Убыток продавца, соответственно, тоже не ограничен.

При этом риск покупателя равен цене опциона — ведь покупатель не обязан его исполнять, если, например, акция упадёт до 2000 рублей. Соответственно, прибыль продавца тоже ограничена размером премии (цены) опциона. У продавца обратная ситуация. Прибыль ограничена, убытки потенциально бесконечны — особенно для call-опционов. Именно поэтому покупка опциона гораздо менее рискованная операция, чем его продажа.

Рассмотрим пример с put-опционом

Покупатель приобретает put-опцион на тот же базовый актив — акцию, которая сейчас стоит 5000 рублей. Он хочет заработать на вероятном падении акции, поэтому покупает опцион со страйком 4000 рублей.

За весь срок жизни опциона с покупателя постепенно спишется премия опциона в пользу продавца. Покупатель надеется, что к оговорённому сроку базовый актив упадёт в цене. Ведь тогда ему удастся заработать, в разы окупив премию.

Спустя полгода акция упала в цене — и теперь стоит 2000. Естественно, покупатель не воспользуется правом отказаться от сделки, ведь у него есть возможность заработать. Он может продать за 4000 рублей то, что на рынке стоит 2000.

К сожалению для продавца, у него нет возможности отказаться от невыгодной сделки. Продавец вынужден купить у владельца опциона базовый актив за 4000 рублей, хотя в момент сделки её цена на рынке — всего 2000.

Возникает логичный вопрос: зачем тогда продавать, если это настолько рискованно?

Продажа опционов имеет смысл для профессионалов рынка (например, как часть более сложных опционных стратегий). К тому же, профессионалы умеют работать с рисками опционов и могут снизить потенциальный убыток даже от проданного контракта.

Всегда проверяйте спецификацию контракта и его карточку на сайте Московской биржи или в торговом терминале брокера.

Расходы инвестора на опционы:

- Доходы по опционам облагаются НДФЛ. Как и по фьючерсам.

- Комиссии брокера.

Примеры использования и соображения в России

Встроенные опционы актуальны для инвесторов в России, поскольку они ориентируются на рынке ценных бумаг с фиксированным доходом. Например, облигации с правом выкупа могут обеспечить эмитентам гибкость в управлении своими долговыми обязательствами в условиях изменения процентных ставок. Такая гибкость позволяет эмитентам оптимизировать стоимость заимствований и потенциально выиграть от снижения процентных ставок.

С другой стороны, инвесторам в России следует учитывать потенциальные риски, связанные со встроенными опционами. Облигации с правом выкупа подвергают инвесторов риску реинвестирования, поскольку при досрочном погашении облигации может потребоваться реинвестирование полученных средств по более низким процентным ставкам. Кроме того, облигации с правом продажи могут обеспечить инвесторам некоторую защиту от падения курса, однако их доходность может быть ниже по сравнению с облигациями без права продажи.

При оценке ценных бумаг со встроенными опционами в России инвесторы должны тщательно анализировать условия и положения опционов, включая любые конкретные положения, связанные с досрочным погашением или конвертацией. Понимание потенциального влияния этих опционов на риск и доходность инвестиций имеет решающее значение для принятия обоснованных инвестиционных решений.

В заключение следует отметить, что встроенные опционы являются важными характеристиками ценных бумаг с фиксированным доходом, которые предоставляют эмитентам и держателям определенные права и действия. Эти опционы могут существенно повлиять на стоимость и условия инвестиций. Инвесторы в России должны учитывать последствия встроенных опционов при оценке возможностей для приобретения ценных бумаг с фиксированным доходом и тщательно оценивать риски и выгоды, связанные с этими возможностями.

Как купить опцион физическому лицу: пошаговая инструкция

Поскольку практически все опционы торгуются на фондовом рынке, чтобы приобрести такой финансовый контракт, существует несложный алгоритм:

- Открывается счет у брокерской фирмы или банка. Счет будет брокерским, он должен быть привязан к текущему или карточному счету клиента. Все это оформляется отдельным брокерским соглашением или договором.

- Как только клиент пополнит брокерский счет начальной суммой, брокер открывает ему доступ на свою торговую платформу. Это компьютерная программа типа «Метатрейдер» (версий 4.0 и 5.0) или «Квик». Все это устанавливается на компьютер клиента.

- Далее в торговом терминале клиенту нужно выбрать соответствующий раздел в меню брокера — типа «срочный рынок — FORTS» и купить один из предлагаемых там опционов.

У каждого брокера есть свой список доступных опционных контрактов. Поэтому следует предварительно ознакомиться с условиями конкретного брокера.

Плюсы и минусы опционов

Опционные контракты являются уникальными финансовыми инструментами, могущими решить задачи страхования и сохранения капитала инвестора, предпринимателя в рискованных условиях ведения бизнеса.

К главному преимуществу опционов относят то, что за небольшую цену контракта можно застраховать торговую сделку ценой на сотни тысяч и даже миллионы.

Еще одним положительным моментом является то, что опцион позволят инвестору, трейдеру в любой момент продать свой опцион или не исполнять его вовсе. Такой возможности нет в таких инструментах, как фьючерсы, где присутствует обязательство исполнения сделки.

Риски при торговле опционами

Основной риск как финансового актива лежит в плоскости практического применения. Это специализированный финансовый инструмент, для использования которого необходимы некоторые знания и опыт работы на рынке. Неумелое их применение может привести к обратному результату — росту убытков.

Также к рискам можно отнести и тот фактор, что не всегда опционы могут покрыть собой всю сумму риска. Поэтому у трейдера или инвестора не должно быть излишнего передоверия к этому, пусть даже и эффективному, но все же рискованному инструменту.

2. Чем отличается опцион Put от Call

Когда покупатель приобретает опцион «Колл», он надеется на то, что в будущем стоимость купленных базовых активов возрастет. Таким образом, он использует свое право на покупку (к примеру акций) по фиксированной стоимости ранее. В большинстве случаев, она станет ниже рыночной по истечению срока договора. Если речь идет об американском опционе, сделку можно проводить в любой выгодный момент, пока не истек срок договора.

В случае с опционами «Put», ситуация будет обратной, покупатель ждет пока цена упадет ниже уровня, указанного в договоре, чтобы использовать ее для реализации активов в будущем. Опционы реализуют путем денежного расчета. Покупатель надеется на получение прибыли за счет разницы договорной цены и рыночной.

Ниже представлена связь дохода покупателя и стоимости базового актива:

Фото: 66.RU

Фото: 66.RUСуть работы опционов

Существуют такие понятия, как фьючерс и опцион, которые по определению практически идентичны. Но фьючерс – это обязательство и покупателя, и продавца. А опцион – обязательство только для продавца. Во втором случае покупатель получает право выбора: либо приобретать базовый актив, например акции, либо не покупать его. Во втором случае потеря ограничивается исключительно ценой контракта.

Понять, что такое опционы простыми словами, можно на примитивном примере, взяв на рассмотрение пекаря и фермера. Пекарь готовит сдобу хорошего качества из пшеничной муки по предзаказу, а фермер обеспечивает поставки пшеницы. Но при этом у него есть конкурент по бизнесу

Для пекаря важно получать пшеницу по выгодной для него цене, чтобы его бизнес не стал убыточным. Фермер, в свою очередь, предлагает гибкую ценовую политику для удержания клиента. Судя по этому примеру, пекарь предлагает фермеру купить у него право, то есть опцион, на 10 тонн урожая зерна грядущего года по текущей цене, например, 10 монет за тонну

Он сразу отдает незначительную премию в виде 2%, то есть 2 монеты от величины всей стоимости сделки – 100 монет за право покупки. Благодаря этому опциону фермер будет обязан продать оговоренное количество зерна по установленной стоимости и в указанный срок.

Из этого примера можно понять, как работает этот контракт. Опционный договор – это финансовый инструмент, который не дает равных прав и обязанностей покупателю и продавцу в определенных сделках. В любом случае покупатель опциона будет всегда в выигрыше, независимо от обстоятельств. В том случае, если цена контракта в будущем периоде возрастет, например, станет не 10, а 12 монет, то пекарь сможет воспользоваться своим правом и купить 10 тонн все равно за 100 монет. А если же стоимость рыночная на определенный товар падает, то пекарь просто отказывается от договора и теряет небольшую премию в размере 2%, а значит, дальше идет покупать у конкурентов.

Итак, что же такое опцион:

- это неравноправный финансовый инструмент, предлагающий покупателю и продавцу абсолютно разные условия;

- контракт, который покупателю дает право совершить покупку или отказаться от нее. А продавцам он устанавливает обязательства, которые те обязуются выполнять. В данном случае, купить или продать базовый актив – пшеницу. Но обычно на финансовых рынках базовыми активами являются акции или биржевые индексы;

- документ, напечатанный на листе бумаги, стоит всего 2% от общей стоимости сделки. На 100% сделка может быть совершена только в зафиксированном будущем периоде по истечении срока договора.

Необходимость опционов

Опционы дают право покупателям обезопасить свои позиции, как видно на рассмотренном примере. В менеджменте этот риск носит название хеджирование. Контракты очень востребованы у спекулянтов из-за большого плеча, примерно 50:1. То есть акции приобретаются всего за 2% от их реальной стоимости. Но в этом моменте появляются и большие возможности, и огромные риски.

Какие риски возможны при торговле опционами

Опционная торговля – это своеобразный вид деятельности, непохожий на другие. В нем есть целый список индивидуальных терминов, таких как внутренняя стоимость, цена Strike, коэффициенты чувствительности разного типа, в том числе дельта, гамма, бета и другие. То есть даже опытные трейдеры, строящие свою работу на торговле акциями, должны будут переучиваться, если решат заняться опционами – весьма прибыльным делом. Опционы не продаются без покрытия, то есть их нельзя шортить. Если трейдер прогнозирует увеличение стоимости акций, то ему нужно купить «колл», если снижение, то «пут». Обычно продавцом обоих опционов «колл» и «пут» является маркет-мейкер. Прибыль он получает лишь в том случае, если трейдер допускает ошибку.

Лучшие брокеры бинарных опционов:

| Брокерская контора | Мин. депозит | Мин. ставка | Бонус | Демо-счет | Лицензия |

| 10$ | 1$ | До 100% | Да | ЦРОФР | |

| 100$ | 5$ | До 150% | Да | ЦРОФР | |

| 5$ | 1$ | До 110% | Да | ЦРОФР | |

| 9$ | 1$ | До 60% | Да | ЦРОФР | |

| 200$ | 24$ | До 100% | Да | IFSC |