Почему именно быки и медведи

Остаётся только один вопрос – почему быки и медведи, а не свиньи и бараны, например? На самом деле, здесь всё элементарно, а именно, действия агрессивного покупателя очень похожи на поведение разъярённого быка, который подбрасывает грунт рогами. Как нетрудно догадаться, в случае с биржей земля – это котировки.

Прозвище для продавцов также было выбрано весьма удачно, в частности, «косолапый» может очень долго спать, но когда он просыпается, ему лучше не попадаться на пути. Кроме этого, во время сражения медведь предпочитает давить и бить жертву лапами. Отсюда и такая аналогия, ведь на падающем рынке цена находится под давлением.

На Форекс вся эта звериная терминология перекочевала сразу после его запуска в 70-е годы прошлого века, т.е. быками принято называть покупателей валюты, а медведи делают ставки на снижение её курса.

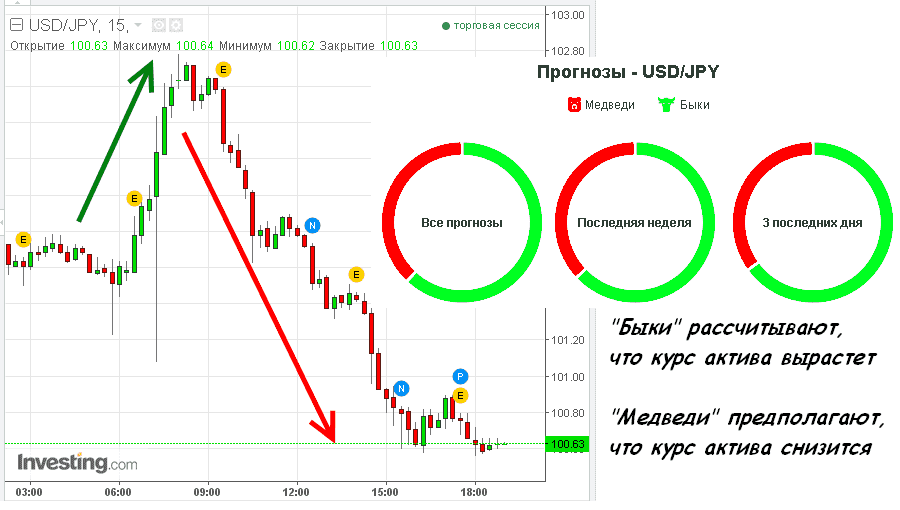

Например, когда аналитики говорят, что на российском валютном рынке преобладают медвежьи настроения, на графике мы увидим тренд к ослаблению национальной валюты. Если же речь идёт о бычьем тренде, самое время задуматься о снижении доли USD и EUR в своём портфеле.

Но это была лишь общая теория, а вот в реальности понятия быков и медведей немного сложнее, чем кажутся на первый взгляд.

Откуда на бирже взялись быки и медведи

Наверняка, многие читатели неоднократно замечали, что эксперты очень часто называют любой нисходящий тренд на рынке медвежьим просто по определению (я и сам этим грешу). В принципе, на современных площадках подобные сравнения справедливы, но так было не всегда.

Дело в том, что все позиции подразделяются на две категории – длинные (лонг) и короткие (шорт), в частности, первые предполагают покупки актива (здесь всё понятно), а второй термин традиционно используется для описания игры на понижение.

С подачи неопытных журналистов «шорт» стал восприниматься в качестве игорной ставки (как в рулетке «красное»), мол, если прогноз на понижение окажется верным, брокер выплатит клиенту вознаграждение.

Разумеется, это всё глупости, поскольку короткая позиция всегда открывается на заёмные средства по следующей схеме:

- Сначала трейдер берёт у брокера актив в долг (за дополнительное вознаграждение, эквивалентное годовой процентной ставке);

- Затем клиент продаёт полученные ценные бумаги или валюты;

- Через некоторое время спекулянт «откупает» этот проданный объём обратно и возвращает брокеру заём.

Если за время удержания короткой позиции цена на актив снизилась, клиент получит прибыль, поскольку он откупил инструмент по более выгодным котировкам.

Бычий и медвежий рынок

Когда мы говорим про быков и медведей, следует помнить о том, что любой восходящий рынок можно считать «бычьим», но далеко не каждый «ценопад» имеет право называться «медвежьим», ведь цены часто снижаются и без вмешательства агрессивных продавцов, использующих заёмные средства.

Например, когда во время последнего финансового кризиса котировки акций летели в пропасть, многие биржи вообще запретили открывать короткие позиции, вследствие чего возникла интересная ситуация – никто не играл на понижение, а цены продолжали снижаться (инвесторы бежали из бумаг, продавливая их на новые минимумы).

Можно ли называть такой тренд «медвежьим»? Если рассматривать его с позиции трейдера фондовой биржи – нет, а вот при работе с CFD на акции – да, ведь «шортить» контракты на разницу можно в любое время.

Надеюсь, теперь разница между быками и медведями стала очевидна, хотя на Форекс подобные тонкости можно не учитывать, ведь длинная позиция, открытая на паре, по своей сути есть ничто иное, как продажа валюты, находящейся в знаменателе.

Кроме этого, нельзя не отметить и тот факт, что на валютном рынке отсутствуют запреты на открытие коротких позиций. Возможно, где-нибудь в Венесуэле за игру против боливара и карают, но в развитых странах Форекс нормально функционирует даже во время серьёзных кризисов.

Частные инвесторы — кто это такие

Частные инвесторы — это физические или юридические лица, инвестирующие свои личные деньги, чтобы заработать.

Чаще всего инвесторы несут деньги на фондовый рынок, поскольку здесь можно быстро покупать и продавать ценные бумаги, которые приносят хорошую прибыль. Те, у которых денег побольше могут инвестировать в объекты недвижимости, но это менее доходно и неликвидно.

В России доля частных инвесторов по состоянию на 2021 г. составляет около 5%. В развитых экономиках этот процент населения заметно выше:

- США (50%);

- Япония (40%);

- Евросоюза;

Поэтому на наш рынок ещё возможен огромный новый приток денег со стороны населения.

3.1. Типы частных инвесторов

1 По своему характеру и стилю поведения инвесторов делят на 2 категории:

- Пассивные;

- Активные;

Пассивный инвестор не ведёт никакой торговли, он просто купил какие-то ценные бумаги и просто удерживает их. Возможно, он их продаст, если ситуация в компании или экономике изменится координально, но такое происходит крайне редко. Чаще всего пассивные инвесторы могут удерживать акции годами и даже десятилетиями, получая попутно дивиденды и рост стоимости акций.

Пассивных инвесторов вполне устраивает рыночная доходность, у них нету цели обогнать рынок. Благодаря появлению индексным ETF, действия этого класса граждан сводятся просто к покупке фонда. Управляющие ETF самостоятельно проводят необходимые ребалансировки и реинвестирование дивидендов.

Активные инвесторы представляют тот класс людей, которые хотят больше денег. Их задача обогнать среднерыночную доходность.

На фондовых рынках регулярно случаются аномалии, когда какие-то акции продаются очень дёшево. Например, дешевле их СЧА (стоимость чистых активов) или даже чистых денег на балансе. Такие компании могут долгое время оставаться незамеченными, но когда-то случится переоценка и акционеры смогут хорошо заработать на этом.

Несмотря на слово «активный» инвестор, большинство из них являются основоположниками стоимостного инвестирования. Считается, что только так можно обогнать фондовый индекс.

2 По характеру принимаего риска инвесторов делят на:

- Консервативный. Не готовы сильно рисковать, используют в основном облигации для получения прибыли;

- Умеренный. Готовы к незначительным рискам, используют акции и облигации в пропорции 50/50;

- Агрессивный. Большая часть портфелей содержит акции. Иногда используются кредитные плечи;

3.2. Квалифицированный и неквалифицированный частный инвестор

Частные инвесторы делятся на два типа в зависимости от их уровня подготовки:

- Квалифицированный;

- Неквалифицированный;

Квалифицированный инвестор (на сленге «квал») — это физическое или юридическое лицо с расширенным списком финансовых инструментов на бирже.

Подразумевается, что такие инвесторы обладают глубокими знаниями о торговле и осознают инвестиционные риски.

Квалифицированный инвестор имеет доступ ко всем финансовым инструментам на бирже. Обычно ему доступны большие кредитные плечи.

Получить статус квалифицированный инвестор может каждый гражданин. Для этого необходимо удовлетворять одному из следующих критериев:

- По размеру суммы. Общая стоимость всех активов (акции, облигации, валюты и производных инструментов) более 6 млн рублей;

- По торговой активности за год. Совершили не менее 1 сделки в месяц, не менее 10 сделок за квартал в течение 4 кварталов подряд. При этом общий объём торговых операций по итогу году составил не менее 6 млн рублей;

- По образованию. Потребуется высшее экономическое образование или аттестат специалиста финансового рынка, сертификат CFA, CIIA, FRM;

- По опыту работы. За последнее 5 лет не менее 2 лет работы в компании, занимающейся ценными бумагами со статусом квалифицированного инвестора или не меньше 3 лет без статуса;

Подчеркнём ещё раз, что достаточно соответствовать хотя бы одному из выше перечисленных пунктов.

Статус квалифицированного инвестора — полное описание;

Неквалифицированный инвестор имеет доступ ко всем финансовым активам внутри страны, что котируются на Московской и Санкт-Петербургской бирже, но не имеет доступ к зарубежным финансовым инструментам. В основном ограничения касаются каких-то небольших зарубежных акций и иностранных ETF.

Зачастую доступ к IPO ограничивается для неквалифицированных инвесторов. В этом пожалуй есть главный недостаток.

Как они образуют тренды

Если финансовый инструмент стабильно дешевеет, аналитики говорят: «На рынке стабильный медвежий тренд». Если инструмент дорожает, то они говорят: «На рынке наблюдается бычий тренд».

То есть бычий тренд – это движение цены вверх. А медвежий – вниз

Но обратите внимание, речь именно о тренде, то есть о нескольких «волнах» цены, которые движутся в определенном направлении. Подробнее об этом прочитайте в моей статье про тренд, я напишу ее в течение недели

На рынке еще бывает такая ситуация, когда быки и медведи не могут определить, кто сильнее

Сначала быки укрепляют свои позиции и цена растет, потом набирают силу медведи, и она падает. Если возникает подобная неопределенность, то появляется «боковой» тренд. У него названия никакого нет, потому что он «неопределенный» – не бычий и не медвежий

На рынке еще бывает такая ситуация, когда быки и медведи не могут определить, кто сильнее. Сначала быки укрепляют свои позиции и цена растет, потом набирают силу медведи, и она падает. Если возникает подобная неопределенность, то появляется «боковой» тренд. У него названия никакого нет, потому что он «неопределенный» – не бычий и не медвежий.

Как они инвестируют?

Когда дело доходит до инвестирования, институциональные инвесторы используют различные инвестиционные стратегии для достижения своих финансовых целей. Ниже приведены некоторые из наиболее популярных стратегий:

- Пассивное инвестирование: Институциональное инвестирование может выбирать пассивные инвестиционные стратегии, такие как индексные фонды или биржевые фонды (ETF), которые стремятся воспроизвести результаты конкретного рыночного индекса.

- Активное инвестирование: Активные стратегии предполагают активное управление портфелем путем принятия инвестиционных решений на основе исследований, анализа и рыночных прогнозов. Это может включать выбор отдельных акций, облигаций или других активов.

- Альтернативные инвестиции: Институциональные инвесторы часто выделяют часть своих портфелей для альтернативных инвестиций, таких как частный капитал, венчурный капитал, недвижимость, товары или хедж-фонды. Эти активы предлагают потенциал для более высокой доходности, но также сопряжены с повышенными рисками.

Влияние институциональных инвесторов на финансовые рынки

Институциональные инвесторы оказывают значительное влияние на финансовые рынки из-за больших объемов капитала, которыми они управляют. Их торговая деятельность может двигать рынки, особенно когда они покупают или продают значительные объемы ценных бумаг. Решения и стратегии институциональных инвесторов также могут влиять на цены акций и рыночные тенденции. Ниже приведены некоторые ключевые факторы влияния институционального инвестирования на финансовые рынки:

№1. Рыночная ликвидность

Институциональные инвесторы, такие как пенсионные фонды, взаимные фонды и страховые компании, часто торгуют большими объемами. Их активная торговая деятельность может повысить ликвидность рынка, предоставляя заказы на покупку и продажу, что позволяет эффективно определять цены и более плавные рыночные операции.

№ 2. Влияние цены

Когда институциональные инвесторы совершают крупные сделки, их сделки могут влиять на рыночные цены. Большие ордера на покупку или продажу могут привести к колебанию цен, особенно в отношении менее ликвидных ценных бумаг или небольших рынков. Этот эффект известен как влияние на цену или ценовое давление, создаваемое торговой деятельностью институциональных инвесторов.

№3. Инвестиционные тенденции

Инвестиционные решения и стратегии институциональных инвесторов могут определять тенденции на рынке. Их инвестиционный выбор, такой как распределение по секторам или предпочтения по классам активов, может влиять на настроения рынка в целом и формировать рыночную динамику. Другие участники рынка могут следовать или подражать этим инвестиционным тенденциям.

№ 3. Корпоративное управление

Институциональные инвесторы часто владеют значительными пакетами акций компаний, что дает им возможность влиять на практику корпоративного управления. Они могут активно взаимодействовать с руководством компании и советами директоров, выступая за изменения в управлении, компенсацию руководителям или экологические, социальные и управленческие практики (ESG). Активная собственность институциональных инвесторов может повлиять на процессы принятия решений компаниями.

№ 4. Стабилизация рынка

Эти инвесторы, особенно пенсионные фонды и страховые компании, имеют долгосрочные инвестиционные горизонты и, как правило, более стабильны в своем инвестиционном подходе. Их присутствие на рынке может способствовать его стабильности, поскольку они, как правило, проявляют более терпеливый и менее реактивный подход к рыночным колебаниям по сравнению с краткосрочными трейдерами или розничными инвесторами.

№ 5. Эффективность рынка

Исследовательские возможности и ресурсы институциональных инвесторов позволяют им проводить углубленный анализ и оценку ценных бумаг. Это исследование может повысить эффективность рынка, предоставляя ценную информацию другим участникам рынка. Кроме того, институциональное инвестирование часто использует арбитражные стратегии, чтобы использовать неэффективность ценообразования, тем самым способствуя эффективности рынка.

№ 6. Распределение капитала

Они распределяют значительные суммы капитала по различным классам активов и регионам. Их инвестиционные решения влияют на движение капитала на финансовых рынках, влияя на ценообразование различных ценных бумаг, секторов и регионов. Такое распределение капитала может иметь далеко идущие последствия для инвестиционных возможностей и экономического развития.

Медведи

Медвежий рынок имеет место, когда экономика притормаживает в развитии или маячит экономический спад. Во время медвежьего рынка цены на акции падают. Медвежий рынок жесткий по отношению к инвесторам, он заставляет их максимально критично подходить к выбору акций. Одна из стратегий заработка на медвежьем рынке, делать деньги на падении акций с помощью метода коротких продаж.

Другая стратегия заключается в «ожидании на обочине», пока вы не почувствуете, что медвежий рынок близится к концу. И тогда начинать скупать акции в ожидании бычьего рынка. Если человек настроен пессимистично, полагая, что акции упадут в цене, то он имеет «медвежий прогноз» и условно именуется «медведем».

Почему «медведем»? Ответ всё также вытекает из манеры атаки. Перед тем как набросится на своего противника медведь зачастую встаёт на задние лапы, а передними он хватает свою жертву и прижимает к земле.

Точно также и игроки на понижение — биржевые «медведи» толкают цену вниз. Они открывают короткие позиции выставляя заявки на продажу и создавая, тем самым, дополнительное предложение. Увеличение предложения, в свою очередь, закономерно приводит к снижению цены (смотрим ещё раз на график выше).

Кто такой медведь трейдер

Медведь (англ. Bear) в лесу ломает соперника сверху вниз, прижимая лапами к земле. Точно также действует медведь на торгах, опуская цену финансовых инструментов в пол.

Он продавец (совершает сделки в шорт). Медведи ломают восходящий тренд, снижают цену и устраивают распродажу.

Справедливо нисходящую тенденцию называют медвежий тренд.

Медвежий тренд

Медвежий тренд

Все мы изначально, в большей степени, быки.

Шорт – это игра на понижение. Человеческий разум противится такой операции.

Особенно сложно её понять начинающим трейдерам.

Технически короткая позиция на фьючерсах ничем не отличается от длинной позиции.

Разница только в направлении движения.

При торговле акциями различие более существенное. Здесь речь идёт уже о маржинальной торговле и акциях, взятых в долг у своего брокера.

В опционной торговле – это две совершенно непохожие стратегии.

Медвежий рынок может тянуться несколько лет.

Поведение быков и медведей на рынке

Быки и медведи на бирже – это как добро и зло – стороны, вечно противостоящие друг другу

Если одним важно, чтобы актив рос в цене, то другим, чтобы он падал. Первым на руку играют хорошие новости о компании, в которую они вкладывают, а для вторых – негативные. При этом и те, и другие верят в проект, и дальше вы поймете, почему.

При этом и те, и другие верят в проект, и дальше вы поймете, почему.

Быки

Этот тип участников рынка играет на повышение. То есть пытается купить какой-либо перспективный актив, чтобы дождаться роста и продать на пиковой позиции. Если рассматривать тактику быков на криптовалютном рынке, они предпочитают скупать популярные монеты в момент коррекции и ожидать роста.

Чаще всего такие трейдеры открывают длинные позиции или «лонги». Они могут быть открыты неограниченное количество времени, а в случае длительной коррекции актив редко закрывают в минус. Настоящий бык должен иметь стальные нервы, поскольку зачастую приходится выбирать тактику HODL, иначе сделка не принесет прибыли.

Медведи

Данный класс трейдеров, в свою очередь, наоборот, продает активы в надежде, что они упадут в цене, чтобы затем приобрести их по меньшей стоимости. Соответственно, главная задача медведей – продать дороже и купить дешевле. Чаще всего распродажа активов происходит на общей волне, чтобы курс криптовалюты (или любого актива на рынке), сильнее упал.

И если быки открывают «лонги», то медведи предпочитают короткую позицию или «шорт». Выбирая свою цель, медведи бьют по тем активам, позиции которых слабее всего. Если брать в пример криптовалюты, то тут многое зависит от новостного фона и активности крупных игроков. Даже продажа нескольких тысяч BTC может буквально перевернуть тенденцию рынка с ног на голову.

Не сказать, что быки проигрывают от этого. Ведь как только медведи продавливают курс, у их «соперников» появляется возможность открыть длинную позицию. По сути, борьба быков и медведей извечна, как и борьба добра со злом.

Чтобы лучше понять, кто такие быки и медведи на бирже, советуем посмотреть это видео:

Кто такие быки и медведи на бирже

Сленг трейдеров

Трейдерский сленг очень широк и для полного охвата рекомендую обратиться в специализированные словари и ресурсы, где жаргон трейдеров в ходу. В зависимости от направления открытых позиций трейдеров называют:

- Быки — ожидают повышения цен, они открыли позицию на покупку и теперь им выгодно повышение цены, чтобы продать подороже (своими действиями быки-повышатели подталкивают цены вверх, в чём усматривают аналогию с тем, как быки поднимают вверх своими рогами).

- Медведи — ожидают понижения цен, они зашортились, открыв позицию на продажу без покрытия и теперь им выгодно понижение цены, чтобы купить подешевле (своими действиями медведи-понижатели толкивают цены вниз, словно медведи придавливают лапами вниз свою добычу).

Обычно эти термины применимы к трейдерам, использующим маржинальную торговлю. Они связаны именно с типом уже открытых позиций, а не с психологией поведения конкретного трейдера. Один и тот же человек может периодически становиться и быком и медведем, даже сочетать это одновременно, если у него открыто несколько сделок в разных направлениях.

«Быки» и «медведи» являются настолько популярными символами, что их скульптуры установлены в крупных финансовых центрах: атакующий бык на Уолл-Стрит в Нью-Йорке, бык и медведь у здания Франкфуртской фондовой биржи в Германии.

Иногда дополнительно выделяют группы:

- Овцы — слишком долго сомневаются и в итоге вступают в сделку тогда, когда другие уже закрывают свои позиции.

- Зайцы, пипсовщики — трейдеры, совершающие большое количество сделок в течение небольшого промежутка времени.

- Свиньи — слишком жадные трейдеры, которые не закрывают вовремя позиции, а ждут продолжения движения, хотя уже нет никаких предпосылок для такого продолжения.

Типы сделок:

Результаты торговли:

- Профит (profit) — прибыль по сделке или ордер на закрытие с прибылью (take-profit).

- Лось (loss) — убытки по сделке или ордер на закрытие с убытком (stop-loss).

- Слив — торговый депозит трейдера (депо) стал равен нулю из-за убытков. Довольно часто «сливом» называют закрытие позиций в ситуации «маржин-колл».

Скандально известные трейдеры

Ник Лисон — ошибки ведущего трейдера Barings Bank, который скрывал свои потери по деривативам на специальном счете пять восьмерок 88 888, стоили в 1995 году одному из старейших британских банков $1,2 млрд и банкротства. Ник Лисон был приговорен к 6,5 годам тюремного заключения.

Ясуо Хаманака — трейдер, работавший на компанию Sumitomo, по некоторым данным контролировал 5-8 % мирового рынка меди. В 1996 году, после отстранения Хаманака от биржевой торговли, мировые цены на медь резко снизились, что привело к убыткам для Sumitomo ориентировочно в 2,6 млрд долларов. По заявлению компании, трейдер подделывал документы. Был приговорен к восьми годам тюрьмы.

Джон Руснак — несанкционированные операции в 1997—2002 годах на FOREX валютного трейдера Allied Irish Bank, обошлись банку в $691 млн.

Жером Кервьель — трейдер Société Générale открывал превышающие лимиты позиции по фьючерсам на европейские фондовые индексы в конце 2007 и начале 2008 года. Банк обвинил его в потере 4,9 млрд евро ($7,2 млрд).

Квеку Адоболи — британский трейдер швейцарского банка UBS в 2011 году потерял в результате несанкционированных операций $2,3 млрд.

Что такое «Институциональный инвестор»

Институциональный инвестор (англ. Institutional Investor) — это небанковское юридическое лицо, которое торгует значительными объемами ценных бумаг и при этом имеет право на преференциальный режим и более низкие комиссии. На институциональных инвесторов накладывается меньшее количество защитных правил, поскольку предполагается, что они более хорошо осведомлены в правилах торговли и способны лучше защитить себя. К примерам институциональных инвесторов можно отнести инвестиционные и пенсионные фонды, а также компании по страхованию жизни.

Подробнее об институциональных инвесторах

Институциональный инвестор является организацией, которая инвестирует от имени своих участников. Сюда относятся благотворительные фонды, коммерческие банки, взаимные фонды и хедж-фонды.

Ресурсы институциональных инвесторов

Институциональные инвесторы обладают значительными ресурсами и специальными знаниями для широкого исследования различных инвестиционных стратегий, которые недоступны для индивидуальных инвесторов. Поскольку институты являются крупнейшей силой спроса и предложения на рынках ценных бумаг, они осуществляют большинство торгов на крупнейших биржах и в значительной степени влияют на стоимость ценных бумаг. По этой причине индивидуальные инвесторы часто пристально следят за действиями институциональных инвесторов, чтобы определить, какие ценные бумаги им нужно приобрести для получения максимальной прибыли. Индивидуальные инвесторы, как правило, не вкладывают средства в одни и те же ценные бумаги, в отличие от институциональных инвесторов.

Индивидуальные и институциональные инвесторы

Индивидуальные инвесторы оплачивают брокерские сборы наряду с издержками обращения и распределения по каждой сделке. В противоположность этому, институциональные инвесторы осуществляют сделки на бирже самостоятельно или через посредников. При этом, они договариваются о стоимости по каждой сделке отдельно и не оплачивают затраты на издержки обращения и распределения.

Индивидуальные и институциональные инвесторы вкладывают деньги в облигации, опционы, фьючерсные контракты и акции. Но в некоторых случаях, из-за природы ценных бумаг и/или порядка прохождения сделок, некоторые рынки, в первую очередь направлены на институциональных инвесторов. Сюда можно отнести рынки свопов и форвардные рынки.

Индивидуальные инвесторы, как правило, покупают и продают акции небольшими объемами по 100 акций или более. Институциональные инвесторы осуществляют торговлю блоками по 10000 акций или более. Из-за больших объемов торговли, институциональные инвесторы избегают покупки акций небольших компаний. Индивидуальные инвесторы наоборот, зачастую находят более привлекательными цены на акции малых компаний. К тому же, индивидуальные инвесторы чаще создают более диверсифицированные портфели в небольших ценовых диапазонах.

Похожие термины

|

Иностранный Институциональный Инвестор Иностранный Институциональный Инвестор — это инвестор, не являющийся гражданином страны, в… |

Квалифицированный Иностранный Институциональный Инвестор (КИИИ) Это программа, которая позволяет определенным лицензионным иностранным инвесторам быть… |

|

Рынки капитала Рынки капитала — это рынки для покупки и продажи активов и долговых инструментов. |

Китайская комиссия по регулированию рынка ценных бумаг Это главный регулирующий орган в Китае, который контролирует обращение ценных бумаг и управляет… |

Иностранный Институциональный Инвестор

Иностранный Институциональный Инвестор — это инвестор, не являющийся гражданином страны, в…

Квалифицированный Иностранный Институциональный Инвестор (КИИИ)

Это программа, которая позволяет определенным лицензионным иностранным инвесторам быть…

Рынки капитала

Рынки капитала — это рынки для покупки и продажи активов и долговых инструментов.

Китайская комиссия по регулированию рынка ценных бумаг

Это главный регулирующий орган в Китае, который контролирует обращение ценных бумаг и управляет…

Короткая (медвежья, шорт) позиция

Медведи на бирже: получение прибыли от снижения цены на актив — осуществляется продажа по высокой цене с расчетом обратной покупки при закрытии по более низкой цене. Как и в случае покупок, залогом выступают собственные или заемные средства, а на фондовом рынке большинство коротких сделок или «продаж без покрытия» осуществляются по сделкам РЕПО с участием брокера . В случае, когда цена вместо падения идет в рост, трейдер должен предоставить дополнительные гарантии возврата акций: компенсировать брокеру разницу между текущей и первоначальной ценой или привлечь третьего участника с дополнительными акциями, в случае, когда позиция закрывается досрочно по требованию брокера или в заранее оговоренный срок. Расчет происходит после закрытия торгового дня, денежные средства или акции по гарантии должны быть внесены к открытию следующей торговой сессии.

Список акций, по которым доступны продажи без покрытия, формируется биржей или, в отдельных случаях, государственными органами по контролю за фондовым рынком. Это позволяет избежать бесконтрольного падения, когда цены спекулятивно снижаются крупными игроками без каких-либо объективных экономических предпосылок, вызывая цепную реакцию среди мелких трейдеров и инвесторов.

Несмотря на то, что падающий рынок анализируется и торгуется по тем же методикам, как и восходящий они психологически по-разному ощущаются трейдерами. Популярное мнение, что бычий рынок — «правильный и долгосрочный», а медвежий — «краткосрочный и плохой». Даже временное повышение цены, приводящие к текущим убыткам, воспринимается более «оптимистично», чем снижение при длинной позиции.

Основная причина находится в области психологии — человеку привычнее верить в рост, чем падение, которое воспринимается как болезненный фактор. Как крайний вариант, многими аналитиками нисходящее движение рассматривается исключительно как «медвежья коррекция», за которой неизбежно следует период роста. Хотя в истории ведущих фондовых индексов, таких как Dow Jones и S&P 500 наблюдались длительные периоды падения.

Падающий рынок, исключая явно спекулятивные действия, отражает постепенно усиливающиеся общий пессимизм крупных игроков, покидающих рынок. Важные элементы рыночного анализа, особенно технического, работают некорректно, в результате трудно рассчитать уровень «дна», на котором возможно открытие длинной позиции.

В случае сильного и длительного снижения для предотвращения негативных последствий для экономики и национальной валюты государственными регуляторами может быть введен запрет на открытие коротких позиций вплоть до полной остановки торгов. На рынке Форекс критичное падение котировок компенсируется валютными интервенциями Центробанков.

Кроме быков и медведей, на бирже есть еще несколько популярных «животных» обозначений для трейдеров:

- Овцы — долго сомневающиеся и открывающие сделку, когда остальные собираются закрываться, и нужный момент давно упущен;

- Зайцы — много сделок за короткий промежуток времени с небольшой прибылью. Также их называют скальперами или пипсовщиками;

- Свиньи — в английских традициях свинья является символов жадности и обозначает трейдеров, не закрывающих позиции, даже когда все возможности роста или падения исчерпаны.

«Быки гонят рынок», «медвежий тренд» — эти и подобные высказывания мы нередко слышим в экономическом блоке новостей. Трейдерам, людям разбирающимся в фондовом рынке, эти слова хорошо знакомы и понятны. Если же вы далеки от мира биржевых спекуляций, стоит разобраться кто такие быки и медведи на бирже и чем они занимаются, дабы подобные слова не вызывали удивления.

Чем быки и медведи похожи на акул

Акулами в трейдинге называют крупных игроков. Это центральные банки, большие корпорации. Они своими действиями могут разворачивать рыночные тенденции. Например, когда ожидается выступление главы ФРС США, все валютные пары, связанные с долларом, замирают в ожидании. А потом, в зависимости от сказанного, либо рушатся в цене, либо резко растут.

Рыбы-лоцманы – это миллионы маленьких трейдеров. Таких, которые своими действиями, прогнозами или еще чем-либо не способны воздействовать на тренды. Ну, в какой-то мере способны, наверно, но совсем чуть-чуть.

Если такие трейдеры хотят заработать – они следуют за крупными рыбами, то есть за акулами. Они внимательно следят за заявлениями Центральных банков, за финансовыми решениями крупных корпораций. И действуют исходя из того, как себя ведут «акулы».

Быки и медведи – это, по сути, и есть акулы. «Акула», «бык» и «медведь» – синонимы, только последние два слова еще поясняют, как игроки ведут себя на рынке (толкают цены вверх или вниз), а акулы – это просто название крупных игроков.

Заключение

Вот таким получается биржевой зоопарка. Очевидно, что выбирая сторону, мы должны ориентироваться на биржевых быков и биржевых медведей, только у них получается заработать деньги. Свиньи, сколько бы не заработали, все равно из-за своей жадности все потеряют, овцы, на столько осторожны, что не могут выдержать минимальной коррекции, ну а зайцы, скорее устанут от беготни и сиюминутных действий, чем смогут адекватно работать.

Быки всегда возьмут свое, так же как и медведи. Каждый из них дождется своей позиции и сделает деньги, но только не …. ну ладно, не буду по сто раз повторять одно и тоже.

Теперь вы знаете, какой зоопарк торгует на бирже, рынке Форекс, акциях и тд, и должны сами для себя принять решение: «А на чьей стороне торгую Я?».

На этом все. Спасибо за уделенное время моей статье. Надеюсь она вам понравилась, а чтобы не пропустить новые статьи, не забудьте подписаться на обновление блога. До новых статей. Удачной всем нам торговли!