Виды

В страховой практике применяются два вида страхования. Это – добровольное и обязательное. В каждом из видов имеется несколько категорий, к которым относятся следующие:

- личное;

- имущества;

- ответственности.

В свою очередь каждая категория объектов страхования может делиться на дополнительные подкатегории.

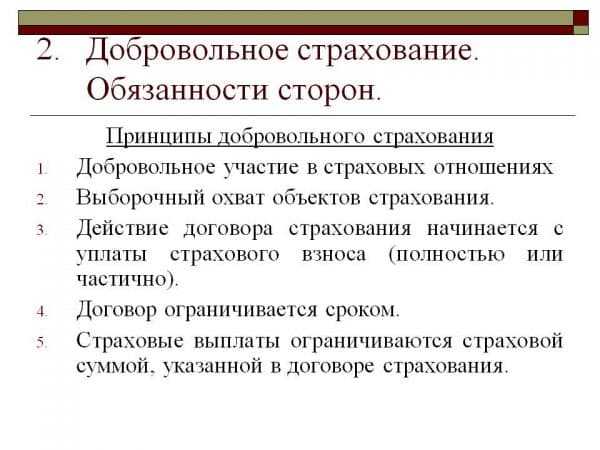

Добровольное

Принцип этого вида страхования определяется его названием. Добровольное подразумевает свободное волеизъявление страхователя без какого-либо принуждения. Гражданин РФ сам выбирает страховую компанию, категорию страхования, а так же страховые случаи, от которых он собирается страховаться. В процессе подготовки к оформлению договора страхователю объясняются его права и обязанности, он получает информацию о минимальных и максимальных сроках действия страхового документа, а так же о сумме и порядке внесения платежей для данного вида страхования.

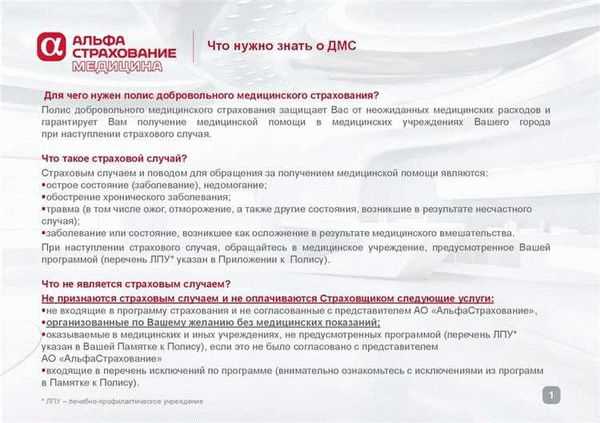

Сейчас всё больше граждан оформляют добровольное медицинское страхование. Это связано с тем, что уровень бесплатных врачебных услуг в медицинских учреждениях катастрофически падает.

Обязательное

Обязательное является прерогативой государственных органов и в некоторых случаях сам процесс осуществляется без участия страхователя. Так, например, при трудоустройстве в некоторые структуры, связанные с повышенным уровнем опасности, страхование осуществляется автоматически при приёме на работу.

Государственное обязательное страхование полностью исключает отказ лица от этого страхования. Распространённым видом такого страхования является полис ОСАГО, при отсутствии которого государственные структуры применяют достаточно жёсткие санкции в отношении правонарушителя. Сейчас это пока только штраф, но уже рассматривается проект об ужесточении наказания за езду без страховки.

Договор гражданского страхования

Определение 2

Под договором гражданского страхования понимаю соглашение, заключенное между физическим лицом и страховой компанией, согласно которому одна сторона (страховщик) обязана произвести возмещение ущерба, полученного страхователем в случае наступления страхового события, а другая сторона (страхователь) – осуществлять оплату страховых взносов в размере и в срок, предусмотренные условиями договора.

Договор обязательного страхования заключается на условиях, определяемых на законодательном уровне. Размеры страховых сумм, премий и выплат также утверждаются государством.

Договор гражданского страхования начинает действовать с момента внесения страхователем первого страхового взноса или всей предусмотренной договором страховой премии.

Существенными условиями договора гражданского страхования являются: данные сторон договора, объект страхования, срок страхования и размер страховой суммы, величина страховых взносов и порядок уплаты, перечень подлежащих страхованию рисков, права и обязанности сторон и др.

Если договором в качестве застрахованного лица или выгодоприобретателя предусмотрены третьи лица, то необходимо указать их данные.

Основными рисками, страхуемыми по договору имущественного страхования, являются риск полной утраты или частичного повреждения движимого и недвижимого имущества, принадлежащего страхователю.

При страховании гражданской ответственности договором предусмотрено страхование ответственности по обязательствам, возникающим у гражданина (страхователя) вследствие нанесения им ущерба имуществу или здоровью третьих лиц.

Договор личного страхования граждан предусматривает защиту от таких неблагоприятных событий, как нанесение вреда здоровью вследствие травм, заболеваний, несчастных случаев, а также гибели застрахованного лица. Кроме того, таким договором может быть предусмотрено такое страховое событие, как дожитие до определенного возраста или момента в жизни. В данном случае речь идет о накопительном страховании.

Договор гражданского страхования может быть заключен одновременно с несколькими страховыми компаниями (сострахование). При этом если в нем не указаны права и обязанности для каждого из страховщиков, то они будут солидарно отвечать перед страхователем по всем обязательствам.

Условия досрочного расторжения договора страхования по инициативе одной из сторон, а также возможность возврата части уплаченной страховой премии, должны быть указаны в договоре.

Все возникающие спорные моменты, по которым сторонам не удалось прийти к соглашению, могут быть решены в судебном порядке.

Особенности форм и видов страхования

Страхование объектов не осуществляется на уровне отрасли или подотрасли, поэтому является инструментом хозяйственного механизма. С учетом этих нюансов происходит видовая классификация страхования. Так определяются интересы обеих сторон по защите объектов от тех или иных опасностей, что указывается в договоре.

Отрасли и виды страхования

Отрасли и виды страхования

Сам интерес отмечается экономическими потребностями и возможностями защите определенных объектов. При подписании заключенного подготовленного договора страхователь учитывает собственные экономические возможности, а также интересы. В обязательном порядке оговариваются сроки и объекты будущего страхования. Страховщик также учитывает свои интересы и возможности, которые обязательно конкретизируются с учетом действующего законодательства, правил и условий страхования, взносов, тарифов, объема ответственности и вида страхования. Страховщик на видовом уровне уточняет страхователям предложения и услуги. Сейчас существует много видов страхования.

Классификации страхования

Данный процесс считается главным аспектом и используется при подписании договоров. При личном страховании предусматривается учет имущественных интересов, которые связаны с нематериальными ценностями:

Отрасли страхования учитывают такие виды деятельности:

- личные– жизнь, медицина, болезни и несчастные случи;

- имущественные– все типы транспорта, различные грузы, других виды, в том числе финансовые;

- ответственность– гражданская, перевозчиков, предприятий, профессиональная, перестрахование.

Отрасли страхования

Отрасли страхования

Определение установленных видов обрисовывает общую структуру страхования. Так проводится оценка, анализ, обобщение и накопление всей необходимой информации о развитии страхования. Дополнительно определяются будущие направления и разработки услуг на отечественном и мировом рынке.

Виды страхования в России

В основе классификаций новых видов страхования — его объекты и страхуемые риски. Среди них выделим шесть основных видов, наиболее распространенных на отечественном рынке. Рассмотрим далее, когда и какой вид применяется на практике.

Имущественное

Страхуемый объект — имущество в любом его виде. Юрлица, физлица заключают страховой договор, страхуя:

- транспорт (на случай ДТП, поломок, хищений);

- недвижимое имущество (от ущерба при пожаре, затоплении, стихийных бедствиях);

- бизнес (на случай ущерба при простое, сокращении оборотов производства);

- финансовые риски (от неполучения дохода из-за потери работы при штатном сокращении, на случай непредвиденных трат при рассмотрении дел в суде);

- грузы (от утраты, убытков, возникших при его перевозке различным транспортом).

Застраховать в России можно практически любое имущество на случай всевозможных рисков, даже, к примеру, повышения стоимости топлива. И от ущерба, который, как предполагается, вызовет это повышение.

Личное

В этом случае страхуют здоровье, жизнь, трудоспособность, пенсионное обеспечение. Варианты этого вида страхования:

- Страхование жизни в любом возрасте, например, заемщика при оформлении ипотеки в пользу банка.

- Медстрахование: для компенсации дорогостоящих медицинских услуг в случае болезни страхователя.

- Страхование жизни с накоплением либо пенсионное страхование: деньги (пенсию) выплачивают при наступлении определенного возраста сразу либо частями по желанию получателя.

- От несчастных случаев: страхуют здоровье, жизнь пассажиров, работников предприятия.

- На случай различных происшествий, рисков при выезде за рубеж (нападение, потеря багажа, задержка рейса, отмена поездки).

Сюда относят все виды страховых услуг, имеющие отношение к случайным событиям в жизни страхователя либо застрахованного лица.

Страхование ответственности

Предусматривает возмещение ущерба, который страхователь (застрахованное лицо) причинил своими действиями либо бездействием стороннему лицу. Страхуют гражданскую ответственность:

- Водителей (на случай ДТП).

- Нанимателей (причинение вреда имуществу, здоровью, жизни работникам).

- Товаропроизводителей (получение ущерба при использовании товаров либо услуг).

- Предприятий, деятельность которых представляет повышенную опасность для окружающей среды.

Наглядный пример — страховка ОСАГО. Защищает ответственность страхователя перед другими участниками дорожного движения. По ОСАГО страховщик возместит траты пострадавшему лицу при наступлении страхового случая. К примеру, оплатит ремонт авто, попавшего в ДТП по вине его клиента.

Титульное

Этот вид связан с риском финансовых потерь, обусловленных возможной утратой права собственности на приобретенное имущество. Подобная ситуация наблюдается при следующих обстоятельствах:

- наличие незаконных сделок, совершенных ранее;

- мошеннические действия;

- участие в сделке недееспособных лиц;

- ошибки при оформлении, регистрации;

- нарушение прав других заинтересованных лиц.

Предположим, гражданин N купил на вторичном рынке квартиру. Впоследствии оказалось, что некогда при ее приватизации не были учтены интересы ребенка, который теперь может оспорить сделку. Если он это сделает, право собственности гражданина N аннулируют

Отсюда следует: важно своевременно страховать право собственности честного приобретателя

Страхование рисков предпринимательской деятельности

Предприниматель может защитить свою деятельность от разных рисков, следствием которых является материальный ущерб. Тогда ему возместят понесенные убытки либо неполученную предполагаемую прибыль. Предпринимательская деятельность страхуется на случай:

- нарушения обязательств контрагентами;

- изменения условий деятельности по причинам, независимым от предпринимателя.

Предприниматель может застраховать, к примеру, риск неплатежа, депозиты, инвестиции от коммерческих рисков, банкротства контрагентов. Стороны соглашения вправе включить в договор любые условия, не противоречащие российскому законодательству.

Профессиональное страхование

Здесь можно говорить о двух составляющих. Первая касается обязательного соцстрахования лиц, которые заняты на опасных работах, трудятся в тяжелых условиях. Их работа связана с повышенным травматизмом.

Вторая — страхование профессиональной ответственности нотариусов, адвокатов и других лиц, занимающихся частной практикой. Случается, что ошибки, неумышленные действия этих профессионалов наносят ущерб клиентам. Застраховавшись, они могут «перенести» ответственность за причиненный ущерб на страховщика.

Что такое страхование жизни и каким оно бывает

Главный принцип работы страхования жизни прост: вы платите страховой компании (единовременно или периодическими взносами), а та, в свою очередь, становится гарантом вашей финансовой безопасности в случае форс-мажора. Например, неизлечимой болезни, нападении преступника, аварии или тяжелой травмы. Если таковой произойдет и будет подпадать под страховой случай — то есть будет прописан в договоре в качестве риска,— компания выплатит денежную компенсацию (вам, вашим родным либо тому, кто указан выгодоприобретателем) или, например, возьмет на себя лечение и другие сопутствующие расходы.

Размер и механизм выплат зависят от вида страхования и конкретных условий договора со страховщиком. Всего таких видов существует четыре:

- Рисковое страхование. Это страхование жизни и здоровья от различных рисков — начиная с болезней и несчастных случаев и заканчивая профессиональными травмами. Если что-то из этого случится, застрахованный или его наследники получат деньги (иногда — лечение).

- Накопительное страхование. Программа, по сути, совмещает в себе функции страховки и банковского депозита: вы страхуете свою жизнь на определенную сумму, которую затем выплачиваете частями в течение указанного в договоре периода — как правило, от пяти лет. На эти взносы начисляется фиксированный процент дохода (как правило, 2-4 %). Если в установленный срок произойдет страховой случай (например, смерть, инвалидность или потеря трудоспособности), оставшуюся часть взносов выплатит компания, если нет — заберете накопленные деньги с небольшими процентами.

- Инвестиционное страхование. Работает так же, как накопительное, только страховщик получает возможность инвестировать ваши деньги и в случае успеха будет выплачивать вам часть прибыли. Прибыль эта, однако, не гарантирована: если инвестиции не принесут дохода, вы тоже ничего не получите.

- Добровольное пенсионное страхование. Страховым случаем здесь является выход на пенсию. До этого момента вы платите взносы, которые компания также может вкладывать, а после — получаете свои деньги и проценты (компания, как правило, дает ежегодный фиксированный процент прибыли, а все ранее выплаченные взносы индексируются).

Страховые программы также могут различаться в ряде технических деталей: порядке поступления взносов, сроке действия договора или процедуре выплат.

Обязательное и добровольное страхование

Страхование различают не только по видам, но и по формам. Согласно ст. 3 ФЗ РФ № 4015-1 от 27.11.1992 оно может быть добровольным и обязательным. Каждая из названых форм предусматривает разные объекты страхования и объемы ответственности.

В чем разница

Главное различие состоит в том, что добровольное страхование (ДС) предполагает необязательное участие сторон. Ни страхователь, ни страховщик не обязаны заключать страховой договор. Все происходит на добровольных началах. Условия договора стороны определяют самостоятельно, но с учетом правил, разработанных страховщиком.

Обязательное страхование (ОС) предписывает заключать страховой договор в случаях, определенных законом. Обязанность страховать возлагается по закону на определенный круг лиц. Страхуемые объекты, риски, минимальные страховые суммы тоже устанавливает закон.

Список обязательных страховок

Страховой рынок в РФ изобилует разными видами страховых услуг. Среди этого многообразия самыми распространенными являются следующие обязательные страховки:

- ОМС. Обладателям этого вида полиса базовые медицинские услуги при наступлении страхового случая предоставляют бесплатно.

- ОСАГО. Страхуется гражданская ответственность водителя на случай причинения им вреда при ДТП.

- Личное страхование пассажиров при перевозке различными видами транспорта.

- Соцстрахование в виде государственных пенсий и пособий.

- Страхование ответственности авиаперевозчика, а также владельцев опасных производственных объектов (ОПО) — на случай причинения вреда из-за возможной аварии.

Примеры добровольного страхования

Каско — водитель может застраховать свой транспорт от повреждений, полной гибели, угона, возгорания, краж. Перечень страховых случаев обширен, но определяется страховым договором. Возможные повреждения:

- стекла;

- лакокрасочного покрытия;

- осветительных приборов;

- сигнализации.

Кражи:

- навигатора;

- мультимедийных систем;

- запчастей.

ДСАГО — добровольно страхуется ответственность водителя. Этот вид полиса увеличивает лимит компенсаций, предусмотренный ОСАГО. Оформление ДСАГО возможно только при наличии ОСАГО. Выплата по ДСАГО производится тогда, когда полиса ОСАГО недостаточно для покрытия ущерба, причиненного страхователем при ДТП.

Обязательное страхование в РФ

Обязательное страхование — это вид страхования, установленный государством, который налагает обязательство на физических и юридических лиц застраховать определенные риски. В России существуют основные принципы и классификатор страхования, которые регулируют эту деятельность.

Обязательное страхование включает в себя несколько видов страхования, такие как обязательное медицинское страхование (ОМС) и обязательное автогражданское страхование (ОСАГО). Ключевые принципы обязательного страхования включают защиту интересов граждан, обеспечение социальной защиты и регулирование страхового рынка.

Обязательное страхование играет важную роль в деятельности государства, так как гарантирует компенсацию ущерба при наступлении страховых случаев. Виды обязательного страхования определены в законодательстве РФ и подразделяются на различные категории, в зависимости от специфики каждого вида страхования.

Как и в случае с добровольным страхованием, за подробной информацией о правилах и условиях обязательного страхования можно обратиться в страховую компанию. Определенные термины и понятия, связанные с обязательным страхованием, также описаны в законодательных актах и классификаторе страхования.

В РФ действуют принципы солидарности и обязательности, которые требуют участия каждого гражданина в обязательном страховании определенных рисков. Обязательное страхование обеспечивает необходимую защиту физическим лицам и позволяет гарантировать выплату страхового возмещения в случае наступления страхового случая.

Таким образом, обязательное страхование в РФ является важным инструментом государственной политики и обеспечивает гражданам надлежащую страховую защиту от определенных рисков. Оно работает на основе установленных принципов и правил, регулируемых законодательством России.

Понятие страхования

Страхование – процесс взаимоотношений страховщика и страхователя, в котором одна из сторон берет на себя функцию возмещения рисков, а второй участник заблаговременно оплачивает взносы для создания страхового фонда. Один из вариантов – накопительное страхование, при котором страховые взносы накапливаются, а затем, по достижении граничного срока (например, определенного возраста), возвращаются страхователю.

В мировой и российской практике используются различные виды страхования и возмещения понесенных потерь:

- первый риск, при котором страхователю возмещается вся сумма внесенных страховых взносов, не превышающая величину ущерба;

- пропорциональные выплаты на условии франшизы, при которых возмещение производится частично, начиная с определенной суммы потерь.

Страхователь самостоятельно выбирает вариант выплат, с учетом вероятности рисков и стоимости страховки.

Все отношения в сфере оформляются договорами с указанием:

- порядка выплаты;

- полного перечня страховых случаев;

- общей суммы;

- срока действия;

- периодичности и размеров страховых взносов;

- дополнительных условий (франшизы, наследования, перехода прав и так далее).

Роль страховой деятельности в жизни государства

Страховая деятельность имеет важное значение в жизни государства, являясь одним из ключевых элементов обязательного и добровольного страхования. Данная деятельность работает на благо граждан и организаций, предоставляя им различные виды защиты и гарантируя возмещение убытков в случае наступления страхового случая

Обязательное страхование (ОС) является одним из основных видов страхования. В России существует обязательное страхование гражданской ответственности (ОСАГО) и обязательное медицинское страхование (ОМС). Оно имеет регуляторные функции, охраняет интересы сторон и помогает справедливо распределять риски.

Добровольное страхование, в свою очередь, позволяет гражданам и организациям самостоятельно выбирать виды страховой защиты и страховки, которые соответствуют их потребностям. Например, добровольное медицинское страхование (ДМС) позволяет получать качественную медицинскую помощь, а страхование имущества обеспечивает защиту имущественных интересов.

Ключевые принципы страховой деятельности в России определены в классификаторе видов страхования и представляют собой основу для работы страховых компаний. Целями страховой деятельности являются обеспечение страховой защиты, социальная защита граждан и развитие рынка страховых услуг.

Термины и понятия, связанные с страхованием, тесно взаимосвязаны и имеют особое значение для понимания сути страховой деятельности. Роль страховой деятельности в жизни государства заключается в создании стабильной системы социальной защиты граждан и организаций, обеспечивая им финансовую безопасность и мирное существование в случае возникновения страховых рисков.

Обязательное страхование в России

Система обязательного страхования в России предполагает обязательное страхование, поскольку это всегда законодательно оформленная гарантия обеспечения публичных интересов.

Рассмотрим подробнее обязательные виды страхования в Российской Федерации:

- Личное страхование пассажиров – при заключении договора об оказании туристических услуг, туроператор обязан также заключить с клиентом договор страхования, по которому клиенту будут доступны базовые медицинские услуги за пределами Российской Федерации.

- Страхование военнослужащих и приравненных к ним профессий – в связи с повышенной опасностью для жизни и здоровья в данного рода деятельности государством предусмотрено бесплатное страхование государственных служащих.

К ним относятся:

— военнослужащие РФ;

— сотрудники Министерства Внутренних Дел (МВД) РФ;

— сотрудники Министерства Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий (МЧС России);

— государственные служащие Федеральная служба исполнения наказаний (ФСИН России);

— сотрудники Федеральной налоговой службы РФ (ФНС);

— таможенные служащие;

— работники органов Прокуратуры РФ;

— работники Следственного комитета (СК РФ);

— сотрудники Федеральной службы безопасности РФ (ФСБ);

— служащие органов Федеральной службы судебных приставов РФ (ФССП);

— аппарат Федеральной службы охраны Российской Федерации (ФСО);

- Страхование ответственности перевозчика воздушных судов (самый дорогой вид страхования в плане страховых выплат) – иными словами, страхование клиентов авиакомпаний от утраты, повреждения либо хищения пассажирского багажа, от причинения вреда здоровью пассажирам или наступление смерти, а также от причинения вреда здоровью или смерти в результате физического контакта с корпусом воздушного судна или выпавшими из судна предметами.

- Страхование опасных производственных объектов (ОПО) – а именно, страхование гражданской ответственности владельца опасного объекта от аварий, в результате которых возможно причинение вреда здоровью, чужому имуществу, а также окружающей среде.

- Обязательное медицинское страхование (ОМС) – является бесплатным и гарантированным для каждого гражданина РФ и граждан иных государств, постоянно проживающих на территории Российской Федерации. ОМС обеспечивает всех застрахованных лиц необходимыми бесплатными медицинскими услугами на всей территории РФ.

- Обязательное страхование автогражданской ответственности владельцев транспортных средств (ОСАГО) – позволяет автолюбителю покрыть ущерб, если он нанесен по его вине другим транспортным средствам, их водителям, пассажирам или пешеходам в дорожно-транспортном происшествии. Размеры страховых взносов зависят от таких факторов, как водительский стаж, безаварийное вождение, возраст потенциального страхователя, период страхования, характеристики автомобиля, регион страхования и другие критерии. Сумма страхового возмещения по полису ОСАГО составляет не более 400.000 рублей по имущественным ущербам, и до 500.000 рублей за вред жизни или здоровью одному пострадавшему гражданину при наступлении страхового случая. Для увеличения сумм страхового возмещения есть возможность заключить договор ДСАГО.

- Система обязательного пенсионного страхования России – является гарантией при наступлении страхового случая (пенсионный возраст, инвалидность, потеря кормильца, рождение ребенка и т.п.) для получения материальной поддержки, предусмотренной законодательством России, для комфортного проживания.

Подробно рассмотрели, какое страхование является обязательным в России, а ниже рассмотрим другие виды страхования.

Формы и виды страхования

При наступлении определенных обстоятельств, имея документальное подтверждение самого факта страхования, можно претендовать на компенсацию нанесенного вреда.

В соответствии с нормами ст. 927 ГК РФ выделяют две формы договора страхования:

- добровольную;

- обязательную.

В первом случае предполагается, что правовые отношения между страховщиком и застрахованным лицом возникают по обоюдному согласию сторон, когда самостоятельно можно:

- выбрать перечень необходимых услуг;

- оговорить индивидуальные условия.

Объектом страхования могут быть риски, связанные с:

- личностью;

- материальным и нематериальным имуществом;

- профессиональной деятельностью.

В письменном соглашении оговариваются:

- сумма, подлежащая возмещению;

- полная или частичная компенсация ущерба с учетом соразмерности нанесенного вреда;

- порядок получения страховых выплат выгодоприобретателем.

Размер страховых взносов по добровольному страхованию устанавливается на договорной основе.

Понятие обязательности страхования предполагает в определенных ситуациях, установленных законом, страховать жизнь, здоровье, имущество граждан.

В публикации использованы изображения из открытых источников

В перечень обязательного страхования входит:

- медицинское;

- пенсионное;

- от несчастных случаев на производстве;

- гражданской ответственности;

- заложенного имущества по ипотечному займу (), дающее право залогодержателю (банку) на удовлетворение требований возмещения ущерба в результате утраты или порчи заложенного имущества.

Наряду с общими положениями в полисе должны быть зафиксированы отдельными пунктами следующие условия:

- в каком порядке заключаются договорные отношения, как можно внести изменения, что нужно для продления или досрочного прекращения обязательств;

- уплаты страховой премии – например, в рассрочку с указанием последствий просрочки очередных взносов; одноразовым платежом фиксированной суммы; оплатой установленной цены сразу на весь период страхования (годовая форма уплаты взносов);

- перечень действий лица, заинтересованного в возмещении вреда при наступлении страхового случая;

- порядок определения размера понесенных убытков и осуществления возмещения потерпевшей стороне вреда и разрешения споров.

Примечание

Правилами обязательного страхования могут устанавливаться требования внесение в договор условий, регламентированных законом.

Виды страхования

Нельзя недооценивать роль страхования, когда оформленный своевременно полис становится гарантией возмещения ущерба.

Страховые компании разрабатывают типовые документы, где определены условия их работы.

В зависимости от объекта страхования оформляется полис с указанием срока действия договора и суммы взноса.

Чтобы узнать все особенности оказания услуг страхования, следует в первую очередь обратиться к договору.

Если застрахованному лицу в результате страхового случая нанесен ущерб, страховая компания компенсирует материальные потери, оказывает прочую помощь, согласно прописанным условиям.

Важно!

Чтобы претендовать на возмещение вреда в денежном эквиваленте одним из главных условий является доказательство причинения ущерба при определенных обстоятельствах, то есть факта страхового случая.

Исходя из предмета и целей страхования, выделяют разные виды страховок, это:

- социальные – обеспечивающие материальную поддержку граждан в случае утраты трудоспособности, на время лечения или нахождения женщин в декретном (дородовом и послеродовом) отпуске, при получении официального статуса безработного, потере кормильца;

- имущественные – предусматривающие право на денежную компенсацию в случае кражи, уничтожения, повреждения объектов недвижимости или транспорта, причем как от преступных посягательств, так и под воздействием чрезвычайных обстоятельств (пожара, наводнения, аварии и так далее);

- личные – связанные с потерей здоровья, утратой трудоспособности или смертью, также сюда можно отнести определенные в жизни человека события, например – достижение совершеннолетия, вступление в брак, поступление в высшее учебное заведение;

- страхование ответственности – чаще всего применяемое для защиты имущественных прав в сфере деятельности, когда профессиональная ошибка, обусловленная человеческим фактором, может привести к значительным потерям (например, водителей (), кадастровых инженеров (), обязанных возместить ущерб пострадавшим);

- получение страховой выплаты в случае убытков от ведения бизнеса, если партнеры нарушают договорные обязательства или в силу не зависящих от владельца обстоятельств, другими словами – страхование предпринимательских рисков.