Классификация процентных облигаций

Бонды с процентным купонным доходом – классика биржевого рынка. Ценные бумаги этой группы классифицируют по нескольким признакам.

По эмитенту

Разделение по организационно-правовой форме юридического лица, выпустившего бонды, – самое распространённое. Принято различать государственные, муниципальные, корпоративные облигации.

Государственные бумаги представлены на рынке довольно широко. Сегодня на бирже обращается более сотни выпусков ОФЗ с разным уровнем доходности, типом купона и сроком обращения. Наиболее популярны «длинные» облигации на срок 3–5 лет.

Преимуществом облигаций федерального займа является их высокая надёжность: считается, что риск дефолта по гособлигациям минимален. Однако доходность ОФЗ невысока, например, по бондам для населения сегодня она составляет 6,5–7,35%. Рыночные облигации покупать выгоднее: при удачном стечении обстоятельств они могут принести инвестору до 9%.

Субфедеральные и муниципальные бонды выпускаются субъектами РФ. По сравнению с ОФЗ, они отличаются более привлекательной доходностью, которая является премией за кредитный риск

Выбирая бумагу для пополнения портфеля, следует обратить пристальное внимание на рейтинг облигаций, выпущенных регионами. Избегайте слишком высоких ставок, поскольку надёжность инвестиций в такие бонды ниже

В этой группе следует выделить субординированные облигации, представляющие собой своеобразный заём компании. В случае банкротства эмитента обязательства по нему будут погашаться в последнюю очередь, непосредственно перед расчётом по требованиям акционеров. Это правило создаёт дополнительные риски для инвесторов, премией за которые является повышенная процентная ставка по «субордам». Решившим приобрести такие облигации следует учесть, что их кредитный рейтинг на одну ступень ниже рейтинга «старших» облигаций этого эмитента.

По валюте представления

В данной группе принято выделять рублёвые, валютные (еврооблигации). Большинство облигаций, эмитируемых в РФ и обращающихся на внутреннем рынке, номинированы в российских рублях. Стандартный номинал бумаги – 1000 руб. Бонды в долларах и евро обычно обращаются на внебиржевом рынке. На Московской бирже для частных инвесторов доступно всего несколько десятков выпусков ценных бумаг.

По типу купона

Выбирая в 2020 году лучшие облигации для инвестирования, следует учесть, что дисконтные бонды отличаются большей волатильностью, поэтому потенциальный доход по ним может быть выше. Бумаги с фиксированным купоном используют для хеджирования рисков, а облигации с переменным и плавающим купоном требуют постоянного внимания инвестора.

По типу погашения номинала

Возможно погашение стоимости ценной бумаги полностью в конце срока, индексирование номинала на величину инфляции, погашение частями (амортизация долга).

Факты про мусорные облигации

1 В среднем за год наступает 9 дефолтов. При этом дефолты обычно наступают по синусоиде, то больше, то меньше.

2 20% дефолтов случилось у компаний без кредитного рейтинга.

3 50% были из финансовой сферы. В своём названии содержали сокращения: Фин, Банк, Инвест, Капитал, Кредит.

4 Есть факт, что 95% выпусков содержали сокращения «боб» или «об».

Выводы

Мусорные облигации являются интересным средством для инвестирования, поскольку дают большую доходность. Однако это увеличивает и риски. Как показывает статистика, включение в портфель части ВДО (10-20%) увеличивает среднюю доходность.

Риски высокодоходных облигаций

Инвестиции всегда связаны с риском потерять часть

вложений, даже если он минимальный. Правило касается и высокодоходных

облигаций: в исключительных случаях они сильно падают в цене, а компания даже

может стать банкротом.

Падение стоимости в кризис

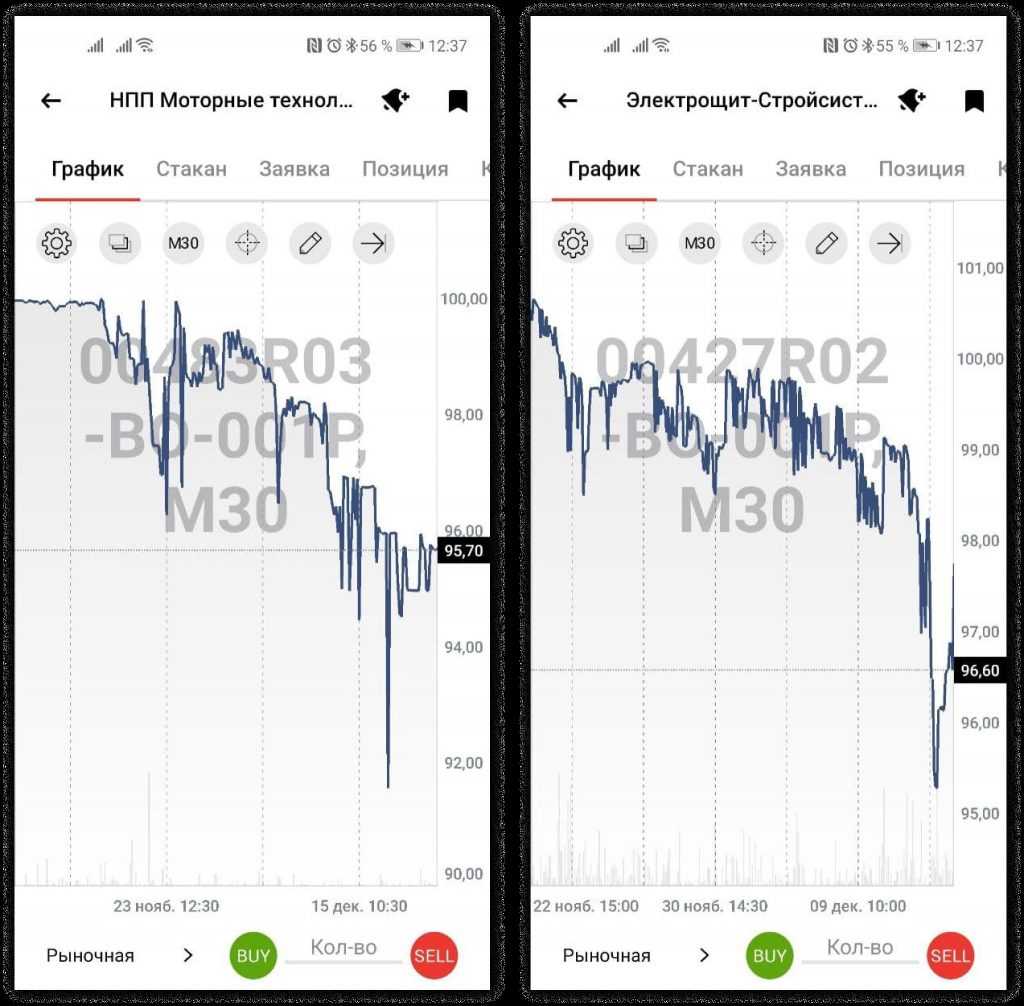

При экономическом росте высокодоходные облигации стоят на 5-10% дороже номинала. Но когда наступают спад и депрессия, стоимость опускается на 10, 20 и даже 30%. Причина проста: компания меньше зарабатывает, поэтому рассчитываться с кредиторами и выплачивать купоны становится труднее. Это создаёт риск, что проценты по облигациям заплатят с сильным опозданием. С ноября по декабрь 2021 года текущая стоимость многих высокодоходных облигаций опустилась ниже номинальной на 5-8%. Это одновременно риск и возможность для инвесторов: если компании сумеют преодолеть кризис, покупка подешевевших ценных бумаг принесёт дополнительную доходность.

Технический дефолт и банкротство

Высокая доходность — это вознаграждение инвестора

за принятый риск. Но если компания не справится с долговой нагрузкой, ей грозит

технический дефолт. Это значит, что инвестор не получит ближайшие купоны, а

владельцы бизнеса попытаются реструктурировать задолженность: отсрочить выплаты

или погасить часть облигаций.

Худший сценарий для инвесторов — это банкротство

компании. В этом случае они становятся кредиторами только третьей очереди:

сначала выплачивают страховые компенсации, потом — долги перед сотрудниками. А

поскольку денег у банкротов практически нет, до возврата облигаций дело может

не дойти.

Понятие и причины появления на рынке

Эмитентами выступают:

- стартапы, которые по разным причинам не могут получить деньги на реализацию новых идей и проектов;

- действующие компании, испытывающие временные трудности и нуждающиеся в привлечении дополнительных источников финансирования;

- предприятия, которым отказали в банковском кредите, например, из-за отсутствия обеспечения;

- компании в предбанкротном состоянии, надеющиеся избежать банкротства путем вливания денег от выпуска облигаций.

Чтобы привлечь деньги в свои ценные бумаги, таким эмитентам приходится значительно увеличивать размер предлагаемой доходности. Инвестор должен отдавать отчет, что риск дефолта (неисполнения обязательств) в этом случае высок.

ВДО еще называют мусорными или бросовыми бумагами. Если бы инвесторы ориентировались только на названия, то большинство из них вообще бы обошло стороной инвестиции в мусор. А именно с выпуска ВДО начинали свой путь Tesla, Netflix, CNN, OXY, Anadarko Petroleum Corporation и др.

На российском рынке ВДО только в начале пути (с 2016 года). Но спрос на доходные бонды неуклонно растет, на 2020 год тенденция сохранится. Причина простая – ВДО дают доходность значительно выше депозитов, ОФЗ и облигаций надежных корпоративных эмитентов.

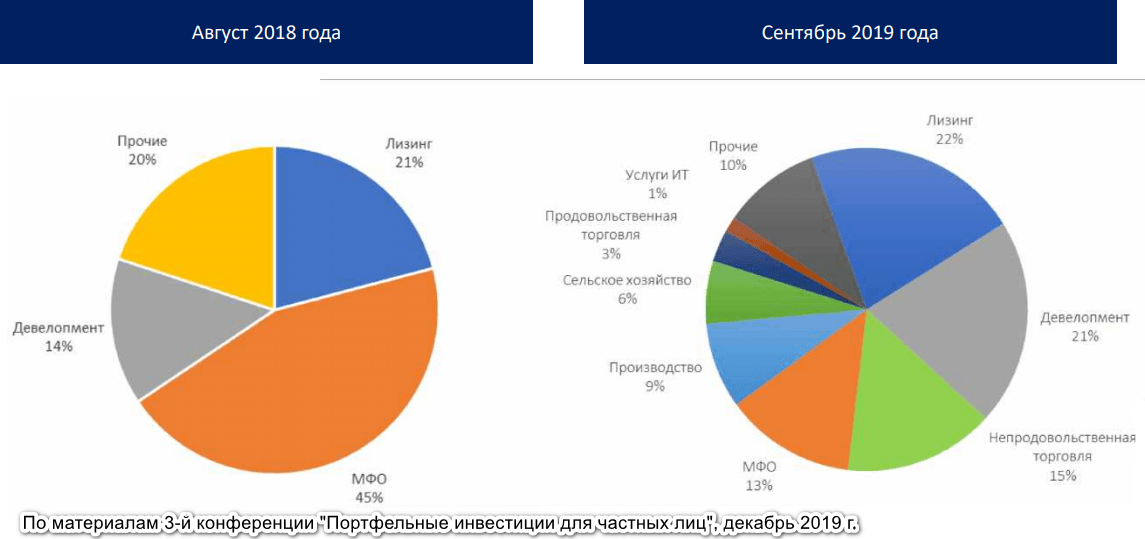

В 2018 году рынок был представлен всего тремя секторами: лизинговыми компаниями, МФО и девелопментом. В 2019 году картина стала многообразнее. Инвестору есть из кого выбрать.

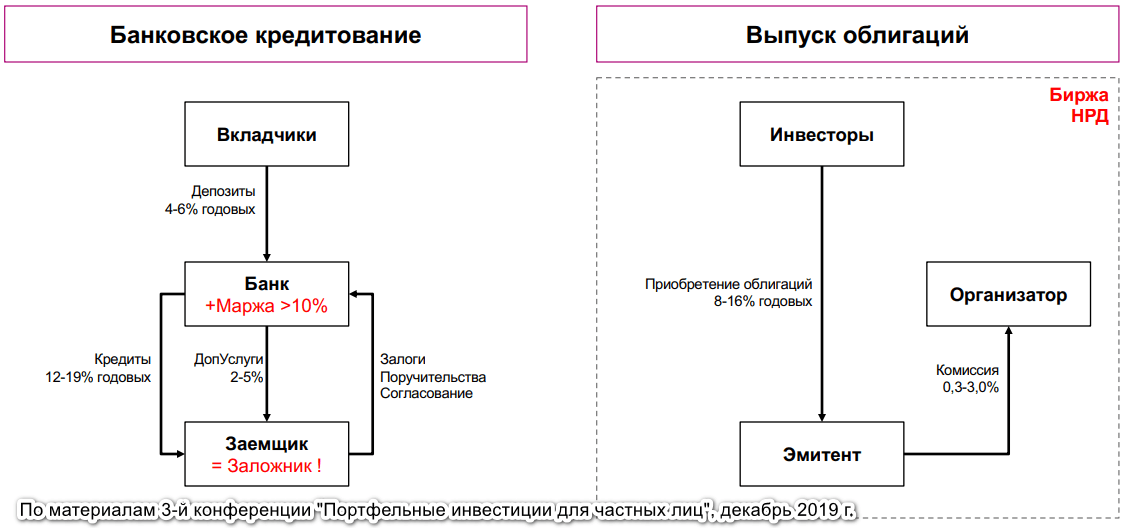

На схеме хорошо видно, почему эмитенты выходят на рынок облигаций.

Причины появления и развития на российском рынке облигаций с высокой доходностью:

- У частных инвесторов появился спрос на высокую доходность, а компании малой капитализации выпускают под него облигации.

- Популярные прежде инвестиционные инструменты перестали быть доходными: депозиты, недвижимость, валюта.

- Пенсионная реформа в РФ и осознание большинством россиян, что нужно самим позаботиться о своем будущем.

- Рост финансовой грамотности населения.

- Возможность открыть ИИС и воспользоваться налоговыми льготами.

- Развитие мобильных приложений, когда купить-продать можно в один клик.

Ставки за 4 года развития рынка снизились, но остаются на высоком уровне:

- 2016 год: 25 – 33 %;

- 2017 год: 18 – 25 %;

- 2018 год: 14 – 20 %;

- 2019 год: 13 – 18 %;

- 2020 год (прогноз): 12 – 16 %.

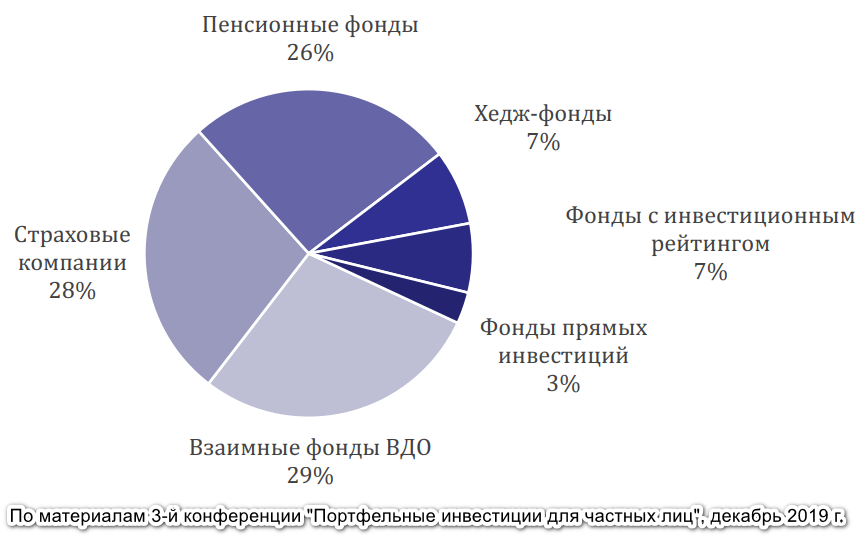

Посмотрите на диаграмме ниже, кто инвестирует в ВДО в США. В России аналогичная диаграмма пока состоит из одного сектора – “Частные инвесторы (100 %)”.

Риски высокодоходных облигаций

Кредитный риск. Это основной риск подобных бумаг. Надежность облигаций равна надежности их эмитента.

Компания может допустить дефолт и не выплатить купоны вовремя, не выплатить их вообще, отказаться от обещанной оферты или не вернуть номинал облигации. Так инвесторы могут получить меньше, чем рассчитывали, или совсем лишиться средств.

По данным сайта rusbonds.ru, с 1 января 2010 года по 3 августа 2021 года было более 1400 дефолтов по корпоративным облигациям. Часть из них — технические дефолты, когда эмитент просто не исполнил обязательства вовремя и затем исправился, но в части случаев обязательства не были выполнены вообще.

Среди проблемных облигаций были и высокодоходные. Например, 12 мая 2021 года был допущен дефолт по облигации «Каскад 001Р-01»: эмитент не смог выплатить купоны за седьмой купонный период на сумму 11,22 млн рублей. При этом еще в апреле 2021 года кредиторы компании обратились в суд, чтобы признать ООО «Каскад» банкротом.

По состоянию на 3 августа 2021 года купон так и не выплачен. Биржевая цена облигации к этой дате упала ниже 4% от номинала, то есть облигация стоит меньше 40 рублей при номинале 1000 рублей. Удастся ли инвесторам получить купоны и номинал облигации, неизвестно.

Также в последнее время возникли проблемы с другими высокодоходными облигациями, например бумагами «Дядя Денер» и «Дэни Колл».

Для сравнения: за те же более чем 11 лет с 2010 по начало августа 2021 года не было ни одного дефолта по ОФЗ. По муниципальным облигациям было два технических дефолта и один обычный, но во всех случаях инвесторы получили деньги, просто чуть позже.

Помните, что цена облигации упадет, если инвесторы решат, что эмитент облигаций не сможет исполнить обязательства. Например, в кризис высокодоходные облигации могут подешеветь сильнее, чем менее рискованные бумаги.

Хотя возможны и исключения, ведь опытные инвесторы, сознательно вкладывающие деньги в рискованные облигации, могут держать их и в кризис, не продавая и даже охотно покупая дешевеющие бумаги ради более высокой доходности. Тогда падение цены будет примерно как у более надежных облигаций.

Риск ликвидности. Выпуски высокодоходных облигаций обычно сравнительно небольшие — несколько десятков или сотен миллионов рублей. Кроме того, такие облигации менее популярны, чем ОФЗ или облигации крупнейших компаний.

Это означает, что может быть сложно быстро купить или продать по разумной цене большое количество облигаций из одного выпуска. Возможно, придется долго ждать или соглашаться на не очень выгодную цену.

Виды облигаций по эмитенту

Выделяют разные виды облигаций в зависимости от того, кто их выпускает.

Государственные облигации. Это облигации федерального займа: ОФЗ. Доходность по ним близка к ключевой ставке Банка России.

В 2022–2023 годах ключевая ставка составила 7,5%, а средняя доходность облигаций со сроком погашения в 1 год в феврале 2023 года была 7,83%.

Например, по ОФЗ 26223 инвестор получит 7,68% дохода, а по ОФЗ 26227 — 8,15%.

Муниципальные облигации. Их выпускают субъекты РФ — органы местного самоуправления краевых, районных, областных, городских и республиканских образований.

Например, есть облигации правительства Москвы с доходностью 8,81% или департамента финансов Томской области — с доходностью 6,12%.

Корпоративные облигации. Это облигации крупных, средних и малых компаний. Такие облигации различают по соотношению уровня риска к доходности. Для удобства их разделяют на первый, второй и третий эшелоны.

В компании первого эшелона входят крупные известные компании с большой капитализацией. Например, «Сбер», «Газпром» или «Лукойл». Доходность по таким облигациям обычно немного выше, чем у государственных. Например, у «Сбера» есть облигация с доходностью 8,01%, а у «Газпрома» — с 8,76%.

Компании второго эшелона менее крупные, но по облигациям могут платить больше. Например, «РЕСО-Лизинг» обещает 9,35% доходности по облигациям, а ЛСР — 11,67%.

Чем выше процент по облигациям, тем выше риски. Может получиться так, что у компании просто не хватит денег, чтобы расплатиться по купонам.

Самыми рискованными считаются компании третьего эшелона — маленькие компании с наименьшей капитализацией и минимальными объёмами торгов по бумагам. Например, «Техно Лизинг» обещает 18,84%, а «Легенда» — 18,22%.

Вопросы и ответы

Что такое высокодоходные облигации?

Высокодоходные облигации, также известные как нежелательные облигации, — это долговые ценные бумаги, выпущенные корпорациями с более низким кредитным рейтингом. Эти облигации предлагают более высокую доходность, чтобы компенсировать инвесторам повышенный риск дефолта.

В чем заключается основное преимущество инвестиций в высокодоходные облигации?

Основным преимуществом инвестиций в высокодоходные облигации является возможность получения более высокой прибыли. Эти облигации предлагают более высокую доходность по сравнению с облигациями инвестиционного класса, обеспечивая возможность увеличения дохода и потенциального прироста капитала.

Какие риски связаны с высокодоходными облигациями?

Высокодоходные облигации связаны с несколькими рисками, включая риск дефолта, повышенную волатильность, риск изменения процентных ставок и риск ликвидности. Риск дефолта означает возможность того, что эмитент не сможет выполнить свои долговые обязательства. Волатильность и риск изменения процентных ставок могут привести к колебаниям цен на облигации. Риск ликвидности связан с потенциальными трудностями при продаже высокодоходных облигаций по справедливой цене из-за низкой ликвидности рынка.

Могут ли розничные инвесторы вкладывать средства в высокодоходные облигации?

Да, розничные инвесторы могут вкладывать средства в высокодоходные облигации. Они могут либо напрямую покупать отдельные высокодоходные облигации, либо инвестировать в паевые инвестиционные фонды и ETF, которые предлагают диверсификацию и профессиональное управление.

Как я могу снизить риски, связанные с высокодоходными облигациями?

Чтобы снизить риски, инвесторы могут диверсифицировать свои активы, вкладывая средства в портфель высокодоходных облигаций, а не полагаясь на отдельные облигации. Инвестиции во взаимные фонды высокодоходных облигаций или ETF могут обеспечить широкую экспозицию и профессиональное управление

Кроме того, очень важно проводить тщательное исследование кредитного качества отдельных облигаций или портфеля облигационных фондов

Как рост процентных ставок влияет на высокодоходные облигации?

Когда процентные ставки растут, цены на существующие высокодоходные облигации обычно снижаются. Это происходит потому, что вновь выпущенные облигации предлагают более высокую доходность, что делает существующие облигации с более низкой доходностью менее привлекательными

Однако важно отметить, что на доходность высокодоходных облигаций помимо процентных ставок влияют различные факторы, включая кредитный риск и рыночные условия

Как собрать инвестиционный портфель?

Добавляя ETF облигаций в портфель, важно держать в голове финансовую цель и выбранную стратегию инвестирования. Богатый выбор индексных фондов ETF на разные рынки и классы активов позволяет достичь того соотношения риска и доходности, которое подходит каждому инвестору в зависимости от его цели инвестирования

Инвестор может как собрать портфель низкодоходных и надежных бумаг (например использовать казначейские облигации США), так и вложиться в рискованные активы, сулящие сверхприбыль в случае удачного движения котировок (например акции Китая).

Облигации — низкорискованный и низкодоходный (в сравнении с акциями) инструмент. Поэтому ETF облигаций, как правило, должны составлять не весь портфель, а только его часть. Какую часть — рассмотрим на примерах нескольких типов инвестиционных портфелей.

ПЕРВЫЙ ПОРТФЕЛЬ

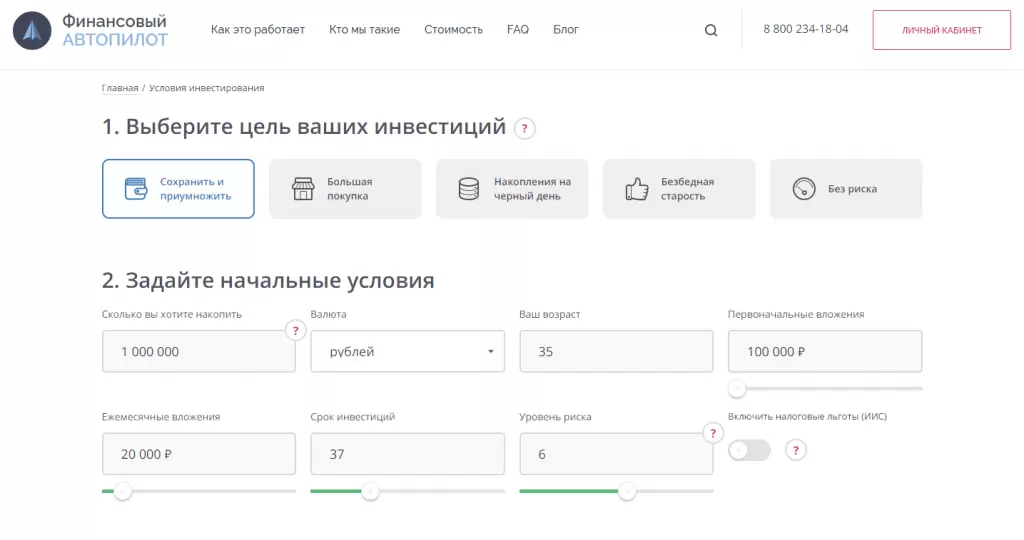

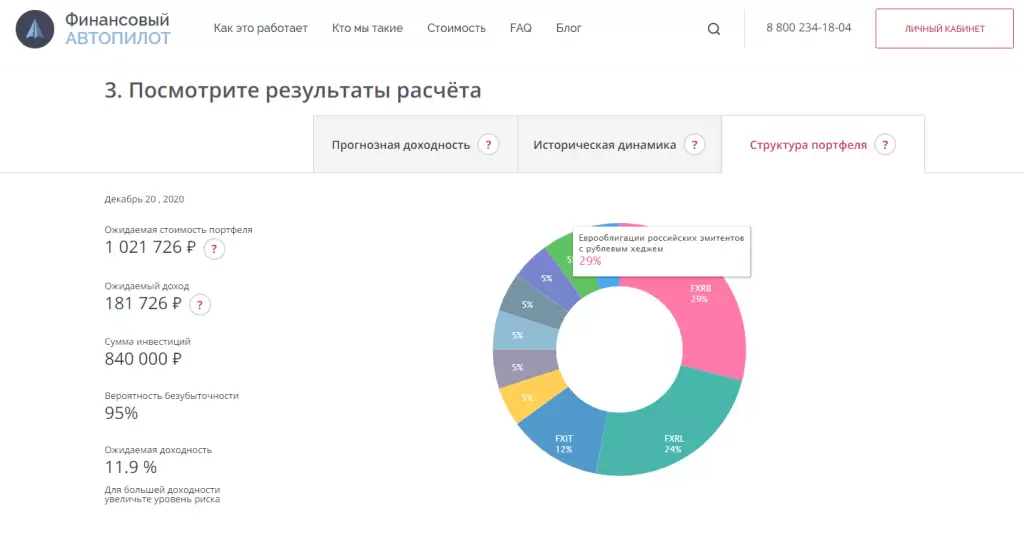

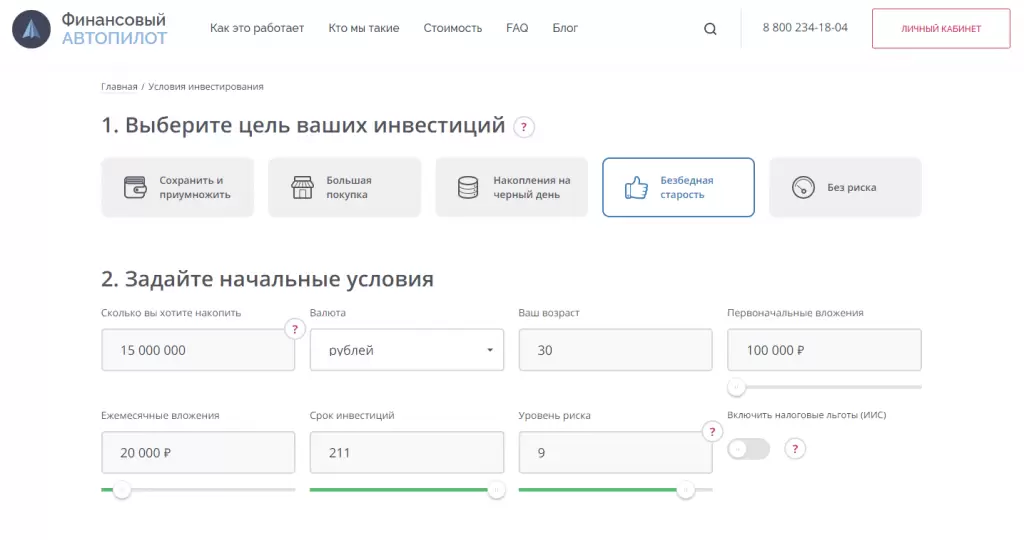

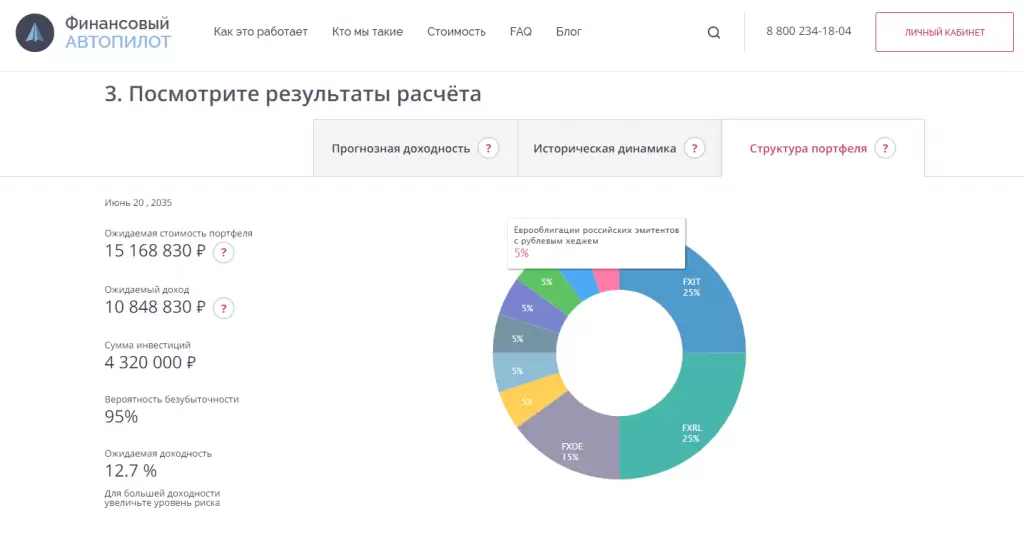

Портфель составлен робо-эдвайзером «Финансовый Автопилот»

Отлаженный алгоритм формирует для Дмитрия портфель с невысоким уровнем риска — 6 и умеренной долей облигаций в нем — до 30%. Поскольку Дмитрий решил копить в рублях, ему предложен ETF еврооблигаций российских эмитентов с рублевым хеджем (FXRB) — фонд, который позволяет инвестировать в надежные долговые обязательства крупнейших российских корпораций и получать высокий рублевый доход при низких рисках. Остальную часть портфеля Дмитрия составляют акции ETF развитых и развивающихся стран, 5% приходится на золото.

Портфель составлен робо-эдвайзером «Финансовый Автопилот»

Портфель, в который входит большая доля акций ETF разных стран, защищает деньги от инфляции и помогает инвестору получить дополнительный доход. Доля ETF облигаций в портфеле Дмитрия составляет 30%. Они имеют меньший риск по сравнению с акциями, меньше колеблются и тем самым защищают портфель Дмитрия от резких рыночных колебаний и обеспечивают диверсификацию по классам активов в портфеле.

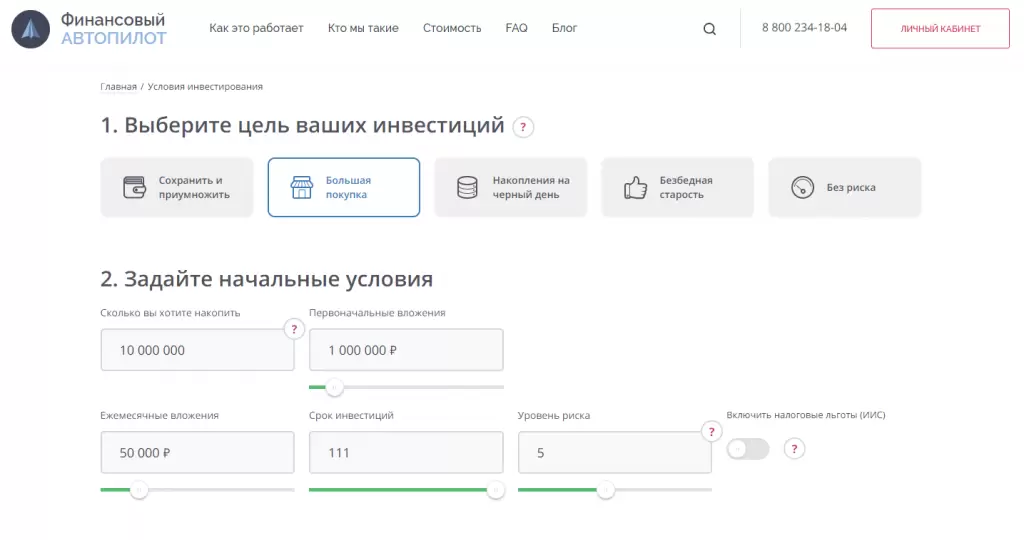

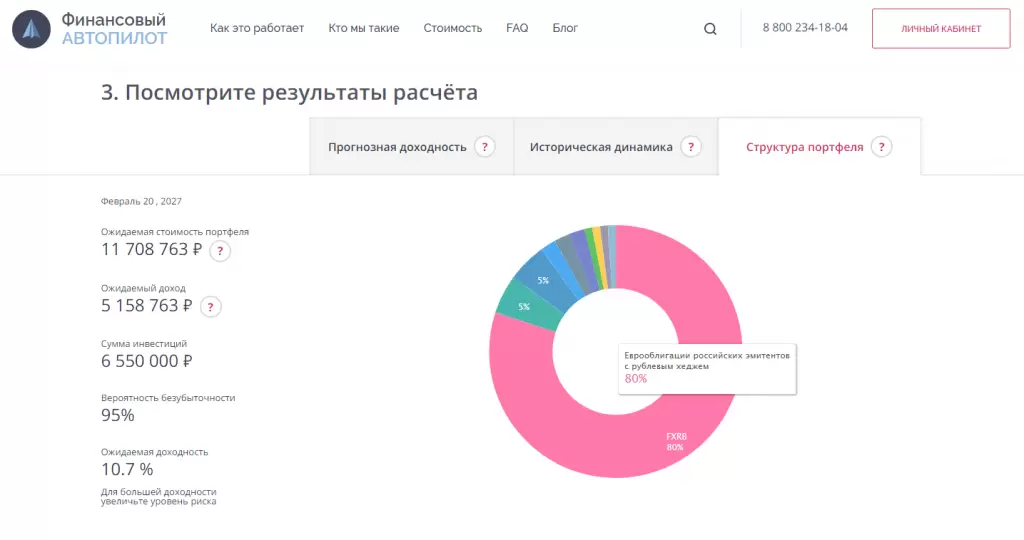

ВТОРОЙ ПОРТФЕЛЬ

С регулярными пополнениями портфеля через несколько лет Николай Петрович накопит желаемую сумму и сможет купить сыну квартиру-студию в Москве или квартиру побольше в Подмосковье.

Портфель составлен робо-эдвайзером «Финансовый Автопилот»

Робот-советник анализирует параметры, которые ввел Николай Петрович, и результаты его теста на отношение к риску (уровень риска 5 по десятибалльной шкале) и предлагает ему портфель из ETF. Доля FXRB — ETF облигаций российских эмитентов, среди которых акции «Лукойла», «Роснефти», «Сбербанка», «Газпрома» — всего 25 компаний, — составляет 80% портфеля.

Портфель составлен робо-эдвайзером «Финансовый Автопилот»

Это консервативный портфель, доля облигаций в нем составляет большую часть портфеля, а на ETF акций разных стран и на ETF золота приходится 20%. Консервативный портфель подходит тем, кто ставит перед собой не долгосрочную (15-20 лет), а среднесрочную или краткосрочную цель инвестирования, кто не готов рисковать вложенными средствами. В таком случае максимальную долю в портфеле чаще всего занимают облигации — 70-80%, еще 15-25% — акции и остаток — золото в качестве защитного актива.

ТРЕТИЙ ПОРТФЕЛЬ

Портфель составлен робо-эдвайзером «Финансовый Автопилот»

В портфеле преобладают ETF акций развитых и развивающихся стран (до 90%), их волатильность может потенциально принести значительную прибыль инвестору. Такая большая доля акций обоснована выбором высокого уровня риска — 9 по шкале из 10 баллов. В агрессивном долгосрочном портфеле с высоким уровнем риска доли облигаций и золота составляют по 5%, для того чтобы диверсифицировать (разнообразить) портфель по классам активов.

Портфель составлен робо-эдвайзером «Финансовый Автопилот»

Робот-советник предлагает Павлу инвестировать в хорошо знакомые еврооблигации российских банков и корпораций, при этом соблюдая разумную осторожность: не перегружая ими портфель и не забывая о диверсификации. В основу долгосрочного портфеля неразумно класть облигации, так как доход от вложений в облигации с учетом инфляции будет невысок

Они служат буфером в портфеле инвестора. На длинных периодах инвестирования (от 20 лет) облигации проигрывают акциям как по соотношению риска и доходности, так и просто являются более рискованными

В основу долгосрочного портфеля неразумно класть облигации, так как доход от вложений в облигации с учетом инфляции будет невысок. Они служат буфером в портфеле инвестора. На длинных периодах инвестирования (от 20 лет) облигации проигрывают акциям как по соотношению риска и доходности, так и просто являются более рискованными.

Три человека с разными целями — три разных портфеля с индивидуальным подходом «Финансового Автопилота».

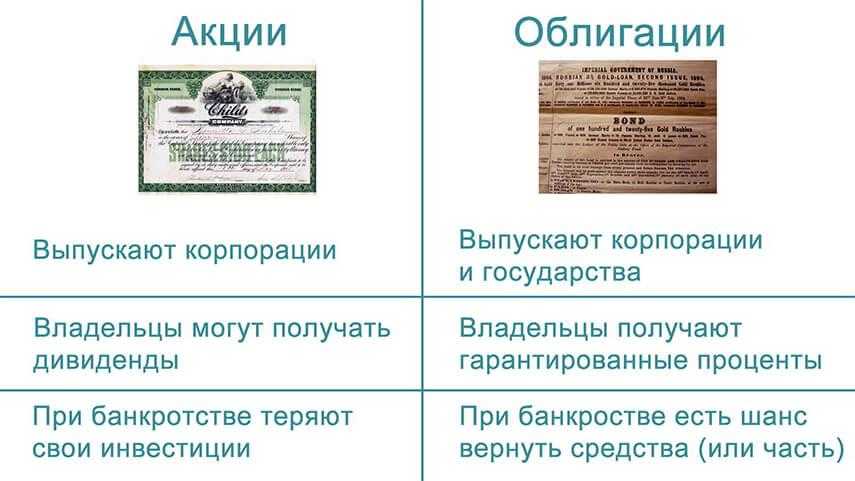

Что лучше: бонды или дивидендные акции?

Здесь выбор за человеком, инвестирующим средства. Курс акций колеблется сильнее, дивиденды объявляются ежегодно перед собранием акционеров, они могут быть разными год от года.

И самое главное: в день после отсечки реестра держателей акций цена падает приблизительно на размер дивидендов. То есть, чтобы получит выгоду от покупки акций вкупе с дивидендами, бумагу придется подержать, до хотя бы частичного восстановления цены. Такого момента можно ждать дни, но иногда и месяцы.

Бонды более предсказуемы в расчете доходности, купонных выплат и более надежны в плане возвращения затраченных средств и получения прибыли.

Где и как можно купить?

Покупать высокодоходные (да и любые ценные) бумаги лучше через брокера на зарегистрированных торговых площадках — биржах. Это надежнее всего. Все остальные способы покупки — «кот в мешке», который часто означает обычное надувательство.

Самостоятельно на Московской бирже

Заключив договор с брокером, клиент получает терминал и доступ к торгам на фондовом рынке. Имея деньги на счету, человек вправе выбирать, что покупать: акции или облигации.

Нужно только рассчитывать свой депозит, соизмеряя количество бумаг и их цену. Но в терминале при выставлении заявки по определенной цене всегда высвечивается максимально возможное количество высокодоходных бумаг для данной транзакции.

В составе ПИФа

ПИФ — это паевой инвестиционный фонд. Вы вносите деньги на счет доверенного управляющего, а уже он рассчитывает, какие бумаги нужно приобрести, чтобы выросла прибыль.

Если в случае покупки на бирже все решения принимает сам инвестор, то здесь вкладчик получает процент дохода на свой пай и не участвует в самом процессе покупки. Обычно добросовестные управляющие зарабатывают деньги для вкладчиков, частью из этих средств являются доходы от облигаций.

Мнение эксперта

Александр Иванович

Частный коллекционер с 4500+ монет и бон в личной коллекции

Знает стоимость каждой из них на сегодня.

Можно обратить внимание на ПИФы, работающие с высокодоходными облигациями Арикапитал, — Чистые деньги, УРАЛСИБ Консервативный, где высокий уровень доходности.

ETF

Exchange Traded Fund — в переводе с английского «биржевой инвестиционный фонд».

Он очень похож на ПИФ, но имеет некоторые отличия:

- Цена пая ETF определяется в результате биржевой торговли, в то время как пай ПИФа рассчитывается после окончания торгов как сумма стоимости всех активов.

- ETF можно продавать или покупать, в том числе и с кредитным плечом.

- ПИФы торгуются только в стране образования фонда, а ETF могут продаваться на зарубежных биржах.

В составе ETF присутствуют облигации, в том числе и высокодоходные. Все бумаги, купленные фондами, могут покупаться и продаваться без ограничений.

На российском рынке лучшим представителем в секторе высокодоходных облигаций является FinEx Tradable Russian Corporate Bonds UCITS ETF.

Как выбрать облигацию с учетом рисков и доходности?

На сегодня лучше ориентироваться на облигации, где доходность составляет от 10 до 20%. Это золотая середина между выгодой и надежностью.

При анализе возможности приобретения высокодоходных бумаг нужно учитывать следующие факторы:

- доходность;

- ставка купона;

- цена;

- финансовое состояние эмитента;

- срок погашения;

- какие причины влияют на доходность и стоимость конкретной бумаги.

Лучшие брокеры

Для торговли высокодоходными облигациями лучше обращаться к следующим брокерам.

- Проверенные иностранные брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Interactive Brokers | 8/10 | Говорят по-русски | Абонентская плата 10$\месяц |

| CapTrader | 8/10 | Нет абонентской платы | Говорят только по английски |

| Lightspeed | 7/10 | Низкий минимальный депозит | Навязывают услуги |

| TD Ameritrade | 6.5/10 | Низкие комиссии | Не всем открывают счет |

Зачем эмитенты платят повышенный купон?

Почему бы компании не взять кредит в банке под небольшой процент? Некоторые рассуждают в таком ключе – «Если уж банковские аналитики сочли компанию некредитоспособной, то зачем мне кредитовать эту компанию посредством покупки облигаций?». Но правда в том, что чаще банки отказывают в кредитовании не потому, что компания плохая, и не имеет потенциала развития, а просто потому, что у неё нет достаточного объёма залогового имущества. Компания может иметь устойчивый бизнес, растущий денежный поток, правильную бизнес-модель и прозрачную отчётность, но если у неё нет залогового имущества – больших кредитов ей не дадут. И если эта компания хочет масштабировать бизнес – неплохим вариантом получения инвестиций может стать выпуск облигаций. Но так как, зачастую, такие компании ещё не успели зарекомендовать себя на рынке, и не знакомы рядовому инвестору, для повышения спроса на свои облигации они вынуждены назначать повышенные ставки по купонам.