Меньше рисковать – лучше

Чтобы снизить риск, можно воспользоваться двумя простыми техниками:

Минимизация самого риска

Суть техники заключается в использовании любых доступных методов для уменьшения доли вероятности возникновения неприятных, связанных с риском, ситуаций и последствий.

Примером могут быть компании, работающие с китайскими фабриками: при заключении контракта с заводом в Китае на производство любого товара они часто пользуются услугами третьих лиц – агентов, которые выезжают на фабрики с целью проверить качество производимого товара, его количество и надежность упаковки перед его отправкой.

Трансфер риска

Техника с говорящим за себя названием предлагает полную или частичную передачу риска на третьи лица. Самым доступным трансфером риска обычно выступает страховая компании.

А чтобы снизить стресс при принятии рискованных шагов и решений, можно воспользоваться следующими тремя советами.

Материалы по теме:

Видео по теме:

Способ 2: Создание своей таблицы

Конечно, создать собственную таблицу для ведения бюджета сложнее, чем использовать шаблон. Тут открываются все функции электронных таблиц, о которых можно много написать

Из-за этого я вынужден опустить некоторую информацию и сосредоточиться только на самом важном, взяв самый простой пример формирования необходимых листов

-

Наша таблица будет посвящена ведению месячного бюджета, но с задатками для создания годовой сводки. Сама сводка расходов за месяц будет простой, но вы всегда можете усложнить ее, добавив графики и диаграммы. Начните с открытия пустого листа и поменяйте название листа на текущий месяц.

-

Переименуйте сам документ, чтобы позже не пришлось искать его среди других таблиц.

-

Использовать нумерацию строк не всегда удобно, потому что мы будем указывать свои названия для столбцов. Поэтому создайте первый столбец «Число» и пронумеруйте его от первого до последнего дня месяца. Можно добавить и дни недели, если это вам нужно.

-

Далее используйте инструменты форматирования, поменяв выравнивание, шрифт, цвет и другое оформление столбца.

-

Сделайте так со всеми остальными частями таблицы. Пока что мы взяли столбцы «Категория», «Доходы» и «Расходы», покрасили их в соответствующие цвета и добавили обводку для ячеек, чтобы было более понятно.

-

Справа создадим небольшую сводку для итогов, чтобы понимать, сколько мы всего получили, потратили и находимся ли сейчас в плюсе по деньгам. Если нужно сделать такое же отображение строки «Итог месяца», выделите две ячейки и через меню «Формат» выберите пункт «Объединить ячейки», после чего поместите надпись по центру.

-

Теперь надо сделать так, чтобы все доходы и расходы суммировались, для чего будем использовать самую простую функцию – СУММ. Ее запись выглядит как =СУММ(C2:C31), то есть берем в учет все клетки от первого до последнего числа месяца. Соответственно, букву поменяйте на свою, выбрав столбец с названием «Доходы» (саму ячейку с текстом в СУММ не берите, иначе получите ошибку).

-

Ниже вы видите, что появилось несколько разных категорий доходов, они суммировались и отображаются в итогах.

-

То же самое сделайте и с расходами, поменяв столбец на тот, который называется «Расходы».

-

Заметьте, что на следующем скриншоте таблица немного поменялась. Вы тоже можете сделать ее такого формата, если уже понимаете, что одного столбца «Категория» мало, чтобы записывать туда и расходы, и доходы одновременно. Для добавления нового столбца в уже существующую таблицу нажмите по букве столбца правой кнопкой мыши и выберите вариант «Вставить столбец справа» или «Вставить столбец слева». Буквы в функциях автоматически поменяются, если во время такого изменения будут затронуты их составляющие.

-

Осталось разобраться только с оставшейся за месяц суммой. Соответственно, нужно вычесть расходы из доходов, для чего введите =I2-I3. Поменяйте ячейки на те, где у вас расположены суммы.

-

Покажу небольшую фишку – чтобы слово «Профицит» менялось на «Дефицит», если вы уходите в минус, то есть тратите больше, чем получаете. Для этого в строке, где сейчас указано слово «Профицит», вместо него введите формулу =ЕСЛИ(I4>0;»Профицит»;»Дефицит»). I4 в моем случае – номер ячейки, где указывается конечная сумма, а вам надо поменять ее на свою.

-

Как видно, при достижении минусового значения смена слова произошла автоматически.

-

Скопируйте полученную таблицу, создайте новый лист, переименуйте его и вставьте содержимое. Сделайте так со всеми месяцами и приступайте к ведению доходов и расходов.

Это не единственное видение того, как можно создать подобную таблицу. Они бывают самых разных форматов с разными строками и столбцами, разной детализацией. Оформление уже зависит лично от ваших потребностей. Я надеюсь, что этот пример помог вам разобраться с основами создания таблиц, форматированием и использованием функций. Не стесняйтесь, экспериментируйте, добавляйте графики и сводные листы, чтобы всегда быть в курсе своих доходов и расходов.

Практические советы по экономии

Для наиболее эффективного ведения личного бюджета можно следовать нескольким простым рекомендациям.

- Пользуйтесь кэшбэком. Узнайте, предлагает ли ваш банк кэшбэк или начисление баллов, которыми можно расплачиваться, и изучите условия программы лояльности. Вы также можете сравнивать условия по кэшбэку и акциям в разных банках. Это можно сделать с помощью сервиса Банки.ру.

- Пользуйтесь акциями. Установите на смартфон приложения продуктовых магазинов, в которые вы чаще всего ходите, и отслеживайте скидки и акции на товары, которые вы чаще всего покупаете. Кроме того, можно подобрать дебетовую карту с категориями товаров, в которых тратите больше всего денег, и получать вознаграждение за это.

- Не ходите в магазин голодным и составляйте список покупок. Это поможет избежать импульсивных расходов.

- Покупайте одежду и обувь не в сезон или в конце сезона. Шубы летом обычно стоят меньше, чем зимой, а обувные магазины дают хорошие скидки на зимнюю обувь, чтобы освободить место на складе для летней. Выбирайте качественные вещи, которые будут служить вам несколько сезонов.

- Заранее планируйте поездки. Билеты на самолет с вылетом через полгода могут стоить существенно дешевле, чем билеты на послезавтра. Оплачивать билеты лучше картой для путешествий.

- Не делайте спонтанно дорогие покупки. Возьмите паузу и подумайте, действительно ли вам нужна эта вещь.

Попробуйте следовать этим советом один — два месяца и посчитайте, сколько вам удалось сэкономить.

Как найти риски проекта и оценить их

Самый эффективный способ найти риски — мозговой штурм с командой проекта. Так каждый сможет предложить свои идеи. Лучше, если в мозговом штурме будут участвовать люди, занимающие разные роли в проекте, имеющие разный бэкграунд. Люди с разным опытом и набором навыков помогут найти риски, о которых руководитель не догадывается.

Некоторые члены команды участвовали в нескольких проектах внутри компании. Они поделятся информацией об опасностях, с которыми столкнулись коллеги. Новичок может рассказать об опыте команд, в которых он работал раньше.

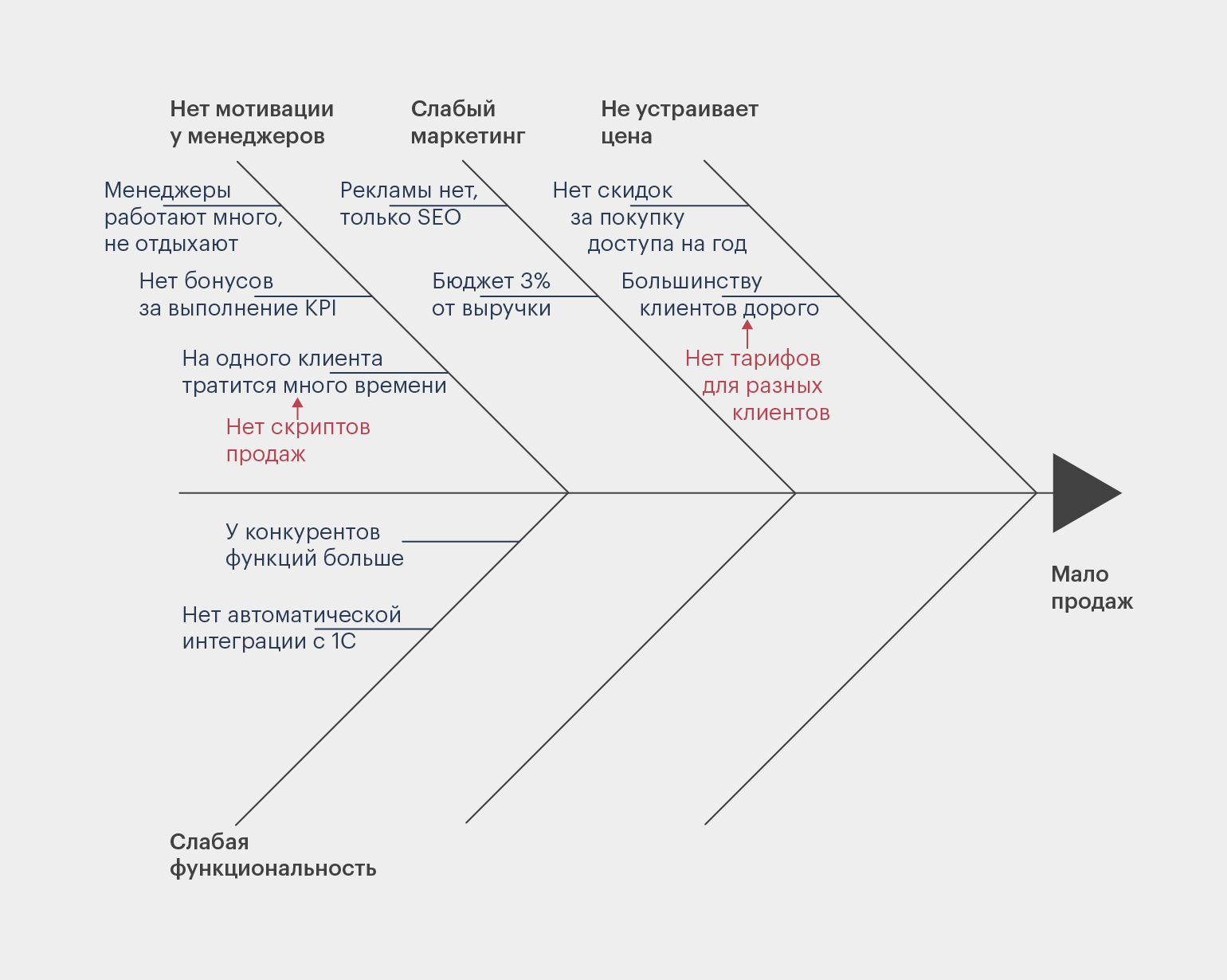

Чтобы структурировать информацию, полученную во время мозгового штурма, используйте диаграмму Исикавы. Диаграмма, известная как «рыбьи кости», наглядно показывает причинно-следственные связи.

В «голову» рыбы помещают риск, который нужно проанализировать. На «костях» пишут причины, которые могут привести к негативному событию. К ним могут вести «кости» поменьше — причины второго порядка. Иногда добавляют третий, четвёртый и даже пятый уровни.

Вот диаграмма Исикавы, составленная для анализа проблемы — у компании низкие продажи.

Так выглядит диаграмма Исикавы с тремя уровнями факторов. Пока она не заполнена до концаИнфографика: Майя Мальгина для Skillbox Media

Например, есть риск, что поставщики вовремя не доставят товар. На диаграмму поместят следующие причины:

- нет инструментов отслеживания;

- государство может ввести ограничения;

- нет человека, который отвечает за доставку товара.

Может оказаться, что список рисков слишком большой. Это нормальный результат для такого анализа. Нужно будет выбрать самые важные риски, на которых сосредоточится команда.

Для оценки рисков используйте матрицу вероятности и последствий. С помощью неё вы поймёте, о каких рисках нужно помнить в первую очередь.

Инфографика: Майя Мальгина для Skillbox Media

Сначала проанализируйте, какие последствия могут быть, если риск превратится в проблему. Используйте шкалу:

- Сильный эффект — если проблема может сорвать проект или существенно его изменить.

- Средний — если событие может повлиять на проект, но это можно поправить.

- Слабый — если риск незначительно повлияет на проект, но точно его не сорвёт.

Потом оцените вероятность того, что риск возникнет:

- Высокий — высокая вероятность риска.

- Средний — риск есть.

- Низкий — скорее всего, риска нет.

Затем нужно собрать оценки вероятности и силы последствий на одной шкале и разбить риски на несколько групп.

- Если вероятность низкая, а последствия дадут слабый эффект, то об этом риске не стоит беспокоиться. Просто имейте в виду, что он есть.

- Если вероятность высокая и последствия дадут сильный эффект, о защите от этого риска нужно позаботиться в первую очередь.

Несколько незначительных рисков обычно меньше влияют на проект, чем один риск высокого уровня. Последние чаще приводят к тому, что проект срывается. Поэтому работайте сначала с проблемами высокого и среднего уровня.

Как использовать управление рисками для подготовки коллектива

Управление рисками подразумевает определение тех категорий рисков, которые с наибольшей вероятностью будут влиять на ваш проект, а также разработку плана по смягчению этих рисков.

Инструменты управления проектами упрощают процесс контроля рисков, поскольку в них все аспекты организации проекта можно вести от начала до завершения. Кроме того, с помощью программного обеспечения для управления работой можно обеспечить взаимодействие между различными группами. Это поможет снизить вероятность самых распространённых рисков.

Попробовать Asana для управления работой

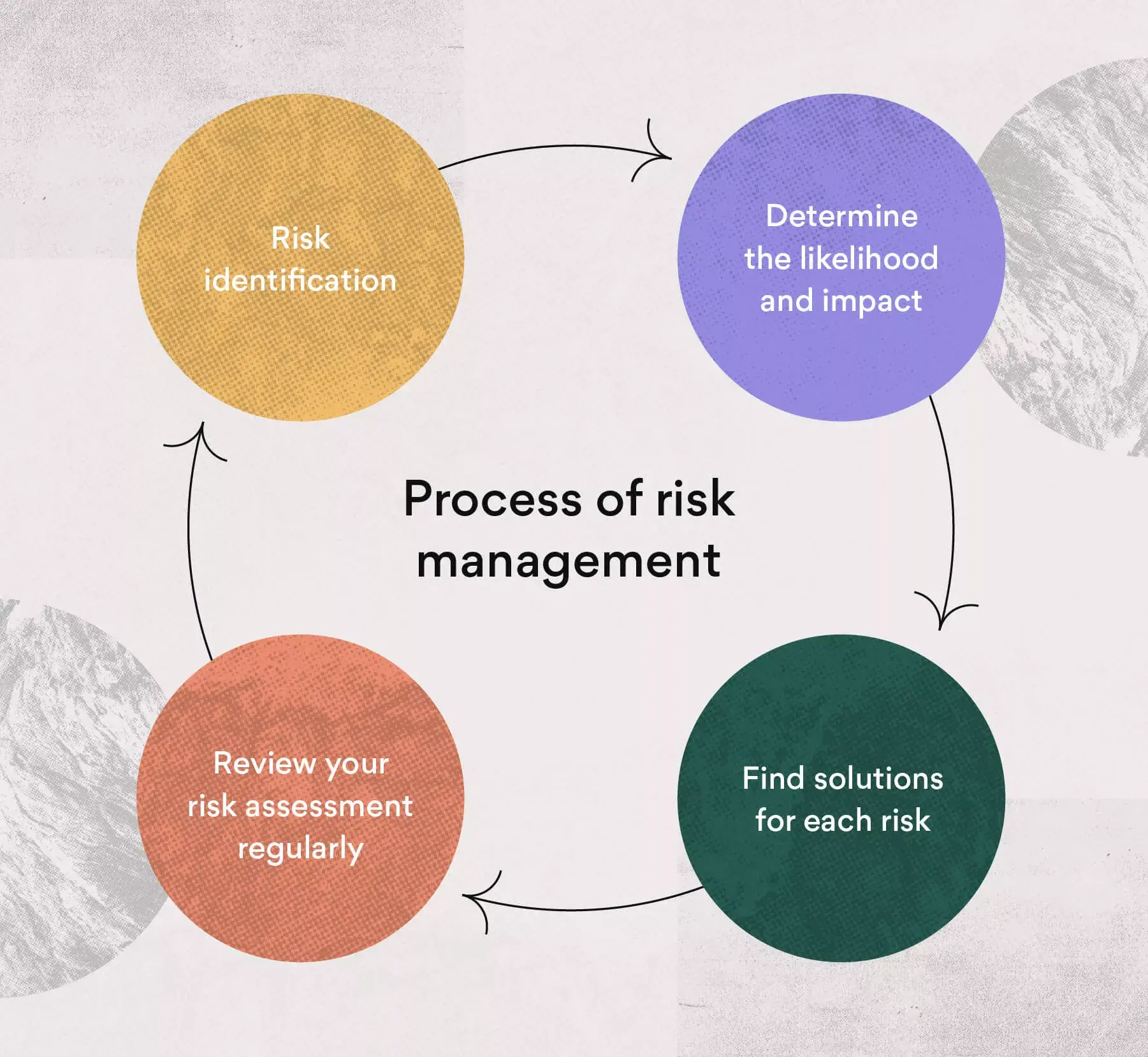

Следующие четыре шага позволяют прогнозировать риски и обеспечивать планомерное выполнение проектов.

1. Определение рисков

Первым шагом в процессе анализа рисков является выявление рисков, которые, по вашему мнению, могут отразиться на проекте. Мы уже упомянули выше семь самых распространённых рисков, но есть и другие, такие как неисполнение обязательств подрядчиком, непредвиденные жизненные обстоятельства, проблемы с передачей данных, изменение приоритетов, юридические риски, рыночные риски и приостановка проекта.

В начале процесса определения рисков ответьте на следующие вопросы:

-

Какова вероятность наступления риска?

-

Каково влияние этого риска и его серьёзность?

-

Какой у нас план по реагированию?

-

Каков приоритет этого риска, учитывая степень вероятности его возникновения и влияния на проект?

-

Кто отвечает за этот риск?

Как только у вас будут ответы на эти вопросы, вы сможете продолжить процесс управления рисками путём определения их значимости, принятия практических решений и регулярного контроля.

Читать статью «Процесс управления рисками проектов за 6 чётких шагов»

2. Определение вероятности возникновения и степени воздействия

Список рисков можно отсортировать по вероятности их возникновения

Такая сортировка позволит вам лучше понять, на какие риски следует обратить особое внимание при подготовке плана действий. . Вероятность возникновения рисков важна не только при определении их значимости, но и при оценке влияния каждого риска на производственный процесс

Следует более внимательно отнестись к рискам, способным оказать существенное влияние на ваш бизнес

Вероятность возникновения рисков важна не только при определении их значимости, но и при оценке влияния каждого риска на производственный процесс. Следует более внимательно отнестись к рискам, способным оказать существенное влияние на ваш бизнес.

3. Поиск решения для каждого риска

Целью оценки рисков является создание плана действий на случай возникновения каждого из рисков. Сортировка рисков по вероятности их возникновения и воздействию на производственный процесс позволит найти отправную точку для выработки решения. Проведение оценки рисков повышает успешность реализации ваших проектов, поскольку в этом случае у вас появляется возможность предотвращать риски по ходу работы.

Вы можете провести совещание с участием заинтересованных сторон проекта, чтобы заблаговременно определить возможные решения по наиболее актуальным для них рискам в рамках проекта. Ознакомьтесь с опытом прошлых проектов, чтобы понять, как с этими рисками справлялись ранее.

4. Регулярный контроль оценки рисков

После разработки программы оценки рисков важно регулярно контролировать её выполнение, поскольку обстоятельства могут измениться в любой момент. При этом может измениться как вероятность возникновения риска, так и его влияние на производственный процесс. . К тому же могут возникнуть новые риски, а риски, которые были актуальны ранее, могут стать менее вероятными

Регулярный контроль оценки рисков позволяет поддерживать вашу готовность к непредвиденным событиям.

К тому же могут возникнуть новые риски, а риски, которые были актуальны ранее, могут стать менее вероятными. Регулярный контроль оценки рисков позволяет поддерживать вашу готовность к непредвиденным событиям.

Читать статью «Что такое план антикризисного управления? (6 шагов по его созданию)»

Что такое риски в проекте и что значит «управление рисками»

Есть много определений риска, но мы дадим очень простое. Риск — это негативное событие, которое может произойти, а может и не произойти. Риски нужно отличать от проблем: риск станет проблемой, только если негативное событие произойдёт.

Проблемы мешают выполнению задач проекта. Если вы руководите проектом, вы должны помнить, что несёте ответственность за риски.

Вот несколько примеров рисков и проблем, к которым они привели.

- Целью проекта было опубликовать исследование, но ведущий аналитик уволился, когда была готова только половина. Дедлайн сорвали, и задачу в срок не выполнили.

- Спрос на товар резко вырос, и поставщик не смог поставить требуемое количество. Полки магазина опустели.

- Компания продавала в офисы растения, которые почти не требуют ухода. Однако у поставщиков закончились специфические растения, в которых нуждалась компания, — папоротники и кактусы.

Фото: VILTVART / Shutterstock

Когда вы понимаете, какие риски есть в проекте, вы можете принять меры предосторожности — например, обратиться за консультацией. Если что-то пойдёт не так, у вас будет план, как решить проблему.. Управление рисками в проекте — это процесс поиска, оценки и предотвращения потенциальных проблем

Этот процесс регулярный, превентивных действий на старте проекта недостаточно.

Управление рисками в проекте — это процесс поиска, оценки и предотвращения потенциальных проблем. Этот процесс регулярный, превентивных действий на старте проекта недостаточно.

Уровень финансовой независимости:

Уровень финансовой независимости – это высшая ступень финансового успеха, на которую стремятся многие люди. Этот уровень означает полное отсутствие финансовых проблем и возможность свободно распоряжаться своими средствами и временем

Важно понимать, что достичь уровня финансовой независимости можно только через долгосрочное планирование и аккуратное управление своими финансами

Для достижения финансовой независимости необходимо иметь стабильный и постоянный источник дохода, превышающий расходы

Кроме того, важно научиться правильно инвестировать свои средства, чтобы получать дополнительный доход

Важными шагами на пути к финансовой независимости являются:

- Составление бюджета и контроль расходов;

- Построение эмерджентного фонда на случай непредвиденных расходов;

- Планирование инвестиций и формирование портфеля вложений;

- Диверсификация и защита своих активов;

- Обучение и развитие в области финансов.

Пример распределения дохода:

| Категории расходов | Процент от дохода |

|---|---|

| Основные расходы (проживание, питание, транспорт и т. д.) | 50% |

| Накопления и инвестиции | 30% |

| Развлечения | 10% |

| Благотворительность | 5% |

| Необходимые расходы | 5% |

Задача на уровне финансовой независимости – постепенное увеличение доходов и расходов с течением времени, чтобы создать пассивные источники дохода и сохранить финансовую стабильность на долгие годы. Для достижения этой цели необходимо определить свои финансовые цели, разработать план и последовательно двигаться вперед.

Привет! Присоединяйся к Тинькофф. Открывай ИИС по моей ссылке, получай бонус — акцию до 20 000₽ и возможность вернуть до 52 000 рублей в качестве налогового вычета!

Открыть ИИС и получить бонус

Инвестировать на короткий срок

Представим себе историю. Один инвестор скопил деньги на отпуск. До отпуска было полгода и, чтобы деньги не лежали просто так, он вложил их в фонд акций, который в последнее время неплохо рос. К сожалению, когда подошло время отпуска, акции упали, и денег на отпуск не хватило.

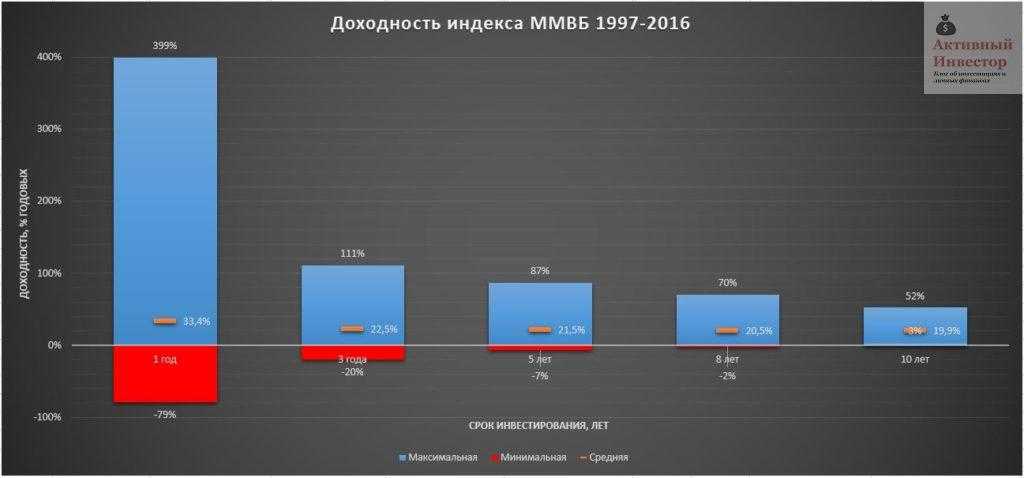

Учитывайте, что стоимость ваших вложений может не только расти, но и падать. Например, акции за год легко могут упасть на 20-30% или даже больше. Диаграмма ниже показывает максимальную и минимальную доходность индекса ММВБ на разных сроках инвестирования. Например, минимальная доходность на сроке 1 год составила -79%. Поэтому акции не подходят для накоплений на краткосрочные цели из-за высокой вероятности получить большой убыток.

Но в долгосрочном плане риск получить убыток значительно ниже. С увеличением срока инвестирования разброс доходности сужается и стремится к средней. Таким образом, если инвестировать на долгий срок, риск получить убыток намного меньше.

Низкая производительность

Риск снижения производительности возникает, когда проект перестаёт работать с изначально ожидаемой эффективностью. И хотя не всегда удаётся установить причину падения производительности, вы вполне можете определить риски, способствующие такому снижению, и найти способы их предотвращения. К таким рискам относится несоблюдение сроков и нарушение коммуникации между сотрудниками.

Как свести к минимуму снижение производительности. Заблаговременное определение потенциальных рисков для производительности в самом начале процесса планирования поможет вам подготовиться к их наступлению. Используя программное обеспечение для управления проектами, вы сможете отслеживать рабочие процессы в реальном времени, тщательно планировать проекты и способствовать открытому взаимодействию между участниками коллектива.

Полезные материалы по теме

У вас наверняка возник вопрос – а как правильно откладывать и инвестировать личные финансы, если я об этом вообще ничего не знаю? Я могу вам порекомендовать два курса – один от Нетологии, а другой от Скиллбокса. Это самые популярные онлайн-университеты в рунете.

И пару электронных книжек от Города Инвесторов

Личные финансы и инвестиции

Курс от Нетологии. Поначалу он проводился в достаточно сжатой форме, но недавно был расширен. Ведет его Сергей Спирин, который занимается инвестированием на профессиональном уровне.

На первых вебинарах Сергей рассказывает о том, почему нельзя полагаться на пенсионную систему. Затем – почему не надо пытаться заработать на трейдинге и спекуляциях – на рынке Форекс, бинарных опционах, купле-продаже ценных бумаг и пр. Постепенно преподаватель подводит свою аудиторию к идее пассивных инвестиций и углубляется в нее.

Сергей объяснит вам особенности основных типов финансовых инструментов. Вы узнаете, что такое акции, облигации, ПИФы, что такое вообще инвестиционные портфели и какими они бывают. Поймете, как сопоставлять финансовые инструменты с вашими краткосрочными и долгосрочными целями.

Стоимость обучения по программе «Личные финансы и инвестиции» – 7 210 рублей. Можно сэкономить еще 13 процентов от этой суммы на налоговом вычете.

Финансовая грамотность

Я рекомендую эту программу тем, кто о финансах не знает вообще ничего. Курс начинается как раз с информации о том, что такое личные финансы и как их контролировать, потом преподаватели рассказывают о финансовых инструментах и способах инвестиций в них.

Ведут программу Светлана Костикова и Елена Никитина. Они обе работают финансовыми советниками, занимаются частными инвестициями, имеют высшее экономическое образование.

Форма подачи материала великолепная – небольшие ролики по отдельным финансовым темам. Все сжато, четко, разложено по полочкам. В каждом уроке есть домашнее задание, которое спикеры проверяют лично.

Стоимость программы «Финансовая грамотность» – 22 800 рублей. Можно покупать ее в рассрочку и платить по 1 900 рублей в месяц. Проценты на рассрочку не начисляются.

Материалы от Города Инвесторов

Город Инвесторов – это крупный информационный проект. Там много электронных книг, статей, вебинаров и курсов по инвестициям. На рассылку проекта подписаны в том числе я и Василий Блинов – владелец этого сайта.

Из материалов Города Инвесторов я в первую очередь вам рекомендую книги. Они бесплатные, их можно скачивать в PDF-формате и сразу читать

Обратите внимание вот на эти пособия:

- Как стать финансово независимым через 1 год.

- 5 способов эффективно вложить 1000+ рублей.

- 6 шагов к финансовой безопасности.

Из курсов пока порекомендую только «Пассивный доход на автомате», об остальных программах поговорим в других статьях.

Классификация рисков

Риски можно классифицировать по разным критериям. Одним из наиболее часто применяемых способов является их деление на внутренние и внешние.

Внутренние риски появляются внутри проекта и зависят от действий команды или исполнителей. Их можно контролировать и управлять ими с помощью проектного менеджмента. В качестве таких возможных проблем можно привести:

-

недостаток квалифицированного персонала в компании;

-

низкая мотивация и вовлеченность команды;

-

ошибки в планировании и исполнении проекта;

-

проблемы и конфликты в команде или с заинтересованными сторонами, ошибки в договоре.

Внешние риски возникают за пределами проекта и не зависят от действий команды, заказчика или исполнителей. Их сложно или даже невозможно контролировать, поэтому нужно учитывать их при планировании и можно готовиться к ним заранее. В качестве таких проблем можно привести:

-

изменения в законодательстве, нормативах или других документах;

-

социально-политические проблемы, военные конфликты;

-

естественные катастрофы, пандемии;

-

конкуренция;

-

технологические инновации или сбои.

Как управлять личными финансами

Чтобы держать свои финансы под контролем, надо выполнять несколько простых действий.

Вести учет

Вы должны учитывать абсолютно все доходы и все расходы, которые у вас есть. У Рокфеллера еще в подростковом возрасте был маленький блокнотик, куда он записывал каждую свою трату, даже на всякие мелочи.

Сегодня для учета доходов и расходов не обязательно все записывать. Эту работу можно делать в электронных таблицах – в тех же Google Sheets. Они выглядят так же, как программа Microsoft Excel, но, на мой взгляд, там все намного проще и понятнее.

Если вы пользуетесь банковскими картами – скачайте себе мобильное приложение банка, там обязательно будут отображаться ваши доходы и расходы. У меня дебетовая карта Тинькофф Блэк и приложение Тинькофф на телефоне – я вижу там не только свои ежемесячные траты, но и их распределение – на продукты, лекарства, книги, бензин для машины, даже на корм хомячку.

Анализировать результаты каждый месяц

Посмотрите, сколько суммарно вы тратите и сколько зарабатываете. Остается ли у вас что-то, чтобы откладывать и инвестировать? Остаются ли у вас деньги для личностного роста и саморазвития?

Если у вас расходы превышают доходы – ситуация критическая. Вам срочно нужно что-то менять в своей жизни, иначе вы станете банкротом и будете всем должны.

Вносить изменения в личные финансы

Подумайте над тем, как увеличить свои доходы и сократить расходы. Например, вот я фрилансер, мне платят деньги за тексты в интернете и за развитие информационных проектов. По образованию я учитель русского – следовательно, я могу взять ученика на репетиторство и заниматься с ним, например, три часа в неделю. Это будет дополнительным источником дохода.

По поводу расходов. Их всегда можно сократить, было бы желание. Подумайте, можете ли вы сократить свои расходы на интернет. Например, возможно ли отключить мобильный интернет и обходиться без него. Можете ли вы готовить еду сами, а не покупать ее в супермаркетах.

Не надо сокращать расходы фанатично. Вы можете ограничить себя во всем и начать копить деньги, но скорее всего, результатом станет жуткая депрессия.

Планировать

У вас должен быть финансовый план. Подумайте, сколько денег вы готовы откладывать и куда вы хотите их инвестировать, чтобы после выхода на пенсию получать доход именно от своих инвестиций, а не ждать поддержки от государства.

Контролировать выполнение плана

Отмечайте в своих учетных таблицах, следуете ли вы намеченному плану, откладываете ли нужные суммы и инвестируете ли их.

Стадия «Развитие»

Девиз: «Умеренность и аккуратность»

Стадия «Развитие», пожалуй, самая напряженная в жизни семьи. Она начинается с рождением ребенка и завершается его поступлением в вуз. Именно на этот довольно короткий период приходятся основные расходы:

- оплата затрат, связанных с рождением и воспитанием ребенка: медицина, одежда, питание, мебель, образование и др.;

- приобретение или расширение жилплощади;

- приобретение и/или смена автомобиля;

- периодическая помощь родителям;

- накопления на собственную пенсию и др.

Риски и типичные ошибки

Высокая долговая нагрузка. При оформлении кредита в этот период следует учитывать, что семья с маленьким ребенком часто живет на зарплату одного из супругов, поэтому во избежание избыточной кредитной нагрузки оптимальный размер ежемесячного платежа не должен превышать 30% дохода.

Недостаточное использование дополнительных выплат. Не стоит пренебрегать налоговыми вычетами или использованием материнского капитала для приобретения жилья или погашения ипотечного кредита.

Недостаточный контроль бюджета и избыточные траты. На этапе «Развитие» любые свободные средства сразу же найдут применение. Если не вести бюджет и не сдерживать траты, которые не относятся к необходимым, семья либо нарастит кредитную нагрузку, либо должна будет снизить свои финансовые цели.

Недостаточная защита от рисков

В этот период для семьи крайне важны регулярные доходы и спланированные расходы

Потеря работы, утрата имущества, уход из жизни кормильца семьи и другие чрезвычайные обстоятельства могут серьезно подорвать финансовое благополучие, поэтому важно уделять особое внимание страховой защите.

Отсутствие накоплений на черный день. Финансовая подушка безопасности, которая позволит семье продержаться в случае перебоев с доходами, на этом этапе должна быть больше, чем на этапе «Формирование», поскольку рассчитывается она сразу для нескольких человек.

Прекращение профессионального развития женщины

После рождения ребенка мать часто полностью посвящает себя семье

Учитывая статистику разводов, такое поведение опасно для финансового благополучия и самой женщины, и ее детей, которые в случае распада семьи останутся, скорее всего, именно с ней. Важно, чтобы женщина в случае развода смогла обеспечить себя и семью.

Подведём итог

- Риски — это возможные негативные ситуации, которые могут помешать выполнению проекта. Проблемы — это воплотившиеся риски.

- Самые распространённые виды рисков: временные, бюджетные, нарушения в зависимостях, внешние, а также единые точки отказа — события, которые останавливают всю работу команды.

- Ищите риски с помощью мозговых штурмов, анализируйте их с помощью диаграммы Исикавы, а потом оценивайте их эффект и вероятность.

- На риски можно реагировать с помощью одной из четырёх стратегий: избегать, принять, контролировать или передать другой команде.

- Список самых опасных рисков и список мер, с помощью которых команда будет на них реагировать, вносят в план по управлению рисками.

![Семь самых распространённых проектных рисков и способы их предотвращения [2024] • asana](http://triathlon21.ru/wp-content/uploads/b/d/1/bd139f1a58f0c262767a4b0ef0b83c6b.jpeg)