Сколько процентов по пенсионным картам в других банках?

Выпуск карт «Мир» для пенсионеров осуществляют также и другие кредитные организации.

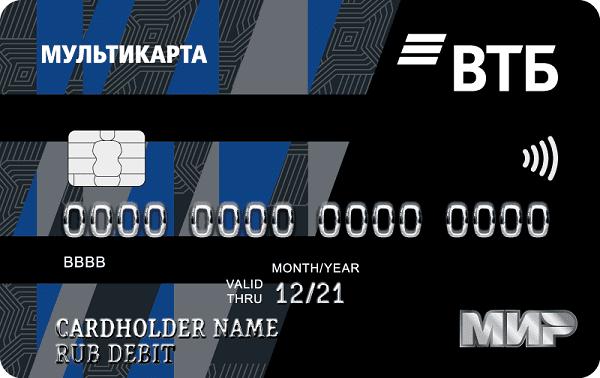

Так, в ВТБ клиентам предлагают пенсионную Мультикарту. По ней могут начислять проценты на остаток: от 5 до 15 тысяч – 2%, от 15 до 74 – 4%, а свыше 75 – 9%.

При этом стоит ограничение по максимальной сумме остатка – не более 300 тысяч, с превышением лимита процент перестает расти. Также возвращают Cash back до десяти процентов от совершенной покупки.

В «Почта Банке» предусмотрены преференции для пользователей пенсионными картами.

Так, производится начисление на остаток в размере 6%, однако размер зависит от количества денег на счете.

Открытие карты бесплатное, обслуживание — тоже. Снимать пенсию можно в банкоматах и отделениях почтовой службы.

В «Россельхозбанке» также производят начисления процентов на поступающую пенсию. Карта открывается бесплатно, а начисление на остаток составляет 3,5 %.

Учитывайте, что при отсутствии поступлений пенсии банк перестанет обслуживать по льготному тарифу.

Снимать наличные с пенсионной карты бесплатно менее 3000 рублей не получится, а если сумма более ста пятидесяти тысяч, то придется платить 2%. Электронное информирование платное.

Карты Сбербанка для пенсионеров – условия использования

Выдается гражданам РФ, а также иностранцам, имеющим временную или постоянную регистрацию в РФ, а также имеющим право на выплату пенсий и/или социальных пособий от Пенсионного фонда.

Обслуживается бесплатно.

Услуга СМС-информирования предоставляется на платной основе – за 30 рублей в месяц. Однако в первые два месяца данной услугой можно пользоваться бесплатно, а если вы не желаете ее использовать, ее можно отключить в любой момент.

По карте предусмотрена пониженная комиссия за оплату услуг ЖКХ.

На остаток средств на карте начисляется очень даже выгодный процент – 3,5%. Таким образом, если у вас остаются деньги на карточке, к ним можно получить небольшую прибавку.

Снимать наличные с карты можно бесплатно в рамках установленных лимитов. В сутки можно снять до 50 тыс. рублей, а в месяц до 500 тыс. рублей. Для пенсионера таких лимитов, как правило, более чем достаточно, однако если вам нужно снимать больше денег, за снятие суммы сверх лимитов придется заплатить

Но что немаловажно, даже в таком случае вы будете платить за данную услугу меньше, чем в других банках и по другим картам – всего 0,5% от суммы, тогда как в большинстве банков взымается не менее 1% от суммы, то есть минимум в два раза больше.

Перевыпуск карты производится бесплатно, если он является очередным и производится по причине истечения срока действия карты. Если же вы потеряли карточку, забыли пин-код, сменили важные данные, например, фамилию при замужестве, то за перевыпуск придется заплатить 30 рублей, что тоже не очень дорого.

Проверка средств через банкоматы Сбербанка не будет стоить вам ни копейки, а вот в банкоматах других банков за это придется заплатить 15 рублей – не очень удобно, но и не критично, если проверить счет принципиально важно именно здесь и сейчас.

Сумма

USD

EUR

RUB за 100 RUB

Покупка

———

———

———

Продажа

———

———

———

Сумма

USD / RUB

EUR / USD

EUR / RUB

Покупка

———

———

———

Продажа

———

———

———

Условия и тарифы в НПФ Сбербанк России

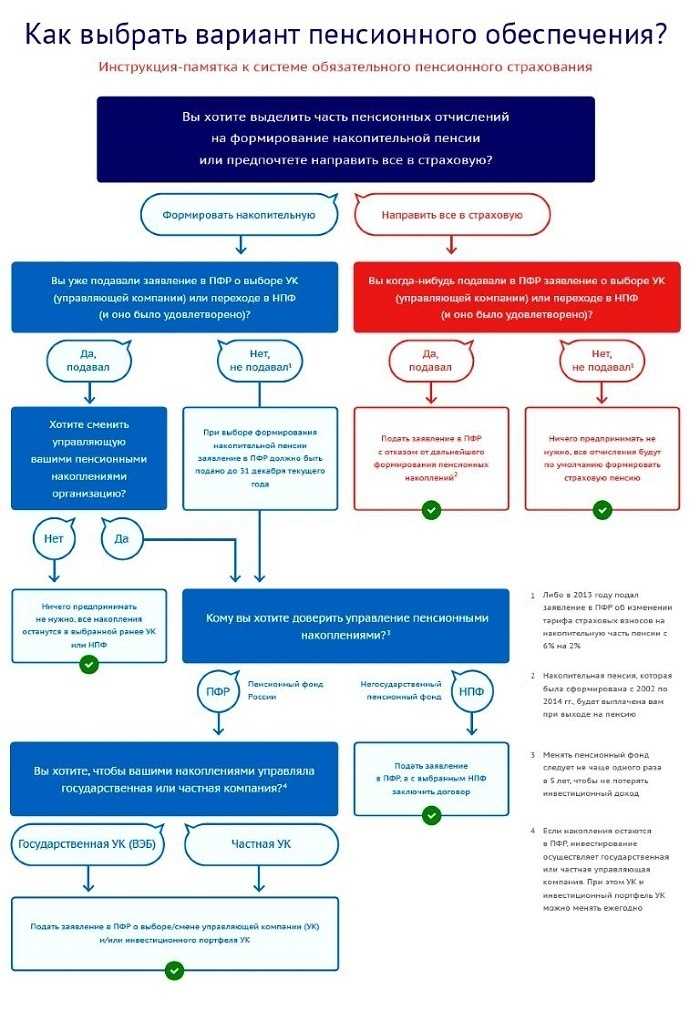

До 2014 года работодатель сам осуществлял перевод 22% пенсионных отчислений за работников. Из них 6% уходили в счет накопительной пенсии, которой люди могли распоряжаться самостоятельно. Остальные 16% – в страховую: эти деньги передавалась в пенсионный фонд России и шли на выплату денежных пособий лицам, достигшим пенсионного возраста. Теперь же будущие пенсионеры должны сами думать о своих пенсионных накоплениях, так как после 2014 года все 22% перечисляются в пользу ПФР.

Граждане, которые планируют увеличить свою будущую пенсию, могут перенести ранее накопленные деньги в некоммерческую организацию, занимающуюся пенсионным обеспечиванием, например в Сбербанк, или же составить личный пенсионный план и делать дополнительные отчисления самостоятельно.

Перед тем, как переводить накопительную часть пенсии в Сбербанк, нужно изучить предложения этой организации и условия их предоставления.

Главное условие для перевода пенсионных накоплений из другого НПФ в Сбербанк — возраст вкладчика:

- женщины — от 1957 года рождения;

- мужчины — от 1953 года рождения.

Помимо этого, заявители должны быть совершеннолетними и дееспособными.

Ранее СБ предлагал три программы:

- Универсальную — плавающий график и нерегулируемый размер взносов.

- Гарантированную — индивидуальный план составляется исходя из того, какую сумму вы хотите получать на пенсии.

- Комплексную — за один визит в офис можно сразу перечислить накопительную пенсию в СБ и создать индивидуальный пенсионный план.

На данный момент (январь 2020) действует только первая. Первоначальный взнос должен быть не менее 1,5 тыс. рублей, а каждый последующий — минимум 500 рублей. Вносить денежные средства можно нерегулярно любым удобным способом:

- с карты, через персональную страницу пенсионного фонда СБ или соответствующие приложение, установленное на мобильный;

- с помощью сервиса Сбербанк Онлайн;

- в отделение банка.

Срок накоплений — от пяти лет. Если деньги понадобятся раньше, возможен досрочный возврат средств через 2 года, но при этом вы потеряете 50% от инвестиционного дохода.

Важно: если заключить договор до 31 декабря 2018 года, выплаты будут осуществляться по достижению «старого» пенсионного возраста: для мужчин — с 60 лет, для женщин — с 55 лет.

Пошаговая инструкция как перевести пенсию на карту Сбербанка

Оформить перевод пенсии (по старости, по инвалидности, по случаю потери кормильца и другие виды) на карту Сбербанка в 2024 году можно 3 способами:

- Традиционный способ. Вы лично или через представителя оформляете карту Сбербанка в отделении, и пишите заявление на перевод пенсии, Пенсионном Фонде или МФЦ.

- Дистанционный через Сбербанк-Онлайн (необходим аккаунт на портале Госуслуг). Вы отправляете электронное заявление о переводе пенсии на карту Сбербанка.

- Смешанный способ.

Инструкция подачи заявления традиционным способом

Шаг 1. Оформление банковской карты в отделении банка

Для получения пенсии на карту Сбербанка пенсионеру для начала необходимо оформить саму дебетовую карту. Рекомендуется лично направиться в ближайшее территориальное отделение и получить очную консультацию по непонятным вопросам о тарифах и условиях пенсионной карты. С собой необходимо взять оригинал действующего гражданского паспорта, СНИЛС и пенсионное удостоверение.

После этого Сбербанк на заявителя откроет отдельный счёт и к нему выпустит пенсионную банковскую карту, которую можно получить примерно через 10 дней. Для ускорения процесса перевода пенсии в Сбербанк лучше попросить предоставить реквизиты в момент оформления карты.

Шаг 2. Написание заявления на перевод пенсии через ПФ РФ или МФЦ

Полученные в Сбербанке реквизиты карточного счета необходимо отнести в Пенсионный Фонд или МФЦ. Там оформят и зарегистрируют заявление на получение ежемесячной пенсии на карту Сбербанка с указанием предоставленных реквизитов. Один экземпляр остается в ПФРФ (МФЦ), а другой вам выдадут на руки.

Необходимые документы для подачи заявления

- Паспорт РФ.

- СНИЛС.

- Пенсионное удостоверение.

- Реквизиты карточного счета.

Шаг 3. Заберите пенсионную карту в отделении

Как и было сказано, через примерно 10 дней после оформления пенсионной карты Сбербанк-МИР Вам необходимо забрать выпущенный пластик в соответствующем отделении банка.

Вместе с картой выдаётся:

- ПИН-код для просмотра остатка по счёту и снятия наличной валюты (предоставляется он всегда в отдельном конверте).

- Логин и пароль для получения доступа к функционалу интернет-банка (при подключении этой услуги).

Выпуск карты и оформление заявления в Пенсионный Фонд через Сбербанк-Онлайн

Это способ подойдет тем, у кого есть зарегистрированный Сбербанк-Онлайн и аккаунт на портале Госуслуги.РУ. Оформить процедуру можно как через компьютер, так и через мобильное приложение Сбербанк-Онлайн. В нашем случае расскажем, про оформление с персонального компьютера.

1 Шаг. Выпуск пенсионной карты через Сбербанк-Онлайн и подача заявления в ПФ РФ.

Через интернет-банк Сбербанк-онлайн с недавних пор можно оформить выпуск пенсионной карты и сразу же подать заявление в Пенсионный Фонд.

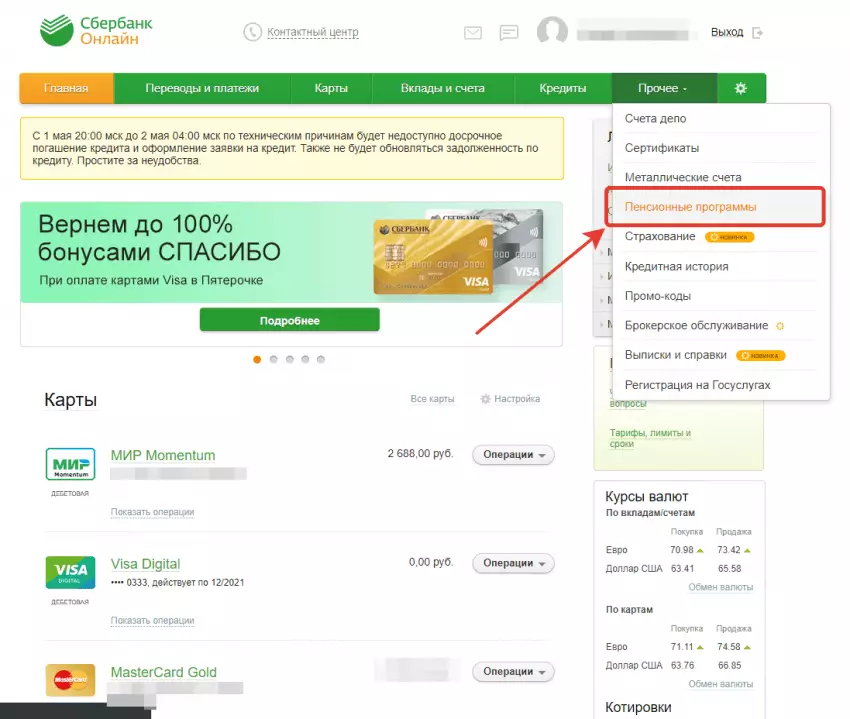

Для этого необходимо в Сбербанк-онлайн в верхнем меню «Прочее» выбрать «Пенсионные программы».

Далее на новой странице, где написано «Получайте пенсию в Сбербанке нажимайте на «Оформить».

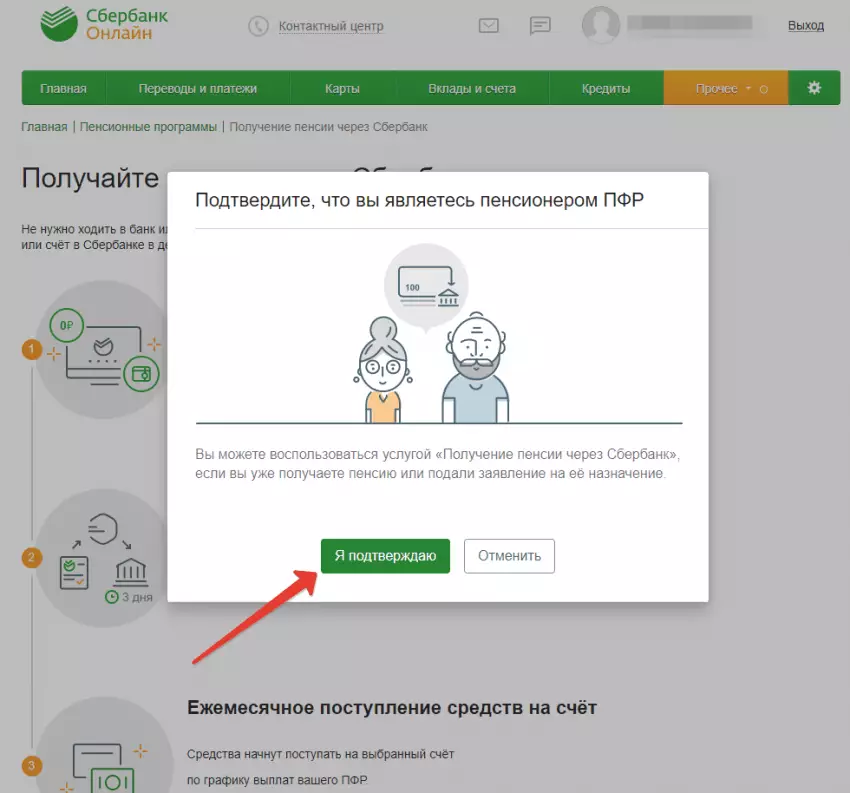

Далее необходимо будет подтвердить, что Вы пенсионер, нажав соответствующую кнопку. А также внизу страницы кликнуть на кнопку «Оформить получение пенсии».

На следующей странице Вы заполняете свои паспортные данные и номер СНИЛС и отправляете электронное заявление о переводе пенсии в Сбербанк с помощью аккаунта ГОСУСЛУГИ.

2 Шаг. Получение пенсионной карты МИР Сбербанка

После того, как Вы дистанционно оформили выпуск пенсионной карточки МИР и отправили электронное заявление в Пенсионный Фонд, вам остается только получить пластиковую карту в отделении, которое Вы выбрали при оформлении заявки в Сбербанк-Онлайн.

Смешанный способ: отправка заявление в Пенсионный Фонд через ГОСУСЛУГИ

Также есть смешанный способ оформления перевода пенсии на карту Сбербанка. Для этого, Вы обычным способом оформляете пенсионную карту в Сбербанке (в отделении). Получаете реквизиты карты.

Далее, вместо того, чтобы идти в Пенсионный Фонд, Вы дома, через интернет на портале Госуслуги.РУ оформляете заявление о смене типа доставки пенсии. То есть, чтобы пенсия поступала на картсчет Сбербанка.

В электронном заявлении указываете реквизиты вашего счета в Сбербанке и отправляете его в Пенсионный фонд через портал. Оно зарегистрируется и со следующего месяца, вместо Почты РФ или другого банка Вы сможете получать пенсионные платежи на карточку Сбера.

Каковы преимущества новой карты?

Переход от старой платежной системы к новой связан с рядом преимуществ. Первый и самый важный плюс новой пенсионной карты заключается в ее надежности. Отечественный оператор денежной системы более надежен, нежели его международные коллеги по рынку. Это означает, что владельцам карт не стоит опасаться блокировки их пластика извне. Нормальное функционирование Центробанка России является лучшей гарантией бесперебойной работы программы.

Второй важный момент заключается в безопасности. Со слов разработчиков карты становится понятно, что их детище полностью соответствует международным стандартам. Оно снабжено защитным магнитным чипом. Но при этом карты «Мир» функционируют на своей операционной базе.

Более того, микрочип этого пластика прошел сертификацию «Мастеркард». Он защищен от внешнего проникновения, перепада температуры, электрического воздействия. Он способен перезаписывать имеющуюся на нем информацию и хранить ее в течение целых 10 лет.

Еще один плюс заключается в тесном сотрудничестве с другими финансовыми организациями. Согласно существующей договоренности, пенсионные карты «Мир» от Сбербанка принимаются и другими финансовыми институтами. С ними также работают банкоматы и терминалы. Выполняются виртуальные переводы средств, совершаются интернет-покупки. Однако все эти действия доступны лишь на территории России. За пределами страны они не действуют. При этом большая часть работающих сервисов находится в Москве. Подключение иных регионов происходит поэтапно, а сам процесс идет крайне медленно.

Что касается мнений о новой платежной системе, то большинство граждан РФ восприняли это нововведение положительно. Правда, далеко не все любят перемены. Особенно это касается людей преклонного возраста, многие из которых до сих пор испытывают сложности с обращением с пластиковыми носителями. А как дела с банковскими картами у вас?

Как пользоваться картой МИР Сбербанк для пенсионеров

Владелец может использовать пластик Мир «Пенсионную» для снятия денег со счёта. Это несложно, т.к. данная функция доступна во всех банкоматах страны.

Во втором случае, пластик следует предъявить кассиру, вставить в устройство и ввести ПИН-код. Это секретный набор цифр, который нужно хранить втайне. Сообщать его нельзя никому, т.к. нередки случаи обмана пожилых людей мошенниками. ПИН-код можно узнать в специальном конверте, который был выдан вместе с пластиком.

https://youtube.com/watch?v=U9_bPu_Hkfw%26pp%3DygVj0JIg0LrQsNC60L7QvCDQsdCw0L3QutC1INC70YPRh9GI0LUg0L7RgtC60YDRi9GC0Ywg0L_QtdC90YHQuNC-0L3QvdGD0Y4g0LrQsNGA0YLRgyDQsiAyMDIzINCz0L7QtNGD

Плюсы перевода пенсионных накоплений в НПФ

Может показаться, что рисков остаться без денег будет меньше, если перевести свои средства государственному фонду. Однако перевод накопительной части пенсии в НПФ имеет несколько преимуществ:

- Негосударственные компании, как правило, более эффективно инвестируют деньги, нежели Пенсионный фонд России.

- НПФ создают наиболее комфортные условия для своих клиентов. Как правило, у них есть личный кабинет, а специалисты фонда консультируют при возникновении вопросов как лично, так и по телефону горячей линии. Кроме того, к каждому клиенту подход индивидуален.

- Фонд подписывает с застрахованным лицом специальное соглашение.

Также следует помнить, что НПФ – это не просто частная фирма, занимающаяся управлением денежными средствами своих клиентов. Это специализированная организация, имеющая лицензию на ведение деятельности, которая регулируется на законодательном уровне. Соответствие негосударственных фондов предъявляемым к ним жестким требованиям регулярно проверяется государственными структурами (ЦБ, Минфин, Счетная палата и другие).

Кроме того, предусмотрено обязательное страхование средств, находящихся в управлении у НПФ, в специальной системе гарантирования. Если даже фонд обанкротится или у него отзовут лицензию и так далее, клиентам вернут все их накопления.

Способы оформления доставки

Если вы только оформляете пенсию, заявите о своем желании получать ее на карточку Сбербанка в отделение Пенсионного Фонда. Для этого предъявите реквизиты своего счета в Сбербанке вместе с остальными документами.

Если же вы являетесь получателем пенсии по другим каналам, изменить форму получения можно по заявлению в трех ведомствах по месту регистрации:

- Отделении Пенсионного Фонда.

- Отделении Сбербанка.

- МФЦ.

Либо подать заявление в электронном виде на портале Государственных услуг (при наличии регистрации в данном сервисе). Надо учитывать, что при обращении в первой половине месяца, вы можете рассчитывать на доставку пенсии по новым реквизитам уже в следующем. При более позднем обращении, выплачиваться пенсия в ближайший период будет по старой схеме.

Какие документы понадобятся

- паспорт;

- пенсионное удостоверение;

- СНИЛС;

- реквизиты банковской карты;

- доверенность установленной формы (если в интересах получателя действует третье лицо).

Как заполнить заявление

В заявлении о доставке пенсии указываются следующие данные:

- Персональная информация о заявителе: ФИО, СНИЛС, гражданство, адреса прописки и фактического пребывания, телефон, электронная почта (при наличии), данные паспорта.

- Персональные данные представителя: законного представителя, опекуна, попечителя, доверенного лица.

- Дату доставки (с какого числа, месяца и года).

- Место доставки (прописки, пребывания, фактического нахождения).

- Организация-доставщик: Почта России (получение в кассе или на дому), кредитная организация (наименование и расчетный счет в банке), иная организация (получение в кассе или на дому).

К заявлению необходимо приложить банковские реквизиты, полученные при оформлении карты.

Какие пенсионные дебетовые карты предлагают банки РФ?

Раньше можно было получать пенсию только на карты определенных банков, с которыми ПФР подписал соглашение. Сейчас ситуация поменялась — ФАС инициировал законопроект, который позволяет выбрать любую финансовую организацию для получения пенсии, единственное, что осталось неизменным — карта должна быть платежной системы МИР.

Практически у всех крупных банков сейчас есть предложения пенсионных карт, наиболее популярными из них являются:

Кроме перечисленных предложений, социальную карту для пенсионеров МИР конечно же можно получить в ВТБ или Сбербанке. Их продукты выбирают не за кэшбэк или получение процента на остаток, а за наличие отделений по всей России, обширную сеть устройств самообслуживания и поддержку. У держателей карты нет необходимости проводить снятие наличных в других банкоматах, терминалы любого банка из перечисленных есть даже в небольших населенных пунктах. К тому же рассчитываться по карте можно в любых магазинах страны.

У ВТБ и Сбербанка есть и другие бонусы: программы лояльности Мультибонус и СберСпасибо. По ним начисляются баллы за покупки и оплаченные услуги. Каждый балл равен 1 рублю и можно потратить их на услуги и покупки у партнеров, используя сервисы экосистем.

Можно ли перевести пенсию из одного банка в другой

Если изначально пенсия была оформлена на карту от Сбербанка, перевести ее возможно на карту любой другой финансовой организации. Клиенту не надо сообщать о своем намерении в банк.

Последовательность шагов:

- Определитесь с банковской организацией.

- Прочитайте условия и тарифы по карточным продуктам.

- Заключите банковское соглашение.

- Составьте заявление на изменение карточных реквизитов для перечисления пенсии и доставьте его в ПФР. Правда, некоторые банки самостоятельно его передают, так что может и не понадобиться личный визит.

После выпуска карты можно начинать ей пользоваться. А оставшуюся карточку Сбербанка необязательно закрывать — можно задействовать ее для других нужд.

Топ-3 дебетовых карт для пенсионера: лучшие предложения на рынке

Подобные карты должны отличаться выгодными условиями для пользователей и при этом быть безопасными для хранения денежных средств. Мы подобрали в рейтинг карты, которые отвечают следующим условиям:

- Имеют бесплатное обслуживание.

- Позволяют получать проценты на остаток.

- Могут работать с кэшбеком за покупки.

- Банки-эмитенты карт участвуют в системе страхования вкладов физических лиц.

Кроме того, необходимо, чтобы карта принадлежала к системе «МИР», иначе на нее не получится оформить пенсию по новым правилам.

ВТБ

ВТБ

- Процент на остаток4% — 7%

- Кэшбек1,5% баллами или милями

Уралсиб

Уралсиб

- Процент на остаток5%

- Кэшбекдо 2% на всё

Россельхозбанк

Россельхозбанк

Банк ВТБ предлагает удобную и выгодную дебетовую карту под названием «Мультикарта Пенсионная» (для военных пенсионеров также есть отдельный продукт). Это разносторонний продукт, который каждый пенсионер сможет подогнать под свои нужды и особенности использования. Изначально она позволяет получать 4% на остаток на сумму не более 500 000 рублей. В «базовой комплектации» нет кэшбека, но его можно подключить благодаря опциями, которые можно менять каждый месяц.

Главный плюс «Мультикарты» – в возможности ее подстраивать под себя. Продукт имеет несколько программ, которые дают бонусы: опция «Сбережения», например, увеличивает начисление процента на остаток вплоть до 7% при получении пенсии на карту (на сумму до 100 000 рублей) либо добавляет 1% к ставке по депозиту или накопительному счету (до 1,5 млн. рублей). Другие программы предлагают кэшбек до 1,5% за любую сумму покупки в виде баллов или бонусных миль (для тех, кто любит путешествовать). Есть даже отдельная опция, которая дает снижение процентной ставки на 1% по потребительскому кредиту и на 0,3% для ипотеки.

Еще она удобна тем, что банкоматы ВТБ или партнеров ВТБ можно найти практически везде – это довольно распространенные устройства. Так что можно будет получить наличные в любой момент времени.

Эта дебетовая карта предназначена для пенсионеров, которые уже привыкли расплачиваться пластиковыми носителями вместо наличных денег, так как имеет неплохой кэшбек и процент за хранение денег на карте. Она удобна, если вам не нужны наличные слишком часто, но малыми суммами.

Снимать деньги можно , так что не придется искать терминал Уралсиба по всему городу. Но только если единовременно получать более 3000 рублей. К карте подключается программа лояльности «Уралсиб Бонус», по которой полагается 1 рубль за каждые 50 потраченных рублей (фактически, 2% кэшбек на все покупки). Правда, потратить эти баллы можно у ограниченного круга партнеров банка. А еще раз в месяц будет зачисляться 0,5% от суммы покупок на счет мобильного телефона, так что с этой картой можно забыть об оплате связи.

Приятно, что эта пенсионная карта имеет фиксированный процент на остаток в размере фиксированных 5%. Причем действует он только в том случае, если на карте лежит хотя бы 5000 рублей, а верхняя граница суммы не задана. Рассчитываются проценты на основе минимального остатка за месяц: то есть если в начале месяца на карте лежало 5000 рублей, а к концу стало 105 000 рублей (или наоборот), то процент посчитается от минимальной суммы. Если в какой-то из дней на карте лежало меньше 5000 рублей, то начисления процентов не будет.

Приличная дебетовая карта Россельхозбанка, которая отлично подойдет тем пенсионерам, кто часто закупается в аптеках на внушительные суммы. Кредитная организация предлагает продукт с повышенным кэшбеком в аптечных сетях, что позволит сэкономить на лекарствах. Кроме того, на этой карте можно хранить деньги и получать небольшой доход.

Кэшбек здесь есть и составляет 5% от чека, но он распространяется только на траты в аптеках в рамках дополнительной акции (сроки проведения неизвестны). За обычные покупки возврата нет, что не слишком приятно. Кроме того, при его подключении пропадает возможность снимать наличные без комиссии в любых банкоматах страны – это две опции, и выбрать можно только одну из них. По-прежнему сохранится возможность получать деньги без комиссии в банкоматах Россельхозбанка и ряда банков-партнеров.

Процент на остаток по «Пенсионной» карте Россельхозбанка не такой высокий, как у других участников нашего мини-рейтинга – всего 3% годовых. Но зато он начисляется от 1000 рублей без ограничений по максимальной сумме. Также есть дополнительные проценты – для получения 1% сверх стандартных нужно хранить на карте не меньше 75 000 рублей в качестве неснижаемого остатка. Ограничений по максимальной сумме нет.

Тинькофф Блэк

Оформить карту на официальном сайте Тинькофф

Как пенсионеру правильно оформить дебетовую банковскую карту Тинькофф Блэк

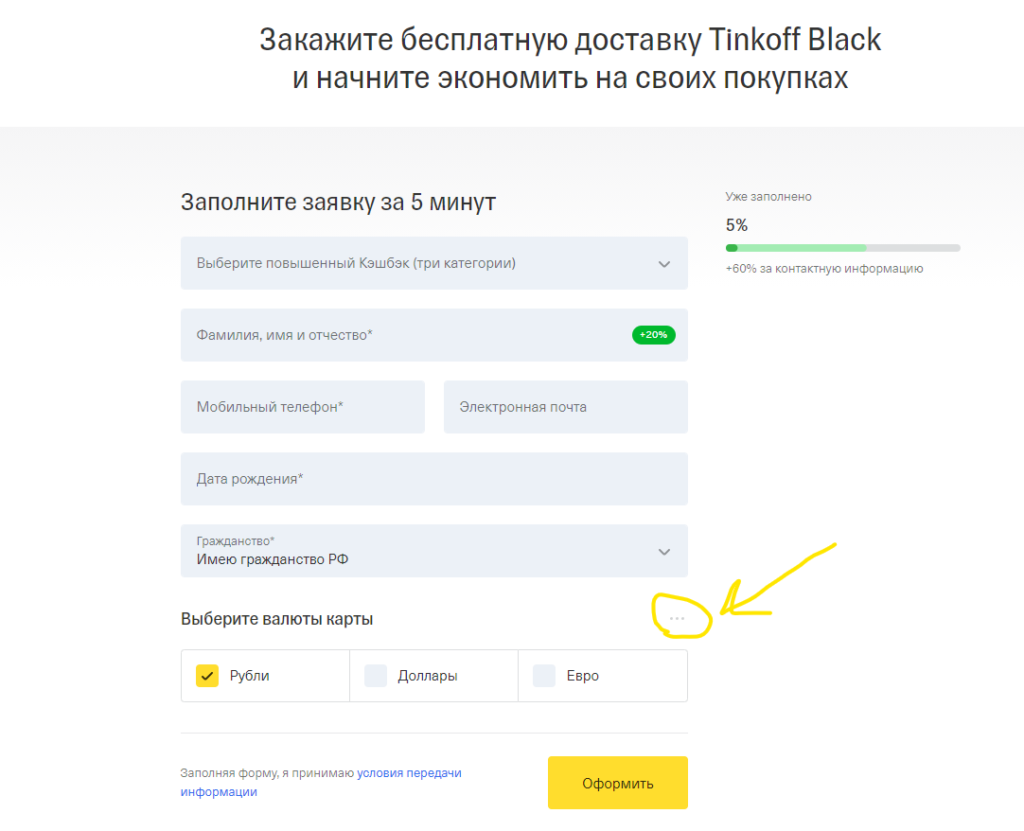

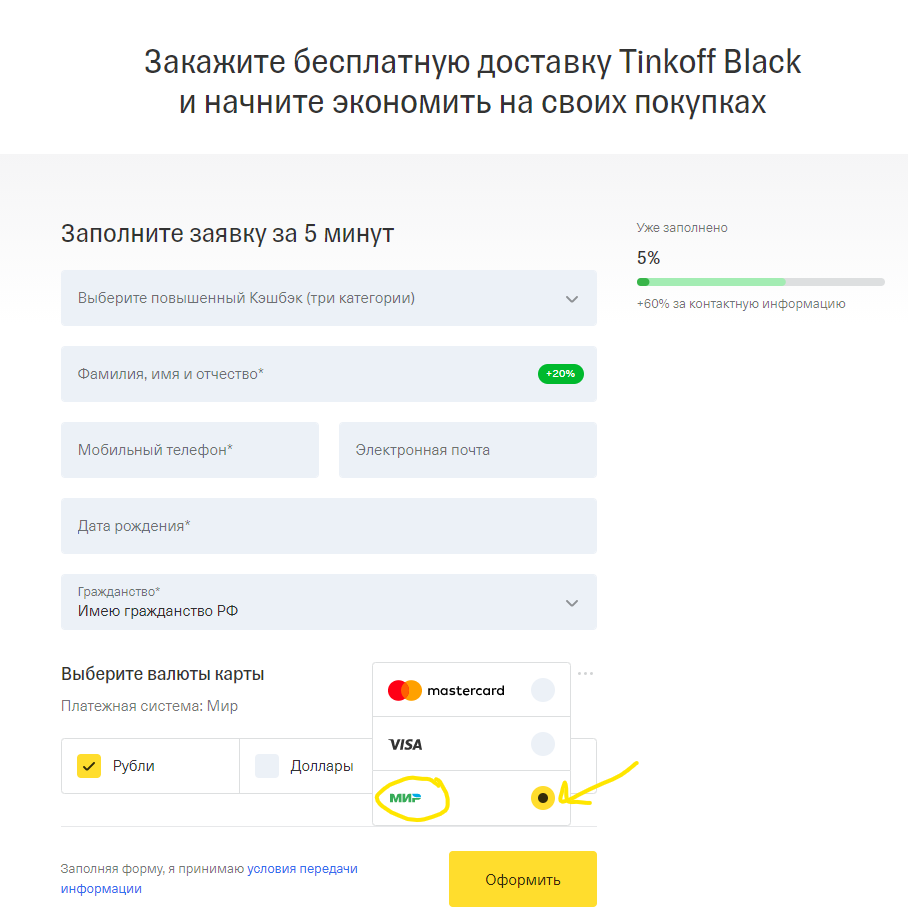

Заявку нужно заполнить правильно, чтобы карта подходила под критерии пенсионной, необходимо выпустить её именно в платёжной системе МИР:

Выберите повышенную категорию кэшбэка, среди них есть и продуктовые магазины и аптеки и такси, и другое, выбирайте на свой вкус, чем чаще всего пользуетесь

Далее впишите ФИО, телефон, дату рождения, выберите валюту или несколько валют для вашей карты

Далее — смотрите на картинку выше — нажмите на три точки которые обведены в кружок и показаны стрелочкой, из трёх предложенных систем (Visa, Mastercard и МИР) выберите именно МИР, так как я уже говорил, что пенсия перечисляется в этой национальной платежной системе.

Стоимость обслуживания Тинькофф Блэк для пенсионеров

Обслуживание по дебетовой карте Тинькофф Блэк для пенсионеров — бесплатное

После оформления не забудьте указать менеджеру (он свяжется с вами в ближайшее время после заполнения формы), что вы хотите получать пенсию на карту и иметь льготный тариф, чтобы обслуживание было бесплатным.

Кэшбэк для пенсионеров по карте Тинькофф Блэк

- Кэшбэк с любой покупки — 1%

- В любимых выбранных категориях (напр. Аптеки и Рестораны) — до 15%, обычно около 5%

- В предложениях партнёров — кэшбэк до 30%

Какая комиссия за оплату ЖКХ, связи, интернета и других услуг в приложении Тинькофф Банка

За оплату услуг в приложении банк не взимает комиссию. Это очень удобно — можно оплатить за свет, за газ, за интернет — онлайн, в удобном приложении. Для этого не придётся ходить пол дня по городу и стоять в очередях. Так вы сэкономите время, которое очень дорого стоит.

Размер процента на остаток для пенсионеров по карте Тинькофф Блэк

Процент на остаток при тратах 3000 рублей в месяц — 4% годовых

Если у вас подключен сервис обслуживания Tinkoff PRO/PREMIUM/PRIVATE — 6% годовых

Размер комиссии за пополнение карты Тинькофф Блэк для пенсионера

- в банкоматах Тинькофф — Бесплатно

- переводом с карты другого банка через Тинькофф — Бесплатно

- переводом через систему быстрых платежей — Бесплатно

- банковским переводом по реквизитам счета — Бесплатно

у партнеров Тинькофф:

- до 150 000 руб. в месяц — Бесплатно

- в прочих случаях — 2%

Комиссия за снятие наличных с карты Тинькофф Блэк для пенсионеров

До 500 000 рублей в месяц — бесплатно

В банкоматах других банков до 100 000 рублей (при условии снятия за один раз от 3000 рублей) —