Examples

Example 1 – EPS computation without preferred stock:

Abraham Company had a net income of $600,000 for the year 2019. The weighted average number of shares of common stock outstanding for the year were 200,000. What was the earnings per share ratio of Abraham Company?

Solution

Earnings per share = Net income/Weighted average number of shares outstanding=$600,000/200,000= $3.00 per share

Example 2 – EPS computation with cumulative preferred stock:

Following data has been extracted from the financial statements of Peter Electronics Limited. You are required to compute the earnings per share ratio of the company for the year 2016.

- Net income for the year 2016: $1,500,000

- 6% cumulative preferred stock outstanding on December 31, 2016: $3,000,000

- $15 par value common stock outstanding on December 31, 2016: $2,376,000

The number of shares of both types of stock are same as they were on January 01, 2016 because the company has not issued any new shares of common or preferred stock during the year 2016.

Solution:

From the above data, we can compute the earnings per share (EPS) ratio as follows:

= ($1,500,000 – $180,000*)/158,400= $1,320,000/158,400= 8.33 per share

The EPS ratio of Peter Electronics is 8.33 which means every share of company’s common stock has earned 8.33 dollars of net income during the year 2016.

* Dividend on preferred stock: $3000,000 × 0.06 = $180,000

Понимание различных типов EPS

Когда дело доходит до оценки финансовых показателей компании, одной из наиболее важных мер, которые рассматривают инвесторы, является прибыль на акцию (EPS).EPS — это чистый доход компании, деленные на ее обращенные акции, и предоставляет способ сравнить прибыльность компании в разные периоды или против других компаний.Однако не все фигуры EPS созданы равными, и важно понимать различные типы EPS, о которых обычно сообщается. Одно важное различие — между основным EP и разбавленным EPS.Базовый EPS рассчитывается путем деления чистого дохода на количество непогашенных акций, в то время как разбавленные EPS учитывают потенциальное разбавление от таких вещей, как опционы на акции, конвертируемые облигации и другие ценные бумаги, которые могут быть преобразованы в акции.Разбавленные EPS всегда будут ниже, чем основные EPS, поскольку он предполагает, что все эти потенциальные акции были выпущены и разбавляют долю владения существующими акционерами

Одно важное различие — между основным EP и разбавленным EPS.Базовый EPS рассчитывается путем деления чистого дохода на количество непогашенных акций, в то время как разбавленные EPS учитывают потенциальное разбавление от таких вещей, как опционы на акции, конвертируемые облигации и другие ценные бумаги, которые могут быть преобразованы в акции.Разбавленные EPS всегда будут ниже, чем основные EPS, поскольку он предполагает, что все эти потенциальные акции были выпущены и разбавляют долю владения существующими акционерами. Другим типом EPS, о котором должны знать инвесторы, является скорректированный EPS.Это цифра, которая исключает определенные одноразовые или неотъемлемые предметы, которые могут исказить чистый доход компании за определенный период.Например, компания может иметь большую выгоду или убыток от продажи актива, или она может понести значительные расходы, связанные с реструктуризацией или юридическим урегулированием.Скорректированные попытки EPS предоставить более четкую картину постоянной прибыльности компании, исключив эти единовременные факторы

Другим типом EPS, о котором должны знать инвесторы, является скорректированный EPS.Это цифра, которая исключает определенные одноразовые или неотъемлемые предметы, которые могут исказить чистый доход компании за определенный период.Например, компания может иметь большую выгоду или убыток от продажи актива, или она может понести значительные расходы, связанные с реструктуризацией или юридическим урегулированием.Скорректированные попытки EPS предоставить более четкую картину постоянной прибыльности компании, исключив эти единовременные факторы.

Соответствующая концепция — это Proferma EPS, которая является гипотетической фигурой EPS, которая учитывает влияние потенциального события, такого как приобретение или отчуждение.EPS PROMA может быть полезна при оценке потенциального воздействия основного корпоративного решения, но важно помнить, что это не фактическая фигура доходов и не может отражать истинное влияние события. Наконец, инвесторы также должны знать об полностью разбавленном EPS, который учитывает все потенциальные акции, которые могут быть выпущены в будущем, в том числе от опционов на акции сотрудников и других планов компенсации на основе акций.Полностью разбавленный EPS часто используется как способ оценки будущего потенциала прибыли компании, поскольку он предполагает, что все эти потенциальные акции в конечном итоге будут выпущены

Наконец, инвесторы также должны знать об полностью разбавленном EPS, который учитывает все потенциальные акции, которые могут быть выпущены в будущем, в том числе от опционов на акции сотрудников и других планов компенсации на основе акций.Полностью разбавленный EPS часто используется как способ оценки будущего потенциала прибыли компании, поскольку он предполагает, что все эти потенциальные акции в конечном итоге будут выпущены.

понимание различных видов EPS важно для инвесторов, которые хотят принимать обоснованные решения о покупке или продаже акций.Копая в этих цифрах и понимая, как они рассчитывают, инвесторы могут получить более точную картину финансового здоровья компании и принимать более обоснованные инвестиционные решения. Понимание различных типов EPS — прибыль на акцию: EPS: Понимание его влияния на внутреннюю стоимость

Понимание различных типов EPS — прибыль на акцию: EPS: Понимание его влияния на внутреннюю стоимость

How to Calculate Earnings Per Share (EPS)

The earnings per share metric, often abbreviated as “EPS”, determines how much of a company’s accounting profit is attributable to each common share outstanding.

The net earnings of a company in a given period – i.e. net income (the “bottom line”) – can either be reinvested into operations or distributed to common shareholders in the form of dividend issuances.

The retained earnings line item on the balance sheet is thus determined by taking the prior period balance and adding the current period net income, followed by subtracting any common and preferred dividend issuances.

Ultimately, the company’s allocation of its net earnings is a discretionary decision determined by management and the board of directors, with the goal of maximizing shareholder value.

There are two forms of earnings per share (EPS) recorded on the income statement:

- Basic Earnings Per Share (EPS) → The basic EPS is a company’s net income relative to each common share outstanding.

- Diluted Earnings Per Share (EPS) → The diluted EPS is a company’s net income relative to each common share outstanding after adjusting for potentially dilutive securities (e.g. options, warrants, and convertibles).

Формула расчёта EPS

Рассчитывается EPS следующим образом:

p, blockquote 5,0,0,0,0 —>

- Из чистой прибыли (ЧП) вычитаются дивиденды, распределённые по привилегированным акциям (про отличие обыкновенных акций от привилегированных написано здесь );

- Полученное число делится на среднее количество акций за год или квартал.

p, blockquote 6,0,0,0,0 —>

Среднее кол-во акций = 10 + 15 / 2 = 12,5 млн. шт.

EPS = 20 -1/ 12,5 = 1,52 рубля на одну акцию.

В нашем примере мы рассмотрели базовый EPS ( basic EPS).

p, blockquote 8,0,0,0,0 —>

Очень важно также корректно рассчитать среднегодовое количество акций, находящихся в обращении с учётом эффекта разводнения капитала. В результате получится так называемый “разводнённый EPS” ( diluted EPS)

В его расчёт включаются также конвертируемые в акции ценные бумаги, даже если их конвертация ещё не произведена. Он более точен, поэтому используется чаще, чем базовый.

p, blockquote 9,0,0,0,0 —>

Давайте представим, что кол-во акций в 10 млн.шт. сохранялось не полгода, а 3 месяца или 90 дней, а затем их кол-во увеличилось до 15 млн. В таком случае средневзвешенное кол-во акций корректно считать при помощи весовых коэффициентов.

p, blockquote 11,0,1,0,0 —>

Другими словами, если определённое кол-во акций сохраняется за один конкретный период, то этот период “имеет свой вес” на годовом отрезке. В нашем первом примере было 2 периода по полгода. Вес каждого периода соответственно — по 0,5.

p, blockquote 12,0,0,0,0 —>

- Весовой коэффициент за 90 дней = 90/365 = 0,25;

- Весовой коэффициент за последующие 275 дней = 275/365 = 0,75.

Таким образом, средневзвешенное кол-во акций за год = (10*0,25) + (15*0,75) = 13,75.

p, blockquote 13,0,0,0,0 —>

Разводнённый EPS = 20 -1/ 1 3 , 75 = 1, 38 руб лей на одну акцию .

p, blockquote 14,0,0,0,0 —>

p, blockquote 15,0,0,0,0 —>

- Форвардный EPS ( Forward EPS) — отношение прогнозной прибыли к среднему числу акций;

- “Денежный” EPS ( Cash EPS) — отношение денежного потока от операционной деятельности к среднему числу акций.

Пример расчета EPS для российских акций

В российской отчетности нет отдельной строки отражающей значения EPS. Поэтому для расчета необходимо будет определить размер чистой прибыли в отчете о финансовых результатах и – количество торгуемых обыкновенны акций на фондовом рынке в карточке компании на Московской бирже.

Чтобы узнать количество акций необходимо зайти на сайт ММВБ на информационную карточку компании → информация по компании и в блоке «Параметры инструмента» найти объем выпуска обыкновенных акций.

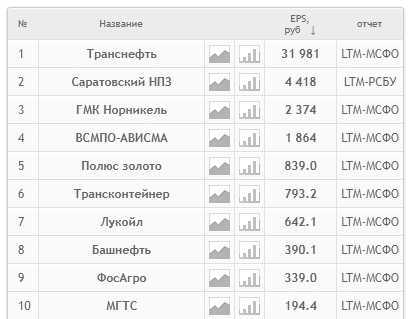

Для того чтобы ускорить расчет, можно воспользоваться сервисом smart-lab. В нем показан рейтинг компаний с самыми большими прибылями на акцию ↓

Нельзя сравнить компании по прибыли на акцию, т.к. значения могут отличать в сотни раз, а привлекательность от этого не больше. Рассматривать необходимо в динамике для одной компании

Нельзя сравнить компании по прибыли на акцию, т.к. значения могут отличать в сотни раз, а привлекательность от этого не больше. Рассматривать необходимо в динамике для одной компании

Как проанализировать EPS и принимать инвестиционные решения

Прибыль на акцию (EPS) является важной финансовой метрикой, которую инвесторы используют для оценки прибыльности и финансового здоровья компании.Он представляет часть чистого дохода компании, которая связана с каждой непогашенной долю обыкновенных акций.Анализ EPS может помочь инвесторам принимать обоснованные инвестиционные решения, поскольку он дает представление о способности компании получать прибыль и распределять прибыль среди акционеров.В этом разделе мы обсудим, как проанализировать EPS и принимать инвестиционные решения на основе этой ключевой финансовой метрики. 1

Понять компоненты EPS: EPS рассчитывается путем деления чистого дохода компании на ее обращенные акции обыкновенных акций.Тем не менее, важно отметить, что EPS может быть рассчитана с использованием различных вариантов чистого дохода, таких как доходы от продолжения операций или прибыли до процентов и налогов (EBIT).Следовательно, очень важно понять, какие компоненты чистого дохода используются для расчета EPS, поскольку это может повлиять на точность метрики

1

Понять компоненты EPS: EPS рассчитывается путем деления чистого дохода компании на ее обращенные акции обыкновенных акций.Тем не менее, важно отметить, что EPS может быть рассчитана с использованием различных вариантов чистого дохода, таких как доходы от продолжения операций или прибыли до процентов и налогов (EBIT).Следовательно, очень важно понять, какие компоненты чистого дохода используются для расчета EPS, поскольку это может повлиять на точность метрики

2

Сравните EPS с отраслевыми показателями: при анализе EPS важно сравнить EPS компании с экологическими показателями отраслевых и конкурентов.Это может дать представление о том, как компания работает по сравнению со своими сверстниками, и о том, получает ли она прибыль со скоростью, соответствующей отраслевым стандартам.Например, если EP компании неизменно ниже, чем ее конкуренты, это может указывать на то, что существуют основные проблемы с бизнес -моделью компании или управлением финансовым финансами

3. Посмотрите на тенденции EPS с течением времени: анализ тенденций EPS с течением времени может помочь инвесторам определить закономерности или изменения в прибыльности компании.Если EP компании постоянно увеличивается в течение нескольких кварталов или лет, это может указывать на то, что компания растет и имеет сильное финансовое положение.И наоборот, если EPS компании сокращается, это может указывать на то, что компания испытывает финансовые трудности или сталкивается с проблемами в своей отрасли.

4

Рассмотрим другие финансовые показатели: хотя EPS является критически важной финансовой метрикой, его не следует анализировать изолированно.Инвесторы должны рассмотреть другие финансовые показатели, такие как рост выручки, прибыль и доход от капитала при принятии инвестиционных решений.Например, если компания имеет высокий уровень акций, но низкий рост доходов, это может указывать на то, что компания не инвестирует в будущие возможности роста и не может быть устойчивой в долгосрочной перспективе

5. Используйте EPS для оценки внутренней стоимости: EPS может использоваться для оценки внутренней стоимости компании, которая представляет собой истинную стоимость акций компании на основе ее основ.Чтобы оценить внутреннюю стоимость с использованием EPS, инвесторы могут использовать различные модели оценки, такие как соотношение цены к прибыли (P/E) или модель дисконтированного денежного потока (DCF).Оценивая внутреннюю стоимость, инвесторы могут определить, недооценены ли акции компании или переоценены, что может информировать их инвестиционные решения.

Анализ EPS является важным компонентом принятия обоснованных инвестиционных решений.Понимая компоненты EPS, сравнивая EPS с отраслевыми показателями, рассматривая тенденции EPS с течением времени, с учетом других финансовых показателей и использования EPS для оценки внутренней стоимости, инвесторы могут получить ценную информацию о прибыльности и финансовом здоровье компании.

Как проанализировать EPS и принимать инвестиционные решения — прибыль на акцию: EPS: Понимание его влияния на внутреннюю стоимость

EPS и цена к прибыли

Сравнение коэффициента P/E в рамках отраслевой группы может быть полезным, хотя и неожиданным образом. Хотя кажется, что акции, которые стоят больше по отношению к своей прибыли на акцию по сравнению с аналогичными, могут быть «переоценены», как правило, происходит обратное. Независимо от исторических показателей EPS, инвесторы готовы платить больше за акции, если ожидается, что они будут расти или превзойдут свои аналоги. На «бычьем» рынке обычно акции с самым высоким коэффициентом P/E в фондовом индексе превосходят средний показатель других акций в индексе.

Что такое хороший показатель EPS?

Что считается «хорошим» показателем EPS, зависит от таких факторов, как последние результаты деятельности компании, результаты деятельности ее конкурентов и ожидания аналитиков, которые следят за акциями. Иногда компания может сообщить о росте EPS, но акции могут упасть в цене, если аналитики ожидали еще более высоких цифр.

Аналогичным образом, сокращение показателя EPS может привести к росту цены, если аналитики ожидали еще худшего результата

Важно всегда оценивать EPS по отношению к цене акций компании, например, глядя на P/E или доходность компании

Как инвестор может использовать коэффициент прибыли на акцию

Индикатор EPS помогает инвесторам принять решение о покупке ценных бумаг. Он позволяет оценить прибыльность, выявить недооценённые акции, спрогнозировать размер дивидендов.

Оценка прибыльности компании

Если EPS имеет положительное значение, это говорит о том, что компания работает в плюс. Если же прибыль на акцию отрицательная — фирма ведёт убыточную деятельность. Посмотрев на показатель в динамике, можно оценить, как развивается бизнес.

Прогнозы от экспертов

EPS — один из базовых рыночных индикаторов. Поэтому многие эксперты и аналитики составляют по нему прогнозы. Если реальное значение прибыльности ценных бумаг превышает прогнозные значения, это свидетельствует о положительной динамике и повышении эффективности бизнеса.

Использование мультипликаторов

EPS применяют при расчёте важного инвестиционного мультипликатора Р/Е, который характеризует недооценку или переоценку акций. Он равен отношению текущей цены бумаги к значению её прибыльности

Чем меньше значение Р/Е, тем более недооценена ценная бумага. Это значит, что в перспективе её котировки могут пойти вверх и инвестор получит хороший доход.

Рассмотрение дивидендов

Зная коэффициент прибыли, можно спрогнозировать примерный уровень дивидендов. Для этого нужно уточнить, какой процент прибыли компания распределяет между акционерами. Соответствующая информация обычно отражается в дивидендной политике организации.

Значение EPS для оценки эффективности бизнеса

Прибыль на акцию, или EPS, является ключевым финансовым показателем оценки эффективности бизнеса. Она измеряет доход, приходящийся на одну акцию обыкновенных или привилегированных акций, что позволяет инвесторам и менеджерам оценить, насколько успешно компания генерирует прибыль.

EPS является одним из наиболее важных показателей для инвесторов, которые ищут выгодные компании для вложения своих средств. Чем выше прибыль на акцию, тем больше вероятность того, что цена акций вырастет в будущем.

Рассчитать EPS можно, разделив чистую прибыль компании на общее количество выданных акций. Это показатель, который должен учитываться вместе с другими финансовыми показателями, такими как отношение цены к прибыли, дивидендная доходность и т.д., для полного понимания финансовой стабильности и эффективности компании.

- Стратегия роста EPS. Менеджеры компаний обычно стремятся к увеличению прибыли на акцию как показателя роста инвестиций. На достижение этой цели влияют качество товара, количество производства, степень конкуренции и эффективность управления своими ресурсами.

- Значение EPS для оценки дивидендной политики. Уровень прибыли на акцию также определяет размер дивидендов, выплачиваемых акционерам. Чем выше EPS, тем больше компания может выплачивать в виде дивидендов.

В итоге, прибыль на акцию является важным финансовым показателем, необходимым для оценки эффективности и стабильности компании. Она помогает инвесторам и менеджерам понять, насколько хорошо генерируется прибыль и какие дальнейшие шаги нужно предпринять для ее увеличения и масштабирования.

Types of Earnings Per Share

1. Reported EPS or GAAP EPS

It is accomplished using GAAP (Generally Accepted Accounting Principles). However, GAAP can affect a company’s earnings. For instance, if the income is generated by a one-time payment and treated as operating income under GAAP, the EPS may increase. Likewise, if a company considers significant ordinary expenses to be uncommon expenses, it would boost EPS artificially.

2. Ongoing EPS or Pro Forma EPS

Ongoing EPS or Pro Forma EPS considers the ordinary net income without considering any income resulting from a one-time event. As the word ‘pro forma’ suggests, certain assumptions have been made while calculating the EPS. This helps compute the company’s anticipated income from its primary business activities and not its actual earnings.

3. Retained EPS

As the name suggests, retained EPS means that the corporation keeps or retains the profit made instead of sharing it with the shareholders as dividends. The companies then use these earnings to pay existing debts, using them for business expansion, while some of it is set aside for future needs.

The retained EPS can be calculated by adding a company’s net and current retained earnings. This figure is then subtracted from the total amount of dividend that is paid to the shareholders. The remaining amount is then divided by the total number of outstanding shares.

4. Cash EPS

Cash EPS helps understand a company’s financial situation. It denotes the total cash earned by the company in a specified period. Manipulating the cash earning per share is very difficult.

You can calculate the Cash EPS by using the following formula:

Cash EPS = Operating Cash Flow/Diluted Shares Outstanding

5. Book Value EPS

Book value EPS is a static assessment of the company’s performance as its focus is on the balance sheet. It is used to obtain each share’s mean average amount of company equity. This also helps the company determine the value of its stake if it needs to be liquidated.

Какие есть виды EPS и как они рассчитываются

Инвесторы и аналитики используют несколько основных видов EPS:

- Базовая

- Разводненная (Diluted)

- От продолжающейся деятельности

- За вычетом чрезвычайных статей

Базовая прибыль на одну акцию

EPS Базовая — это показатель, позволяющий увидеть сколько прибыли компании, подлежащей распределению между владельцами обыкновенных акций, приходится на каждую обыкновенную акцию.

Базовая EPS рассчитывается по формуле:

Basic EPS = (NP — PD)/CSO,

где

NP — чистая прибыль компании

PD — сумма дивидендов, выплачиваемая по привилегированным акциям

CSO — количество обыкновенных акций компании, находящихся в обращении.

Компания в течение года может выпускать или выкупать акции. Из-за этого количество акций меняется. Более точно базовое EPS рассчитывается, если использовать средневзвешенное количество акций в обращении в течение периода. В качестве веса применяется количество дней, в течение которого обращалось соответствующее количество акций.

Например, у компании в обращении был 1 000 000 акций, но за 30 дней до окончания года было выпущено 200 000 новых обыкновенных акций. Можно EPS рассчитывать исходя из количества акций на конец года — 1 200 000, а можно в расчете применить средневзвешенное количество акций — (1 000 000 х 335 + 1 200 000 х 30)/365 = 1 016 438.

В этом случае формула расчета будет такой:

Basic EPS = (NP — PD)/WACSO,

где

NP — чистая прибыль компании

PD — сумма дивидендов, выплачиваемая по привилегированным акциям

WACSO — средневзвешенное количество обыкновенных акций.

Обычно в финансовой отчетности, компания указывает число акций, использованное для расчета EPS.

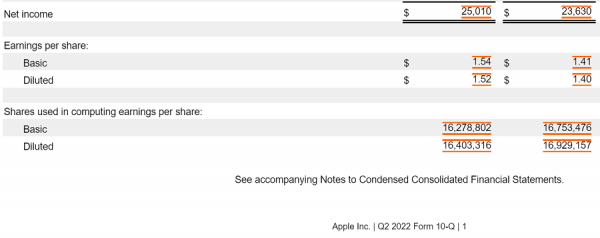

Прибыль на акцию и количество акций, используемое при расчете EPS в отчете о прибылях и убытках Apple

Разводненная EPS

Разводненная EPS (Diluted EPS) — это прибыль на одну обыкновенную акцию, с учетом возможного появления новых акций, в случае исполнения различных условных соглашений — конвертации привилегированных акций или облигаций, исполнения опционов, варрантов и пр.

Diluted EPS меньше базовой и поэтому инвесторы могут чаще ориентироваться именно на нее, то есть смотреть на показатель с более консервативных позиций.

Разводненная EPS рассчитывается по формуле:

Diluted EPS = (NP — PD)/ (WACSO + СDS),

где

NP — чистая прибыль компании

PD — сумма дивидендов, выплачиваемая по привилегированным акциям

WACSO — средневзвешенное количество обыкновенных акций, находящихся в обращении.

СDS — количество акций, которое может добавиться в случае разводнения.

Базовая и разводненная EPS — наиболее стандартные и часто используемые виды показателя прибыли на одну акцию.

Для более гибкого анализа могут использоваться значение прибыли от продолжающейся деятельности и прибыль без учета чрезвычайных статей.

Прибыль на акцию от продолжающейся деятельности

EPS от продолжающейся деятельности — это прибыль на акцию, которая не включает результаты прекращенной в течение периода деятельности.

Например, компания в течение года закрыла убыточное подразделение. В этом случае инвестору лучше ориентироваться на результат, который получен за счет сегментов, которые и дальше продолжат работу.

Формула расчета разводненной EPS от продолжающейся деятельности выглядит так:

Diluted EPS From Continuing Operations = (NP From Continuing Operations — PD)/ (WACSO + СDS),

где

NP From Continuing Operations — чистая прибыль компании от продолжающейся деятельности,

PD — сумма дивидендов, выплачиваемая по привилегированным акциям,

WACSO — средневзвешенное количество обыкновенных акций, находящихся в обращении,

СDS — количество акций, которое может добавиться в случае разводнения.

Прибыль на одну акцию за вычетом чрезвычайных статей

EPS без учета чрезвычайных статей — это прибыль на акцию, которая не учитывает расходов, которые повлияли на размер прибыли однократно, но обыкновенно не имеют значения для постоянной деятельности компании.

На этот вид прибыли инвестору стоит ориентироваться, если в течение года компания получила прибыль от продажи земли, месторождения и пр.; или, наоборот, если компания получила убыток за счет выплаты штрафов, компенсаций и т.п. То есть в случаях, когда у компании были нехарактерные доходы или расходы.

Формула расчета базовой EPS без учета чрезвычайных статей выглядит так:

Basic EPS Excluding Extraordinary Items = (NP — PD + (-) EI)/WACSO,

где

NP — чистая прибыль компании,

PD — сумма дивидендов, выплачиваемая по привилегированным акциям,

WACSO — средневзвешенное количество обыкновенных акций, находящихся в обращении,

EI — чрезвычайные статьи расходов или доходов.

Для чего используют EPS

Показатель EPS используют, чтобы определить эффективность работы компании и рассчитать мультипликатор P/E.

Оценка эффективности. Для этого рассчитывается прибыль на акцию за последние несколько лет. Если EPS стабильно растет, значит, как правило, компания развивается

Но иногда прибыль растет из-за байбека, поэтому при расчете важно смотреть на количество акций

EPS «НОВАТЭКа» (NVTK) с 2016 по 2021 год вырос на 310%: с 43,6 до 138,7 рубля на акцию. На такой рост влияет программа обратного выкупа акций, которая длится с 2012 года. По словам председателя правления Новатэка это положительно влияет на динамику акций и развитие компании.

Динамика EPS «НОВАТЭК»

Расчет коэффициента P/E. По EPS сравнить компании не получится: из-за разного количества ценных бумаг результаты могут сильно отличаться.

Например, прибыль на акцию «ЛУКОЙЛа» (LKOH) 1 185 рублей, а у «Роснефти» (ROSN) — 92,95 рублей. Это не значит, что инвестиции в первую компанию окажутся почти в 10 раз прибыльнее.

Чтобы сравнить компании, нужно рассчитать коэффициент P/E для каждой. P/E — соотношение цены акции к прибыли. Формула расчета:

P/E «ЛУКОЙЛа» — 5,53, «Роснефти» — 6,44. Это значит, что первая компания компания недооценена относительно второй и более привлекательна для инвестиций.

Пробиваем бизнес компании

Подобные сервисы отображают графики с точками роста или падения. При этом каждая такая точка описывается в контексте того или иного события. Дело в том, что часто на стоимость влияют:

- отраслевые новости;

- отчёты о результатах работы компании;

- изменения на глобальном рынке и другие нюансы.

Можно посмотреть, как менялась стоимость акций за последние пять лет. Если цена на бумаги нестабильна и за резким ростом постоянно следует не менее сильное падение — это сигнал о том, что с активами нужно быть аккуратнее. А если на графике показан стабильный рост — можно предположить, что он продолжится

Но важно помнить: результаты в прошлом не гарантируют доходности в будущем

«Стратегия выбора компаний зависит от того, что происходит на фондовом рынке. Мы смотрим на перспективные секторы и мало беспокоимся о колебаниях курсовой стоимости акций. Важнее понимать, как обстоят дела у компаний: насколько они прибыльны, сколько они зарабатывают, следуют ли они своей корпоративной политике», — рассказывает основатель и CEO инвестиционной компании Impact Capital Валерий Золотухин.

Из отчётов или данных с сервисов важно понять как минимум:

- Платит ли компания дивиденды. Если да, то растут ли выплаты стабильно в течение последних лет.

- Растёт ли у компании выручка и прибыль в течение последних лет. Если да — это значит, что компания расширяет свой бизнес и усиливает позиции.

Но есть нюанс.

Пример расчёта

Давайте для примера

поднимем консолидированную финансовую

отчётность компании Евраз (Evraz

plc). Как известно отчётность

такого рода, для публичных компаний,

должна находиться в свободном доступе.

Её легко найти на официальном сайте

компании забив в поисковик что-то вроде:

«консолидированная отчётность Евраз

за такой-то год».

Вот первая

выдержка из отчёта, в которой мы можем

найти информацию о чистой прибыли:

Фрагмент консолидированной финансовой отчётности Евраз за 2017 год

Как видите,

чистая прибыль компании за 2017 год

составила 759 миллионов долларов.

Далее

пролистываем отчёт и находим следующую

выдержку в которой содержится информация

о количестве обыкновенных акций компании

находящихся в обращении:

Выдержка из того же отчёта по количеству обыкновенных акций находящихся в обращении

Здесь мы

видим две цифры. Первая из них показывает

средневзвешенное количество акций

находившихся в обращении в течении

отчётного периода: 1427585897 шт. А вторая —

количество тех же самых акций, но

скорректированное на эффект разводнения

(за счёт опционов): 1454560330 шт.

С учётом

полученных данных мы можем рассчитать

коэффициент EPS для

компании Евраз за 2017 год:

EPS = 759000000/1427585897

= 0,53 $ на акцию

А

также Diluted EPS (разводнённая

прибыль на акцию):

Diluted

EPS = 759000000/1454560330 = 0,52 $ на

акцию

Следует

сказать о том, что как правило значение

данного коэффициента для большинства

публичных компаний уже рассчитано и

его можно легко найти в многочисленных

источниках биржевой информации. В том

числе, зачастую оно фигурирует и в

консолидированной отчётности самих

компаний.

Вот например

выдержка из отчёта Сбербанка за 2017 год:

Выдержка из консолидированного финансового отчёта ПАО «Сбербанк»

Отражение в бухгалтерской отчетности АО

Все основные положения, регламентирующие порядок и расчет коэффициента EPS, отражены в специальном предписании: МСФО (IAS) 33 «Прибыль на акцию».

Раскрытие в финансовой отчетности информации о прибыли на акцию

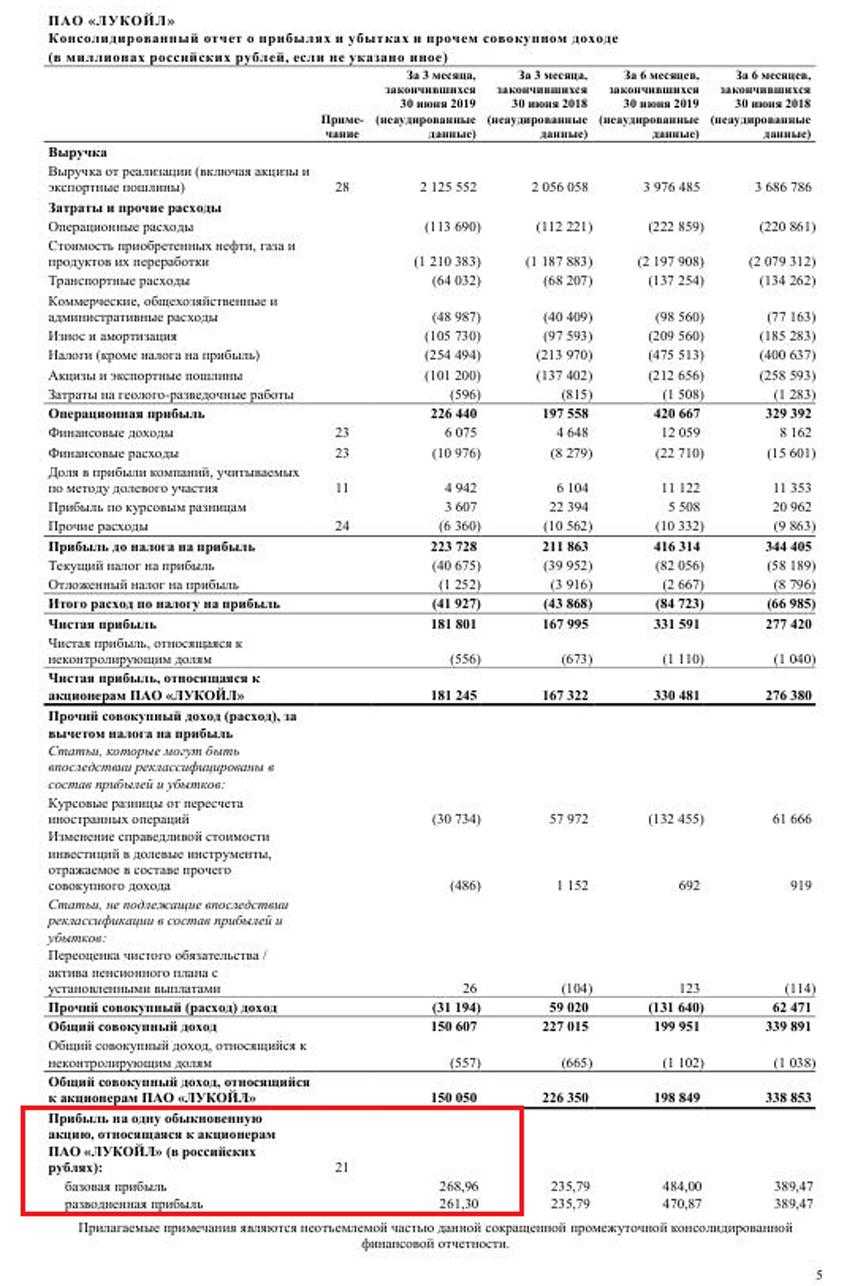

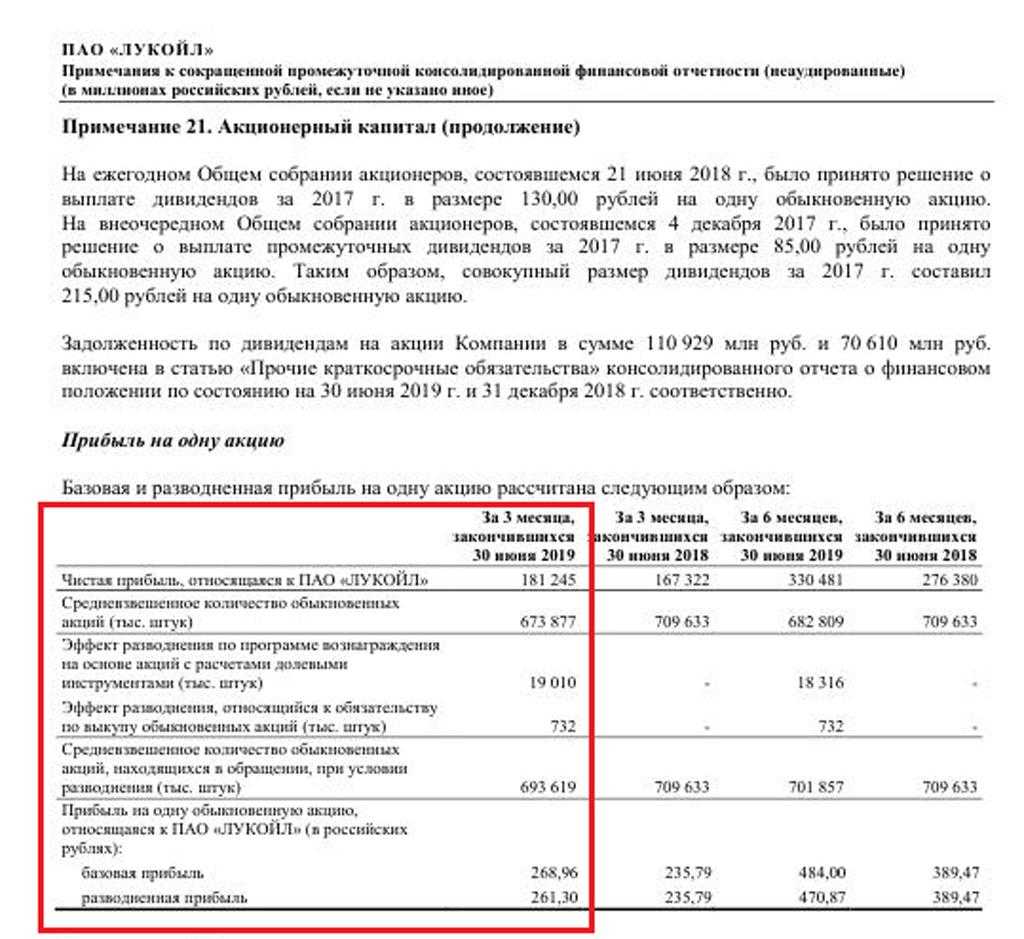

Для примера я взял отчетность, составленную по международным стандартам для компании «Лукойл» по итогам результатов деятельности за первое полугодие 2019 года.

Первоначально необходимую информацию можно найти в «Отчете о прибылях и убытках».

Ключевой фрагмент я выделил красным прямоугольником. Видно, что у компании EPS представлен в двух вариантах:

- базовом – 268,96 руб. на бумагу;

- с учетом возможного разводнения – 261,30 руб. на ацию.

На скриншоте также в глаза попадается цифра «21»: она показывает, в какое примечание отчета следует заглянуть для получения более детальной информации о расчетах.

В этом разделе есть более детализированные данные.

Проблемы показателя EPS

У коэффициента EPS есть свои достоинства и недостатки. Его можно применять в ходе анализа развития и динамики прибыльности какой-то конкретной компании, но он абсолютно не годится для сравнения показателей разных эмитентов.

Однако эту проблему просто решить, соотнеся показатель с рыночной капитализацией, т.е. условно приведя несколько разных компаний к общему знаменателю. Такой расчет называется мультипликативным, а сам коэффициент строится по формуле «P/E» или «цена / прибыль».

При использовании показателя EPS стоит учитывать, что прибыльность компании – это чисто бухгалтерский результат, и он не может точно ответить на все вопросы инвесторов.

В реальности это означает, что конечный финансовый результат организации включает в себя множество неденежных корректировок (например, амортизация, курсовые переоценки и т.д.). За счет этого показателем в отдельный период можно манипулировать.