Производственно-финансовый леверидж

Производственно-финансовый леверидж определяет степень влияния всех факторов, как производственного, так и денежного характера, на финансовый результат компании. Он связывает в одно три показателя – выручка, суммарные расходы и чистая прибыль.

Производственно-финансовый леверидж определяется по формуле:

ПФЛ = КЛ × ПЛ

Полученный результат показывает влияние объема продаж на прибыль предприятия. Считается, что операционный и финансовый леверидж должны иметь обратную зависимость. Т.е. при высоком уровне кредитного рычага, производственный леверидж должен быть низким, и наоборот.

Выявление на предприятии высокого уровня финансового и производственного левериджа одновременно увеличивает риски бизнеса, т.к. умножаются неблагоприятные факторы. В производственном – это риск роста расходов, а в финансовом – увеличение заемных средств. Это может стать губительным для компании. Первый можно снизить, например, арендой более дешевого офиса или цеха, второй – меньшим уровнем кредитного плеча.

Для уменьшения совокупного риска руководству компании нужно выбрать одну из стратегий:

- высокий показатель кредитного плеча при низком уровне производственного левериджа;

- низкий показатель кредитного рычага при высоком производственном леверидже;

- умеренные уровни обоих показателей – этот вариант является оптимальным, но добиться его сложнее всего.

Выводы

Леверидж важен для предприятия. С помощью воздействия на операционные и финансовые составляющие компания может достичь высоких показателей прибыли, при этом контролируя уровень риска. Рассматривая показатели левериджа в динамике, можно прогнозировать дальнейшее развитие производства, определить порог рентабельности и точку безубыточности бизнеса.

Производственный леверидж

Компании и бизнес могут использовать кредитное плечо для финансирования своих активов. Другими словами, вместо выпуска акций для увеличения капитала компании могут использовать заемное финансирование для инвестирования в бизнес-операции в попытке повысить акционерную стоимость. Леверидж (Leverage) — соотношение денежных средств, поступивших извне в качестве заемных, включая эмитированные облигации, к капиталу, которым владеют акционеры компании. Через леверидж оценивается способность к грамотному управлению предприятием активами и пассивами

При оценке успешности деятельности обращают внимание на объем чистой прибыли

Вместе с тем в ситуации, когда у организации имеется гарантированный поток прибыли, с помощью этих денег можно полностью оплатить задолженности. Обобщающим показателем является производственно-финансовый

леверидж – произведение уровней

производственного и финансового левериджа. Он отражает общий риск,

связанный с возможным недостатком средств для возмещения

производственных расходов и финансовых издержек по обслуживанию

внешнего долга. Управление значением и динамикой операционного левериджа является элементом стратегии развития компании. Увеличение этого показателя приводит, с одной стороны, к наращиванию технического потенциала фирмы (увеличению доли внеоборотных активов), с другой, – к возникновению дополнительного риска неокупаемости осуществлённых инвестиций. Высокий уровень операционного левериджа характерен для высокотехнологичных производств, предприятий ресурсоёмких отраслей, металлургической промышленности и транспорта.

- Это превышение обеспечивается

за счет эффекта финансового рычага, одной из составляющих которого

является его плечо (отношение заемного капитала к собственному

капиталу). - Показатель базируется на том факте, что для нормально функционирующего бизнеса ROA выше ставки по кредиту.

- Таким образом, привлечение кредитов привело к тому, что ROE повысился на 9,6 %.

- В середине 20 века американские финансисты Мертон Миллер и Франко Модильяни (лауреат Нобелевской премии по экономике), разработали теорию.

- Издержки производственного характера – это затраты

на производство и реализацию продукции (полная себестоимость). - Например, бизнес может занимать средства в несколько раз больше своей прибыли, чтобы иметь возможность расширяться.

Тот факт, что вы можете заранее определить эффект от кредитного рычага, дает возможность делать прогнозы относительно текущей деятельности как с собственными средствами, так и с учетом использования займов. Второй вариант полезен для стартапов и быстроразвивающихся бизнес-проектов. Уровень прибыли определяется многими факторами, связанными с деятельностью компании. Если нужно проанализировать уровень влияния каждой статьи расходов на конечные результаты деятельности организации, то следует вычислить показатель левериджа.

Как очевидно из формулы его расчета, он характеризует структуру капитала компании, соотношение между заемными и собственными средствами. Именно он определяет силу влияния заемного капитала на эффект финансового рычага. Дифференциал финансового левери-джа представляет собой разницу между экономической рентабельностью и ставкой заемного капитала (средневзвешенной), включающей проценты и все расходы по обслуживанию долга. Дифференциал рычага – главное условие, формирующее положительный его эффект, который проявляется только в случае, если уровень рентабельности активов выше уровня процентов по обслуживанию долга.

Соотношение между этими частями издержек

зависит от технической и технологической стратегии предприятия и его

инвестиционной политики. Инвестирование капитала в основные фонды

обусловливает рост постоянных и относительное сокращение переменных

расходов. Взаимосвязь между объемом производства, постоянными и

переменными издержками выражается показателем производственного

левериджа (операционного

рычага).

Что показывает леверидж?

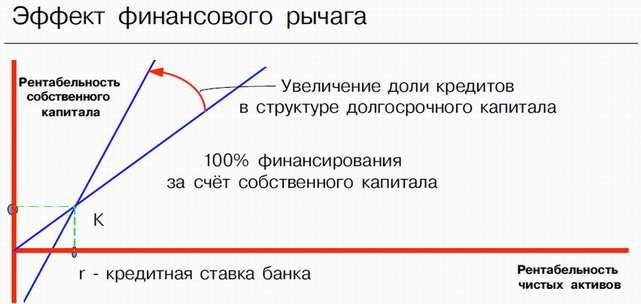

Финансовый леверидж показывает, в какой точке можно сохранить баланс, то есть повысить рентабельность собственного капитала и не уйти в минус из-за выплаты кредита.

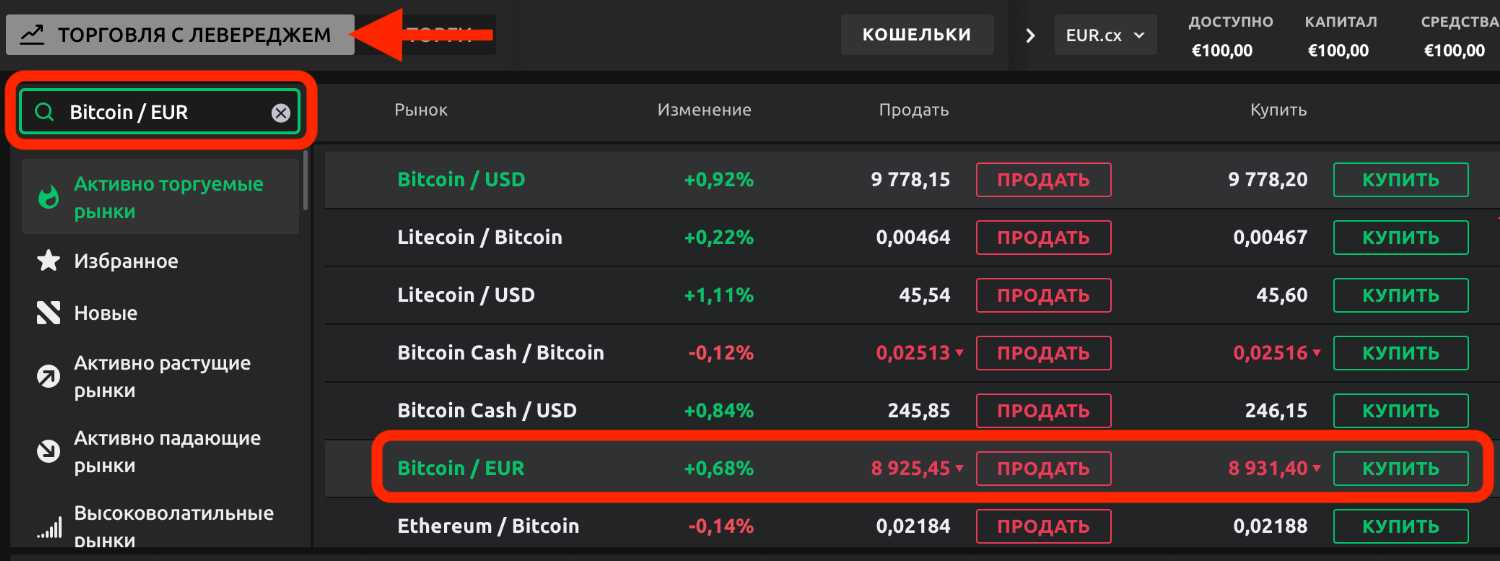

Про Dzengi.com и Петины €100

Петя узнал, что маржинальная торговля криптовалютой может принести быстрый доход. Петя решил купить биткоин.

Цена биткоина на момент его интереса составляла €8931. Петя верит, что она продолжит расти и хотел бы прямо сейчас купить 10 биткоинов. Но полная цена позиции за 10 биткоинов составит €89 310. Во-первых, это большая сумма риска. Во-вторых, это просто большая сумма, и Петя хотел бы начать со €100.

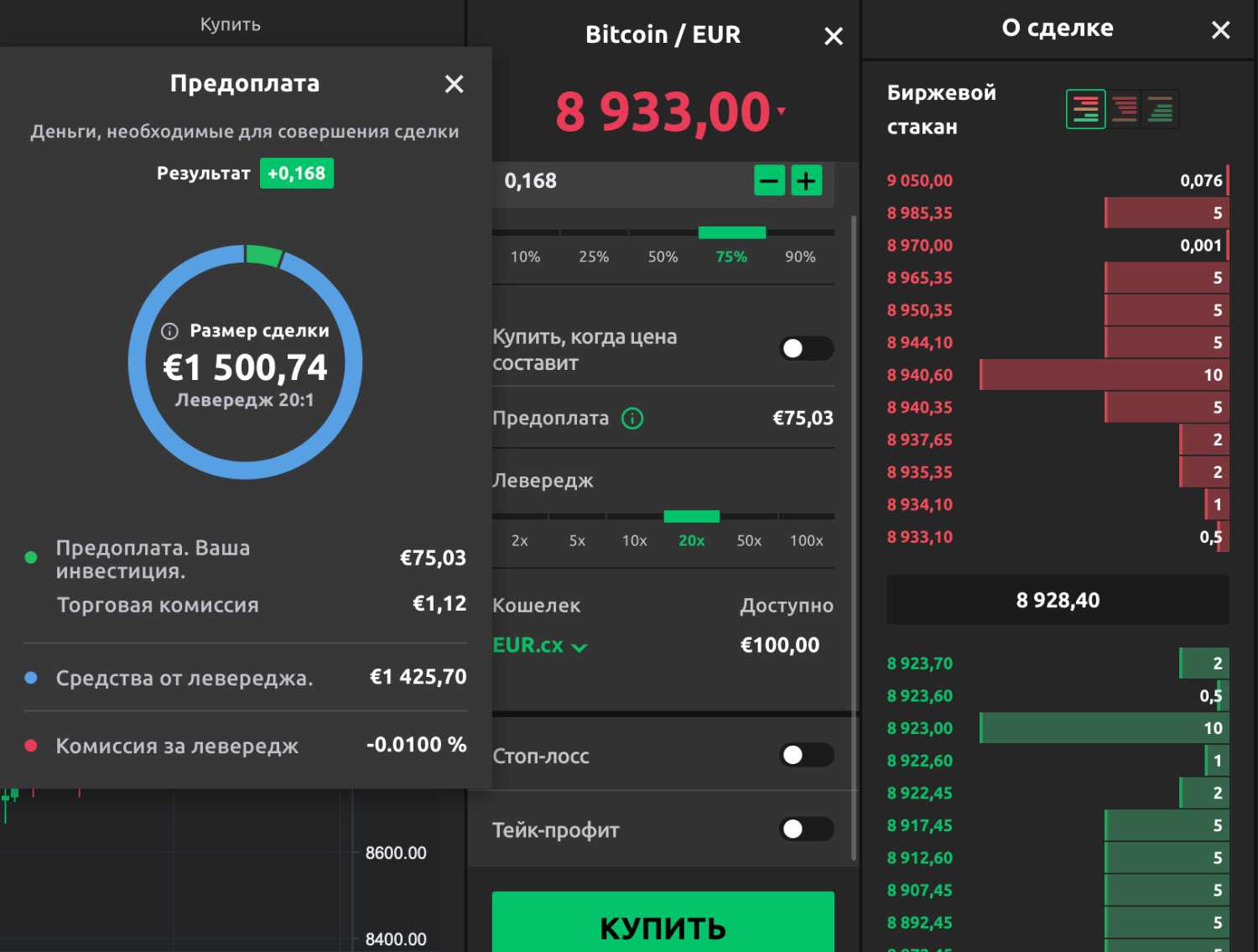

Левередж 20:1

При сумме на счету Пети в €100 платформа предлагает левередж 20:1 – на каждые €20 в позиции ему нужно инвестировать €1 со своего счета, остальные деньги даст Dzengi.com. Сделка (сумма, на которую Петя сможет купить биткоин) будет размером в €1500. Предоплата – его деньги на сделку – составит €75,03. От биржи Петя получит около €1425. Торговая комиссия €1,12, комиссия за левередж -0,0100%. При таком инвестировании Петя купит 0,167 биткоина.

Допустим, биткоин вскоре вырос до €10 000. Продав свои 0,167 биткоина, Петя получит €1670. Из них вычтем €1425 – эту сумму левереджа нужно вернуть криптобирже. Пете останется €245, из которых €75 деньги Пети и остальные €170 – это прибыль, из которой нужно вычесть комиссии.

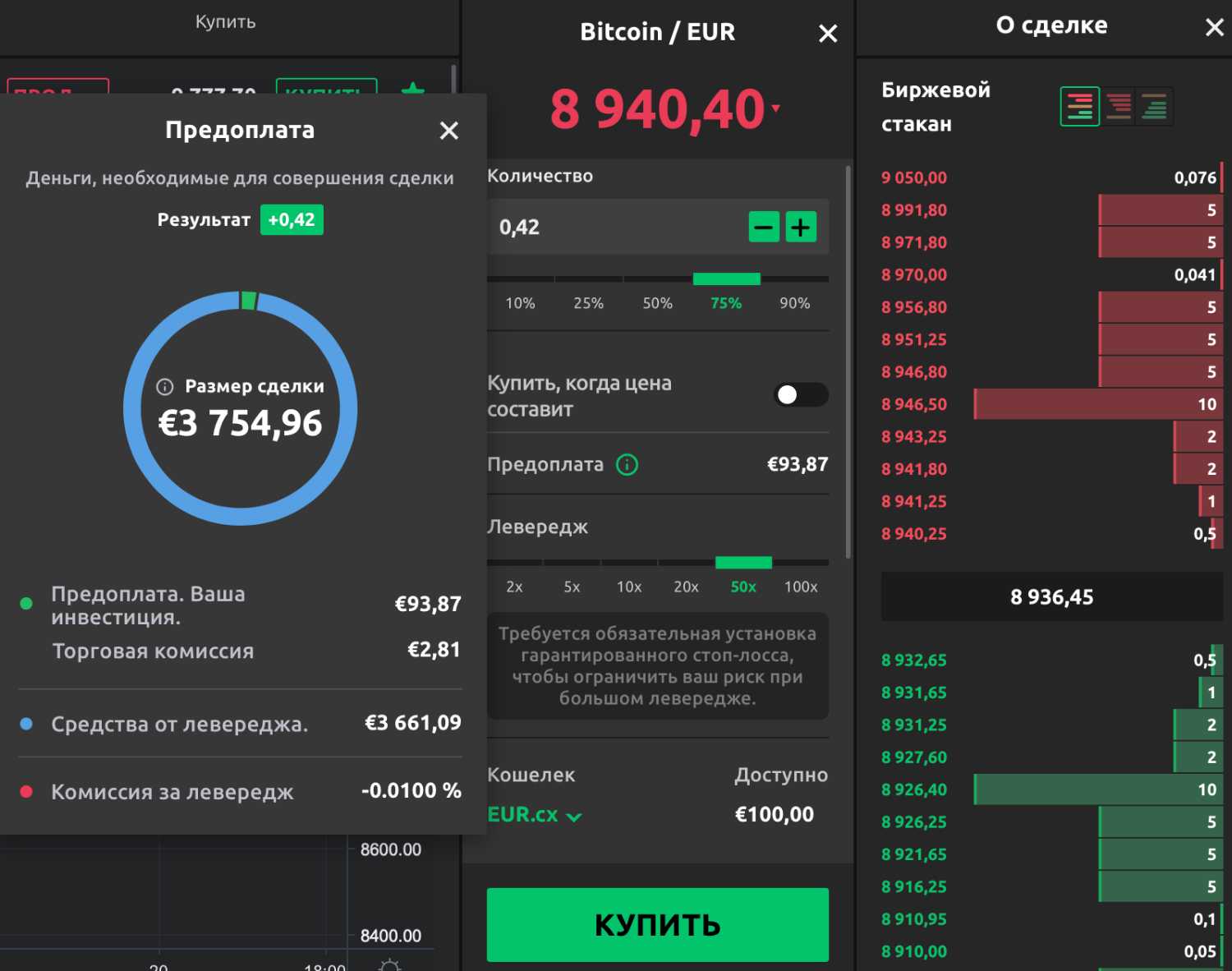

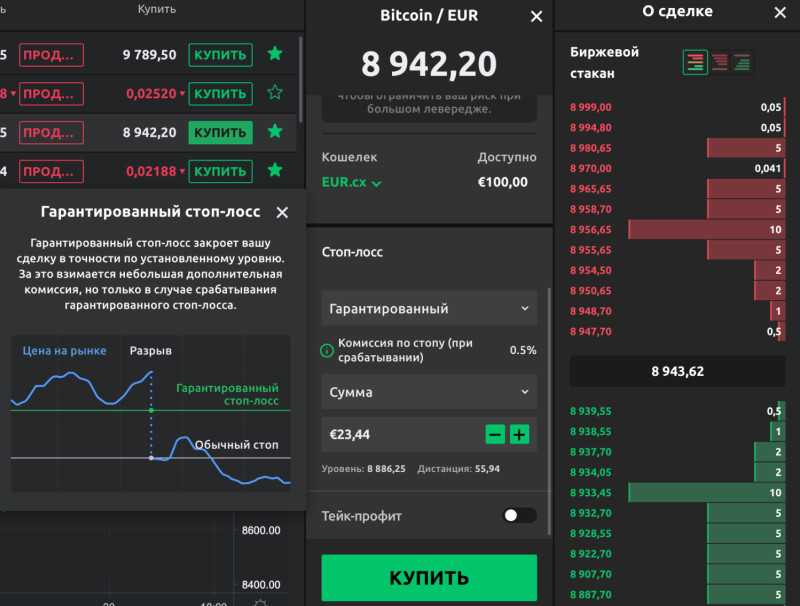

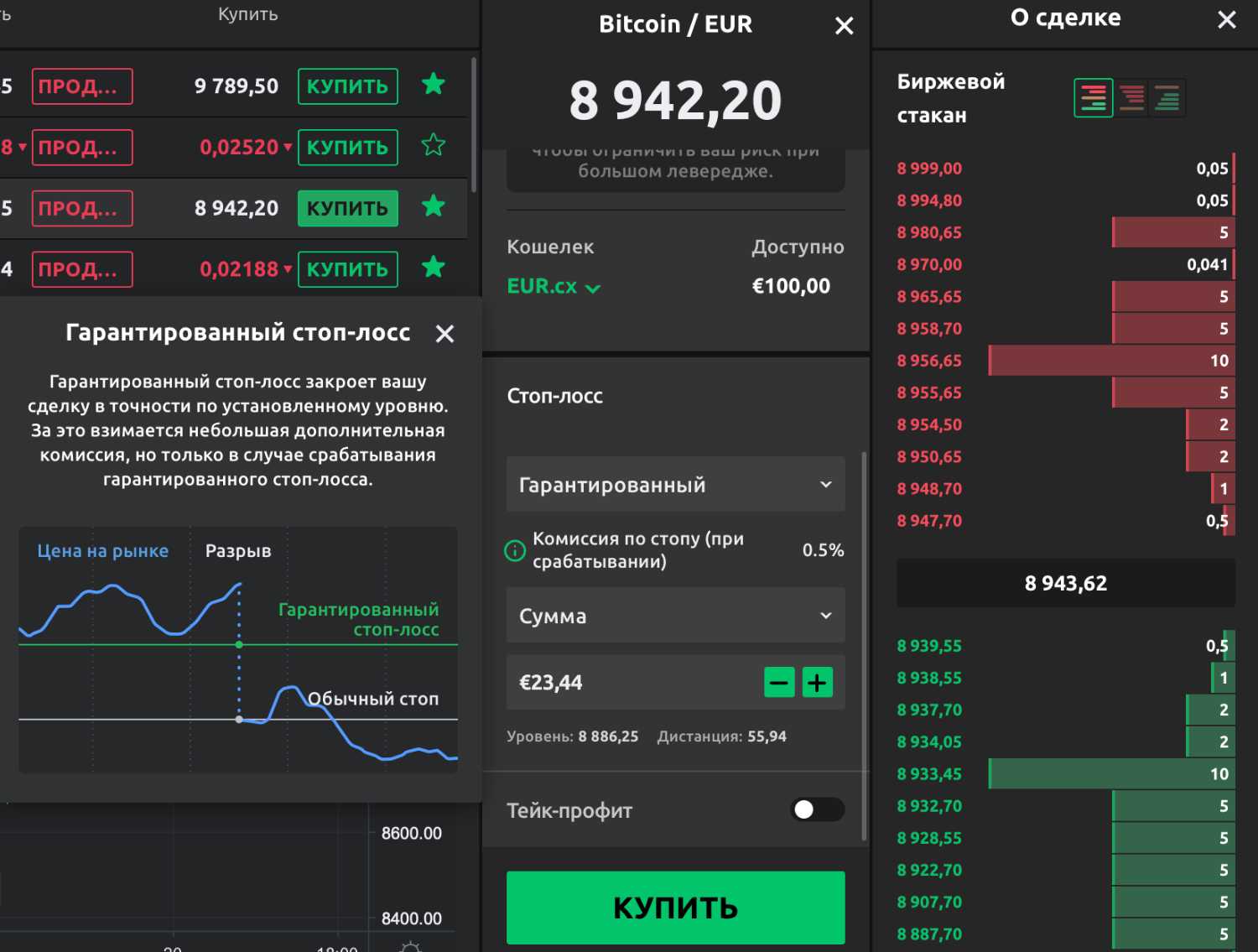

Левередж 50:1

Если увеличить левередж до 50:1, то размер сделки тоже увеличится – до €3754,96, и Петя может купить уже 0,42 биткоина. Петина предоплата составит €93,87, торговая комиссия будет €2,81, комиссия за левередж -0,0100%, сам размер левереджа – €3661. При таком размере левереджа и Петиных средств потребуется обязательная установка гарантированного стоп-лосса – инструмента, который не даст уйти в минус. При его срабатывании взимается комиссия 0,5% – но только при срабатывании.

Остановимся на том же примере, когда биткоин вскоре вырос до €10 000. Продав свои 0,42 биткоина, Петя получит €4200. Из них вычтем €3661 – то, что нужно вернуть бирже. Пете остается €539, из которых Петин вклад – это €93,87, и торговая комиссия – €2,81. Вычтем еще комиссию за левередж и стоп-лосс, и останется около €440 прибыли.

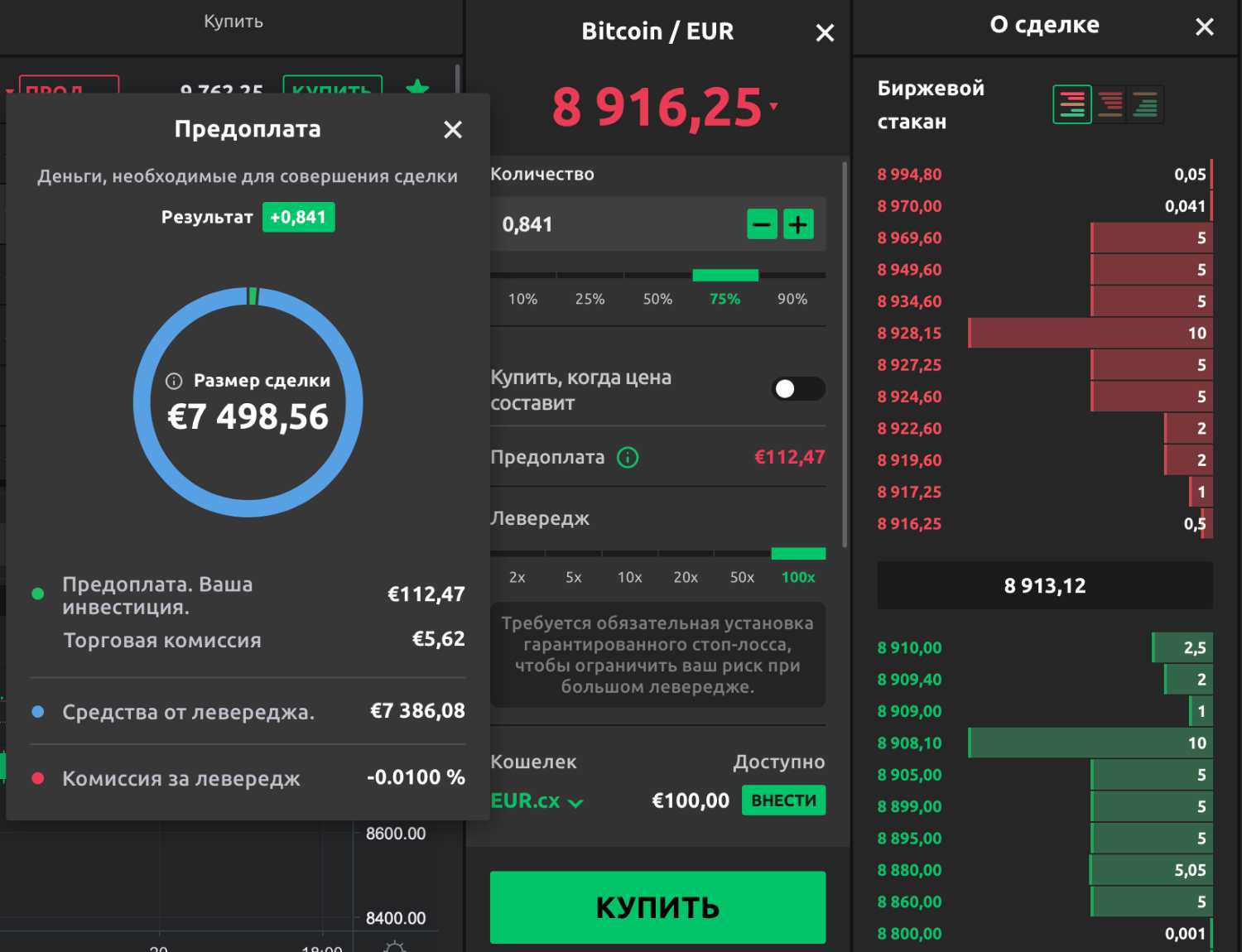

Левередж 100:1

Левередж 100:1

Левередж 100:1 потребует от Пети больше денег, чем имеющиеся у него €100 – примерно €112 и €5,6 комиссии. Потому такой левередж для Пети недоступен. Теоретически можем рассчитать, сколько Петя мог бы получить, если бы у него было больше денег.

Размер сделки в этом случае будет €7498,56, и Петя купит 0,84 биткоина. Предоплата составит €112,47, торговая комиссия будет €5,62, комиссия за левередж -0,0100%, левередж – €7386,08, комиссия за стоп-лосс при его срабатывании 0,5%.

При стоимости биткоина €10 000 Петя при продаже 0,84 биткоина, получит €8400. Из них вернем бирже сумму левереджа в €7498,56, заплатим около €6 комиссии и отнимем Петин вклад €112,47. В итоге останется около €783 прибыли.

Поможем разобраться в финансах и финансовых показателях

Вот ещё несколько статей, которые помогут оценить успешность компании:

собственный капитал — главный показатель эффективности бизнеса;

что делать, если обнаружили дыру в собственном капитале;

финансовое здоровье бизнеса — 9 показателей для чек-апа.

Финансовые директора НФ решили уже сотни задач бизнеса для наших клиентов. Например:

заткнули дыру, в которую 6 лет утекало по 150 000 рублей ежемесячно. А всё из-за того, что не были внимательны к НДС;

всего за один месяц вывели компанию из убытков на чистую прибыль 880 000 рублей;

снизили закредитованность стоматологии и повысили эффективность бизнеса.

Строим управленческий учет, помогаем собственникам понять цифры и опираться на данные при принятии решений. Так мы оказываем поддержку малым и средним российским предприятиям. Например, предоставляем инструменты финучета — бесплатные шаблоны основной и дополнительной финансовой отчетности. Получить барсетку шаблонов можно по форме ниже ↓

Рассказываем о финучете на предпринимательском, а не финансовом языке, потому что наша цель — упростить жизнь руководителей и увеличить их прибыль, а не привлечь в неё больше операционных задач.

Плюсы и минусы делевериджа

Решение о делеверидже не принимается на основании достоинств и недостатков этого процесса. Чаще всего выбора попросту нет, например, когда страна попадает фактически под внешнее управление Международного валютного фонда. В такие моменты вопрос о том, сокращать ли уровень долговых обязательств или нет, не ставится. Ниже на рисунке показано, как в какой момент экономической рецессии в стране начинается фаза делевериджа.

Положительной стороной такого явления на национальном уровне становится завершение фазы рецессии и поворот к восстановлению экономики и росту ВВП, неизбежно следующий за сокращением долговых обязательств домохозяйств и возврату населения к наращиванию потребления.

Что касается уровня отдельных компаний, то несмотря на такие явно положительные результаты, как повышение устойчивости и появление ресурсов для выплаты дивидендов, у делевериджа есть и негативные последствия. Среди них можно назвать:

- замедление темпов развития компании;

- износ основных средств, если снижение долгов сопровождалось экономией на капитальных затратах.

Поэтому большинство инвесторов при выборе бумаг для долгосрочных вложений предпочитают тех эмитентов, для которых мультипликатор Долг/EBITDA не превышает двух. Инвестиции в бизнес, находящийся на этапе делевериджа, выглядят малопривлекательно.

Прочие организации

Это означает, что кредиторы обеспечивают больше финансовых ресурсов для работы компании, чем акционеры. На самом деле встречались исключительные случаи, когда котируемые компании имели коэффициент финансового рычага около 250% — временно! Это могло быть результатом крупного поглощения, потребовавшего значительных заимствований для оплаты приобретения. Финансовый леверидж характеризует использование предприятием заемных средств, которые влияют на измерение коэффициента рентабельности собственного капитала. Финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал. Финансовый и операционный рычаги применяют при анализе рентабельности предприятия.

Дифференциал финансового рычага (Dif) – именно эта разница между рентабельностью активов и величиной ставки по заемному капиталу. После получения кредита организация может увеличить капитал в зависимости от выданной банком денежной суммы. При этом компания получит больше прибыли благодаря повышению оборота продукции, закупке большего количества сырья (если имеется возможность использовать эти ресурсы). Вместе с тем увеличение долга по понятным причинам повышает риски убытков.

В целях поддержания успешных показателей работы компании, значение этого показателя нуждается в расчете и постоянном отслеживании. В конце отметим, что оценка финансового https://birzha.name/effekt-finansovogo-leveridzha/а является необходимым подспорьем для обеспечения роста и доходности собственного капитала, а также повышения стоимости организации. Его смысл заключается в том, что организация получает возможность снизить налогооблагаемую прибыль, включив в состав себестоимости реализуемых товаров проценты по привлеченным кредитам.

Регулируя долю заёмных средств в общей сумме пассивов через КФЛ, можно добиться оптимального значения прибыли. К примеру, вы можете повысить операционный рычаг с помощью увеличения заемного капитала. При этом ситуация, при которой у организации наблюдается повышенный операционный рычаг и одновременно с этим сильный финансовый леверидж, является довольно рискованной.

Факторы для оценки эффекта финансового рычага

Основные факторы, определяющих эффект финансового рычага:

- Средняя расчётная ставка процента за кредит. Чем ниже процентная ставка за привлеченный капитал, тем меньше предприятие платит за использование заёмных средств из суммы полученной прибыли и, тем больше средств остаётся на увеличение собственного капитала.

- Уровень рентабельности активов предприятия. Чем сильнее рентабельность активов (ROA) превышает среднюю стоимость процентов за кредит (WACC), тем выгоднее привлекать заёмные средства и, тем эффективнее предприятия использует «чужие» деньги.

- Соотношение собственного и заёмного капитала. От этого показателя зависит размер плеча финансового рычага (коэффициент задолженности). Если эффект финансового рычага положителен, то привлекать кредиты становится выгодно. Но необходимо помнить о соотношении собственных и привлечённых средств. Чрезмерная закредитованность делает финансовое состояние предприятия крайне зависимым от многих факторов и, соответственно, неустойчивым.

- Уровень налогообложения также влияет на эффект финансового рычага. Чем выше уровень налогов, тем меньше прибыли остаётся у предприятия на уплату процентов по кредитам, и на увеличение собственного капитала. То есть повышение налогов снижает положительный эффект финансового рычага.

- Инфляция оказывает непосредственное воздействие на эффект финансового рычага. Как правило, от роста инфляции выигрывает заёмщик. Это объясняется обесценением денег в результате инфляционных процессов. Фактически заёмщик отдаёт денег меньше, чем брал, если исходить из покупательной способности денег. Инфляция усиливает положительное влияние эффекта рычага.

Для того, что бы заёмный капитал был эффективен, предприятию необходимо постоянно контролировать и анализировать результат от использования привлечённых средств.

Коэффициент финансового рычага

Этот показатель позволяет узнать, сколько процентов заемного капитала в собственных средствах предприятия, а, проще говоря, показывает соотношение заемных средств предприятия и его собственного капитала.

Коэффициент рассчитывается по нижеследующей формуле:

КФР = Нетто-заимствования / Сумма собственных средств

Другими словами, нетто-заимствования – это все обязательства компании за вычетом ее ликвидных активов.

В этом случае собственные средства представляются теми суммами по балансу, которые акционеры вложили в организацию: это уставный капитал или номинальная стоимость акций, а также накопленные в процессе деятельности компании резервы .

Нераспределенная прибыль предприятия с самого его основания и переоценка объектов собственности – это и есть резервные накопления.

Иногда коэффициент финансового левериджа может достигать критических значений:

- Кфр ≥ 100%. Это означает, что сумма заемных средств, как минимум, равна собственным, а может и превысила их, а значит, кредиторы приносят для предприятия денежные суммы гораздо крупнее, чем собственные акционеры.

- Более 200%. Известны случаи, когда КФР переваливал за 250%. Такая ситуация говорит уже о полном поглощении компании ее кредиторами, ведь большая часть источников средств состоит из заемных.

Из таких ситуаций выбраться нелегко и могут быть приняты крайние меры, чтобы снизить значение коэффициента финансового рычага и, соответственно, долг, например, продажа нескольких основных направлений деятельности фирмы.

Показатель финансового рычага

Суть показателя финансового леверижда – это измерение финансовых рисков фирмы. Рычаг становится длиннее, если растет доля заемного капитала компании, а это, в свою очередь, делает финансовое состояние более нестабильным и может грозить компании серьезными убытками.

Но, в то же время, увеличение доли привлеченных со стороны средств повышает и рентабельность, только уже средств собственных.

Финансовый анализ знает два способа расчета показателей финансового левериджа (рычага):

- Показатели охвата.

Эта группа показателей позволяет оценить, например, покрытие процентов по выплате долга. При этом показателе соотносят валовую прибыль и затраты на выплаты по кредитам и смотрят, на какую величину прибыль в данном случае покрывает затраты.

- Использование обязательств по кредиту как средство финансирования активов компании.

Показатель долга, который рассчитывается делением суммы всех обязательств на сумму всех активов, показывает, насколько фирма способна гасить действующие кредиты и получать новые в дальнейшем.

Слишком высокое значение коэффициента долга говорит о слишком малой финансовой гибкости компании и малой величине активов при больших долгах.

Коэффициенты долговой нагрузки

По-другому их можно назвать коэффициентами «левериджа» (leverage). Леверидж, «финансовый рычаг» или «плечо», показывает, во сколько раз заёмные средства превышают собственные ресурсы компании. Насколько компания зависима от долгового финансирования?

Узнать это можно через показатели:

- Debt/Equity Ratio – коэффициент «совокупный долг/собственный капитал».

- Long-term Debt/Equity Ratio – соотношение долгосрочных долговых обязательств и собственного капитала.

Они помогают понять, насколько бизнес «закредитован», и могут предупредить инвестора о рисках финансовой устойчивости.

Это очень важно, ведь компания может легко рассчитываться даже по крупным долгам в периоды роста экономики и низких процентных ставок. Но в кризисные времена деньги могут понадобиться для непредвиденных ситуаций

А выплаты по кредитам и облигациям никуда при этом не денутся. И, если компания вся в долгах, она может оказаться не в силах их покрыть. Будет как минимум временный дефолт. А, возможно, и полное банкротство компании.

С другой стороны, если долгов нет совсем, иногда это значит, что бизнес не использует возможности по максимуму. Ведь грамотное долговое финансирование может дать компании преимущества и привести к более активному росту.

В общем, здесь нужен определённый баланс.

Считается приемлемым, если сумма долга компании примерно равна её собственному капиталу. То есть адекватное соотношение Debt/Equity = 1. Компания с коэффициентом Debt/Equity = 2 уже более рискованная

Если же Debt/Equity = 5, или 15, или, скажем, 45, то это уже очень высокий риск.

Хотя отметим, важно смотреть не только на коэффициенты долговой нагрузки, но и на операционные денежные потоки компании, которые покрывают выплаты по долгам

Иногда даже очень высокий долг – не проблема, потому что у компании достаточно средств от основной деятельности, чтобы хорошо им управлять.

При этом мы не просто так выделили показатель Long-Term Debt/Equity – ему стоит уделять особое внимание. Ведь этот коэффициент берёт из бухгалтерского баланса именно долгосрочные обязательства компании

А в них и заключается наибольший риск. В долгосрочные долги входят банковские кредиты и облигационные займы. Чем дольше их срок, тем выше неопределённость: на длинной дистанции неизвестно, что будет с экономикой. Продолжит ли компания ловить «попутный ветер», или попадёт в «шторм»? Кредиторов это мало волнует, они будут в любом случае ждать своих выплат. Это и будет главная проверка финансовой стабильности, и, если у компании слишком много долгов, она может не выстоять.

Динамика долговой нагрузки Кроме абсолютных значений коэффициентов Debt/Equity, можно также смотреть, как компания со временем наращивает или снижает долговую нагрузку.

Если бизнес всё больше зависит от заёмного финансирования, риск инвестиций возрастает. Хотя тут надо анализировать также операционные денежные потоки и объём наличности на балансе компании. Возможно, несмотря на рост долга, всё остаётся под контролем.

Вот пара примеров поверхностного анализа:

По корпорации Apple видно, что с 2016 года её долг сильно вырос, а с 2018-2019 годов он начал стабильно превышать собственный капитал. Но при этом аналитики отмечают, что долг на 99% покрыт операционными денежными потоками, плюс прибыль компании до вычета процентов и налогов в 2630 раз превышает процентные платежи по долгу. То есть ничего критичного, хотя, всё же, риски немного выросли.

А вот у Tesla (NASDAQ: TSLA) ситуация ещё лучше. С середины 2020 года компания сильно нарастила капитал и снизила долги. Соотношение долга к капиталу упало со 122,5% до 8,4% за последние пять лет. Долг компании на 447% покрыт её операционным денежным потоком, а процентные платежи в 54 раза меньше, чем прибыль компании до процентных и налоговых выплат.

– – – В этот раз мы изучили основные мультипликаторы из двух важных групп. Надеемся, они помогут вам анализировать компании и принимать верные инвестиционные решения.

В целом, всевозможных мультипликаторов и коэффициентов ещё очень много. Предлагаем оставить их для будущих статей, а сейчас отпускаем читателя на заслуженный отдых ![]()

Финансовый леверидж (финансовый рычаг)

Буквально на русский язык «leverage» переводиться как «рычаг для подъема тяжестей», устройство, использование которого может привести к существенному изменению состояния. Применительно к финансам можно сказать что, леверидж это механизм, потенциально влияющий на финансовое состояние организации, дающий так называемый эффект финансового рычага.

Следовательно, определение финансового левериджа можно сформулировать следующим образом, финансовый леверидж это потенциальная возможность влиять на прибыль предприятия путем изменения объема и структуры долгосрочных пассивов.

Уровень рычага показывает, как может среагировать прибыль на управленческие решения, отражает потенциал и активность управленческого звена любой организации. Оценка левериджа позволяет выявить возможности роста показателей рентабельности, степень риска, чувствительность прибыли к внешним и внутренним изменениям. Поскольку прибыль складывается под влиянием производственных и финансовых составляющих – выручки и затрат, доходов и расходов, соответственно, различают области действия финансового и производственного левериджа.

Финансовый леверидж (финансовый рычаг) состоит в возможности влиять на чистую прибыль организации, изменяя структуру пассивов, т.е. варьируя соотношение собственных и заемных средств для оптимизации процентных выплат. Соответственно, вопрос о целесообразности использования кредитов связан с действием финансового рычага – с увеличением доли заемных средств можно повысить рентабельность собственного капитала.

Увеличивая долю заемного капитала, можно увеличить отдачу на собственный капитал – увеличить рентабельность собственного капитала. Возможности управления источниками финансирования характеризует критерий «уровень финансового левериджа».

Уровень финансового левериджа (или эффект финансового рычага) – это соотношение темпов прироста чистой прибыли (без процентов и налогов) и балансовой прибыли (до выплаты процентов и налогов), он характеризует чувствительность, возможность управления чистой прибылью в динамике.

Общая формула для расчета эффекта финансового рычага может быть выражена:

Уровень финансового левериджа возрастает с увеличением доли заемного капитала, что характеризует активность финансовой деятельности. Однако с ростом уровня финансового левериджа возрастает финансовый риск.

Сила воздействия финансового рычага зависит от соотношения заемных и собственных средств и, соответственно, от сумм процентных платежей за использование кредитных ресурсов – чем больше заемный капитал и проценты, тем действеннее финансовый рычаг и выше риск потери финансовой устойчивости.

Управление уровнем финансового левериджа означает не достижение некоего целевого значения, а контроль за его динамикой и обеспечение комфортного резерва безопасности в плане превышения операционной прибыли (прибыли до вычета процентов и налогов) над суммой условно-постоянных финансовых расходов.

Финансовый леверидж

Финансовый леверидж – это показатель, характеризующий эффективность и степень использования кредитов на предприятии. Его также называют кредитный рычаг или кредитное плечо, уже упомянутое выше. Финансовый леверидж появляется, только если компания использует привлеченные средства, которые служат для увеличения капиталоотдачи от собственных финансов.

С помощью кредитного рычага можно управлять прибылью, меняя соотношение собственного и привлеченного капитала. Получая кредиты для финансирования деятельности, компания заменяет собственные деньги заемными. Это существенно увеличивает финансовые риски, так как независимо от результата деятельности (прибыль или убыток), оплачивать кредит все равно придется.

Кредитный рычаг можно разделить на два важных для компании показателя – коэффициент финансового левериджа и его эффект. Для определения финансовой устойчивости и уровня независимости компании от кредиторов вычисляется первый показатель. Прежде чем получить кредит, руководство предприятия оценивает эффект левериджа, т.е. определяет размер дополнительной прибыли от использования привлеченных денег.

Коэффициент левериджа

Коэффициент финансового левериджа – это показатель, отображающий отношение заемного капитала к собственному. Он определяется по формуле:

КЛ = ЗК/СК, где

ЗК – заемный капитал (обязательства);

СК – собственный капитал.

Значения для формулы указаны в отчете о финансовом положении. При этом в качестве заемного капитала берется совокупность долгосрочных и краткосрочных обязательств. Рассчитаем коэффициент левериджа на примере компании ГК ПИК, используя ее отчетность по МСФО.

| Собственный капитал и обязательства (стр. 4) | 31 декабря 2019 года |

| Итого собственного капитала, млн. рублей | 110 288 |

| Итого обязательств, млн. рублей | 361 715 |

КЛ = 361 715 / 110 288 = 3.28

Нормального значения у показателя нет: все зависит от отрасли промышленности, масштабов компании и особенностей производственного процесса. В зарубежных странах с развитой экономикой оптимальным считается значение около 1,5. Это значит, что компания на 60% финансируется за счет займов, а на 40% – за счет собственных денег. В России оптимальным считается показатель 1, т.е. привлеченные финансы равны собственным средствам.

У ГК ПИК коэффициент равен 3,28. Это значит, что привлеченные средства более, чем в 3 раза превышают собственный капитал, что свидетельствует о высокой степени зависимости от кредиторов. Но для строительной отрасли данное значение является вполне допустимым.

Эффект финансового левериджа

Результат использования привлеченных средств, а также финансовая устойчивость компании определяется эффектом левериджа. Он определяется по формуле:

ЭЛ = (1 – НП) × (КBРА – ПК) × КЛ, где

- ЭЛ – эффект левериджа;

- НП – налог на прибыль (в РФ 20%);

- КВРА – коэффициент валовой рентабельности активов (рассчитывается путем деления валовой прибыли на среднегодовую стоимость активов);

- ПК – средняя % ставка по займам;

- КЛ – коэффициент фин. левериджа

Рассчитаем эффект левериджа для ГК «ПИК», вычислив сначала КВРА из среднегодовой стоимости активов (СА).

Предварительно определим среднегодовую стоимость активов (СА). Для этого возьмем среднее по сумме активов на начало и конец года:

СА = (472 003 + 366 338) / 2 = 419 170, 50

Теперь найдем в отчете значение валовой прибыли и рассчитаем КВРА:

КВРА = [75 707 / 419 170, 50] × 100% = 18.06%

Найти условия кредитования можно в пояснительной записке к балансу. Чтобы посчитать среднюю ставку по займам, усредним самую большую и маленькую ставку.

Самая большая ставка по привлеченным средствам равна 13%, самая маленькая – ключевая ставка ЦБ + 0,5%. Ключевая ставка ЦБ РФ на 31.12.19 г. составляла 6,25%. Таким образом, минимальная ставка по займам составляет 6,75%.

ПК = (13 + 6.25) / 2 = 9.88%

Подставим полученные значения в первоначальную формулу:

ЭЛ = (1 – 0.2) × (18.06 – 9.88) × 3.28 ≈ 21.5%

Положительное значение эффекта финансового левериджа говорит о том, что рентабельность активов компании больше ставки по привлеченному капиталу. Говоря более простым языком, на 1 рубль привлеченных средств предприятие зарабатывает 21.5 копейки.

Наглядным проявлением эффекта является ипотечный кризис США 2008 года. В 2004 году Америке стартовала программа льготного ипотечного кредитования с одновременным ростом стоимости недвижимости. В то время банки выдавали кредиты практически кому угодно – при росте цен на жилые дома они получали прибыль, отняв недвижимость у неплательщиков. Возник ипотечный пузырь, который лопнул, когда эффект левериджа принял отрицательное значение.

О леверидже и делеверидже

Леверидж (английское «leverage») означает соотношение личных и кредитных средств.

С ним связан еще один момент – эффект финансового рычага, проявляющийся в том, что изменение финансового рычага даже на минимальную величину может привести к значительной трансформации иных финансовых показателей.

Прежде всего, это изменит прибыль.

Умелое управление левериджем в экономике значительно повышает норму прибыли на инвестированный капитал. Заемные средства являются способом достижения поставленных целей.

Осуществление крупных инвестиционных проектов невозможно без получения кредитов, средств инвесторов.

Собственный капитал недостаточен для многомиллионных инвестиций в оборудование, строительство, разработку новых технологий и т.д.

Левериджинг может работать не только на увеличение финансовых показателей, но и на их падение.

Такое происходит, если уровень долга становится слишком высоким и рост текущего дохода начнет значительно уступать росту долга. Тогда заемщику нужно сокращать леверидж.

Сокращение задолженности может осуществляться разными методами. К примеру, это можно сделать с помощью:

- реструктуризации или списания долга;

- перераспределения капитала;

- увеличения собственного капитала;

- сокращения расходов;

- включения печатного станка (на государственном уровне).

Когда проводится фундаментальный анализ эмитента, инвестор обязательно смотрит на коэффициенты финансового рычага.

Одним из таковых является мультипликатор долг/капитал. Мы обсудим это в отдельном разделе данной статьи.

Высокая задолженность означает высокую вероятность дефолта, банкротства, снижения темпов роста компании и дивидендов.

Иметь в своем инвестиционном портфеле ценные бумаги компании, накопившей слишком много кредитов, слишком рискованно.

Левередж 100:1

Левередж 100:1