Общие требования

Ипотечное кредитование сильно отличается от потребительского. Дело не только в том, что заемщику выдаются куда более солидные суммы и что ему нужно переоформить недвижимую собственность с продавца на самого себя. Дело в рисках: по сравнению с ипотечным кредитованием, более рискованным вложением денег могут быть только крупные инвестиции в малоизвестное предприятие.

Соответственно, это объясняет столь жесткие требования и к заемщику, и к недвижимости, которую тот решил купить в кредит. Посредством этого перечня требований банк защищается от возможных убытков, снижает риски и, к слову, понижает таким образом процентную ставку. Ведь высокая ставка всегда устанавливается для наиболее рискованных займов, чтобы с ее помощью компенсировать возможные потери вложенных средств.

Поэтому не стоит удивляться жесткости требований — лучше изучить их, чтобы представлять себе примерный план действий. Только после этого есть смысл выяснять, какие документы нужны, чтобы взять ипотеку.

К заемщику

Чтобы заявитель получил от банка одобрение, он должен соблюсти его требования. В целом банки требуют от заемщика всегда практически одно и то же. Разберем на примере Сбербанка:

- Заемщик должен быть российским гражданином. Займы иностранным гражданам, особенно в сфере ипотечного кредитования, предоставляют крайне редко;

- Заявителю должно быть не меньше 21-го года на момент подачи заявления. Кроме того, на момент завершения срока действия кредитного договора заемщику должно быть не больше 70-ти лет. В некоторых банках, правда, сотрудники согласны оформлять ипотечный кредит даже пенсионерам, но только с обязательным страхованием их жизни;

- Стаж на последнем рабочем месте должен быть не меньше 6 месяцев, а за последние пять лет общий стаж должен быть не меньше 1-го года;

- Часто кредиторы требуют, чтобы в регионе присутствия банка (где подается заявка) у заявителя была постоянная или хотя бы временная регистрация. Это в небольшой степени гарантирует банку, что человек действительно проживает в этом регионе — в случае неуплаты его будет легче найти;

- Заявитель должен обладать хорошими доходами, достаточными для уплаты ежемесячного платежа. Кроме того, у него должна быть невысокая долговая нагрузка в этом банке и других. Правило следующее: ежемесячный платеж по ипотеке вместе со всей остальной долговой нагрузкой должны «забирать» не больше 40% от ежемесячного дохода заявителя;

- У заемщика должна быть хорошая кредитная история. Это будет проверяться в БКИ;

- Для физического лица в высшей степени нежелательно наличие судимостей. И для физ, и для юр. лиц нежелательно наличие в прошлом дел о банкротстве.

К недвижимости

Меньше всего требований к покупке квартиры в новостройке:

- Застройщик должен быть аккредитован банком. Список таких организаций доступен в офисе банка или на его сайте;

- Здание должно уже быть введено в эксплуатацию;

- К построенному зданию не должно быть претензий от государственных органов. Кроме того, его перекрытия обязательно должны быть железобетонными.

Если заемщик берет кредит на еще не построенное здание, к аккредитации застройщика будут относиться втрое строже.

В 2021 году особенно строгие требования предъявляются кредиту на строительство дома. Так, например, земельный участок, на котором будет в дальнейшем расположен дом:

- Должен быть участком частного пользования. Если участок отведен, например, под сельхозработы — кредит на строительство не дадут;

- Запрещается строительство на участках, над или под которыми размещены важные логистические или инфраструктурные коммуникации;

- Запрещается строительство на участке, расположенном на природоохранных или заповеднических, коммерческих, военно-промышленных, энергетических и т.д. территориях.

И, наконец, если клиент хочет купить вторичку, то:

- Здание должно быть построено не позже 1955-го года. В Санкт-Петербурге и Москве в этом правиле могут быть допущены исключения — в случае, если по всем остальным параметрам здание «проходит»;

- Его перекрытия — железобетонные, а не деревянные;

- Износ здания по мнению БТИ — не больше 60%;

- Здание отсутствует в списках зданий в аварийном состоянии, перечнях зданий на снос или капитальный ремонт.

Какие документы будут нужны при оформлении ссуды под залог?

Выдача ссуды под залог недвижимости проводится на тех же условиях, что и прочие виды кредитования:

- нужно быть гражданином РФ в возрасте от 21 года до 75 лет;

- представить справку о доходах;

- документацию на закладываемое имущество.

При этом подобное кредитование выгодно для заемщика:

- процентная ставка по кредиту ниже;

- больше срок погашения;

- банк более лоялен в формировании условий кредитного договора, так как он обеспечен гарантией 100% возврата займа.

Существует перечень документов, которые необходимо обязательно предъявить в банк для получения ссуды под залог:

- Паспорт гражданина РФ. Он должен быть без просрочек, порчи, ненужных записей. Лучше, если это подлинник документа, так как к дубликату, выданному взамен утерянного или сворованного паспорта, у банка будет меньше доверия.

- Кроме этого, понадобится еще одно удостоверение личности. Многие учреждения требуют наличие СНИЛС, благодаря ему можно получить данные о состоянии и перспективах пенсионного счета гражданина.

- ИНН и водительское удостоверение также понадобятся для предъявления в банк.

- Документы о семейном положении заемщика. Если потенциальный заемщик находится в браке, а имущество — в общей собственности, необходимо нотариально заверенное согласие второй половинки на залог.

- Свидетельства о рождении детей. Если они малолетние, нужно согласие опекунского совета.

- Кроме этого, заемщик должен быть готовым обеспечить для кредитной организации справки о своей дееспособности из психоневрологического диспансера.

- Справки о платежеспособности гражданина. Справка по форме банка или 2-НДФЛ, копия трудовой книжки, заверенная работодателем, выписка из банковского счета, прочие доказательства.

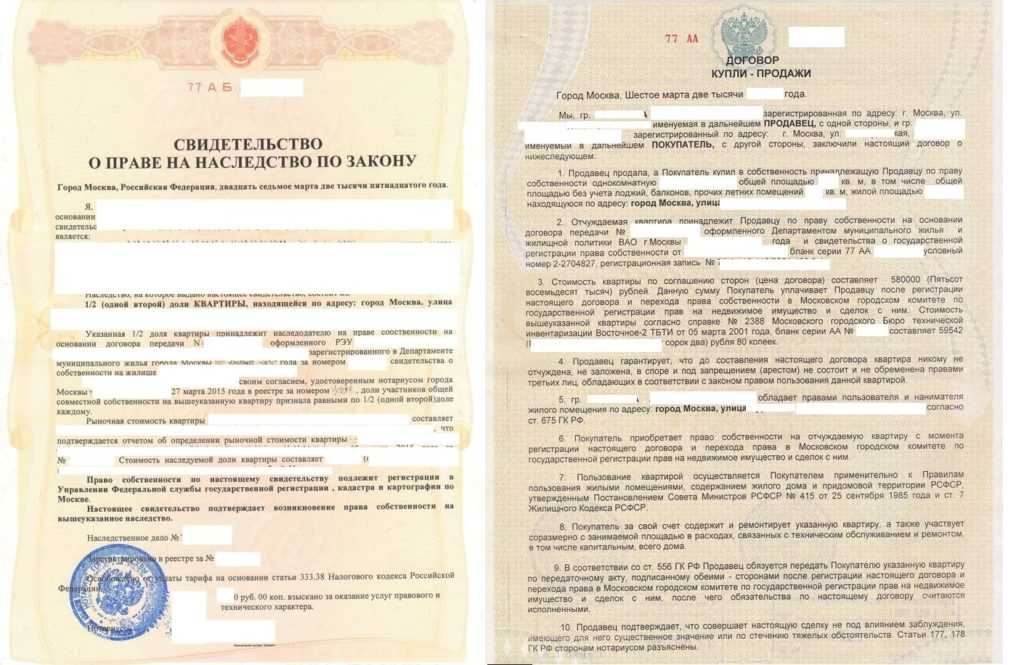

Важную роль в данном деле играет наличие пакета документов на закладываемое имущество, чтобы доказать его происхождение и принадлежность, заявителю нужно предъявить:

- оригинал технического плана на недвижимость;

- кадастровые и технические паспорта, полученные в БТИ;

- свидетельство о праве собственности;

- документ-основание для возникновения такого права;

- экспликация;

- выписка из домовой книги;

- отчет независимого оценщика (требуется не всегда);

- справки-доказательства отсутствия задолженности по коммунальным платежам, а также отсутствие обременений.

Кроме этого потенциального заемщика проверят относительно:

- отсутствия информации на сайте судебных приставов;

- в Бюро Кредитных Историй.

Клиента будут тщательно проверять на отсутствие судебных тяжб, связанных с разделом имущества и прочими имущественными вопросами, нет ли за ним неуплаченных налогов, алиментов, штрафов ГИБДД, просрочек по кредитным долгам.

Кредитование в банке под залог имущества, пусть это будет ипотека или большая ссуда, обязует заявителя пройти многоуровневый этап сбора документации и проверок. Это связано с желанием кредитной организации быть всесторонне защищенной и уверенной в возврате заёмных средств с начисленными процентами, согласно заключенному между сторонами кредитному договору.

Процентная ставкаот 6.59%

Срокдо 30 лет

Суммадо 30 млн.руб.

Перв.взнос от 20%

Срок рассмотрения — один день

Процентная ставкаот 6.95%

Срокдо 25 лет

Суммадо 120 млн.руб.

Перв.взнос от 20%

Одобрение ипотеки онлайн

Процентная ставкаот 8.7%

Срокдо 30 лет

Суммадо 50 млн.руб.

Перв.взнос от 10%

Предварительное решение за 1 день

Процентная ставкаот 10%

Срокот 3 до 30 лет

Суммаот 0.5 до 50 млн.руб.

Перв.взнос от 10%

Скидка за онлайн-заявку —0,5%

Вас также может заинтересовать:

Как проходит ипотечная сделка в банке

В статье рассмотрим этапы прохождения ипотечной сделки в банке: какие потребуются документы, что представляет собой первоначальный взнос при ипотечном кредите, что предстоит сделать на конечном этапе согласования ипотечной сделки.

Варианты оформления ипотеки без наличия официального места работы

С увеличением количества финансовых организаций возрастает конкуренция, и облегчаются условия ипотечного кредитования. Ипотеку можно взять даже не будучи официально трудоустроенным. Какие условия необходимо выполнить — узнайте в статье.

Всё, что нужно знать об ипотеке, прежде чем взять её

В настоящее время наблюдается бум на рынке недвижимости. Большая часть предложений будет финансироваться с помощью ипотеки. Что такое ипотека? Какие расходы связаны с этим? Что нужно знать?

Всегда ли при покупке жилья ипотечный кредит удобнее потребительского кредита?

В статье рассматриваются ключевые моменты потребительского и ипотечного кредита при покупке недвижимости. Чем отличается ипотека от потребительского кредита? Всегда ли при покупке жилья стоит выбирать ипотечный кредит?

Шаг 2. Ищем созаёмщика, если необходимо

Когда для одобрения ипотеки не хватает подтвержденного дохода, можно привлечь созаемщика – тогда совокупный доход будет выше. Также, если квартира стоит больше, чем сумма, которую может выдать банк, привлечение созаемщика решит проблему.

Созаемщик берет на себя ответственность за погашение кредита, если по каким-либо обстоятельствам человек, взявший ипотеку, не сможет вносить ежемесячные платежи.

Супруги становятся созаемщиками автоматически, а квартира считается общей собственностью, если только иное не предусмотрено брачным договором. По желанию можно заключить брачный договор до того, как принято решение брать жилье в ипотеку. Супружеская пара может договориться, что обязательства по кредиту, как и право на квартиру, принадлежит кому-то одному. В случае дальнейших разногласий не придется делить жилье или выплачивать кредит.

Максимальное количество созаемщиков – три человека, без учета основного (титульного) заемщика.

Шаг 4. Ждем одобрения квартиры от банка

Жилье на первичном рынке предполагает быстрый процесс одобрения банком при ипотеке: сделка максимально прозрачна, прошлых собственников не было, а клиент обращается напрямую к компании-застройщику. Почти никогда не возникает вопросов по документам на недвижимость.

Если говорить про вторичный рынок, процесс может занять больше времени: банк проверит чистоту юридической сделки, в некоторых случаях запросит договор купли-продажи, оценит возможные риски и проведет анализ стоимости жилья на наличие большой наценки.

Общий список документов на квартиру или другой объект недвижимости для банка (всю информацию предоставит сотрудник при обращении):

- выписка из ЕГРН об объекте недвижимости (запросить у собственника);

- документы на квартиру от продавца, подтверждающих его права на жилье (ДДУ, ДКП или др.);

- техническая документация на объект недвижимости (техпаспорт, техплан и др.);

- документ, удостоверяющий личность на каждого предыдущего собственника;

- отчет об оценке жилья;

- подтверждение одного из супругов на согласие продажи объекта недвижимости, заверенное нотариусом (если совместно нажитое имущество);

- согласие органов опеки при наличии среди собственников лиц, младше 18 лет. Также документ необходим, если в квартиру вложен материнский капитал;

- справка о зарегистрированных в квартире/другом объекте лицах.

Банк может не одобрить вторичное жилье, если при его оценке окажется, что оно аварийное, есть несогласованная перепланировка или квартира под обременением. Также подозрение вызовет большое количество сделок или несколько собственников.

Как улучшить свои шансы на одобрение

Рассказать о неофициальных доплатах. Банки прекрасно знают, что многие их клиенты зарабатывают не только официально. Если ваши «серые» доплаты значительны и регулярны, честно расскажите о них банку. Тогда попросит принести вас Справку по форме банка, которая уточнит у работодателя ваш полный доход.

Справка по форме банка — конфиденциальная информация. Банк может использовать ее только как подтверждение вашего дохода

Банк не передаст эти данные в налоговую и не устроит проблем вашему работодателю. Его цель — понять сможете ли вы платить по кредиту или нет, а не жаловаться в ФНС. Если неофициальный доход окажется достаточным, банк одобрит ипотеку.

Подтвердить неофициальный доход. Бывает другой случай — когда даже официальный доход сложно подтвердить. Например, для репетиторов, почасовых специалистов, официантов.

Роман работает официантом и зарабатывает 70 000 ₽ в месяц с чаевыми. Но в справке 2-НДФЛ его доход 20 000 ₽. Если у Романа хорошая кредитная история, есть вклады или имущество для залога, банк может одобрить кредит. Роману надо будет лишь предоставить банку справку от работодателя о реальном месячном доходе.

В нашем случае работодатель отказался заверять официальный документ, и на помощь Роману пришла я. Я предоставила банку устное подтверждение о доходах клиента и этого хватило, чтобы ипотеку одобрили.

Открыть ИП, если никак не можете подтвердить доходы. Если работаете неофициально, банк откажет. Даже с хорошим доходом, большим оборотом по карте и миллионными счетами. Для него риск того, что вы потеряете работу слишком высок.

Открыть ИП и работать легально — лучший вариант для людей, которые никак не могут подтвердить свои доходы. Например, фрилансеров, репетиторов, ремонтников.

Если у вас будет ИП, через год-два работы в плюс, без долгов по налогам и страховым взносам банк сможет оформить вам ипотеку. Скорее всего, банк потребует внести первоначальный взнос в размере 40% от стоимости квартиры.

Предоставить хорошую кредитную историю. Если кредитная история подпорчена, исправить ее (то есть удалить негативную информацию) нельзя. Зато можно доказать банку, что исправились вы сами. Например, вовремя платите действующие кредиты.

Часто клиенты берут небольшие кредиты (вплоть до микрозаймов) и вовремя их гасят, чтобы банки видели, что они ответственные плательщики.

Закрыть действующие кредиты. Совокупные кредитные обязательства не должны быть больше 50% от вашего клиента. В идеале не больше 20-30%. Чтобы перестраховаться, перед подачей заявки закройте все кредиты и кредитные карты, которыми не пользуетесь.

Быть надежным предпринимателем. Банки не любят предпринимателей в качестве ипотечных заемщиков. Некоторые даже отказываются принимать от них заявки. Даже если предприниматель зарабатывает гораздо больше среднего наемного сотрудника с тремя детьми и кредитками, для банка он рисковый заемщик — считается, что бизнес может приносить нестабильный доход. Это странно, но на практике именно так.

Чтобы ИП одобрили ипотеку, он должен соответствовать требованиям банков:

- работать не менее полутора лет: считается, что за этот срок становится понятно, приносит ли бизнес прибыль или нет;

- стабильно зарабатывать круглый год: лучше 100 000 каждый месяц, чем миллион раз в год перед Новым годом;

- прозрачная отчетность и полный набор документов: банк должен видеть ваши налоговые и пенсионные отчисления, соответствие налогового режима реальной деятельности, отсутствие сомнительных операций. Предоставьте банку регистрационные документы и декларации за несколько отчетных периодов. Если данные управленческой отчетности и те, что вы изначально сообщали при подаче заявки не совпадут, банк добавит процентов или откажет в кредите.

Способы погашения ипотечного кредита. В чем отличие аннуитетных и дифференцированных платежей?

При оформлении ипотечного кредита банки предлагают на выбор аннуитетный или дифференцированный платеж. Рассмотрим чем они отличаются и какой более выгодный?

Аннуитетный платеж

Платеж, распределенный по всему сроку кредита в первоначально фиксированном ежемесячном размере, называется аннуитетным.

Казалось, это наиболее удобный вид погашения займа. Всегда знаешь, сколько денег ежемесячно уйдет на погашение кредита, а остальными можно свободно распоряжаться и планировать крупные покупки или летний отдых на море.

Все правильно, однако, из чего состоит ежемесячный платеж? Он состоит из суммы долга (финансы используют термин «тело кредита») и процентов за его использование. Аннуитетные кредиты построены таким образом, что в первую половина срока сумма долга погашается крайне медленно, так как основная часть приходится на выплату процентов.

Естественно, что это может быть выгодно, если свыкнуться с мыслью, что все 10-20 лет каждый месяц до 40% заработанных семьей денег будет уходить кредитору. Удобно это тем заемщикам, которые не ожидают резкого увеличения доходов. С другой стороны, банк может пойти навстречу и изменить сумму выплат большую сторону, если доход семьи значительно вырос

У заемщиков есть возможность досрочного погашения либо части, либо всего займа. Если кредит погашен досрочно в первой половине срока кредитования, то банк, конечно, от этого только выиграет. Ведь львиная доля ежемесячного платежа приходилась на проценты, а основной долг почти не уменьшился.

Дифференцированный платеж

В принципе большой разницы в его формировании нет – это все те же две составляющие: «тело кредита» плюс проценты на остаток. Только в этом случае вся заемная сумма делится на весь период кредитования в равных долях и уже к ней прибавляются проценты на оставшийся долг по кредиту.

В этом случае списание основного займа будет равномерным, а вот конечная сумма вычета из семейного дохода будет больше.

Такой вид выплат более всего подходит заемщикам в возрасте от 45 лет и больше (когда доходы уже достаточно выросли, благодаря стажу работы и достигнутым успехам, но до заслуженного отдыха осталось не так много лет). И если основной кредитный долг будет выплачен именно в активном трудовом возрасте, то на пенсии остаток гасить не будет так обременительно.

Однако нетрудно догадаться, что проценты, в этом случае, будут меняться в сторону уменьшения сравнительно быстрей, чем при аннуитетном платеже. И, в конечном счете, ипотечный кредит обойдется значительно дешевле, за счет выплаты меньших сумм за использование кредитных средств банка.

Дифференцированный платеж более выгоден и при досрочном погашении кредитного займа, так как «тело» кредита в этом случае погашается быстрее. И, если учесть, что доходы у большинства людей с возрастом так или иначе, но все-таки растут — избавится от кредитных выплат получится намного быстрей.

Что нужно для рассмотрения заявки

Дополнительный документ кроме паспорта, способный подтвердить личность обратившегося гражданина. Возможны следующие варианты:

- водительские права;

- удостоверение военнослужащего, для контрактников;

- военный билет;

- страховое свидетельство из ПФР;

- удостоверение служащего федеральных органов власти;

- заграничный паспорт.

Предоставляются в виде копий или сканов в зависимости от способа обращения. При посещении отделения банка, также потребуется взять с собой оригиналы прилагаемых копий.

Требования при подтверждении доходов гражданина

Для одобрения заявки в обязательном порядке необходимо подтвердить наличие постоянной работы или иных источников стабильного дохода имеющихся у гражданина. В частности, потребуется подтвердить наличие средств или доходов для выплаты начисляемых к оплате сумм, с учетом взятых на себя обязательств. Для этого, потребуется предоставить следующий комплект документов:

- Заявление – стандартная анкета Сбербанка, заполненная клиентом;

- Паспорт гражданина РФ с регистрацией, допускается предоставление паспорта созаемщика;

- При использовании временной регистрации, если гражданин обращается в отделение находящееся в другом регионе, потребуется предоставить подтверждение официальной регистрации по месту временного проживания;

- Документ, подтверждающий платежеспособность, наличие доходов и занятость заемщика/созаемщика.

Обратите внимание на пункт о предоставлении подтверждения занятости и платежеспособности. Здесь может быть предоставлен один из следующих документов в зависимости от его наличия:. Копия физической трудовой книжки или доступ к ЭТК в соответствии с новым порядком ведения трудовых книжек;

Копия физической трудовой книжки или доступ к ЭТК в соответствии с новым порядком ведения трудовых книжек;

- Выписку из ТК взятую на работе с пометкой о регистрации и соответствующими печатями;

- Копия договора найма на работу;

- Справка по форме 2-НДФЛ

- Выписка из ПФР или иной структуры, подтверждающая регулярное получение средств в качестве компенсации, пенсионных и других начислений;

- Для юридических лиц допускается предоставление декларации из налоговой.

Обратите внимание, для подтверждения платежеспособности можно использовать документы, свидетельствующие о нескольких источниках доходов. К примеру – копию трудовой подтверждающую наличие рабочего места и зарплаты, а также выписку из ПФР, подтверждающую получение пенсии или, к примеру, пособия по инвалидности при его наличии

Для лиц являющихся сотрудниками Сбербанка или имеющих зарплатные карты обслуживаемые банком, не требуется предоставление дополнительных данных о платежеспособности. Нужно указать использование карты при подаче заявке, далее, решение будет приниматься на основании данных имеющихся у банка.

Что нужно для случаев, когда привлекается иное имущество в качестве залога

Сбербанком предусмотрена возможность предоставления кредита с использованием иного залогового имущества помимо недвижимости, приобретаемой в ипотеку. Для таких случаев, заявителю потребуется предоставить, следующие документы для ипотеки на квартиру:

Свидетельство о владении и праве на иное залогового имущества – в качестве них может выступать права собственности на недвижимое имущество;

- Документы, предоставляемые после одобрения заявки по кредиту;

- Документы по жилому помещению, покупка которого происходит на основании привлеченного кредита;

Выписка о проведении первоначального взноса или иное подтверждение.

Обратите внимание: иное имущество, выступающее в качестве залога, должно соответствовать или превышать размер предоставляемой банком суммы. Кроме того, заявитель должен быть единственным владельцем или иметь права на определенную долю имущества

Оценка стоимости производится банком, исходя из рыночной стоимости.

Банк оставляет за собой право изменять перечень документов, в зависимости от условий кредитования и выбранного имущества. Дополнительно уточнить данные можно на сайте Сбербанка или в ближайшем отделении.

Дополнительные документы для участников программы «Молодая семья»

В соответствии с условиями государственной и банковской программы «Молодая семья», предоставляется ряд преимуществ удобных при погашении кредита. Для получения данных преимуществ необходимо предоставить:

- Свидетельство о браке;

- Свидетельство о рождении ребенка;

- Если в дальнейшем в оплате займа будут участвовать родители получателя, необходимо предоставить сведения подтверждающие родство.

Как банк принимает решение о выдаче ипотеки

Прежде чем выдать кредит, банк проверит, что вы надежный заемщик. Я не знаю как он это решает — у каждого банка собственные критерии, о которых он никому не говорит. Кредитным менеджерам нельзя о них рассказывать под угрозой увольнения — это коммерческая тайна. Но если в общих чертах, то, прежде чем заявку одобрят, вы пройдете 3 этапа.

Скоринг или оценка кредитных рисков. Чтобы не требовать от вас сразу весь набор документов и не тратить время на нежелательных клиентов, сначала банки выносят предварительные решения.

В офисе или на сайте банка вы заполняете анкету с основной информацией: паспортные данные, доход, стаж, место работы. Данные анкеты обрабатывает специальная кредитная программа, которая оценивает кредитные риски (проводит скоринг) по десяткам параметров. Скоринговая система анализирует ваши данные (возраст, профессию, доход, стаж, имущество и пр.) и рассчитывает, сможете ли вы платить по кредиту. Программа автоматически отсеивает клиентов, которые не соответствуют требованиям банка или обладают повышенным кредитным риском.

Банку проще отказать, чем выдать рисковый кредит

Программа скоринга принимает решение автоматически, исходя из статистических данных. Она может отказать вам в ипотеке, даже если к вам как заемщику персонально никаких претензий нет.

Допустим, Ирина работает менеджером среднего звена в строительной компании, у нее несколько вовремя погашенных кредитов и достаточная зарплата. Но согласно статистике банка в последний год менеджеры среднего звена строительных компаний стали чаще пропускать платежи. На основании этого система считает Ирину рисковым заемщиком и может ей отказать.

Собеседование с менеджером. Заполнить анкету и подать документы кредитному специалисту — не простая формальность

Он оценивает вас как человека: обращает внимание на внешний вид, речь, манеру держаться. Если его что-то насторожит (например, вы придете неопрятным, в порванной обуви или пьяным), он сделает в анкете отметку «подозрительный» и вас будут проверять тщательнее

Будьте внимательны и при заполнении заявки онлайн на сайте банка. Программа увидит, если вы будете несколько раз править цифры и решит, что вы пытаетесь ее обмануть.

Проверка Службой безопасности. Служба безопасности проверит подлинность документов и указанных сведений:

- работу и доход: зарегистрирован ли работодатель, указанный в справке, совпадает ли адрес, не проходит ли процедура ликвидации, есть ли у компании долги. Чтобы подтвердить доход, Служба безопасности позвонит в отдел кадров или бухгалтерию, если есть сомнения, сделает запрос в пенсионный фонд;

- кредитную историю в бюро кредитных историй;

- репутацию: наличие судимостей, публикации в прессе и даже соцсети.

После завершения проверки Служба безопасности передаст документы и результаты анализы в кредитный комитет банка, который и примет окончательное решение о выдаче ипотеки.

Обычно банк принимает решение за 3-4 дня, в редких случаях — за неделю-две. После получения одобрения, у вас будет от 1 до 4 месяцев на поиски квартиры.