Андеррайтер — это…

Наименование профессии для большинства диковинное и непонятное. По этой причине люди часто спрашивают, услышав слово «андеррайтер»: «Кто это?» А между тем данным замысловатым словом зовется одна из основных специальностей в области страхования. Если переводить название профессии, то оно означает «подпись под рисками». Это четко определяет занятие андеррайтера. Человек этой специализации занят оцениванием, описыванием и присвоением квалификации существующим рискам для формирования страхового портфеля.

Важным фактором в данной, как и в любой другой профессии является заработок по итогам работы. Он достигает достаточно высокого уровня. Но большие деньги связаны с широким спектром обязанностей. По этой причине на вопрос: «Кто такой андеррайтер?» можно ответить, просто перечислив все функции, которые он выполняет: работа с договорами по страховке и полисами, анализ возможных рисков, консультирование агентов и менеджеров и разработка методик и т. д.

Как стать страховым андеррайтером

Чтобы стать страховым андеррайтером, вы должны сначала пройти необходимое образование и обучение. После того, как вы начнете свою карьеру и получите больше знаний в отрасли, у вас появятся дополнительные перспективы карьерного роста.

Получение квалификации андеррайтера позволяет вам специализироваться в отраслевых подкатегориях. Эти полномочия дают вам право на продвижение по службе. Ниже приведены этапы, которые вы должны пройти, чтобы начать и улучшить свою карьеру в области андеррайтинга:

№ 1. Получите степень бакалавра

Получение степени бакалавра — это первый шаг к тому, чтобы стать страховым андеррайтером. Официальной программы андеррайтинга не существует, однако лица, заинтересованные в андеррайтинге, обычно имеют степень бакалавра в области бизнеса, экономики, математики, статистики, финансов или бухгалтерского учета.

№ 2. Получить позицию начального уровня

Вы можете подать заявку на работу начального уровня после получения степени бакалавра в соответствующей дисциплине. Позиции андеррайтера можно найти в самых разных ситуациях, включая брокерские фирмы, страховые компании, корпорации и кредитное посредничество. Потратьте время, чтобы изучить потенциальных работодателей, их деловые ценности и пути профессионального роста, чтобы оценить, какая рабочая среда предлагает вам наилучшие шансы.

№3. Завершите обучение

В рамках процесса адаптации на должность андеррайтера вы, скорее всего, пройдете интенсивное обучение. Поскольку формальное образование даст вам базовые навыки, этот учебный курс поможет вам применить эти навыки в страховой отрасли. Вы можете постепенно увеличивать свои обязанности под наблюдением старшего андеррайтера, пока вам не доверят выполнять свои рабочие требования без присмотра.

№ 4. Определите свои карьерные цели

После того, как вы потратили необходимое время на понимание задач андеррайтера, вы можете начать думать о своих карьерных устремлениях. Существует множество областей страхования, в которых вы можете специализироваться, получив соответствующую сертификацию, и если вы намерены искать возможности продвижения по службе, вы должны иметь одну или несколько сертификацию.

№ 5. Получить сертификат(ы)

Сертификаты помогут вам продемонстрировать свой опыт в качестве андеррайтера. Они также являются средством расширения вашей карьеры за пределы ролей начального уровня. Получив один или несколько из этих сертификатов, вы демонстрируете свою приверженность отрасли.

№ 6. Подать заявку на работу более высокого уровня

Получив необходимые учетные данные, вы можете приступить к поиску передовых должностей в вашей организации или за ее пределами. Количество вакансий, доступных в области андеррайтинга, может вас удивить.

Виды андеррайтинга и функциональные отличия

Рассмотрим, какие обязанности выполняет андеррайтер в каждой отдельной сфере:

- На рынке ценных бумаг.

- В страховой сфере.

- В банковской деятельности.

Инвестиционная деятельность

На рынке ценных бумаг с профессией андеррайтер можно столкнуться при первичном размещении акций – IPO. Он руководит процессом выпуска ценных бумаг и их распределения, а также выступает гарантом того, что акции эмитента будут размещены на бирже в указанном количестве, в определенный срок и по оговоренной цене.

Синдикат возглавляет ведущий андеррайтер. Он поддерживает контакты с эмитентом и ведет учет размещенных на бирже акций.

Что входит в обязанности андеррайтера на рынке ЦБ:

- Подготовка проспекта эмиссии акций.

- Разработка рекламной кампании по привлечению инвесторов.

- Контроль размещения.

- Поддержание ликвидности ценных бумаг после их размещения.

- Оказание консультационных услуг эмитенту.

Эмитент может заключить с андеррайтером один из двух видов договоров:

- «Firm commitment» (твердое обязательство). На основании данного соглашения андеррайтер обязуется купить все ценные бумаги, подготовленные для первичного размещения, и перепродать их бирже. При этом перепродажа осуществляется по более высокой стоимости, т.е. андеррайтер зарабатывает на спекуляции. Особенность договора в том, что андеррайтер несет все риски продажи, поскольку он гарантирует эмитенту получение выручки даже в том случае, если на бирже никто не изъявит желание купить ценные бумаги.

- «Best efforts» (максимальные усилия). Предполагает продажу максимально возможного количества акций нового выпуска, но при этом андеррайтер не несет финансовой ответственности. Если часть ценных бумаг продать не удалось, он снимает с себя риски.

В России андеррайтером может быть любое юридическое лицо, имеющее лицензию Центробанка. К примеру, инвестиционный банк или инвестиционная компания.

Страховая сфера

В сфере страхования андеррайтер занимается оценкой рисков по страховым договорам. Он изучает личность клиента и его имущество, если речь идет о страховке автомобиля или недвижимости.

Что входит в его обязанности:

- Определение юридической чистоты клиента и имущества, подлежащего страхованию. Для этого, к примеру, андеррайтер проверяет удостоверение личности страхователя, его документы на транспортное средство, квартиру или дом и т.п.

- Оценка риска наступления страхового случая. К примеру, чтобы оценить такой риск при страховании недвижимости, он изучает систему безопасности, материал, из которого возведена постройка, этажность и другие параметры.

- Определение тарифа и величины страховой премии, которые будут адекватны оцененному риску. В случае, если по объекту страхования был установлен высокий риск наступления страхового случая, андеррайтером могут быть введены дополнительные условия. Кроме того, он может отказать клиенту в заключении договора.

От работы андеррайтера зависит успех деятельности всей компании.

Банковская деятельность

В финансовых учреждениях – банках и МФО – работают не только живые сотрудники, выполняющие обязанности андеррайтера, но и автоматический андеррайтинг, его еще называют скорингом.

У обоих методов цель одна – оценить вероятность погашения или непогашения кредита, который запрашивает потенциальный клиент.

Разница между скорингом и работой сотрудника в скорости и точности оценки. Машина выдает результаты быстрее за счет автоматических алгоритмов, с помощью которых клиентам присваивается рейтинг.

Зато сотрудник может оценить риски точнее, беря во внимание факторы, которые может не учитывать система. Что входит в обязанности банковского андеррайтера:

Что входит в обязанности банковского андеррайтера:

- Анализ документов, которые предъявляет клиент для получения займа.

- Анализ кредитной истории.

- Проверка обеспечения по кредиту, если оно предусмотрено условиями.

- Проверка информации о клиенте, к которой может иметь доступ финансовое учреждение.

Результатом работы андеррайтера является одобрение или отказ в выдаче кредита, а также формирование конкретных условий – увеличение процентной ставки, уменьшение срока кредитования, снижение суммы и т.д.

Виды Андеррайтинга

Применение андеррайтинга возможно с учётом использования двух подходов:

- индивидуального;

- автоматического андеррайтинга.

Последний также известен под термином «скоринг». Автоматическая проверка чаще применяется, когда речь идет о выдаче незначительных сумм. Решение принимается на основании алгоритма, работающего в рамках использования современного программного обеспечения. Длительность упрощенной проверки сравнительно небольшая — от пяти минут до одного часа. Под индивидуальный андеррайтинг попадают заёмщики, решившиеся подать заявление на получение крупной суммы средств.

Что такое страховой андеррайтинг?

Страховая компания должна иметь возможность решить, насколько она рискует, предоставляя страховое покрытие. Ей также необходимо знать вероятность того, что что-то пойдет не так, в результате чего ей придется выплатить требование. Например, выплаты могут быть почти гарантированы, если компанию просят застраховать человека, больного раком.

Как компании определяют приемлемый уровень риска? Вот где вступает в дело андеррайтинг. Андеррайтинг – это сложный процесс, который включает данные, статистику и рекомендации актуариев. Все это помогает андеррайтерам прогнозировать вероятность большинства рисков. Затем страховые компании взимают премии (страховые взносы) в зависимости от уровня риска.

Как проходит процедура андеррайтинга

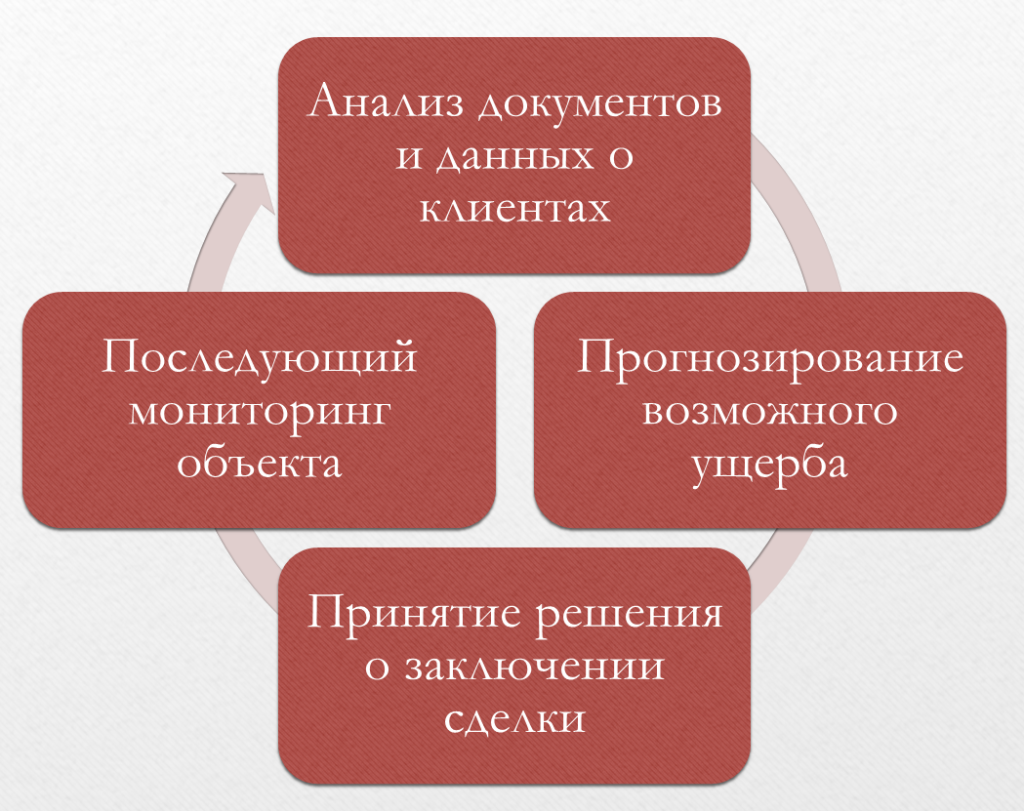

Процедуру андеррайтинга для всех сфер деятельности можно условно разделить на 4 этапа:

Основные этапы андеррайтинга

Разберем их подробнее.

Первичный анализ

Для начала необходимо собрать информацию о клиенте. Например, человек, обратившийся в страховую компанию или банк, получает анкету, где указывает необходимые сведения, подкрепленные справками, а эмитент предоставляет требуемые документы.

Андеррайтер подробно изучает все данные и отправляет запросы в организации с целью их подтвердить. Также у него есть другие источники информации, такие как интернет, СМИ, информация из сторонних сервисов, нормативные акты и т. п.

Прогнозирование ущерба

На втором этапе анализируются всех факторы, влияющие на успешное завершение сделки. Выделяются возможные риски, разрабатываются условия заключения договора, определяются права и обязанности клиента и организации.

Другими словами, андеррайтер просчитывает, какие будут последствия в случае, если данная сделка будет заключена.

Принятие решения

На третьем этапе андеррайтер решает, окажется ли одобрение заявки клиента выгодным для банка или страховой компании (в случае с ценными бумагами – определяет целесообразность заключения договора с эмитентом).

Решение может быть положительным или отрицательным. Клиент оповещается о принятом решении, и при благоприятном исходе договор подписывается. Причем андеррайтер получает вознаграждение вне зависимости от того, будет решение положительным или отрицательным.

Мониторинг объекта

Андеррайтер продолжает следить за деятельностью клиента и компании. Если состояние застрахованного объекта изменится или заемщик не сможет дальше выплачивать кредит из-за чрезвычайных обстоятельств, специалист скорректирует условия договора.

Договор типа «Твердое обязательство» между эмитентом и андеррайтером не предусматривают дальнейшего взаимодействия двух сторон. Андеррайтер выкупает ценные бумаги и продает их самостоятельно. Другие типы договоров обязуют андеррайтера следить за продажей ценных бумаг эмитента.

Основные особенности этапов процедуры андеррайтинга для каждой сферы представлены в таблице:

| Этапы | Страхование | Банковская сфера | Рынок ценных бумаг |

|---|---|---|---|

| Первичный анализ документов | Заявление и анкета клиента, сведения о доходах, объект страхования, другие документы и справки, зависящие от цели страхования | Сведения о доходах, трудовая книжка, кредитная история, заявление и анкета | Финансовая отчетность, масс-медиа, опросы |

| Прогнозирование ущерба | Определение итоговой суммы возмещения, условий страхового тарифного плана | Определение ставки по кредиту и других условий | Определение объема и ценности бумаг |

| Принятие решения | Одобрение заявки или отказ | Одобрение или отказ в выдаче кредита | Размещение ценных бумаг или отказ |

| Мониторинг объекта | Корректирование условий тарифного плана и суммы возмещения | Изменение условий выплаты кредита | Мониторинг продажи ценных бумаг |

Преимущества профессии андеррайтер

Основное преимущество данной профессии – достаточно высокая и стабильная заработная плата. Причем в отличие от страховых агентов (которые, как правило, «сидят» на процентах от заключенных страховых договоров) андеррайтеры получают фиксированную ставку. В частности, согласно статистическим данным в столице новички могут рассчитывать на заработную плату размером порядка 60 тысяч рублей (при наличии профильного образования). Опытные же специалисты могут получать 150 000 рублей и больше.

Как правило, специалисты по рискам трудоустраиваются официально, что гарантирует им получение полного социального пакета. Они также имеют фиксированные выходные и гарантированный отпуск. Кроме того, в большинстве случаев страховые специалисты работают в офисе. А вот андеррайтеры, которые работают над оценкой транспорта или имущества, частенько «колесят» по городу или отправляются в командировки.

По мнению экспертов, андеррайтеры не только востребованы на рынке труда в настоящее время, но и в будущем спрос на них будет только возрастать.

Андеррайтинг на рынке страховых услуг

В страховании, описываемый термин также применяется для оценки рисков. Только в данном случае речь идёт уже об анализе вероятности наступления того или иного страхового случая и определении адекватной ему суммы страховой выплаты. Расчёт производится таким образом, чтобы склонить вероятности получения прибыли на сторону страховой компании, одновременно предоставив своим клиентам конкурентоспособное предложение.

В данном случае в обязанности андеррайтера входит:

- Подтверждение факта принадлежности страхуемого объекта страховщику;

- Анализ всех рисков, которым потенциально подвержен страхуемый объект;

- В соответствии с проведённым анализом, определение группы риска для страхуемого объекта и, при необходимости, дополнение условий договора страхования;

- Определение адекватного размера страховой премии;

- Подписание страхового договора.

Исходя из перечисленных выше обязанностей, можно сделать вывод о том, что андеррайтер на рынке страховых услуг должен обладать следующими основными качествами и навыками:

- Аналитический склад ума и способность к анализу и сопоставлению больших объёмов данных;

- Умение хорошо ориентироваться в действующем законодательстве (особенно в тех его областях которые касаются страхуемого объекта);

- Естественно, знание страхового рынка;

- Профессиональные навыки в тех сферах деятельности и отраслях, к которым относятся страхуемые объекты (например, большинство андеррайтеров работающих в сфере медицинского страхования имеют дипломы врачей);

- Умение брать на себя ответственность и принимать решения.

Поскольку от результатов работы андеррайтера, в конечном итоге зависит то, в прибыли или в убытке окажется страховая компания, его подпись под договором, в буквальном смысле слова, стоит миллионы.

Андеррайтер — это высококвалифицированный, дорогостоящий специалист. Профессионалы в данной специальности очень высоко ценятся страховыми компаниями и такими кадрами, как правило, никогда не разбрасываются. Известный анекдот хорошо иллюстрирующий отличие андеррайтера от обычного страхового агента:

Обучение

Адеррайтеры обучаются по специальности «страховое дело» или «управление трудовыми отношениями, соцзащитой и страхованием». Лучшими в России считаются учебные заведения, расположенные в столицах.

Не у каждого выпускника школы есть возможность поступить в престижные вузы Москвы и Санкт-Петербурга. Необходимы высокие баллы за ЕГЭ и значительные финансовые траты.

Но абитуриент, который горит желанием развиваться, получить престижное высшее образование, готов трудиться, может пойти другим путем, а именно — получить образование за рубежом.

Поступление в иностранный вуз сразу отметает проблему баллов за ЕГЭ; они могут быть любыми, главное — реальные знания, талант, трудолюбие.

Финансовые вопросы тоже можно решить, если правильно выбрать страну поступления и вуз.

Одна из лучших стран для получения высшего образования — Германия.

Здесь самое большое в Европе количество вузов на душу населения, а значит, есть из чего выбрать. И какой это выбор! Университеты с многовековой историей, великолепно оборудованные, получающие солидное государственное финансирование, имеющие собственные музеи, библиотеки, лаборатории и исследовательские институты. Это идеальное место для учебы, при этом учиться в них можно бесплатно.

Для андеррайтера очень важно иметь опыт работы; непросто найти работодателя, который возьмет на такую ответственную должность вчерашнего студента. Но где взять опыт выпускнику вуза, если его не принимают на работу? Замкнутый круг

Только не для выпускников немецких вузов.

В процессе учебы они много часов посвящают практике в реальных компаниях, сталкиваются с рабочими вопросами, осваивают профессию со всеми ее тонкостями и покидают университет сложившимися специалистами.

Важно!

Поскольку работа андеррайтера связана со знаниями в области законодательства, необходимо получать образование в той стране, в которой вы планируете работать. В противном случае придется подтверждать диплом, что влечет дополнительные сложности.

Советуем изучить: Подбор программ обучения в вузах Германии

Чем занимается страховой андеррайтер?

В то время как основной обязанностью страховщика является оценка подверженности клиентов риску, чтобы решить, имеют ли они право на страховое покрытие, их обязанности выходят за рамки этого. Бюро трудовой статистики (BLS) определило несколько ролей и обязанностей, которые должен выполнять страховой андеррайтер. Вот несколько примеров:

- Анализ информации, предоставленной каждым потребителем в своих заявлениях на страхование

- Расчет риска страхования клиентов или возможности предъявления претензии

- Кандидаты проверяются на основе заранее определенных критериев, которые варьируются в зависимости от страховой линии, таких как возраст, кредитный рейтинг, история вождения, пол и состояние здоровья.

- Использование автоматизированных инструментов для оценки риска страхования заявителей и оценки предложений платформы

- Получение дополнительной информации о клиенте путем обращения к представителям на местах, медицинскому персоналу и другим соответствующим источникам.

- Выбор надлежащих уровней страховых взносов, условий и обстоятельств покрытия

- Обеспечение конкурентоспособности премий и прибыльности счетов

- Ведение полного и точного учета всех разработанных политик и принятых решений

Ступеньки карьеры и перспективы

Андеррайтер на сегодняшний день считается одной из самых перспективных профессий. В последнее время часто осуществляется страхование имущества, транспорта и личного страхования. Через 2-3 года работы андеррайтер может быть переведен на должность начальника отдела. Продвижение по службе требует некоторого времени. Это объясняется тем, что результаты работы других специалистов, например, страхового агента или финансового консультанта, видны сразу, в то время как результаты деятельности андеррайтера можно оценить, как минимум, только через год.

Также востребованы такие должности как эксперт отдела выплат, специалист отдела продаж. После трех лет работы в страховой компании можно рассчитывать на должность управленца среднего звена, а впоследствии и бизнес-аналитика.

В ближайшем будущем профессию андеррайтера в России, как и страховой рынок в целом, ждут огромные перспективы. По прогнозам специалистов в области страхования спрос на андеррайтеров будет стабильно расти.

Знаменитые андеррайтеры

Портрет российского андеррайтера:

Согласно исследованию рынка труда, большинство соискателей должности андеррайтера составляет молодежь в возрасте до 30 лет (65%). Женщин в данной сфере занято чуть больше, чем мужчин – 54%. 87% специалистов имеют высшее образование. Каждый четвертый андеррайтер свободно владеет английским языком.

В отечественной страховой литературе вопросы качества управления рисками освещались в работах: Архиповой А.Н, Бесфамильной, Л.В., Гольштейна, Г.Я., Грызенковой Ю.В., Корнилова И.А., Николенко Н.П., Артамонова А.П.,Цыганова А.А., Черновой Г.В.,Турбиной К.Е., Шахова В.В., Юлдашева Р.Т., Юрченко Л.А., Осадца С.С. Базилевича В.Д., Гаманковой О.А., Татариной Т.В., Нечипоренко В.И., а также в зарубежных работах: Альберт М., Бланд Д., Мескон, М. Хедоури Ф. Хореткотте Х.

Интересные факты

29 сентября на XVII Международной конференции по страхованию стран СНГ и Балтии в поселке Дагомыс было объявлено Днем андеррайтера, генеральным спонсором которого выступило ОАО «Азиятранс Ре». Но в соответствии со своей деятельностью, андеррайтеры могут полноправно отмечать и 6 октября – День страховщика, и 27 ноября – День оценщика

- Афоризмы о страховании и рисках

- Кто ничем не рискует, ничего не получит; кто всем рискует, все теряет.

- Французское изречение

Кто ищет одних лишь верных прибылей, навряд ли станет очень богат; а кто вкладывает все имущество в рискованные предприятия, зачастую разоряется и впадает в нищету; поэтому надлежит сочетать риск с известным обеспечением на случай убытков.

Ф. Бэкон

Андеррайтинг ценных бумаг

Андеррайтинг ценных бумаг

Когда компания-эмитент хочет выпустить акции, облигации или другие ценные бумаги, обращающиеся на бирже, она привлекает андеррайтеров для управления этим длительным и сложным процессом.

Перед началом процесса предложения ценных бумаг потенциальным инвесторам, ведущий андеррайтер и эмитент определяют тип предложения, объем и другие параметры эмиссии. После определения структуры предложения, ведущий андеррайтер обычно собирает синдикат андеррайтеров, которые будут помогать в процессе эмиссии ценных бумаг и брать на себя часть рисков. Синдикат – это группа инвестиционных банков и брокерских домов, которые обязуются продать определенный процент от общего объема эмиссии.

Договор с синдикатом андеррайтеров может быть двух типов:

- «Твердое обязательство» (англ. Firm commitment) – андеррайтер или синдикат андеррайтеров обязуются приобрести за свой счет все ценные бумаги, которые не смогут разместить среди потенциальных инвесторов. Весь риск размещения ценных бумаг ложится на андеррайтеров. Андеррайтеры, заключившие с эмитентом договор «Твердого обязательства», гарантируют эмитенту получение всей выручки от размещения ценных бумаг, так как фактически будут обязаны выкупить весь объем эмиссии, если не нашлось потенциальных инвесторов, желающих поучаствовать в IPO.

- «Максимальные усилия» (англ. Best efforts) – андеррайтеры размещают максимально возможное количество ценных бумаг среди инвесторов. Оставшийся пакет ценных бумаг возвращается эмитенту. В случае заключения договора «Максимального усилия», андеррайтеры снимают с себя риск неразмещения части или всего объема эмиссии.

Проспект эмиссии

После того, как собран синдикат андеррайтеров, эмитент подает в Центробанк проспект эмиссии ценных бумаг. Федеральный закон «О рынке ценных бумаг» требует раскрытия в проспекте эмиссии всей существенной информации об эмитенте. Проспект эмиссии должен содержать:

- Описание бизнеса эмитента;

- Информация об основных акционерах;

- Список ключевых фигур компании;

- Зарплаты и премии ТОП-менеджеров компании;

- Финансовая информация за последние три года;

- Описание планируемых расходов компании после проведения IPO.

Road Show

Road Show

После регистрации проспекта эмиссии ценных бумаг андеррайтер приступает к маркетинговому этапу. Маркетинговый этап обычно включает в себя Road Show, которое представляет собой серию презентаций, проводимых андеррайтером и ключевыми руководителями эмитента среди потенциальных инвесторов (банки, ПИФы, брокерские дома и крупные инвесторы) по всей стране.

Презентация дает возможность потенциальным покупателям задать вопросы руководству компании. Если покупателям нравится предложение, они проявляют интерес к инвестированию денежных средств. Это называется подпиской. Поскольку на данном этапе цена предложения окончательно не утверждена, покупатели подписываются на определенное количество акций. Этот процесс позволяет андеррайтеру определить, является ли предполагаемая цена справедливой.

Определение окончательной цены размещения ценных бумаг является одной из самых важных обязанностей андеррайтера. Во-первых, окончательная цена определяет сумму, которую получит эмитент от IPO. Во-вторых, точная оценка позволит андеррайтеру реализовать весь объем ценных бумаг. Поэтому эмитент и андеррайтер работают в тесном сотрудничестве, чтобы максимально точно определить цену размещения ценных бумаг. Как только достигнуто соглашение о цене и зарегистрировано в Центробанке, андеррайтер звонит подписчикам, чтобы подтвердить их заказы. Если спрос особенно высок, андеррайтер и эмитент могут повысить цену и подтвердить ее со всеми подписчиками.

Размещение ценных бумаг

После того, как ценные бумаги размещены среди подписчиков, они попадают на биржу. Обычно андеррайтер (по договору с эмитентом) поддерживает определенное время курс ценных бумаг, не допуская сильных колебаний. Если котировки начинают резко отклоняться от цены размещения, андеррайтер покупает или продает ценные бумаги из своих запасов, стараясь сгладить колебания цены.

https://youtube.com/watch?v=1HYAgy-ytXk

Обучение на андеррайтера

Некоторые компании обучают специалистов сами, принимая на работу студентов профильных вузов без практического опыта.

Специализация «андеррайтер» существует во многих экономических вузах, в частности, в Финансовой академии при Правительстве РФ, РЭА им. Плеханова, Высшей школе экономики, Институте управления и предпринимательства в социальной сфере при ГУУ. Высоко котируются на рынке выпускники Школы страхового бизнеса при МГИМО МИД России. Многие компании открывают свой корпоративный университет или собственный образовательный центр. Однако очень многое зависит от сферы, в которой будет работать специалист. Часто хорошими андеррайтерами становятся люди с техническим профильным образованием: МАДИ, медицинский, архитектурный.

Сегодня у российских специалистов есть возможность обучения и повышения квалификации за рубежом, где часто проводятся семинары, на которых можно ознакомиться с международными стандартами и подходами в области андеррайтинга. По мнению игроков страхового рынка, в чистом виде профессии андеррайтера обучиться невозможно, поскольку ряд необходимых знаний этот специалист приобретает только в практической деятельности. Кроме того, чтобы стать андеррайтером, помимо специальных знаний, нужно иметь соответствующий склад ума, развитую интуицию и широкий кругозор.

Вузы

Московский гуманитарный университет, МосГУ

Экономика предприятия (Факультет экономики, управления и международных отношений)

Национальный исследовательский технологический университет «МИСиС»

Экономика (Институт экономики и управления промышленными предприятиями)

Национальный исследовательский университет «МЭИ»

Экономика (Инженерно-экономический институт НИУ «МЭИ»)

Образовательное учреждение высшего образования «Московский финансово-промышленный университет «Синергия»

Банковское дело (Колледж «Синергия»)

Университет Российского инновационного образования

Экономика (Факультет экономики и права)

Андеррайтинг на фондовом рынке: как «из воздуха» зарабатываются миллиарды долларов

Андеррайтеры на фондовом рынке — это профессиональные посредники, помогающие предприятиям выйти на IPO и листинг фондовой биржи.

Эти андеррайтеры, как правило — крупные мировые инвестиционные банки, инвестиционные фонды или брокерские компании, которые благодаря своим финансам (и деньгам партнеров), опыту, имиджу и «связям» на фондовом рынке, могут «вывести новые акции эмитента на биржу» и поддержать на них постоянный спрос, выступая сначала в роли андеррайтера, а затем и маркетмейкера этих ценных бумаг.

Итого, прибыль инвестиционных банков, организовавших IPO Яндекса, составила от 43,8% до 79.8% за 1.5 месяца «андеррайтинга» (они заработали свыше $0.5 млрд. или 38% от стоимости проданных акций Яндекса, который нарабатывал свою капитализацию долгие 13 лет перед этим).

После IPO банки — андеррайтеры обычно превращаются в маркет-мейкеров данной акции и их доход вырастает уже многократно, когда они начинают работать против «толпы» мелких игроков, попирая все азы волнового анализа Эллиотта, как и классического технического и фундаментального анализа трейдинга — см. на многократное сбитие стопов на графике акций Яндекса. Подробности далее читать в основном материале Что изменилось после вывода акций Yandex на биржу NASDAQ: тренды и заработки посредников.

Разумеется в интернете вы найдете иную трактовку деятельности банков — андеррайтеров на фондовом рынке: «тяжелейший труд», «огромные риски», «социальная значимость и ответственность труда андеррайтеров», которые создают трамплин для компаний, стремящихся получить импульс в развитии через неограниченные инвестиции на фондовых биржах.

Кто такой андеррайтер?

Андеррайтер – высококвалифицированный специалист, основные задачи которого зависят от сферы деятельности:

- в сфере страхования – это специалист, который проводит анализ риска по объекту и составляет страховой портфель;

- на фондовом рынке – это физическое/юридическое лицо, обеспечивающее реализацию ценных бумаг;

- в банковской сфере – это специалист, который оценивает платежеспособность клиента.

Андеррайтеры стали крайне востребованы по всему миру после кризиса 2008-2009 гг., однако впервые эта профессия появилась в Англии еще в XIX веке. Владельцы грузов, которые переправлялись морем, не хотели терпеть убытки в случае, если корабль утонет. В результате были привлечены инвесторы, за определенную плату бравшие на себя обязанность возмещения ущерба. Андеррайтером выступал не один человек, а группа инвесторов. Договоренность закреплялась документально, при этом каждый участник ставил свою подпись на специальном бюллетене. Так и появилось название профессии, которое переводится как «подписка» (от английского underwriting) — то есть, подписчик или человек, поставивший подпись.

Профессиональным андеррайтингом первой занялась страхованием британская компания Lloyd’s. Этот синдикат и сегодня является одной из самых крупных фигур на мировом страховом рынке. В нашей стране андеррайтеры появились в начале 2000 годов, и спрос на этих специалистов сохраняется по сегодняшний день.

В страховой организации андеррайтером называют сотрудника, в должностные обязанности которого входят следующие задачи:

- проверить, действительно ли объект страхования является собственностью страховщика;

- определить стоимость объекта;

- проанализировать риск, присущий конкретному объекту;

- принять решение о страховании;

- определить, в какой группе риска находится объект;

- установить страховые тарифы;

- составить договор, в том числе проработать дополнительные условия;

- подписать договор.

То есть, по факту цель страхового андеррайтинга заключается в том, чтобы оценить, насколько высоки страховые риски, грамотно составить договор и установить размер выплат по страховому договору. Отметим, что андеррайтеры могут, как выступать в качестве отдельных специалистов, так и объединяться в синдикаты.

При работе в банке задача андеррайтера заключается в том, чтобы принять решение по выдаче кредита клиенту, оформлении залога или ипотеки. Специалист оценивает кредитную историю заемщика, анализирует его платежеспособность и проводит оценку возможных рисков. Он также уполномочен предложить клиенту альтернативный вариант кредитования, если выдавать кредит по заинтересовавшим клиента условиям слишком рискованно.

На фондовом рынке андеррайтер выступает в качестве посредника. Он выкупает эмиссии (ценные бумаги) у эмитента (юридического лица, которое желает их реализовать), чтобы впоследствии продать инвесторам и другим участникам РЦБ. Андеррайтер гарантирует реализацию эмиссий и берет на себя ответственность за связанные с этим риски. На РЦБ часто действуют не специалисты-одиночки, а синдикаты, созданные на короткий период.

Требования работодателя

Что выше всего ценит работодатель, подбирая андеррайтера? Особое внимание он уделяет склонности к аналитике и систематизации. Чтобы получить такую должность, соискателю нужно отлично ориентироваться в страховом бизнесе, а также четко знать, по какому принципу формируются отраслевые продукты

Кроме того, желательны:

- опыт работы на аналогичной должности;

- навыки владения специальным программным обеспечением;

- опыт в разработке и оформлении нормативных документов и материалов методического характера по андеррайтингу.

Знание английского языка – преимущество. Оно может пригодиться, если вы будете трудоустраиваться в западную компанию или в российскую, но с совладельцами-иностранцами.

Итак, подытожим. Для получения должности андеррайтера специалисту надо иметь:

- высшее образование;

- знания законодательства в страховой сфере;

- склонность к аналитике;

- грамотную речь – как письменную, так и устную;

- статус уверенного пользователя персональным компьютером.

Как пройти процедуру клиенту и что делать при отказе

Чтобы пройти через процесс андеррайтинга, клиенту необходимо предоставить максимально полную информацию, которую запросит специалист. Например, для получения кредита нужно указать все данные о своей финансовой ситуации, все виды дохода (включая подработку и пассивный доход), приложить требуемые справки, все сведения подтвердить документами.

Если данные подтвердятся и андеррайтер решит, что риски заключения договора для компании будут минимальны, процедура пройдет успешно.

При отказе андеррайтера от выполнения услуги стоит внимательно проанализировать причины такого решения. Возможно, придется предоставить больше справок или завести кредитную историю в банке. Также всегда есть вариант обратиться в другую компанию, где условия будут более мягкими.

Но стоит понимать, что андеррайтинг – процедура, которая во всех компания проводится примерно по одним и тем же принципам. Поэтому, если банк отказал в кредите из-за испорченной кредитной истории, обращение в другое учреждение мало чем поможет – здесь нужно исправлять именно историю, а не подбирать более лояльные условия андеррайтинга.