Понятие купонного дохода

Прежде всего несколько слов о том, что собой представляет облигация. Суть ее сходна с долговой распиской. Она выдается компанией или государством за привлеченные денежные средства на определенный срок. До его истечения лицо, выдавшее облигацию, выплачивает ее владельцу проценты, а затем возвращает привлеченные при ее выпуске деньги.

Соотношение между размером процентов и номинальной стоимостью облигации называется доходностью. У надежных облигаций она обычно ниже, в то время как нетипично высокая доходность обычно свидетельствует о повышенных рисках. Если ЦБ РФ повышает ставку, то стоимость облигаций снижается, а доходность вырастает.

Различают две формы облигаций в зависимости от порядка выплаты вознаграждения их держателю.

Сумма купонного дохода напрямую зависит от положения эмитента, выпустившего облигацию. На практике, чем ниже кредитный рейтинг эмитента, тем более высокий процент вознаграждения предлагается инвесторам. Если говорить о возможности получения купонного дохода в РФ, то на российском финансовом рынке наиболее надежными считаются облигации федерального займа, но и выплаты по ним устанавливаются в значительно меньшем размере, чем по коммерческим организациям.

Получателем вознаграждения является лицо, владеющее облигацией на дату выплаты купонного дохода. При этом после первичной эмиссии такая ценная бумага может быть перепродана иным лицам неоднократно. Таким образом, облигация выполняет также функцию обращения финансовых ресурсов.

Как правило, выплата купонного дохода осуществляется через тот же брокерский счет, посредством которого была приобретена облигация. Также возможен вывод на счет в банке. Отдельные брокеры предоставляют своим клиентам услугу мгновенного реинвестирования вознаграждения.

Купонная доходность

Существуют различные типы купонов облигаций:

- Фиксированный. Размер выплат не меняется на протяжении всего жизненного цикла долговой расписки.

- Плавающий. Эмитент оставляет за собой право в одностороннем порядке менять размер купонного дохода после определенного промежутка времени.

- Индексированный. Величина прибыли привязывается к актуальной ставке Центрального Банка. Индексированный купон является идеальным вариантом для экономически нестабильных стран.

Купонная доходность – это проценты инвестора?

В общем случае — да. Однако процентная ставка, которую инвестор получает от вложения в актив, также зависит от цены облигации. Доходность будет меняться в зависимости от того, была ли цена покупки выше или ниже номинальной стоимости.

Для определения реального возврата инвестиций можно использовать следующую формулу:

CY = C/P *100%, где :

CY — это фактическая прибыль;

С — годовой купон;

Р – цена.

Пример: Иван Артемович покупает облигацию номинальной стоимостью 1 000 рублей за чистую стоимость 1 050 рублей, или 105% от номинальной стоимости. 8% купонной ставки облигации равны 80 рублям за один год. При таком сценарии инвестиционная прибыль составит 80/105*100% или 7,6%.

Доходность упала – цена выросла. Это не шутка?

На вторичном рынке цена облигации может расти, в то время как ее доходность падает. Однако такой момент всегда настораживает начинающих инвесторов, которые не знают разницы между доходностью к погашению и доходностью к продаже. Как правило, рост цены актива в общем портфеле, безусловно, увеличивает сбережения, однако доходность к погашению рассматривается по-другому.

Наиболее важным параметром, характеризующим облигацию, является не ее стоимость, а доходность. Корректировка фиксированной купонной ставки осуществляется только путем корректировки цены ценных бумаг. В этих условиях часто возникает ситуация, когда стоимость актива растет, а прибыль падает.

Расчет накопленного купонного дохода

Вычисление НКД проводится в зависимости от типа купонной ставки.

Типы купонной ставки:

- Постоянная — облигация с постоянным купонным доходом имеет единую ставку для всех купонов на весь период до погашения, которая известна при выпуске.

- Фиксированная — при фиксированном доходе купонные ставки и размер выплаты по купону меняются согласно графику платежей. Размер купонных выплат по таким ценным бумагам хоть и меняется, но известен до окончания срока их погашения.

- Переменная — облигация с переменным купонным доходом имеет ставку купонного процента, который изменяется согласно заранее установленным условиям. Как правило, купон фиксируется до даты оферты, после которой процентная ставка меняется по решению эмитента. При этом до оферты новая процентная ставка неизвестна, но после ее установления она является действительной до следующей оферты.

- Плавающая – облигация с индексируемым (плавающим) размером процентной ставки купона привязана к изменению какого-либо индикативного финансового инструмента за определенный период, например, к ключевой ставке ЦБ, ставке RUONIA и другим внешним индикаторам. Конкретная ставка купона и его размер, соответственно, по облигациям с плавающим типом купонной ставки может быть известен как немного заранее, например, на текущий купонный период (если индикатор привязан к ставке с неким лагом), так и становиться известным только за несколько дней перед окончанием купонного периода.

В зависимости от того, какие есть данные по конкретной облигации (ее купонной ставке, размеру купона в денежном выражении), применяют различные формулы для расчета НКД:

- от ставки купона;

- от суммы купона;

- от ставки купона, действующей на каждую дату внутри купонного периода (для бумаг с меняющейся ставкой купона внутри купонного периода).

НКД для облигаций с постоянной и фиксированной ставкой

Для облигаций с постоянным и фиксированным купоном НКД от суммы купона рассчитывается по следующей формуле:

Для облигаций с постоянным купоном НКД рассчитывается от ставки купона по следующей формуле:

Соответственно, с началом каждого нового купонного периода размер НКД начнет накапливаться в соответствии с одним и тем же значением на весь период обращения бумаги.

НКД для облигаций с переменной или плавающей ставкой

Если купонный доход переменный или плавающий, то для вычисления НКД применяются более сложные формулы.

Обычно для облигаций с переменной или плавающей ставкой на начало купонного периода НКД уже определена, как и размер купона, который будет выплачен в конце этого периода. Соответственно, рассчитать НКД можно, пользуясь стандартной формулой.

Инвестору надо иметь в виду, что НКД этой бумаги в следующем периоде уже может быть иным из-за того, что ставка купона изменится. Если он планирует перепродать бумагу в последующих купонных периодах, то тот НКД, который он заплатил при покупке бумаги, например, за 50 дней, в другом периоде за те же 50 дней будет отличаться.

Если ставка купона меняется внутри купонного периода, то используется специальная формула расчета НКД, которая учитывает ставку купона, действующую на каждую конкретную дату внутри купонного периода.

На практике обычному инвестору не приходится самостоятельно рассчитывать НКД. Отдельного калькулятора для расчета исключительно НКД не существует, так как данный показатель необходим инвестору в совокупности с другими метриками долговой бумаги для оценки ее доходности. В связи с этим НКД рассчитывается в общих облигационных калькуляторах, например, в калькуляторе Мосбиржи или Cbonds.ru.

Что такое купоны

Купоны — это регулярные выплаты процентов по облигациям.Облигация— долговая бумага, так что по сути, купонами эмитент платит держателю облигаций за пользование деньгами.

Размер и даты таких выплат чаще всего известны заранее. Периодичность выплат может быть разной — раз в год, раз в полгода, раз в квартал. Этот интервал называют купонным периодом.

Стоит помнить о том, что в инвестировании существуют риски, в том числе риск банкротства эмитента. Поэтому доход никто не может гарантировать.

Почему купоны

Раньше облигации были бумажными, и при выплате процентов от них отрезали кусочки-купоны. Название «купоны» сохранилось и для выплат по современным облигациям.

Размер купона рассчитывается как процент от номинала облигации. Обычно чем надёжнее эмитент, тем ниже купонная доходность. Менее надёжные эмитенты компенсируют риски повышенной доходностью.

Также чаще всего (но не всегда) у долгосрочных облигаций купон будет выше, чем у краткосрочных — это тоже своеобразная «премия за риск», ведь никто не знает, что может случиться через много лет.

Кстати, бывают и вообще бескупонные облигации, которые изначально продаются с дисконтом — в этом и есть выгода инвестора. Но встречаются они намного реже, чем купонные. Почитать о них можно здесь.

Размер купона может быть постоянным или меняться. По этому признаку купоны бывают разных типов, в том числе:

- постоянные

- фиксированные

- с переменной ставкой

- с плавающей ставкой (с привязкой к определенному рыночному показателю)

Виды облигаций

По эмитенту

-

Облигации федерального займа (ОФЗ) – государственные бумаги, выпускаются Министерством финансов РФ. Ставка купона зависит от

ключевой ставки ЦБ

на момент выпуска. Цель выпуска – привлечение финансирования в бюджет за счет займов. - Муниципальные облигации – бумаги российских регионов. Купон по ним немного выше, чем по ОФЗ.

- Корпоративные облигации – это бумаги, выпускаемые компаниями. Ставки по купону зависят от кредитного качества эмитентов и варьируются в очень широком диапазоне.

- Еврооблигации – это как государственные, так и корпоративные бумаги, номинированные в иностранной валюте. Чаще всего в долларах США. Выпускаются для привлечения финансирования в валюте.

По типу купона

- Дисконтные (бескупонные) облигации. Вообще не имеют купона. Изначально размещаются ниже номинальной стоимости, доход инвестора заключается в разнице между покупкой и продажей.

- Облигации с фиксированным купоном. На протяжении всего срока обращения имеют фиксированный размер купона.

- Облигации с переменным купоном. Размер купона фиксируется до даты оферты. Затем эмитент устанавливает новый размер купона исходя из конъюнктуры рынка.

- Облигации с плавающим купоном. Ставка купона привязана к какому-либо другому показателю, например, к ключевой ставке ЦБ, к индексу потребительских цен, к ставке RUONIA, и прочее.

На какие облигации обратить внимание сегодня

Башнефть 001P-02R-боб – постоянный купон 9,5%, погашение в декабре 2023 года, доходность к погашению 9,05%

Башнефть-3-боб – переменный купон, погашение в мае 2025 года, доходность к погашению 11,9%

ПИК БО-П03 – постоянный купон 10,75%, погашение в июле 2022 года, доходность 7,9%

ЛСР БО 1Р-03 – постоянный купон 9%,амортизация с сентября 2021 года, доходность к погашению 8,2%

ОКЕЙ 001Р-01 – постоянный купон 9,55%, погашение в апреле 2021 года, доходность 7,9%,

Камаз БО-П01 – постоянный купон 9%, амортизация с февраля 2020 года, доходность 7,4

Это довольно крупные эмитенты, так что риск банкротства минимален.

Выплаты по купонным облигациям

Периодичность купонных выплат не имеет определенных стандартов, но всегда указывается в открытых источниках (в сводке данных, в документе «Решение о выпуске»). Это может быть конкретная дата либо определенный день, который отсчитывается с момента эмиссии.

Если ранее облигации представляли собой бумажный документ, а купоны отрезали и получали деньги наличными, то теперь большинство сделок проводятся через интернет. Все документы переведены в электронный вид. Поэтому перечисления производятся онлайн – в назначенную дату эмитент переводит средства на счет трейдера.

Рассчитать выплату можно самостоятельно. Нужно определить:

- Номинал – это база для расчета процента.

- Процент купона – годовой процент от номинала.

- Периодичность выплат в год.

Регулярность выплат на протяжении всего периода обращения будет указана и в отдельном разделе сводки данных. Обычно она представляет собой простую таблицу, где все перечисления расписаны на полный срок.

Используя основные данные можно вычислить фактическую прибыль по облигации в рублях. Но в большинстве случаев инвесторов интересует не сумма, а общая доходность, вычисляемая в процентах.

Какой купон выбрать?

Рынок облигаций условно поделен на два больших сегмента: низкорисковые и высокорисковые облигации. К первым относят ОФЗ и муниципальные облигации. Ко вторым – корпоративные бонды компаний второго и третьего эшелонов. Категорию эмитента определяют с помощью . Сейчас я не буду углубляться, как именно это происходит, возможно в будущем я сделаю отдельную статью на этот счет…

Но в любом случае облигации – это консервативный инструмент, который не подходит для активных спекуляций. Об инвестициях в облигации обычно вспоминают, когда нужно пересидеть «шторм» на рынке акций или в периоды высокой волатильности рынков.

Облигации с фиксированным купоном подойдут в качестве «безопасной гавани» на случай паники. Небольшой, но постоянный купон гарантирован. Если же на рынке ожидается рост ставок, то более привлекательно выглядят облигации с переменным купоном.

Оптимальный вариант – составить диверсифицированный портфель из нескольких типов облигаций. Например: короткие облигации для текущих накоплений, корпоративные облигации с высокой доходностью на 2-3 года и еврооблигации для защиты от валютных рисков.

А в какие облигации инвестируете Вы? Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в соцсетях!

P.S. Кстати для любителей пощекотать нервы есть очень высокорисковая стратегия — «Junk Bonds» (дословно — Мусорные облигации). Но о ней я расскажу в другой раз.

P.S.S. Если вы уже выбрали облигации для покупки но еще не знаете как это делается, то вам просто необходима эта статья о настройке терминала и механике покупки бондов.

В материале использованы слайды из презентации Московской биржи.

Виды купонных выплат

Купонные облигации или вид купона делятся на:

- Постоянный. Ставка купона едина, не изменяется до момента погашения и известна изначально.

- Фиксированный. Аналогично постоянному процент выплат устанавливается до реализации бумаги. Впоследствии он может быть изменен в соответствии графиком, и инвестор заранее может просчитать будущий доход.

- Переменный. Процент устанавливается на определенный период, который меньше срока погашения. До отмеченной даты инвестор получает известную ему прибыль, после эмитент может изменить процент в большую или меньшую сторону. В назначенную дату обычно действует оферта – право владельца ценной бумаги реализовать ее эмитенту (погасить), если новые условия его не устроят.

- Плавающий или индексируемый. Купонный процент привязан к определенному значению – ключевой ставке ЦБ РФ, уровню инфляции, ставке РУОНИА, курсу валюты либо другой величине. Условия в обязательном порядке оговариваются до продажи.

У каждого из вариантов есть свои сильные и слабые стороны. Ценные бумаги с фиксированным или постоянным купоном дают определенную гарантию, плавающий – возможность получить повышенный доход. Переменный купон потребует от инвестора регулярного мониторинга рынка, ведь в установленный момент нужно принимать решение о сбыте облигаций либо принятии новых условий.

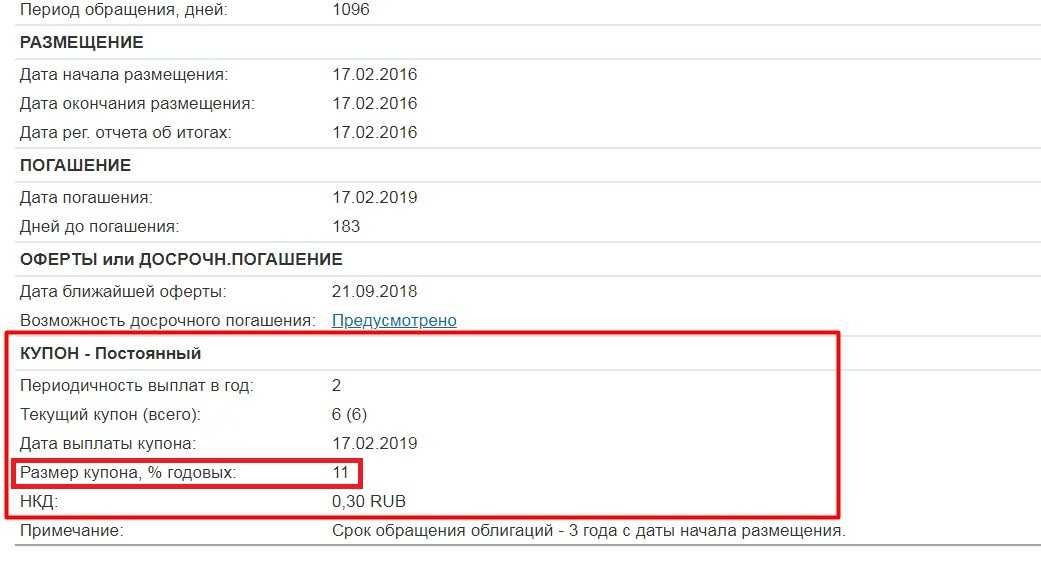

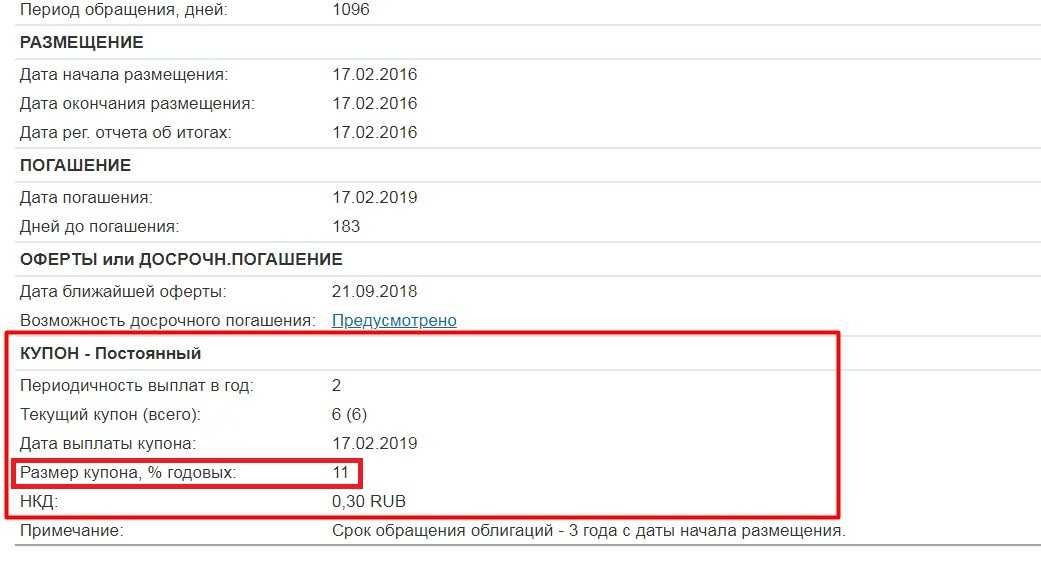

При выборе ценной бумаги, еще до ее покупки, все условия инвестор видит сразу. Интерфейс различных сайтов-агрегаторов может быть разный, но общая сводка будет схожей.

В таблице указывают:

- Тип купона.

- Периодичность выплаты купонного процента в год.

- Номер текущего купона и общее их количество.

- Дата, когда эмитент произведет следующее перечисление средств.

- Размер купона в процентах годовых.

- НДК на текущую дату.

Что это такое

Купонный доход по облигациям представляет собой установленный размер выплаты купона, получает которую владелец бумаги в соответствии со сроком держания облигации. Другими словами этот вид прибыли можно назвать процентной ставкой по купону.

Так, если по облигации купон равен 8%, за 1 год владелец бумаги получит 8% годовых. Стоимость самой облигации может упасть/вырасти, но зафиксированные 8% инвестор получит в любом случае.

Накопленный купонный доход по облигациям – так называется прибыль по ценной бумаге, которая была накоплена с момента совершения прошлой выплаты по данному купону. В качестве примера можно взять ОФЗ. Выплаты по государственным облигациям осуществляют дважды в год (раз в 6 месяцев). Так, на момент, к примеру, 10 июня 2021 года последняя выплата по купону зафиксирована 31 января 2021 года.

Купонная доходность облигации равна 8.24%, поэтому НКД считается так:

(8.24% х 130)/365 = 0.02934% (это 29.34 рубля).

130 – число дней, которые минули с момента совершения последней выплаты, которая была зафиксирована 31 января. Накопленный доход обязательно учитывают при совершении покупки/продажи облигации. Если инвестор хочет купить ценную бумагу, цена для него составляется из двух значений: текущая стоимость облигации и накопленный купонный доход по облигации. Когда совершается выплата, НКД снова обнуляется и считается с этого дня.

Так, если до новой выплаты по купону еще есть 4 месяца, то прошлому владельцу облигации новый платит накопленный купон облигации за прошедших 2 месяца (так как по ОФЗ купонный доход выплачивается каждые 6 месяцев, но у разных ценных бумаг периодичность выплаты может быть разная).

При условии, что НКД равен 8%, инвестору придется заплатить:

НКД = 8% х 2/12 = 1.333% (либо 13.33 рубля за штуку).

При желании продать ценную бумагу до того, как будут совершены выплаты, обозначенные купоном (в примере этот срок настанет через 4 месяца), покупатель выплатит продавцу НКД. Если же не продавать, то через 4 месяца эмитент заплатит держателю ценной бумаги 4% (за полгода).

Каждый день стоимость облигации повышается на значение купонного дохода за 1 день – расчет выполняется просто: величина купонного дохода умножается на 1/365. Данная схема достаточно справедлива, так как дает возможность получать свой процент владельцу облигаций, независимо от того, как долго он владел ценной бумагой и без потерь в случае изменения планов (продажи облигации раньше срока, к примеру).

Выплата по купону осуществляется автоматически, за это отвечает брокер, через которого были приобретены ценные бумаги. Таким же образом осуществляется и пересчет при продаже облигации. Владелец при совершении каких-то сделок может ничего не делать самостоятельно, но желательно помнить об этом моменте и знать, как рассчитать НКД, чтобы иметь возможность самостоятельно выполнять адекватные подсчеты прибыли. Накопленный доход по купону закладывается в стоимость облигации автоматически.

Формула расчета НКД:

НКД = Номинал х (С/100) х День/365.

Тут:

- С – это ставка, по которой считается купон (облигация предполагает доход в процентах годовых).

- День – количество дней с момента фиксации начала купонного периода до текущей даты.

- 365 – используется для обычного года (для високосного 366).

Пытаясь разобраться, что такое купонный доход по облигациям, главное, что нужно помнить – это та сумма, которая была накоплена в соответствии с годовыми процентами, до момента покупки/продажи облигации. То есть, доход от владения облигацией в течение всего периода выплачивается в конце периода или с указанной эмитентом периодичностью (обычно платежи полугодовые, годовые, ежемесячный и понедельный встречаются редко), но в случае нарушения планов владелец в любой из дней при продаже облигации может получить свой доход в пересчете на текущую дату (даже если это один день).

Если сравнивать облигации с банковским депозитом, то благодаря НКД инвестор может эффективно и быстро перекладывать средства из одного актива в иной. Депозит такой возможности часто не дает – редко где позволяют досрочно закрывать вклад, не потеряв накопленные проценты.

С облигациями плюс еще и в том, что инвестор в любой момент может приобрести/продать лишь часть ценных бумаг, ведь НКД считают для каждой отдельной облигации.

Варианты купонных выплат

В настоящее время выплаты по облигациям можно производить тремя различными способами:

- фиксированный купон;

- переменный купон;

- индексируемый купон.

Особенности каждого варианта оплаты отличаются друг от друга.

Фиксированный постоянный купон

По такому купону заранее известен размер дивидендов, которые будут по нему выплачены. Эмитент ни при каких обстоятельствах не сможет изменить процентную ставку.

Он считается одним из наиболее распространенных видов облигаций.

Фиксированный переменный купон

‘ Доходность от владения облигациями данного типа известна лишь до определенной степени’. Определенный период времени ограничен эмитентом, когда речь идет об отображении информации о выплате. Доходность облигации будет расти или падать в течение определенного периода времени после покупки.

Примером облигации с периодом обращения 1826 дней является облигация «Сбербанк-17-боб». Первоначально эмитент установил купонный доход в размере 10% годовых.

Через год произошел пересмотр процентной ставки, однако никаких изменений не произошло: эмитент оставил доходность в 10% без изменений. Если организация решит сделать это в будущем, у нее будет возможность снизить размер купонных выплат на совершенно законных основаниях.

Индексируемый купон

Размер дохода по индексированному купону постоянно меняется и зависит от таких факторов как

- Обменный курс доллара США;

- Текущий уровень инфляции;

- Ставка центрального банка;

- Ставка RUONIA.

В случае с облигацией АИЖК-13-об, срок погашения которой составляет 3153 дня, доходность постоянно меняется. В результате эмитент привязал размер дивидендов к ключевой ставке Центрального банка. Таким образом, если вы приобретете эту облигацию, вы можете рассчитывать на получение купонных выплат на основе текущей ставки ЦБ плюс 2,5%.

Мнение эксперта

Демин Виктор Михайлович

Доктор педагогических наук, кандидат экономических наук, новатор, профессор.

Облигации федерального займа позволяют получать гарантированный доход. Такие активы гораздо прибыльнее обычных банковских депозитов.

В качестве еще одного примера можно привести облигацию РЖД-10-облигация, выпущенную в 2014 году, которая при выпуске имела первоначальную доходность 7,5% годовых. Эмитентом было принято решение привязать ставку купона к уровню инфляции, и поэтому доходность должна рассчитываться по формуле: текущий уровень инфляции плюс Таким образом, в 2015 году купонный доход составил уже 17,4%, а в 2016 году — 16,6%.

Простая доходность к погашению

Простая доходность к погашению (иногда называют «простая доходность») учитывает, как купонный доход, так и прибыль/убыток из-за разницы между ценой приобретения и ценой погашения.

\

Пример: возьмем выпуск ОФЗ 25083.

![]() Пример 1 – Исходные данные

Пример 1 – Исходные данные

Сегодня 01.03.2019, до погашения остается 1020 дней, которые можно быстро рассчитать в excel, вычитая текущую дату из даты погашения. За этот период держатель получит 6 купонов размером 34,9 руб., в сумме 34,9*6 = 209,4 руб. Расчет простой доходности будет выглядеть следующим образом:

\

Данная формула может применяться в том случае, когда инвестор планирует все получаемые платежи по облигации выводить и тратить на собственные нужды. Также она может быть полезна, если инвестор хочет примерно рассчитать размер налогов, которые придется уплатить с дохода. Для некоторых облигаций налог с купонного дохода и налог с разницы между ценой покупки и погашения различается. Чтобы учесть это различие, можно умножить сумму соответствующего дохода на коэффициент (1-налоговая ставка).

Примечание: формула подходит для обыкновенных купонных облигаций, а также может применяться по отношению к бумагам с переменным купоном, где процентная ставка купона зафиксирована только до даты оферты. В таком случае, доходность также следует рассчитывать не к дате погашения, а к дате оферты. Для флоатеров линкеров и других бумаг с плавающей доходностью данная формула не подходит.

Эффективная доходность к погашению

Самая популярная и самая достоверная оценка доходности облигации. Часто можно ее встретить под аббревиатурой YTM (Yield to Maturity).

По сравнению с предыдущей формулой, она учитывает реинвестирование купонов под ту же доходность на всем сроке владения облигацией. Также она позволяет адекватно учесть выгоду для инвестора от амортизации долга до погашения. Ее значение определяется путем решения следующего уравнения:

\

Здесь:

- r — искомая доходность;

- P — текущая «грязная» цена облигации;

- C — получаемый платеж по облигации (купон или купон+амортизация);

- F — финальный платеж (номинал или невыплаченный остаток номинала, в случае амортизации);

- t — число периодов дисконтирования до получения платежа С;

- n — число периодов дисконтирования до получения финального платежа.

Разумеется, вручную проводить такие расчеты достаточно накладно. Но это обычно и ни к чему, так как этот параметр есть в терминале QUIK.

Тем не менее, иногда может понадобиться провести собственные расчеты. Для этого приведем пример, как можно сделать это с использованием Excel.

По умолчанию для таких целей в Excel есть специальная функция , а также обратная ей функция , которая по заданной доходности ищет рыночную цену. Функции имеют следующий синтаксис:

Рисунок 2 – Расчет в Excel

К сожалению, функции и очень часто дают существенную погрешность, как в случае, приведенном на картинке (доходность к погашению в QUIK равна 7,81%). Поэтому можно предложить другой способ расчета, более трудоемкий, но более точный.

Для примера возьмем все ту же ОФЗ 25083. Для начала строим в Excel таблицу всех платежей по облигации, которые будут получены держателем начиная с момента покупки. В дату погашения не забудьте прибавить к купону размер номинала. В начале необходимо добавить дату покупки, под которой будет указана «грязная» цена облигации со знаком «минус». Далее используем функцию следующим образом:

Рисунок 3 – Расчет в Excel

Рисунок 3 – Расчет в Excel

В данном примере получился результат 7,79%, что отличается от доходности в QUIK 7,81%, но уже гораздо ближе к действительности. Это построение может быть использовано в качестве своего карманного калькулятора доходности, а также может помочь в моделировании доходности по бумагам с плавающим купоном.

Также можно использовать функцию , которая позволяет аналогичным образом по заданной доходности и потоку платежей определить рыночную цену. В ячейке в таком случае должно быть нулевое значение, а первым аргументом в функции нужно добавить ставку доходности

Это может помочь при оценке чувствительности облигации к изменению процентных ставок на рынке, а также оценке стоимости продажи облигации в будущем, если инвестор не планирует держать бумагу до погашения.

Примечание: при использовании функций и не стоит слишком округлять числа. Чем больше знаков после запятой будет указано на входе, тем более точный результат получится на выходе. Можно для наглядности выбирать формат отображения с округлением, но в ячейке должно храниться максимально точное значение.