Оплата налогов кредитной картой и выгодой до 5%

Оплачивать налоги и другие операции, по которым банки не особо хотят давать кэшбэк или дают совсем немного (до 1.5%) выгодно кредитными картами с длинным беспроцентным периодом от 120 дней и больше.

Схема следующая. Вы оплачиваете налоги кредитной картой со льготным периодом, а свои собственные средства держите на накопительном счете и получаете проценты на остаток. В данном случае, кэшбэк не получаете, но зато компенсируете это полученным доходом на накопительном счете или вкладе.

Выгодные кредитки для оплаты налогов

- Кредитная карта «2 года без %» от Ренессанс Кредита — бесплатная карта с льготным периодом до 2 лет.

- Кредитная карта «180 дней» от Газпромбанка — бесплатная карта при оформлении по акции, грейс 180 дней.

- Кредитная карта «Год без %» от Альфа-банка — бесплатная кредитка при оформлении по акции, грейс на операции покупок будет 365 дней при совершении оплате налогов в первые 30 дней после получения карты.

- Кредитная карта УБРиР «My Freedom» — бесплатная карта с беспроцентным периодом 120 дней на покупки (в том числе оплата налогов).

Оплата госпошлин со скидкой и кэшбэком

Если оплачивать госпошлины через сайт Госуслуг, то будет скидка 30%.Там можно оплатить следующие госпошлины:

- оформление паспорта гражданина РФ и загранпаспорта;

- выдача или замена водительского удостоверения;

- регистрация транспортного средства;

- регистрация брака (развода);

- регистрацию ИП.

и другие.

Для оплаты нужно подать заявление через портал Госуслуг. Дождаться выставления счета и опалить его там же онлайн. Скидка применится автоматически.

МСС по оплате госпошлин 9399. По некоторым картам можно получить кэшбэк.

Акция с 30% скидкой от государства действует до 1 января 2021 года, но регулярно продляется.

Учет расходов на достройку и отделку в составе вычета

Как вы видите в составе данных расходов есть не только стоимость самого дома или квартиры, но и затраты по их достройке или отделке. Подобные затраты могут быть включены в состав вычета при условии, что вы приобретаете, например, дом, который не завершен капитальным строительством (то есть незавершенку). Тогда затраты на его достройку увеличивают сумму вычета. А на такие объекты выдают специальное свидетельство о госрегистрации. Поэтому, если вами куплен дом, который строительством был завершен, то включить расходы на его достройку в состав вычета вам запретят.

В отношении квартиры — она должна быть приобретена в новостройке (желательно по договору долевого участия в строительстве). Если квартира куплена на вторичном рынке жилья, то включить расходы по ее отделке в состав вычете не получится (см. письмо ФНС России от 15.08.2013 № АС-4-11/14910).

Если вы покупаете дом или квартиру, которая нуждается в отделке, об этом должно быть четко написано в договоре купли-продажи или ДДУ. В нем должно быть отражено, что дом или квартира приобретаются «без отделки». Это предусмотрено статьи 220 (пункт 3 подпункт 5) Налогового кодекса. Еще раз напомним, что независимо от суммы подобных расходов вычет не может превышать 2 000 000 руб. Все расходы, связанные с отделкой квартиры (комнаты, дома) должны быть документально подтверждены.

Пример

Человек приобретает квартиру и претендует на получение имущественного вычета.

Ситуация 1

Квартира стоит 3 400 000 руб. Она нуждается в отделке. Расходы на отделку составили 850 000 руб. В данном случае вычет будет предоставлен в максимальной сумме — 2 000 000 руб. Причем затраты на отделку подтверждать документально не нужно. Они все равно в сумму вычета включены не будут.

Ситуация 2

Квартира стоит 1 550 000 руб. Она нуждается в отделке. Расходы на отделку составили 560 000 руб. В данном случае вычет будет предоставлен опять же в максимальной сумме — 2 000 000 руб. Затраты на отделку должны быть подтверждены документально минимум на сумму в 450 000 руб. (2 000 000 — 1 550 000).

Ситуация 3

Квартира стоит 1 150 000 руб. Она нуждается в отделке. Расходы на отделку составили 360 000 руб. В данном случае вычет будет предоставлен в сумме:

1 150 000 + 360 000 = 1 510 000 руб.

Затраты на отделку должны быть подтверждены документально на полную сумму включаемую в состав вычета в размере 360 000 руб.

Как получить налоговый вычет по расходам на обучение?

Вы можете воспользоваться социальным налоговым вычетом на собственное образование и вернуть себе часть расходов, если:

– Вы оплатили своё обучение в официальных образовательных учреждениях (например, в вузе, техникуме, автошколе или на учебных курсах).

– Вы официально работаете и платите подоходный налог.

При этом нет никаких ограничений на форму обучения: деньги можно вернуть за очную, заочную, вечернюю или любую другую форму обучения.

Вы можете вернуть не более 15 600 рублей из уплаченного в бюджет подоходного налога. То есть максимальная стоимость обучения, которая будет учтена при расчете вычета, — 120 000 рублей.

Кроме того, возможно получить социальный налоговый вычет за обучение детей/братьев/сестёр при соблюдении следующих условий:

-

ребёнку/брату/сестре не больше 24 лет;

-

ребёнок/брат/сестра обучается на очной форме обучения (детский сад, школа, очная форма вуза и т. д.);

-

договор оплаты обучения составлен на вас или вашего супруга;

-

фактические документы оплаты (квитанции, платёжки) должны быть составлены на вас (или оформлена доверенность на передачу средств).

Размер налогового вычета на обучение детей/сестёр/братьев не может превышать 6500 рублей в год за одного ребёнка.

Ограничение налогового вычета на собственные социальные вычеты и на обучение детей не влияют друг на друга и учитываются независимо.

Для того чтобы воспользоваться своим правом на налоговый вычет по расходам на оплату обучения, налогоплательщику необходимо:

1. Заполнить налоговую декларацию (по форме 3-НДФЛ) по окончании года, в котором была осуществлена оплата обучения.

2. Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3. Подготовить копию договора с образовательным учреждением на оказание образовательных услуг.

Если производилась оплата обучения собственного или подопечного ребёнка, брата или сестры, необходимо дополнительно предоставить копии следующих документов:

-

справка, подтверждающая очную форму обучения в соответствующем году (если этот пункт отсутствует в договоре с образовательным учреждением на оказание образовательных услуг);

-

свидетельство о рождении ребёнка;

-

документы, подтверждающие факт опекунства или попечительства, — договор об осуществлении опеки или попечительства, или договор об осуществлении попечительства над несовершеннолетним гражданином, или договор о приёмной семье (если налогоплательщик потратил деньги на обучение своего подопечного);

-

документы, подтверждающие родство с братом или сестрой (если оплачивалось обучение брата или сестры).

4. Подготовить копии платёжных документов, подтверждающих фактические расходы налогоплательщика на обучение (чеки контрольно-кассовой техники, приходно-кассовые ордера, платёжные поручения и т. п.).

5. Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение социального налогового вычета по расходам на обучение.

Когда вернуть излишне уплаченный налог

Если плательщик решил вернуть средства на личный счет либо карту, нужно заполнить соответствующую . Заявление оформляется на портале в личном аккаунте двумя способами:

- Через услугу заполнить 3-НДФЛ. После отправки декларации сразу предлагается написать заявление.

- Воспользоваться сервисом «Распорядиться переплатой». Услуга предоставляется во вкладке Жизненные ситуации, где переплата оформляется в пару шагов.

Стоит ли писать заявление?

После того как гражданин направил бланк 3-НДФЛ в ФНС, откроется окно с предложением заполнения заявки. Но в этот момент оформлять бланк нежелательно, так как сумма еще не утверждена налоговой. Дело в том, что при перерасчете или в процессе камеральной проверки может обнаружиться ошибка и в возмещении средств придет отказ. А вот когда камеральная проверка окончена, можно заполнить заявление и направить в налоговый орган. Также стоит помнить, что после направления заявки средства поступят не сразу. Для рассмотрения налоговиками установлены сроки.

Основные условия и тарифы карты МТС Кэшбэк

- Выпуск карты — бесплатный

- Обслуживание — бесплатное (для карт, выпущенных после 12.07.2023)

- Дополнительные карты не предусмотрены.

- СМС-информирование — 99 ₽/месяц (для виртуальной карты 59 ₽/месяц). Первый месяц при подключении по инициативе банка — бесплатно. Отключить можно в мобильном приложении.

- Кредитный лимит — до 1 млн. ₽, начальный меньше, банк его периодически повышает.

- Беспроцентный период — до 111 дней на покупки

- Процентная ставка на покупки — 11,9 – 49,9% годовых

- Процентная ставка на снятие наличных и переводы — 11,9 – 69,9% годовых

- Минимальный платёж — 5% от суммы задолженности, но не менее 100 ₽

- Карта MTS Cashback — неименная

- Платежная система — МИР

- Максимальная сумма кэшбэка в месяц — 10 000 ₽

- Базовый кэшбэк — 1% за покупки по всем категориям, кроме категорий повышенного начисления кэшбэка и списка исключений

- Повышенный кэшбэк — 5% за покупки в категориях, указанных на сайте банка (см. ниже)

- Срок действия — 5 лет с момента выпуска карты.

- Перевыпуск — платный, 299 рублей.

- Виртуальная карта — возможна, обслуживание бесплатное

Что такое налоговый вычет и как он работает

Налоговым вычетом называется либо сумма, которая уменьшает налогооблагаемую базу, либо возврат части ранее уплаченного подоходного налога.

В первом случаеречь идёт о налоговой базе для расчёта НДФЛ — это ваши доходы, например, зарплата. Если применить вычет, то база, с которой рассчитывается налог, уменьшится, а значит, уменьшится и сумма налога.

Рассмотрим на примере: скажем, у вас есть право на вычет в 3000 рублей, при этом ваш ежемесячный доход составляет 50 000 рублей. Расчёты будут выглядеть так:

Во втором случаеденьги вернут из уплаченных ранее налогов. Если вы купили жильё, взяли ипотеку на строительство, оплачиваете образование или лечение, открыли индивидуальный инвестиционный счёт, то имеете право на налоговый вычет. С 2022 года его можно получить даже за траты на занятия спортом.

Если вы можете претендовать на вычеты по разным направлениям, например, учитесь платно и взяли квартиру в ипотеку, то можете применить их все, но с учётом лимита по каждому из них.

Что облагается НДФЛ?

Регламентация подоходного налога приведена в главе 23 Налогового кодекса России. Согласно ст.208 НК РФ доходы физических лиц, подлежащие налогообложению НДФЛ, делятся на 2 группы:

- от российских источников;

- от зарубежных источников.

Почему это важно — подоходный налог взимается с обеих групп доходов налоговых резидентов страны, а у нерезидентов НДФЛ берут только от доходов, извлеченных от отечественных ресурсов. Нерезиденты это не только иностранцы, ими могут быть и россияне, если они за 12 любых подряд следующих месяцев находятся в России меньше 183 любых календарных дней в совокупности

Если лицо — нерезидент, то его прибыль, получаемая за рубежом, не учитывается российскими ИФНС

Нерезиденты это не только иностранцы, ими могут быть и россияне, если они за 12 любых подряд следующих месяцев находятся в России меньше 183 любых календарных дней в совокупности. Если лицо — нерезидент, то его прибыль, получаемая за рубежом, не учитывается российскими ИФНС.

Итак, виды доходов, существующих в России и облагаемых НДФЛ:

- выплаты наследникам умерших застрахованных клиентов страховых организаций в рамках законодательства о пенсионном страховании;

- прибыль, получаемая от эксплуатации ЛЭП, трубопроводов, компьютерных сетей и прочих видов связи, действующих в границах России;

- доходы от использования транспортных средств, эксплуатируемых для перевозок из России и в Россию, а также для выгрузки и погрузки в России, а также штрафы и другие доходы, получаемые за простой этих машин, судов и т. д.;

- стипендии, пособия, пенсии и прочие идентичные платежи, выплачиваемые по российскому законодательству либо филиалами иностранных компаний, работающих в нашей стране;

- трудовые вознаграждения — основной доход населения, с которого удерживается НДФЛ, т. е. зарплаты;

- выручка от продажи недвижимости, ценных бумаг, имущественных прав и некоторых видов движимого имущества;

- доход от сдачи в аренду имущества или иного прибыльного его использования;

- прибыль от авторских и смежных прав;

- страховые платежи при наступлении страховых случаев;

- проценты и дивиденды от российских компаний и филиалов заграничных фирм, работающих в России;

- и другие доходы.

Это перечень выплат, по которым уплачивается только НДФЛ, потому что дважды обложить один и тот же объект нельзя — это запрещено самим НК РФ. Физические лица и индивидуальные предприниматели, выбравшие общую систему налогообложения, платят по таким доходам. Вы видите, что перечень не является закрытым, т. к. перечислять все возможные доходы граждан трудоемко и нецелесообразно.

Самый простой способ, понять, ваш доход попадает под подоходный налог или нет, — это посмотреть ст.217 НК РФ — она содержит список доходов, которые освобождены от НДФЛ. И если вашего дохода там нет — значит, нужно платить налог. Например, по ст.208 НК РФ НДФЛ облагаются пособия, но в ст.217 указано, что большинство пособий попадает под освобождение, а также студенческие стипендии и пенсии.

Что касается затрат, облагаемых НДФЛ, то таковых не существует, ведь этот налог взимается с доходов, а не с расходов. Более того, при наличии некоторых видов расходов, можно даже вернуть уплаченный ранее НДФЛ, — по расходам на покупку и ремонт жилья, лечение, учебу и т. д. А налог с затрат — это НДС, который взимается практически с каждой покупки физических лиц.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Оплата налогов через ЮMoney (Яндекс.Деньги) с двойным кэшбэком

Как оплатить налоги физических лиц через ЮMoney

ЮMoney — это бывшие Яндекс.Деньги. Сервис был куплен у Яндекса Сбербанком. Поменяли название и переехали на другой домен. Функционал остался прежним.

Через ЮМoney можно оплачивать налоги как за себя, так и за третьих лиц.

МСС 9311, поэтому по перечисленным выше картам также будет кэшбэк. Но дополнительно к банковскому кэшбэку, ЮMoney еще заплатит вам 1% кэшбэка баллами. Отменено в октябре 2021. Для это предварительно подключите программу лояльности ЮMoney. Баллы можно расходовать на оплату товаров и услуг в размере 50% от суммы чека.

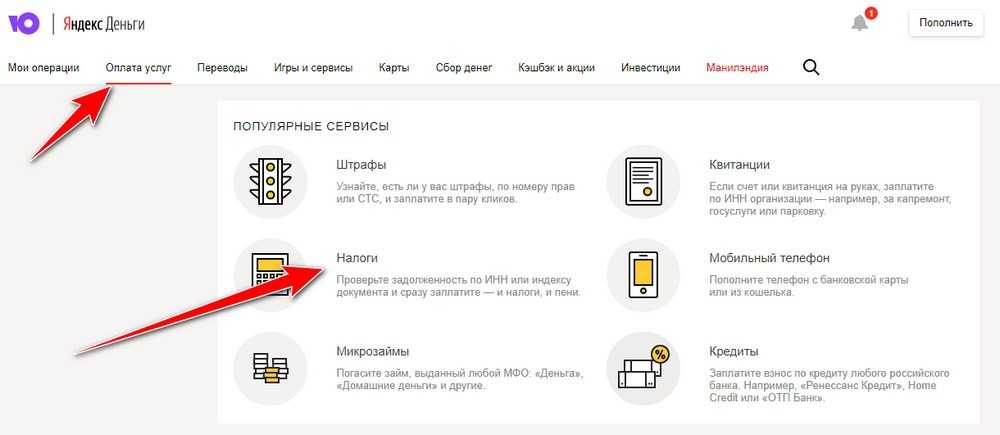

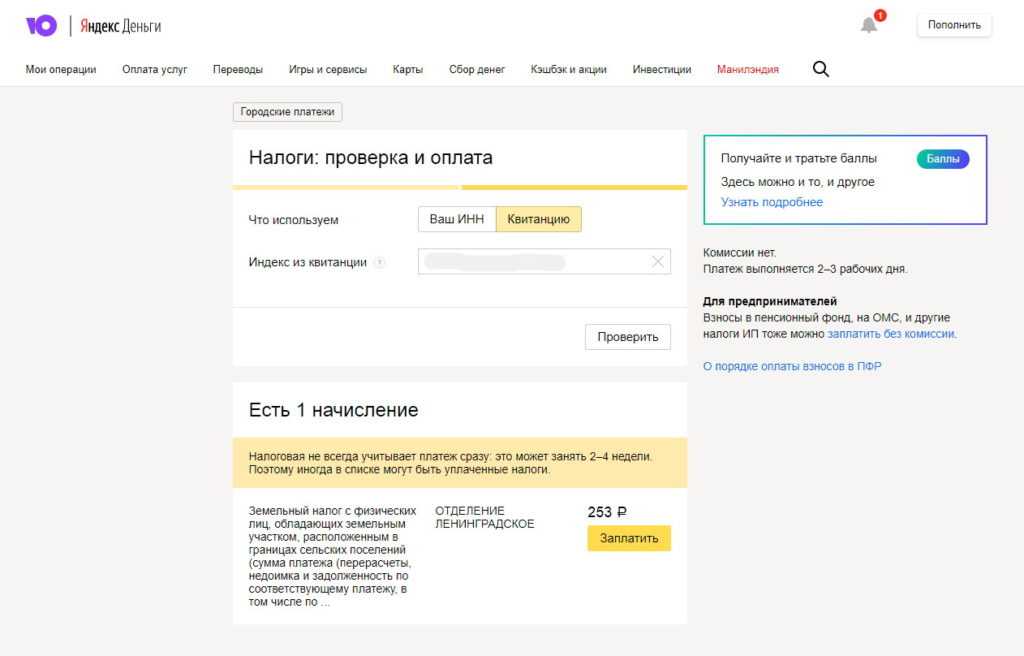

Для оплаты налогов заходим в раздел «Оплата услуг» — «Налоги».

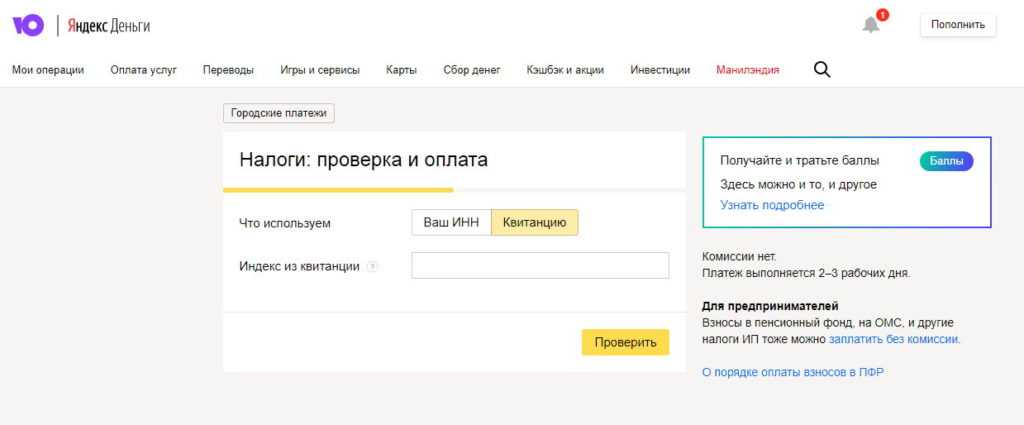

Выбираем оплату налогов по ИНН или квитанции.

По ИНН будут найдены все ваши задолженности из базы налоговой. Однако не всё и не всегда находится. Поэтому лучше платить по квитанции. Так можно оплачивать налоги частично.

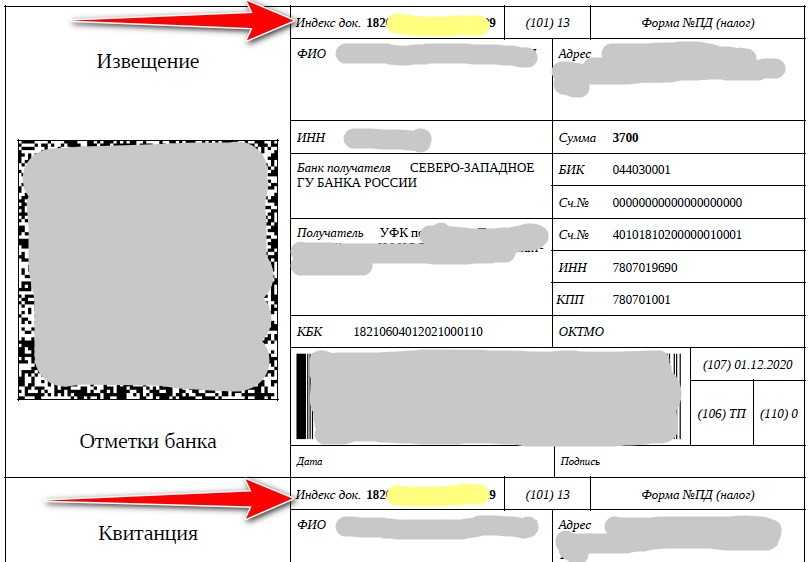

Сама квитанция не нужна. Для оплаты по квитанции нужно ввести только индекс документа из неё. Это уникальный идентификатор начисления (УИН). Он находится в левом верхнем углу квитанции которая обычно приходит всем на почту.

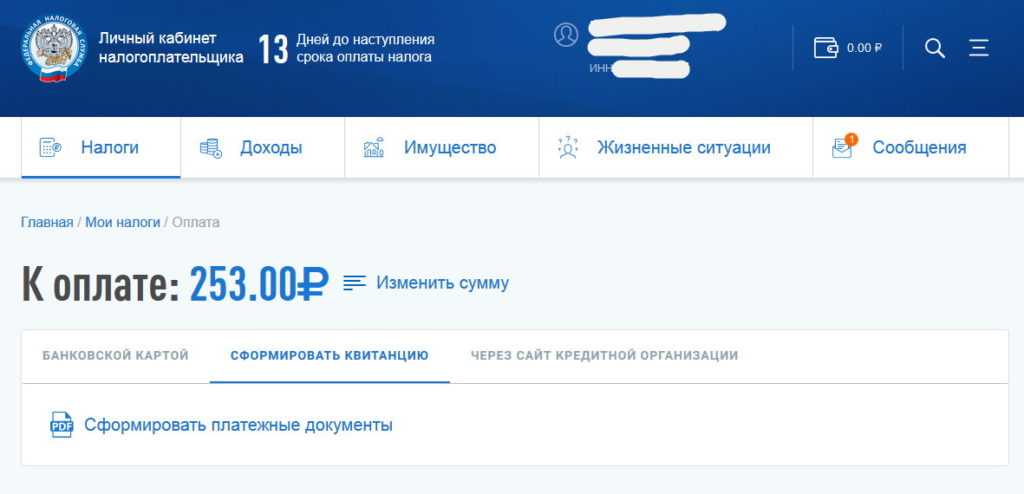

Но её совершенно не обязательно дожидаться по почте. Можно загрузить или сформировать в личном кабинете налогоплательщика. Для этого достаточно зайти в раздел налоги и нажать на ссылку посмотреть налоговое уведомление.

Либо сформировать новую квитанцию на соответствующий налог или на произвольную сумму для пополнения налогового кошелька.

Нажав на ссылку «Сформировать платежные документы» получаем PDF файл с квитанцией.

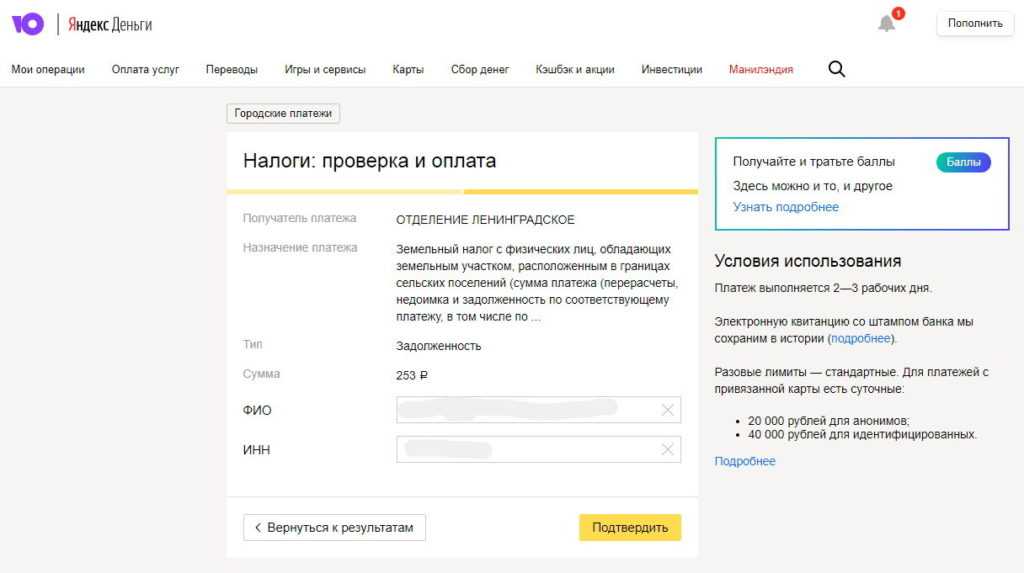

Вводим УИН из квитанции в форму на ЮMoney и из налоговой подгружаются все данные из квитанции. Иногда могут быть проблемы со связью с налоговой, просто повторите поиск попозже.

Далее уточняем ИНН и ФИО. Автоматически могут подгрузиться данные владельца кошелька. Поэтому если вы оплачиваете за другое лицо, нужно исправить.

Жмём подтвердить и выбираем оплату картой, чтобы дополнительно получить кэшбэк от банка.

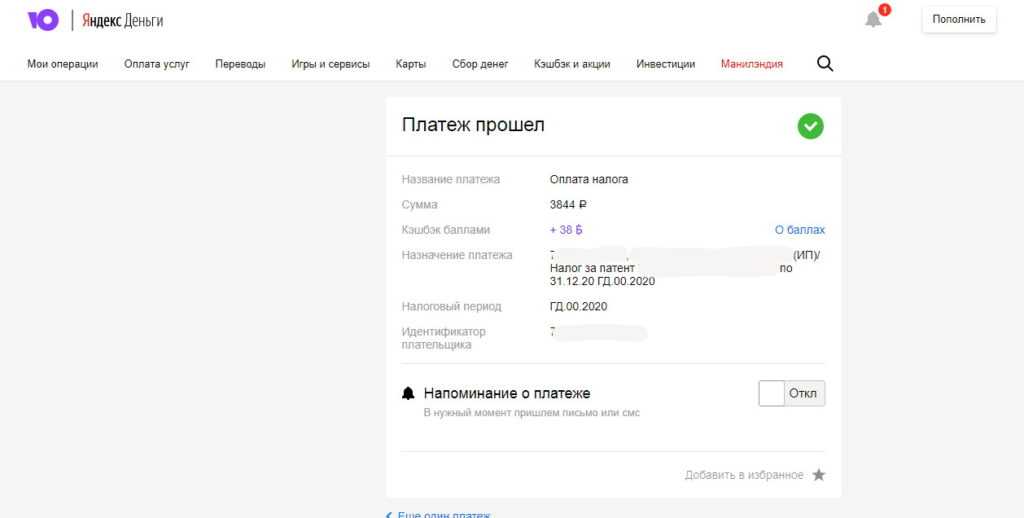

Как видите на картинке, ЮMoney начисляет бонус за платеж 1% в виде баллов.

Оплата налога через ЮMoney отразиться в налоговой через 2-3 дня. Квитанции об оплате можно можно будет скачать из кошелька также через 2-3 дня.

Как оплатить налоги ИП через ЮMoney с кэшбэком

Индивидуальные предприниматели могут оплатить свои налоги через ЮMoney. Это очень интересная тема, так как суммы в отличии от физических лиц тут не малые.

Мало того, что это без комиссии, так ещё можно получить двойной кэшбэк также как в случае оплаты налогов физическими лицами, как описал выше.

Можно оплатить аванс по УСН, фиксированный платеж в ПФР, страховые взносы на ОМС (ФФОМС) и другие налоги ИП.

Оплата происходит из специального раздела для предпринимателей. Ссылка находится справа, если зайдете в раздел по оплате налогов физических лиц. Или сразу нажмите сюда.

МСС как и в случае с физическими лицами 9311. Вы получаете кэшбэк от банка, плюс кэшбэк от ЮMoneyю. В итоге возвращаете себе как минимум 2% от уплаченных налогов.

Как вести налоговый учет, если кэшбэк начисляется в баллах

Часто банки не возвращают деньги, а зачисляют на бонусный счет баллы. Возможны два варианта их использования:

- Использовать при оплате товаров и услуг партнеров банка (получать скидки). В этом случае вы не конвертируете баллы в деньги, а значит, не получаете доход. Учитывать такой кэшбэк и платить с него налоги не нужно вне зависимости от системы налогообложения.

- Соблюдая условия программы, обменивать на рубли. В этом случае сумма, в которую были сконвертированы баллы, считается доходом, полученным в день поступления денег на счет. Нужно ли учитывать такой доход при расчете налогооблагаемой базы и как это правильно делать, зависит от режима налогообложения (варианты описаны выше).

Какие документы подготовить на получение налогового вычета

К ней надо приложить копии документов, подтверждающих право на выплату и доказывающих, что вы потратились.

- Копия договора купли-продажи или долевого участия.

- Выписка из ЕГРН или акт приёма-передачи (для новостройки).

- Договор ипотеки, займа, целевого кредита, график его погашения.

- Банковские выписки о перечислении денег от покупателя продавцу, кассовые ордеры, товарные/кассовые чеки, выписки с лицевых счетов, показывающие уплату по кредиту, — всё, что подтвердит расходы на покупку недвижимости, её отделку.

- Заявление о распределении налогового имущественного вычета между супругами — если недвижимость куплена в браке и её стоимость меньше 4 млн рублей.

- Справка об уплаченных по ипотеке процентах — при оформлении вычета за проценты.

Список может немного отличаться в зависимости от объекта недвижимости и ситуации.

Например, если вы покупаете жильё для подопечного, надо предоставить решение органа опеки и попечительства. Более точную информацию о нужных документах ищите в налоговой по месту жительства.

Помимо этого, при подаче на налоговый вычет нужны:

- паспорт гражданина РФ;

- справка 2-НДФЛ за тот период, за который вы оформляете вычет;

- реквизиты карты или счёта для перечисления денег.

Способы возврата подоходного налога (НДФЛ) в 2022 году

Государство предлагает снизить налоговую нагрузку на физических лиц с помощью налоговых вычетов. Они уменьшают сумму НДФЛ, подлежащую уплате. При этом если деньги уже удержаны работодателем и перечислены в бюджет, их можно вернуть.

НК РФ предусматривает несколько вариантов, за что можно вернуть подоходный налог. Желательно знать их все.

Стандартный налоговый вычет (за детей)

Чаще всего стандартный вычет предоставляют родителям детей. Его размеры составляют:

- на 1 ребенка – 1400 рублей;

- на 2 детей — 2800 рублей (1400 р. за первого и столько же за второго);

- на 3 детей — 5800 р. (по 1400 р. на первых двух и 3000 на третьего).

За каждого последующего ребенка к вычету прибавляют 3000 р. Иногда он положен и на самого налогоплательщика. Применяют льготы, пока общая зарплата в календарном году не достигнет суммы 350 тысяч рублей. На следующий год право на вычет возобновляется.

Рассказать, как работнику вернуть уплаченные 13% с зарплаты могут в бухгалтерии. По общему правилу достаточно написать заявление и приложить свидетельства о рождении на всех детей, в т. ч. и уже совершеннолетних. Сумму вычета в этом случае работодатель не будет удерживать при выплате зарплаты. Если вычет не был получен таким способом, его можно оформить через ИФНС.

Подробнее об этом способе возврата читайте в нашей статье: Как получить стандартный налоговый вычет на детей в 2022: кому положен, пошаговая инструкция и необходимые документы

Имущественный налоговый вычет (за покупку недвижимости)

Покупка жилья — еще один вариант, за что можно вернуть подоходный налог. С расходов на недвижимость можно вернуть до 260 тысяч рублей. Размер вычета составит в этом случае 2 млн рублей. При ипотеке можно получить еще вычет на проценты по ней. Его размер ограничен 3 млн рублей или суммой в 390000 р. к возврату.

При оформлении вычета к заявлению прикладывают: договоры и платежные документы. Предоставляют вычет 1 раз в жизни, но можно получать по нескольким объектам, пока не выбрана вся сумма вычета.

Подробнее об этом мы уже писали — Налоговый вычет при покупке квартиры в 2022 году.

Социальный налоговый вычет (за лечение и обучение)

Сумма вычета за расходы на обучение, лечение, пенсионное, медицинское страхование и благотворительную деятельность ограничена суммой в 120 тысяч рублей в год. Дополнительно можно получать социальный вычет на обучение детей в сумме до 50 тысяч рублей в год за каждого из них и на дорогостоящее лечение без ограничений.

Вместе с заявлением потребуется представить документы, подтверждающие расходы: договор, платежные поручения, чеки и тд.

Инвестиционный налоговый вычет (за инвестиции)

Вкладывая деньги в ценные бумаги, можно получить право на вычет по НДФЛ. Для этого достаточно открыть индивидуальный инвестиционный счет (ИИС), положить на него деньги и не снимать их в течение 3 лет. Максимальная сумма вычета — 400 тысяч рублей в год, а возврата — 52 тысячи рублей в год. Существует и второй вариант вычета. Он предусматривает освобождение от налога по бумагам, купленным на ИИС.

Для получения вычета потребуется приложить к заявлению договор на обслуживание ИИС или заявление на присоединение к нему и документы о зачислении средств на счет, например, платежное поручение.

Профессиональный налоговый вычет

Профессиональный налоговый вычет могут получить ИП, нотариусы, адвокаты, авторы различных произведений и граждане, получающие доход по договорам ГПХ. По общим правилам сумма вычета равна сумме документально подтвержденных расходов на ведение деятельности. Но иногда допускается получение вычета по нормативам, например, для ИП — в сумме 20% от доходов.

Для получения профессионального вычета к заявлению нужно приложить документы, подтверждающие расходы. Это могут быть накладные, акты выполненных работ, договора и т. д.

При каких условиях оплачивается налог

Почти каждый факт получения гражданином разного рода дохода обязательно проходит процедуру налогообложения. Однако, в законодательстве существует ряд исключений, с помощью которых есть возможность не тратиться на комиссионные проценты государству от получения выгоды.

В Налоговом Кодексе Российской Федерации в 217 статье прописаны все нюансы государственных сборов. С 2017 года она была изменена. Там прописывается, в каких условиях можно не платить налог:

- при условии, что предложение кэшбэка является публичной офертой — информация о продукте есть в открытом доступе, и любой пользователь, который подходит под условия работы банковской организации, может его получить;

- период действия программы лояльности должен быть не менее 30-ти дней;

- кэшбэк пользователя не должен приравниваться к вознаграждению за труд.

Важно! С Cash back не взимается процент в размере 13%, так как он определяется не как прямая доходность граждан, а как стимулирующее предложение банковских организаций для увеличения продаж товаров и услуг.

Виды УСН: «Доходы» и «Доходы минус расходы»

Есть два вида упрощённой системы налогообложения — в зависимости от объекта налогообложения или суммы, с которой платят налог:

- УСН «Доходы» — облагается весь доход бизнеса.

- УСН «Доходы минус расходы» — облагается сумма доходов, уменьшенная на величину расходов.

Доходы, независимо от выбранного объекта налогообложения, учитывают одинаково. Это все деньги, которые заработал бизнес, — например, доходы от продажи товаров и услуг, процент на остаток по расчётному счёту, возмещение ущерба страховой. При этом не учитывают получение и возврат займов, гранты, пополнение счёта личными деньгами собственника. Полный порядок определения доходов описан в статье 346.15 НК РФ.

Расходы при расчёте налоговой базы по УСН можно учесть только при объекте «Доходы минус расходы». Это затраты компаний или ИП на ведение бизнеса. Например, на оплату аренды, закупку оборудования. Полный порядок определения расходов приведён в статье 346.16 НК РФ.

Основные способы и порядок получения налогового вычета по ипотеке

Вернуть налоговый вычет по ипотеке за строящуюся или готовую квартиру заемщики могут двумя способами:

- получение налогоплательщиком заранее рассчитанной денежной суммы за покупку жилья;

- уменьшение налогооблагаемой базы работодателем.

Выбор подходящего способа получения имущественного вычета по социальной ипотеке при приобретении квартиры в новостройке зависит исключительно от личных предпочтений кредитополучателя. И у одного, и у другого варианта есть плюсы и минусы. Стоит отметить, что при уменьшении налогооблагаемой базы налогоплательщику не понадобится заполнять декларацию, а возврат налога можно получать уже со следующего месяца после одобрения ФНС. Однако данный вариант не будет выгодным, если заработная плата невысокая. В этом случае остаток имущественного налогового вычета переносится на следующий год. Вместе с тем придется собирать документы повторно. Явный минус — прекращение действий условий при смене места работы вне зависимости от срока. Потребуется повторное обращение в инспекцию и получение разрешения для нового работодателя. Узнать остаток налогового вычета по действующей или погашенной ипотеке можно в Личном кабинете на сайте ФНС.