Хеджирование цены на сырье

В 2021 году цена на многие биржевые товары выросла. Так, к примеру, могу назвать нефть +42,21%, медь за полгода подорожала на 30,11%, газ на 25,96%, хлопок 10% прибавил, а вот сталь подорожала на 58,97% всего за полгода. Такая волатильность ударит по бизнесу если, к примеру, подписывается крупный контракт на продажу скажем горячего проката стали или медной катанки на год по фиксированной цене.

В помощь к хеджеру (участник экономической деятельности, который стремится минимизировать риски за счет их перераспределения между базовым и дополнительными активами) приходят множество финансовых инструментов.

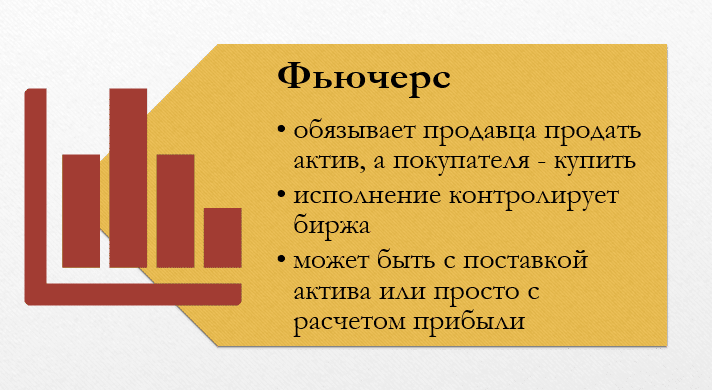

Фьючерс. Производный финансовый инструмент, который можно использовать для хеджирования рисков компании. К примеру, могу привести, нефть. Ваша компания занимается деятельностью, связанной с нефтью, и так или иначе вы зависите от курсовой стоимость барреля нефти

Компании важно, чтобы нефть стоила высоко, и доходы компании будут высоки, но вот если нефть дешевеет, то компания теряет свои деньги

С помощью брокерского счёта для юридического лица и фьючерса на нефть, ваша компания сможет хеджировать свои риски. Боитесь снижения курса нефти, продавайте фьючерс на нефть, при этом, если нефть начнёт терять в цене, то в своём бизнесе вы понесёте потери из-за этого снижения, но зато фьючер будет приносить вам доход, который при грамотном хеджирование закроет весь минус, и ваш финрез будет 0. И тем самым вы убрали весь негатив от снижения стоимости нефти.

Опцион. Позволяет выстроить более сложные схемы хеджирования и сделать хедж практически бесплатным. К примеру, могу привести стратегию под названием Collar. Стратегия представляет собой комбинацию покупки опциона Call с высоким страйком и продажи опциона Put с низким страйком. Параметры опционов могут быть подобраны таким образом, что совокупная стоимость стратегии равнялась нулю.

При хеджировании рисков компании стоит так же учитывать и ещё один не благоприятный момент. Момент, когда ваш хедж идёт в убыток. Обратимся к примеру, выше, когда мы хеджировались от падения цены на нефть. Но что будет, если цена продолжит рос, то в этом случае ваш бизнес будет получать дополнительный доход, а вот фьючер на нефть, станет показывать минус, что не очень-то хорошо, ведь это расход. Но и при этом можно получить свою выгоду!

Ведь при хеджировании рисков компании, вы можете получить возможность снижения налогооблагаемой базы. Для этого необходимо иметь в компании свою прописанную политику хеджирования.

Надеюсь тему раскрыл и стало понятно, что при грамотном финансовом управлении компанией можно нивелировать практически любые финансовые риски и находится в прибыльной зоне все время.

Читатели пишут. Здесь делятся опытом и рассказывают свои финансовые истории

Источник

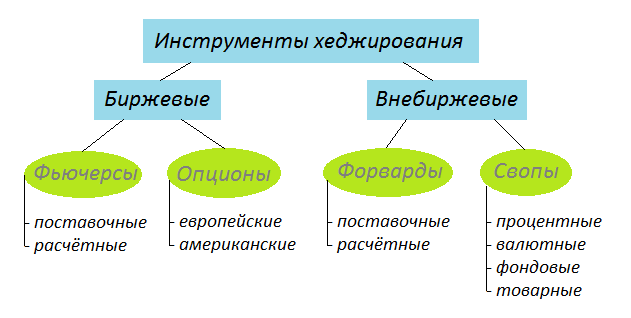

Инструменты хеджирования

Инвестор может застраховать свои риски с помощью нескольких производных финансовых инструментов: фьючерс, форвард, опцион и своп.

Фьючерс — это договор на покупку базового актива с отложенным сроком расчетов: через месяц, полгода или даже год. Если инвестор ожидает роста цен на актив, который он планирует купить в будущем, он может купить фьючерс на этот актив, тем самым фиксируя для себя текущую цену актива. Если цена вырастет, инвестор купит актив по новой цене, но прибыль по фьючерсному контракту компенсирует изменение цен. Если же цена упадет, то он купит акции по более низкой цене, но при этом убыток по фьючерсу также компенсирует разницу в изменении цен.

Здесь можно подробнее почитать, как работают фьючерсы.

Опцион — это биржевой инструмент, который заключается на заранее оговоренных условиях, по которому покупатель получает право купить (колл, call) или продать (пут, put) определенный актив по определенной цене до назначенной даты. При этом у продавца опциона появляется обязанность продать или купить товар в случае, если покупатель опциона решит реализовать свое право.

Здесь можно подробнее почитать, как работают опционы.

Своп — это инструмент, который позволяет участникам рынка обмениваться активами с обязательством вернуть их обратно через какое-то время или сделать обратный платеж. С помощью свопа инвестор может застраховаться от изменения процентной ставки, невыгодного для него изменения обменного курса, колебания цен на товар и т. д. Например, инвестор может передать второй стороне акции по текущей цене с обязательством выкупить их через какое-то время по установленной цене.

Пример: хеджирование валютных рисков

Если инвестор занимается импортом или экспортом товаров либо кредитуется в валюте, ему важно застраховаться от валютных рисков. Для этого подойдут все перечисленные инструменты, но лучше сработают форварды, так как по ним возможны какие-либо дополнительные условия, и опционы, которые не всегда обязывают совершать сделку

Кроме того, в качестве краткосрочного валютного кредитования может выступить своп. Если импортеру нужна валюта для покупки товара из-за границы, он может по своповому договору обменять ее на рубли с экспортером, у которого много валюты. Через оговоренное время импортер, который купил товар и получил прибыль от его продажи, возвращает экспортеру валюту по определенному курсу, а экспортер получает доход от такого «кредитования».

Пример хеджирования рисков на бирже

Чтобы застраховаться от рисков на бирже, инвесторы могут использовать парный трейдинг: одновременно открывать длинные и короткие позиции в двух связанных финансовых инструментах. Компании, которые занимаются международной торговлей, могут использовать опционы на валюту для защиты от потенциального колебания курса, отмечает директор по развитию розничного бизнеса Банка Синара Анна Волкова.

Если у инвестора в портфеле есть рублевые активы и он ожидает, что рубль ослабнет к доллару и евро, для хеджирования рисков он может купить валютные фьючерсы или опционы. Если купить их в достаточном объеме, то пакет рублевых активов не обесценится при росте курса доллара, отмечает инвестиционный консультант ФГ «Финам» Тимур Нигматуллин. Однако для покупки хеджа нужно освободить 10–20% средств на своем брокерском счете, добавляет он.

Хеджированием занимаются не только участники финансового рынка, но и компании из реального сектора. Например, нефтедобывающие компании, себестоимость добычи в которых составляет 50 долларов за баррель, предпочитают страховаться от рисков падения цены на нефть с нынешних 80 долларов до 40 долларов, говорит Нигматуллин. «При этом стоимость хеджа для них составляет 5–10 долларов за баррель», — уточняет он.

Также страхуют свои риски потребители нефтепродуктов, например, круизные компании. Они через посредников, которыми выступают инвестиционные банки или брокеры, покупают хеджирование от роста цен на топливо. А затем посредник реализует эту страховку на рынке через фьючерсы, отмечает Нигматуллин.

Начало. Как это было. Форвард

Одним из центров зарождения механизма страхования от возможных потерь в коммерческих операциях стала древняя Япония, город Осака. Речь шла о торговле рисом, главной аграрной продукцией Страны восходящего солнца. Хеджирование сделок по рису проходило по методу простейшей форвардной торговли. Японец-земледелец, продавец, заключал с японцем-потребителем договор поставки урожая в будущем, с фиксацией цены на дату такой договоренности. Канонический срочный контракт — форвард (англ. вперед).

В рисоторговле феодальной Японии четко прослеживаются преимущества срочных (с отсрочкой в исполнении) договоров. Продавец получает гарантированный рынок сбыта и оборотные средства под сельхозработы. Покупатель имеет четкую поставку в установленные сроки по оговоренной цене.

Так происходило (и происходит) страхование бизнеса у обеих сторон соглашения.

Что такое хеджирование простыми словами?

Термин пришел из английского языка и означает “ограждение, защита”. Если говорить про хеджирование простыми словами, то это подстраховка на случай изменения рыночной ситуации в худшую сторону. Стоит ясно понимать, что хеджирование это не стратегия для заработка, а лишь способ избежать возможного убытка. Хеджирование рисков можно описать на следующем наглядном примере.

Допустим, энергетическая компания продает определенное количество сырой нефти. Нефть загружается в цистерны и через какое-то время транспортируется покупателю. Соответственно, при оплате возникает два варианта: компания может получить рыночную стоимость нефти в момент заливки в цистерны или новую цену в будущем, когда продукт будет физически доставлен. Например через три недели.

В первом варианте все понятно, а вот во втором случае возникает развилка. Предположим, текущая цена нефти до транспортировки равна 110 долларов за баррель. Соответственно, если цена нефти после транспортировки станет, скажем, 115 долларов, компания относительно текущих условий окажется в прибыли, получив по 5 лишних долларов за каждый баррель. И наоборот: при более низкой будущей цене выиграет покупатель. Например, заплатив 105 долларов.

Но какой будет цена нефти через три недели, никто не знает. Поэтому нефтяная компания принимает решение не рисковать и хочет получить в будущем не ниже текущей рыночной цены – т.е. подстраховаться от возможного падения. Что делает компания? Она осуществляет хеджирование рисков.

На практике хеджирование как правило проводится на срочном рынке при помощи фьючерсов. Подробную статью о них читайте здесь, а кратко можно сказать, что фьючерсы позволяют отслеживать цену различных активов (нефти, металлов, акций). Главным свойством фьючерсов в данной ситуации является то, что с их помощью можно получать прибыль от падения цены актива. Для этого фьючерс продается.

А что с точки зрения покупателя нефти? Ему выгодна более низкая будущая цена, а следовательно, страховаться он должен от ее роста. Т.е. для хеджирования сделки он должен купить фьючерс на нефть. Если цена нефти действительно вырастет, то покупатель заплатит нефтяной компании больше – но разницу он возьмет в виде прибыли от фьючерса. Если же цена нефти упадет, то фьючерс даст убыток, но и покупатель заплатит поставщику меньшую сумму.

Где еще популярны подобные контракты? Например, в сельском хозяйстве, когда поставщик зерна не знает будущей цены и хочет получить определенную сумму независимо от грядущих погодных или иных условий. Если он этого не сделает, то высокий урожай скорее всего собьет стомость его продукции, тогда как засуха или наводнение вызовут дефицит и поднимут цену.

Хеджирование

Хеджирование представляет собой эффективный рыночный инструмент, который при правильном использовании позволяет снизить риск убытков во время торговли на рынках. Если вы открыли позицию на одном рынке (по одной валютной паре, если речь идет о рынке Форекс), но не уверены в правильности своего прогноза, то можно открыть сделку на другом рынке (на другой валютной паре), которая даст противоположный результат. То есть, если ваш прогноз неверен, минус, который даст первая сделка, перекроется прибылью, которую вы получите при работе второй сделки. Однако хеджирование является довольно опасным инструментом, так как трейдеру необходимо еще и выйти из хеджированных сделок правильно.

Валютное хеджирование

Валютное хеджирование — заключение сделок на продажу или покупку иностранной валюты, чтобы избежать колебания цены. Осуществляется с целью защиты средств при неблагоприятном движении валютных курсов, так как позволяет зафиксировать текущую стоимость средств.

Например, вы купили пару евро/доллар, предполагая, что в ближайшее время она будет расти, но впереди ожидается выход важных новостей, во время которого могут быть «шпильки». При небольшом депозите или слишком высоком плече даже небольшая «шпилька» может вынести игрока с рынка. Чтобы этого избежать можно заключить противоположную сделку по этой же паре (продать евро/доллар), дождаться, пока волантильность спадет, закрыть вторую сделку и ждать прибыли по первой. Или, если ситуация после новостей поменялась, закрыть первую, ожидая прибыли по второй.

Инструменты хеджирования рисков

Инструменты хеджирования могут быть:

- Биржевыми. В данную группу входят опционы и фьючерсы.

- Внебиржевыми. Представлены форвардными контрактами и свопами.

Сделки могут заключаться при посредничестве дилера или между контрагентами напрямую. В случае с внебиржевыми инструментами иногда могут возникать сложности при необходимости закрыть позицию.

Выбирая тот или иной инструмент хеджирования, необходимо особое внимание уделить детальному анализу потребностей бизнеса, экономики в целом и в конкретном сегменте, учитывая перспективы отрасли

Стратегия хеджирования

Стратегия хеджирования представляет собой совокупность определенных инструментов хеджирования и методов их применения с целью уменьшения финансовых рисков.

Сразу стоит отметить, что если вы хотите получить эффективную, прибыльную стратегию, ее необходимо создавать «под себя», учитывая свою готовность рисковать, количество времени, которое вы готовы посвящать торговле, и другие факторы. Универсальной прибыльной системы в природе просто нет: один и тот же инструмент в одних руках можно оказаться весьма эффективным, тогда как в других будет бесполезен.

Хеджирование — что это: простыми словами

Если говорить простыми словами, хеджирование — это попытка найти равновесие. Сделка, которая может оказаться убыточной, перекрывается сделкой, которая при тех же условиях будет прибыльной. То есть хеджирование направлено на то, чтобы установить равновесие по определенному рыночному инструменту на заданный промежуток времени.

Хеджирование в умелых руках превращается в уникальный финансовый инструмент, позволяющий свести риски в торговле к минимуму, постепенно наращивая прибыль при этом

Однако неопытным трейдерам хеджировать сделки нужно очень осторожно, аккуратно, так как неправильные действия могут привести к убыткам

Риски хеджирования

Хеджирование – это метод, используемый для снижения риска, но важно помнить, что почти каждая практика хеджирования имеет свои недостатки. Во-первых, как указано выше, хеджирование несовершенно и не является гарантией будущего успеха, а также не гарантирует, что любые убытки будут уменьшены

Скорее, инвесторы должны думать о хеджировании с точки зрения плюсов и минусов. Перевешивают ли преимущества той или иной стратегии требуемые дополнительные расходы? Поскольку хеджирование редко, если вообще когда-либо, приводит к тому, что инвестор зарабатывает деньги, стоит помнить, что успешное хеджирование – это то, что только предотвращает убытки.

Типы хеджирования на бирже, в трейдинге и не биржевые

Есть несколько классификаций хеджа. Все они зависят от субъекта. Рассмотрим самые основные.

По типу инструментов:

- Биржевые – контракты, которые оформляют на бирже. Популярными инструментами для хеджа являются опционы и фьючерсы. Они помогают застраховать финансовые риски. Третьей стороной в сделке является клиринговая палата. Она отвечает за исполнение и поставку контракта.

- Внебиржевые – договоры, которые заключают за пределами биржи. Покупатель и продавец могут оформить сделку напрямую или привлечь третью сторону. Основные инструменты для хеджа – форварды и свопы. Данные сделки носят разовый характер. Их нельзя продать третьим лицам. Внебиржевое хеджирование обычно используют для ограничения рисков бизнеса.

По величине застрахованных рисков:

- полное хеджирование – размер обратной сделки равен объему первой открытой позиции;

- частичное хеджирование – объем контрсделки меньше размера ранее открытой позиции.

По типу контрагента:

- Хедж покупателя. Инвестор страхует риски, которые связаны с вероятным ростом цен или ухудшением договорных условий контракта.

- Хедж продавца. В этом случае страхуются риски от возможного падения цен или ухудшения условий контракта.

По времени заключения сделки:

- Классический хедж. Сначала оформляют основную сделку, потом – страховочную.

- Превосходящий хедж. Всё происходит наоборот. Сперва оформляют страховочную сделку, потом – основную.

По типу базового актива:

- чистое хеджирование – базовый актив в основной и обратной сделке одинаковый;

- перекрестное – основную позицию страхуют другим базовым активом.

По типу условий договора хеджирования:

- одностороннее – финансовые потери и доходы несет только одна сторона сделки;

- двустороннее – разделение прибыли и расходов ложится на обе стороны.

Хеджирование – примеры

Хеджирование на крипто-рынке имеет в основе открытие шорт-позиций, уравновешивающих лонг-позиции, что позволяет не уходить в минус даже при движении рынка в невыгодную для инвестора сторону. Технически, для этого следует инвестировать в две не коррелирующие между собой валюты.

Основная сложность заключается в том, что львиная доля альткоинов следует по стоимости за биткоином, поэтому покупка других цифровых монет не всегда позволяет достичь хеджирования инвестиций.

Оптимальным решением в данном случае считается инвестирование в противоположную сферу. В частности, криптовалютные инвесторы для уменьшения рисков могут обращаться к реальным активам, таким как драгметаллы, недвижимость и тому подобное. Грамотно составленный своп также в неком роде может служить примером хеджинга.

Классическое хеджирование валютного риска на криптовалютном рынке — открытие шорт-позиций в противоположном направлении.

В общем смысле хеджированием можно назвать вывод криптовалюты в фиат или вложения в стейблокоины, подкрепленные материальными активами. Наиболее популярным среди последних является Tether (USDT) — токенизированный доллар.

Востребованным является и хеджирование фьючерсными контрактами, которое подразумевает одномоментное проведение операций на спотовом и срочном рынке. Доступ к ним можно получить через брокеров или площадки, поддерживающие заключение сделок такого типа. Например, биржи BitMEX и Bitfinex предлагают размещение бессрочных и срочных контрактов. Первые работают по следующему принципу: каждые 8 часов, в зависимости от ситуации на рынке, обладатели лонг или шорт контрактов платят друг другу. Кроме фьючерсов, различают также и хеджирование опционами – то есть, приобретение фьючерсов до установленной даты. Данные методы как по отдельности, так и в комбинации показывают хороший результат.

Опытные игроки уже давно активно используют хеджирование валютных рисков. Пример тому – ситуация в конце весны 2018 года, когда перед крупной просадкой рынка было замечено динамическое хеджирование, что отразилось в существенном увеличении спрединга за счет размещения хеджевых шортов. Играющие против толпы игроки сумели хеджировать свои активы перед самой просадкой рынка.

Виды хеджирования

Существует несколько видов хеджирования, в зависимости от целей и инструментов, которые используются:

- Классическое (чистое) хеджирование: заключается в открытии противоположных позиций на рынке реального товара и фьючерсном рынке. Например, инвестор заключает контракт на поставку пшеницы, чтобы защититься от возможного роста цены этого товара.

- Полное и частичное хеджирование: полное хеджирование предусматривает полное покрытие рисков, связанных с изменением цены актива, а частичное хеджирование — частичное покрытие рисков.

- Предвосхищающее хеджирование: используется, когда инвестор ожидает будущего изменения цены актива и предварительно принимает меры для снижения риска.

- Выборочное хеджирование: заключается в выборе конкретных активов или позиций для хеджирования, вместо полного покрытия всего портфеля.

- Перекрёстное хеджирование: происходит при использовании нескольких активов или инструментов для хеджирования рисков.

- Хеджирование и реинвестирование: при этом виде хеджирования инвестор использует полученную от хеджирования прибыль для реинвестирования в другие активы или инструменты.

Каждый вид хеджирования имеет свои особенности и подходит для определенных ситуаций

Важно правильно анализировать риски и выбирать соответствующий инструмент для хеджирования

См. также

Финансы и банки

11.01.2024, 06:16 61Что такое рентабельность и как ее рассчитать?

Финансы и банки

10.01.2024, 23:49 141Что сейчас с приложением Сбербанк онлайн?

Финансы и банки

11.01.2024, 01:59 140Сколько стоит 1 лоток микрозелени?

Заключение

Хеджирование является эффективным способом защиты финансовых вложений от неблагоприятных изменений цен. С помощью специальных инструментов хеджирования, таких как фьючерсы и опционы, инвесторы могут ограничить свои риски и обеспечить себе финансовую стабильность.

Важно помнить, что хеджирование имеет свои особенности и требует глубокого понимания рынков и инструментов. Правильный выбор стратегии и инструментов хеджирования может помочь инвесторам достичь своих финансовых целей и защитить свои активы от неблагоприятных колебаний цен

Основные варианты хеджирования

Приведу наиболее популярные виды, которые затронул ранее в статье.

Шорт-позиции

Так называемые короткие позиции.

Суть в следующем: инвестор берет акции в долг у брокера, продает их, затем покупает по более низкой стоимости и возвращает долг. Разница между продажей и обратной покупкой и будет являться прибылью, извлеченной на падающем рынке.

У такого способа есть ряд недостатков:

- За такую услугу брокер берет дополнительную комиссию.

- Посредник может закрыть позицию инвестора по невыгодной для него цене.

- При торговле с использованием кредитного плеча нужен счет с обеспечением.

Покупка опционов PUT

Инструмент представляет собой контракт, который заключают между собой два инвестора. Покупатель получает возможность (но не обязательство) продать в будущем актив по заранее оговоренной цене, не зависимо от того, сколько он будет стоить на момент исполнения сделки.

Условно, если инвестор думает, что его актив по какой-то причине упадет в цене, он может зафиксировать текущую цену, купив на него опцион PUT.

Если котировки действительно начнут падать, инвестор сможет продать свой актив по первоначальной стоимости. А если цена не упадет, своим правом на продажу можно не пользоваться, поскольку это не является обязательством.

Но при этом в любом из двух случаев инвестор должен заплатить премию за опцион.

Продажа фьючерсных контрактов

Инструмент во многом схожий с предыдущим вариантом. Здесь так же два инвестора заключают контракт на предмет купли-продажи какого-то актива по заранее оговоренной цене.

Но отличие в том, что покупатель фьючерсного контракта будет потом обязан выкупить актив по первоначальной цене. В то время как в случае опциона этого можно не делать.

Своп

Простыми словами это своеобразный обмен активами на оговоренный срок. Часто используется фондами и банками для валютного хеджирования.

Суть в следующем. Две стороны заключают две конверсионные сделки. Это может быть покупка определенного актива и его продажа спустя некоторое время на тех же условиях или на новых.

Или наоборот продажа и спустя время – покупка.

Обратные ETF

Напомню, что это обычный фонд для зеркального отображения бенчмарков. Т.е. при падении индекса он растет, а при росте – падает.

Есть разные обратные ETF – предлагающие пропорциональный рост – Х1, а также с кратностью Х2 и Х3.

Объясню на примере.

Допустим индекс упал на 1 %. Первый фонд (Х1) вырастет на 1 %. А два другие (Х2 и Х3) на 2 и 3 % соответственно. Такая доходность получается за счет кредитного плеча.

Стоит также отметить, что обратные ETF показывают эффективность только внутри одного торгового дня. На более длительном горизонте совокупная доходность искажается, и фонд перестает быть 100% зеркальным относительно своего эталона.

Т.е. его зеркальный результат не будет пропорционален движению бенчмарка. И чем выше заявленный мультипликатор (Х2, Х3), тем сильнее будут эти расхождения.

Главная причина такого процесса в потерях на волатильности, что помимо прочего приводит к увеличению комиссии за управление в сравнении с обычными ETF.

Чем дольше инвестор держит обратные ETF фонды, тем сильнее его общая доходность будет расходиться с индексом. Чтобы оптимизировать расхождения, нужно периодически проводить ребалансировку своей хеджевой позиции.

Регулярная ребалансировка позволит нивелировать этот эффект, но в то же время повлечет увеличение издержек на брокерские комиссии и налоговые последствия.

С помощью чего мы можем страховать свой инвестиционный портфель?

Рассмотрим на примерах наиболее популярных инструментов хеджирования.

Открытие коротких позиций

Если инвестор полагает, что цена акции двинется вниз, он берет бумаги взаймы у брокера, продает их по текущей стоимости с целью выкупить их через какое-то время дешевле и вернуть брокеру долг. Железная логика, но рынок может двинуться в обратную сторону и в неумелых руках «шорты» могут обернуться крупными убытками. К минусам также можно отнести и то, что для маржинальной торговли необходим счет с обеспечением – ведь вы берете акции в долг, а еще брокер берет комиссию за аренду акций или может принудительно закрыть вашу позицию по невыгодной ему цене.

Обратные ETF

По сути, это такие же биржевые фонды, как и обычные ETF, только движутся они в противоположную сторону, т.е. помогают хеджировать портфель и дают инвесторам возможность сделать ставку на снижение рынка; иными словами, при падении индекса подобные фонды растут. Существуют обратные ETF, предлагающие как пропорциональный рост – 1х, так и с кратностью 2х и 3х. Например: ETF с 1х – SOXS или TZA (https://t.me/bitkogan/12575), а ETF 3x – SQQQ.

Нужно понимать, что обратные ETF – крайне опасный инструмент, который может принести не только высокий доход, но и не менее впечатляющий убыток. Поэтому только небольшая, в пределах 2-3%, доля портфеля и только для опытных инвесторов. К слову, на Московской бирже нет ни одного обратного ETF; они доступны только квалифицированным инвесторам и тем, кто торгует через иностранного брокера.

Покупка опционов

Опцион – это контракт, по которому его покупатель получает возможность (но не обязательство!) продать или купить товар (актив) по заранее оговоренной цене, вне зависимости от того, какой будет реальная цена этого товара.

Иными словами, если инвестор ожидает падения цены по какому-то активу, он покупает на него опцион PUT, фиксируя текущую цену актива. В будущем, если котировки действительно упадут, инвестор сможет продать свой актив по заранее оговоренной цене, будто падения и не было. Если же котировки не упадут, то правом на продажу можно не пользоваться – инвестор потеряет только премию, уплаченную за опцион.

Фьючерсные контракты

Весной мы подробно разбирали, что такое фьючерсы. Это контракт между двумя инвесторами о купле-продаже актива в определенную дату в будущем по заранее оговоренной цене. Если инвестор считает, что цена актива упадет, он продает фьючерс. В будущем покупатель фьючерса будет обязан выкупить актив не по нынешней цене, а по той, на которую договорились в момент заключения контракта на фьючерс. При покупке или продаже фьючерса инвестор не должен платить всю сумму контракта. Он резервирует у брокера только гарантийное обеспечение, например, 10% от суммы контракта.

Свопы

Еще один тип срочной сделки, в рамках которой стороны обмениваются платежами в рамках определенного периода. Своп (от английского swap – обмен), – инструмент хеджирования, который используется, когда участники сделки производят обмен каких-то товаров или условий. Например, вы купили акции по ₽50, но внезапно котировка подросла до ₽65, и кто-то верит, что акции будут стоить ₽80 через три месяца, или кому-то нужны эти акции через три месяца. В этом случае этот кто-то готов выкупить у вас бумаги по ₽70 с расчетами через три месяца, и вы продаете ему этот контракт. В нашем случае вы зафиксировали хороший результат; тот, кто купил у вас акции по ₽70, фактически обменял будущую покупку акций по неизвестной (плавающей) рыночной цене на покупку акций по фиксированной цене и тем самым ограничил собственные риски.

Выводы

— Хеджирование – эффективный механизм защиты от падения актива.

— Диверсификация портфеля защищает портфель в нормальных рыночных условиях, но на падающем рынке становится менее эффективной.

— Даже долгосрочный инвестор может столкнуться с коррекцией и медвежьим рынком, чтобы использовать страховку на весь портфель или на отдельные инструменты.

— Популярные инструменты хеджирования сложны для обычного инвестора и предполагают наличие знаний о срочном рынке.

— Обратные ETF могут выступать альтернативой производных инструментов.

— Обратные ETF – крайне опасный инструмент. Поэтому только небольшая, в пределах 2-3%, доля портфеля и только для опытных инвесторов.

Нужно ли это вам

Стратегия хеджирования широко используется в финансовой сфере и форекс в том числе. Такой инструмент снижения рисков применяется многими людьми:

- производители товаров и покупатели стремятся к оптимизации валютного и ценового рисков;

- фондовые вкладчики защищают капитал от падения биржевых котировочных цен;

- кредиторы и заемщики заинтересованы в стабильных процентных ставках.

Опытные хеджеры советуют применять страхование от валютных рисков следующим категориям людей:

- экспортерам, которые используют валютную выручку для финансирования расходов в рублях;

- инвесторам и фирмам, у которых большая часть кредитных средств находится в валюте;

- импортерам, которые часто конвертируют рубли для оплаты поставщикам.

Чтобы ответить на вопрос, стоит ли хеджировать риски, необходимо провести анализ финансовой деятельности:

- Объем и процентное соотношение высокорисковых сделок. Если их количество достигает 50% и более, страхование — обязательное условие для механизма нейтрализации рисков.

- Соотношение вероятностей и возникновения последствия рисков (инвестиционных или операционных). При наличии критических рисков каждая такая сделка нуждается в страховании.

Стратегии хеджирования

Стратегии хеджирования, как правило, относятся к общей политике управления рисками фирм, которые торгуют на финансовых и товарных рынках с целью минимизации рисков. Хеджирование – это снижение риска, осуществляемое с помощью финансовых инструментов. Но стратегия хеджирования, используемая трейдерами на сырьевых товарах, такими как крупные энергетические компании, обычно относится к бизнес-модели (включая как финансовые, так и физические сделки).

Стратегия B2B

Back-to-back – стратегия, при которой любая открытая позиция немедленно хеджируется путем покупки товара на спотовом рынке. Этот метод часто применяется на товарном рынке, когда цена поставки клиенту товара рассчитывается из действующих цен на спотовом рынке в момент заключения договора с клиентом.

Отслеживающее хеджирование

Отслеживающее хеджирование – метод предварительной покупки производных финансовых инструментов на базовый актив, при котором открытая позиция уменьшается по мере приближения срока погашения.

Пример:

Большинство потребителей газа покупают его большими объемами зимой, чтобы обогреть свои дома. Компания, занимающаяся поставками газа, может летом купить фьючерсы на газ с поставкой осенью, в середине отопительного сезона и в конце зимы.

Чем ближе зима, тем более точные прогнозы по температуре в зимние месяцы, и тем точнее прогноз по потреблению газа. Компания может планировать свою стратегию, покупая недостающие объемы газа на спотовом рынке или продавая излишки фьючерсов на поставку газа по мере приближения сроков экспирации контрактов.

Хеджирование дельты

Дельта-хеджирование снижает финансовый риск изменения цен базового актива путем покупки опционов на такое же количество базового актива. На практике это осуществляется путем покупки опционов с противоположным движением цены. В результате получаем нейтральную рыночную стратегию.

Пример:

Если позиция по базовому активу длинная, то покупаются Put-опционы на базовый актив.

Реверсирование риска

Реверсирование риска означает одновременную покупку опциона Call и продажу опциона Put. Данная стратегия является имитацией длинной позиции в финансовых инструментах или товарной позиции на складе.