Примеры из практики по оптимизации

Налоговая оптимизация бывает разных уровней. В примерах выше большая часть ситуаций – результат стремления радикально снизить нагрузку. Но оптимизация налогов – это не про резкое снижение выплат в бюджет. Это комплекс мер, который направлен на налоговую безопасность бизнеса.

В таких случаях прибегают к услугам консультантов. Например, эксперты 1C-WiseAdvice анализируют состояние бизнеса, разрабатывают правильную структуру бизнеса, ищут способы смягчить нагрузку и помогают документально подтвердить свою позицию перед налоговой на случай возможных вопросов.

Кейс: ИТ-компания и льготы

Тренд последнего десятилетия – цифровизация бизнеса. У больших компаний появляются отделы разработки, которые создают ИТ-продукты. Маркетплейсы, фуд-компании, ритейл создают свои приложения и сайты. А так как для IT на российском рынке есть много льгот, бизнес хочет ими воспользоваться.

Появляется желание вывести команду разработки в отдельное юрлицо. Можно ли так делать? Здесь важны детали.

-

Вышло разъяснение от налоговой для ИТ-компаний, где ФНС прямым текстом пишет, что реорганизация юрлица (разделение / выделение) в сфере ИТ не может рассматриваться налоговой как дробление.

-

Но никто не исключает, что разъяснение могут упразднить или начать трактовать как-то иначе. Потому что базовые требования налогового законодательства – бездумно дробить бизнес без оглядки на НК РФ нельзя. Всегда нужна деловая цель и экономический смысл.

Поэтому нужно выстраивать правильные взаимоотношения между юрлицами и заранее позаботиться о документах, которые подтверждают деловую цель и экономический смысл действий и процессов. Так и сделали эксперты 1С-WiseAdvice.

К компании обратилась организация, у которой было большое ИТ-подразделение с командой разработчиков. Задача – вывести бизнес в отдельное юрлицо и снизить риски по налогам. Специалисты 1С-WiseAdvice проанализировали бизнес-процессы компании и предложили решение по организации структуры.

Результат: компания получила возможность использовать льготы для ИТ и защитила бизнес – теперь в случае вопросов от налоговой клиент будет готов предоставить все документы и обосновать свою позицию.

Кейс: производство под защитой

Применение налоговых льгот не всегда оборачивается для бизнеса выгодой. Особенно если ФНС выявляет, что бизнес на самом деле не имел права на эту льготу. Часто собственник узнает об этом пост-фактум, когда налоговая подала в суд, чтобы взыскать недоимку, штрафы и пени.

Лучше заранее оценить риски, как это сделал собственник промышленного предприятия, который обратился к экспертам 1C-WiseAdvice. Запрос – компания претендовала на налоговую льготу и нужно было оценить законность и правильность применения льготной ставки, а также подготовить бизнес к возможным проверкам.

Результат: эксперты 1C-WiseAdvice помогли скорректировать структуру бизнеса, указали на ошибки и существенно снизили риск претензий со стороны налоговой при будущих проверках. Компания получила налоговую льготу и продолжает успешно работать.

Кейс: грамотная налоговая оптимизация

Нет единого решения для налоговой оптимизации – каждый случай индивидуален. Поэтому эксперты 1C-WiseAdvice на первом этапе исследуют бизнес, структуру, бизнес-процессы, изучают налоговый учет организации, чтобы понять, какие из решений подходят компании или группе компаний на этом этапе.

Так было и с компанией, которая работает в сфере общепита. Специалисты 1C-WiseAdvice:

-

проанализировали состояние бизнеса и выявили налоговые риски;

-

проанализировали налоговые проблемы, разработали налоговую схему;

-

выбрали инструменты для налогового планирования;

-

предложили решения по льготам, на которые может претендовать компания;

-

провели реструктуризацию бизнеса таким образом, чтобы снизить налоговые риски.

Результат: грамотная структура бизнеса со сниженным налоговым риском. Документально подтвержденная и аргументированная позиция компании по процессам и сделкам.

Балансировка бюджета и лимиты

Балансировка бюджета и лимиты по статьям расходов — это те действия, которые придают бюджету эффективность и стабильность

В связи с часто меняющейся экономической обстановкой, очень важно оставаться всегда при деньгах. Для этого необходимо соблюдать незыблемое правило — жить по средствам

Можно, конечно, жить какое-то время и с дефицитным бюджетом. Но, в этом случае, необходимо быть готовым и к полному дефолту бюджета семьи.

Балансировка бюджета и ее суть

Суть балансировки бюджета заключается в постоянном контроле над равенством доходной и расходной его частей. То есть, для каждой новой статьи расхода должен быть найден сначала источник дохода.

Например, вы хотите купить себе новую машину. Тогда источники дохода для этой статьи («хотелки») могут быть следующими. Самый «легкий» вариант — доход от продажи старой машины + автокредит. Но автокредит все равно надо отдавать, ведь это не ваши деньги. Значит снова необходимо искать источники дохода, теперь уже для погашения кредита и процентов. Но, ведь у вас все статьи сбалансированы. Так что же делать?

Выход один — ребалансировать бюджет семьи. То есть, снять частично средства с других статей или просто убрать какую-либо статью расходов совсем. Возможно она менее важная.

Теперь самое время поговорить о важности статей расходов

Ранжирование статей расходов

Ранжирование статей расходов очень важный момент в методике составления бюджета

Чтобы не искать в пожарном порядке откуда и куда перебросить деньги, когда это срочно понадобится, необходимо заранее сделать ранжирование статей по степени важности

Давайте рассмотрим на примере как это можно сделать.

Ранжирование статей расходов производится по важности их для стабильного финансового состояния семьи. Например, если не заплатить по кредиту или налог, то возможны штрафные санкции

Накопления и обучение очень важны для увеличения доходной части бюджета семьи. По продуктам питания — неправильное питание сильно влияет на здоровье, но можно как-то выкрутиться, перераспределив набор продуктов.

Вообще-то, ранжирование статей расходов весьма творческий процесс. Зависит он от предпочтений каждой отдельно взятой семьи. Только не надо забывать о финансовой устойчивости бюджета и росте благосостояния семьи.

Лимиты статей расходов

Лимиты статей расходов важны для установления ограничений на редактирование статей в ту или иную сторону. Их можно устанавливать только для тех статей, которыми семья может прямо управлять. Например, мы не можем напрямую управлять величиной налога. А вот статью «Отдых и развлечения» мы можем изменять от бесконечности до «0» (в конце концов разок отдохнуть можно и без денег).

Подробно на этом останавливаться здесь не будем, в виду простоты вопроса. Задайте сами лимиты на статьи расходов, запишите или запомните эту информацию

Она нам нужна для следующего рассмотрения важного вопроса — бюджетной дисциплины

Бюджетная дисциплина

Бюджетная дисциплина — это неукоснительное исполнение бюджета (финансового плана) семьи. Только при таких условиях, возможен рост благосостояния семьи и ее финансовая устойчивость.

Вот какое определение дано термину «бюджетная дисциплина» в «Экономика и управление, финансы и право. Словарь-справочник.» — Москва, Чебоксары: Вуз и школа, 2004. Кураков Л.П., Кураков В.Л., Кураков А.Л.

Но ведь и семья — это маленькое предприятие, ячейка общества. Следовательно и для нее экономические законы являются необходимым атрибутом управления финансами семьи.

Таблица сбалансированного бюджета семьи, расходов и доходов

Таблица сбалансированного бюджета семьи, расходов и доходов, сформированная по методике 50/30/20, будет выглядеть примерно так:

Обратите внимание на следующие моменты:

- Бюджет сбалансирован исходя из дохода от постоянных источников дохода. Доходы — 65000 рублей = Расходы — 65000 рублей;

- Правило 50/30/20 практически соблюдено;

- Произведено ранжирование статей расходов;

- До выплаты задолженности по кредиту установлены лимиты на статьи расходов: «Питание» — 15000 рублей (убрано питание вне дома) и «Непродовольственные товары» — 3000 рублей;

- Бюджет на текущий месяц (месяц ребалансировки) — профицитный. Сальдо бюджета семьи равно 13000 рублей (доход от переменных источников дохода). Их можно направить на досрочное погашение кредита или в накопления.

Конечно же этот бюджет семьи, доходы и расходы — это только пример. Но, используя данный подход на своем бюджете, вы можете существенно улучшить финансовую ситуацию семьи.

Включать электричество по необходимости

Многие из нас забыли, чему нас учили в детстве или перевели эти знания в «спящий режим». К одному из таких наставлений относится отключение электричества, когда в нем нет необходимости. Офисы подавляющего числа организаций почему-то взяли за правило оставлять компьютеры включенными на выходные… Зачем? Ладно, если в этом есть какая-то реальная необходимость, например, когда на обработку информации компьютеру требуется время больше суток. Но если такого нет, то тогда что? По мнению автора этой статьи, большинству из нас просто удобно прийти на работу в понедельник и не ждать долгой загрузки операционной системы. А в том случае, когда компьютер «старенький», так тем более не хочется – будет потом загружаться минут 20. А на самом деле просто представьте, сколько финансовых затрат сократит организация, взяв за основу это правило – если нужно то включи, если нет то выключи. Ведь очень просто, согласитесь? Того же правила можно и нужно придерживаться дома. Если за месяц «набежит» на счетчике не на много меньше, то за год улучшения будут гораздо заметнее.

Читайте статью: «Вредные советы. Как отвлечься от работы с пользой для настроения»?

Финансовое планирование

Любое планирование — это существенная составляющая успеха в любой сфере жизни, т.к. позволяет не только разделить процесс достижения цели на несколько важных этапов, но и увидеть новые возможности. Финансовое планирование – залог материального благополучия, наличия «подушки безопасности» в непредвиденных жизненных ситуациях, возможность достичь многих материальных целей, и даже стать финансово независимым человеком.

Финансовые (и любые другие) планы подразделяются, как правило, на краткосрочные (до 1 года), среднесрочные (от 1 года до 3 лет) и долгосрочные (от 3 лет и более). Соответственно, и планировать нужно по нарастающей. Во-первых, достижение целей – это процесс поэтапный, в котором реализация среднесрочных или долгосрочных планов может зависеть от краткосрочных или среднесрочных. И, во-вторых, всегда существует определённый рубеж, преодолеть который в настоящее время мы не можем. К тому же, имеют место быть некоторые обстоятельства, повлиять на которые невозможно (инфляция, внезапное сокращение на работе, непредвиденные необходимые траты и т.п.).

Чтобы иметь возможность быть готовым, если уж не ко всему, то ко многому, нужно иметь чёткое представление о том, что вы будете делать в той или иной ситуации, а также разработать свою стратегию по достижению целей. Всё это и включает в себя финансовое планирование.

Лучшим временем для приведения в порядок своего бюджета и планирования является начало года. Но, конечно же, ждать его наступления ни в коем случае не нужно. Приступайте к делу сразу же: определяйте свои цели, просчитывайте действия, ищите новые возможности и варианты. Это станет вашим первым шагом к процветанию и финансовому благополучию.

Заключая, лишь хочется добавить, что всегда нужно помнить о том, что грамотное отношение к своему бюджету должно стать частью образа жизни, стимулом к профессиональному, карьерному и личностному росту; навыком, который сделает достаток вашим верным спутником и гарантом уверенности в любой жизненной ситуации. Об этом говорят все успешные, обеспеченные и финансово независимые люди. И чтобы стать одним из них, нужно наконец-то заняться своим личным бюджетом. И мы желаем вам в этом скорейших успехов и удачи!

А знаете ли вы ещё какие-нибудь эффективные способы ведения личного бюджета? Мы будем рады вашим рекомендациям, советам и комментариям!

Контролируйте затраты с обеих сторон

Бюджет должен включать расходы, связанные как с предложением, так и со спросом. Анализируйте затраты, которые находятся под вашим контролем (предложение), а также те, что ожидают заинтересованные лица и клиенты (спрос).

Ниже представлены категории, которые помогут оценить расходы и расставить их по приоритету.

Предложение

Управление ресурсами и поставщиками — сумма, которая уходит на оплату ресурсов. Снижение расходов в этом направлении сосредоточено на стоимости и единицах ресурсов, которые расходуются при выполнении работы.

Производство и доставка — расходы на выполнение бизнес-операций, которые, как правило, становятся постоянными при отсутствии контроля и оптимизации.

Спрос

Инновации и изменения — это направление, как правило, в первую очередь затрагивает меры по сокращению расходов. Обычно они имеют отложенное влияние, которое редко анализируется.

Распределение и потребление — обычно это значительные расходы, которые быстро растут.

Классификация доходов и расходов предприятия для целей учета

Для целей налогового, управленческого, оперативно-технического учета применяется также категориальная классификация доходов и расходов, которая приведена на рисунке.

Категории доходов и расходов фирмы

Доходы и расходы предприятий отражаются в фактическом размере, нормативные показатели обязательного характера не применяются к размерам доходов и расходов, относительно которых организации действуют по принципу максимизации доходов и минимизации расходов. Следует отметить, что в системах управленческого и бухгалтерского учета не допускается попыток установления отражения доходов и расходов в какой-либо привязке к нормам или нормативам, поскольку это ведет к искажению показателей, а также такой подход вступает в опосредованное противоречие с принципами ведения хозяйственной деятельности и организации учета. Вместе с тем, широко распространена практика определения плановых показателей доходов и расходов предприятия, кроме того, организации закрепляют перечень доходов и расходов, порядок их формирования и использования.

Таким образом, доходы и расходы фирмы относятся к экономической базе формирования финансового результата, влияя на него в сторону увеличения или уменьшения. Влияние доходов и расходов на финансовый результат для большинства предприятий является существенным, так как происходит увеличение и уменьшение финансового результата в такой степени, которая является критически значимой для всех предприятий. В этой связи требуется их подробное изучение для принятия соответствующих управленческих решений на основе информации, формируемой на данном участке экономической деятельности предприятия.

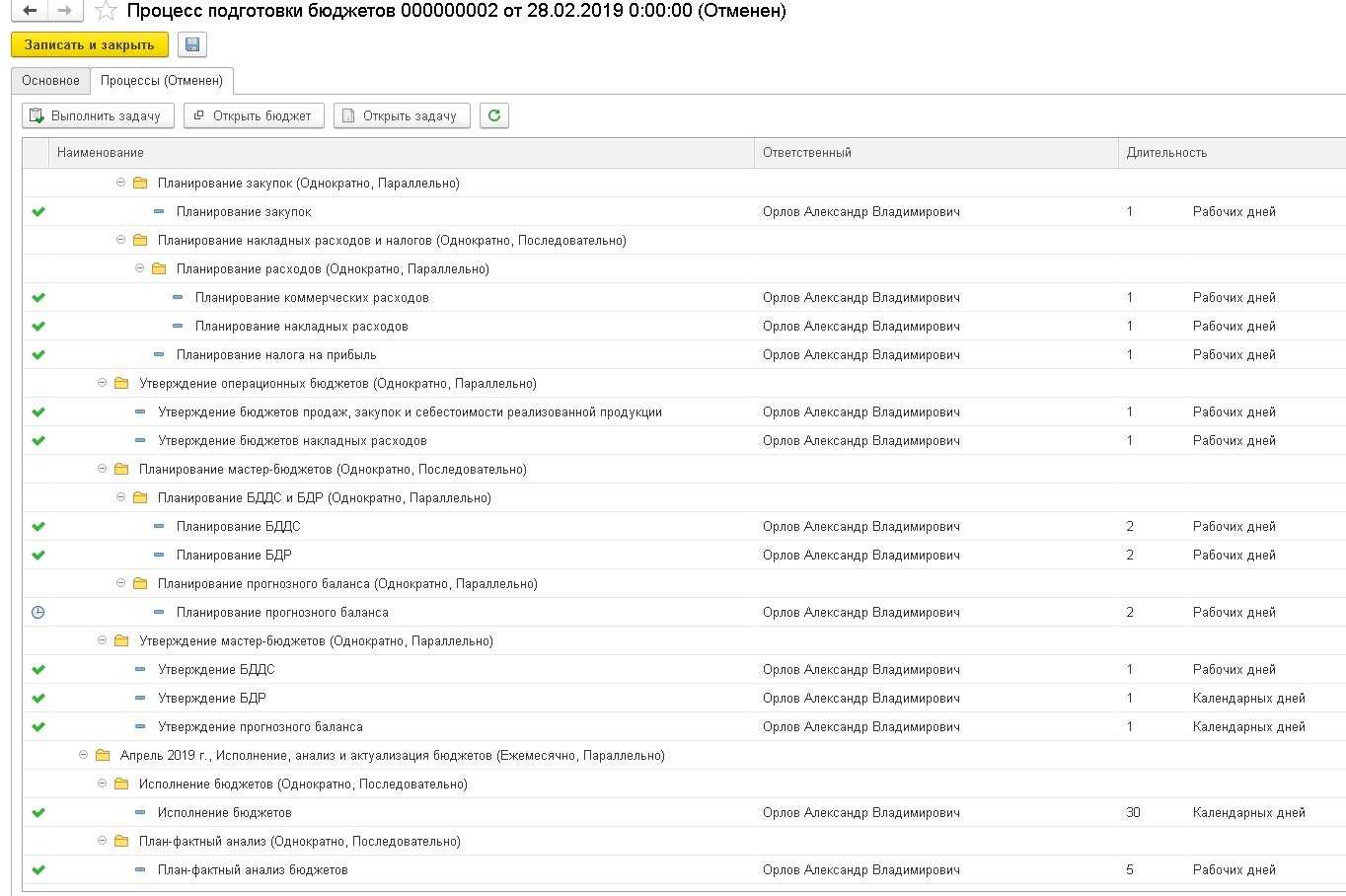

Автоматизация бюджетирования в программах «1С:УХ» и «1С:ERP»

Составление бюджетов – очень сложный и кропотливый процесс, требующий максимального внимания. При ручном

вводе повышается риск возникновения ошибок, что в последствии приводит к искажению информации и неверным

управленческим решениям. Каждая такая ошибка может стоить очень дорого, поэтому мы рекомендуем

использовать автоматизированные системы на базе «1С» для формирования бюджетов и ведения учета.

Давайте подробно рассмотрим, каким образом реализована подсистема «Бюджетирование» в программах «1С» на

примере двух флагманских продуктов «1С:УХ» и «1С:ERP», акцентируем внимание на их различиях,

продемонстрируем примеры составления БДР и БДДС на практике

Экспресс-сокращение

Выбрав такой способ для снижения расходов, необходимо срочно прекращать оплату расходов по некоторым статьям. Для определения результата нужно выяснить вероятные последствия каждого способа оптимизации.

Все затраты подразделяются на:

- Высокоприоритетные. Такие затраты необходимы предприятию для продолжения его деятельности. К ним относят выплату заработной платы сотрудникам, закупку сырья для производства.

- Приоритетные. Это расходы на оплату мобильной связи, рекламу. Если остановить выплаты по данной статье, то работа компании собьется.

- Допустимые. К ним относят льготы для работников, оплату санаторного лечения персоналу. Если у предприятия нет свободных средств, то данные выплаты можно приостанавливать, но предпочтительнее их сохранять.

- Ненужные. Примером таких затрат может служить оплата частного перелета для руководителя компании. Отмена таких расходов отрицательно не повлияет на деятельность компании.

При выборе экспресс-снижения расходов в первую очередь прекращают выплаты по «ненужной» статье и резко ограничивают допустимые. Первые две категории сокращать не желательно.

Что такое «бюджет»

В классическом понимании бюджет — это ваш план доходов и расходов (или вашей компании или, может быть, даже вашего государства) на год. Обычно его составляют именно на год, это актуально, если вы хотите совершить крупную покупку или, чем черт не шутит, зачем-то решились на ипотеку. Но если вы падаете в обморок при мысли о годовой отчетности или ваша задача максимум перестать, отгуляв получку, питаться одной гречкой, можно начать с анализа и планирования месяца. А вот на более долгий срок, чем год, составлять планы не имеет смысла: доля неопределенности возрастает до неконтролируемого уровня, так как ваше личное положение или экономика страны за горизонтом годовой перспективы может сильно измениться.

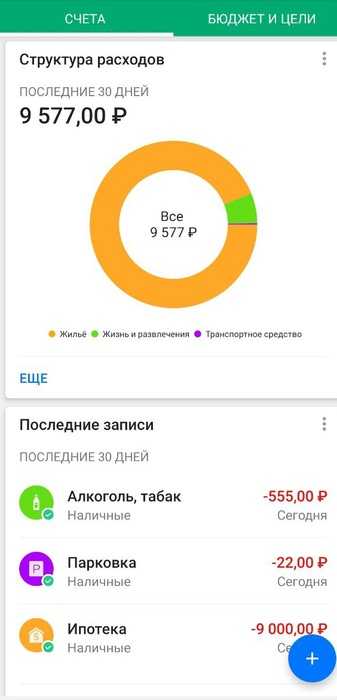

Приложения для управления личными финансами

Конечно, можно по старинке вести бюджет в Excel или Google-таблицах. Но есть и более современные инструменты управления личными финансами — специальные приложения.

Wallet

Позволяет фиксировать доходы и траты в разных валютах, вести учет задолженностей. С Wallet удобно сохранять транзакции и синхронизировать их между несколькими устройствами. Операции автоматически распределяются по категориям — от трат на ЖКХ до покупки одежды.

Скриншот из приложения Wallet

Приложение составляет инфографики доходов и расходов. Они помогают быстро оценить, откуда приходят деньги и куда уходят. А еще с помощью Wallet можно создавать шаблоны платежей и списки покупок.

Monefy

Приложением удобно пользоваться: достаточно кликнуть на иконку нужной категории и указать сумму. Также можно добавить комментарий. В платной версии доступен выбор валюты (по умолчанию валюта — рубль) и установка четырехзначного пароля. А еще — синхронизация между несколькими устройствами.

Скриншот из приложения Monefy

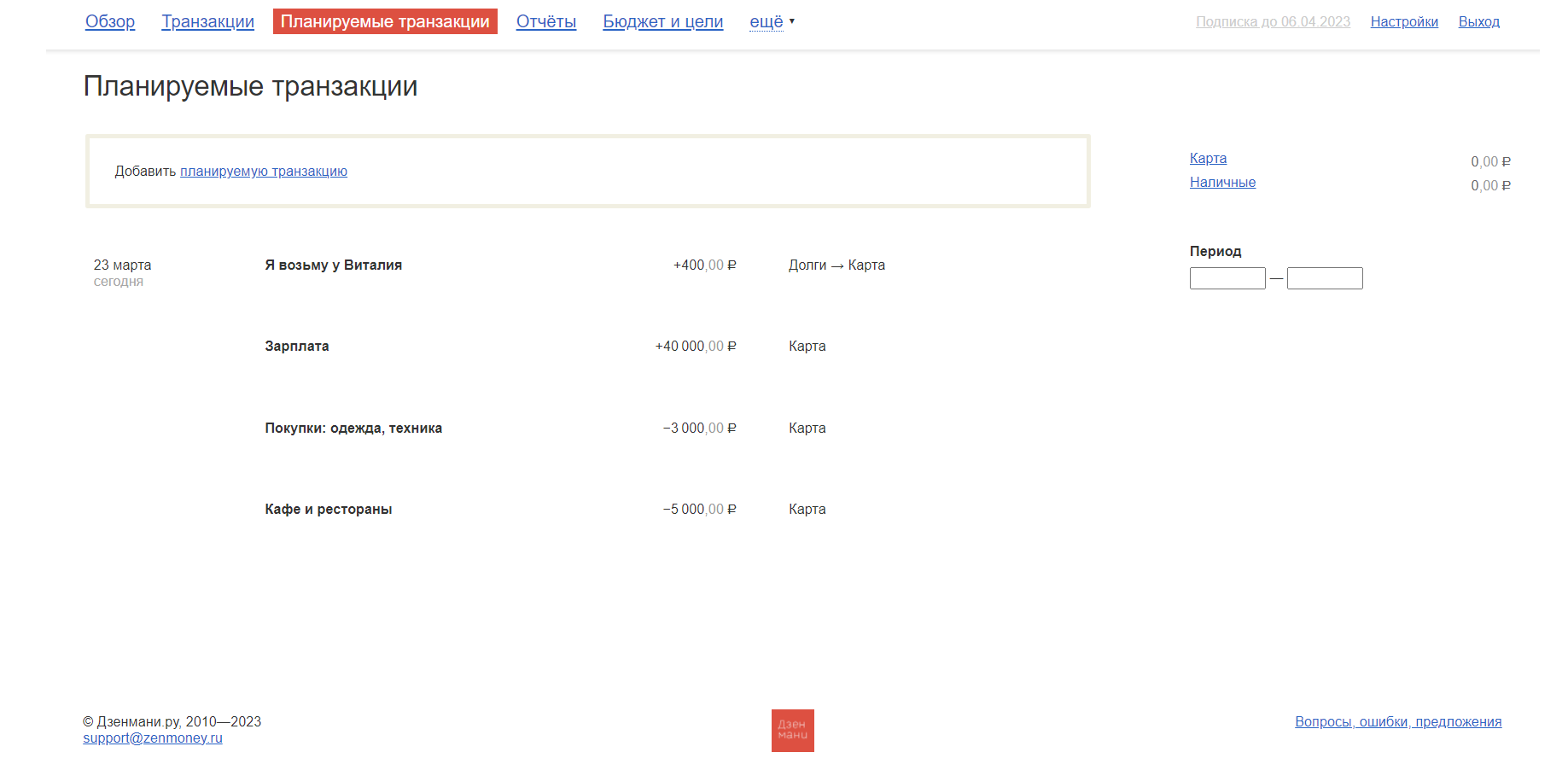

«Дзен-мани»: учет расходов

Самостоятельно фиксирует расходы, поэтому вам не придется тратить много времени на управление личными и семейными финансами. Для этого необходимо разрешить приложению импортировать операции из приложения банка или электронного кошелька. Доступен импорт из «Сбербанка», «Альфа‑банка», «Тинькофф», «Яндекс.Денег», Webmoney или QIWI. А еще «Дзен-мани» умеет брать нужную информацию из SMS.

Текст: Вера Жихарева

Оптимизация расходов: как нельзя

Если неправильно провести мероприятия по оптимизации расходов, то можно снизить прибыль, испортить имидж компании и потерять клиентов. Вот то, чего точно нельзя делать.

Экономия на сотрудниках

Сокращение штата, снижение зарплаты, уменьшение расходов на корпоративы и обучение плохо влияют на работу компании. Оставшиеся сотрудники, как правило, начинают искать дополнительный заработок и уделять меньше времени основным делам. И их продуктивность падает еще больше.

Леонид Гаврилов, партнер инвестиционного бутика Qviqa:– Жадность ведет к бедности. Лучше наоборот вкладываться в обучение кадров: чем выше их квалификация, тем больше они заработают для компании. Нельзя сильно сокращать расходы на корпоративный отдых, потому что совместный отдых разряжает атмосферу и помогает легче пережить кризис.

Сокращение расходов на маркетинг

Самый влиятельный теоретик менеджмента Питер Друкер заявил, что маркетинг — это затраты, которые приносят прибыль. Потому что это сбор знаний о потребностях клиентов, чтобы сделать продукт полезным для них и вызвать естественное желание купить. Вот и представьте, как вы будете продавать, если не знаете, нужен ваш продукт людям или нет?

Часто компании сокращают маркетинговые расходы, пропорционально уменьшая бюджеты на все каналы. Но это ведет к тому, что клиентов становится еще меньше, прибыль сокращается, и бюджет снова приходится уменьшать. Но можно сделать по-умному: выяснить, по каким каналам приходит меньше всего клиентов, и сократить расходы только на них. Делают это путем опросов клиентов, подключая коллтрекинг, отслеживая эффективность воронки продаж с помощью сервисов сквозной аналитики. В итоге расходы на маркетинг снизятся, а его эффективность — нет.

Роман Федосов, гендиректор digital-агентства «Компот»:– Внедрив коллтрекинг, мы выяснили, что клиенты оставляют заявки при переходе по одному и тому же слову в контексте, на которое уходило всего 5% рекламного бюджета. Остальные рекламные каналы не работали. Мы отключили все лишнее и, сократив бюджет в 20 раз, достигли результата намного быстрее, чем планировали.

Если вы тоже подозреваете, что часть денег уходит на неэффективную рекламу, но не можете найти эти каналы, то закажите аудит у специалистов. Они проанализируют деятельность вашей компании по 50-ти разным показателям и помогут выявить проблемные моменты.

Как оптимизировать страховые взносы

Если у ИП или ООО есть сотрудники, то дополнительно возникает обязанность платить за них страховые взносы. Это затратно для работодателей, поэтому они часто ищут легальные способы снизить размер платежей.

Привлекайте ИП или самозанятых

Сегодня в России активно растёт число самозанятых граждан. Только с января по август 2023 года их количество с 6 780 486 до 8 273 984 человек и будет расти дальше.

Предпринимателям и организациям для некоторых работ выгоднее нанимать подрядчиков в виде самозанятых или ИП. С ними заключается гражданско-правовой договор на выполнение работ или услуг. При этом за них не нужно платить страховые взносы, а ещё удерживать и затем в бюджет перечислять НДФЛ.

Например, так можно заказывать бухгалтерские, юридические или клининговые услуги вместо того, чтобы держать в штате бухгалтера, юриста или уборщицу.

Этим методом нельзя злоупотреблять. Налоговики часто выявляют подмену трудовых отношений, поэтому могут переквалифицировать ГПД в трудовой договор, из-за чего доначислят НДФЛ и страховые взносы, а также выпишут штрафы:

- Предпринимателям: 5000 – 10 000 ₽, за повторные нарушения — до 40 000 ₽.

- Организациям: 50 000 – 100 000 ₽, за повторные нарушения — до 200 000 ₽.

- Должностным лицам: 10 000 – 20 000 ₽ или дисквалификация на срок до трёх лет.

При работе с самозанятыми и ИП главное — понимать, что они не являются подчинёнными. У них есть законное право сотрудничать с другими заказчиками, не ходить в офис и не подчиняться правилам распорядка работодателя.

Пользуйтесь онлайн-сервисами для бизнеса

Заменить штатного работника можно не только самозанятым или ИП, но и услугами онлайн-сервисов.

Например, если организации нужно вести бухгалтерский и управленческий учёт, ей необязательно искать специалистов, проводить собеседование, обустраивать рабочие места, следить за результатами испытательного срока и т. д.

Можно воспользоваться услугами «Моё дело», где уже работают специалисты высокого уровня. Онлайн-сервис предоставляет бухгалтерское, юридическое, налоговое и кадровое сопровождение в одной подписке от 5720 ₽ в месяц.

Чтобы получить такую поддержку в штате или с самозанятыми, потребовалось бы искать нескольких специалистов и организовывать рабочий процесс. Это тяжелее и дороже. Проще обратиться к профессионалам, которые отвечают за качество и безопасность.

Бюджетный процесс

Старт бюджетной компании можно отразить в программе «1С». К примеру, «1С:ERP» позволяет составить план

бюджетного процесса, разбить его на этапы, а этапы, в свою очередь, на задачи с последующим контролем

исполнения.

Бюджетный процесс включает:

-

монитор бюджетных задач – рабочее место, выполненное в формате диаграммы Ганта, позволяет

контролировать исполнения бюджетных задач в рамках бюджетного процесса. На основании документа можно

сделать выводы о длительности выполнения этапов, а при необходимости даже скорректировать и создать

новые бюджетные задачи. Благодаря удобной форме и цветовому обозначению состояния задач, даже

визуально очень легко сориентироваться в информации и принять нужные управленческие

решения; -

процессы подготовки бюджета – документ, который предназначен для заполнения этапов и задач

по бюджетному регламенту в случае ручного запуска бюджетного процесса. Если бюджетный процесс

запускается автоматически, то документ применяется для пересмотра бюджетного процесса; -

журнал «Мои бюджетные задачи» – отражает список задач, сформированных в рамках бюджетного

процесса. В задаче указывается плановое и фактическое время исполнения, а также ссылка на документ

или отчет, который нужно заполнить данными (рис.20).

Рис.20.Процесс подготовки

Рис.20.Процесс подготовки

Подведем итоги

В статье подробно рассмотрели, как реализована подсистема «Бюджетирование» в программах «1С» на примере двух

флагманских продуктов – «1С:Управление холдингом» и «1С:ERP Управление предприятием». Рассказали о различиях

систем, продемонстрировали примеры составления БДР и БДДС на практике.

Бюджет на основе постоянных и переменных затрат

Некоторые компании составляют БДР на основе разделения затрат на:

- переменные — изменяемые пропорционально росту/снижению объема производимых товаров/оказываемых услуг/выполняемых работ (сырье, зарплата, транспортные расходы);

- постоянные — не меняющиеся при изменении объемов производства/услуг/работ (затраты на содержание зданий и помещений, управленческие расходы и т. д.).

Вид БДР при таком разделении затрат:

| Код статьи | Показатель | План, тыс. руб. | Факт, тыс.руб. | Выполнение плана, % |

| 1 | 2 | 3 | 4 | 5 |

| 1. | Доходы | 902 916 | 918 652 | 101,74 |

| 1.1 | Валовый доход от реализации | 981 435 | 1 000 284 | 101,92 |

| 1.2 | Скидки покупателям | 78 515 | 81 632 | 103,97 |

| 2 | Расходы | 808 724 | 817 970 | 101,14 |

| 2.1 | Производственные расходы | 690 820 | 698 886 | 101,17 |

| 2.1.1 | Переменные расходы | 605 776 | 613 606 | 101,29 |

| 2.1.2 | Постоянные расходы | 85 044 | 85 280 | 100,28 |

| 2.2 | Коммерческие расходы | 54 872 | 56 220 | 102,46 |

| 2.2.1 | Переменные расходы | 45 232 | 46 560 | 102,94 |

| 2.2.2 | Постоянные расходы | 9 640 | 9 660 | 100,21 |

| 2.3 | Управленческие расходы | 63 032 | 62 864 | 99,73 |

| 3 | Прибыль от продаж | 94 191 | 100 682 | 106,89 |

| 4 | Финансовый результат от прочей деятельности | 574 | 570 | 99,30 |

| 4.1 | Доходы от аренды | 1 806 | 1 820 | 100,78 |

| 4.2 | Проценты по кредитам и займам | 1 232 | 1 250 | 101,46 |

| 5 | Прибыль до налогообложения | 94 765 | 101 252 | 106,84 |

| 6 | Налог на прибыль | 15 180 | 17 160 | 113,04 |

| 7 | Чистая прибыль | 79 585 | 84 092 | 105,66 |

| 8 | Использование прибыли | 66 824 | 81 554 | 122,04 |

| 9 | Нераспределенная прибыль | 12 761 | 2 538 | 19,89 |

Расчет показателей:

- Доходы от реализации = строка 1.1 — строка 1.2

- Расходы = строка 2.1 + строка 2.2 + строка 2.3

- Производственные расходы = строка 2.1.1 + строка 2.1.2

- Коммерческие расходы = строка 2.2.1 + 2.2.2 󠅍

- Прибыль от продаж = строка 1 — строка 2

- Финансовый результат от прочей деятельности = строка 4.1 — строка 4.2

- Прибыль до налогообложения = строка 3 + строка 4

- Чистая прибыль = строка 5 — строка 6

- Нераспределённая прибыль = строка 7 — строка 8

- Выполнение плана (%) = Факт/План х 100% = Графа 4/Графа 3 х 100%

Как проанализировать рассчитанные показатели по выполнению плана, расскажем в следующем разделе.

Учёт доходов и расходов

Учёт доходов необходим для того чтобы, во-первых, вы чётко знали, откуда поступает в ваш кошелёк каждая копейка, а во-вторых, какая конкретно сумма является вашим ежемесячным доходом. Раз уж год состоит из 12 месяцев, а источник доходов подавляющего большинства людей – это заработная плата, то и дальше мы будем брать за «конкретный временной промежуток времени» один месяц.

Но если с доходами ситуация довольно проста: получил – записал, получил – записал и т.д., то с расходами дело обстоит несколько иначе.

Как уже было сказано, 20% заработка многих людей, не занимающихся своим бюджетом, «исчезает». Причём, это случается даже в тех случаях, когда кажется, что конкретно знаешь, на что тратишь деньги. А эта сумма могла бы быть использована с умом: потрачена на что-то существенное и действительно необходимое или отложена. «Вернуть» эти деньги можно, но пока вы не будете знать, куда они «исчезают», сделать этого вы не сможете. Это и есть первая причина, почему нужно вести учёт расходов. И делать это нужно ежедневно.

Заведите себе отдельный блокнот и всегда носите его с собой. Для начала тратьте деньги в привычном для себя режиме, как вы привыкли. Но все свои траты, даже если это 7,5 рублей за пирожное или 2 рубля за коробок спичек, обязательно фиксируйте. Разделите листы блокнота расходов на две части – «наименование покупки» и «сумма». Вверху листов проставляйте даты. Не категоризируйте покупки – сейчас это лишнее, просто записывайте их, т.к. вашей основной задачей является выработка у себя такой привычки и определение причины «исчезновения» денег. На память в этом вопросе тоже надеяться не стоит, т.к. уже на следующий день вы будете усердно вспоминать, на что потратились.

Еженедельно сверяйте оставшиеся деньги со своими заметками, чтобы проверить точность записей и их систематичность, а также, чтобы увидеть, есть ли в вашем списке то, от чего можно было бы отказаться без существенного ущерба для себя. Наверняка вы удивитесь, узнав, что такие вещи имеются. По истечению месяца посчитайте все такие траты и определите их общую сумму – так вы и получите необходимый результат, т.е. наконец-таки узнаете, куда регулярно тратится одна пятая всех ваших денег. Теперь можно впредь воздерживаться от подобных трат и направлять «найденные» деньги в другое русло.

Ко всему прочему, регулярные записи в блокноте после каждой покупки будут автоматически заставлять вас задумываться о целесообразности покупки, а значит, к своим расходам вы будете подходить более осознанно. Спустя 2-3 месяца такой практики, уже привыкнув к ней, вы можете разделить свои расходы на категории (питание, транспорт, коммунальные услуги, развлечения и т.д.).

Как вести бюджет, когда только съехались

После того как вы обсудили взгляды на финансы и выбрали комфортную для обоих финансовую модель, можно приступать к расчётам.

- Поймите, какой у вас получился бюджет за вычетом совместных и личных обязательств и личных бюджетов каждого.

- Обсудите регулярные совместные траты — аренду квартиры, квартплату, покупку еды. Это всё ляжет на общий бюджет? Или вы разделите эти зоны ответственности и заберёте траты в личные бюджеты?

- Обсудите сверхтраты — походы в рестораны, на мероприятия, оплату лечения, ремонт. Удобнее всего это делать в таблице с расходами по основным категориям. Возможно, вам будет комфортнее завести два совместных бюджета: один — на регулярные траты, другой — на развлечения или что-то срочное.

Помните о будущем. Если вы нацелены на серьёзные долгосрочные отношения, то думайте об общих целях и будьте к ним финансово готовы. Основная ошибка молодых пар заключается в том, что они не думают о накоплениях и планах на будущее. Обычно этап совместной жизни выпадает на период, когда партнёры строят карьеру и увеличивают доходы. С ростом доходов растут и расходы

Важно осознавать своё финансовое поведение и не уходить в чрезмерное потребление».

Посчитать доходы

О правилах, которые мы описываем и многих других, можно прочитать в книгах по финансовой грамотности. Например, «Куда уходят деньги?» Юлии Сахаровской или «Кошелек или жизнь» Вики Робин.

Как начать вести бюджет? Записать все источники дохода и суммы поступлений. Это может быть:

- зарплата;

- выручка, которую приносит бизнес;

- налоговые вычеты;

- проценты по вкладу;

- социальные пособия;

- плата за сдачу недвижимости в аренду.

Нерегулярные доходы, такие как разовые подработки и подарки на праздники, лучше учитывать отдельно. Точно спрогнозировать их вряд ли получится, поэтому используйте усредненные значения.

Как грамотно распределить долги и погашать кредиты

Если у вас есть несколько кредитов, нужно обязательно составить план их досрочного погашения. Только так можно снизить размер переплаты, отмечает директор по развитию розничного бизнеса — директор дизайн-офиса Банк Синара Анна Волкова. Она поясняет, что логичным кажется первым погашать кредит с высокой процентной ставкой, но это не всегда так.

«В начале срока большую часть платежа составляют проценты по кредиту, а на погашение тела долга идет лишь небольшая его часть», — отмечает Волкова. Если вам сложно самостоятельно посчитать, какой кредит следует погасить первым, в Интернете есть калькуляторы, которые помогут это сделать, добавляет она.

Обратите внимание: если у вас большой платеж по ипотеке, на который уходит основная часть вашего дохода, лучше сначала снизить ежемесячный платеж до комфортного для вас уровня. Для этого можно использовать налоговый вычет за покупку квартиры и проценты по ипотеке, если вы не обращались за такими вычетами раньше

А когда ваш ежемесячный платеж снизится до нужного уровня, можно сокращать срок выплаты кредита, чтобы сократить переплату.

Также вы можете рефинансировать свой кредит, продолжает Волкова. При рефинансировании вы объединяете несколько своих кредитов в одном банке под более выгодную ставку — делать это лучше в период низкой ключевой ставки, отмечает она. Но чем меньше остается времени до срока погашения, тем менее выгодно рефинансировать кредиты.

С помощью Банки.ру вы можете изучить условия рефинансирования в разных банках.

Также кредиты можно реструктуризовать, чтобы не допустить просрочки по кредиту и ухудшения его качества, поясняет Волкова. Для этого нужно обратиться в банк и попросить разработать план реструктуризации, который поможет снизить ежемесячный платеж. Такой вариант можно использовать при ухудшении финансового положения семьи, отмечает Волкова. «Обычно банки более лояльно относятся к клиентам, которые сами обращаются с подобными запросами, а не ожидают передачи долга отделу взыскания», — добавляет она.

Кредитная карта — это удобный инструмент, который при правильном использовании подходит для совершения крупных покупок, чтобы разбить платеж на несколько недель или месяцев

Волкова уточняет, что нужно обращать внимание на дату погашения долга по кредитной карте: она должна быть удобной с точки зрения графика выплат зарплаты и выплат по другим обязательствам

Волкова советует не тратить по кредитке слишком много денег, которые вы гарантированно не сможете вернуть в беспроцентный период. А также стоит избегать ежедневных небольших трат, потому что так создается ощущение, что деньги есть, когда их нет.